Tamanho e Participação do Mercado de Beleza e Cuidados Pessoais da Rússia

Análise do Mercado de Beleza e Cuidados Pessoais da Rússia pela Mordor Intelligence

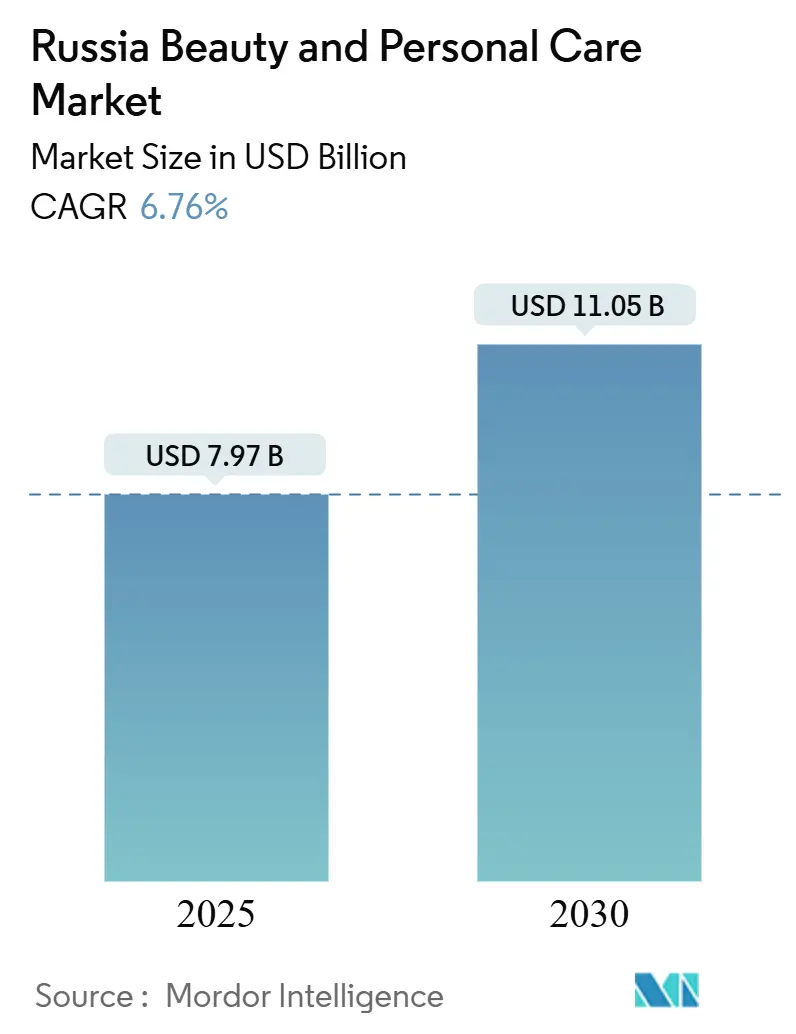

O tamanho do mercado russo de beleza e cuidados pessoais está projetado para atingir USD 7,97 bilhões em 2025 e USD 11,05 bilhões até 2030, crescendo a uma TCAC de 6,76%. Este crescimento deriva do aumento da consciência do consumidor sobre aparência pessoal e bem-estar, impulsionando a demanda por produtos de cuidados com a pele, cabelo, cosméticos e higiene pessoal. As preferências dos consumidores estão mudando em direção a produtos naturais, orgânicos, veganos e ambientalmente responsáveis, afastando-se de produtos químicos sintéticos. As inovações de produtos focam na combinação de benefícios cosméticos com propriedades terapêuticas como anti-idade, hidratação e proteção da pele, usando ingredientes como ácido hialurônico, retinol, peptídeos e extratos vegetais. A expansão das plataformas de e-commerce melhorou a acessibilidade dos produtos em toda a Rússia, particularmente para produtos premium e de nicho. O crescimento do mercado é ainda apoiado por uma classe média em expansão com maior renda disponível, aumentando o investimento do consumidor em produtos de beleza e cuidados pessoais de qualidade. A higiene masculina mostra potencial significativo à medida que os homens adotam cada vez mais rotinas de cuidados com a pele e higiene pessoal.

Principais Conclusões do Relatório

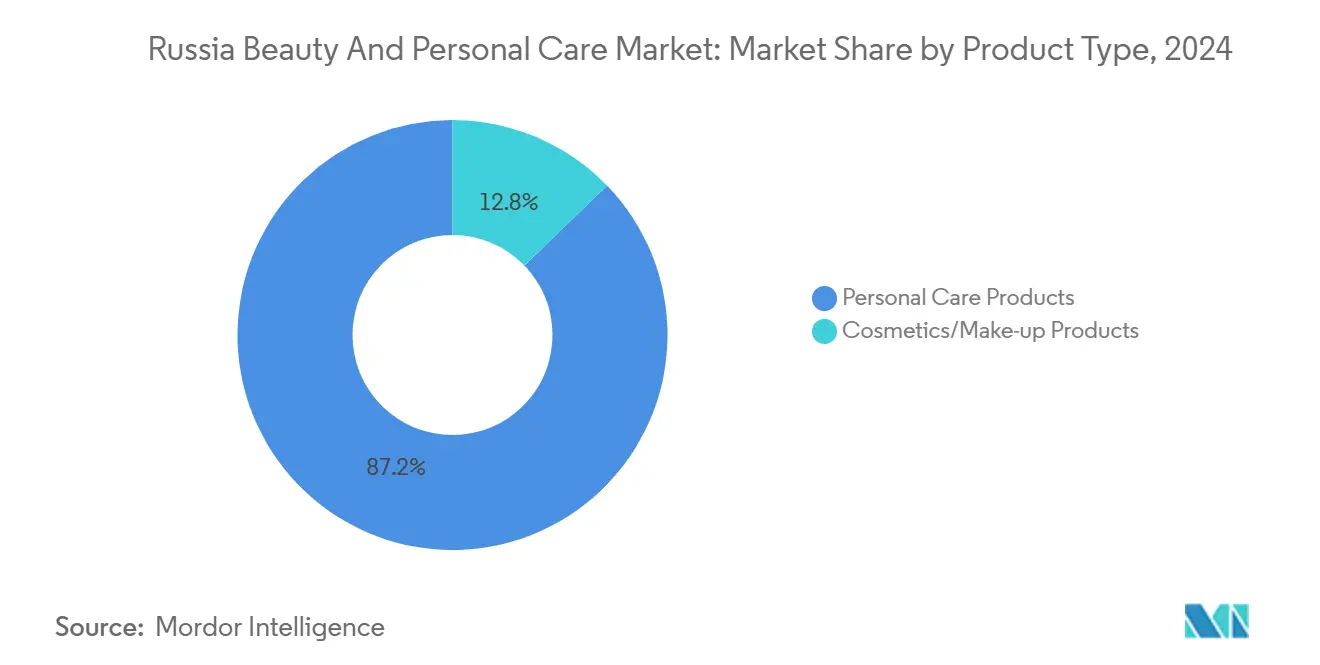

- Por tipo de produto, produtos de cuidados pessoais lideraram com uma participação de receita de 87,23% em 2024, enquanto cosméticos/maquiagem está projetado para avançar em ritmo mais rápido, registrando uma TCAC de 7,35% até 2030.

- Por categoria, produtos de massa detiveram 76,34% da participação do mercado russo de beleza e cuidados pessoais em 2024, e produtos premium estão previstos para crescer a uma TCAC de 7,97% até 2030.

- Por tipo de ingrediente, fórmulas convencionais/sintéticas representaram 72,61% da participação do tamanho do mercado russo de beleza e cuidados pessoais em 2024, enquanto produtos naturais e orgânicos são o subsegmento de crescimento mais rápido com uma TCAC de 8,22% até 2030.

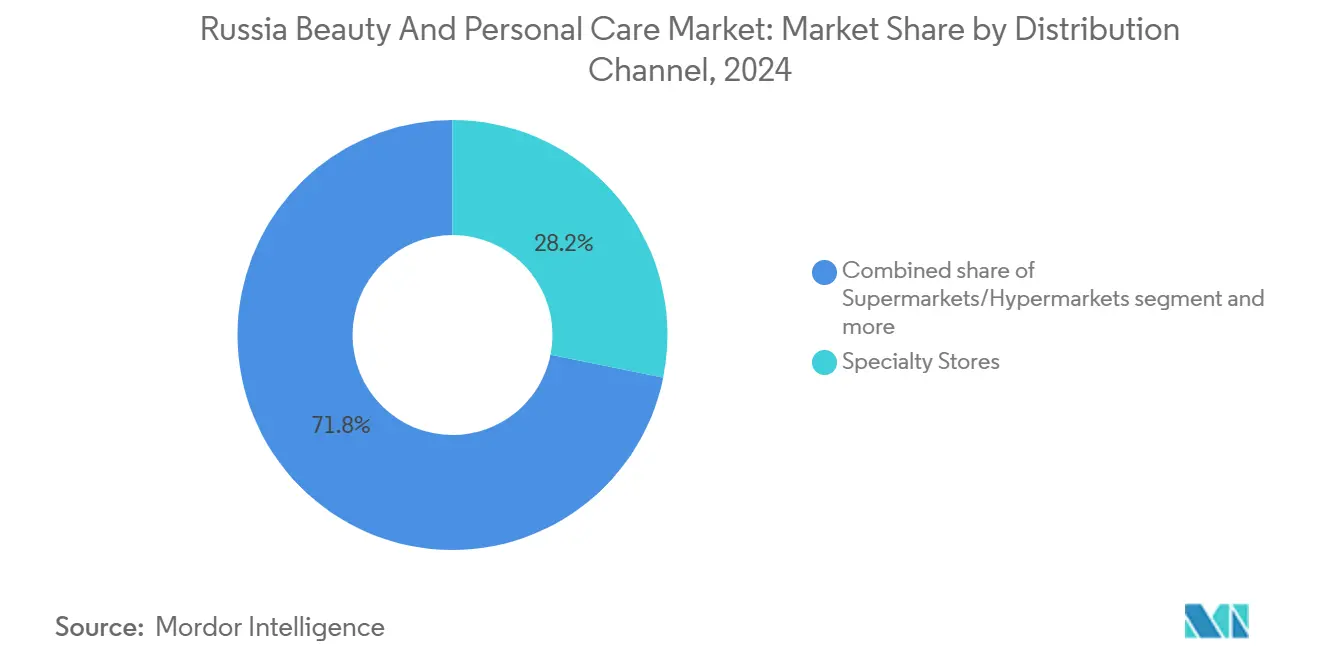

- Por canal de distribuição, lojas especializadas capturaram 28,17% das vendas de 2024, ainda assim o varejo online é a rota mais dinâmica, expandindo a uma TCAC de 8,61% até 2030.

Tendências e Insights do Mercado de Beleza e Cuidados Pessoais da Rússia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente importação de produtos de beleza apoia o crescimento do mercado | +1.0% | Nacional, com concentração em Moscou, São Petersburgo | Médio prazo (2-4 anos) |

| Crescente adoção de marcas de beleza premium | +1.5% | Centros urbanos, Moscou, São Petersburgo, Novosibirsk | Médio prazo (2-4 anos) |

| População idosa na Rússia buscando soluções anti-idade | +1.2% | Nacional, com maior concentração em áreas urbanas | Longo prazo (≥ 4 anos) |

| Crescente influência das redes sociais e influenciadores de beleza | +0.8% | Nacional, mais forte na demografia jovem | Curto prazo (≤ 2 anos) |

| Aumento da renda disponível levando ao maior gasto em produtos de beleza premium | +0.9% | Centros urbanos e regiões produtoras de petróleo | Médio prazo (2-4 anos) |

| Inovações em formulações de produtos impulsionando o crescimento do mercado | +0.7% | Nacional, com adoção precoce nas principais cidades | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Importação de Produtos de Beleza Apoia o Crescimento do Mercado

O mercado russo de produtos de beleza e cuidados pessoais demonstra crescimento substancial através do aumento das importações, indicando a demanda crescente do mercado por produtos diversos e de alta qualidade além das capacidades de manufatura doméstica. Por exemplo, de acordo com o Observatório da Complexidade Econômica (OEC), em 2023, as importações de produtos de beleza da Rússia atingiram USD 809 milhões, posicionando o país como o 22º maior importador global, evidenciando demanda robusta do mercado por marcas internacionais e ofertas premium [1]Fonte: The Observatory of Economic Complexity (OEC), "Beauty Products in Russia", oec.world. Esta expansão do mercado impulsionada por importações é atribuída ao aumento da renda disponível e a uma demografia de classe média crescente, permitindo maior gasto em cuidados pessoais e produtos de beleza premium. Além disso, a consciência elevada do consumidor sobre saúde, bem-estar e sustentabilidade intensificou a demanda por produtos naturais, orgânicos e eticamente produzidos, predominantemente fornecidos por fabricantes internacionais. A proliferação das plataformas de e-commerce melhorou a acessibilidade do mercado ao eliminar restrições geográficas e logísticas, facilitando assim o crescimento sustentado do mercado e canais de distribuição de produtos mais amplos em toda a Federação Russa.

Crescente Adoção de Marcas de Beleza Premium

O segmento premium de beleza e cuidados pessoais na Rússia continua a se expandir à medida que os consumidores demonstram disposição para investir em produtos de alta qualidade, apesar das flutuações econômicas. Este crescimento está concentrado principalmente nas grandes áreas metropolitanas, onde consumidores afluentes consideram produtos de beleza e cuidados pessoais como investimentos essenciais de estilo de vida. A tendência é particularmente notável na categoria de cuidados com a pele anti-idade, onde os consumidores exibem maior conhecimento sobre a eficácia dos ingredientes e histórico das marcas. Os consumidores urbanos russos exibem padrões de lealdade à marca similares aos mercados ocidentais, com taxas de recompra mais altas para produtos premium. Os influenciadores das redes sociais impactam significativamente a adoção de marcas premium, particularmente entre consumidores mais jovens que priorizam qualidade sobre preço. O desempenho sustentado do segmento premium de beleza e cuidados pessoais durante desafios econômicos indica uma mudança fundamental no comportamento do consumidor, sugerindo potencial de crescimento a longo prazo no mercado russo.

População Idosa Buscando Soluções Anti-idade

A composição demográfica idosa representa um determinante fundamental do mercado na indústria russa de produtos de beleza e cuidados pessoais, influenciando especificamente a trajetória da demanda por soluções anti-idade e cuidados com a pele específicos para a idade. De acordo com o Population Reference Bureau, aproximadamente 16% da população da Rússia terá 65 anos ou mais em 2024, constituindo uma demografia significativa de consumidores que requer produtos de cuidados pessoais especializados [2]Fonte: Population Reference Bureau (PRB), "2024 World Population Data Sheet", www.prb.org. Esta transformação demográfica intensificou a demanda por formulações sofisticadas que abordam os requisitos distintos de cuidados com a pele de consumidores maduros. Como resultado, fabricantes no mercado russo de beleza e cuidados pessoais estão desenvolvendo formulações anti-idade especializadas, incluindo cremes avançados, séruns e tratamentos direcionados que abordam rugas, elasticidade da pele e aparência geral da pele. O segmento de consumidores maduros demonstra uma inclinação pronunciada em direção a produtos de cuidados pessoais premium que priorizam eficácia e resultados mensuráveis, substantiando o potencial de crescimento robusto na categoria premium anti-idade. Esta tendência indica uma oportunidade de mercado sustentada dentro do cenário russo de beleza e cuidados pessoais, particularmente no segmento premium anti-idade.

Crescente Influência das Redes Sociais e Influenciadores de Beleza

As plataformas de redes sociais e influenciadores de beleza emergiram como impulsionadores significativos do mercado no mercado russo de produtos de beleza e cuidados pessoais. Plataformas digitais primárias como Instagram, TikTok e YouTube alteraram fundamentalmente os padrões de comportamento do consumidor na descoberta de produtos e engajamento com marcas, facilitando a adoção rápida de tendências. Influenciadores de beleza geram conteúdo que influencia diretamente as decisões de compra dos consumidores e a demanda do mercado em vários segmentos de produtos. Em resposta, fabricantes e varejistas aumentaram seus investimentos em colaborações com influenciadores e campanhas digitais direcionadas para capturar a atenção de consumidores digitalmente engajados que priorizam recomendações de pares e demonstrações de produtos. O cenário digital permite que as empresas coletem feedback do consumidor em tempo real, facilitando modificações rápidas de produtos e inovações. Além disso, a adoção generalizada das redes sociais melhorou a distribuição e visibilidade dos produtos em todas as diversas regiões geográficas e demografias de consumidores da Rússia, contribuindo para o crescimento e desenvolvimento geral do mercado.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proibição de microplásticos da União Europeia induzindo reformulações custosas | -0.7% | Nacional, afetando produtos importados e produzidos domesticamente | Médio prazo (2-4 anos) |

| Interrupções da cadeia de suprimentos afetam a disponibilidade de matérias-primas | -1.0% | Nacional, com maior impacto nas regiões dependentes de importação | Curto prazo (≤ 2 anos) |

| Alta competição de produtos falsificados | -0.6% | Nacional, com concentração em canais de varejo online e informal | Médio prazo (2-4 anos) |

| Menor estabilidade de produto e variações de formulação | -0.5% | Nacional, afetando segmentos premium sensíveis à qualidade | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Proibição de Microplásticos da União Europeia Induzindo Reformulações Custosas

A proibição de microplásticos da União Europeia restringe significativamente o mercado russo de produtos de beleza e cuidados pessoais. A regulamentação da UE, introduzida em 27 de setembro de 2023, proíbe o uso de microplásticos intencionalmente adicionados em vários produtos cosméticos, incluindo esfoliantes, géis de banho, pasta de dente e cosméticos coloridos. Isso alinha com a estratégia de redução da poluição plástica da União Europeia. Embora os consumidores russos demonstrem forte apoio às iniciativas ambientais, a regulamentação necessita reformulação abrangente de produtos em toda a indústria de beleza e cuidados pessoais. A proibição afeta particularmente formulações contendo esferas de polietileno, que são componentes essenciais para melhoria de textura, estabilidade de cor e mecanismos de liberação controlada. Os fabricantes devem investir recursos substanciais em pesquisa e desenvolvimento para alternativas naturais e biodegradáveis enquanto gerenciam ciclos de desenvolvimento estendidos que incluem reformulação, testes de segurança e recertificação regulatória. Estes requisitos rigorosos aumentam os custos operacionais e estendem os cronogramas de lançamento de produtos, consequentemente impedindo a trajetória de crescimento do mercado russo de produtos de beleza e cuidados pessoais.

Interrupções da Cadeia de Suprimentos Afetam a Disponibilidade de Matérias-primas

Uma restrição significativa do mercado que afeta o mercado russo de produtos de beleza e cuidados pessoais deriva de interrupções generalizadas da cadeia de suprimentos, impulsionadas principalmente por tensões geopolíticas, restrições comerciais e volatilidade logística global. A indústria da beleza depende de uma rede internacional para matérias-primas essenciais, incluindo extratos à base de plantas, ingredientes cosméticos ativos, componentes de embalagem e fragrâncias importadas da Europa, Ásia e América do Norte. Fabricantes e distribuidores russos enfrentam desafios operacionais substanciais na obtenção de ingredientes de alta qualidade a preços estáveis devido a sanções, rotas comerciais interrompidas e acesso limitado a fornecedores internacionais. Estas restrições da cadeia de suprimentos manifestaram-se em atrasos na produção, aumento dos custos de fabricação e disponibilidade diminuída de produtos nos canais de varejo. O mercado enfrenta pressão adicional da retirada de marcas internacionais da Rússia, compelindo produtores domésticos a abordar lacunas de suprimento sem acesso à experiência tecnológica estabelecida ou matérias-primas diversas. Esta situação é exemplificada pelo fechamento temporário das operações russas da LVMH, ilustrando ainda mais os desafios estruturais do mercado.

Análise de Segmentos

Por Tipo de Produto: Cuidados Pessoais Domina as Rotinas Diárias

O segmento de Produtos de Cuidados Pessoais detém uma participação de mercado dominante de 87,23% em 2024, com uma TCAC projetada de 7,35% até 2030. Este crescimento deriva da demanda consistente nas categorias de cuidados capilares, cuidados com a pele, produtos de banho e chuveiro, cuidados bucais e produtos de higiene masculina. A expansão do segmento é impulsionada pelo aumento da consciência do consumidor sobre higiene e autocuidado, crescente demanda por produtos premium e especializados, e maior acessibilidade do e-commerce. Produtos para cuidados capilares, particularmente shampoos, mantêm forte desempenho devido aos requisitos de uso diário e interesse do consumidor em formulações avançadas. Os dados do Serviço Federal de Estatísticas do Estado Russo apoiam esta tendência, relatando produção de 465 milhões de unidades de shampoos, lacas para cabelo e preparações para tratamento capilar em 2023.

Os Produtos de Cosméticos/Maquiagem estão crescendo a uma TCAC de 7,35% (2025-2030), caracterizados por flutuações de demanda ligadas a tendências sociais e condições econômicas. Esta categoria abrange cosméticos faciais, cosméticos para os olhos e produtos de maquiagem para lábios e unhas, com crescimento influenciado pelas redes sociais e tendências de tutoriais de beleza. O segmento mostra crescente adoção de produtos multifuncionais que combinam benefícios de maquiagem e cuidados com a pele, refletindo preferências dos consumidores por rotinas simplificadas. O desempenho do mercado correlaciona-se fortemente com atividades sociais e comparecimento ao local de trabalho, tornando-o mais suscetível a mudanças de estilo de vida e variações econômicas comparado a itens essenciais de cuidados pessoais.

Por Categoria: Crescimento Premium Supera o Mercado de Massa

Produtos de Massa detêm uma participação de mercado de 76,34% em 2024, demonstrando as preferências sensíveis ao preço dos consumidores russos. Este segmento forma o núcleo do mercado ao oferecer produtos de beleza essenciais a preços acessíveis em todos os níveis de renda. Marcas do mercado de massa focam na otimização de valor através de formulações e embalagens aprimoradas mantendo preços competitivos. As extensas redes de distribuição do segmento e forte presença em hipermercados e supermercados garantem acessibilidade de produtos tanto em áreas urbanas quanto rurais. Embora as taxas de crescimento sejam moderadas, o alto volume de vendas do segmento de massa fornece receita consistente para fabricantes e varejistas.

Produtos Premium exibem crescimento robusto a uma TCAC de 7,97%, apesar de uma participação de mercado menor, indicando prontidão do consumidor para investir em produtos de beleza de alta qualidade. O segmento premium beneficia-se da lealdade do consumidor, margens de lucro maiores e padrões de recompra consistentes entre consumidores afluentes que consideram produtos de beleza como investimentos de estilo de vida. O crescimento no segmento premium está centrado principalmente em áreas urbanas, especificamente Moscou e São Petersburgo, onde rendas disponíveis mais altas apoiam preços premium. Além disso, marcas domésticas estão fortalecendo suas ofertas premium ao incorporar ingredientes locais e narrativas de patrimônio para competir com marcas premium internacionais.

Por Tipo de Ingrediente: Natural Orgânico Ganha Impulso

Produtos Convencionais/Sintéticos detêm 72,61% da participação de mercado em 2024, devido à sua presença estabelecida e eficácia comprovada em formulações de beleza. Estes produtos oferecem vantagens de custo, estabilidade e desempenho consistente que atraem consumidores sensíveis ao preço. Ingredientes sintéticos permitem que fabricantes atinjam especificações precisas de produtos e requisitos de vida útil que alternativas naturais podem não conseguir igualar. No entanto, tendências crescentes de beleza limpa e restrições regulatórias estão desafiando este segmento. Em resposta, fabricantes estão desenvolvendo formulações híbridas que misturam ingredientes sintéticos e naturais para manter o desempenho enquanto atendem à demanda do consumidor por produtos mais limpos.

Produtos Naturais/Orgânicos estão crescendo a uma TCAC de 8,22%, impulsionados pelo foco intensificado do consumidor na segurança dos ingredientes e sustentabilidade ambiental. Este crescimento alinha-se com o movimento de beleza limpa, à medida que os consumidores examinam os ingredientes dos produtos mais cuidadosamente e buscam alternativas aos produtos químicos sintéticos. Consumidores russos mostram interesse particular em ingredientes naturais locais, incluindo ervas siberianas e extratos botânicos, que melhoram a autenticidade da marca. Regulamentações atuais apoiando ingredientes naturais e maior compreensão do consumidor sobre benefícios orgânicos impulsionam ainda mais este crescimento. Empresas locais como Natura Siberica comercializaram com sucesso ingredientes naturais como produtos premium, mostrando a disposição dos consumidores para pagar mais por formulações limpas.

Por Canal de Distribuição: Varejo Online Acelera

Lojas especializadas mantêm a participação de mercado dominante em 28,17% em 2024, atribuída à sua seleção especializada de produtos de beleza e atendimento ao cliente profissional. Estes varejistas utilizam estrategicamente pessoal treinado, instalações abrangentes de amostragem de produtos e colaborações exclusivas com marcas para oferecer experiências de compra superiores. Para manter a competitividade do mercado, lojas especializadas estão implementando soluções digitais integradas, incluindo serviços omnichannel e programas estruturados de fidelidade do cliente. Supermercados/Hipermercados servem como pontos de distribuição complementares ao facilitar acesso conveniente a produtos de beleza do mercado de massa. Esta abordagem sistemática de distribuição permite que marcas de beleza direcionem efetivamente diversos segmentos de consumidores através de níveis de serviço diferenciados e posicionamento estratégico de preços.

Lojas de Varejo Online no mercado russo de beleza e cuidados pessoais demonstram crescimento robusto a uma TCAC de 8,61%. Esta expansão é impulsionada principalmente pela adoção sistemática do e-commerce e padrões evolutivos de compra do consumidor, intensificados ainda mais pelos requisitos de otimização da cadeia de suprimentos. O crescimento do segmento é apoiado por portfólios abrangentes de produtos e estruturas de preços competitivas no mercado, complementados por sistemas eficientes de entrega em domicílio. A União Internacional de Telecomunicações (ITU) relata penetração da internet da Rússia em 92,2% em 2023, estabelecendo uma infraestrutura robusta para operações de comércio digital [3]Fonte: International Telecommunication Union (ITU), "Russian Federation Individuals using the Internet", www.itu.int. Esta conectividade digital avançada ressoa particularmente com o segmento demográfico mais jovem, que utiliza plataformas online para pesquisa de produtos, análise de feedback do consumidor e decisões de compra, indicando uma mudança sustentada em direção aos canais de varejo digital no mercado de beleza russo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

O mercado russo de produtos de beleza e cuidados pessoais mostra concentração significativa nos principais centros urbanos, particularmente Moscou e São Petersburgo. Estas cidades lideram a atividade do mercado devido às suas rendas disponíveis mais altas, consciência do consumidor e infraestrutura de varejo desenvolvida. As áreas metropolitanas funcionam como pontos de lançamento primários para produtos premium e inovadores, apoiados por sua base de consumidores afluentes e conscientes das tendências.

O desempenho econômico da Rússia, com PIB atingindo USD 2.172,3 bilhões em 2024, representa um aumento em relação ao ano anterior, de acordo com dados do Banco Mundial. Este crescimento melhorou as rendas disponíveis e expandiu o segmento da classe média, impulsionando a demanda nas categorias de beleza de mercado de massa e premium. O mercado mostra aumento do investimento em inovação de produtos, particularmente em formulações naturais, orgânicas e sustentáveis.

Mercados rurais e urbanos menores oferecem potencial de crescimento substancial, com canais de varejo online proporcionando acesso a consumidores além das lojas especializadas de beleza. O aumento da penetração da internet e adoção do comércio móvel ajudam marcas de beleza a alcançar áreas anteriormente mal atendidas. As preferências regionais variam distintamente - consumidores siberianos preferem produtos naturais e orgânicos com ingredientes locais, enquanto regiões do sul mostram maior demanda por produtos de proteção solar e cuidados com a pele. Estas variações geográficas criam oportunidades para formulações de produtos específicas por região e estratégias de marketing direcionadas que abordam condições climáticas locais e preferências culturais.

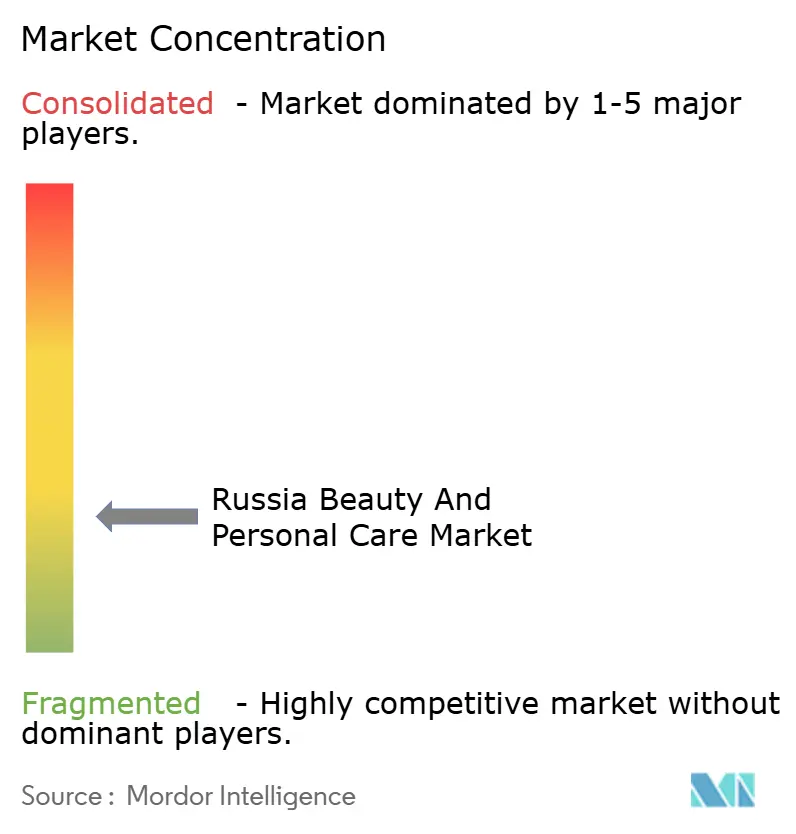

Cenário Competitivo

O mercado russo de beleza e cuidados pessoais é fragmentado, com consolidação crescente à medida que participantes internacionais se adaptam a restrições geopolíticas e empresas domésticas expandem sua presença. Os principais participantes do mercado incluem The Procter & Gamble Company, Beiersdorf AG, L'Oréal S.A., Shiseido Company, Limited, e outros. As empresas competem intensamente através de inovação de produtos, estratégias de preços e otimização de canais de distribuição.

As empresas estão fortalecendo sua resiliência da cadeia de suprimentos e capacidades de produção local ao investir em manufatura doméstica para reduzir dependências de importação e gerenciar riscos regulatórios. A indústria mostra adoção crescente de marketing digital, plataformas de e-commerce e análise de dados para melhorar aquisição e retenção de clientes.

O mercado apresenta participantes de nicho que focam em segmentos específicos como produtos naturais/orgânicos ou formulações premium anti-idade, alcançando diferenciação apesar das limitações de recursos. Oportunidades de crescimento existem em mercados geográficos mal atendidos, categorias de produtos especializadas e canais direto-ao-consumidor que operam independentemente de intermediários de varejo tradicionais.

Líderes da Indústria de Beleza e Cuidados Pessoais da Rússia

-

The Procter & Gamble Company

-

Beiersdorf AG

-

L'Oréal S.A.

-

Shiseido Company, Limited

-

Colgate-Palmolive Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Outubro de 2024: A Unilever concluiu a venda de sua subsidiária russa e operações na Bielorrússia para o Grupo Arnest, um fabricante russo de perfumes, cosméticos e produtos domésticos. A transação inclui todas as operações russas da Unilever e suas quatro instalações de manufatura no país.

- Fevereiro de 2024: A Love Co estabeleceu uma parceria estratégica com Kristina Bykova para introduzir uma gama abrangente de produtos de cuidados com a pele facial e tratamentos capilares especificamente formulados para o mercado russo de beleza e cuidados pessoais.

- Novembro de 2023: A L'Oréal confirmou oficialmente sua decisão de manter uma presença operacional limitada na Rússia, enquanto numerosas corporações internacionais se retiraram do país.

- Fevereiro de 2023: A Henkel, fabricante da marca de cosméticos capilares Schwarzkopf, vendeu seus negócios russos por EUR 600 milhões para um consórcio de investidores financeiros locais, incluindo Augment Investments, Kismet Capital Group e Elbrus Services.

Escopo do Relatório do Mercado de Beleza e Cuidados Pessoais da Rússia

Cosméticos e cuidados pessoais é um campo artístico que aborda a aparência e saúde do cabelo, unhas e pele de uma pessoa.

O mercado de produtos cosméticos e cuidados pessoais da Rússia é segmentado por tipo de produto, categoria, tipo de ingrediente e canal de distribuição. Por tipo de produto, o mercado é segmentado em produtos de cuidados pessoais e produtos de cosméticos/maquiagem. O segmento de produtos de cuidados pessoais é ainda segmentado em produtos para cuidados capilares, produtos para cuidados com a pele, produtos de banho e chuveiro, produtos de cuidados bucais, produtos de higiene masculina, desodorizantes e antitranspirantes e perfumes e fragrâncias. O segmento de produtos de cosméticos/maquiagem é ainda segmentado em cosméticos faciais, cosméticos para os olhos e produtos de maquiagem para lábios e unhas. Por categoria, o mercado estudado é segmentado em produtos premium e de massa. Por tipo de ingrediente, o mercado é segmentado em natural e orgânico e convencional/sintético. Por canal de distribuição, o mercado estudado é segmentado em lojas especializadas, supermercados/hipermercados, lojas de varejo online e outros canais de distribuição.

O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Produtos de Cuidados Pessoais | Cuidados Capilares | Shampoo |

| Condicionador | ||

| Colorante Capilar | ||

| Produtos de Modelagem Capilar | ||

| Outros | ||

| Cuidados com a Pele | Produtos de Cuidados Faciais | |

| Produtos de Cuidados Corporais | ||

| Produtos de Cuidados para Lábios e Unhas | ||

| Banho e Chuveiro | Géis de Banho | |

| Sabonetes | ||

| Outros | ||

| Cuidados Bucais | Escova de Dentes | |

| Pasta de Dentes | ||

| Enxaguantes Bucais e Enxágues | ||

| Outros | ||

| Produtos de Higiene Masculina | ||

| Desodorizantes e Antitranspirantes | ||

| Perfumes e Fragrâncias | ||

| Produtos de Cosméticos/Maquiagem | Cosméticos Faciais | |

| Cosméticos para os Olhos | ||

| Produtos de Maquiagem para Lábios e Unhas | ||

| Produtos Premium |

| Produtos de Massa |

| Natural e Orgânico |

| Convencional/Sintético |

| Lojas Especializadas |

| Supermercados/Hipermercados |

| Lojas de Varejo Online |

| Outros Canais |

| Por Tipo de Produto | Produtos de Cuidados Pessoais | Cuidados Capilares | Shampoo |

| Condicionador | |||

| Colorante Capilar | |||

| Produtos de Modelagem Capilar | |||

| Outros | |||

| Cuidados com a Pele | Produtos de Cuidados Faciais | ||

| Produtos de Cuidados Corporais | |||

| Produtos de Cuidados para Lábios e Unhas | |||

| Banho e Chuveiro | Géis de Banho | ||

| Sabonetes | |||

| Outros | |||

| Cuidados Bucais | Escova de Dentes | ||

| Pasta de Dentes | |||

| Enxaguantes Bucais e Enxágues | |||

| Outros | |||

| Produtos de Higiene Masculina | |||

| Desodorizantes e Antitranspirantes | |||

| Perfumes e Fragrâncias | |||

| Produtos de Cosméticos/Maquiagem | Cosméticos Faciais | ||

| Cosméticos para os Olhos | |||

| Produtos de Maquiagem para Lábios e Unhas | |||

| Por Categoria | Produtos Premium | ||

| Produtos de Massa | |||

| Por Tipo de Ingrediente | Natural e Orgânico | ||

| Convencional/Sintético | |||

| Por Canal de Distribuição | Lojas Especializadas | ||

| Supermercados/Hipermercados | |||

| Lojas de Varejo Online | |||

| Outros Canais | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado russo de beleza e cuidados pessoais?

O mercado está estimado em USD 7,97 bilhões em 2025 e está projetado para atingir USD 11,05 bilhões até 2030.

Qual segmento de produto detém a maior participação?

Produtos de cuidados pessoais dominam com 87,23% da receita de 2024, refletindo a natureza essencial dos itens de higiene diária.

Quão rápido o segmento premium está crescendo?

Produtos premium estão expandindo a uma TCAC de 7,97%, superando o mercado geral à medida que consumidores afluentes migram para linhas de maior qualidade.

Quais canais estão ganhando popularidade para compras de beleza?

O varejo online é o canal de crescimento mais rápido, registrando uma TCAC de 8,22% graças à adoção nacional do e-commerce e serviços de entrega rápida.

Página atualizada pela última vez em: