Análise de mercado de compartilhamento de viagens

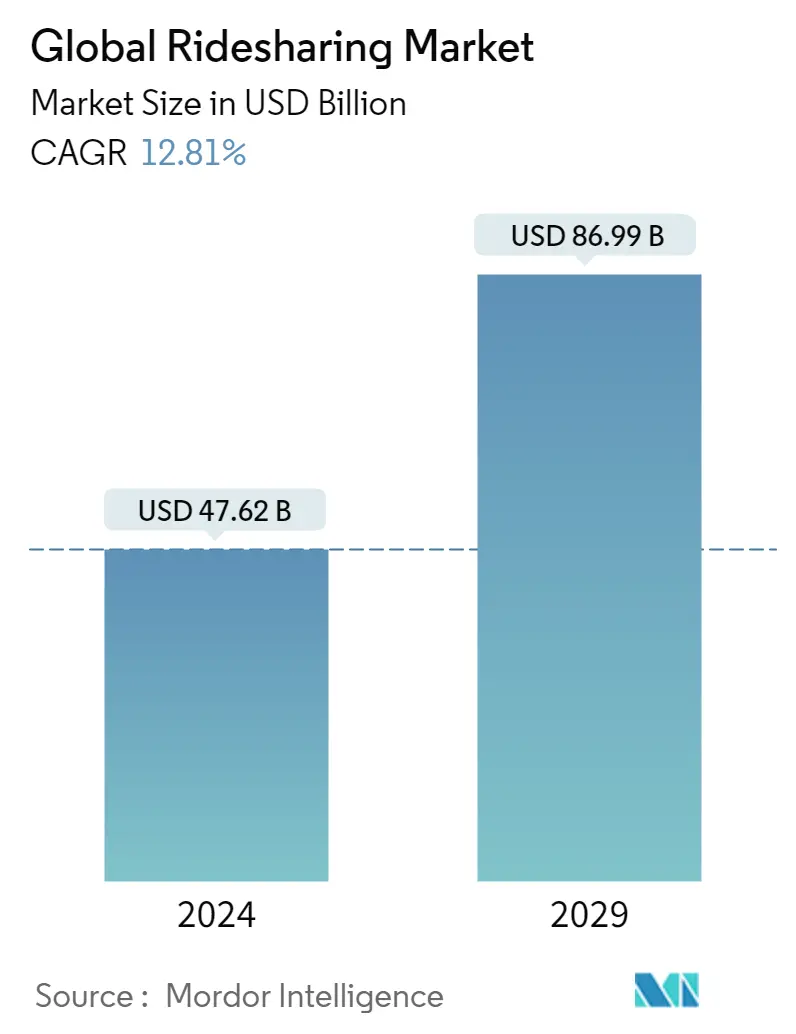

O tamanho do mercado global de compartilhamento de viagens é estimado em US$ 47,62 bilhões em 2024, e deverá atingir US$ 86,99 bilhões até 2029, crescendo a um CAGR de 12,81% durante o período de previsão (2024-2029).

- O mercado de Ridesharing será impulsionado pelo aumento da demanda por transporte econômico e que economize tempo. O aumento das despesas com a propriedade de um automóvel, a necessidade de minimizar o tráfego por razões ambientais e as regras governamentais que incentivam os serviços de partilha de viagens são factores significativos que impulsionam a adopção global de serviços de partilha de viagens.

- Waze, Carma, eRideShare e CarpoolWorld são algumas startups americanas que acreditam que as redes digitais e os smartphones impulsionarão o mercado de compartilhamento de viagens. Tendências como a partilha de boleias estão a crescer na Europa; A BlaBlaCar francesa já possui 40 milhões de usuários em todo o mundo. Mais de 500.000 pessoas no Reino Unido usam o Liftshare. Outro fator que impulsionará a necessidade de serviços de compartilhamento de viagens é o tráfego. Em Los Angeles, por exemplo, o tempo médio de deslocamento é de 53,68 minutos. Na Europa, os britânicos enfrentam o trajeto mais longo, de até 45 minutos. Como resultado, muitos governos estão a promover sistemas de partilha de viagens. O sistema Bay Area Rapid Transit de São Francisco (BART) lançou um novo programa para incentivar a carona solidária.

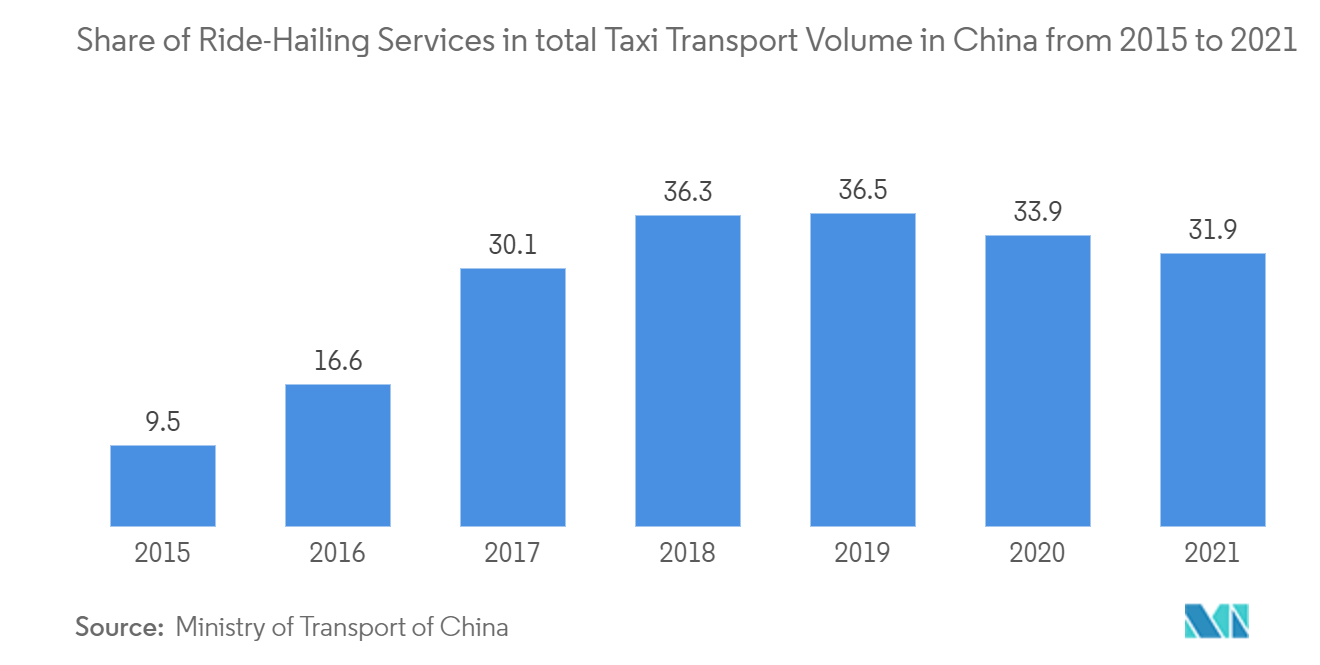

- Devido aos maus sistemas de transportes públicos e ao crescimento da população e das operações comerciais na Ásia-Pacífico e na América Latina, a procura de uma mobilidade acessível e eficaz está a desenvolver-se significativamente. O Sudeste Asiático viu um aumento dramático no mercado de transporte compartilhado nos últimos 2 a 3 anos. Muitos fornecedores globais aproveitaram o crescimento da popularidade dos serviços de transporte compartilhado na região e estão aumentando sua presença na região.

- Esses fatores impulsionam o crescimento do aplicativo de transporte compartilhado, tornando-se rapidamente a base para o transporte inteligente na região. De acordo com a pesquisa de Dalia, 45% da população urbana da região que possui smartphones já usou um aplicativo ou site de compartilhamento de viagens, com o México liderando com 58%.

- A recente pandemia de COVID-19 e o bloqueio nacional em todo o mundo também impactaram a indústria de transporte compartilhado. A maioria dos vendedores do mercado modificou ou suspendeu seus negócios na tentativa de ajudar a impedir a propagação do coronavírus. Em muitas regiões, durante o recente confinamento, a procura de transporte partilhado caiu ao ponto de estes serviços não serem necessários neste momento. O surto de COVID-19 desviou a atenção dos clientes dos serviços de carona para o aluguel e a posse de um carro. Projeta-se que isso leve alguns desses clientes a serviços de compartilhamento de viagens, onde o cliente verifica principalmente o motorista. Como resultado, os fornecedores de assinaturas de veículos de longo prazo e de aluguer de carros premium estão a registar um crescimento. Por exemplo, a ZoomCar, uma empresa indiana de aluguer de automóveis autónomos, prevê um enorme aumento na procura de mobilidade pessoal após o confinamento e espera um aumento de 3 a 4 vezes na procura. Essas tendências também podem desviar os usuários dos serviços de carona para serviços de compartilhamento de viagens.

- O aumento das greves dos operadores de carpool exigindo taxas salariais melhores e regulamentadas, acusações criminais para motoristas não profissionais, resistência dos serviços de transporte tradicionais e regras de transporte complexas podem dificultar o crescimento do mercado de transporte partilhado.

Tendências do mercado de compartilhamento de viagens

COVID-19 representa uma ameaça significativa ao mercado

- Devido ao recente surto de COVID-19, o serviço de carona e o compartilhamento de viagens testemunharam quedas maciças na demanda. No entanto, muitos acreditam que o mercado de transporte partilhado pode emergir novamente, já que muitas pessoas estão agora a migrar para carros pessoais.

- Esse fator pode impulsionar os serviços de caronas, como caronas fixas e caronas corporativas. De acordo com o recente inquérito global realizado pela Cars.com em meados de março de 2020, mais de 40% dos inquiridos deixaram de utilizar os serviços de partilha de viagens e de chamada para reduzir as probabilidades de contrair o vírus contagioso. Mais de 90% afirmaram que já começaram a utilizar os seus automóveis e 20% dos inquiridos já começaram a pensar em investir na compra de um veículo novo.

- Muitos governos também estão a recusar serviços de transporte partilhado e de chamada para controlar os níveis de poluição. De acordo com um estudo realizado por T. H. da Universidade de Harvard. Escola de Saúde Pública Chan, cidades com níveis mais elevados de poluição do ar (PM 2,5) são mais suscetíveis ao COVID-19. Da mesma forma, de acordo com a Aliança Europeia de Saúde Pública (EPHA), a poluição atmosférica pode aumentar o impacto da COVID-19.

- Em abril de 2020, os Centros de Controle e Prevenção de Doenças emitiram novas diretrizes para motoristas de transporte compartilhado e outras ocupações de motoristas (táxis, limusines, etc.). O recente estudo de sentimento COVID -19 da CarGurus mostra que é improvável que as vendas de automóveis sejam afetadas pela pandemia no longo prazo. Cerca de 79% dos entrevistados atrasaram a compra do carro devido à pandemia. Enquanto isso, 39% disseram que reduziriam o consumo do serviço de carona ou deixariam de usá-lo totalmente.

- No entanto, nos próximos meses, a pandemia da COVID-19 irá, sem dúvida, alterar o sector dos transportes, especialmente em países com densidade populacional, como a China e a Índia. A flutuação nas vendas de veículos e a redução da confiança em serviços de carona como o Uber podem desenvolver um espaço para outros serviços de caronas e caronas.

- Muitos vendedores de mercado também estão a alterar as suas ofertas no meio da pandemia da COVID-19, o que deverá criar uma imagem de marca e ajudá-los a ganhar a confiança dos clientes. Por exemplo, na Alemanha, a Berliner Verkerhsbetriebe (BVG) oferece o BerlKönig, um serviço de transporte compartilhado. Suspendeu suas operações regulares durante o surto de COVID-19. Em vez disso, a empresa oferece caronas gratuitas para a equipe médica durante a noite.

Europa terá participação de mercado significativa

- A urbanização tem enfatizado os sistemas de transporte urbano que tendem a afetar a qualidade de vida da população. As opções de mobilidade reduzida, as infra-estruturas de transporte inadequadas, o aumento do congestionamento, a poluição e os problemas de segurança rodoviária são alguns problemas cruciais que necessitam de uma abordagem sistemática para serem resolvidos.

- A França é um dos pontos turísticos mais importantes, a cidade mais bonita é Paris com a Torre Eiffel, o museu do Louvre e a Disneylândia. Paris pretende incentivar o transporte sustentável através do compartilhamento de carros elétricos e incentivos à compra de veículos elétricos e lançou o primeiro serviço de compartilhamento de carros totalmente elétricos do mundo, o Autolib, para inculcar a cultura de compartilhamento. Além disso, criou um sistema de pagamento Navigo que garante grande satisfação do cliente, fornecendo uma rede fácil de usar e permitindo que os clientes paguem por transporte público, compartilhamento de carros e programas de compartilhamento de bicicletas. É provável que estes planos estimulem a expansão do mercado de transporte partilhado.

- A propriedade de automóveis na área da UE-28 aumentou consideravelmente entre 2000 e 2019, passando de 411 automóveis por mil habitantes para mais de 516. No entanto, espera-se agora que a indústria reduza as suas emissões de carbono, em conformidade com o Acordo de Paris. Muitas cidades europeias, por exemplo, adoptaram zonas de baixas emissões.

- Além disso, o MaaS (Mobilidade como Serviço) visa criar um mercado simplificado e único onde muitos serviços de mobilidade serão oferecidos através de uma única aplicação ou equivalente. De acordo com um inquérito recente, 59% dos europeus estão interessados em utilizar uma aplicação do tipo MaaS.

- Na Europa, os concorrentes à supremacia do transporte partilhado incluem empresas americanas e aquelas nascidas no continente, que operam em vários países, todas com particularidades linguísticas, comportamentais e jurídicas próprias. Em fevereiro de 2021, a gigante chinesa Didi Chuxing Technology Co. planejou fazer sua estreia na Europa Ocidental. Didi, com sede em Pequim, está a considerar lançar serviços de partilha de viagens em mercados que poderão incluir o Reino Unido, França e Alemanha até ao primeiro semestre deste ano.

- Além disso, devido à pandemia, muitas empresas começaram a oferecer novos serviços de atendimento. Por exemplo, em agosto de 2020, a empresa francesa de partilha de viagens BlaBlaCar anunciou que tinha transformado os seus utilizadores numa rede improvisada de voluntários. Em vez de serem pagos pelas viagens, os motoristas se ofereceram para entregar os itens essenciais às pessoas que precisavam deles, baixando o BlaBlaHelp. Este atalho tecnológico e a ajuda nestes tempos difíceis tocaram os usuários, já que mais de 20.000 pessoas se registraram na plataforma em 72 horas, e milhares a seguiram desde o lançamento.

Visão geral da indústria de compartilhamento de viagens

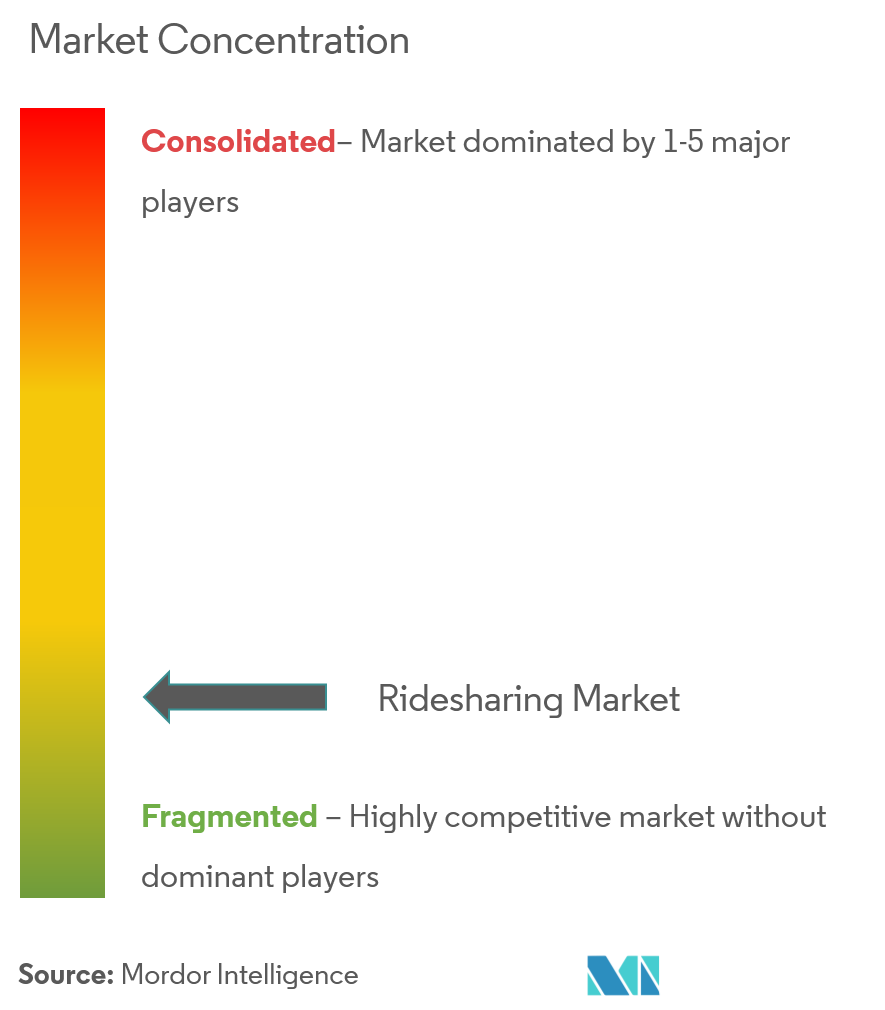

O Mercado Global de Ridesharing é bastante fragmentado, pois há alta concorrência no mercado entre os principais players. Uma vez que este mercado está em expansão, mais novos participantes estão a entrar no mercado, criando mais concorrência com as suas diversas abordagens únicas. E os principais players estão tentando aumentar sua base de usuários, fornecendo diversas ofertas onde possam utilizar os aplicativos de compartilhamento de viagens.

- Novembro de 2021 – Mahindra Logistics Ltd. (MLL) adquiriu a Meru Cabs, uma empresa de compartilhamento de viagens. Adicionar Meru sob a marca MLL fortalecerá ainda mais o negócio de mobilidade da MLL. A MLL já é líder em seu negócio de Serviços de Mobilidade Empresarial (ETMS), que opera sob a marca 'Alyte'. Com esta aquisição, a MLL irá reforçar a sua gama de soluções de mobilidade com foco estratégico nos clientes empresariais e na mobilidade elétrica.

- Setembro de 2021 - A UCR faz parceria com a Commute with Enterprise para fornecer serviços de vanpool para passageiros que moram próximos uns dos outros e permite que eles compartilhem a viagem de ida e volta para o campus da UCR. O vanpooling pode economizar seu dinheiro, reduzir o desgaste de seus veículos pessoais, reduzir o tempo de deslocamento, ajudar a manter o ar mais limpo, reduzir as emissões de gases de efeito estufa e reduzir o congestionamento do tráfego e do estacionamento.

- Julho de 2021 - Lyft, Argo AI e Ford Motor Company lançaram serviços autônomos de compartilhamento de viagens em Miami, Estados Unidos, cumprindo um compromisso conjunto de implantar veículos autônomos da Ford, alimentados pelo Argo Self-Driving System na rede de compartilhamento de viagens da Lyft. Como parte da colaboração entre Lyft e seus parceiros, a estreia deste serviço marca a primeira vez que veículos autônomos estão disponíveis para compartilhamento de viagens em Miami. A parceria única reunirá todos os componentes necessários para construir um serviço de carona autônomo sustentável, incluindo a tecnologia de direção autônoma, a frota de veículos e a rede de transporte necessárias para apoiar um negócio escalável e proporcionar uma experiência incrível ao passageiro.

Líderes do mercado de compartilhamento de viagens

-

Via Transportation, Inc.

-

BlaBlaCar

-

Scoop Technologies, Inc.

-

Didi Chuxing Technology Co

-

Zimride Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de compartilhamento de viagens

- Junho de 2022 – A Uber lançou um novo serviço UberX Share para compartilhar viagens, que é notavelmente semelhante ao recurso de carona solidária pré-pandemia do Uber, mas com um incentivo monetário. Os passageiros que escolherem o UberX Share serão emparelhados com outro co-piloto viajando na mesma direção. O Uber dará aos passageiros uma redução de 20% na taxa geral em troca da inconveniência e do tempo extra gasto na estrada. Mesmo que os passageiros não combinem com um co-piloto, eles receberão um desconto antecipado na viagem.

- Fevereiro de 2022 – A Avolon e a AirAsia formaram uma parceria para criar uma plataforma transformacional de compartilhamento de viagens no Sudeste Asiático até 2025. A Air Asia assinou um memorando de entendimento para alugar um mínimo de 100 aeronaves VX4 eVTOL da Avolon. Essas aeronaves eVTOL permitirão à AirAsia revolucionar ainda mais as viagens aéreas, fornecendo mobilidade aérea avançada a uma nova gama de passageiros. Além das aeronaves eVTOL, a Avolon, por meio de sua afiliada de investimento e inovação Avolon-e, fará parceria com a AirAsia para comercializar aeronaves eVTOL com emissão zero e desenvolver uma plataforma de mobilidade aérea urbana ('UAM') líder do setor no Sudeste Asiático.

Segmentação da indústria de compartilhamento de viagens

O mercado de caronas foi calculado considerando o número de associados e as receitas gerais adquiridas pelas empresas de caronas puras que fornecem os seguintes tipos de serviços carona fixa de longa distância, carona dinâmica (curta distância) e carona corporativa. Uber, Didi, Lyft e Grab (entre outros) que se especializam principalmente no fornecimento de serviços de carona não são considerados no escopo, pois seu principal objetivo comercial e a natureza do envolvimento entre o passageiro e o cliente são fundamentalmente diferentes daqueles dos fornecedores de compartilhamento de viagens. Devido à falta de informações credíveis sobre as suas operações, os programas locais e informais de partilha de boleias que operam numa escala mínima não são considerados no âmbito.

| Compartilhamento de viagem fixo |

| Compartilhamento dinâmico de viagens |

| Compartilhamento de carona corporativa |

| Baseado na Web |

| Baseado em aplicativo |

| Baseado na Web e em aplicativos |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| Resto do mundo |

| Por tipo de associação | Compartilhamento de viagem fixo |

| Compartilhamento dinâmico de viagens | |

| Compartilhamento de carona corporativa | |

| Por tipo de serviço | Baseado na Web |

| Baseado em aplicativo | |

| Baseado na Web e em aplicativos | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| Resto do mundo |

Perguntas frequentes sobre pesquisa de mercado de compartilhamento de viagens

Qual é o tamanho do mercado global de compartilhamento de viagens?

O tamanho do mercado global de compartilhamento de viagens deverá atingir US$ 47,62 bilhões em 2024 e crescer a um CAGR de 12,81% para atingir US$ 86,99 bilhões até 2029.

Qual é o tamanho atual do mercado global de compartilhamento de viagens?

Em 2024, o tamanho do mercado global de compartilhamento de viagens deverá atingir US$ 47,62 bilhões.

Quem são os principais atores do mercado global de compartilhamento de viagens?

Via Transportation, Inc., BlaBlaCar, Scoop Technologies, Inc., Didi Chuxing Technology Co, Zimride Inc. são as principais empresas que operam no mercado global de compartilhamento de viagens.

Qual é a região que mais cresce no mercado global de compartilhamento de viagens?

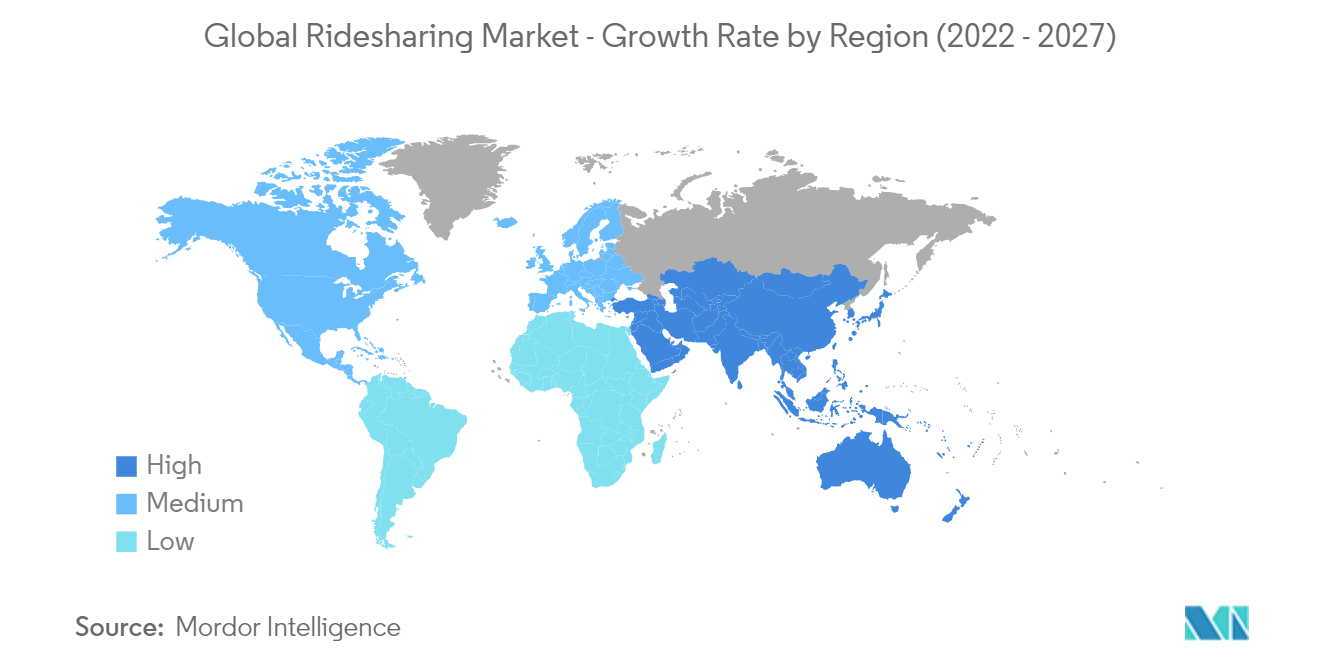

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de compartilhamento de viagens?

Em 2024, a Europa é responsável pela maior participação de mercado no Mercado Global de Ridesharing.

Que anos este mercado global de compartilhamento de viagens cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado global de compartilhamento de viagens foi estimado em US$ 42,21 bilhões. O relatório abrange o tamanho histórico do mercado global de Ridesharing para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de Ridesharing para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de compartilhamento de viagens

Estatísticas para a participação de mercado de Ridesharing em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Ridesharing inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.