Análise de mercado de ramnolipídeos

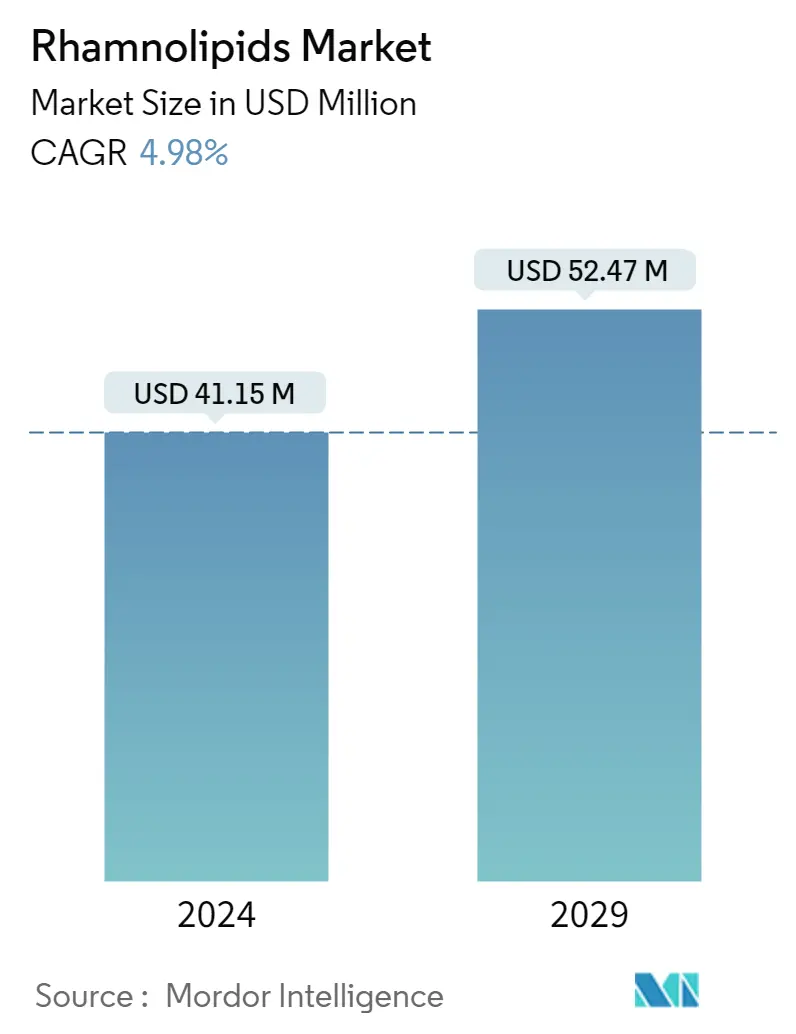

O tamanho do mercado de ramnolipídeos é estimado em US$ 41,15 milhões em 2024, e deve atingir US$ 52,47 milhões até 2029, crescendo a um CAGR de 4,98% durante o período de previsão (2024-2029).

O surto de COVID-19 resultou num confinamento global, numa quebra nas cadeias de abastecimento e nas atividades de produção, e paragens de produção, que tiveram um efeito prejudicial no mercado em 2020. No entanto, as coisas começaram a melhorar em 2021, o que permitiu a mercado retome a sua tendência ascendente durante o resto do período projetado.

- O principal fator que impulsiona o mercado estudado é a crescente demanda por ramnolipídeos de surfactantes. Além disso, espera-se também que a crescente demanda por produtos de cuidados pessoais alimente a demanda do mercado.

- Por outro lado, o alto custo de fabricação dos ramnolipídeos tem dificultado o crescimento do mercado.

- Prevê-se que a crescente demanda por biosurfactantes no setor de petróleo e gás ofereça diversas oportunidades para o crescimento do mercado durante o período de previsão.

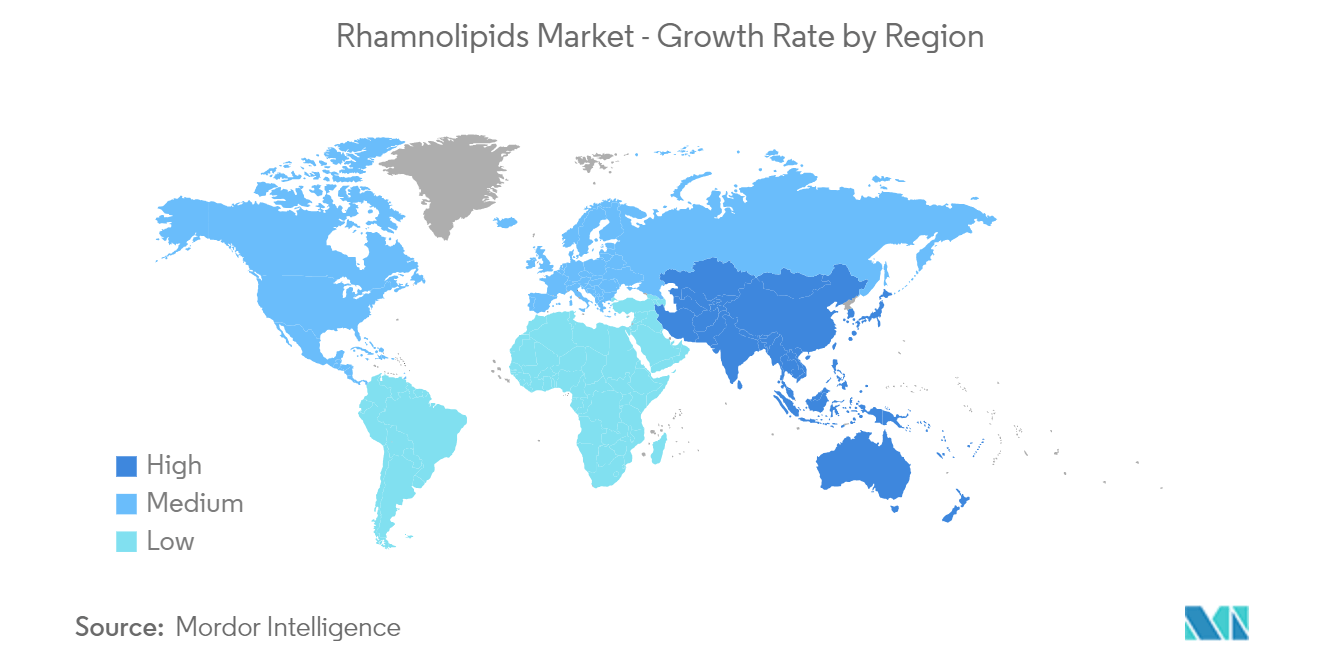

- A região Ásia-Pacífico representa o maior mercado e também deverá ser o mercado que mais cresce durante o período de previsão devido ao aumento do consumo de países como China, Índia e Japão.

Tendências de mercado de ramnolipídeos

Demanda crescente de ramnolipídeos de surfactantes

- Os biosurfactantes ramnolipídicos têm a propriedade de serem facilmente temidos na natureza em comparação com os surfactantes sintéticos. Acredita-se que eles sejam uma alternativa melhor aos surfactantes sintéticos por serem amigos da pele, enxaguáveis e muito ecológicos.

- Os biodetergentes à base de ramnolipídios apresentam desempenho de lavagem comparável aos detergentes sintéticos em termos de resistência da cor à lavagem, intensidade da cor e valor de diferença de cor.

- Os biosurfactantes ramnolipídicos são usados em detergentes para a roupa, produtos de limpeza para pisos, líquidos para lavar louça e outros produtos de limpeza. Muitas empresas têm introduzido no mercado produtos de limpeza e detergentes bio-surfactantes.

- Por exemplo, a Evonik Industries AG anunciou o lançamento do biossurfactante ramnolipídico sustentável REWOFERM RL 100 que atende à demanda do mercado de soluções de limpeza por produtos de limpeza de baixa emissão e baixo impacto que possibilitem uma economia circular.

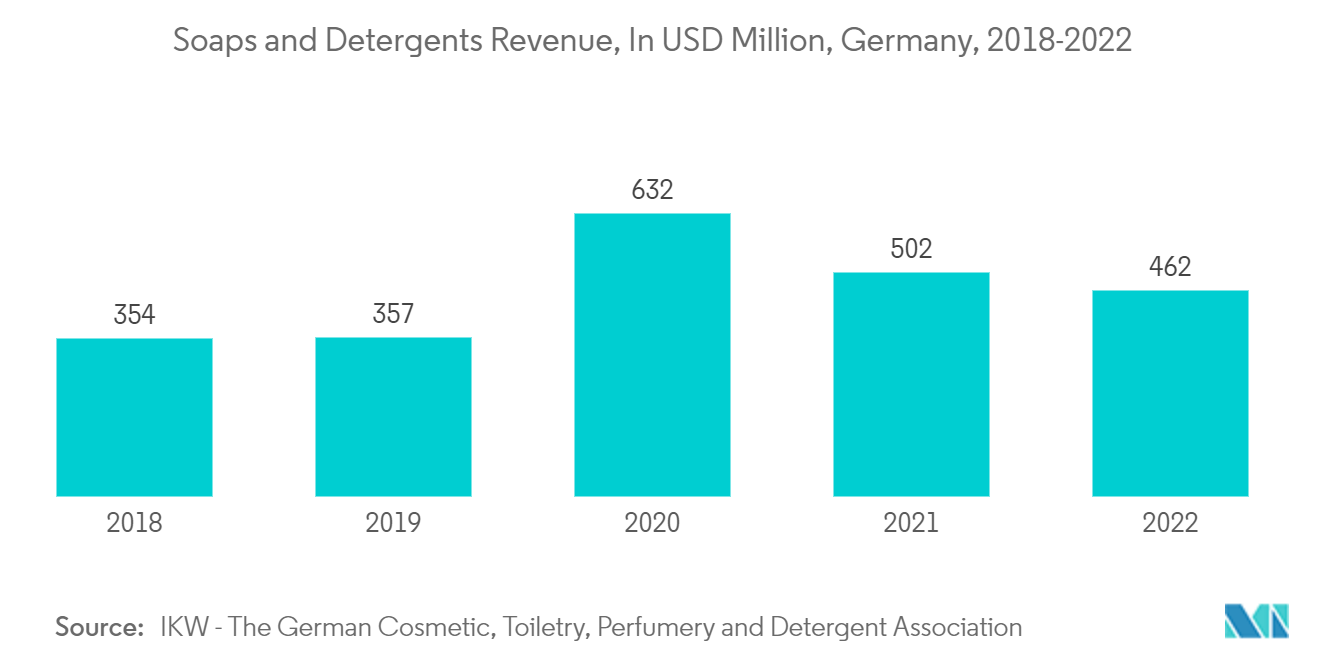

- De acordo com a IKW, a Associação Alemã de Cosméticos, Higiene Pessoal, Perfumaria e Detergentes, a receita de sabões e detergentes sintéticos na Alemanha foi de cerca de 462 milhões de euros (~USD 486,8 milhões) em 2022.

- Além disso, de acordo com Statcan, a Agência Canadense de Estatística, as vendas mensais dos fabricantes de sabões e compostos de limpeza no Canadá nos primeiros três meses de 2023 foram de 395,58 milhões de CAD (~US$ 304 milhões), aproximadamente 20% a mais do que no ano anterior. vendas no mesmo período.

- Segundo o Instituto Brasileiro de Geografia e Estatística, a receita gerada com a fabricação de sabões e detergentes no Brasil em 2022 deverá ser superior a US$ 4,52 bilhões. A instituição também prevê receitas de cerca de 4,56 mil milhões de dólares em 2023.

- Assim, devido aos fatores acima mencionados, a aplicação de ramnolipídios do surfactante provavelmente dominará durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- Atualmente, a Ásia-Pacífico é responsável pela maior parcela de surfactantes, lubrificantes e produtos farmacêuticos no mercado global devido à demanda das indústrias e das aplicações de uso final.

- De acordo com o Departamento de Promoção da Indústria e Comércio Interno da Índia, o valor de investimento proposto no setor de sabonetes, cosméticos e produtos de higiene pessoal no país para o ano de 2022 é de cerca de INR 2,26 bilhões (~US$ 28,7 milhões).

- Em junho de 2022, o tamanho do mercado indiano de detergentes era de INR 12.000 crore (~USD 150 milhões). Devido à crescente taxa de urbanização no país, há uma demanda crescente por produtos de melhor qualidade. Para atender a essas demandas por detergentes em pó de qualidade, as principais marcas da Índia estão inovando em produtos mais bem embalados que trazem muitos benefícios em uma única lavagem.

- A China também é um dos maiores consumidores de cosméticos. Em 2022, as vendas a retalho de cosméticos por empresas grossistas e retalhistas na China totalizaram cerca de 393,6 mil milhões de CNY (~57 mil milhões de dólares). Isto, no entanto, indicou uma ligeira diminuição em comparação com o ano anterior, que teve um total de vendas a retalho de cerca de CNY 402,6 mil milhões (~USD 58,6 mil milhões), conforme declarado pelo Gabinete Nacional de Estatísticas da China.

- Além disso, de acordo com o Ministério da Economia, Comércio e Indústria do Japão, a produção de sabonetes e sabonetes no país totalizou cerca de 9,72 milhões de unidades no mês de abril de 2023.

- Além disso, no setor farmacêutico global, a Índia é um ator proeminente e em expansão. A Índia é um dos principais fornecedores mundiais de medicamentos genéricos, respondendo por 20% da oferta global em volume. Os medicamentos indianos são exportados para mais de 200 países no mundo, sendo os Estados Unidos o principal mercado. Além disso, os medicamentos genéricos da Índia satisfazem 40% da procura de medicamentos genéricos dos Estados Unidos e 30% do Reino Unido. Os fabricantes nacionais de medicamentos consistem em uma cadeia de cerca de 10.500 empresas.'

- Assim, devido aos fatores acima mencionados, a Ásia-Pacífico provavelmente dominará o mercado de ramnolipídeos durante o período de previsão.

Visão geral da indústria de ramnolipídeos

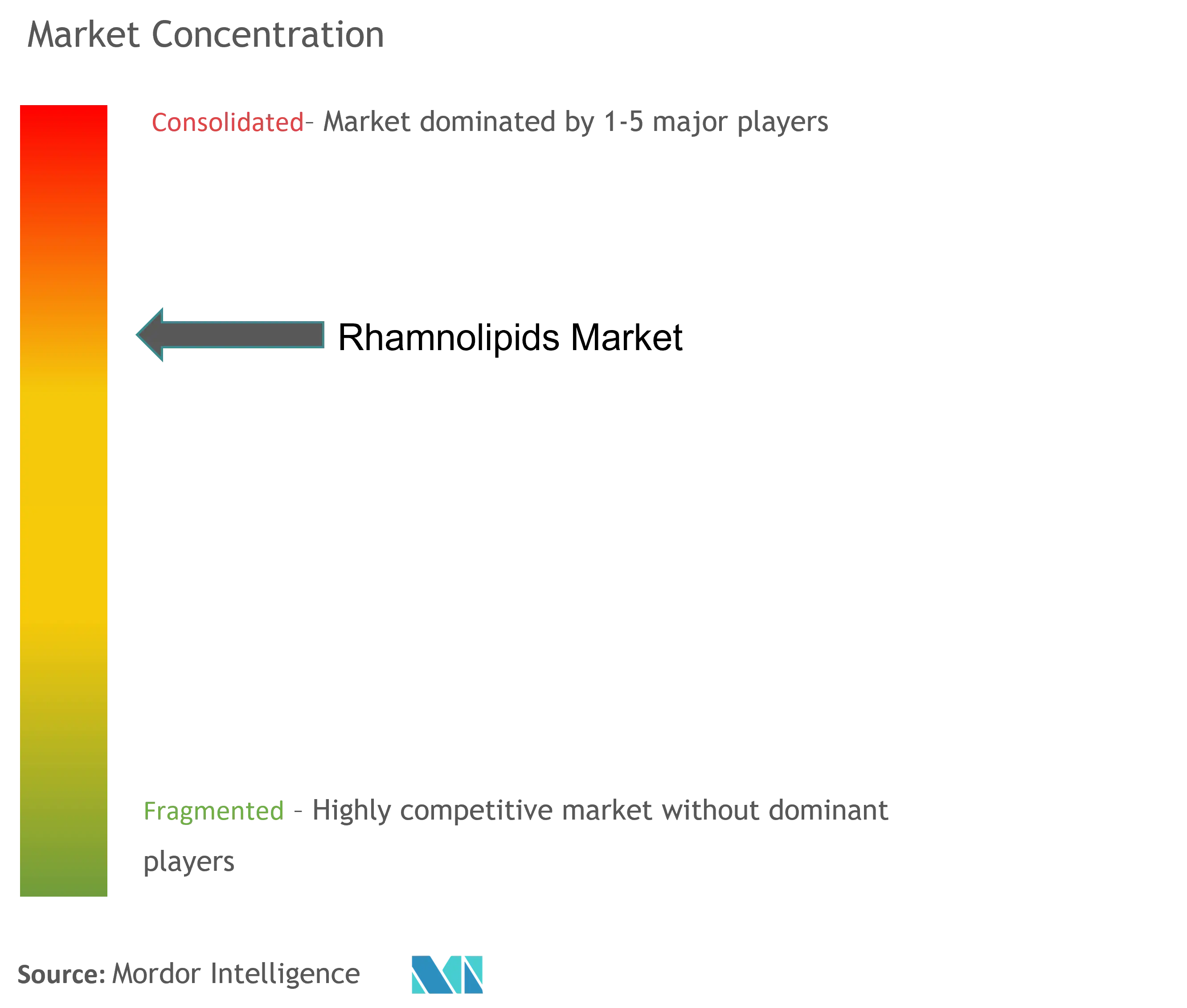

O mercado global de ramnolipídios está parcialmente consolidado por natureza, com apenas alguns grandes players dominando o mercado. Algumas das principais empresas são (sem nenhuma ordem específica) Evonik Industries AG, Jeneil, GlycoSurf, AGAE Technologies, LLC e Biotensidon GmbH, entre outras.

Líderes de mercado de ramnolipídeos

-

Evonik Industries AG

-

Jeneil

-

AGAE Technologies, LLC

-

Biotensidon GmbH

-

Glycosurf

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ramnolipídeos

- Em setembro de 2022, a AGAE Technologies, LLC anunciou a descoberta do emprego de certas cepas e meios sob condições de fermentação otimizadas para obter rendimentos recordes de ramnolipídeos com o menor custo possível. Quando comparados com configurações de fermentação tradicionalmente otimizadas, os métodos de fermentação aumentaram os rendimentos em aproximadamente 200%, ao mesmo tempo que reduziram os custos de produção para cerca de um terço das condições convencionalmente otimizadas.

- Em junho de 2022, a Evonik Industries AG anunciou o início da construção da primeira instalação comercial de fabricação de ramnolipídeos do mundo, que deverá custar na casa dos três dígitos milhões de euros. Isso posicionaria a Evonik como pioneira comercial em biossurfactantes sustentáveis e de alta qualidade, bem como impulsionaria a localização em Slovenská Lupca como um centro estratégico de biotecnologia.

Segmentação da indústria de ramnolipídeos

Os ramnolipídios (RL) são membros da família dos biossurfactantes glicolipídicos. As propriedades anfifílicas dos ramnolipídios permitem reduzir a tensão interfacial entre duas substâncias que normalmente não se misturariam. O mercado de ramnolipídeos é segmentado por tipo de produto, aplicação e geografia. Por tipo de produto, o mercado é segmentado em Mono-Rhamnolipídeos e Di-Rhamnolipídeos. Por aplicação, o mercado é segmentado em surfactantes, lubrificantes, agricultura, alimentos, produtos farmacêuticos, entre outros. O relatório também abrange o tamanho do mercado e as previsões para o mercado de ramnolipídeos em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (USD).

| Mono-ramnolipídeos |

| Di-ramnolipídeos |

| Surfactantes |

| Lubrificante |

| Agricultura |

| Comida |

| Farmacêutico |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo | Mono-ramnolipídeos | |

| Di-ramnolipídeos | ||

| Aplicativo | Surfactantes | |

| Lubrificante | ||

| Agricultura | ||

| Comida | ||

| Farmacêutico | ||

| Outras aplicações | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de ramnolipídeos

Qual é o tamanho do mercado de ramnolipídeos?

O tamanho do mercado de ramnolipídeos deve atingir US$ 41,15 milhões em 2024 e crescer a um CAGR de 4,98% para atingir US$ 52,47 milhões até 2029.

Qual é o tamanho atual do mercado de ramnolipídeos?

Em 2024, o tamanho do mercado de ramnolipídeos deverá atingir US$ 41,15 milhões.

Quem são os principais atores do mercado de ramnolipídeos?

Evonik Industries AG, Jeneil, AGAE Technologies, LLC, Biotensidon GmbH, Glycosurf são as principais empresas que operam no mercado de ramnolipídeos.

Qual é a região que mais cresce no mercado de ramnolipídeos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ramnolipídeos?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de ramnolipídeos.

Que anos esse mercado de ramnolipídeos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de ramnolipídeos foi estimado em US$ 39,20 milhões. O relatório abrange o tamanho histórico do mercado de ramnolipídeos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ramnolipídeos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Ramnolipídeos

Estatísticas para a participação de mercado de ramnolipídeos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos ramnolipídeos inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.