Análise do mercado de automação de varejo

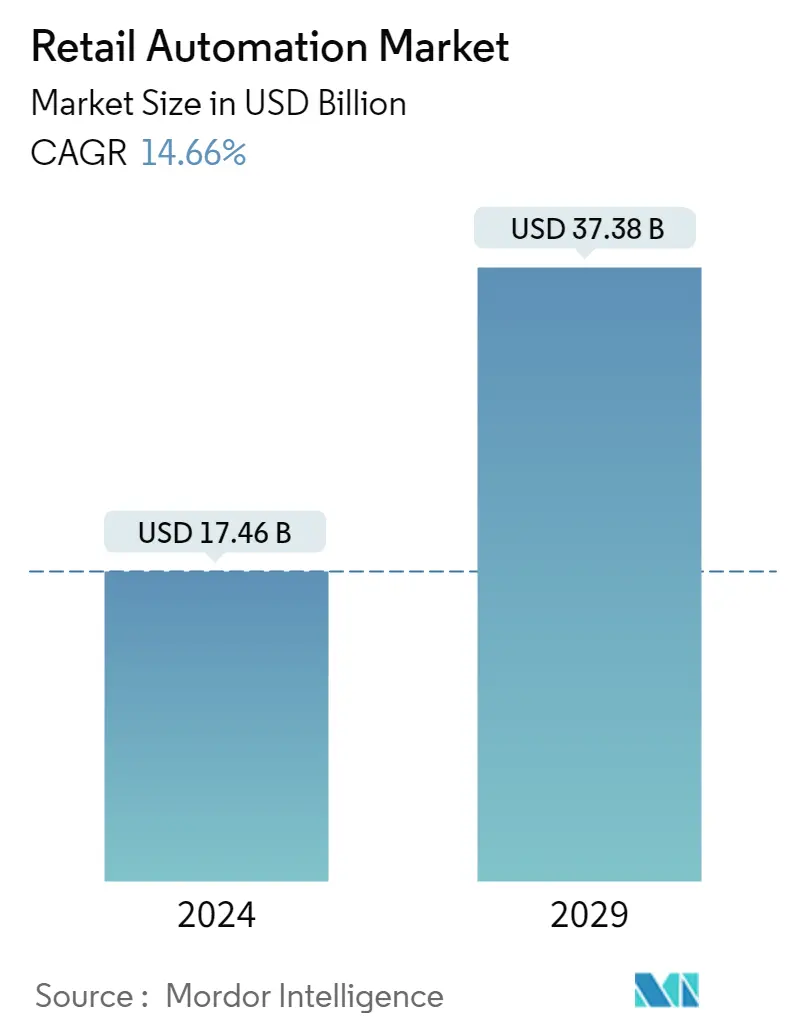

O tamanho do mercado de automação de varejo é estimado em US$ 17,46 bilhões em 2024, e deverá atingir US$ 37,38 bilhões até 2029, crescendo a um CAGR de 14,66% durante o período de previsão (2024-2029).

- Os retalhistas enfrentaram recentemente desafios à medida que a revolução tecnológica ganhou atenção e adoção significativa. Tais tecnologias e inovações vêm remodelando o comportamento dos consumidores e sua forma de colaborar e comunicar pré e pós-vendas. Recursos como conveniência e transparência fornecidos pela automação têm levado os varejistas a adaptar e atualizar seus sistemas PoS. Além disso, devido à sua relação custo-benefício, a procura por sistemas PoS aumentou significativamente entre as pequenas lojas de retalho.

- A automação do varejo auxilia no tratamento de reações desencadeantes, na interação com outros sistemas digitais e no tratamento de dados. Risco operacional mais barato, custos mais baixos, melhor experiência do cliente e maior produtividade são apenas algumas vantagens de usar este software.

- A necessidade de intervenção humana pode ser minimizada com o uso de tecnologias de automação para realizar operações repetitivas, como contabilidade. A empresa opera de maneira suave, eficiente e consistente devido à automação, que pode determinar a maneira mais curta e precisa de realizar a operação e repetir o processo. Com a automação do varejo, os compradores podem navegar pelos produtos usando uma interface touchscreen e as transações levam menos tempo. A possibilidade de escolher o produto do cliente e proceder ao pagamento com cartão de crédito ou débito é possibilitada pela automação do varejo.

- O crescimento influencia ainda mais o mercado de recursos de aprendizado de máquina incorporados à automação do varejo. A automação robótica de processos (RPA) usa inteligência artificial (IA) para fornecer melhores insights de negócios e integridade de dados. Além disso, o mercado de automação retalhista beneficia da crescente urbanização, de uma mudança no estilo de vida, de um aumento nas despesas e de maiores gastos dos consumidores.

- A pandemia da COVID-19 levou o comércio retalhista a tomar medidas de precaução, o que resultou no encerramento de vários pontos de venda. Devido a isto, os retalhistas e as principais marcas de luxo enfrentaram desafios de curto prazo em termos de receitas sustentadas, saúde e segurança, gestão da cadeia de abastecimento, escassez de mão-de-obra e preços, para citar alguns. Com os governos de todo o mundo a imporem quarentenas para conter a transmissão da COVID-19, as pessoas que ficaram em casa levaram a um aumento nas compras online e na compra de bens em grandes quantidades. Isto resultou num enorme estresse na cadeia de abastecimento. Assim, os intervenientes da cadeia de abastecimento entre os retalhistas implementaram IA e análises inteligentes para garantir resiliência.

Tendências do mercado de automação de varejo

Crescimento e concorrência entre a indústria varejista e o comércio eletrônico

- Com o uso de self-checkouts em lojas, robótica e inteligência artificial (IA) nas cadeias de abastecimento, o setor varejista fez progressos na implementação da automação. Isto é principalmente resultado do aumento de preços e salários, mercados de trabalho competitivos e diminuição dos gastos dos consumidores. O sector está actualmente 40% automatizado, de acordo com estimativas do Fórum Económico Mundial (WEF), mas nos próximos três a quatro anos, este número poderá aumentar para 60-65%. O foco renovado na automação cria oportunidades para logística, robótica e varejistas.

- Os crescentes desenvolvimentos estratégicos, como investimentos e parcerias nos últimos anos, são analisados para contribuir significativamente para a taxa de crescimento do mercado. Por exemplo, em outubro de 2022, a Bumpa, uma plataforma nigeriana de automação de varejo, levantou US$ 4 milhões tendo a Base10 Partners como investidor principal. A empresa divulgou um investimento pré-semente de 200.000 dólares americanos em Setembro do ano passado, dizendo que utilizaria o dinheiro para se expandir para novos mercados africanos, adquirir pessoas e melhorar os seus sistemas e estruturas.

- Em outubro de 2022, o Walmart declarou que havia adquirido a Alert Innovation, uma empresa de automação de supermercados eletrônicos que cria uma tecnologia exclusiva de gerenciamento de estoque. De acordo com o comunicado de imprensa, o sistema Alphabot da Alert Innovation utiliza robôs omnidirecionais em vez de elevadores ou transportadores para armazenar, recuperar e distribuir pedidos, liberando espaço e tornando a tecnologia mais fácil de escalar. A gigante do varejo anunciou que faria parceria com a Alert para escalar suas capacidades, observando que a tecnologia irá acelerar a coleta e entrega do cliente. A gigante do varejo disse que a tecnologia Alphabot permitiria utilizar sua vasta área de armazenamento para armazenamento e atendimento – 4.700 lojas localizadas em um raio de 16 quilômetros de 90% da população dos EUA.

- A Microsoft está a reunir intervenientes proeminentes em todos os setores do espaço retalhista para ajudar os retalhistas a melhorar as suas soluções de entrega e, em última análise, resultar numa experiência positiva para o cliente. Em janeiro de 2022, a FarEye, uma plataforma SaaS global, anunciou sua seleção pela Microsoft como Parceiro de Amplificação em Microsoft Cloud for Retail. A colaboração capacita e transforma a forma como os varejistas orquestram, rastreiam e otimizam a movimentação de mercadorias, permitindo que as empresas reduzam os custos logísticos e, ao mesmo tempo, atendam às necessidades dos consumidores finais.

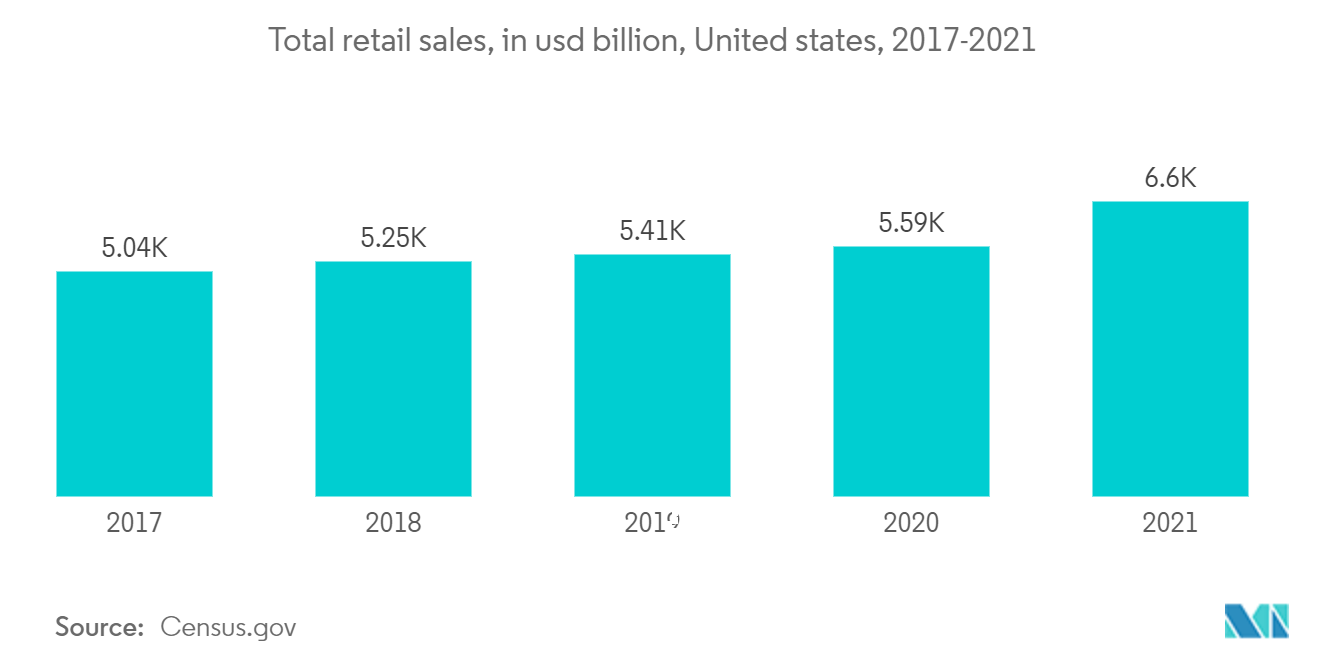

Espera-se que a América do Norte detenha uma participação importante

- O mercado de varejo na América do Norte é um dos maiores. Wal-Mart, Costco, Kroger, Home Depot e Target têm suas origens nesta região. O rápido crescimento do volume de dados nas operações nas lojas impulsiona o crescimento do mercado. Espera-se que o mercado de automação de varejo nos Estados Unidos seja impulsionado pela crescente adoção de tecnologias de automação por grandes players como Walmart e Amazon. Parte da adoção também pode ser atribuída à mudança nas preferências dos consumidores.

- Além disso, a América do Norte lidera a demanda por soluções de varejo em nuvem. A região tem um dos cenários de varejo mais experimentais em comparação com muitas outras regiões. Além disso, o uso de soluções em nuvem na região é alto em lojas especializadas. Por exemplo, considere a Bernhardt Furniture Company Inc., onde a empresa usou as soluções de nuvem de varejo da IBM para criar um aplicativo móvel de vendas e uma plataforma de análise que impulsionou as vendas da empresa em aproximadamente 20% em apenas dez semanas. Além disso, a empresa informou que seus executivos poderiam engajar cerca de 205 clientes a mais durante eventos de vendas.

- De acordo com a recente pesquisa realizada pela CitixsysTechnologies, os principais fornecedores de soluções de PDV em nuvem (iVendRetail) com sede nos Estados Unidos, mais de 67% dos entrevistados saem da loja de mãos vazias porque precisavam de ajuda para encontrar o produto que procuram. revela ainda que mais de 51% dos inquiridos abandonam as lojas devido aos elevados tempos de espera nos POS (Ponto de Atendimento). Essas informações são muito necessárias para todo varejista e estão levando à adoção de soluções em nuvem.

- Num ambiente de nuvem de varejo, as empresas de varejo e os varejistas podem migrar seus recursos de infraestrutura e aplicativos de negócios para diferentes arquiteturas de serviços da nuvem, como software como serviço (SaaS), para obter uma grande vantagem em termos de velocidade e agilidade. No setor retalhista, prevê-se que o SaaS ocupe uma posição significativa durante o período de previsão em comparação com outros modelos de serviço, uma vez que os retalhistas têm afinidade para melhorar as funcionalidades voltadas para o cliente.

Visão geral da indústria de automação de varejo

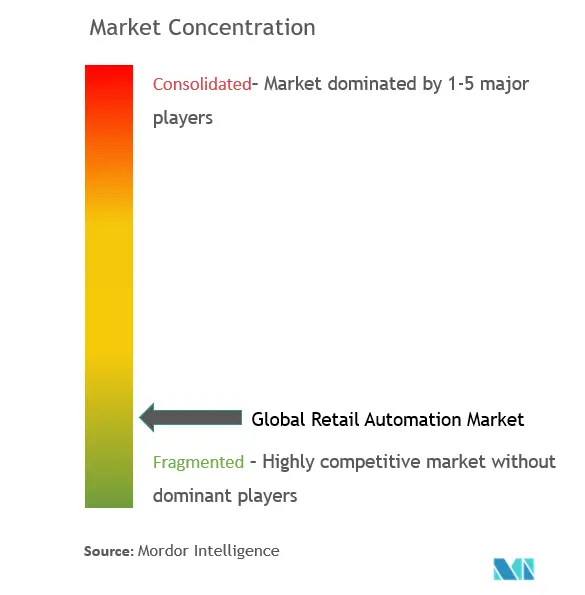

O mercado de automação comercial é caracterizado pela fragmentação, com numerosos fornecedores de soluções operando globalmente. Dado o desenvolvimento contínuo da tecnologia de automação, a concorrência entre os participantes do mercado permanece intensa. Os participantes históricos investem continuamente fortemente em investigação e desenvolvimento para dissuadir potenciais participantes de perturbarem a sua quota de mercado. Além disso, exploram estratégias de expansão para maximizar a sua presença no mercado existente.

Em maio de 2022, a UST, renomada fornecedora de soluções de transformação digital com presença na América do Norte, anunciou a assinatura de um acordo de fabricante de equipamento original com a SAP. Este acordo permite a integração da SAP Business Technology Platform (SAP BTP) na plataforma CogniphiAI Vision da UST, que agora será comercializada como UST Sentry Vision AI. Esta solução empacotada de software como serviço (SaaS) faz interface perfeita com SAP S/4HANA e RISE com SAP, facilitando a incorporação de recursos preditivos, contextuais e analíticos em operações de varejo e manufatura por meio de análise de vídeo avançada. UST Sentry Vision AI, uma tecnologia avançada de inteligência artificial baseada em visão, permite a identificação de padrões previsíveis que podem reduzir o desperdício operacional, monitorar o desempenho, detectar perda de receita e automatizar operações comerciais complexas. As empresas podem aproveitar dados de visão digital e análise de vídeo para obter vantagem competitiva com UST Sentry Vision AI. A plataforma de visão baseada em inteligência artificial da UST, integrada com SAP Business Technology Platform e SAP Analytics Cloud, capacita e acelera a transição para uma empresa digital inteligente.

Em maio de 2023, a ECS Industrial Computer lançou uma extensa gama de novos produtos para quiosques de varejo inteligentes. Isso inclui a série LIVA Z5 Plus MiniPC, como as placas-mãe B760H7-M8 e Q670HIS1, projetadas para inteligência de automação, terminais de informações e terminais de loteria.

Líderes do mercado de automação de varejo

-

Datalogic S.P.A

-

Diebold Nixdorf, Incorporated

-

ECR Software Corporation

-

Emarsys eMarketing Systems AG

-

Fujitsu Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Automação de Varejo

- Outubro de 2022 Focal Systems, um fornecedor líder de automação de varejo, firmou uma parceria com as localidades Piggly Wiggly Midwest. Piggly Wiggly Midwest realizará um teste do Sistema Operacional Focal (FocalOS) em suas lojas em Wisconsin e Illinois. O objetivo principal desta colaboração é melhorar a experiência do cliente, aproveitando o FocalOS para digitalizar e automatizar vários aspectos do seu negócio, incluindo pedidos, gestão de estoque, merchandising e gestão de pessoal na loja.

- Fevereiro de 2022 RetailNext Inc., um player proeminente na área de análise de varejo de lojas inteligentes com o objetivo de melhorar a experiência de compra, anunciou uma expansão de suas atualizações gratuitas de sistema de tráfego. Essa mudança ocorre à medida que mais varejistas enfrentam a cara tarefa de atualizar seu hardware desatualizado para acompanhar os padrões mais recentes do setor.

Segmentação da indústria de automação de varejo

A automação do varejo é o uso de Inteligência Artificial e Machine Learning nas operações de varejo. Inclui quiosques autônomos de autoatendimento que operam como lojas de varejo totalmente automáticas por meio do uso de integração de software para substituir os serviços de varejo tradicionais em uma loja de varejo convencional. Esses quiosques independentes estão localizados em vários locais movimentados, como aeroportos, shoppings, resorts e centros de trânsito. Eles fazem com que as transações ocorram com mais rapidez e eficiência e também melhoram a experiência do cliente. Ele capacita os funcionários com dados e análises em tempo real.

O mercado de automação de varejo é segmentado por tipo (hardware e software), usuário final (mercearia, mercadorias em geral e hospitalidade) e geografia (Europa, América do Norte, América Latina, Ásia-Pacífico e Oriente Médio e África).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Por tipo | Hardware | Sistema PDV | |

| Sistema de auto-checkout | |||

| Leitores RFID e de código de barras | |||

| Outros tipos de hardware | |||

| Programas | |||

| Por usuário final | Mercearia (Supermercados, Hipermercados, Lojas de Conveniência (com e sem Combustível) e Drogarias) | ||

| Mercadoria geral (bens duráveis, bens leves e mercadorias gerais mistas, como lojas de departamentos, etc.) | |||

| Hospitalidade (hotéis (incluindo cassinos, resorts, navios de cruzeiro, etc.) e restaurantes) | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Resto da Ásia-Pacífico | |||

| América latina | |||

| Oriente Médio e África | |||

Perguntas frequentes sobre pesquisa de mercado de automação de varejo

Qual é o tamanho do mercado de automação de varejo?

O tamanho do mercado de automação de varejo deverá atingir US$ 17,46 bilhões em 2024 e crescer a um CAGR de 14,66% para atingir US$ 37,38 bilhões até 2029.

Qual é o tamanho atual do mercado de automação de varejo?

Em 2024, o tamanho do mercado de automação de varejo deverá atingir US$ 17,46 bilhões.

Quem são os principais atores do mercado de automação de varejo?

Datalogic S.P.A, Diebold Nixdorf, Incorporated, ECR Software Corporation, Emarsys eMarketing Systems AG, Fujitsu Limited são as principais empresas que atuam no mercado de automação de varejo.

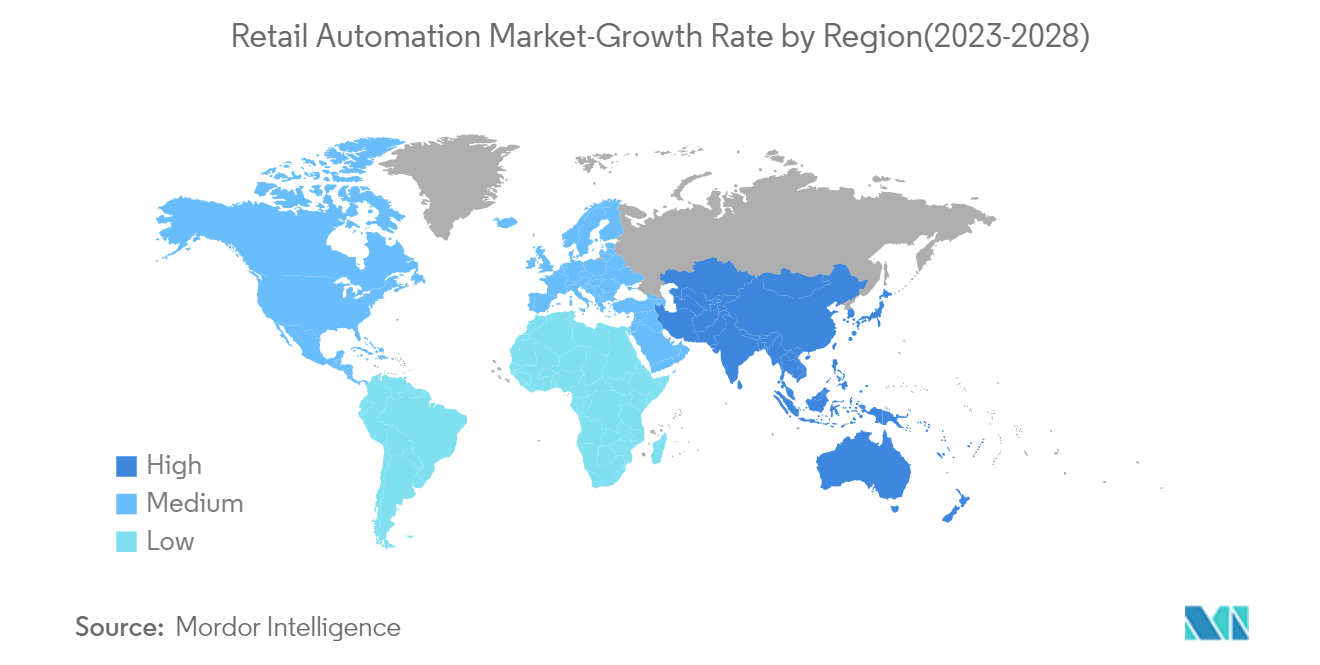

Qual é a região que mais cresce no mercado de automação de varejo?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de automação de varejo?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Automação de Varejo.

Que anos esse mercado de automação de varejo cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de automação de varejo foi estimado em US$ 15,23 bilhões. O relatório abrange o tamanho histórico do mercado de automação de varejo para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de automação de varejo para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de automação de varejo

Estatísticas para a participação de mercado de Automação de Varejo em 2023, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Automação de Varejo inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.