Análise de mercado de resinas de pintura e revestimento

O tamanho do mercado de resinas em tintas e revestimentos é estimado em US$ 37,45 bilhões em 2024, e deverá atingir US$ 48,05 bilhões até 2029, crescendo a um CAGR de 5,11% durante o período de previsão (2024-2029).

O surto de COVID-19 trouxe diversas consequências de curto e longo prazo em diversas indústrias, que, por sua vez, afetaram o mercado de resinas em tintas e revestimentos em todo o mundo. As restrições às atividades industriais, as interrupções na cadeia de abastecimento e a escassez de mão de obra afetaram negativamente o mercado estudado. No entanto, o setor tem vindo a recuperar desde 2021 e também registou um crescimento em 2022.

- No curto prazo, o principal fator que impulsiona o mercado estudado é o aumento das atividades de construção na região Ásia-Pacífico.

- Por outro lado, a flutuação da procura devido à concorrência de outras indústrias que utilizam resina deverá dificultar o crescimento do mercado.

- Prevê-se que o advento de resinas ecológicas ofereça inúmeras oportunidades para os fabricantes durante o período de previsão.

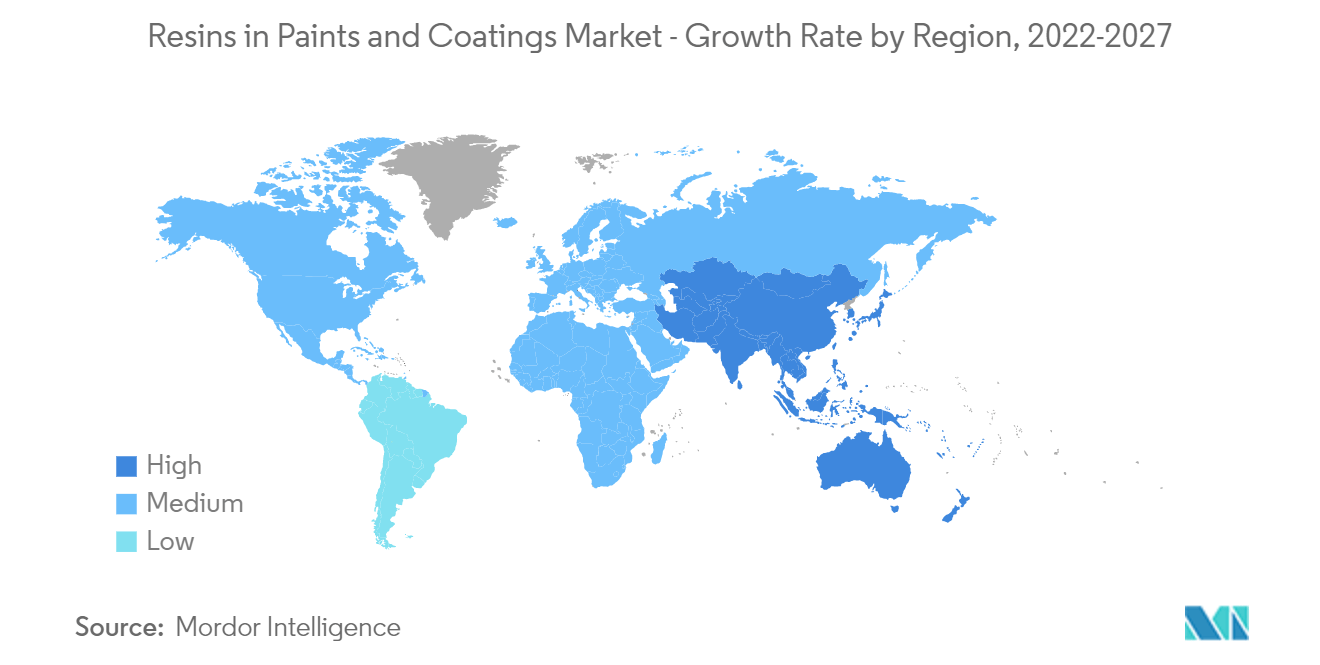

- Espera-se que a região Ásia-Pacífico domine o mercado e também provavelmente testemunhe o maior CAGR durante o período de previsão.

Tendências do mercado de resinas para pintura e revestimento

Aumento do uso na indústria de arquitetura

- O aumento da produção e do consumo de tintas e revestimentos devido à forte procura em novas actividades de construção e remodelações de vários edifícios comerciais e residenciais em muitos países está a impulsionar a procura de resinas no sector da arquitectura.

- As resinas comumente usadas para revestimentos arquitetônicos incluem epóxi, poliuretano, acrilato de vinil, acrílicos estireno, acrílicos puros, etc., e estas respondem por uma parcela significativa do mercado de revestimentos arquitetônicos. Tintas e revestimentos são amplamente utilizados no setor de arquitetura para aplicações externas e internas.

- O aumento da população de classe média, juntamente com o aumento do seu rendimento disponível, facilitou a expansão das tintas arquitectónicas no segmento habitacional da classe média.

- A produção global da construção cresceu significativamente em 2021. De acordo com a publicação Oxford Economics, estima-se que a produção global da construção atinja cerca de 15,20 biliões de dólares até 2030, registando um crescimento de 42%. Isto, por sua vez, está estimulando a demanda pelo mercado estudado.

- O sector da construção na Ásia-Pacífico está a crescer a um ritmo saudável, devido ao aumento da população, ao aumento do rendimento da classe média e à urbanização. Na Ásia-Pacífico, a China é um dos países líderes na construção de centros comerciais. A China tem quase 4.000 centros comerciais, enquanto se estima que mais 7.000 estarão abertos até 2025.

- Os Estados Unidos empreenderam vários projetos de renovação residencial. Com a crescente população de migrantes no país, a necessidade de novas casas e de renovação tornou-se cada vez mais importante. Além disso, a crescente consciência sobre a sustentabilidade e as estruturas de alta eficiência criou um estímulo na tendência de restauração. A disponibilização de diversos empréstimos por parte do governo também apoia a remodelação de habitações no país.

- Previa-se que o valor da nova construção residencial nos Estados Unidos atingisse 819 mil milhões de dólares até ao final de 2022, resultante de projectos de habitação unifamiliar e de melhoramentos residenciais, incluindo adições, alterações e substituições importantes.

- Na Europa, a recuperação da indústria da construção é bastante rápida. Esperava-se que as perdas da pandemia fossem recuperadas até ao final de 2022. A análise da EUROCUNSTRUCT sugere que a indústria cresceu 3,8% em 2021. As taxas de crescimento da indústria da construção em 2022 e 2023 deverão ser de 3,0% e 2,1%, respetivamente..

- No Brasil, vários projetos de construção de moradias multifamiliares iniciados no terceiro trimestre de 2021 aumentaram a demanda do mercado estudado. Um desses projetos é o Complexo Residencial Jundiaí ReservaAlta Vista, com conclusão prevista para o terceiro trimestre de 2023. O custo estimado do projeto é de US$ 50 milhões.

- Devido a todos esses fatores, é provável que o mercado de resinas em tintas e revestimentos cresça globalmente durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- Espera-se que a região Ásia-Pacífico domine o mercado. Na região, a China é a maior economia em termos de PIB. A China e a Índia estão entre as economias emergentes mais rápidas do mundo.

- O sector da construção da região Ásia-Pacífico tem testemunhado um crescimento constante ao longo do passado recente, devido à presença de economias em rápido crescimento, à rápida urbanização e ao aumento dos gastos em infra-estruturas. A presença crescente de empresas estrangeiras na região Ásia-Pacífico também criou uma procura para a construção de novos escritórios, edifícios, casas de produção, etc., impulsionando assim o crescimento do sector da construção.

- Estima-se que a produção da construção na Ásia-Pacífico atinja 7,4 biliões de dólares até 2030, registando um crescimento superior a 50%. A China domina a indústria da construção na região Ásia-Pacífico. Além disso, os principais gastos do governo, especialmente centrados em infra-estruturas, resultaram numa recuperação da actividade de construção em 2021.

- A China continua a dominar a procura do mercado estudado, impulsionada pela sua enorme base produtiva de tintas e revestimentos. A China é responsável por mais de um quarto do mercado global de revestimentos. Segundo a Associação Nacional da Indústria de Revestimentos da China, a indústria tem registado um crescimento de 7% nos últimos anos.

- O governo chinês lançou planos de construção massivos, incluindo disposições para a deslocação de 250 milhões de pessoas para as suas novas megacidades durante os próximos dez anos. Assim, isso pode criar um escopo importante para resinas em tintas e revestimentos utilizados em diversas aplicações durante a construção civil, melhorando as propriedades do edifício.

- O setor de construção da Índia é a segunda maior indústria do país, contribuindo com uma parcela significativa para o seu PIB. Depois de experimentar uma queda drástica no crescimento durante a pandemia, o setor da construção indiano recuperou com um crescimento acentuado nos investimentos públicos e privados em 2021. De acordo com o Ministério de Estatísticas e Implementação de Programas, o setor da construção contribuiu com uma parcela do PIB no valor de 45,92 mil milhões de dólares. no primeiro trimestre de 2022, que foi superior à participação do PIB de 35,83 mil milhões de dólares no quarto trimestre de 2021.

- Esperava-se que a indústria indiana de tintas fosse avaliada em mais de 8 mil milhões de dólares até ao final de 2022. É a economia de tintas que mais cresce a nível mundial, com um crescimento estável de dois dígitos nas últimas duas décadas. O país tem mais de 3.000 fabricantes de tintas, com quase todas as empresas globais presentes aqui. As tintas arquitetônicas constituem cerca de 75% do mercado total e 25% da participação é ocupada pelas tintas industriais. Prevê-se que esses fatores aumentem a demanda pelas resinas no mercado de tintas e revestimentos durante o período de previsão.

- Espera-se que o sector da construção no país se expanda a um ritmo moderado no país nos próximos cinco anos, devido aos crescentes investimentos em infra-estruturas públicas e privadas e em projectos comerciais. De acordo com as previsões dadas pelo Gabinete do Governo do Japão, espera-se que o Japão contribua com 277,91 mil milhões de dólares para o seu PIB até ao final de 2022. A percentagem do PIB em 2023 e 2024 deverá aumentar ainda mais, atingindo 219,51 mil milhões de dólares e 223,24 mil milhões de dólares, respetivamente..

- De acordo com a Associação de Construção da Coreia (CAK) e a Associação Internacional de Empreiteiros da Coreia (ICAK), a Coreia do Sul testemunhou um aumento de 9,9% em 2021 em relação ao ano anterior no montante acumulado de encomendas de construção, atingindo 136,2 mil milhões de dólares. Do total, as encomendas de construção recebidas do sector público ascenderam a 48,9 mil milhões de dólares, registando um aumento de 10,8% face ao valor das encomendas do sector público do ano anterior.

- O Sudeste Asiático é atualmente uma das regiões mais dinâmicas do mundo, com a construção e os projetos de construção a florescerem, devido ao seu ambiente político saudável e ao crescimento económico robusto.

- Assim, devido ao rápido crescimento das atividades de construção na região da Ásia-Pacífico, prevê-se que a procura de tintas e revestimentos aumente substancialmente durante o período de previsão, e prevê-se que isto tenha um impacto positivo no consumo de resinas utilizadas na produção de tintas e revestimentos. na região.

Visão geral da indústria de resinas para tintas e revestimentos

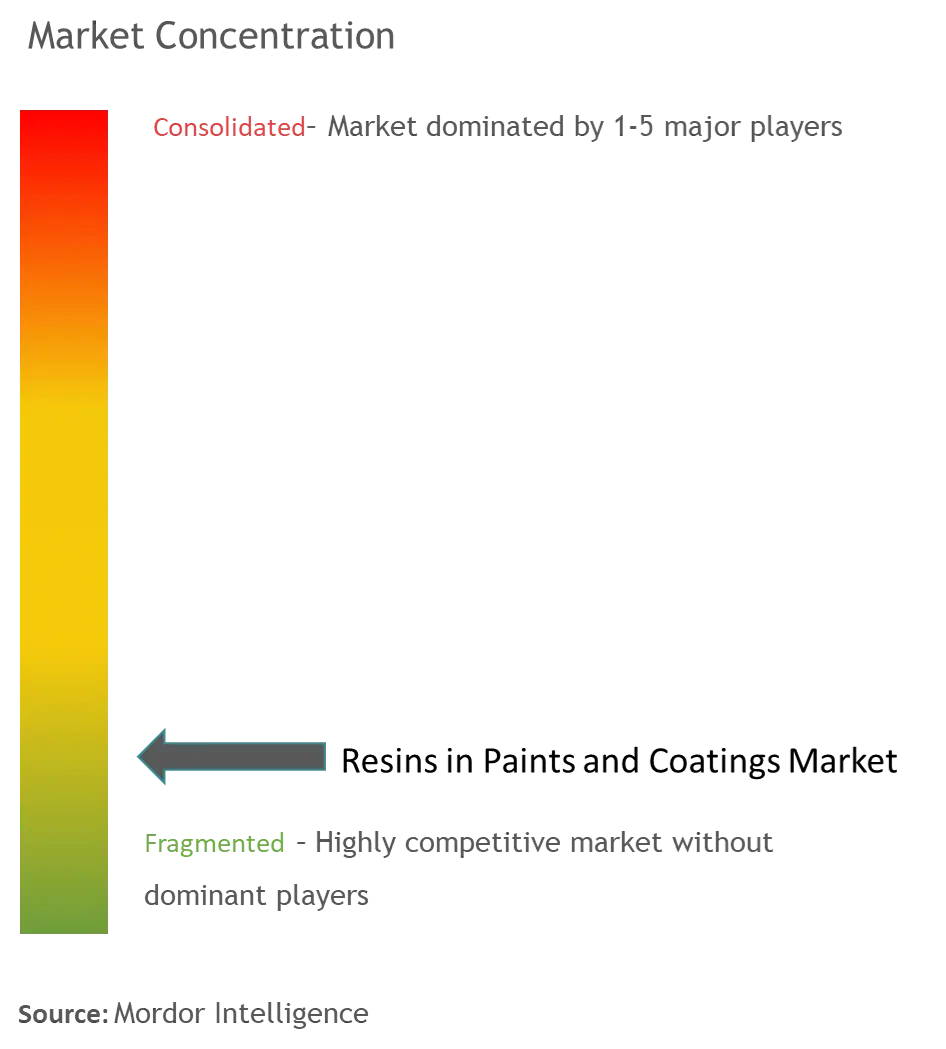

O mercado global de resinas em tintas e revestimentos é fragmentado por natureza. Alguns dos principais players do mercado incluem Arkema, BASF SE, Dow, Evonik Industries AG e Covestro.

Líderes de mercado de resinas para pintura e revestimento

Dow

Arkema

BASF SE

Evonik Industries AG

Covestro AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de resinas para tintas e revestimentos

- Julho de 2022 Arkema anunciou a aquisição de uma empresa mexicana de fabricação de resinas de emulsão chamada Polimeros Especiales. Esta aquisição de um importante player em resinas acrílicas à base de água isentas de solventes fortalecerá a posição da Arkema na região. A aquisição também está alinhada com a estratégia da empresa de expandir seu segmento de soluções de revestimento em mercados emergentes.

- Maio de 2022 A Covestro Taiwan Ltd lançou um novo centro de pesquisa e desenvolvimento (PD) especializado em síntese de resina e revestimento de fibra óptica. Este novo centro de pesquisa está localizado na Universidade Central Nacional (NCU) em Taoyuan, China. Este centro de PD foi criado com o objetivo de encontrar novas soluções para tornar mais sustentável o processo de síntese de resinas curadas por ultravioleta (UV). As resinas curáveis por UV são utilizadas em diversas aplicações de revestimento, como pisos, cabos de fibra óptica, painéis solares, materiais eletrônicos e itens de madeira, entre outros.

- Novembro de 2021 Azelis e BASF concordaram em expandir a parceria para distribuição de resina no Vietnã para as indústrias de revestimentos industriais e automotivos e de impressão e embalagens.

Segmentação da indústria de resinas de tintas e revestimentos

As resinas são compostos orgânicos sólidos ou altamente viscosos, de origem vegetal ou sintética, que podem ser convertidos em polímeros. Diversas resinas são utilizadas na fabricação de tintas e revestimentos, que proporcionam resistência à hidrólise, boa resistência às intempéries, excelente brilho e retenção de cor, principalmente para aplicações externas. Eles também possuem outras propriedades, como transparência, resistência ultravioleta (UV) e alta capacidade de cor para soluções de revestimento.

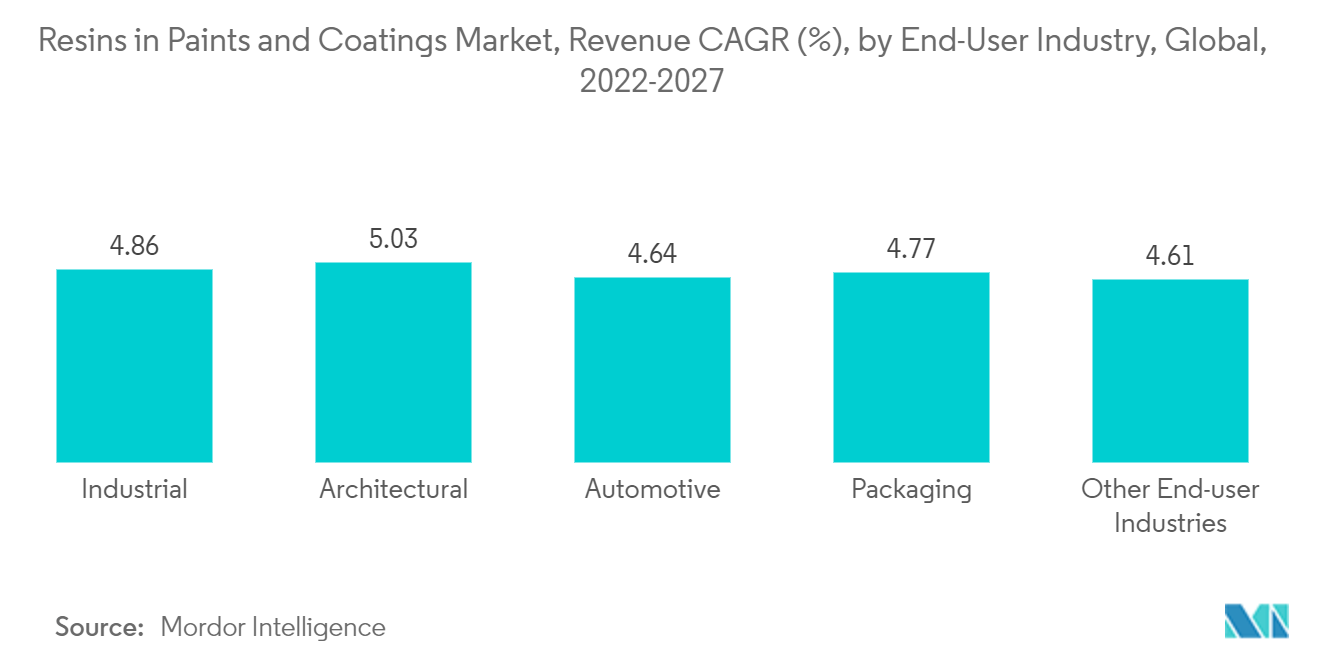

O mercado global de resinas em tintas e revestimentos é segmentado por tipo, indústria de usuário final e geografia. Por tipo, o mercado é segmentado em epóxi, acrílico, poliuretano, poliéster, polipropileno, alquídico, entre outros tipos. Pela indústria de usuários finais, o mercado é segmentado em indústrias industriais, arquitetônicas, automotivas, de embalagens e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para as resinas no mercado de tintas e revestimentos em 15 países nas principais regiões como Ásia-Pacífico, América do Norte, Europa, América do Sul e Oriente Médio e África. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares).

| Epóxi |

| Acrílico |

| Poliuretano |

| Poliéster |

| Polipropileno |

| Alquídico |

| Outros tipos |

| Industrial |

| Arquitetônico |

| Automotivo |

| Embalagem |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Países da ASEAN | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo | Epóxi | |

| Acrílico | ||

| Poliuretano | ||

| Poliéster | ||

| Polipropileno | ||

| Alquídico | ||

| Outros tipos | ||

| Indústria do usuário final | Industrial | |

| Arquitetônico | ||

| Automotivo | ||

| Embalagem | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Países da ASEAN | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de resinas de pintura e revestimento

Qual é o tamanho do mercado de resinas em tintas e revestimentos?

O tamanho do mercado de resinas em tintas e revestimentos deve atingir US$ 37,45 bilhões em 2024 e crescer a um CAGR de 5,11% para atingir US$ 48,05 bilhões até 2029.

Qual é o tamanho atual do mercado de resinas em tintas e revestimentos?

Em 2024, o tamanho do mercado de resinas em tintas e revestimentos deverá atingir US$ 37,45 bilhões.

Quem são os principais atores do mercado de resinas em tintas e revestimentos?

Dow, Arkema, BASF SE, Evonik Industries AG, Covestro AG são as principais empresas que atuam no mercado de Resinas em Tintas e Revestimentos.

Qual é a região que mais cresce no mercado de Resinas em Tintas e Revestimentos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de Resinas em Tintas e Revestimentos?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de Resinas em Tintas e Revestimentos.

Que anos esse mercado de resinas em tintas e revestimentos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de resinas em tintas e revestimentos foi estimado em US$ 35,63 bilhões. O relatório abrange o tamanho histórico do mercado de Resinas em Tintas e Revestimentos para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Resinas em Tintas e Revestimentos para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de resinas de revestimento

Estatísticas para a participação de mercado de resinas de revestimento em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de resinas de revestimento inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.