Tamanho do mercado imobiliário residencial do Vietnã

| Período de Estudo | 2020-2029 |

| Ano Base Para Estimativa | 2023 |

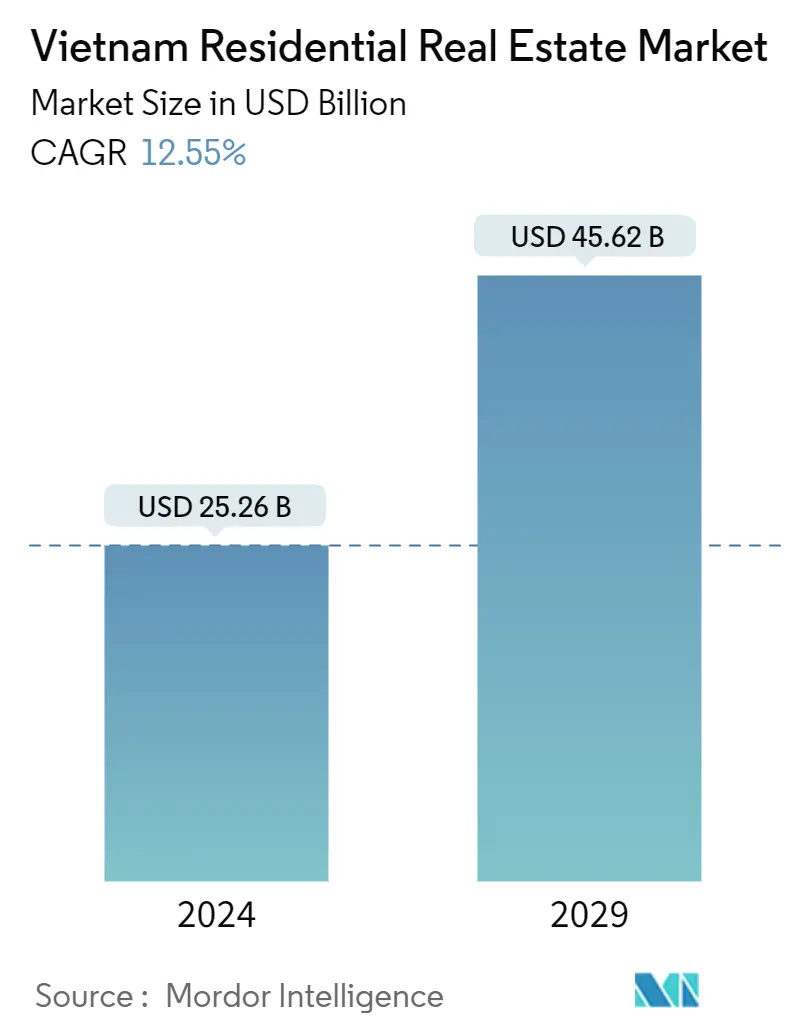

| Tamanho do mercado (2024) | USD 25.26 bilhões de dólares |

| Tamanho do mercado (2029) | USD 45.62 bilhões de dólares |

| CAGR(2024 - 2029) | 12.55 % |

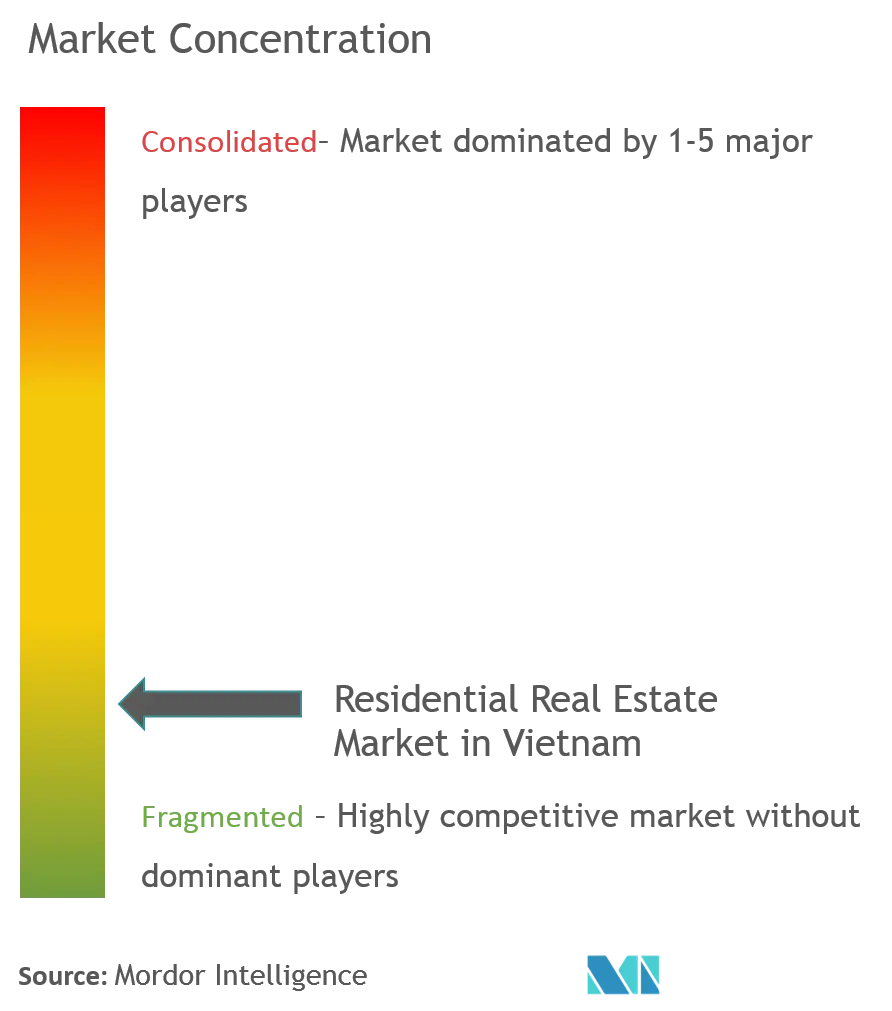

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado imobiliário residencial do Vietnã

O tamanho do mercado imobiliário residencial do Vietnã é estimado em US$ 25,26 bilhões em 2024, e deverá atingir US$ 45,62 bilhões até 2029, crescendo a um CAGR de 12,55% durante o período de previsão (2024-2029).

- O crescimento da população vietnamita está a impulsionar a procura de novas unidades habitacionais, apoiando assim o crescimento do mercado de construção residencial no mercado do Sudeste Asiático. Notavelmente, prevê-se que a população aumente ainda mais nos próximos anos no Vietname. A população do Vietname equivale a 1,23% da população mundial total.

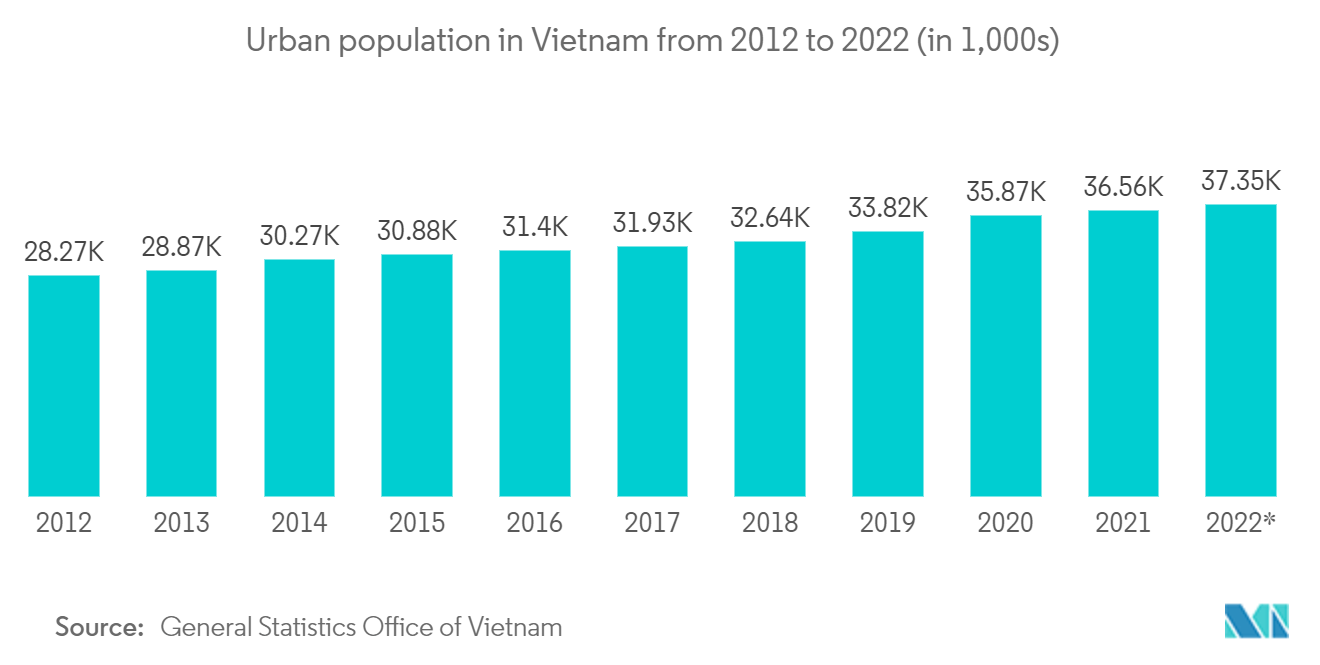

- De acordo com o Ministério da Construção, a proporção da população urbana é actualmente superior a 40% e prevê-se que atinja 45% até 2030. Como resultado deste crescimento proporcional, o Vietname terá de adicionar mais 70 milhões de metros quadrados de habitação a cada ano. ano.

- Nos próximos três a quatro anos, espera-se que o Vietname registe um elevado crescimento da procura de unidades habitacionais nas grandes cidades e zonas industriais. Este crescimento da procura continuará a apoiar o crescimento do segmento de construção residencial, bem como o crescimento do mercado global de construção, numa perspetiva de curto a médio prazo.

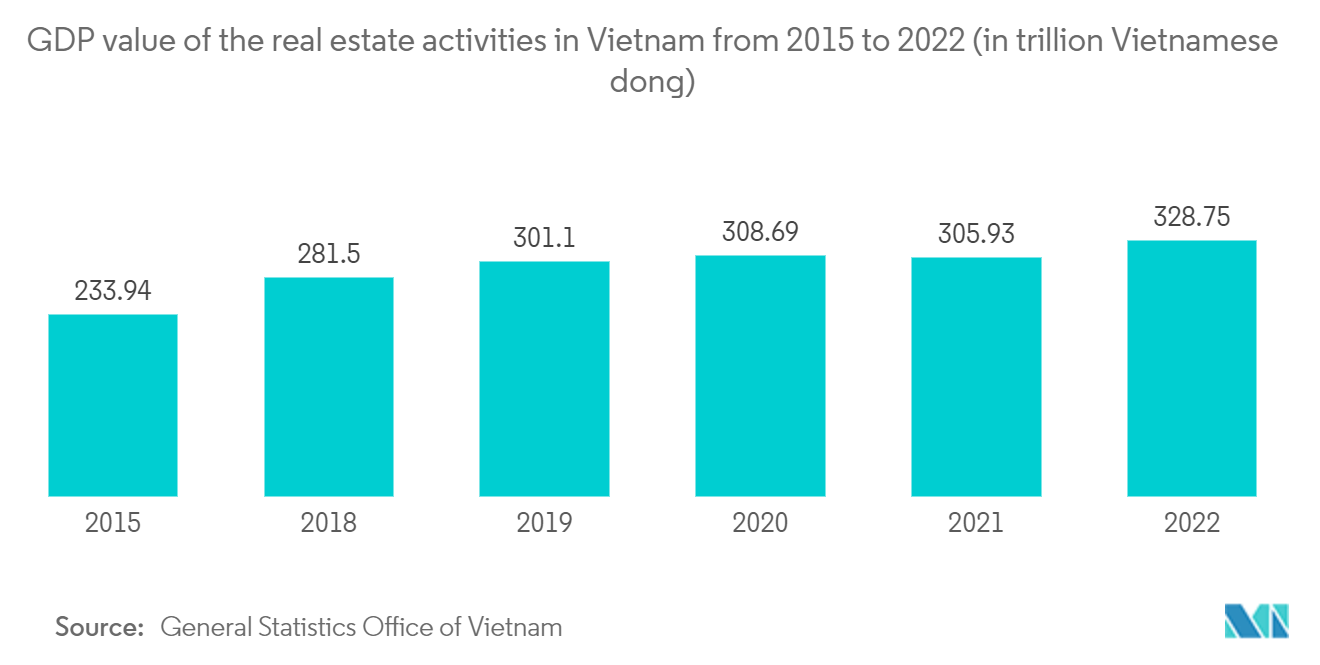

- O Vietname, em vários sectores, incluindo a construção e o imobiliário, está a crescer com grande potencial entre as economias do Sudeste Asiático e espera-se que continue o seu crescimento estelar nos próximos anos. As perspectivas para o mercado imobiliário residencial vietnamita são dinâmicas, principalmente devido ao forte crescimento económico contínuo, ao rápido crescimento da urbanização e à construção de vários megaprojectos em grandes cidades como Ho Chi Minh e Hanói.

- A crescente penetração da Internet e o aumento do rendimento disponível por parte da população jovem de classe média no Vietname aumentaram a procura e a proporção de vendas de imóveis residenciais através de canais online. Este rápido aumento na riqueza individual tornou os imóveis acessíveis para muitos vietnamitas, contribuindo para um aumento nos novos empreendimentos e nos preços dos imóveis.

- O foco do mercado residencial mudou dos segmentos de gama alta para os de valor médio, à medida que a urbanização criou uma procura contínua de habitação nos grandes centros urbanos. Além disso, o país é agora amplamente visto como o hotspot do mercado imobiliário de luxo, com uma economia em crescimento aliada a leis que facilitaram a compra de imóveis por estrangeiros.

- No 4º trimestre de 2022, o volume de transações bem-sucedidas para condomínios e casas individuais foi de 14.349 transações (aproximadamente 28% em relação ao 3º trimestre de 2022), incluindo 3.821 transações na região Norte, 5.968 transações na região Centro e 4.560 transações na região Sul. Especificamente, houve 454 transações bem-sucedidas em Hanói e 1.986 transações bem-sucedidas na cidade de Ho Chi Minh. No quarto trimestre de 2022, o volume de transações bem-sucedidas para terrenos é de 149.197 transações (aproximadamente 130% em comparação com o terceiro trimestre de 2022), incluindo 29.402 transações no Norte, 32.579 transações na região Centro e 87.216 transações bem-sucedidas no Sul.

Tendências do mercado imobiliário residencial do Vietnã

Crescentes iniciativas governamentais e políticas de desenvolvimento de habitação social

- A Assembleia Nacional e o Governo do Vietname propagaram muitas políticas e mecanismos para desenvolver habitação social para apoiar pessoas desfavorecidas e de baixos rendimentos em áreas urbanas e rurais. As principais iniciativas do governo vietnamita incluem a lei da habitação e outras directivas oficiais para fornecer apoio e incentivos ao desenvolvimento e gestão da habitação social. Também tem abertura para investimentos de indivíduos e organizações estrangeiras no desenvolvimento de habitação social.

- O conselho do HCMC implementou projetos para aumentar as fontes de terra pura em áreas urbanas e suburbanas e recuperou cerca de 200 hectares (inicialmente em 2008) do local do centro da cidade para o subúrbio. A expansão da disponibilidade de terrenos limpos provavelmente aumentará o raio de habitação social a partir da área central.

- De acordo com o MoC, a maioria dos projectos de habitação social seriam implementados em áreas com grandes parques industriais, incluindo Long An (310.000 unidades), Bac Giang (285.000), Bac Ninh (96,2 7) e Binh Duong (8.000). Os projectos de habitação social também são considerados prioritários nas grandes cidades urbanas, como Hanói (136.000 apartamentos), Cidade de Ho Chi Minh (130.000), Haiphong (5.355) e Danang (19.360). A KM assumiu a implementação do plano por fases, devendo estar concluídos cerca de 700 mil apartamentos no período 2021-2025, ou seja, 5% da procura total, e 1,1 milhões de apartamentos no período 2025-2030, ou seja, 85%.

A rápida urbanização está complementando a demanda habitacional

- A urbanização será uma importante força motriz para o desenvolvimento socioeconómico rápido e sustentável no futuro, e as áreas urbanas constituirão a maior parte da economia do país nos próximos anos. Todos os comités partidários e membros do partido são, portanto, chamados a concentrar-se no planeamento, construção, gestão e sustentabilidade das áreas urbanas do Vietname até 2030.

- A resolução também estabelece metas específicas, como a taxa de urbanização atingir pelo menos 5 por cento até 2025 e mais de 50 por cento até 2030. no país até 2025 e cerca de 1,9-2,3 por cento até 2030. O número nacional de áreas construídas atingirá 950-1.000 até 2025 e aproximadamente 1.000-1.200 até 2030.

- A participação da economia urbana no produto interno bruto será de cerca de 75 por cento até 2025. 85 por cento até 2030. Além disso, estima-se que o nível de urbanização na ASEAN e na Ásia seja médio a elevado até 2045.

Visão geral da indústria imobiliária residencial do Vietnã

O mercado imobiliário residencial vietnamita está fragmentado devido à presença de muitos players locais e globais. Os imóveis residenciais no Vietnã incluem:.

Empresas locais puramente vietnamitas baseadas em capital.

Fundos de investimento estrangeiros de empresas estrangeiras.

Empresas de joint venture.

Várias startups proptech e empresas imobiliárias tradicionais pretendem aproveitar a tecnologia para melhorar suas operações e vantagem competitiva, fornecendo soluções práticas. Melhora as experiências de compra, venda, aluguel e vida de casas no Vietnã.

Os principais players do mercado imobiliário residencial incluem Novaland Group, Dat Xanh Group, FLC Group, Hung Thinh Real Estate Business Investment Corporation e Nam Long Investment Corporation.

Líderes do mercado imobiliário residencial do Vietnã

-

Novaland Group

-

Dat Xanh Group

-

Nam Long Investment Corporation

-

Hung Thinh Real Estate Business Investment Corporation

-

FLC Group

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário residencial do Vietnã

- Novembro de 2023 A Phat Dat Real Estate Development Joint Stock Company e o Military Commercial Joint Stock Bank (MB Bank) assinaram um acordo de cooperação abrangente com o objetivo de patrocínio financeiro para investidores e clientes. Produtos em projetos Phat Dat. O projeto patrocinado é o complexo habitacional Thuan An 12 com uma escala de 4,47 hectares, localizado em uma localização privilegiada na área central da cidade de Thuan An, conectado a muitos grandes clusters industriais em Binh Duong. O projeto completou sua legalidade com um investimento de mais de 10.800 bilhões de VND, incluindo produtos de apartamentos, lojas e moradias.

- Outubro de 2023 O projeto de investimento de Phat Dat de mais de 10,000 bilhões em Binh Duong foi aprovado para planejamento. O projeto de investimento de Phat Dat de mais de 10,000 bilhões em Binh Duong foi aprovado para planejamento.

Relatório do mercado imobiliário residencial do Vietnã - Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INSIGHTS E DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Tendências de compra de imóveis residenciais - Insights socioeconômicos e demográficos

4.3 Iniciativas Governamentais, Aspectos Regulatórios para o Setor Imobiliário Residencial

4.4 Insights sobre o tamanho dos empréstimos imobiliários e tendências de empréstimo para valor

4.5 Insights sobre o regime de taxas de juros para economia geral e empréstimos imobiliários

4.6 Insights sobre rendimentos de aluguel no segmento imobiliário residencial

4.7 Insights sobre a penetração no mercado de capitais e a presença de REIT em imóveis residenciais

4.8 Informações sobre o apoio à habitação a preços acessíveis fornecido pelo governo e por parcerias público-privadas

4.9 Insights sobre tecnologia imobiliária e startups ativas no segmento imobiliário (corretagem, mídias sociais, gestão de instalações, gestão de propriedades)

4.10 Dinâmica de Mercado

4.10.1 Motoristas

4.10.1.1 Urbanização rápida e aumento da renda disponível

4.10.1.2 Iniciativas Governamentais e Economia em Expansão

4.10.2 Restrições

4.10.2.1 Disponibilidade limitada de terreno

4.10.2.2 Incertezas Econômicas

4.10.3 Oportunidades

4.10.3.1 Avanço tecnológico

4.10.3.2 Desenvolvimento sustentável

4.11 Análise das Cinco Forças de Porter

4.11.1 Poder de barganha dos fornecedores

4.11.2 Poder de barganha dos consumidores/compradores

4.11.3 Ameaça de novos participantes

4.11.4 Ameaça de produtos substitutos

4.11.5 Intensidade da rivalidade competitiva

4.12 Impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por tipo

5.1.1 Apartamentos e Condomínios

5.1.2 Villas e casas terreas

5.2 Por cidades-chave

5.2.1 Cidade de Ho Chi Minh

5.2.2 Hanói

5.2.3 Danang

6. CENÁRIO COMPETITIVO

6.1 Visão geral (concentração de mercado e principais players)

6.2 Perfis de empresa

6.2.1 Novaland Group

6.2.2 Dat Xanh Group

6.2.3 FLC Group

6.2.4 Hung Thinh Real Estate Business Investment Corporation

6.2.5 Phu My Hung Development Corporation

6.2.6 Sun Group

6.2.7 Phat Dat Corporation

6.2.8 Vinhomes

6.2.9 Rever

6.2.10 SonKim Land

6.2.11 Capital and Limited*

7. FUTURO DO MERCADO

8. ANÁLISE DE INVESTIMENTO DO MERCADO

9. APÊNDICE

Segmentação da indústria imobiliária residencial do Vietnã

Imóveis residenciais são amplamente definidos como bens imóveis (terrenos e quaisquer edifícios) usados para fins residenciais.

O relatório fornece uma análise abrangente do mercado de fachadas canadense, cobrindo as tendências atuais do mercado, restrições, atualizações tecnológicas e informações detalhadas sobre vários segmentos e o cenário competitivo da indústria. Além disso, o impacto da COVID-19 foi incorporado e considerado durante o estudo. O mercado imobiliário residencial do Vietnã é segmentado por tipo (villas e casas e condomínios e apartamentos) e por cidade (cidade de Ho Chi Minh, Hanói, Danang, Quang Ninh e o resto do Vietnã).

O relatório oferece tamanho de mercado e previsões para o mercado imobiliário residencial vietnamita em valor (USD) para todos os segmentos acima.

| Por tipo | ||

| ||

|

| Por cidades-chave | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado imobiliário residencial no Vietnã

Qual é o tamanho do mercado imobiliário residencial do Vietnã?

Espera-se que o tamanho do mercado imobiliário residencial do Vietnã atinja US$ 25,26 bilhões em 2024 e cresça a um CAGR de 12,55% para atingir US$ 45,62 bilhões até 2029.

Qual é o tamanho atual do mercado imobiliário residencial do Vietnã?

Em 2024, o tamanho do mercado imobiliário residencial do Vietnã deverá atingir US$ 25,26 bilhões.

Quem são os principais atores do mercado imobiliário residencial do Vietnã?

Novaland Group, Dat Xanh Group, Nam Long Investment Corporation, Hung Thinh Real Estate Business Investment Corporation, FLC Group são as principais empresas que operam no mercado imobiliário residencial do Vietnã.

Que anos cobre esse mercado imobiliário residencial do Vietnã e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário residencial do Vietnã foi estimado em US$ 22,09 bilhões. O relatório abrange o tamanho histórico do mercado imobiliário residencial do Vietnã para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário residencial do Vietnã para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria imobiliária residencial do Vietnã

Estatísticas para a participação de mercado de imóveis residenciais do Vietnã em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise imobiliária residencial do Vietnã inclui uma previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.