| Período de Estudo | 2020-2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do Mercado (2024) | USD 380.99 Billion |

| Tamanho do Mercado (2029) | USD 503.86 Billion |

| CAGR (2024 - 2029) | 5.75 % |

| Concentração do Mercado | Baixo |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado imobiliário residencial no Reino Unido

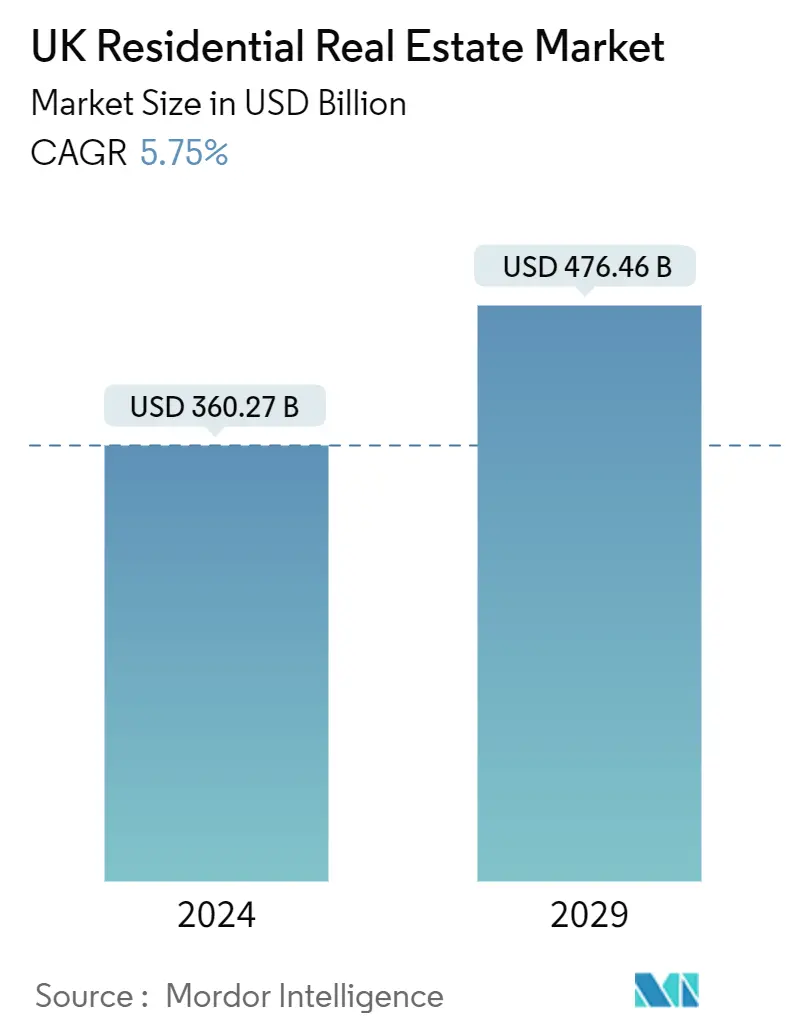

O tamanho do mercado imobiliário residencial do Reino Unido é estimado em US$ 360,27 bilhões em 2024, e deverá atingir US$ 476,46 bilhões até 2029, crescendo a um CAGR de 5,75% durante o período de previsão (2024-2029).

- Desde o surto do coronavírus, a procura no mercado imobiliário residencial tem sido forte, o que, por sua vez, afectou os preços das casas nas grandes cidades. A disponibilidade limitada significa que a concorrência entre os compradores de casas tem sido maior e os preços têm subido a um ritmo mais rápido. Em Novembro de 2021, o preço médio das casas em Londres atingiu quase 520.000 libras esterlinas e foi quase três vezes mais elevado do que no Nordeste. A maioria das famílias no Reino Unido possui casa própria e depende de uma hipoteca para financiá-la. Comparando as taxas de aquisição de casa própria em diferentes países europeus, verifica-se que o Reino Unido está próximo dos Países Baixos, da Suécia e da Dinamarca, com 65,2 por cento.

- Desde 2014, o número trimestral de habitações concluídas em Inglaterra oscilou entre aproximadamente 17.000 habitações concluídas no segundo trimestre de 2020 e 53.000 habitações concluídas. Tanto a queda dramática como o consequente aumento podem ser atribuídos à pandemia do coronavírus (COVID-19) que se desenrolou em 2020. No segundo trimestre de 2022, registaram-se 46.250 conclusões.

- Londres teve quase 3.500 casas construídas para alugar concluídas, menos do que o resto do Reino Unido combinado no segundo trimestre de 2022. Construir para alugar refere-se a casas construídas especificamente para alugar e não para venda. Eles se diferenciam das casas de aluguel tradicionais pelo foco na prestação de serviços, ou seja, gestão profissional no local, espaços compartilhados, zonas de trabalho, academias de ginástica. No segundo trimestre de 2022, havia cerca de 44.500 casas construídas para alugar em planejamento em Londres e 71.400 no resto do Reino Unido. Nos últimos três anos, o setor de construção para alugar tem crescido no Reino Unido.

- Os preços das casas variam amplamente no Reino Unido (UK), mas a habitação em certas cidades e condados é substancialmente mais cara do que em outros. Surrey, por exemplo, concentrou sete das cidades mais caras para comprar uma casa, incluindo Virginia Water, Cobham e Richmond. Com um preço médio de habitação superior a um milhão de libras esterlinas em Janeiro de 2022, a habitação nestas cidades custava cerca de quatro vezes a média nacional.

Tendências do mercado imobiliário residencial no Reino Unido

Aumento dos preços das casas no Reino Unido

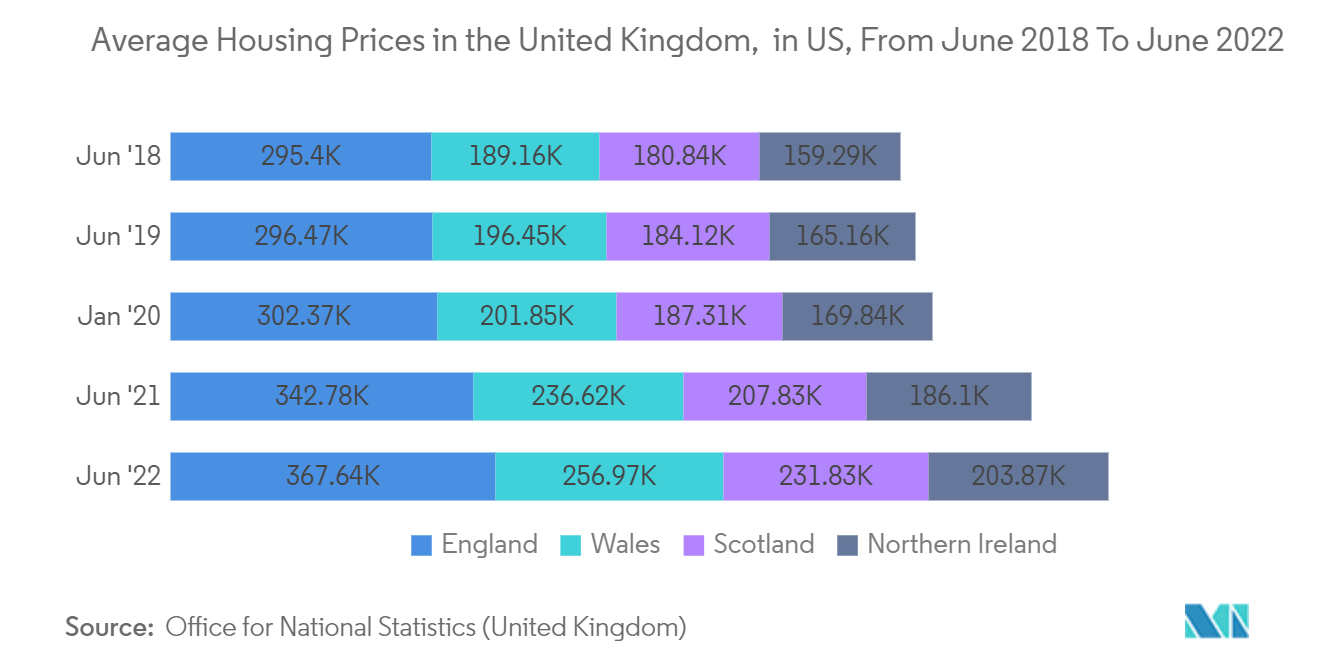

Os preços médios das casas são afetados por vários fatores. O crescimento económico, o desemprego, as taxas de juro e a disponibilidade de hipotecas podem afetar os preços médios. Uma escassez de oferta significa que a necessidade de habitação e, portanto, o mercado competitivo criado, fará subir os preços da habitação, enquanto um excesso de habitação significa que os preços caem para estimular os compradores. Os preços médios das casas são afetados por vários fatores. O crescimento económico, o desemprego, as taxas de juro e a disponibilidade de hipotecas podem afetar os preços médios.

Uma escassez de oferta significa que a necessidade de habitação e, portanto, o mercado competitivo criado, fará subir os preços da habitação, enquanto um excesso de habitação significa que os preços caem para estimular os compradores. Quando se trata do preço médio da habitação, isto é certamente verdade no Reino Unido (UK). Em junho de 2022, o preço médio das casas em Londres era quase o dobro da média nacional. Com mais de 538.000 libras esterlinas (USD 648.021,00), a capital da Inglaterra tem os preços médios de habitação mais elevados de todo o Reino Unido.

Mesmo em Londres, os preços médios das casas variaram enormemente. Para viver em Kensington e Chelsea, uma casa média custaria mais de um milhão de libras esterlinas (1,20 milhões de dólares). No outro extremo da escala, uma casa em Barking e Dagenham custaria cerca de um quarto daquela vista em Kensington e Chelsea. Em 2022, o número de transações habitacionais no Reino Unido atingiu 1,3 milhões. Com o aumento esperado nas transações, o preço médio da habitação também deverá crescer em todo o Reino Unido.

Aumento de propriedades residenciais em todo o Reino Unido devido a taxas hipotecárias favoráveis

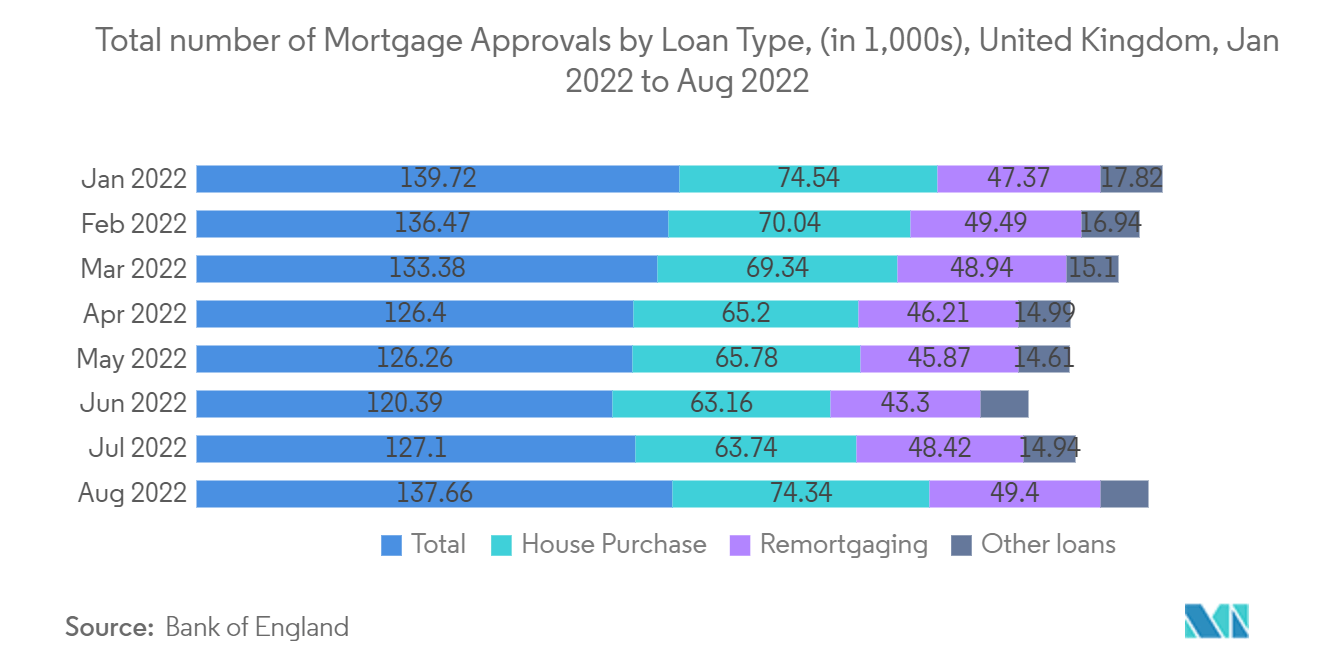

Depois de estagnar devido à pandemia de coronavírus em 2020, a atividade no mercado imobiliário residencial no Reino Unido aumentou em 2021, seguida de um declínio em 2022. De aproximadamente um milhão de transações com um valor igual ou superior a 40.000 libras esterlinas em 2020, a transação o volume atingiu quase 1,5 milhão em 2021 e 1,3 milhão em 2022. Para transações residenciais, a Inglaterra representou a maioria das conclusões.

O número de aprovações mensais de hipotecas para a compra de uma casa no Reino Unido atingiu um pico de mais de 100.000 aprovações em Novembro de 2020, depois de ter caído para níveis recordes no início da pandemia do coronavírus, no segundo trimestre do ano. O aumento deveu-se à flexibilização do primeiro confinamento e ao aumento da procura por habitação. Em 2022, o mercado imobiliário começou a arrefecer e isso refletiu-se numa queda no número de aprovações de hipotecas. Em outubro de 2022, houve cerca de 58 mil aprovações de hipotecas. As aprovações de remortgaging seguiram uma tendência semelhante.

As taxas hipotecárias aumentaram a um ritmo recorde em 2022, com a taxa hipotecária fixa a 10 anos a duplicar entre março de 2022 e dezembro de 2022. Com o aumento da inflação, o Banco de Inglaterra introduziu vários aumentos das taxas bancárias em 2022, resultando em taxas hipotecárias mais elevadas. Depois de cair em 2020 devido à pandemia do coronavírus (COVID-19), tanto o número de imóveis residenciais vendidos como o valor bruto dos empréstimos hipotecários aumentaram em 2021. Das mais de um milhão de transações realizadas em todo o Reino Unido em 2021, a maioria das propriedades residenciais foram vendidas na Inglaterra.

Espera-se que as escassas taxas hipotecárias que ajudaram a intensificar a procura no mercado imobiliário continuem a crescer durante o período do estudo. Assim, isto está a impulsionar o mercado imobiliário residencial no Reino Unido.

Visão geral da indústria imobiliária residencial no Reino Unido

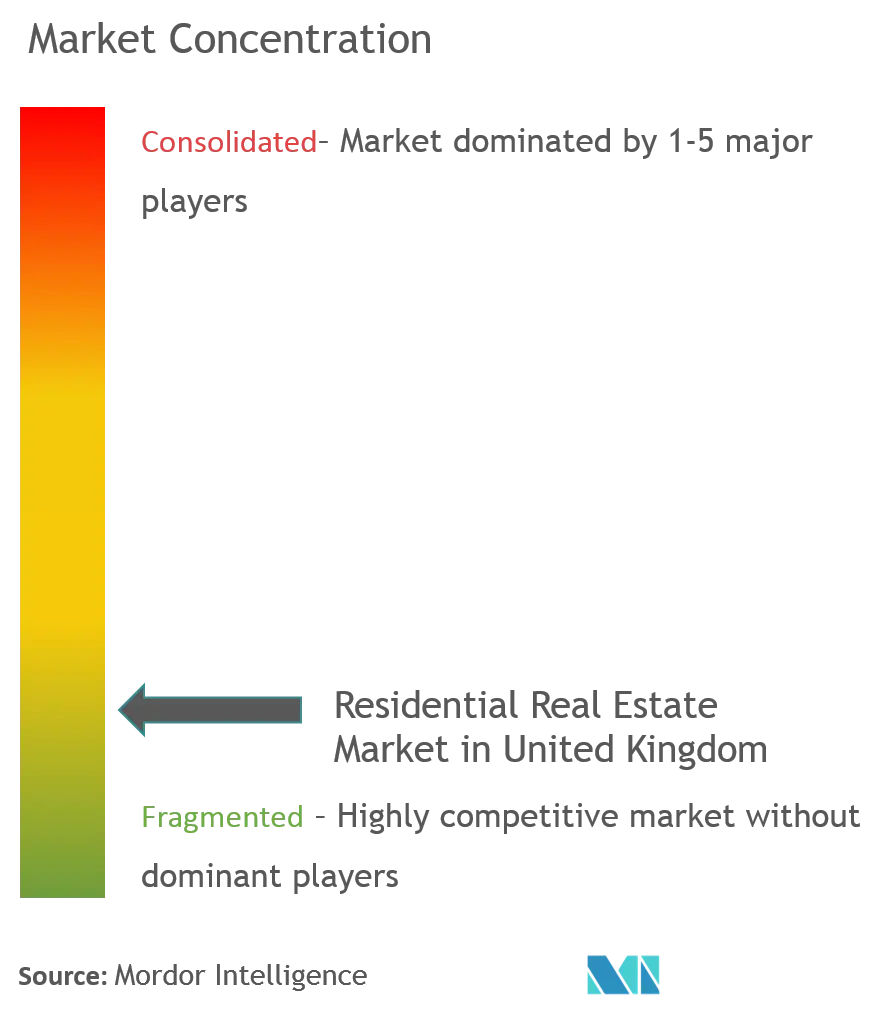

O mercado imobiliário residencial no Reino Unido está fragmentado devido à baixa concentração de quota de mercado, sendo o setor altamente competitivo. O mercado imobiliário residencial do Reino Unido está a enfrentar uma escassez de casas, o que levou a uma maior procura e a um impacto positivo nos grandes construtores de casas no Reino Unido. Vários relataram um aumento nas vendas devido à forte demanda por novas casas. Os principais participantes da construção residencial no Reino Unido são Miler Homes, Crest Nicholson PLC, Barratt Developments, London and Quadrant Housing Trust, Bellway PLC, Kier Group PLC e Berkeley Group.

Líderes do mercado imobiliário residencial no Reino Unido

-

Bellway Plc

-

Galliard Homes Limited

-

Native Land Limited

-

Crest Nicholson Plc

-

Berkeley Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário residencial no Reino Unido

- Maio de 2023: Um gestor de investimentos sediado nos Emirados Árabes Unidos, o Rasmala Investment Bank, lançou uma estratégia multifamiliar no Reino Unido no valor de 2 mil milhões de dólares (1,8 mil milhões de euros) por um período de cinco anos para construir uma carteira de propriedades residenciais no Reino Unido no valor de 2 mil milhões de dólares. A estratégia está focada no mercado do Reino Unido para propriedades multifamiliares através de um veículo de investimento compatível com a Shariah, visando inicialmente os subsetores de apartamentos com serviços (SAP) e BTR (construir para alugar) dentro e ao redor de Londres. Lançada pelo Grupo Rasmala, a estratégia é apoiada por um pipeline de investimento ativo para os próximos 12 a 18 meses.

- Novembro de 2022: ValuStrat, uma empresa de consultoria do Médio Oriente, aumentou a sua presença no Reino Unido ao adquirir uma participação na Capital Value Surveyors, uma empresa de serviços de consultoria imobiliária com escritórios em Londres. O Reino Unido continua a ser um dos mercados imobiliários mais estabelecidos a nível mundial e atrai regularmente investidores estrangeiros. Eles estão entusiasmados em expandir a sua presença lá para melhor servir todos os seus clientes, tanto no Reino Unido como no Médio Oriente.

Segmentação da indústria imobiliária residencial no Reino Unido

Imóveis residenciais são amplamente definidos como bens imóveis (terrenos e quaisquer edifícios neles) usados para fins residenciais, sendo o exemplo mais comum as residências unifamiliares.

O relatório fornece informações importantes sobre o mercado imobiliário residencial do Reino Unido. Centra-se na dinâmica do mercado, tendências tecnológicas e iniciativas governamentais no setor imobiliário residencial. Além disso, o relatório esclarece as principais tendências do mercado, como fatores que impulsionam o mercado, o impacto do COVID-19, restrições ao crescimento do mercado e oportunidades futuras. O cenário competitivo do mercado imobiliário residencial no Reino Unido é retratado através dos perfis dos principais intervenientes ativos.

O mercado imobiliário residencial no Reino Unido é segmentado por tipo (apartamentos e condomínios e casas e vilas) e por regiões-chave (Inglaterra, País de Gales, Irlanda do Norte, Escócia e outras regiões). O relatório oferece tamanho de mercado e previsões para o mercado imobiliário residencial do Reino Unido em valor (US$ bilhões) para todos os segmentos acima.

| Por tipo | Apartamentos e Condomínios |

| Casas e Vilas Terrestres | |

| Por regiões principais | Inglaterra |

| País de Gales | |

| Irlanda do Norte | |

| Escócia | |

| Outras regiões |

Perguntas frequentes sobre pesquisa de mercado imobiliário residencial no Reino Unido

Qual é o tamanho do mercado imobiliário residencial do Reino Unido?

Espera-se que o tamanho do mercado imobiliário residencial do Reino Unido atinja US$ 360,27 bilhões em 2024 e cresça a um CAGR de 5,75% para atingir US$ 476,46 bilhões em 2029.

Qual é o tamanho atual do mercado imobiliário residencial no Reino Unido?

Em 2024, o tamanho do mercado imobiliário residencial do Reino Unido deverá atingir 360,27 mil milhões de dólares.

Quem são os principais atores do mercado imobiliário residencial do Reino Unido?

Bellway Plc, Galliard Homes Limited, Native Land Limited, Crest Nicholson Plc, Berkeley Group são as principais empresas que operam no mercado imobiliário residencial do Reino Unido.

Que anos este mercado imobiliário residencial do Reino Unido cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário residencial do Reino Unido foi estimado em US$ 339,55 bilhões. O relatório cobre o tamanho histórico do mercado imobiliário residencial do Reino Unido para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário residencial do Reino Unido para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Relatório da indústria imobiliária residencial do Reino Unido

Estatísticas para a participação de mercado de imóveis residenciais no Reino Unido em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de imóveis residenciais no Reino Unido inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.