Análise do mercado imobiliário residencial tailandês

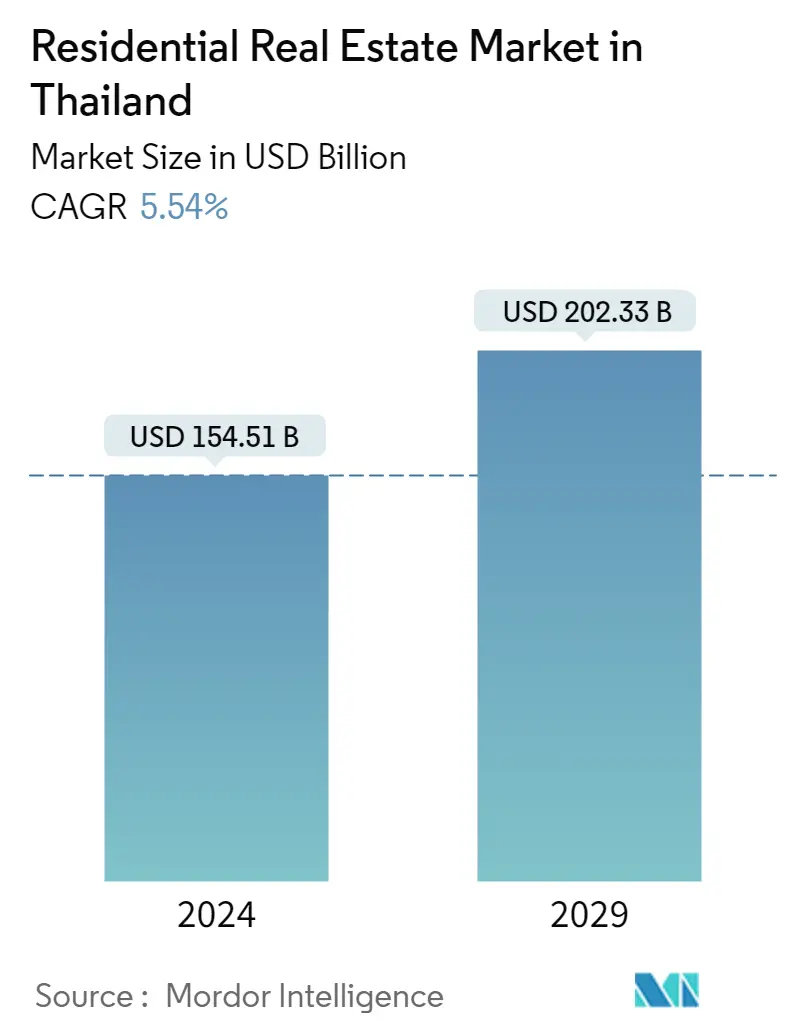

O tamanho do mercado imobiliário residencial na Tailândia é estimado em US$ 154,51 bilhões em 2024, e deverá atingir US$ 202,33 bilhões até 2029, crescendo a um CAGR de 5,54% durante o período de previsão (2024-2029).

A COVID-19 afetou gravemente o setor imobiliário residencial. O país esperava a recuperação do sector em 2021. Infelizmente, registou-se uma taxa de crescimento lenta devido ao surgimento de novas variantes. Além disso, o mercado imobiliário residencial do país está em fase de recuperação.

Além disso, em 2022, o país está a tomar medidas vitais para impulsionar as vendas no mercado. Por exemplo, o Banco da Tailândia (BoT) anunciou uma extensão do rácio empréstimo-valor (LTV) para empréstimos hipotecários para permitir aos compradores de casas emprestar até 100% do valor total da casa. Além disso, esta flexibilização do LTV alavanca o crescimento da economia tailandesa e da cadeia de abastecimento do mercado, que foram afetadas durante a pandemia. Isto mantém ainda mais o emprego no sector imobiliário e indústrias relacionadas, contribuindo assim para o PIB do país.

Segundo o Centro de Informação Imobiliária (REIC), o mercado teve um crescimento significativo em 2021 devido ao aumento dos investimentos estrangeiros no setor. Apesar da perturbação pandémica, os chineses ainda estão interessados em propriedades tailandesas, uma vez que detêm mais de 60% de participação nas transferências de condomínios para estrangeiros no país.

Tendências do mercado imobiliário residencial tailandês

Bangkok e arredores testemunhando crescimento no setor residencial

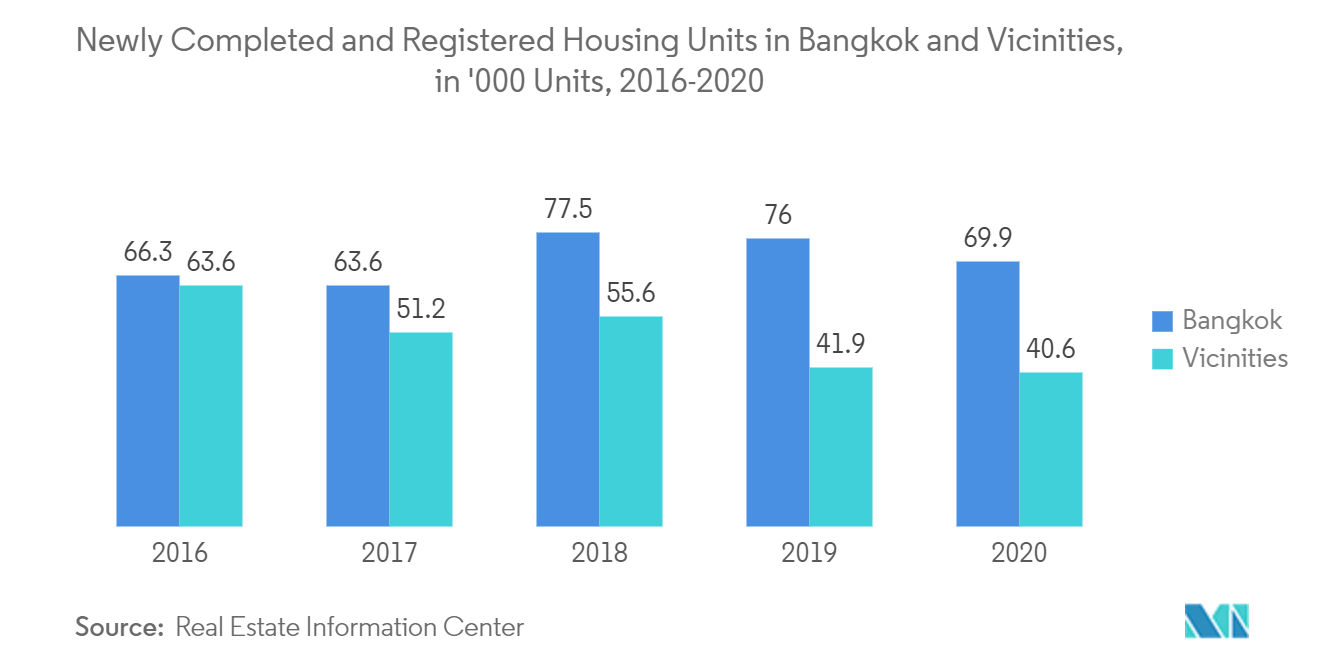

Banguecoque e arredores estão a registar um crescimento notável, apesar do declínio do mercado durante a pandemia da COVID-19.

Este crescimento é apoiado pela maioria dos projetos nos subúrbios e arredores de Bangkok que são acessíveis à maioria da população, da classe média à classe alta. Além disso, o crescimento é apoiado pela fácil disponibilidade de meios de transporte através da expansão do Sistema de Transporte de Massa de Banguecoque (BRT) e dos sistemas de Transporte Rápido de Massa (MRT) em Banguecoque.

Além disso, Banguecoque e arredores estão a registar um crescimento significativo no sector da habitação, que é apoiado pelo crescimento da economia tailandesa, pelo maior investimento em megaprojectos de infra-estruturas, pelas medidas de estímulo governamentais dirigidas ao sector imobiliário e pela forte procura de alojamento por parte de compradores estrangeiros que investem e trabalhando na Tailândia.

Além disso, em 2021, Bangkok e arredores foram responsáveis por um maior número de unidades habitacionais cadastradas por 96.630 unidades e novos lançamentos por mais de 43 mil unidades no país. A maior parte dos volumes de transações em Bangkok provém de condomínios, seguidos por moradias isoladas e moradias em banda.

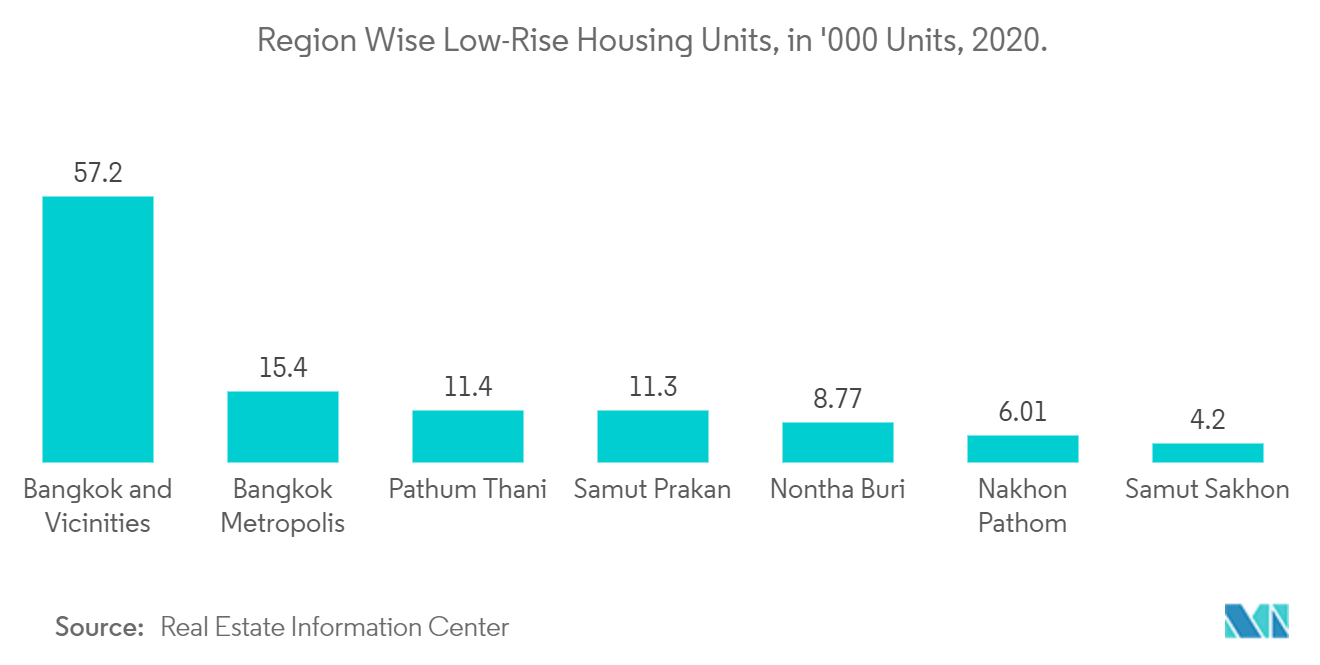

Habitações baixas testemunhando crescimento lucrativo

A habitação baixa teve um crescimento robusto no país, apoiado pelo interesse dos promotores nas mudanças de tendências. Isto foi desencadeado pelo aumento da procura por habitações unifamiliares e moradias em banda por parte dos utilizadores finais. Além disso, o setor da habitação baixa foi resiliente em 2020, apesar da pandemia afetar o mercado residencial.

Além disso, a demanda por este setor é impulsionada pelas perspectivas dinâmicas dos clientes, que incluem a localização, tamanho, design e funcionalidade dos projetos no país. Além disso, a região sul está a mostrar domínio nos projectos habitacionais baixos da Tailândia, que ocuparam uma área de construção maior de 2.313.867 metros quadrados, com um crescimento anual de 8% em 2020.

Muitos incorporadores como Sansiri, Habitat Group e Supalai estão mudando de condomínios para moradias baixas. Por exemplo, a Sansiri lançou 19 projetos habitacionais baixos em 2021, que representaram mais de 21,9 mil milhões de THB. Além disso, a Property Perfect PLC está lançando 15 projetos habitacionais de baixo custo, representando THB 26,2 bilhões, com foco nos segmentos de super luxo, de alto padrão e de médio porte.

Visão geral da indústria imobiliária residencial tailandesa

Grandes incorporadoras dominam o mercado com alta taxa de concentração. Há alta concorrência no segmento superior do mercado de condomínios na Tailândia. A desaceleração no mercado de condomínios encorajou os principais promotores residenciais a considerar a diversificação dos seus portfólios para outros setores imobiliários, como escritórios, hotéis e apartamentos com serviços. Os principais players imobiliários no mercado residencial tailandês são Sansiri Public Co. Ltd, Supalai Company Limited, Property Perfect e Pruksa Holding.

Líderes do mercado imobiliário residencial tailandês

Sansiri Public Co. Ltd

Property Perfect

Pruksa Holding

Supalai Company Limited

Ananda Development

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário residencial tailandês

Novembro de 2021 A Ananda Development Public Company Limited firmou uma parceria com a Dusit International, rede hoteleira líder na Tailândia. Este acordo oferece serviços de gerenciamento de propriedades para o novo projeto residencial de luxo da Ananda em Bangkok.

Abril de 2021 Ananda Development Public Co. Ltd, uma das maiores incorporadoras da Tailândia, está colaborando com a Shinyu Real Estate, um serviço completo de consultoria de condomínios para investimentos. Essa parceria resultou no projeto Ashton Asoke, que oferece condomínios de luxo com foco principalmente no mercado externo, levando ainda à expansão da base de clientes em países estrangeiros para crescimento das vendas.

Janeiro de 2021 Sansiri PLC lançou 24 novos projetos residenciais no país, que representaram mais de THB 26 bilhões. A empresa está oferecendo novos projetos no segmento de baixo preço para aumentar o crescimento das vendas, visando clientes de grupos de média e baixa renda.

Segmentação da indústria imobiliária residencial tailandesa

Imóveis residenciais incluem moradias para indivíduos, famílias ou grupos de pessoas viverem. Além disso, o relatório fornece informações importantes sobre o mercado imobiliário residencial tailandês. Inclui desenvolvimentos tecnológicos, tendências e iniciativas tomadas pelo governo neste setor. Também se concentra na dinâmica do mercado, como fatores que impulsionam o mercado, restrições ao crescimento do mercado e oportunidades futuras. Além disso, o cenário competitivo do mercado imobiliário residencial tailandês é retratado através dos perfis dos principais participantes ativos. No relatório, o mercado imobiliário residencial tailandês é segmentado por tipo de propriedade (apartamentos e condomínios, casas rurais e vilas) e por cidades-chave (Bangkok, Chiang Mais, Nontha Buri e Samut Prakan). O relatório oferece tamanho de mercado e previsões para o mercado imobiliário residencial tailandês em valor (US$ bilhões) para todos os segmentos acima.

| Apartamentos e Condomínios |

| Casas e Vilas Terrestres |

| Bangkok |

| Chiang Mais |

| Nontha Buri |

| Samut Prakan |

| Por tipo | Apartamentos e Condomínios |

| Casas e Vilas Terrestres | |

| Por cidades-chave | Bangkok |

| Chiang Mais | |

| Nontha Buri | |

| Samut Prakan |

Perguntas frequentes sobre pesquisa de mercado imobiliário residencial na Tailândia

Qual é o tamanho do mercado imobiliário residencial da Tailândia?

Espera-se que o tamanho do mercado imobiliário residencial da Tailândia atinja US$ 154,51 bilhões em 2024 e cresça a um CAGR de 5,54% para atingir US$ 202,33 bilhões até 2029.

Qual é o tamanho atual do mercado imobiliário residencial da Tailândia?

Em 2024, o tamanho do mercado imobiliário residencial da Tailândia deverá atingir US$ 154,51 bilhões.

Quem são os principais atores do mercado imobiliário residencial da Tailândia?

Sansiri Public Co. Ltd, Property Perfect, Pruksa Holding, Supalai Company Limited, Ananda Development são as principais empresas que operam no mercado imobiliário residencial na Tailândia.

Que anos cobre este mercado imobiliário residencial da Tailândia e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário residencial da Tailândia foi estimado em US$ 146,40 bilhões. O relatório abrange o tamanho histórico do mercado imobiliário residencial da Tailândia para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário residencial da Tailândia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria Imobiliária da Tailândia

Estatísticas para a participação no mercado imobiliário da Tailândia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de propriedades da Tailândia inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.