Análise do mercado imobiliário residencial de Omã

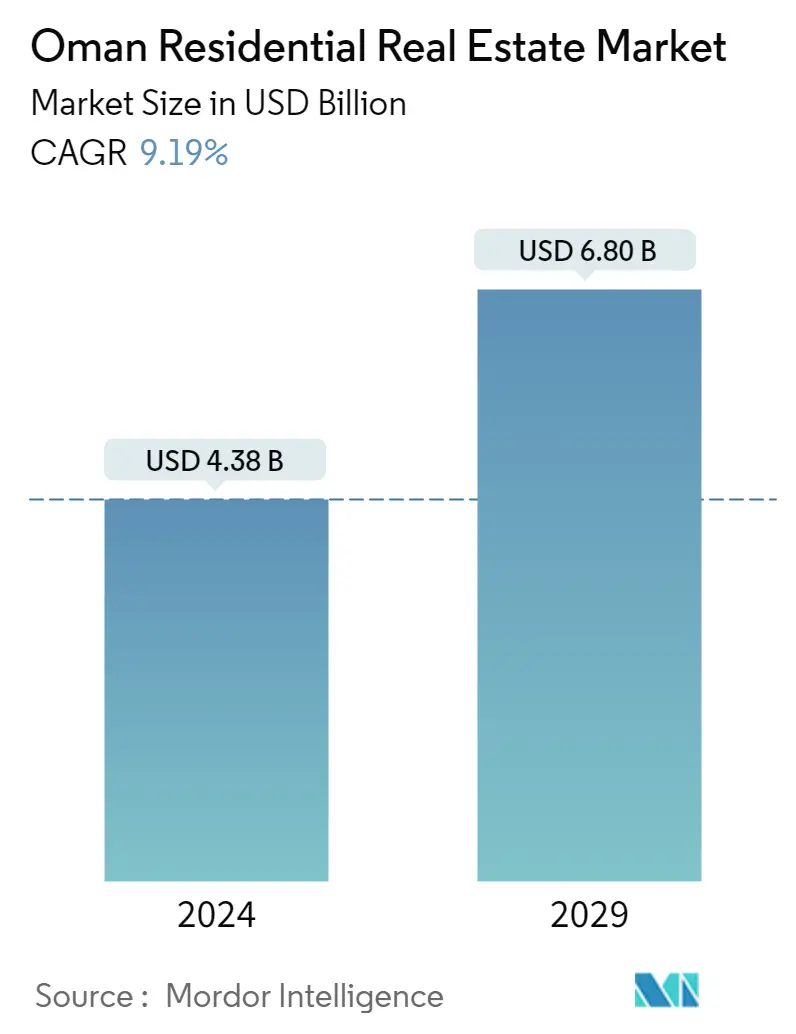

O tamanho do mercado imobiliário residencial de Omã é estimado em US$ 4,38 bilhões em 2024, e deverá atingir US$ 6,80 bilhões até 2029, crescendo a um CAGR de 9,19% durante o período de previsão (2024-2029).

O setor imobiliário de Omã sentiu as consequências do crescimento económico mais lento em 2020 devido à pandemia da COVID-19. O sector residencial foi o mais duramente atingido, com uma série de novos empreendimentos a exercer pressão descendente sobre os preços de arrendamento e venda. Os expatriados representam 40% da população de Omã e representam uma grande parte da procura residencial do país.

- A população expatriada tem vindo a estabilizar nos últimos meses, mas são possíveis reduções adicionais nos números devido aos efeitos económicos a longo prazo da pandemia e a um maior foco na Omanização da força de trabalho, particularmente nos sectores de colarinho branco.

- De acordo com o Censo de Omã de 2021, havia cerca de 87.000 unidades residenciais desocupadas em Mascate (quase 20% da oferta residencial total). Espera-se que um número considerável destas unidades vagas sejam utilizadas para arrendamento, uma vez que a maioria dos Omanenses possui as suas casas.

- A procura caiu significativamente nos 15 meses anteriores devido a uma queda significativa no número de expatriados em Mascate em 2021 e às dificuldades de entrada de novos funcionários em Omã devido a restrições de viagem. Concentrou-se em apartamentos e vilas/moradias mais acessíveis nos bairros mais exclusivos de Al Mouj, Muscat Hills e Shatti Al Qurum.

- Nos últimos anos, Mascate testemunhou um aumento na construção de unidades residenciais para o mercado de arrendamento (particularmente apartamentos residenciais de qualidade baixa a moderada com instalações limitadas ou inexistentes), resultando num excedente significativo (especialmente com a queda da procura).

- De acordo com os dados actuais, existe um grande e crescente desequilíbrio entre a oferta e a procura. Muitas das unidades residenciais construídas nos últimos anos foram mal avaliadas em termos de localização, design, qualidade e/ou mercado-alvo.

- O número de unidades residenciais bem pensadas e de alta qualidade, projetadas tendo em mente um mercado específico de inquilinos, ainda é bastante pequeno. Nos últimos 18 meses, os valores médios dos alugueres de apartamentos diminuíram 10-15%, enquanto os valores médios dos alugueres de vivendas caíram 15-25% devido ao aperto dos orçamentos dos inquilinos e a um maior foco no valor.

- Al Mouj e Muscat Hills testemunharam uma queda mais moderada nos valores médios de arrendamento de cerca de 10% desde o início de 2021 e permaneceram relativamente estáveis em 2022, com uma oferta limitada de moradias de luxo. Em contrapartida, a crescente oferta de apartamentos em ambas as localidades exerce maior pressão sobre os valores de arrendamento dos apartamentos.

Tendências do mercado imobiliário residencial de Omã

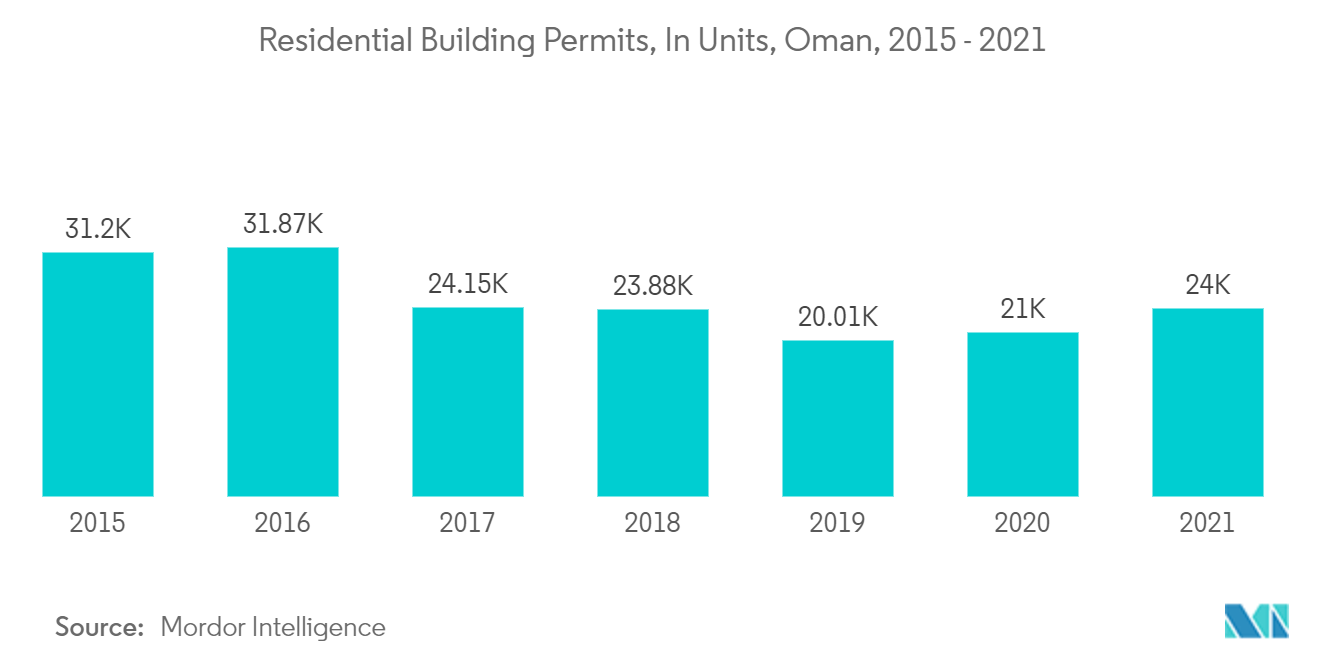

Fornecimento de Edifícios Residenciais

No outono de 2021, o Ministério da Habitação e Planeamento Urbano de Omã apresentou planos para cinco novas construções com um total de 4.800 unidades habitacionais, atendendo a cerca de 24.000 pessoas, na sequência do sucesso do seu primeiro Projeto Integrado de Desenvolvimento Habitacional em Barka com base na rede pública. Modelo de Parceria Privada (PPP).

O Ministério da Habitação e Urbanismo pretende apresentar novas oportunidades às empresas e instituições especializadas na promoção imobiliária (nacional e internacional) que tenham experiência, competência, capacidade financeira e administrativa na promoção imobiliária, e que pretendam concorrer, apresentar uma Manifestação de Interesse a ser desenvolvida.

O projecto Hay Al Naseem, o primeiro de uma série de projectos habitacionais integrados planeados em todo o Sultanato no âmbito da Iniciativa Al Souroh, serviu de modelo para os cinco desenvolvimentos subsequentes. Hay Al Naseem é um empreendimento de uso misto em Barka que será construído em uma área de 350.000 m². área de propriedade do governo. Contará com uma variedade de unidades residenciais cercadas por serviços públicos integrados, bem como instalações comerciais, serviços recreativos, parques públicos e comodidades comunitárias. Existem 132 moradias geminadas (3-5 BHK), 320 apartamentos (3-4 BHK), 120 moradias isoladas (3-5 BHK) e 479 moradias disponíveis para compra.

Al Amerat 1 Cobrindo uma área de cerca de 300.000 metros quadrados, o lote número 9197 em Al Amerat, na província de Mascate, contará com um projeto habitacional integrado com cerca de 750 unidades residenciais variadas distribuídas em apartamentos residenciais, vilas, vilas anexas, vilas geminadas e moradias isoladas, juntamente com todo um conjunto de infra-estruturas de apoio. Até 3.750 pessoas podem ser hospedadas neste empreendimento.

Al Amerat 2 Na província de Mascate, o lote número 9199 mede cerca de 445 mil m². e acomodará cerca de 1.100 unidades residenciais que abrigarão cerca de 5.500 pessoas.

Licitação Os incorporadores interessados são convidados a investir em um projeto habitacional integrado em uma área de 287 mil m². lote em Bidbid (província de Al Dakhiliyah) com cerca de 750 unidades residenciais que atendem cerca de 3.750 pessoas.

Al Seeb O Ministério oferece cerca de 231 mil m². de terreno em Hellat Al Fateh em Seeb Wilayat (província de Mascate) para a construção de cerca de 600 unidades residenciais que podem servir cerca de 3.000 pessoas.

Nakhl Propõe-se que o maior dos cinco desenvolvimentos ocorra em Halban (Wilayat de Nakhl), na província de South Al Batinah. O ministério está disponibilizando cerca de 637 mil metros quadrados de terreno para a construção de 1,6 mil unidades residenciais que atenderão cerca de 8 mil pessoas.

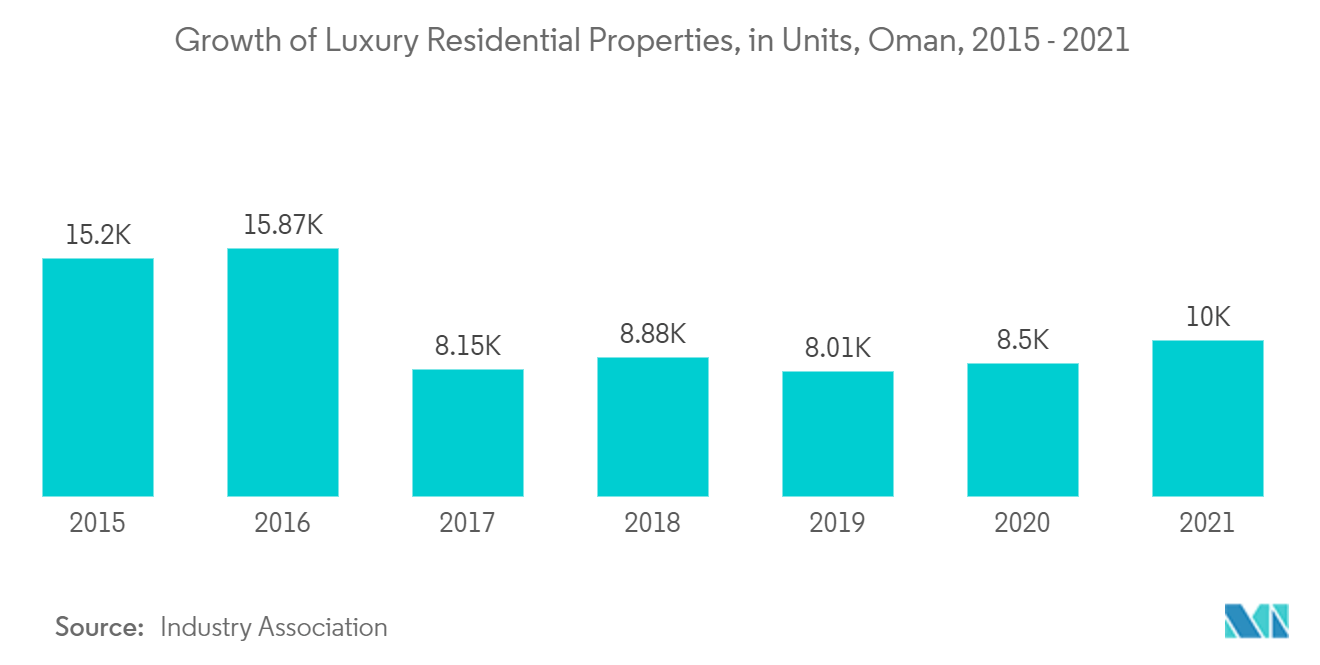

Aumento de propriedades residenciais de luxo

Eagle Hills Muscat, uma joint venture entre Eagle Hills Abu Dhabi e Ezz International, lançou um novo centro de vendas no Sultanato de Omã à medida que a demanda por unidades habitacionais de marcas premium continua a aumentar. As primeiras residências de marca de luxo do Sultanato de Omã, bem como o primeiro projeto Residences at Mandarin Oriental da região, foram criados para proporcionar um estilo de vida cinco estrelas. Ele está localizado no centro de Mascate, ao longo de Shati Al Qurm. O projeto dá um toque estético às qualidades originais do local através da sua sinergia com o espírito de Mascate, seja na escala geral da cidade ou nas suas nuances minuciosas com o seu design único.

Apesar da flutuação dos preços do petróleo e do impacto da pandemia do coronavírus continuar a ameaçar a economia e o setor imobiliário de Omã, Al Mouj Muscat afirmou que a procura por propriedades ultraluxuosas permanece estável. A estreia do mais recente condomínio fechado ultraluxuoso do empreendimento, Golf Beach Residences, um conjunto de vilas e mansões de seis quartos dentro do complexo turístico integrado, foi atendida com grande demanda, segundo a Arabian Business.

As 19 vilas estão sendo introduzidas no setor norte do Golf Beach Residences, no distrito de Shatti, ladeadas em cada lado pelo St Regis Hotel, com inauguração prevista para o final de 2022. Murooj Lanes, uma propriedade de 'nível de entrada', foi lançada no quarto trimestre de 2020, e cerca de 300 apartamentos foram vendidos em 48 horas, demonstrando a demanda significativa por imóveis residenciais de luxo.

Os expatriados com mais de 23 anos podem adquirir unidades habitacionais em edifícios residenciais e comerciais de vários andares em regime de usufruto por um período de 99 anos, desde que possuam uma autorização de residência válida há pelo menos dois anos.

O regime de usufruto, segundo documento emitido pelo Ministério da Habitação e Urbanismo, inclui o direito do expatriado de possuir o domicílio pessoalmente ou em parceria com parentes de primeiro grau, a possibilidade de obter financiamento com a imobiliária unidade como garantia, a possibilidade de venda da unidade imobiliária residencial após quatro anos e o direito de transferir o direito de usufruto após a morte aos herdeiros legais.

Visão geral do setor imobiliário residencial de Omã

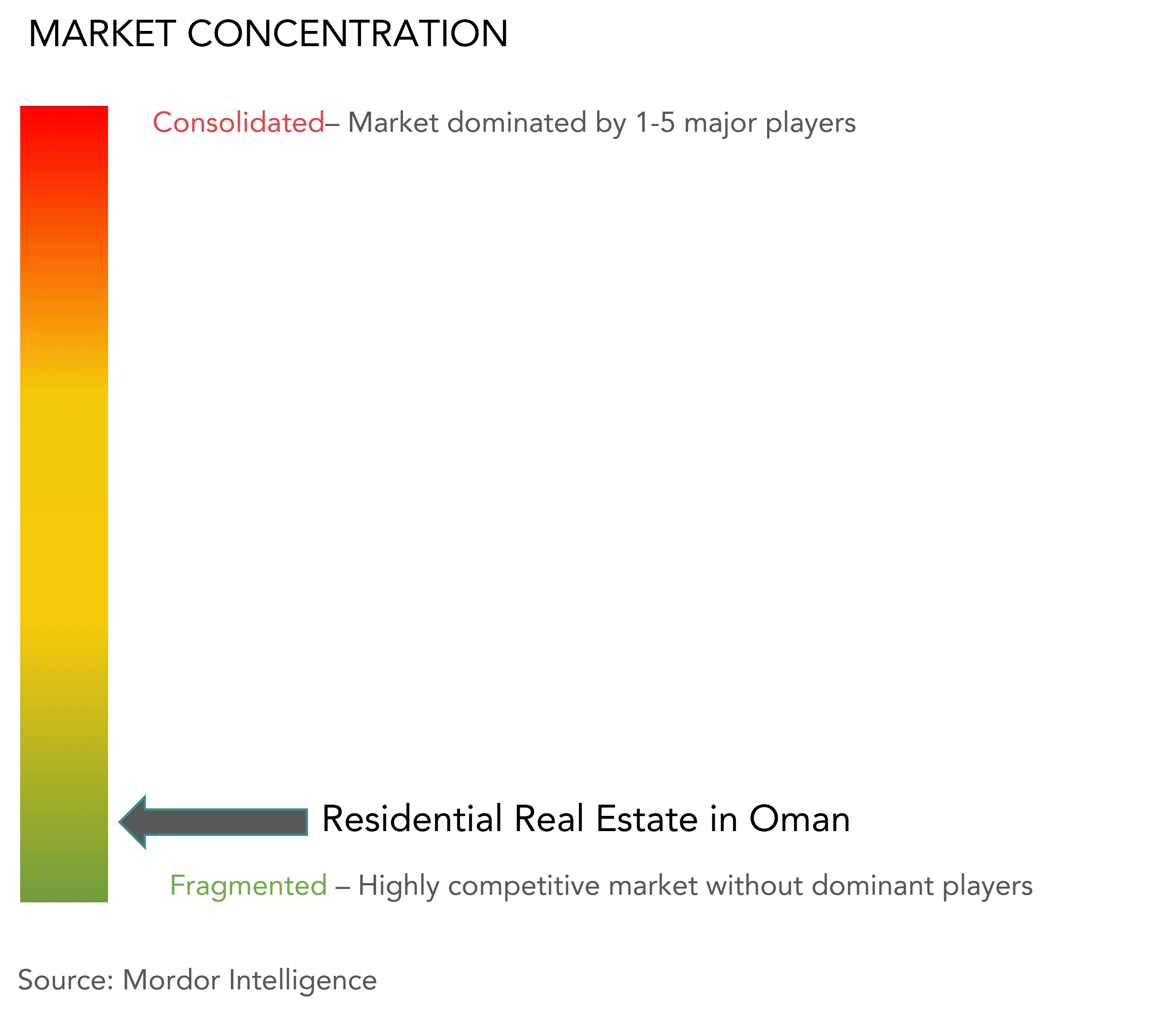

O mercado ainda está a absorver novos projectos e espera-se que os requerentes de habitação moderna invistam no sector imobiliário. Assim, diversas empresas focam no lançamento e comercialização de novos empreendimentos, além de entretenimento e estabilidade para os moradores.

O mercado ainda está a absorver novos projectos e espera-se que os requerentes de habitação moderna invistam no sector imobiliário. Assim, diversas empresas focam no lançamento e comercialização de novos empreendimentos, além de entretenimento e estabilidade para os moradores.

O mercado regista um crescimento lento devido à diminuição da procura e ao aumento da oferta, o que resultou numa lacuna considerável, exacerbando assim as pressões sobre os preços. Os principais players do mercado incluem Al Mouj Muscat, Majan Development Company, AlRaid Group e Wujah Real Estate.

Líderes do mercado imobiliário residencial de Omã

Al Mouj Muscat

Al Raid Group

Wujha Real Estate

Al-Taher Group

Maysan Properties SAOC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário residencial de Omã

- Em outubro de 2022, Al Mouj Muscat lançou a fase 2 das Mansões Zunairah no distrito de Shatti. A nova fase das mansões vem em diferentes estilos e conta com seis opulentos quartos com área construída de 933 metros quadrados, garagem, estacionamento coberto para até seis automóveis e amplas dependências de empregados.

- Em abril de 2022, Oman Post e Asyad Express assinaram um acordo de parceria com a WUJHA Real Estate para investir, projetar e desenvolver terrenos alinhados com o plano de investimento de terrenos.

Segmentação da indústria imobiliária residencial de Omã

Imóveis residenciais são terrenos construídos para moradia de pessoas e não podem ser utilizados para fins comerciais ou industriais. Isto acontece quando alguém compra terrenos destinados a uso residencial, que se tornam bens imóveis e contêm uma vasta gama de potenciais habitações, desde casas a casas flutuantes e bairros que vão desde os bairros mais pobres até aos bairros suburbanos mais ricos.

O mercado imobiliário residencial em Omã é segmentado por tipo (apartamentos e condomínios e vilas e casas) e por cidades principais (Mascate, Dhofar e Musandam). O relatório oferece os tamanhos de mercado e previsões para o mercado imobiliário residencial em Omã com base na receita de bilhões de dólares para os segmentos acima.

Uma avaliação completa do mercado imobiliário residencial em Omã inclui uma avaliação da economia e a contribuição dos setores da economia, uma visão geral do mercado, estimativa do tamanho do mercado para os principais segmentos e tendências emergentes nos segmentos de mercado do relatório. Além disso, o relatório lança luz sobre as tendências do mercado, como fatores de crescimento, restrições e oportunidades neste setor. O cenário competitivo do mercado imobiliário residencial em Omã é retratado através dos perfis dos principais participantes ativos.

| Apartamentos e Condomínios |

| Villas e casas terreas |

| Mascate |

| Dhofar |

| Musandam |

| Por tipo | Apartamentos e Condomínios |

| Villas e casas terreas | |

| Por cidades-chave | Mascate |

| Dhofar | |

| Musandam |

Perguntas frequentes sobre pesquisa de mercado imobiliário residencial em Omã

Qual é o tamanho do mercado imobiliário residencial de Omã?

Espera-se que o tamanho do mercado imobiliário residencial de Omã atinja US$ 4,38 bilhões em 2024 e cresça a um CAGR de 9,19% para atingir US$ 6,80 bilhões até 2029.

Qual é o tamanho atual do mercado imobiliário residencial de Omã?

Em 2024, o tamanho do mercado imobiliário residencial de Omã deverá atingir US$ 4,38 bilhões.

Quem são os principais atores do mercado imobiliário residencial de Omã?

Al Mouj Muscat, Al Raid Group, Wujha Real Estate, Al-Taher Group, Maysan Properties SAOC são as principais empresas que operam no mercado imobiliário residencial de Omã.

Que anos cobre esse mercado imobiliário residencial de Omã e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário residencial de Omã foi estimado em US$ 4,01 bilhões. O relatório abrange o tamanho histórico do mercado imobiliário residencial de Omã para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário residencial de Omã para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de imóveis residenciais em Omã

Estatísticas para a participação de mercado de imóveis residenciais de Omã em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de imóveis residenciais de Omã inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.