Tamanho e Participação do Mercado Imobiliário Residencial da Índia

Análise do Mercado Imobiliário Residencial da Índia pela Mordor Intelligence

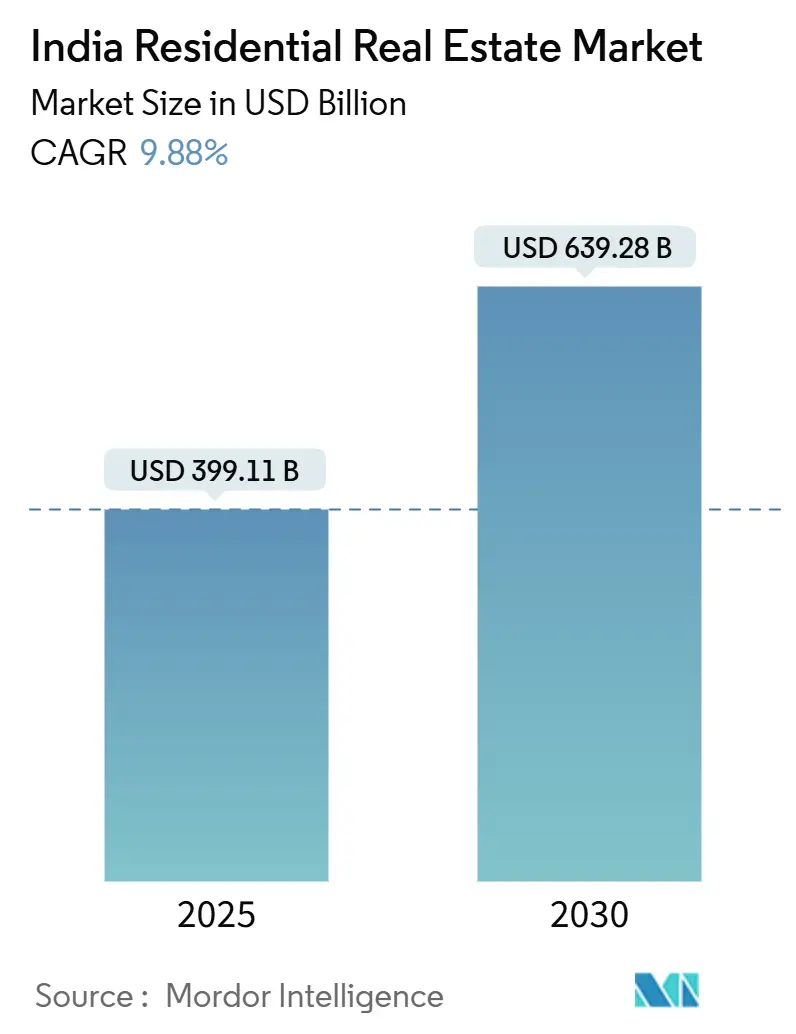

O tamanho do Mercado Imobiliário Residencial da Índia é estimado em USD 399,11 bilhões em 2025, e deve atingir USD 639,28 bilhões até 2030, a uma CAGR de 9,88% durante o período de previsão (2025-2030). A demanda está crescendo com base nas contratações do setor de tecnologia, incentivos governamentais para habitação e mudanças de estilo de vida em direção a moradias maiores em micromercados periféricos. Aprovações mais rápidas sob o PMAY-U e o desembolso do Fundo SWAMIH desbloquearam oferta estagnada, enquanto a redução da taxa repo de junho de 2025 reduziu as taxas efetivas de empréstimos habitacionais para abaixo de 8%, melhorando a acessibilidade[1]Shaktikanta Das, "Monetary Policy Statement - June 2025," Reserve Bank of India, rbi.org.in. Hyderabad é o segmento de cidade de crescimento mais rápido, previsto para registrar uma CAGR de 10,58% até 2030. Os clusters de TI e ciências da vida ao redor do Anel Viário Externo continuam a atrair migrantes altamente qualificados cujas preferências habitacionais variam de condomínios premium no Distrito Financeiro a vilas expansivas em Kondapur e Kokapet. A digitalização robusta dos fluxos de aprovação pelo governo estadual reduziu os tempos medianos de liberação de projetos, levando desenvolvedores nacionais a intensificar a aquisição de terras perto das próximas extensões do metrô.

Principais Conclusões do Relatório

- Por cidade, o Resto da Índia deteve 60% da participação do mercado imobiliário residencial da Índia em 2024, enquanto Hyderabad está projetada para expandir a uma CAGR de 10,58% até 2030.

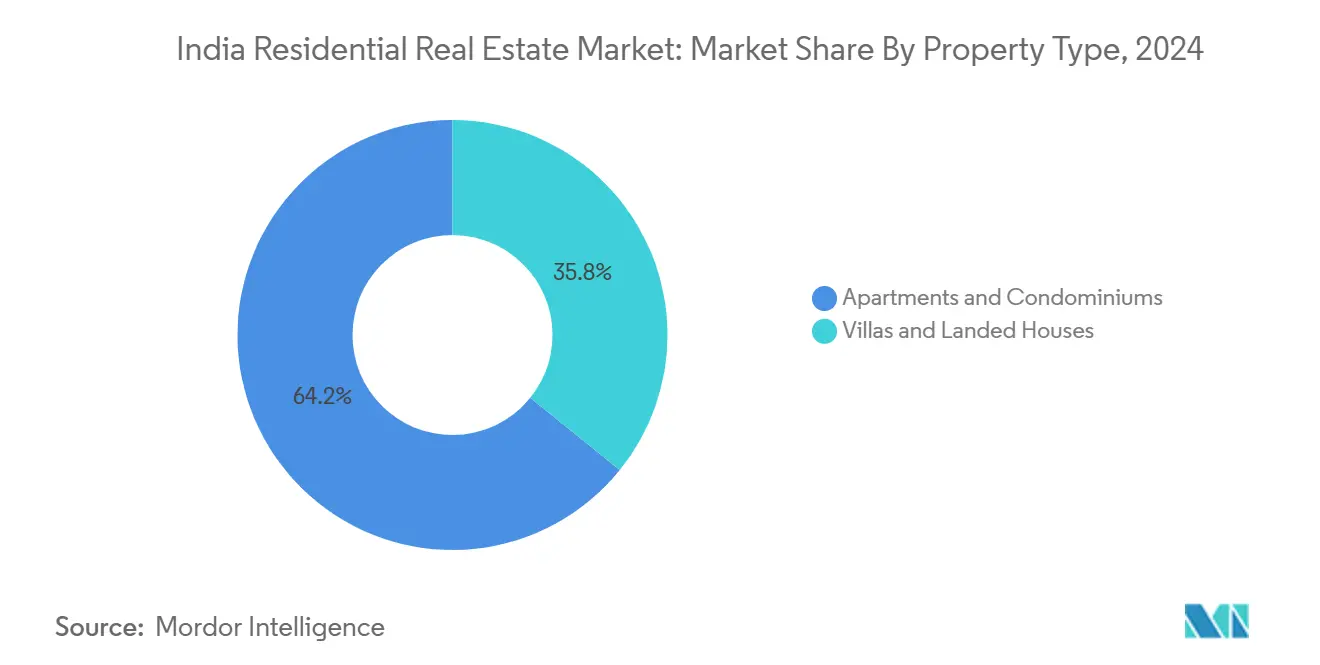

- Por tipo de propriedade, apartamentos comandaram 64,2% do tamanho do mercado imobiliário residencial da Índia em 2024; vilas e casas térreas estão no caminho para uma CAGR de 10,30% até 2030.

- Por faixa de preço, o segmento de mercado médio capturou 48% do tamanho do mercado imobiliário residencial da Índia em 2024, enquanto habitação acessível está prevista para expandir a uma CAGR de 10,19% até 2030.

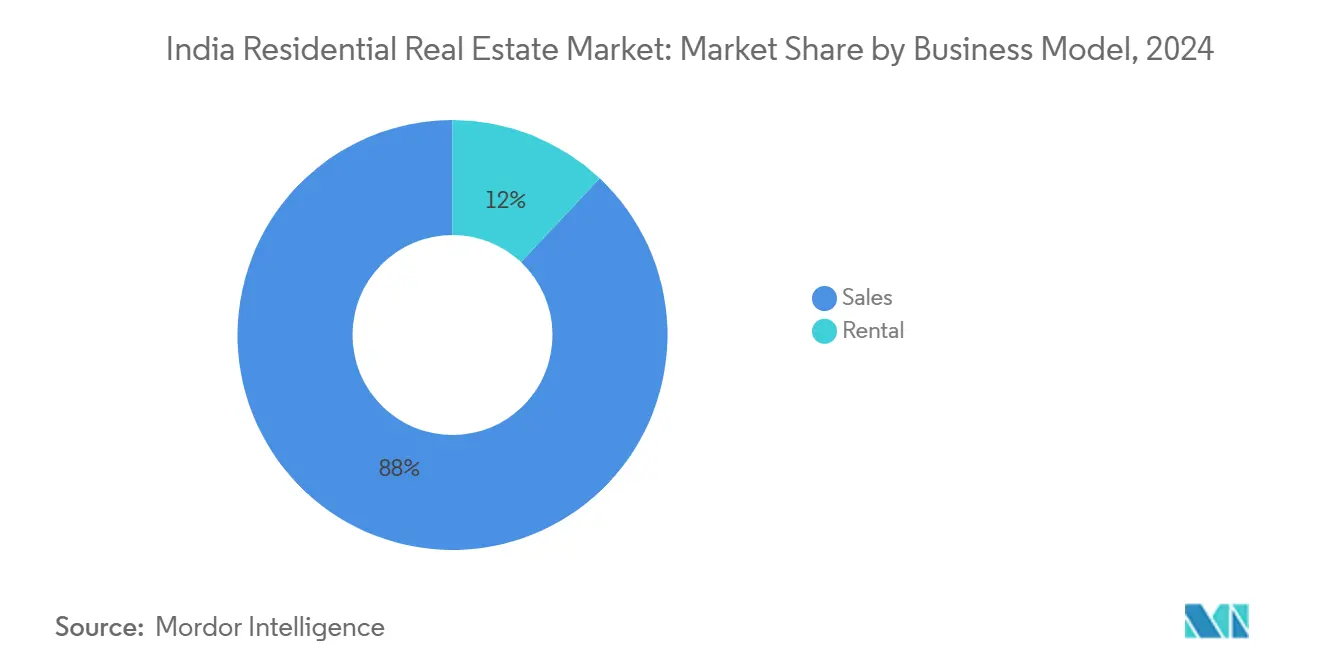

- Por modelo de negócio, transações de vendas representaram 88% do tamanho do mercado imobiliário residencial da Índia em 2024; atividade de aluguel está projetada para acelerar a uma CAGR de 10,52% até 2030.

- Por modo de venda, lançamentos primários representaram 64% do tamanho do mercado imobiliário residencial da Índia em 2024, com transações secundárias crescendo a uma CAGR antecipada de 10,42% até 2030.

Tendências e Insights do Mercado Imobiliário Residencial da Índia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente das concentrações de força de trabalho de TI/ITeS em Bengaluru e Hyderabad impulsionando vendas do segmento médio | +2.1% | Sul da Índia e cidades de transbordamento | Médio prazo (2-4 anos) |

| Aprovações aceleradas sob PMAY-U e Fundo SWAMIH acelerando projetos habitacionais acessíveis estagnados | +1.8% | Nacional com ganhos iniciais em NCR, MMR e Bengaluru | Curto prazo (≤ 2 anos) |

| Rápida nuclearização de domicílios na Índia urbana aumentando absorção de unidades por 1.000 pessoas | +1.5% | Nacional, cidades de nível 1 e nível 2 | Longo prazo (≥ 4 anos) |

| Interesse crescente de NRIs aproveitando depreciação da rupia para adquirir casas premium em metrópoles | +1.2% | Mumbai, Delhi-NCR, Bengaluru, Chennai | Médio prazo (2-4 anos) |

| Transparência liderada por RERA aumentando confiança do consumidor e velocidade de vendas em plataformas digitais | +0.9% | Nacional com maior impacto em estados compatíveis com RERA | Médio prazo (2-4 anos) |

| Modelo de trabalho híbrido impulsionando projetos de subúrbios periféricos oferecendo configurações maiores | +0.7% | Periferias metropolitanas e cidades de nível 2 | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente das Concentrações de Força de Trabalho de TI/ITeS em Bengaluru e Hyderabad Impulsionando Vendas do Segmento Médio

Os centros de emprego em tecnologia desencadearam aumentos localizados de demanda que se estendem aos corredores suburbanos de Bengaluru e Hyderabad. As políticas de trabalho híbrido reforçam o apetite por apartamentos de segmento médio com espaço para escritório doméstico, evidenciado por um aumento de 4% nas vendas habitacionais de Bengaluru durante o primeiro semestre de 2024. Desenvolvedores como o Prestige Group responderam com lançamentos de múltiplas torres em zonas periféricas que oferecem comodidades melhoradas. Parceiros da cadeia de suprimentos beneficiam-se de pipelines de volume previsíveis, enquanto autoridades municipais aceleram melhorias na infraestrutura para sustentar fluxos de passageiros. O momentum contínuo depende da persistente contratação de TI e práticas estáveis de trabalho remoto que mantêm a absorção do segmento médio elevada no mercado imobiliário residencial da Índia.

Aprovações Aceleradas sob PMAY-U e Fundo SWAMIH Acelerando Projetos Habitacionais Acessíveis Estagnados

O apoio governamental desbloqueou 90,25 lakh de casas concluídas até janeiro de 2025 e estendeu o prazo do esquema para dezembro de 2025, auxiliado pelo financiamento do Fundo SWAMIH que registrou mais de 6.500 apartamentos na Grande Noida[2]Manoj Joshi, "PMAY-U Progress Dashboard 2025," Ministry of Housing & Urban Affairs, mohua.gov.in. Combinado com o orçamento de Rs 10 lakh crore do PMAY-U 2.0, essas aprovações encurtam ciclos de construção e restauram a confiança do comprador. Desenvolvedores garantem fluxos de caixa mais rápidos, permitindo rotação de capital para novas fases. Estados que digitalizam fluxos de trabalho de licenças obtêm relocações domiciliares precoces, elevando a demanda de serviços urbanos e reforçando bases de impostos sobre propriedades. O mercado imobiliário residencial da Índia, portanto, absorve unidades acessíveis sem reintroduzir riscos de execução anteriores.

Rápida Nuclearização de Domicílios na Índia Urbana Aumentando Absorção de Unidades por 1.000 Pessoas

Os domicílios urbanos estão se fragmentando em famílias nucleares que favorecem apartamentos de 2-3 quartos. As vendas nas oito principais metrópoles atingiram um máximo de 11 anos de 1,73 lakh unidades no primeiro semestre de 2024, destacando a mudança demográfica. Desenvolvedores refinam layouts de apartamentos para maximizar luz natural e armazenamento dentro de plantas compactas. Credores hipotecários ampliam faixas de valor que combinam com rendas de profissionais assalariados, sustentando a acessibilidade de parcelas mensais. Esse impulsionador demográfico tem uma pista de várias décadas, garantindo que o mercado imobiliário residencial da Índia mantenha demanda base constante mesmo quando fatores cíclicos se suavizam.

Interesse Crescente de NRIs Aproveitando Depreciação da Rupia para Adquirir Casas Premium em Metrópoles

Indianos não residentes aumentaram reservas para propriedades com preços acima de Rs 5 crore, motivados por taxas de câmbio favoráveis e diversificação de ativos de longo prazo. Lançamentos de luxo incorporam e comercializam padrões de qualidade global, como materiais certificados LEED e serviços de concierge sob medida. Desenvolvedores hospedam visitas virtuais programadas para horários no exterior, encurtando ciclos de decisão. Fluxos de moeda estrangeira compensam lacunas de financiamento doméstico, adicionando profundidade ao mercado imobiliário residencial da Índia.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Custos de insumos persistentemente elevados comprimindo margens de desenvolvedores e lançamentos de projetos | -1.4% | Nacional com maior impacto em regiões pesadas em infraestrutura | Curto prazo (≤ 2 anos) |

| Resolução lenta de insolvência para projetos estressados prolongando excesso de oferta em NCR | -0.9% | NCR com transbordamento para outras periferias metropolitanas | Médio prazo (2-4 anos) |

| Altas taxas de selo e registro em estados-chave amortecendo transações de upgrade | -0.8% | Maharashtra, Delhi, Karnataka, Tamil Nadu | Médio prazo (2-4 anos) |

| Taxas hipotecárias crescentes pós-2022 empurrando índice de acessibilidade acima de 60 em cidades de nível 1 | -0.6% | Cidades de nível 1 com impacto moderado em outros lugares | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Custos de Insumos Persistentemente Elevados Comprimindo Margens de Desenvolvedores e Lançamentos de Projetos

A rigidez dos preços de aço e cimento comprimiu margens brutas, forçando desenvolvedores a ampliar inventário premium ou desacelerar lançamentos acessíveis[3]Nandita Agarwal, "Input Cost Inflation and Project Viability," National Real Estate Development Council (NAREDCO) White Paper, naredco.org.in. A participação da oferta acessível caiu para 18% em 2023 à medida que a escalada de materiais superou a sensibilidade a preços do consumidor. Construtores experimentam cooperativas de aquisição e cláusulas de indexação de contratos para domar a volatilidade. O mercado imobiliário residencial da Índia recuperará o momentum perdido quando os custos de commodities se alinharem com as tendências pré-COVID.

Resolução Lenta de Insolvência para Projetos Estressados Prolongando Excesso de Oferta em NCR

Quase 2,4 lakh unidades atrasadas restringem novos lançamentos porque compradores hesitam em se comprometer onde riscos legados permanecem. Conclusões monitoradas pelo tribunal, como o mandato da NBCC para apartamentos Amrapali de 22.000 unidades, visam fechar a lacuna de confiança. O progresso depende do desembolso oportuno de fundos de resolução e cooperação municipal para liberar licenças. Limpezas mais rápidas liberariam demanda reprimida latente e normalizariam níveis de inventário no mercado imobiliário residencial da Índia.

Análise de Segmento

Por Tipo de Propriedade: Dominância de Apartamentos Impulsiona Densidade Urbana

Apartamentos e condomínios representaram 64,2% da participação do mercado imobiliário residencial da Índia em 2024. Formatos de arranha-céus se ajustam a metrópoles com escassez de terra e permitem custos de utilidades compartilhadas. Desenvolvedores capturam economias de escala através de modelos de design repetíveis, mantendo pontos de preço atraentes para famílias nucleares. Vilas e casas térreas, embora uma base menor, estão previstas para crescer a 10,30% CAGR, elevando o tamanho do mercado imobiliário residencial da Índia para este segmento. Preferências pós-pandemia por jardins privados e áreas internas flexíveis sustentam a demanda. O modelo de trabalho híbrido legitima deslocamentos mais longos, permitindo que compradores de vilas escolham terrenos periféricos onde plantas maiores se alinham com a vida aspiracional.

A tendência de vilas levou a townships integrados que combinam torres de apartamentos, desenvolvimentos de lotes e comodidades recreativas. Esses formatos de uso misto diversificam receitas e protegem riscos de projetos. Para apartamentos, recursos de casa inteligente e infraestrutura de carregamento de veículos elétricos aparecem cada vez mais como padrão, reforçando percepções de valor do consumidor. Em ambos os casos, pacotes de comodidades diferenciadas permanecem o fator decisivo que converte visitas ao local em reservas, sustentando profundidade no mercado imobiliário residencial da Índia.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Faixa de Preço: Estabilidade do Mercado Médio Ancora Crescimento

O nível de mercado médio deteve 48% do tamanho do mercado imobiliário residencial da Índia em 2024. Valores de tíquete entre Rs 40 lakh e Rs 1 crore se alinham com o crescimento de renda de colarinho branco e normas favoráveis de empréstimo em relação ao valor. Essa estabilidade ajuda credores a manter taxas de inadimplência baixas e encoraja desenvolvedores a priorizar volume. Habitação acessível, projetada para crescer a 10,19% CAGR, beneficia-se de subsídios PMAY-U e financiamento de baixo custo, ainda que estresse de margem persista porque tetos de preços apertam janelas de lucro.

Desenvolvedores listados mudaram em direção a projetos premium e de luxo onde amortecedores de margem absorvem choques de commodities. Reservas de luxo subiram 49% ano a ano, auxiliadas por fluxos de NRI. Não obstante, clareza política sobre subsídios vinculados a crédito e descontos de impostos de insumos poderia re-acelerar lançamentos acessíveis. Execução equilibrada entre níveis mantém o mercado imobiliário residencial da Índia resiliente através de ciclos de negócios.

Por Modelo de Negócio: Dominância de Vendas Reflete Preferências de Propriedade

Transações de vendas formaram 88% da atividade geral em 2024. Preferências culturais por ativos tangíveis e deduções fiscais sobre juros hipotecários mantêm essa inclinação. O submercado de aluguel, previsto para crescer a 10,52% CAGR, ganha da mobilidade da força de trabalho urbana. Proprietários institucionais oferecem apartamentos gerenciados com concierge e manutenção, atraindo millennials e expatriados. Rendimentos de aluguel mais altos em micromercados selecionados fornecem aos investidores uma alternativa de fluxo de caixa previsível às estratégias tradicionais de compra e venda.

Plataformas digitais de gestão de arrendamento aumentam transparência e resolução de disputas, encorajando participação de proprietários individuais. Com o tempo, o aumento do estoque de aluguel moderará oscilações de vacância e aprofundará liquidez, melhorando a proposta de investimento em toda a indústria imobiliária residencial da Índia.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Modo de Venda: Liderança do Mercado Primário Sinaliza Confiança em Nova Oferta

Lançamentos primários compreenderam 64% da atividade em 2024, refletindo confiança na execução de projetos pós-RERA. Desenvolvedores usam planos de pagamento vinculados a marcos para reduzir custos de carregamento do comprador. Melhor monitoramento de cauções garante que fundos de construção alcancem desembolso no local, melhorando confiança. Transações secundárias, esperadas para crescer a 10,42% CAGR, beneficiam-se do amadurecimento do estoque habitacional e plataformas de corretagem organizadas que padronizam documentação.

Absorção saudável de novos projetos e liquidez ativa de revenda criam um ciclo virtuoso, atraindo capital de investidores domésticos e estrangeiros. O mercado imobiliário residencial da Índia, portanto, desfruta de caminhos de transação diversificados que amortizam oscilações de demanda cíclicas.

Análise Geográfica

O Resto da Índia representa 60% do tamanho do mercado imobiliário residencial da Índia em 2024, refletindo o peso coletivo de múltiplas cidades de Nível 2 e Nível 3 que abraçaram transbordamentos de demanda habitacional das oito principais metrópoles. Custos de terra mais baixos, uma expansão crescente de rodovias expressas e incentivos fiscais em nível estadual encorajam desenvolvedores a lançar townships de uso misto que misturam parcelas residenciais, comerciais e industriais leves. Investidores institucionais veem esses corredores como jogadas de volume de longo prazo porque a formação de domicílios ainda está superando pipelines de oferta formal. A demanda é ampla, variando de desenvolvimentos de lotes em clusters emergentes de cidades inteligentes a apartamentos de mercado médio perto de parques industriais regionais. A agregação desses diversos micromercados permite que o Resto da Índia estabeleça a tendência de absorção de base para toda a indústria.

Mumbai, Bengaluru, Delhi-NCR, Pune, Chennai, Ahmedabad e Kolkata continuam a comandar atenção de investidores porque cada uma ancora seu próprio ecossistema de emprego, ainda que seus perfis de crescimento de curto prazo variem com progresso de infraestrutura e clareza regulatória. O pipeline de corredores de metrô e segmentos de estrada costeira de Mumbai está gradualmente desbloqueando terra em subúrbios orientais, enquanto a aceitação de trabalho híbrido de Bengaluru desloca interesse de compra em direção a cinturões tecnológicos periféricos. Delhi-NCR ainda luta com casos legados de insolvência, mas conclusões constantes em Noida e Gurugram ajudam a estreitar o excesso de oferta. Pune e Chennai aproveitam expansões de manufatura, Ahmedabad beneficia-se de políticas de zona econômica especial apoiadas pelo estado, e Kolkata capitaliza em terrenos acessíveis vinculados a upgrades logísticos liderados por portos. Juntas, essas metrópoles fornecem a profundidade e diversificação que mantêm o mercado imobiliário residencial da Índia mais amplo líquido através de ciclos.

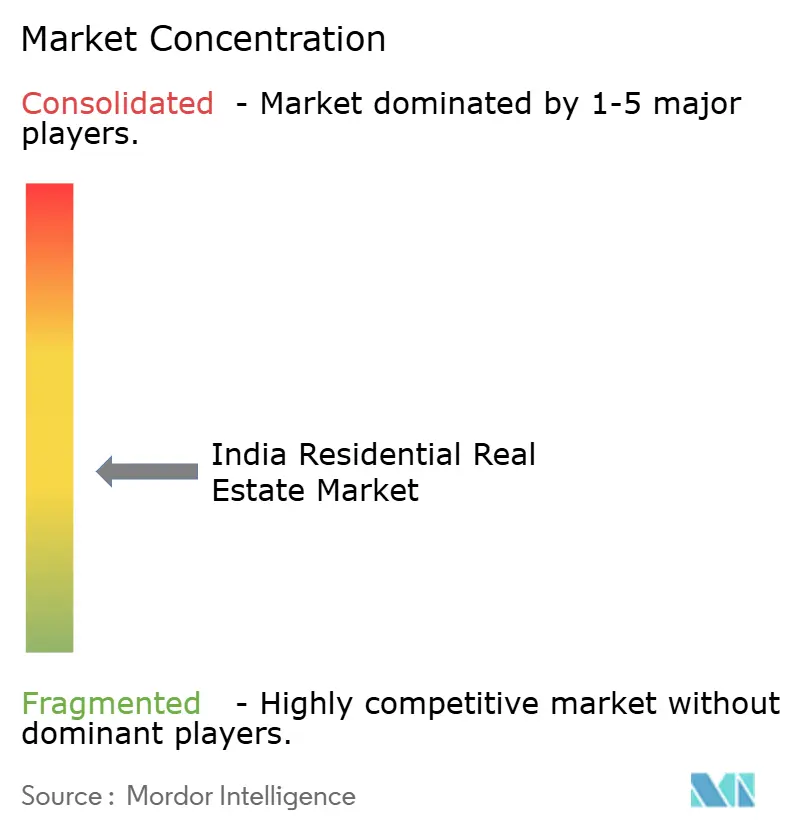

Cenário Competitivo

O mercado mostra fragmentação moderada, com principais desenvolvedores regionais comandando mindshare específico da cidade enquanto marcas nacionais escalam via aquisição agressiva de terras. Godrej Properties alocou Rs 21.000 crore para aquisições no ano fiscal de 2025, visando expansão multi-cidade. O Grupo Adani está em conversas avançadas para adquirir a Emaar India por USD 1,5 bilhão, exemplificando consolidação contínua. A fusão do Embassy Group com a Equinox India reuniu reservas de terra complementares e racionalizou estrutura de capital.

Jogadores buscam defesa de margem pivotando para ofertas premium e empregando modelos design-construção-operação que reduzem risco de projeto. Táticas de engajamento digital como visitas virtuais ao local e pontuação de leads baseada em IA encurtam ciclos de vendas. Investidores institucionais aprofundam canais de financiamento, como a compra de Rs 3.250 crore do South City Mall pela Blackstone confirma confiança no ecossistema de propriedades mais amplo.

A vantagem competitiva repousa cada vez mais no histórico de execução, força do balanço patrimonial e capacidade de sincronizar lançamentos com roll-outs de infraestrutura, garantindo tração sustentada no mercado imobiliário residencial da Índia.

Líderes da Indústria Imobiliária Residencial da Índia

-

Godrej Properties

-

Prestige Estate

-

DLF

-

Phoenix Mills

-

L&T Realty Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Reserve Bank of India reduz a taxa repo para 5,5%, empurrando taxas de empréstimos habitacionais abaixo de 8%.

- Maio de 2025: Maharashtra Housing and Area Development Authority aloca Rs 9.202 crore para 19.497 unidades acessíveis a serem oferecidas em uma loteria de Diwali.

- Março de 2025: Grupo Adani entra em conversas avançadas para comprar Emaar India por USD 1,5 bilhão.

- Janeiro de 2025: Godrej Properties adquire uma parcela de 24 acres em Indore por Rs 200 crore, estendendo sua pegada de nível 2.

Escopo do Relatório do Mercado Imobiliário Residencial da Índia

Imóvel residencial é uma área desenvolvida para pessoas viverem. Como definem as ordenanças de zoneamento locais, imóveis residenciais não podem ser usados para fins comerciais ou industriais. Uma análise completa de antecedentes do mercado imobiliário residencial indiano, incluindo avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmicas de mercado e tendências geográficas, está incluída no relatório.

O mercado imobiliário residencial indiano é segmentado por tipo (condomínios e apartamentos, vilas e casas térreas). O relatório oferece tamanho de mercado e previsões em valores (USD) para todos os segmentos acima.

| Apartamentos e Condomínios |

| Vilas e Casas Térreas |

| Acessível |

| Mercado Médio |

| Luxo |

| Vendas |

| Aluguel |

| Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) |

| Bengaluru |

| Mumbai |

| Delhi-NCR |

| Hyderabad |

| Pune |

| Chennai |

| Ahmedabad |

| Kolkata |

| Resto da Índia |

| Por Tipo de Propriedade | Apartamentos e Condomínios |

| Vilas e Casas Térreas | |

| Por Faixa de Preço | Acessível |

| Mercado Médio | |

| Luxo | |

| Por Modelo de Negócio | Vendas |

| Aluguel | |

| Por Modo de Venda | Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) | |

| Por Cidades | Bengaluru |

| Mumbai | |

| Delhi-NCR | |

| Hyderabad | |

| Pune | |

| Chennai | |

| Ahmedabad | |

| Kolkata | |

| Resto da Índia |

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado imobiliário residencial da Índia?

O mercado está avaliado em USD 399,11 bilhões em 2025 e está previsto para atingir USD 639,28 bilhões até 2030.

Qual tipo de propriedade lidera volumes de vendas?

Apartamentos e condomínios detêm uma participação de 64,2%, refletindo densidade urbana e economia de terra.

Qual região está crescendo mais rapidamente?

O Leste da Índia está projetado para expandir a uma CAGR de 10,58% até 2030, impulsionado por upgrades de infraestrutura e terra acessível.

Como as mudanças recentes nas taxas de juros afetaram a demanda?

O corte da taxa repo de junho de 2025 para 5,5% empurrou taxas de empréstimos habitacionais abaixo de 8%, melhorando acessibilidade e estimulando reservas em cidades de nível 1 e nível 2.

Página atualizada pela última vez em: