| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

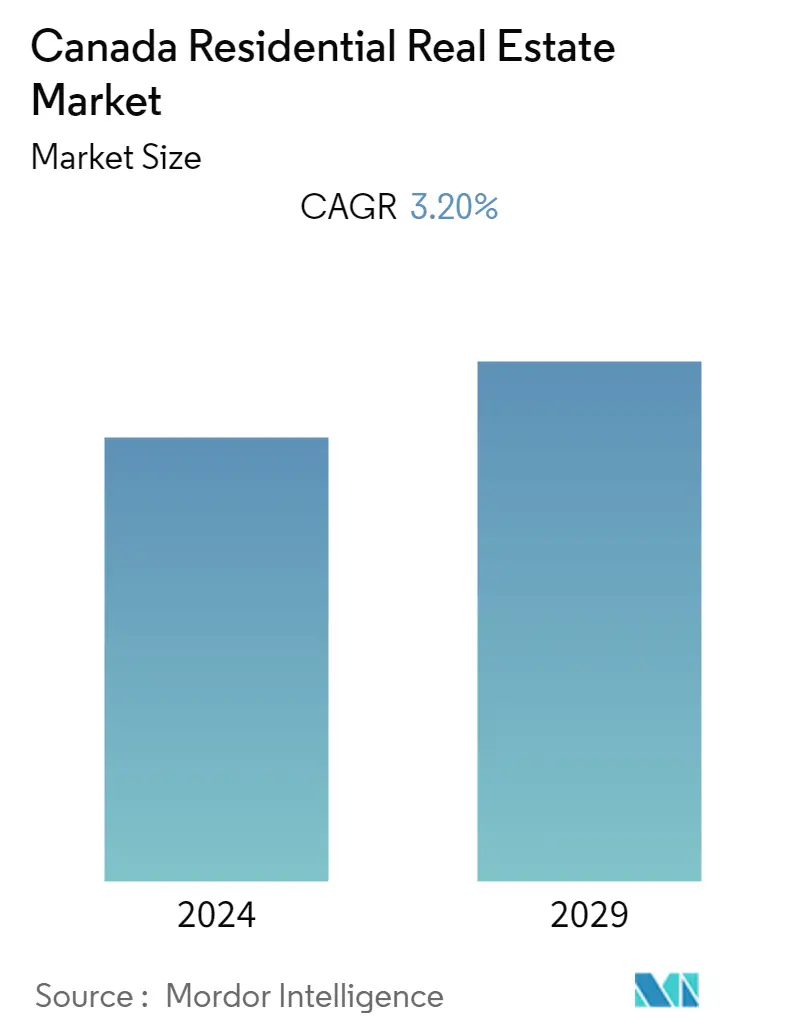

| CAGR | 3.20 % |

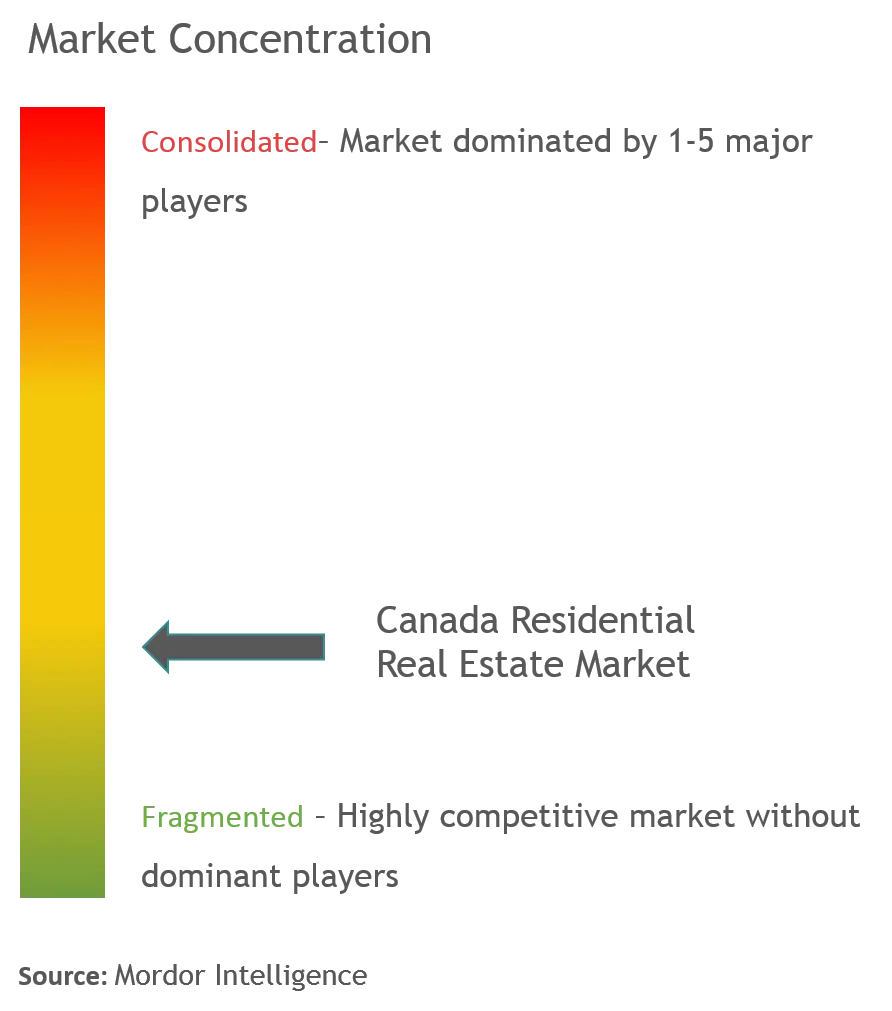

| Concentração do Mercado | Baixo |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado imobiliário residencial no Canadá

Espera-se que o tamanho do mercado imobiliário residencial do Canadá cresça de US$ 59,30 bilhões em 2023 para US$ 69,41 bilhões até 2028, com um CAGR de 3,20% durante o período de previsão (2023-2028).

- À medida que os preços das casas no Canadá continuam a crescer em todo o país, o preço médio nacional das casas atingiu um máximo histórico em janeiro de 2022. O preço médio das casas no mercado imobiliário do Canadá em janeiro de 2022 foi de CAD 748.439 (USD 587.487), um aumento de 20% em relação a 2021. Esse é o maior ganho de preço ano após ano na história do mercado imobiliário canadense. São investigados padrões de preços para quatro tipos diferentes de propriedades casas novas, condomínios novos, casas de revenda e condomínios de revenda. Antes de 2020, o valor das unidades condominiais crescia mais rapidamente do que as residências unifamiliares, geminadas e geminadas. Muitas mudanças ocorreram no setor imobiliário desde o surto, desde visitas virtuais até uma preferência por casas maiores nos subúrbios.

- New Brunswick liderou o país em termos do maior crescimento anual de preços entre as províncias, com os preços das casas em New Brunswick subindo 32% em relação ao ano anterior, para CAD 275.000 (USD 215.861) em janeiro de 2022. As outras províncias do Atlântico ficaram para trás, com a Nova Escócia vendo preços aumentou 23% em termos homólogos para CAD 392.828 (USD 308.350), Ilha do Príncipe Eduardo com um ganho anual de 18% para CAD 351.890 (USD 276.216) e Newfoundland Labrador com um ganho anual de 12% para CAD 324.800 (USD 254.951). Nacionalmente, as vendas durante janeiro de 2022 caíram 11% em relação ao ano anterior, enquanto as listagens de novas casas caíram 11% mês a mês.

- Como resultado, os stocks de propriedades à venda caíram para mínimos históricos, deixando os compradores com poucas opções. O Banco do Canadá manteve a sua taxa overnight em 0,25%, onde está desde o início da pandemia, na sua revisão da política monetária de janeiro de 2022 e disse que espera mantê-la nesse nível durante os trimestres intermédios de 2022.

- Devido ao COVID-19, construtores e compradores mudaram principalmente para passeios virtuais e assinaturas de contratos digitais. A demanda por casas maiores cresceu à medida que o trabalho em casa se tornou mais prevalente. De acordo com o Banco do Canadá (BoC), o índice de acessibilidade da habitação diminuiu 15,3% em 2, reflectindo condições menos restritivas para a aquisição de casa própria. Desde então, aumentou gradualmente até ultrapassar o seu nível pré-pandemia no segundo trimestre de 2021. O poder de compra de habitação do consumidor aumentou no início da pandemia devido às taxas hipotecárias mais baixas e ao rendimento disponível das famílias (IDH) mais elevado.

Tendências do mercado imobiliário residencial no Canadá

As políticas de imigração estão impulsionando o mercado

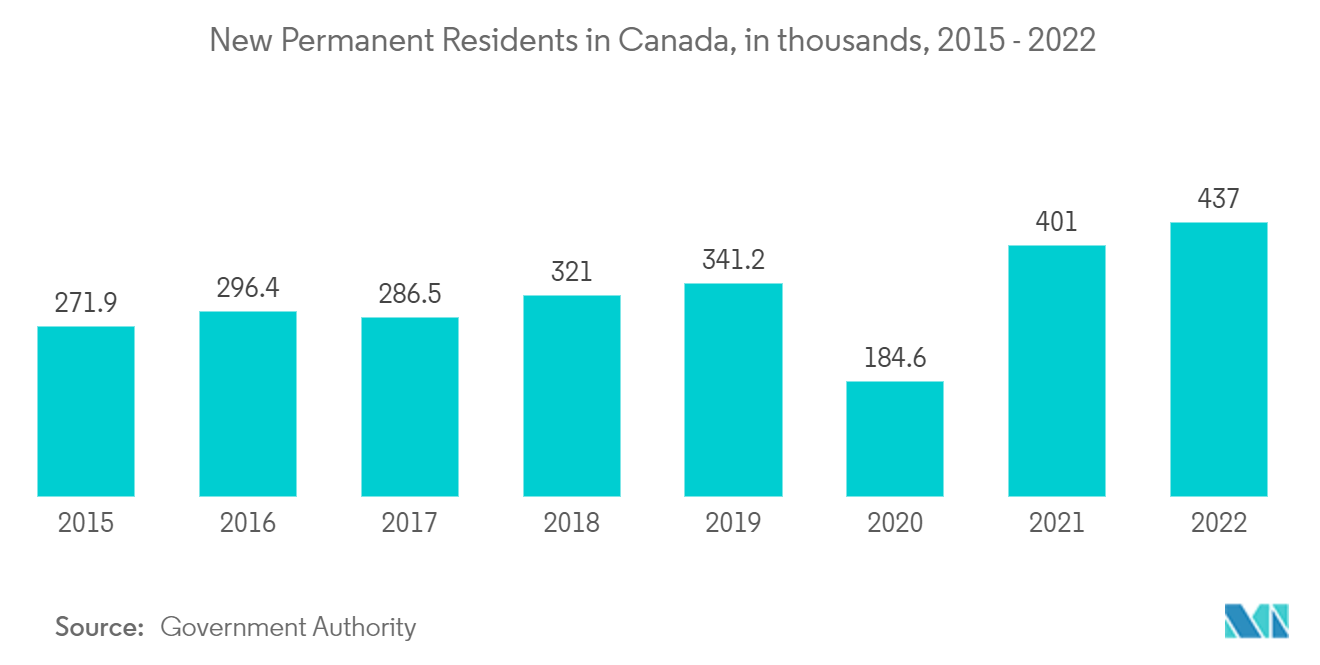

A imigração tem sido uma importante fonte de crescimento económico para os sucessivos governos do Canadá. Com a pandemia a forçar os canadianos idosos a reformarem-se mais cedo, atrair imigrantes tornou-se cada vez mais crucial. Além disso, o país concentra-se em imigrantes altamente qualificados, que têm maior probabilidade de trazer dinheiro e ganhar o suficiente para competir por uma habitação cobiçada. As baixas taxas hipotecárias e a escassez de habitação aumentaram as despesas com habitação. Outra razão foi a migração, especialmente durante a pré-pandemia. Os imigrantes são mais propensos a comprar em grandes áreas urbanas, como a grande Toronto e Vancouver, onde os preços das casas subiram acima de 1,12 milhões de CAD (88 mil dólares), de acordo com a Statistics Canada.

Para atingir a meta de 411.000 imigrantes até 2022, o governo deverá atrair mais imigrantes do exterior.

Como resultado, espera-se que aumente o número de recém-chegados que colocam os pés em território canadense e começam a procurar alojamento. Este afluxo de imigrantes terá maior influência no mercado de arrendamento, uma vez que os recém-chegados têm maior probabilidade de arrendar nos primeiros anos no país. A grande maioria dos recém-chegados está a instalar-se nas maiores cidades do Canadá, como Toronto, Vancouver e Montreal, aumentando a escassez de habitação.

Fatores demográficos estão impulsionando o mercado

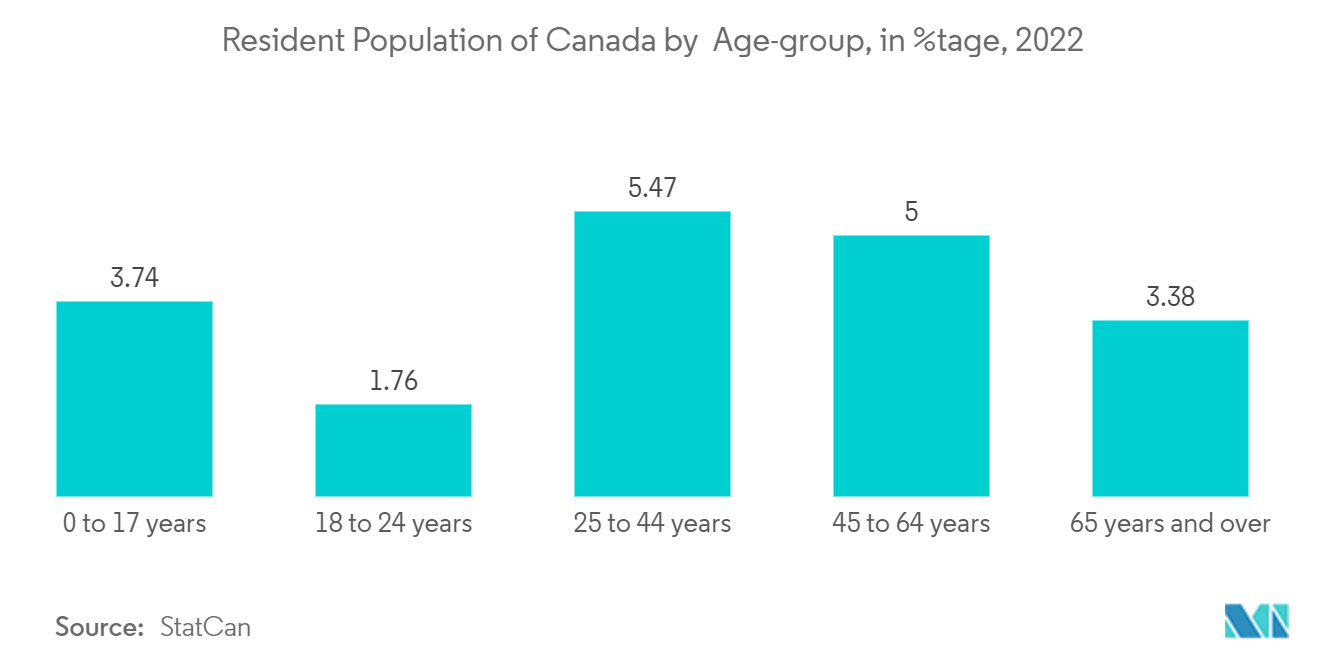

Os jovens canadianos estão a adiar a constituição de uma família, pois permanecem mais tempo na escola, iniciam as suas carreiras mais tarde e enfrentam maiores desafios em termos de acessibilidade à habitação do que as gerações anteriores. A imigração está a aumentar e é provável que os recém-chegados vivam em lares multigeracionais, mas isto ainda não compensou totalmente o declínio geral na formação de agregados familiares. Durante a última década, houve um aumento de quase 80.000 habitações multigeracionais, mas isto representa apenas cerca de 5% da formação de novos agregados familiares. Durante o mesmo período, os domicílios unipessoais representavam 44% de toda a formação de domicílios (aproximadamente 700 mil domicílios).

Prevê-se que os agregados familiares cresçam 730.000 agregados familiares em termos anuais até 2024, ou 240.000 agregados familiares por ano, em comparação com 2021. A imigração está no centro deste crescimento. Espera-se que as metas de imigração de Ottawa tragam um recorde histórico de 1,3 milhão de novos residentes permanentes até 2024, o que acrescentaria 555 mil famílias adicionais.

Como resultado da imigração, a população do Canadá está a crescer a uma taxa que é mais do dobro da taxa da OCDE na última década. Este crescimento, combinado com a diminuição do tamanho das famílias, impulsionará a procura de casas (tanto próprias como arrendadas) e servirá como um forte contrapeso à queda das vendas e dos preços, acabando por travar a correcção.

Visão geral do setor imobiliário residencial do Canadá

O mercado imobiliário residencial do Canadá é fragmentado por natureza, com um grande número de participantes globais, regionais e locais no mercado. Algumas das principais empresas do mercado incluem Amacon, Aquilini Development, Concert Properties Ltd e Century 21 Canada. O potencial crescente do imobiliário residencial devido ao aumento da imigração e ao desenvolvimento de infra-estruturas em várias cidades está a impulsionar o mercado e a criar oportunidades para os intervenientes investirem no mercado.

Líderes do mercado imobiliário residencial no Canadá

-

Concert Properties Ltd

-

Aquilini Development

-

Bosa Properties

-

Century 21 Canada

-

Amacon

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário residencial do Canadá

- Outubro de 2022: Dye Durham Limited (Dye Durham) e Lone Wolf Technologies (Lone Wolf) anunciaram uma integração totalmente nova que foi criada especificamente para CREA WEBForms alimentado por Transactions (TransactionDesk Edition) para permitir acesso e comunicação com serviços jurídicos.

- Setembro de 2022: ApartmentLove Inc., com sede em Calgary, adquiriu recentemente a OwnerDirect.com e finalizou um contrato de licença de listagem de aluguel com um importante agregador dos EUA como parte de seus planos contínuos de aquisição e parceria. Em 30 países, a ApartmentLove (APLV-CN) oferece serviços online de marketing de casas, apartamentos e aluguel por temporada.

Segmentação da indústria imobiliária residencial do Canadá

Os imóveis (terrenos e quaisquer edifícios neles) usados para fins residenciais são comumente chamados de imóveis residenciais; as residências unifamiliares são o tipo de imóvel residencial mais comum.

Uma análise completa do mercado imobiliário residencial do Canadá, incluindo a avaliação da economia e contribuição dos setores da economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmica de mercado e tendências geográficas , e o impacto da COVID-19 está incluído no relatório. O mercado imobiliário residencial do Canadá é segmentado por tipo (apartamentos e condomínios e vilas e casas) e cidade (Toronto, Montreal, Vancouver, Ottawa, Calgary, Hamilton e outras cidades). O relatório oferece tamanho de mercado e previsões para o mercado imobiliário residencial do Canadá em valor (US$ bilhões) para todos os segmentos acima.

| Tipo | Apartamentos e Condomínios |

| Villas e casas terreas | |

| Cidade | Toronto |

| Montréal | |

| Vancouver | |

| Otava | |

| Cagalry | |

| Hamilton | |

| Outras cidades |

Perguntas frequentes sobre pesquisa de mercado imobiliário residencial no Canadá

Qual é o tamanho atual do mercado imobiliário residencial do Canadá?

O Mercado Imobiliário Residencial do Canadá deverá registrar um CAGR de 3,20% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado imobiliário residencial do Canadá?

Concert Properties Ltd, Aquilini Development, Bosa Properties, Century 21 Canada, Amacon são as principais empresas que operam no mercado imobiliário residencial do Canadá.

Que anos este mercado imobiliário residencial do Canadá cobre?

O relatório abrange o tamanho histórico do mercado imobiliário residencial do Canadá para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário residencial do Canadá para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Relatório da indústria imobiliária residencial do Canadá

Estatísticas para a participação de mercado de imóveis residenciais do Canadá em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de imóveis residenciais do Canadá inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

.webp)