Análise do mercado de combustível de aviação renovável

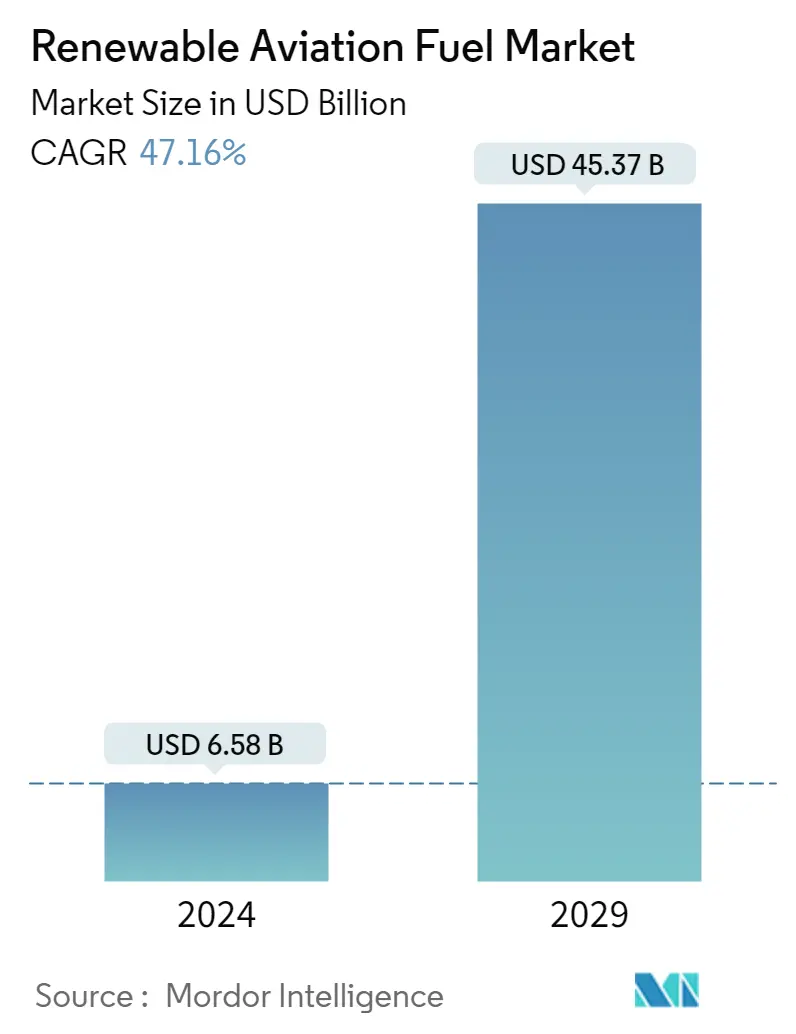

O tamanho do mercado de combustível de aviação renovável é estimado em US$ 6,58 bilhões em 2024, e deverá atingir US$ 45,37 bilhões até 2029, crescendo a um CAGR de 47,16% durante o período de previsão (2024-2029).

O mercado foi impactado negativamente pelo COVID-19 em 2020. Atualmente o mercado atingiu níveis pré-pandêmicos.

- No longo prazo, fatores como o aumento das regulamentações governamentais para emissões de gases de efeito estufa e o incentivo à produção e ao consumo de combustível de aviação renovável provavelmente impulsionarão o mercado de combustível de aviação renovável durante o período de previsão.

- Por outro lado, espera-se que os altos custos do combustível renovável para aviação restrinjam o crescimento do mercado de combustível renovável para aviação.

- No entanto, espera-se que o aumento da procura por parte de regiões emergentes como o Sudeste Asiático crie oportunidades lucrativas para o mercado de combustíveis renováveis para a aviação no período de previsão.

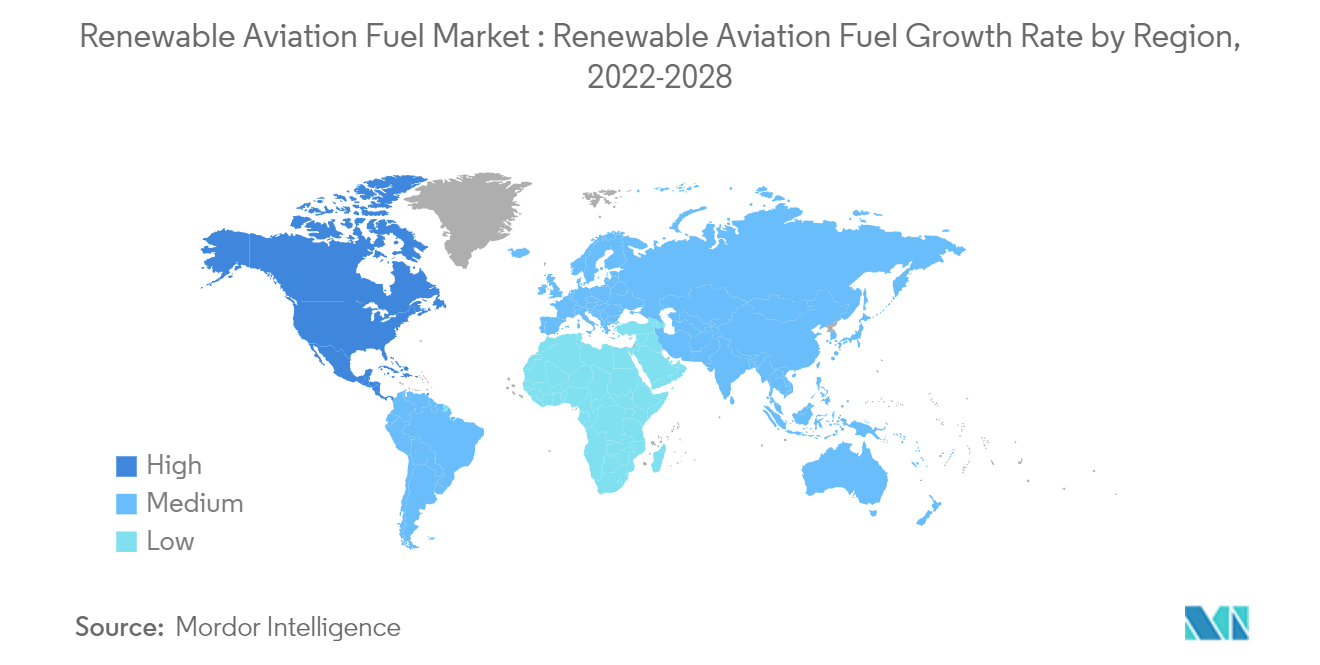

- É provável que a América do Norte domine o mercado de combustíveis renováveis para aviação durante o período de previsão, com a maior parte da demanda proveniente de países como os Estados Unidos e o Canadá.

Tendências do mercado de combustíveis renováveis para aviação

Tecnologia de ésteres e ácidos graxos hidroprocessados (HEFA) para dominar o mercado

- Ésteres e ácidos graxos hidroprocessados (HEFA), comumente conhecidos como óleo vegetal hidrogenado (HVO) ou jato renovável hidroprocessado (HRJ), é um tipo de hidrocarboneto combustível de aviação feito de óleos animais ou vegetais (triglicerídeos) por hidroprocessamento.

- Em 2011, a tecnologia de ésteres e ácidos graxos hidroprocessados (HEFA) recebeu certificação da Sociedade Americana de Testes e Materiais (ASTM) para produção de biocombustível para aviação. A HEFA utiliza matérias-primas oleoquímicas, como óleos e gorduras, para a produção de combustíveis renováveis.

- Uma parcela significativa dos volumes comerciais disponíveis de biocombustíveis para aviação vem do biojato HEFA, com várias instalações em escala comercial em todo o mundo produzindo o mesmo. Porém, o diesel renovável (diesel HEFA) também é produzido durante o processo, com maior abrangência de mercado e preço de venda mais elevado. Assim, os produtores estão se concentrando no HEFA-diesel em vez do HEFA-jet.

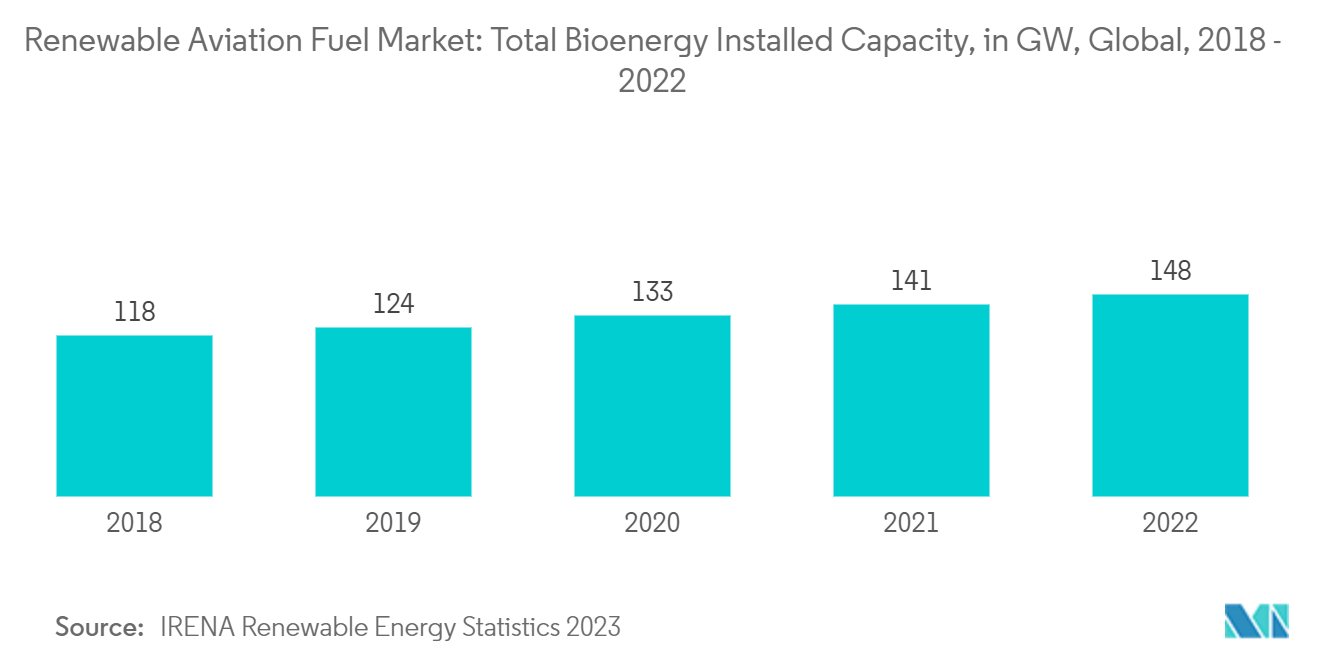

- Além disso, o hidrocarboneto combustível para aviação produzido a partir de óleos animais ou vegetais é abrangido pela bioenergia. De acordo com a Agência Internacional de Energia Renovável, em 2022, a capacidade global total de bioenergia representava 148 GW, que deverá crescer devido à sua natureza amiga do ambiente.

- Em janeiro de 2022, a Johnson Matthey lançou uma tecnologia inovadora, HyCOgenTM, ao converter dióxido de carbono (CO2) capturado e hidrogénio verde em combustível de aviação sustentável (SAF) utilizando tecnologia FT. Tais desenvolvimentos no setor de combustíveis renováveis para aviação provavelmente aumentarão a demanda por tecnologia de FT durante o período de previsão.

- Além disso, em Dezembro de 2021, o Departamento de Transportes do Reino Unido anunciou um apoio de 15 milhões de libras esterlinas à Advanced Biofuel Solutions (ABSL), que provavelmente trabalharia num projecto de engenharia detalhado para uma nova instalação em Cheshire. A central será utilizada para gaseificação e tecnologia Fischer-Tropsch (FT) para converter cerca de 133.000 toneladas métricas de resíduos por ano num biocrude que pode ser transformado em combustível de aviação. Assim, tais investimentos em futuros projectos sustentáveis de combustível para aviação provavelmente aumentarão a procura de tecnologia FT durante o período de previsão.

- No entanto, o biocombustível para aviação HEFA custa mais do que os combustíveis para aviação derivados de fósseis, e a matéria-prima potencial para o HEFA também é cara. Para descarbonizar o setor da aviação, empresas como a Boeing estão a testar a adequação técnica do combustível de aviação HEFA (HEFA+) de elevado ponto de congelação em aeronaves. HEFA+ é um hidrocarboneto sintético de matéria-prima biológica, como óleo vegetal ou gorduras residuais.

- Portanto, devido aos pontos acima, espera-se que o segmento HEFA domine o mercado de combustíveis renováveis para aviação durante o período de previsão.

América do Norte dominará o mercado

- A América do Norte é um dos maiores mercados para a indústria da aviação e combustível renovável para aviação. Entre 1978 e 2022, as companhias aéreas dos EUA melhoraram a eficiência do combustível em mais de 130%, o que resultou numa poupança de quase 5 mil milhões de toneladas métricas de dióxido de carbono. Segundo a Airlines for America (A4A), as companhias aéreas do país operam cerca de 28 mil voos diários na fase pré-pandemia. A maioria das companhias aéreas na América do Norte registou pesadas perdas financeiras em 2020 e 2021. No entanto, espera-se que o tráfego aéreo recupere durante o período de previsão. Além disso, como os preços do petróleo bruto estão a aumentar rapidamente, espera-se que a procura de combustível renovável para aviação cresça durante o período de previsão.

- O Escritório de Tecnologias de Bioenergia (BETO) dos Estados Unidos e o Departamento de Energia (DOE), apoiados pela Eficiência Energética e Energias Renováveis (EERE), estão envidando esforços para expandir a adoção de combustíveis alternativos sustentáveis, produzidos internamente, para transporte e aviação para estimular o crescimento da indústria de combustíveis renováveis.

- Na América do Norte, o principal incentivo político para a produção de combustível renovável para aviação é o Padrão de Combustível Renovável (RFS) dos EUA, que credita refinarias e importadores de combustível que misturam combustível renovável com combustível para transporte para cumprir os padrões de Obrigação de Volume Renovável.

- Em janeiro de 2022, a Agência de Proteção Ambiental (EPA) emitiu propostas de requisitos de volume, no âmbito do programa RFS, para biocombustível celulósico, biocombustível avançado e combustível renovável total. De acordo com esta proposta, o padrão de combustível renovável para 2022 foi estabelecido em 36 mil milhões de galões, um aumento de mais de 3 mil milhões de galões em relação ao ano anterior.

- Além disso, os Departamentos de Transportes, Energia e Agricultura desenvolveram um roteiro para orientar os seus esforços para aumentar este fornecimento de combustível. A Casa Branca lançou um Grande Desafio para expandir a produção sustentável de combustível de aviação para 3 mil milhões de galões por ano até 2030, a fim de reduzir as emissões de gases com efeito de estufa da aviação. O objetivo é criar combustível suficiente até 2050 para atender 100% do consumo de combustível de aviação comercial. Em Março de 2023, o governo dos EUA reviu os seus objectivos, financiando 34,5 milhões de dólares como uma oportunidade para melhorar a ciência e a infra-estrutura para a conversão de resíduos em biocombustíveis e ajudar a apoiar o objectivo de 2050.

- Espera-se que o quadro existente de políticas de combustíveis na América do Norte apoie a produção de combustíveis de ésteres e ácidos gordos hidroprocessados (HEFA) no futuro, aumentando assim as oportunidades para os produtores de combustíveis HEFA na região.

- Portanto, espera-se que tais fatores aumentem o domínio da América do Norte no mercado durante o período de previsão.

Visão geral da indústria de combustível de aviação renovável

O mercado de combustíveis renováveis para aviação está moderadamente fragmentado. Alguns dos principais players do mercado (sem ordem específica) incluem TotaEnergies SE, Neste Oyj, Swedish Biofuels AB, Gevo Inc. e SG Preston Company.

Líderes de mercado de combustível de aviação renovável

-

Swedish Biofuels AB

-

TotalEnergies SE

-

Neste Oyj

-

SG Preston Company

-

Gevo Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de combustível de aviação renovável

- Em maio de 2023, a Twelve e a Etihad Airways, a transportadora nacional dos Emirados Árabes Unidos, assinaram um Memorando de Entendimento (MOU) para colaborar no avanço do combustível E-Jet®, o combustível de aviação sustentável (SAF) da Twelve feito de CO2 e energia renovável energia, bem como planos para um voo de demonstração internacional e um roteiro de abastecimento que apoiará a estratégia de sustentabilidade da Etihad.

- Em fevereiro de 2022, a Engie SA e a empresa de engenharia norte-americana Infinium Holdings anunciaram um projeto de 500 milhões de euros para produzir combustíveis renováveis para aviação e marítimos no norte de França. A decisão final de investimento do projeto está prevista para o final de 2023, com o início das operações comerciais previsto para 2026.

- Em fevereiro de 2022, a Boeing anunciou um acordo de fornecimento de dois milhões de galões de combustível de aviação renovável misturado com EPIC Fuels para alimentar suas operações comerciais no estado de Washington e na Carolina do Sul até o final de 2022.

Segmentação da indústria de combustível de aviação renovável

O combustível de aviação renovável (RAF), muitas vezes considerado combustível de aviação sustentável (SAF), é um substituto limpo dos combustíveis fósseis para aviação. O SAF é produzido a partir de recursos sustentáveis, como óleos usados de origem biológica, resíduos agrícolas ou CO2 não fóssil. O mercado de Combustível de Aviação Renovável é segmentado por tecnologia, aplicação e geografia. Pela tecnologia, o mercado é segmentado como Fischer-Tropsch (FT), Ésteres Hidroprocessados e Ácidos Graxos (HEFA), Iso-Parafínico Sintetizado (SIP) e Álcool-a-Jato (AJT). Por aplicação, o mercado é segmentado em comercial. Por geografia, o mercado é segmentado como América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (em milhões de dólares).

| Fischer-Tropsch (FT) |

| Ésteres Hidroprocessados e Ácidos Graxos (HEFA) |

| Isoparafínico Sintetizado (SIP) e Álcool para Jato (AJT) |

| Comercial |

| Defesa |

| América do Norte | Estados Unidos da América |

| Canadá | |

| Resto da América do Norte | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Resto da Ásia-Pacífico | |

| Europa | Reino Unido |

| França | |

| Alemanha | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| Catar | |

| Resto do Médio Oriente e África |

| Tecnologia | Fischer-Tropsch (FT) | |

| Ésteres Hidroprocessados e Ácidos Graxos (HEFA) | ||

| Isoparafínico Sintetizado (SIP) e Álcool para Jato (AJT) | ||

| Aplicativo | Comercial | |

| Defesa | ||

| Geografia | América do Norte | Estados Unidos da América |

| Canadá | ||

| Resto da América do Norte | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Resto da Ásia-Pacífico | ||

| Europa | Reino Unido | |

| França | ||

| Alemanha | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| Catar | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de combustível de aviação renovável

Qual é o tamanho do mercado de combustível renovável de aviação?

O tamanho do mercado de combustível de aviação renovável deverá atingir US$ 6,58 bilhões em 2024 e crescer a um CAGR de 47,16% para atingir US$ 45,37 bilhões até 2029.

Qual é o tamanho atual do mercado de combustível de aviação renovável?

Em 2024, o tamanho do mercado de combustíveis de aviação renováveis deverá atingir US$ 6,58 bilhões.

Quem são os principais atores do mercado de combustível de aviação renovável?

Swedish Biofuels AB, TotalEnergies SE, Neste Oyj, SG Preston Company, Gevo Inc. são as principais empresas que operam no Mercado de Combustíveis Renováveis de Aviação.

Qual é a região que mais cresce no mercado de combustíveis renováveis de aviação?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de combustíveis renováveis de aviação?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Combustíveis de Aviação Renováveis.

Que anos esse mercado de combustível de aviação renovável cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de combustíveis de aviação renováveis foi estimado em US$ 4,47 bilhões. O relatório abrange o tamanho histórico do mercado de combustível de aviação renovável para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de combustível de aviação renovável para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Combustíveis Renováveis para Aviação

Estatísticas para a participação de mercado de Combustível de Aviação Renovável em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Combustível de Aviação Renovável inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.