Análise de mercado de forros de liberação

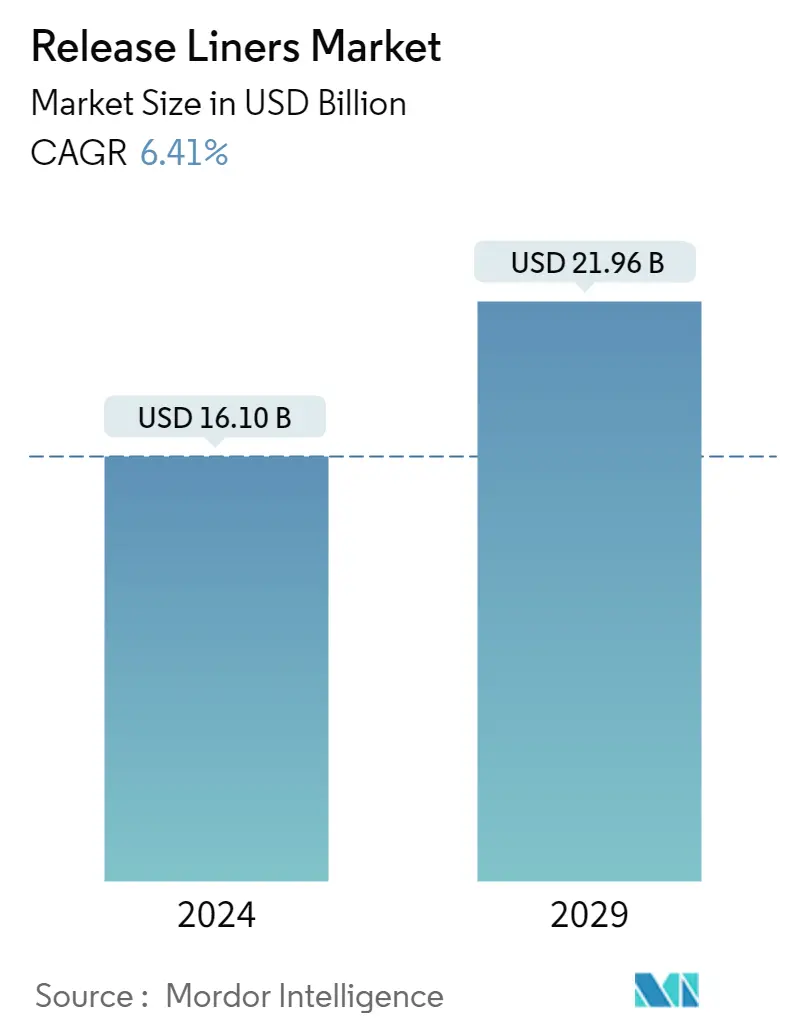

O tamanho do mercado de forros de liberação é estimado em US$ 16,10 bilhões em 2024, e deve atingir US$ 21,96 bilhões até 2029, crescendo a um CAGR de 6,41% durante o período de previsão (2024-2029).

- A pandemia da COVID-19 teve um impacto negativo no setor de revestimentos removíveis. Os confinamentos globais e as regras severas impostas pelos governos resultaram num revés catastrófico, uma vez que a maioria dos centros de produção foram encerrados. No entanto, o negócio tem vindo a recuperar desde 2021 e espera-se que aumente significativamente nos próximos anos.

- No curto prazo, o aumento da demanda por rótulos limpos da indústria de alimentos e bebidas e o aumento da demanda por produtos de higiene premium e a adoção de forros à base de filmes no setor médico são alguns dos fatores que impulsionam o crescimento do mercado estudado.

- Por outro lado, espera-se que questões relacionadas ao descarte de resíduos de revestimentos de liberação dificultem o crescimento do mercado.

- No entanto, prevê-se que a expansão do setor de embalagens nas economias emergentes proporcione inúmeras oportunidades durante o período de previsão.

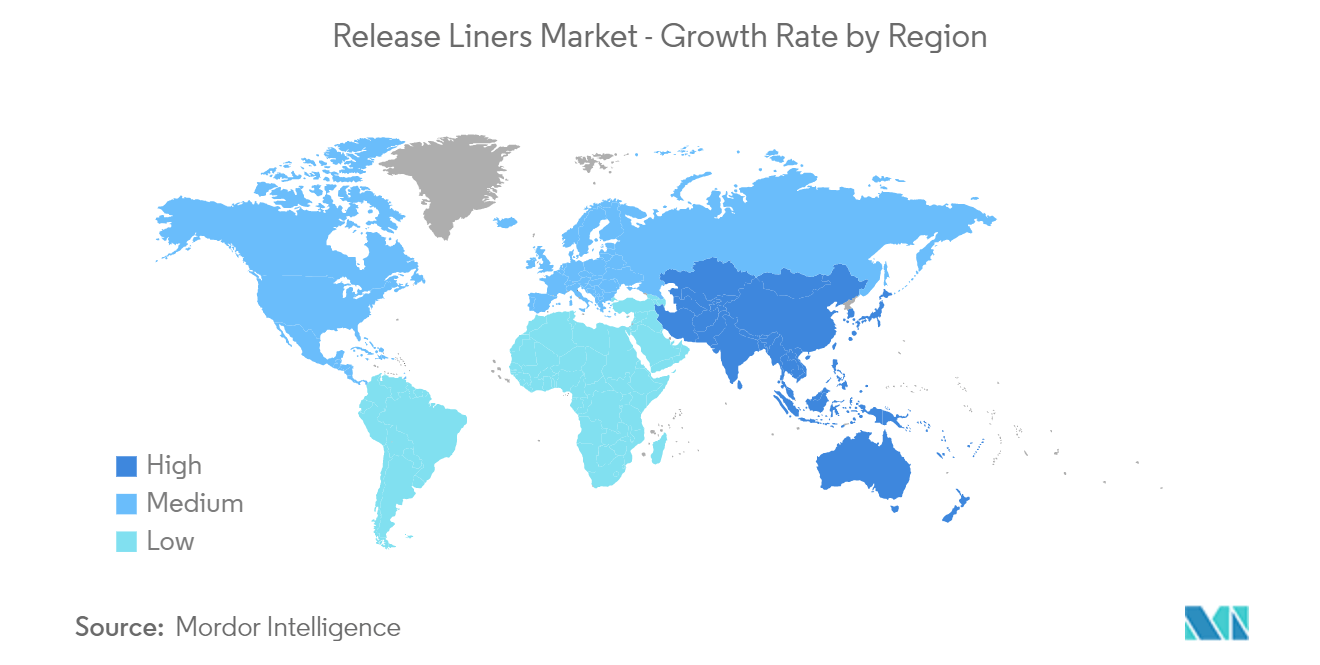

- Espera-se que a região Ásia-Pacífico domine o mercado e também testemunhe o maior CAGR durante o período de previsão.

Tendências de mercado de forros de liberação

Segmento de etiquetas para dominar o mercado

- Os rótulos são aplicados nas embalagens para indicar o conteúdo, especificações do produto, detalhes de contato, avisos e diretrizes de saúde e segurança e qualquer informação adicional de marketing, marca ou preço que se aplique a um produto.

- Espera-se que o segmento de rótulos domine o mercado principalmente devido ao aumento da demanda do setor de alimentos embalados nas economias emergentes. Nos supermercados/hipermercados, as refeições congeladas estão disponíveis numa vasta gama, com uma variedade de ingredientes e sabores em diferentes estilos de embalagem. Isto atrai ainda mais consumidores para supermercados e hipermercados, impulsionando a venda líquida no mercado, por sua vez, deverá criar uma demanda ascendente por revestimentos removíveis.

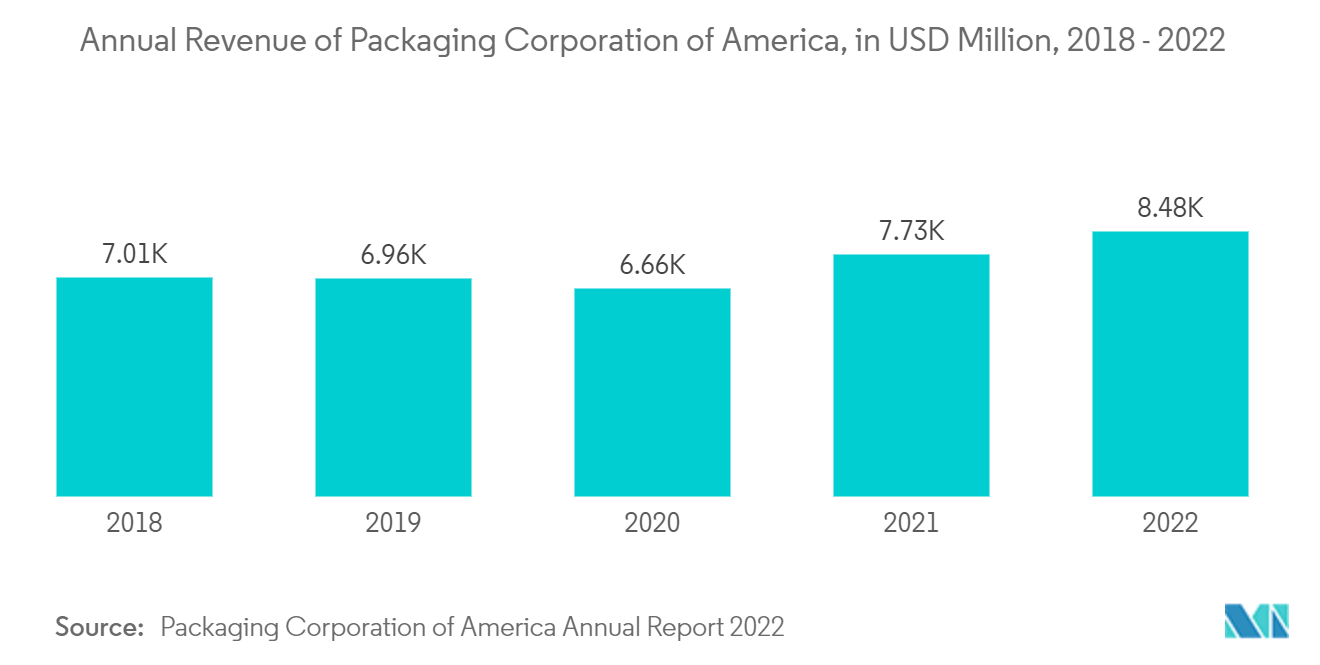

- Além disso, de acordo com o relatório anual da Packaging Corporation of America (PCA), em 2022, a receita anual da Packaging Corporation of America foi de aproximadamente US$ 8,5 bilhões, o que mostra um aumento de 9,69% em comparação com 2021. Portanto, um aumento no espera-se que a receita de embalagens crie demanda por rótulos, o que deverá aumentar a demanda por revestimentos removíveis do segmento de rótulos.

- Além disso, o setor retalhista em expansão em vários países em todo o mundo aumentou a procura de revestimentos removíveis em aplicações de etiquetagem. Por exemplo, de acordo com a StatCan, em Janeiro de 2022, o produto interno bruto da indústria do comércio a retalho no Canadá ascendeu a 106,5 mil milhões de CAD (81,87 mil milhões de dólares), o que apresentou um aumento de 7,44% em relação a Janeiro de 2021.

- Além disso, o foco em embalagens sustentáveis, a expansão de grandes cadeias de varejo, a demanda do consumidor por alimentos de conveniência (alimentos embalados) e as mudanças no estilo de vida impulsionaram a demanda por revestimentos removíveis em aplicações de rotulagem, por sua vez, impulsionando o crescimento do mercado de revestimentos removíveis.

Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico detém uma participação significativa no mercado de forros de liberação e espera-se que testemunhe o crescimento mais rápido durante o período de previsão.

- Os revestimentos de liberação são encontrados em muitos componentes da produção de veículos, desde fitas sensíveis à pressão para luzes de freio, carpetes, estofados e acabamentos de portas, até a grande variedade de juntas usadas para redução de vibração e amortecimento de som e a produção emergente de baterias para veículos EV.. A demanda por revestimentos removíveis surge principalmente dos setores automotivo e médico na China. Com os crescentes investimentos nos setores automotivo, médico e de embalagens do país, espera-se que a demanda por revestimentos removíveis aumente durante o período de previsão.

- Por exemplo, segundo a Organização Internacional de Fabricantes de Veículos Automotores (OICA), em 2022, a produção automobilística no país foi de 2.70.20.615 unidades, o que apresentou um aumento de 3% em relação a 2021. Portanto, o mercado de forros de liberação no país provavelmente se expandirá como resultado do aumento na fabricação geral de automóveis.

- Além disso, revestimentos removíveis também são necessários em absorventes higiênicos para higiene feminina. A crescente consciencialização sobre a higiene íntima e a crescente preferência por produtos menstruais, tais como pensos higiénicos, tampões e pensos diários, estão a aumentar a procura de pensos descartáveis. O Governo da Índia lançou vários programas de sensibilização em todo o país sobre a higiene menstrual das mulheres. Por exemplo, em Janeiro de 2022, o governo do Rajastão iniciou Eu sou Udaan, um projecto amigo das mulheres. Este plano, que custará INR 200 crore (US$ 25,4 milhões), fornecerá absorventes higiênicos gratuitos para todas as meninas e mulheres do estado. Espera-se que tais iniciativas governamentais aumentem a demanda por revestimentos removíveis.

- Além disso, os revestimentos removíveis são um componente crítico no desenvolvimento e desempenho geral de produtos médicos, como sistemas de distribuição transdérmica de medicamentos, dispositivos médicos, curativos avançados para tratamento de feridas e outros produtos de embalagens farmacêuticas. Os revestimentos removíveis oferecem vários benefícios na fabricação de dispositivos médicos e embalagens farmacêuticas, pois ajudam a embalar e proteger uma ampla gama de produtos.

- Espera-se que o crescimento significativo na indústria de produtos e dispositivos médicos impulsione o crescimento do mercado de forros de liberação. Por exemplo, de acordo com a India Brand Equity Foundation (IBEF), a exportação de dispositivos médicos da Índia situou-se em 2,90 mil milhões de dólares no AF22 e deverá aumentar para 10 mil milhões de dólares até 2025. Portanto, um aumento nas exportações de dispositivos médicos de espera-se que o país crie uma demanda ascendente para o mercado de revestimentos removíveis.

- Além disso, o governo da Índia iniciou várias iniciativas para fortalecer o sector dos dispositivos médicos, com ênfase na investigação e desenvolvimento (ID) e 100% de IDE para dispositivos médicos para impulsionar o mercado. Por exemplo, de acordo com o IBEF, em agosto de 2022, o Departamento de Farmacêutica deu luz verde ao programa de Promoção de Parques de Dispositivos Médicos do ano fiscal 21-25 com um investimento financeiro total de 48,97 milhões de dólares, com um apoio máximo no âmbito do programa de 12,24 milhões de dólares. para cada Parque de Dispositivos Médicos.

- Assim, é provável que um maior crescimento nestas indústrias, devido ao apoio do governo, aumente a procura por forros de libertação durante o período de previsão, impulsionando assim o crescimento do mercado em nações em desenvolvimento, como a China e a Índia.

Visão geral da indústria de forros de liberação

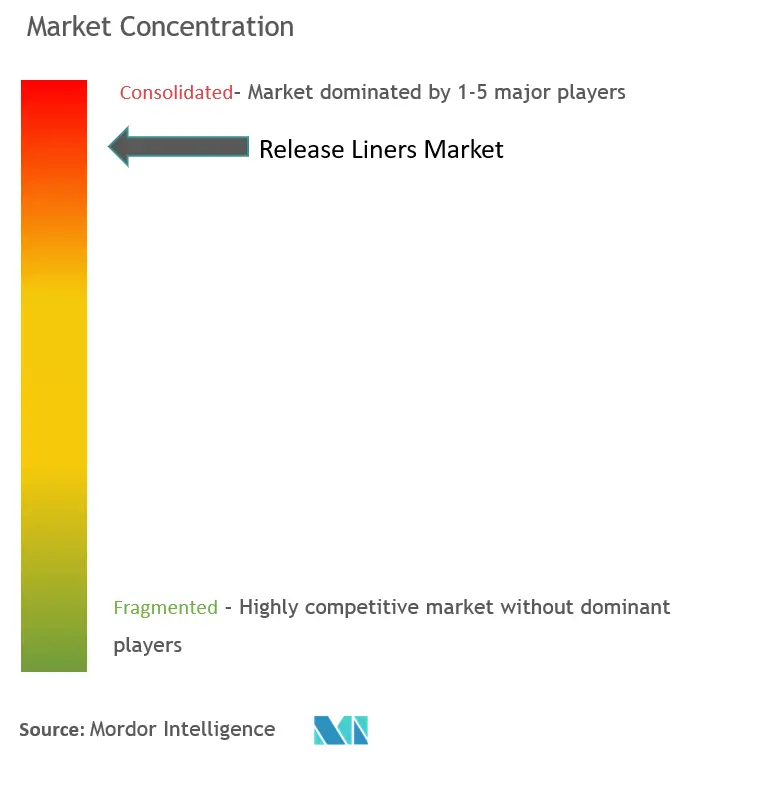

O mercado de release liners é consolidado por natureza. Os principais players deste mercado (não em uma ordem específica) incluem Mondi, Dow, 3M, Loparex e Ahlstrom, entre outros.

Líderes de mercado de forros de liberação

-

Dow

-

Loparex

-

3M

-

Mondi

-

Ahlstrom

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de forros de lançamento

- Junho de 2023 Ahlstrom lançou um novo revestimento removível, que é a extensão de sua linha Acti-V Industrial de revestimentos removíveis de alto desempenho. O novo produto foi desenvolvido para fitas adesivas dupla-face sensíveis à pressão com fibras não branqueadas e recicladas, o que oferece uma opção sustentável para produtores de fitas ambientalmente conscientes.

- Dezembro de 2022 O Grupo Felix Schoeller anunciou seu plano de expandir suas capacidades nos Estados Unidos e Canadá em três etapas até 2025. A empresa planejou a expansão de 2.000 toneladas para mais de 40.000 toneladas por ano da capacidade da máquina de papel em Drummondville, Canadá. Além disso, a empresa planejou um investimento total de US$ 100 milhões para a produção de papel decorativo e revestimento removível na América do Norte para adicionar uma capacidade de 50.000 toneladas.

Segmentação da indústria de forros de liberação

Os revestimentos antiaderentes são filmes revestidos usados principalmente para proteger uma superfície pegajosa contra liberação precoce. São amplamente utilizados em diversas aplicações devido à sua limpeza e facilidade de remoção. Eles suportam principalmente filmes laminados, cerâmicas, espumas fundidas e adesivos revestidos. Possui diferentes substratos, como à base de filme, à base de papel, à base de polirrevestido, etc.

O mercado é segmentado com base na aplicação e na geografia. Por aplicação, o mercado é segmentado em etiquetas, gráficos, fitas, aplicações médicas, industriais e outras. O relatório oferece tamanho de mercado e previsões para 15 países nas principais regiões.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (USD) para todos os segmentos acima.

| Aplicativo | Etiquetas | ||

| Gráficos | |||

| Fitas | |||

| Médico | |||

| Industrial | |||

| Outras aplicações | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| França | |||

| Alemanha | |||

| Itália | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | África do Sul | ||

| Arábia Saudita | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de forros de liberação

Qual é o tamanho do mercado de forros de liberação?

O tamanho do mercado de Release Liners deve atingir US$ 16,10 bilhões em 2024 e crescer a um CAGR de 6,41% para atingir US$ 21,96 bilhões até 2029.

Qual é o tamanho atual do mercado de forros de liberação?

Em 2024, o tamanho do mercado de forros de liberação deverá atingir US$ 16,10 bilhões.

Quem são os principais atores do mercado de forros de liberação?

Dow, Loparex, 3M, Mondi, Ahlstrom são as principais empresas que operam no mercado de forros de liberação.

Qual é a região que mais cresce no mercado de forros de liberação?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de forros de liberação?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de forros de liberação.

Que anos esse mercado de forros de liberação cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de forros de liberação foi estimado em US$ 15,13 bilhões. O relatório abrange o tamanho histórico do mercado de forros de liberação para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de forros de liberação para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Adhesives and Sealants Reports

Popular Chemicals & Materials Reports

Relatório da indústria de forros de liberação

Estatísticas para a participação de mercado de forros de liberação de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos Release Liners inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.