Tamanho e Participação do Mercado Imobiliário

Análise do Mercado Imobiliário pela Mordor Intelligence

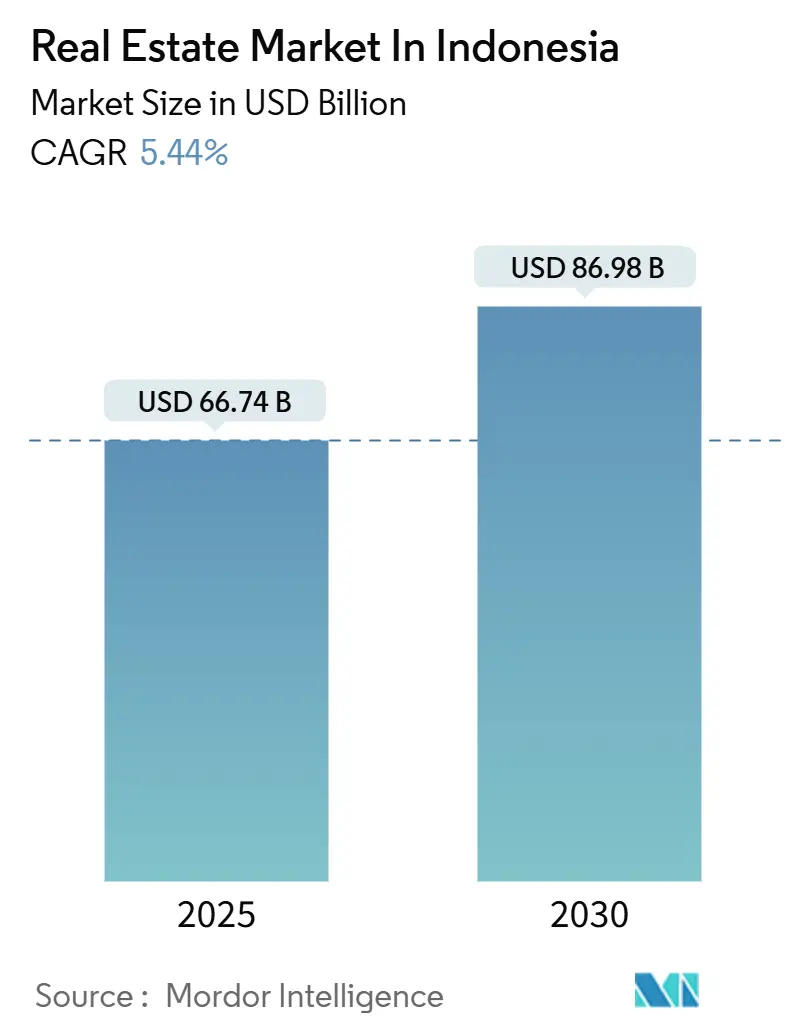

O tamanho do Mercado Imobiliário da Indonésia é estimado em USD 66,74 bilhões em 2025, e deve atingir USD 86,98 bilhões até 2030, a uma TCCA de 5,44% durante o período de previsão (2025-2030). Gastos contínuos em infraestrutura, a meta presidencial de 8% de crescimento anual do PIB, e o programa em andamento de 3 milhões de casas são os principais ventos favoráveis por trás deste ciclo ascendente. O progresso em 153 Projetos Estratégicos Nacionais no valor de USD 128,6 bilhões está fortalecendo corredores logísticos e elevando a demanda por ativos residenciais e comerciais. O consumo de cimento subiu para 28,542 milhões de toneladas em 2024, confirmando que o impulso da construção permanece intacto. Ao mesmo tempo, isenções de IVA em unidades com preços até IDR 5 bilhões e um corte recente de 25 pontos-base na taxa para 5,75% estão auxiliando famílias de renda média a fechar transações habitacionais[1]Ministério de Obras Públicas e Habitação, "Alocação Orçamentária para o Programa de 3 Milhões de Casas 2025," Ministério de Obras Públicas e Habitação, pu.go.id.

Principais Conclusões do Relatório

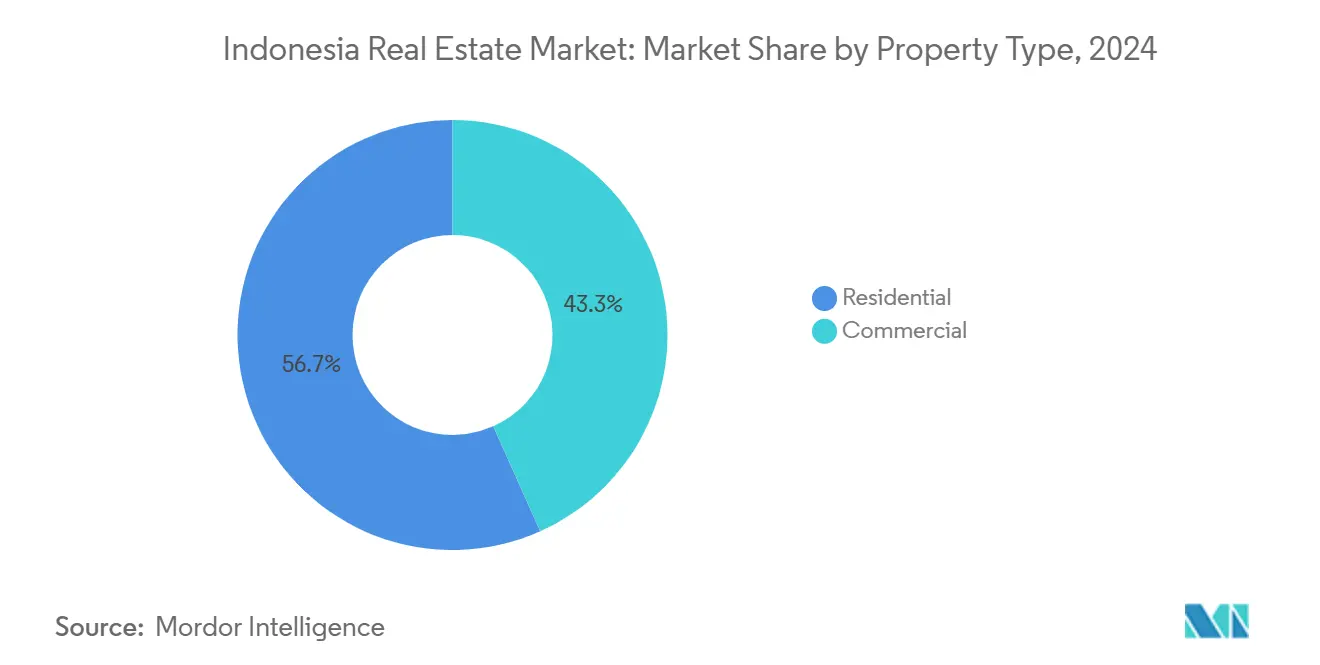

- Por tipo de propriedade, Residencial deteve 56,7% da participação do mercado imobiliário da Indonésia em 2024, enquanto propriedades Comerciais estão projetadas para expandir a uma TCCA de 5,98% até 2030.

- Por modelo de negócio, o segmento de Vendas representou 70,1% do tamanho do mercado imobiliário da Indonésia em 2024; o segmento de Aluguel está avançando a uma TCCA de 6,31% até 2030.

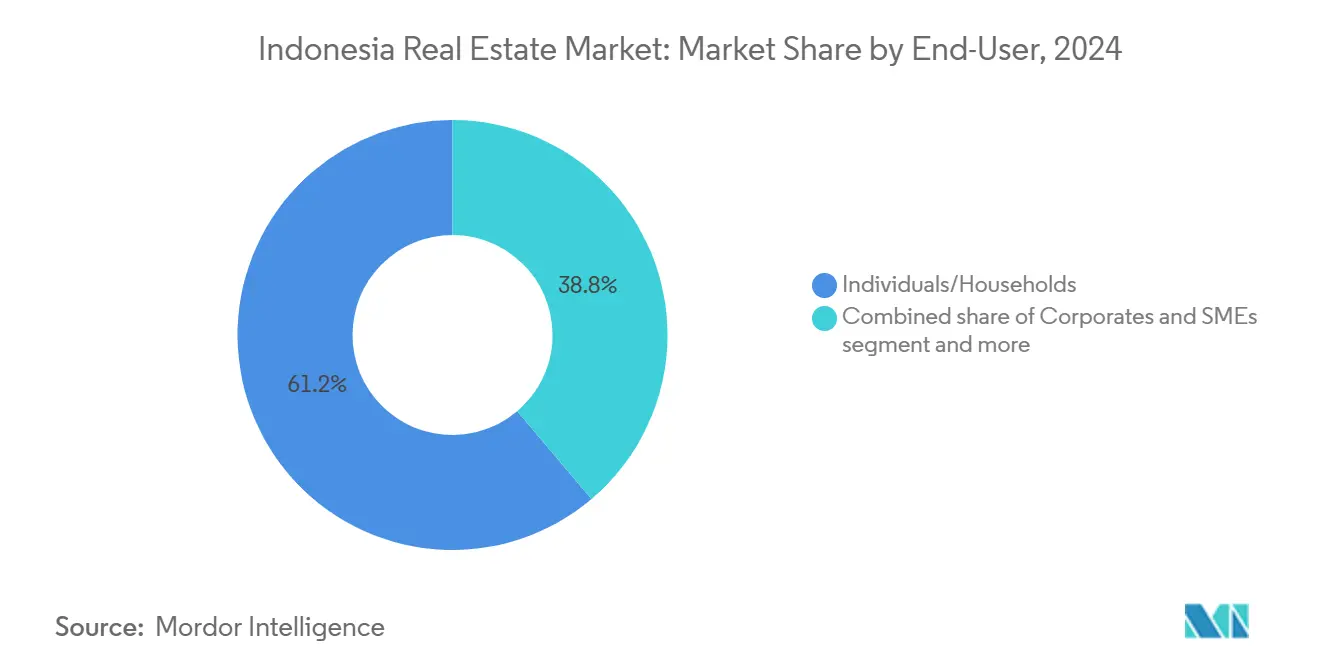

- Por usuário final, Indivíduos e Famílias representaram 61,2% do mercado imobiliário da Indonésia em 2024, enquanto Corporações e PMEs são previstas para registrar a TCCA mais rápida de 6,12%.

- Por geografia, DKI Jakarta liderou com 31,8% de participação na receita em 2024; Java Oriental é a região de crescimento mais rápido com TCCA de 6,61% até 2030.

Tendências e Insights do Mercado Imobiliário

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % de Impacto na Previsão de TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| População de renda média crescente aumentando demanda por habitação em centros urbanos | +1.2% | Nacional, com concentração em Jakarta, Surabaya, Bandung | Médio prazo (2-4 anos) |

| Urbanização contínua impulsionando desenvolvimento vertical em grandes cidades como Jakarta e Surabaya | +1.0% | Jakarta, Surabaya, Medan, Makassar | Longo prazo (≥ 4 anos) |

| Melhorias de infraestrutura como MRT, rodovias pedagiadas e aeroportos aumentando acessibilidade imobiliária | +0.8% | Corredor de Java, Kalimantan (IKN), rede de pedágios de Sumatra | Longo prazo (≥ 4 anos) |

| Iniciativas de habitação acessível incentivando desenvolvimento em segmentos de baixa e média renda | +0.7% | Nacional, com ênfase rural nas ilhas periféricas | Curto prazo (≤ 2 anos) |

| Interesse de investimento estrangeiro crescente em imóveis comerciais, logísticos e relacionados ao turismo | +0.6% | Jakarta, Bali, Batam, principais zonas industriais | Médio prazo (2-4 anos) |

| Expansão de redes de e-commerce e varejo impulsionando demanda por armazenagem e espaços de varejo | +0.5% | Corredor industrial de Java, principais cidades portuárias | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

População de Renda Média Crescente Impulsiona Demanda Habitacional Urbana

O crescimento da renda familiar e uma expansão projetada de 5,2% do PIB nacional em 2025 estão ampliando o pool de compradores endereçáveis nas principais cidades. O mercado imobiliário da Indonésia está beneficiando diretamente do mais recente corte de taxa do banco central para 5,75%, que reduz custos de financiamento hipotecário para compradores de primeira vez. O alívio de IVA em casas com preços iguais ou abaixo de IDR 5 bilhões estreita ainda mais a lacuna de acessibilidade, efetivamente liberando demanda latente nos corredores urbanos de Java. Analistas esperam que as avaliações de ações de incorporadoras listadas se firmem conforme esse poder de compra filtra através de pré-vendas. Formuladores de políticas enfatizam o papel duplo econômico e social da habitação, citando a capacidade do setor tanto de elevar o emprego no setor de construção quanto de reduzir níveis de pobreza.

Urbanização Acelera Desenvolvimento Vertical em Grandes Cidades

A população urbana da Indonésia continua a crescer, empurrando incorporadoras em direção a formatos de arranha-céus em terrenos urbanos limitados. A demanda por cimento em Kalimantan saltou 18,8% em 2024, espelhando o ritmo de construção de Nusantara, a nova capital planejada. Gastos governamentais de USD 3 bilhões até 2029 sustentam essa transformação. Projetos como as torres Two Sudirman da Mitsubishi Estate-programadas para atingir 330 m e 270 m até 2028-ilustram como investidores estão respondendo às pressões de densidade. Essas tendências posicionam a habitação vertical como a solução padrão para o crescimento urbano futuro dentro do mercado imobiliário da Indonésia.

Desenvolvimento de Infraestrutura Melhora Acessibilidade Imobiliária

A quilometragem de rodovias pedagiadas concluídas atingiu 2.816 km até janeiro de 2024, conectando Sumatra, Java e Sulawesi de forma mais integrada. Apenas o corredor Cimanggis-Cibitung absorveu USD 683,9 milhões, encurtando deslocamentos pela Grande Jakarta e imediatamente elevando valores de terras adjacentes. Em Bali, um metrô de USD 20 bilhões conectará o Aeroporto Ngurah Rai a Ubud até 2028, esperado para revaliar nós turísticos uma vez operacional. Projetos de aviação como Bandara Dhoho Kediri (USD 567,7 milhões) estão igualmente abrindo cidades secundárias a interesse mais amplo de investidores, ampliando o alcance espacial do mercado imobiliário da Indonésia[2]Secretariado do Estado, "Progresso dos Projetos Estratégicos Nacionais e Extensão de Rodovias Pedagiadas Operacionais 2024," Secretariado do Estado, setneg.go.id.

Iniciativas de Habitação Acessível Estimulam Desenvolvimento de Baixa-Média Renda

A habitação acessível continua sendo uma pedra angular para melhorar padrões de vida e fomentar crescimento econômico. Em 2025, a iniciativa "3 Milhões de Casas" está definida para investir USD 327,6 milhões, visando 2 milhões de casas em áreas rurais e 1 milhão de apartamentos em locais urbanos. Para reforçar esse empreendimento, o banco estatal Bank Tabungan Negara está oferecendo soluções hipotecárias customizadas. A Fitch Ratings destaca que casas com preços abaixo de IDR 2 bilhões (USD 122.000) estão posicionadas para impulsionar vendas consistentes em 2025. Incorporadoras que abraçam construção modular não apenas colhem benefícios de custo, mas também acessam incentivos de construção verde, posicionando-se para crescimento significativo neste segmento. Esses esforços sublinham a importância de colaboração e inovação em abordar necessidades habitacionais para grupos de baixa a média renda.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % de Impacto na Previsão de TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Acessibilidade limitada entre grupos de menor renda restringindo absorção residencial | -0.9% | Nacional, particularmente ilhas periféricas e áreas rurais | Médio prazo (2-4 anos) |

| Excesso de oferta de condomínios em grandes áreas urbanas desacelerando crescimento de preços e absorção | -0.6% | CBD de Jakarta, centro de Surabaya, segmentos premium de Bandung | Curto prazo (≤ 2 anos) |

| Processos de licenciamento longos e complexidade regulatória atrasando execução de projetos | -0.4% | Nacional, com impacto particular em regiões emergentes | Médio prazo (2-4 anos) |

| Altos custos de construção e financiamento impactando margens de incorporadoras e preços ao usuário final | -0.3% | Nacional, com impacto agudo em áreas remotas | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Acessibilidade Limitada Restringe Acesso à Habitação de Baixa Renda

Famílias de baixa renda enfrentam o peso de um déficit habitacional de 11 milhões de unidades na Indonésia. Restrições orçamentárias estão dificultando lançamentos de projetos, com alocações para 2025 definidas para ficar abaixo das de 2024. A lacuna de renda crescente entre Java e suas ilhas periféricas exacerba desafios de acessibilidade. Isso sublinha a necessidade de subsídios e financiamento inovador para acessar essa demanda. Na ausência dessas medidas, o mercado imobiliário da Indonésia pode deixar uma demografia significativa desassistida, atrofiando seu potencial de crescimento.

Excesso de Oferta de Condomínios Pressiona Segmentos Urbanos Premium

O mercado imobiliário de Jakarta está navegando uma fase desafiadora, particularmente no segmento de condomínios premium. No CBD de Jakarta, níveis crescentes de estoque superaram a absorção de usuários finais, levando a ciclos de vendas estendidos e aumentos de preços temperados. Empreendimentos de luxo, frequentemente ligados a compradores estrangeiros, tiveram dificuldades durante a pandemia e ainda buscam recuperar seu impulso anterior. Em resposta, incorporadoras que investiram pesadamente em projetos de alto padrão estão mudando seu foco para ofertas de mercado médio para salvaguardar suas margens de lucro. Essa divergência sublinha o ritmo variável no qual diferentes micro-mercados dentro da paisagem imobiliária mais ampla da Indonésia estão se ajustando ao influxo de novo estoque. Conforme o mercado se recalibra, partes interessadas precisarão adaptar estratégias para alinhar com dinâmicas de demanda em evolução.

Análise por Segmento

Por Tipo de Propriedade: Segmento Comercial Acelera Apesar da Dominância Residencial

Ativos residenciais capturaram 56,7% do mercado imobiliário da Indonésia em 2024, ancorados pelo crescimento demográfico, a iniciativa de 3 milhões de casas e preferências culturais ainda fortes pela propriedade. Essa dominância é evidente no tamanho do mercado imobiliário da Indonésia para habitação, e pré-vendas permanecem concentradas em casas térreas fora do anel interno de Jakarta. Apartamentos e condomínios verticais estão ganhando participação em Surabaya e Bandung conforme terrenos se tornam escassos, enquanto vilas atraem compradores de estilo de vida em corredores suburbanos. Apoio governamental via alívio de IVA e hipotecas subsidiadas continua a garantir demanda frontal, assegurando que o mercado imobiliário da Indonésia mantenha uma base residencial sólida[3]Journal of Urban Planning and Development, "Tendências de Habitação Vertical em Jakarta e Surabaya," ASCE Library, ascelibrary.org.

A categoria Comercial, embora menor, está definida para expandir a uma TCCA de 5,98%, a mais rápida entre os tipos de propriedade. Armazéns logísticos lideram esse aumento, impulsionados pela penetração do e-commerce e papel de hub da Indonésia dentro das cadeias de suprimento da ASEAN. Formatos de escritório estão migrando para espaços de trabalho flexíveis, e pegadas de data centers estão ampliando conforme a Telkom Indonesia corteja novos investidores. Complexos turísticos integrados como o projeto PIK 2 de USD 2,58 bilhões também estão amplificando pipelines de hospitalidade. Essas dinâmicas sugerem que estoque comercial comandará uma fatia crescente do tamanho do mercado imobiliário da Indonésia até 2030.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modelo de Negócio: Segmento de Aluguel Ganha Impulso em Meio à Dominância de Vendas

O modelo de Vendas controlou 70,1% da receita do mercado imobiliário da Indonésia em 2024, refletindo o forte ethos de propriedade da casa da população e apoio político. Estratégias agressivas de banco de terrenos por incorporadoras proeminentes garantem futuros pipelines de lançamento, enquanto plataformas digitais de reserva encurtam tempos de transação. Cortes de taxa de juros e isenções de IVA criaram um aumento de curto prazo em transferências de escrituras, reforçando a cultura de vendas dentro do mercado imobiliário da Indonésia.

Ativos de aluguel estão, no entanto, em uma trajetória de TCCA de 6,31%, beneficiando da mobilidade profissional e necessidades de habitação de transição da nova capital. Rendimentos em Jakarta e Surabaya subiram conforme formatos de co-living capturam inquilinos da Geração Z. Capital institucional-frequentemente via REITs-busca fluxo de caixa previsível e está gradualmente formalizando padrões de gestão de propriedades. O setor imobiliário indonésio, portanto, mostra uma bifurcação: propriedade permanece aspiracional, contudo produtos de aluguel estão ganhando legitimidade e liquidez.

Por Usuário Final: Demanda Corporativa Acelera Junto à Dominância de Famílias

Indivíduos e Famílias mantiveram 61,2% de participação do mercado imobiliário da Indonésia em 2024, impulsionados por compradores de primeira casa e ciclos de upgrade familiar. Hipotecas permanecem acessíveis relativamente ao crescimento salarial, sustentando a liquidez deste grupo de usuários. Descontos fiscais reforçam intenções de compra, e famílias continuam a dominar absorção, especialmente nos cinturões de trabalhadores de Java.

Corporações e PMEs são previstas para registrar a TCCA mais alta de 6,12% conforme expansões de fábricas e upgrades do setor de serviços requerem novas pegadas. Distritos industriais de Java Oriental exemplificam essa mudança, atraindo investimento em eletrônicos e automotivo que precisa de habitação de trabalhadores adjacente e hubs logísticos. Nusantara provocou relocações de agências governamentais e fornecedores, catalisando demanda de escritórios temporária e de longo prazo. Conforme regras de propriedade estrangeira relaxam, investidores internacionais também emergem dentro da categoria Outros, coletivamente diversificando o mix de usuários finais do mercado imobiliário da Indonésia.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

DKI Jakarta representou 31,8% do mercado imobiliário da Indonésia em 2024, fortalecida por seu papel como núcleo financeiro e potência de gastos do consumidor. Extensões de linhas de MRT e a conclusão do trem rápido Jakarta-Bandung melhoram acessibilidade intra-metropolitana, reforçando valores tanto residenciais quanto de escritórios. Incorporadoras estão reposicionando portfólios em direção a townships de uso misto para acomodar mudanças esperadas uma vez que ministérios governamentais se relocalizem para Nusantara.

Java Oriental é a província de crescimento mais rápido, posicionada para uma TCCA de 6,61% até 2030. A modernização do porto de Surabaya e o Distrito Industrial Integrado Gresik Java são ímãs para IED, que impulsiona requisitos habitacionais e comerciais decorrentes. Upgrades de pedágios melhoram conectividade com Indonésia Central e Oriental, firmemente inserindo Java Oriental em cadeias de suprimento regionais e ampliando o mercado imobiliário da Indonésia além de Jakarta.

Java Ocidental e o cluster Resto-da-Indonésia entregam vantagem incremental. Java Ocidental se beneficia de demanda industrial de transbordamento conforme preços de terrenos em Jakarta escalam. Zonas econômicas especiais em Sumatra e todo o corredor de Kalimantan, particularmente ao redor de Nusantara, abrem avenidas de campo verde para construtores de townships. Continuada implementação de Projetos Estratégicos Nacionais-41 foram completados até final de 2024-assegura ventos favoráveis multi-regionais e gradualmente reduz a dominância de Jakarta dentro do mercado imobiliário mais amplo da Indonésia.

Cenário Competitivo

O mercado imobiliário da Indonésia é moderadamente concentrado, com principais incorporadoras indonésias praticando modelos de township que integram ativos residenciais, comerciais e de lazer em grandes extensões. PT Bumi Serpong Damai registrou um aumento de receita de 12,74% para USD 744 milhões em 2023, demonstrando a resiliência de fluxo de caixa das estratégias de banco de terrenos. PT Ciputra Development, PT Pakuwon Jati e PT Summarecon Agung mantêm posições similares, cada uma alavancando reservas de terrenos de longa data para manter opcionalidade de lançamento.

Pivôs estratégicos incluem uso mais pesado de marketing digital, certificações de construção verde e formação de JVs com capital estrangeiro. Investidores estrangeiros-encorajados pela Lei Omnibus-entram através de participações minoritárias ou parcerias de design-construção-operação, injetando padrões ESG globais em projetos locais. Incorporadoras também estão explorando ferramentas PropTech, de tours VR de apartamentos a contratos baseados em blockchain, para melhorar taxas de conversão de compradores e eficiência de back-office.

Ligações de cadeia de suprimento influenciam controle de custos. A indústria de cimento da Indonésia é dominada pela SIG, que tem uma participação de 50,5% e, portanto, considerável poder de precificação. Principais empresas imobiliárias se protegem contra picos de custos pré-encomendando materiais e negociando descontos de volume. Conforme corredores de infraestrutura se expandem para fora de Java, o campo competitivo deve se ampliar, contudo padrões incumbentes de propriedade de terrenos continuam a fornecer altas barreiras de entrada dentro do mercado imobiliário da Indonésia.

Líderes da Indústria Imobiliária

-

Sinar Mas Land

-

PT Ciputra Development Tbk

-

PT Pakuwon Jati Tbk

-

AGUNG PODOMORO GROUP

-

PT Summarecon Agung Tbk

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A Indonésia convidou investimento estrangeiro em um dique marítimo de USD 80 bilhões para proteger áreas costeiras e elevar valores imobiliários resilientes ao clima.

- Fevereiro de 2025: O Parlamento aprovou um fundo soberano similar ao Temasek para aprofundar investimentos estratégicos, potencialmente influenciando futuras alocações de propriedades.

- Fevereiro de 2025: Um fundo indonésio e a Mitsui fizeram oferta por uma participação de USD 300 milhões na operadora de pedágios RKE, sublinhando a atração da infraestrutura sobre valores imobiliários.

- Janeiro de 2025: O Presidente Prabowo comprometeu USD 3 bilhões para Nusantara até 2029, com capital privado incluindo um projeto de hospitalidade-escritório de USD 419,4 milhões.

Escopo do Relatório do Mercado Imobiliário da Indonésia

O setor imobiliário inclui várias fases de negócios de propriedade, como desenvolver, vender, comprar, arrendar e processos de gestão no setor industrial, setor residencial, etc. Uma análise completa de background do mercado imobiliário indonésio, incluindo a avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave, e tendências emergentes nos segmentos de mercado, dinâmicas de mercado e tendências geográficas, e impacto do COVID-19, é coberto no relatório.

O mercado é segmentado por tipo de propriedade (residencial, escritório, varejo, hospitalidade e industrial) e cidade (Jakarta, Bali e resto da Indonésia). O relatório oferece tamanho de mercado e previsões para o mercado imobiliário na Indonésia em valor (USD) para todos os segmentos mencionados.

| Residencial | Apartamentos e Condomínios |

| Vilas e Casas Térreas | |

| Comercial | Escritório |

| Varejo | |

| Logística | |

| Outros (imóveis industriais, imóveis de hospitalidade, etc.) |

| Vendas |

| Aluguel |

| Indivíduos / Famílias |

| Corporações e PMEs |

| Outros |

| DKI Jakarta |

| Java Ocidental (Jawa Barat) |

| Java Oriental (Jawa Timur) |

| Resto da Indonésia |

| Por Tipo de Propriedade | Residencial | Apartamentos e Condomínios |

| Vilas e Casas Térreas | ||

| Comercial | Escritório | |

| Varejo | ||

| Logística | ||

| Outros (imóveis industriais, imóveis de hospitalidade, etc.) | ||

| Por Modelo de Negócio | Vendas | |

| Aluguel | ||

| Por Usuário Final | Indivíduos / Famílias | |

| Corporações e PMEs | ||

| Outros | ||

| Por Região | DKI Jakarta | |

| Java Ocidental (Jawa Barat) | ||

| Java Oriental (Jawa Timur) | ||

| Resto da Indonésia | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado imobiliário da Indonésia?

O mercado está em USD 66,74 bilhões em 2025 e é previsto para atingir USD 86,98 bilhões até 2030, implicando uma TCCA de 5,44%.

Qual tipo de propriedade domina o mercado imobiliário da Indonésia?

Ativos residenciais lideram com 56,7% de participação em 2024, apoiados pelo crescimento demográfico e programas habitacionais governamentais.

Qual região está crescendo mais rápido dentro do setor imobiliário da Indonésia?

Java Oriental está projetada para registrar uma TCCA de 6,61% até 2030, superando todas as outras províncias.

Por que o segmento de aluguel está expandindo rapidamente?

Crescente mobilidade da força de trabalho, conceitos de co-living e necessidades de habitação de transição de Nusantara estão impulsionando uma TCCA de 6,31% na receita de aluguel.

Como a infraestrutura está influenciando valores de propriedades?

USD 128,6 bilhões em Projetos Estratégicos Nacionais e novas rodovias pedagiadas estão reduzindo custos logísticos e desbloqueando novos corredores de desenvolvimento.

Quais são os principais riscos enfrentados por investidores no mercado imobiliário da Indonésia?

Inflação de custos de construção, complexidade regulatória e excesso de oferta de condomínios em sub-mercados urbanos premium são os principais fatores de risco.

Página atualizada pela última vez em: