Análise do mercado imobiliário indiano

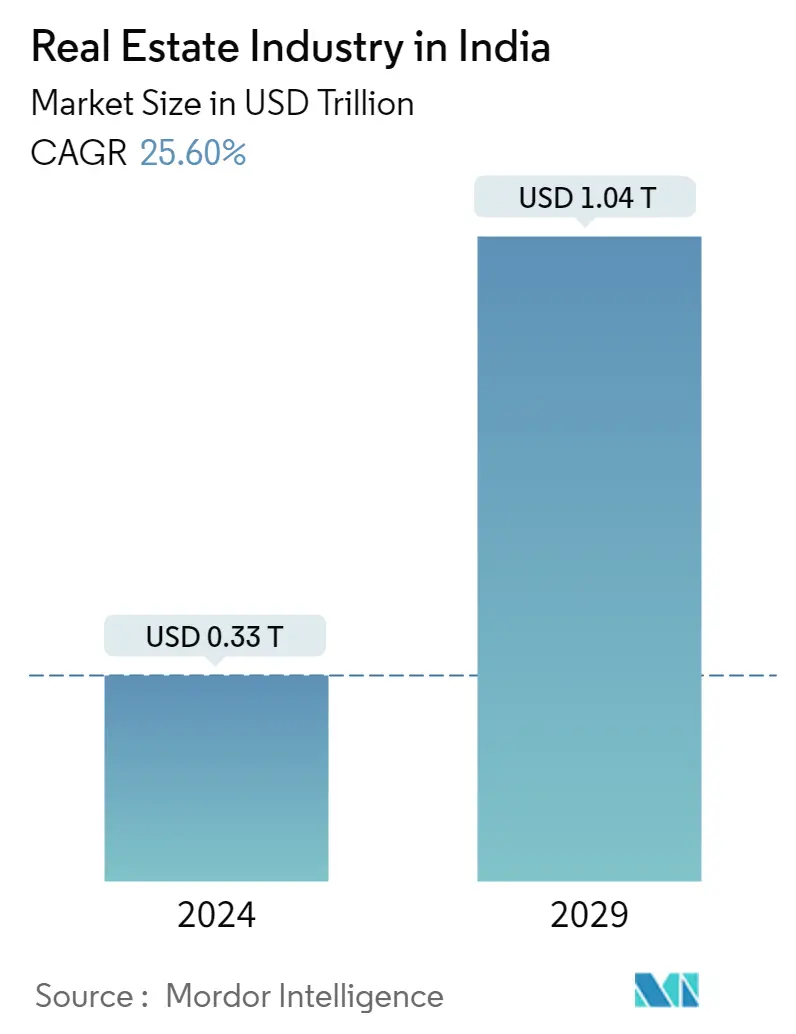

O tamanho do mercado imobiliário na Índia é estimado em US$ 0,33 trilhão em 2024 e deverá atingir US$ 1,04 trilhão até 2029, crescendo a um CAGR de 25,60% durante o período de previsão (2024-2029).

- O mercado imobiliário do país foi afetado pela pandemia do COVID-19. Além disso, o sector residencial foi o mais atingido, uma vez que as rigorosas medidas de confinamento nas principais cidades da Índia afectaram as vendas de habitação, uma vez que os registos de habitação foram suspensos e o desembolso de empréstimos à habitação foi lento. No entanto, o sector recuperou devido ao aumento das vendas de casas, ao lançamento de novos projectos e ao aumento da procura de novos escritórios e espaços comerciais, etc.

- O crescimento deste sector é bem complementado pelo crescimento do ambiente corporativo e pela procura de espaços de escritórios, bem como de alojamento urbano e semi-urbano. A indústria da construção ocupa o terceiro lugar entre os 14 principais sectores em termos de efeitos directos, indirectos e induzidos em todos os sectores da economia.

- Na Índia, o sector imobiliário é o segundo maior gerador de emprego, depois do sector agrícola. Espera-se também que este sector incorra em mais investimento indiano não residente (NRI), tanto no curto como no longo prazo. Espera-se que Bengaluru seja o destino de investimento imobiliário preferido para NRIs, seguido por Ahmedabad, Pune, Chennai, Goa, Delhi e Dehradun. O retalho, a hotelaria e o imobiliário comercial também estão a crescer significativamente, fornecendo a infra-estrutura tão necessária para as necessidades crescentes da Índia.

- De acordo com a Savills India, a procura imobiliária por centros de dados deverá aumentar entre 15 e 18 milhões de pés quadrados até 2025. A procura por propriedades residenciais aumentou devido ao aumento da urbanização e ao aumento do rendimento familiar. A Índia está entre os 10 mercados imobiliários com maior valorização de preços internacionalmente. De acordo com a IBEF (India Brand Equity Foundation), o IDE neste sector (incluindo desenvolvimento e actividades de construção) situou-se em 55,18 mil milhões de dólares entre Abril de 2000 e Setembro de 2022.

Tendências do mercado imobiliário indiano

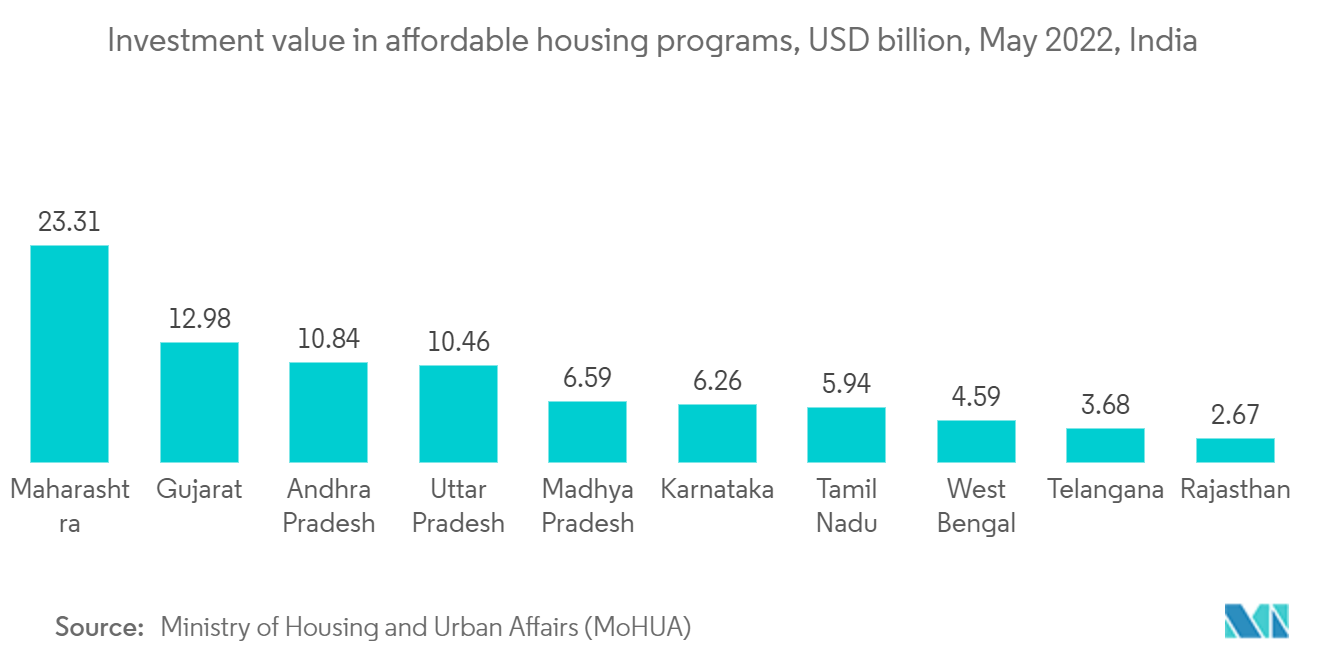

Aumento da demanda por moradias acessíveis

A elevada procura por habitação a preços acessíveis domina o mercado imobiliário. A atual escassez de moradias em áreas urbanas é estimada em 10 milhões de unidades pela India Brand Equity Foundation. Serão necessárias mais 25 milhões de unidades de habitação a preços acessíveis até 2030 para fazer face ao crescimento da população urbana do país. O setor imobiliário se beneficiou do impulso por políticas que resultou em legislação como a Autoridade Reguladora de Imóveis (RERA), a introdução de Fundos de Investimento Imobiliário (REITs) e iniciativas habitacionais como PMAY (Pradhan-Mantri Awas Yojana) e SWAMIH (janela especial para conclusão da construção de empreendimentos habitacionais de renda média e acessível).

Em 2 de maio de 2022, mais de um milhão de unidades habitacionais foram concluídas em todo o estado de Uttar Pradesh, no norte da Índia, dentro do programa Habitação para Todos (HFA) desde 2014. De acordo com Knight Frank, em 2022, mais de 328 mil unidades habitacionais foram lançadas em o mercado residencial em toda a Índia. Embora haja uma grande demanda por moradias no país, os lançamentos residenciais têm atingido um nível comparativamente alto nos últimos anos. Em 2022, o número total de casas concluídas em áreas urbanas da Índia no âmbito do Pradhan Mantri Awas Yojana (PMAY, Plano de Habitação do Primeiro Ministro) atingiu 6,5 milhões.

A acessibilidade da habitação na Índia foi de 3,2 no exercício financeiro de 2022, a mesma do ano anterior, de acordo com dados do HDFC Bank. De acordo com o Reserve Bank of India, no exercício financeiro de 2022, os bancos indianos avançaram cerca de dois biliões de rúpias indianas (24,44 mil milhões de dólares) em empréstimos à habitação, quase atingindo os níveis pré-COVID. Isto reflectiu o sentimento renovado dos compradores de casas, à medida que um número crescente de indianos investia na compra de imóveis residenciais.

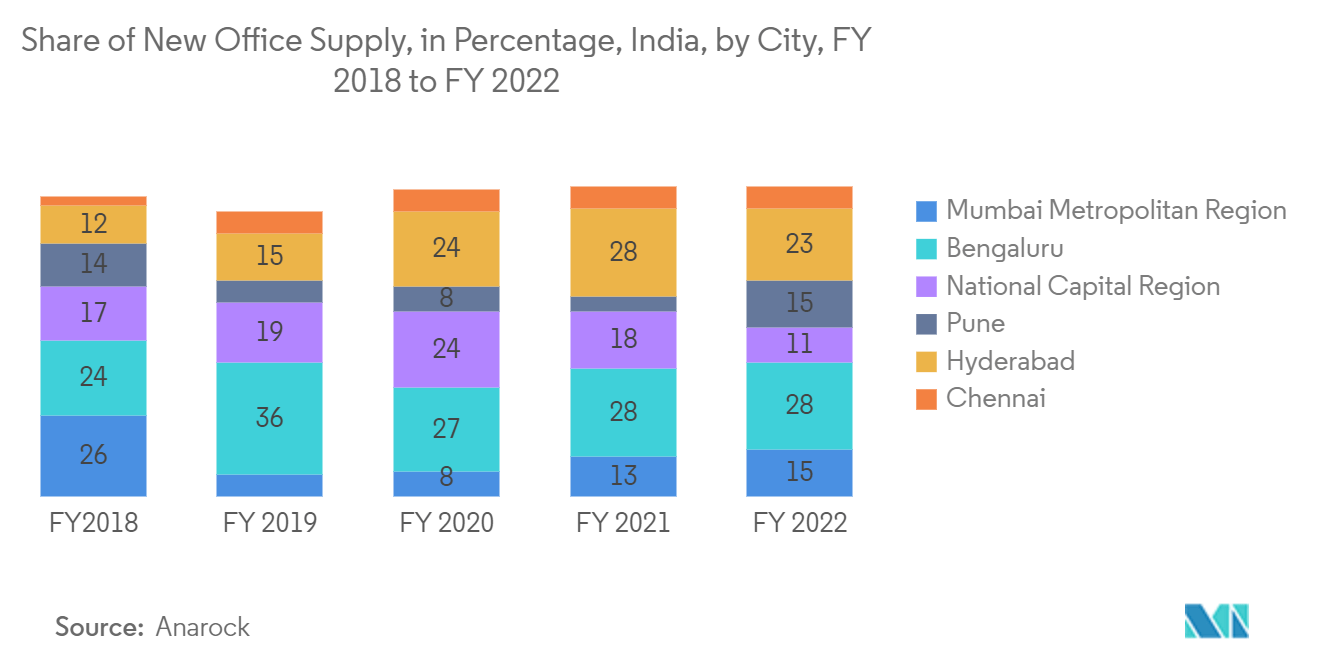

Escritórios imobiliários testemunhando crescimento lucrativo

O mercado imobiliário de escritórios indiano impulsionou o crescimento do setor imobiliário comercial nas últimas décadas. O setor imobiliário de escritórios tem estado na vanguarda desses desenvolvimentos. Antes dominados pela tecnologia da informação, os espaços de escritórios estão a ser cada vez mais alugados por outros sectores, como o BFSI (banco, serviços financeiros e seguros), engenharia, indústria transformadora, comércio electrónico e sectores de coworking. O setor tem demonstrado taxas de vacância consistentemente baixas e altas taxas de absorção. Estima-se que a cidade indiana de Bengaluru tenha a maior absorção líquida entre os espaços de escritórios de grau A na região Ásia-Pacífico. No primeiro trimestre de 2022, o distrito comercial central (CBD) foi a área mais cara para alugar escritórios no estado indiano de Bengaluru, com uma taxa de aluguel de 144 rúpias indianas (US$ 1,76) por pé quadrado por mês, de acordo com Colliers Internacional.

Os investimentos imobiliários comerciais aumentaram como resultado da Lei de Regulamentação e Desenvolvimento Imobiliário (RERA) e dos Fundos de Investimento Imobiliário (REITs). REIT possui, administra e financia imóveis geradores de renda. As propriedades de escritórios emergiram como o setor mais popular para investimento entre indivíduos de alto patrimônio líquido (HNI) na Índia e investidores internacionais de PE, que juntos representam a maioria de todos os investimentos de capital no setor imobiliário indiano. Investidores de todos os matizes são atraídos para este setor pelas altas taxas de aluguel e melhores lucros. Casas menores e famílias maiores contribuíram para o aumento dos espaços flexíveis e de coworking no país.

De acordo com a Colliers International, no primeiro trimestre de 2022, o complexo Bandra-Kurla era a área mais cara para alugar escritórios na cidade indiana de Mumbai, com uma taxa de aluguel de cerca de 276 rúpias indianas (US$ 3,36) por pé quadrado por mês. A Navi Mumbai ofereceu espaço de escritório pela taxa mais baixa de cerca de 67 rúpias (US$ 0,82) por metro quadrado por mês, entre todos os submercados de Mumbai. O aluguel médio de um espaço de escritório em Mumbai era de cerca de 138 rúpias (US$ 1,68) por metro quadrado por mês.

Visão geral da indústria imobiliária indiana

O mercado imobiliário da Índia é altamente fragmentado, com vários intervenientes a operar no mercado. A maior concorrência entre os intervenientes no mercado está a impactar os preços de venda e os preços dos terrenos, levando ainda mais ao excesso de oferta no mercado. Além disso, o mercado é dominado por alguns players de marca pan-indianos e vários players locais. Algumas das principais incorporadoras do país são Prestige Estates Projects, DLF, Prestige Group, Lodha Group, Oberoi Realty, etc.

Líderes do mercado imobiliário indiano

-

Godrej Properties

-

Prestige Estates Projects Ltd.

-

OBEROI REALTY LIMITED.

-

DLF

-

SOBHA limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário indiano

- Maio de 2022: O Prestige Group, com sede em Bengaluru, está entrando na capital financeira, Mumbai, e tem planos de investir pelo menos INR 7.500 crore (US$ 9,06 bilhões) nos próximos quatro a cinco anos para se firmar nos principais mercados imobiliários do país. Desenvolverá projetos residenciais e comerciais em Mumbai.

- Outubro de 2022: A grande imobiliária DLF planeja lançar novos projetos no valor de INR 3.500 crore (US$ 4,23 bilhões) durante o segundo semestre deste ano fiscal, principalmente em Gurugram e Panchkula, à medida que busca atender a uma demanda crescente. A empresa planeja lançar cerca de 3 milhões de pés quadrados de área em projetos residenciais.

Segmentação da indústria imobiliária indiana

O setor imobiliário inclui várias fases da negociação imobiliária, como processos de incorporação, venda, compra, arrendamento e gestão no setor industrial, setor residencial, etc.

A indústria imobiliária na Índia é segmentada por tipo de propriedade (residencial, escritório, varejo, hotelaria e industrial) e por cidades-chave (Mumbai, Delhi, Pune, Chennai, Hyderabad e Bangalore). O relatório oferece o tamanho do mercado e as previsões para o mercado imobiliário da Índia em valor (US$ bilhões) para todos os segmentos acima. Além disso, o relatório fornece uma análise abrangente do histórico do setor imobiliário na Índia, abrangendo as tendências atuais do mercado, restrições, atualizações tecnológicas e informações detalhadas sobre vários segmentos e o cenário competitivo do setor.

| residencial |

| Escritório |

| Varejo |

| Hospitalidade |

| Industrial |

| Bombaim |

| Délhi |

| Puna |

| Chennai |

| Hyderabad |

| Bangalore |

| Por tipo de propriedade | residencial |

| Escritório | |

| Varejo | |

| Hospitalidade | |

| Industrial | |

| Por estados-chave | Bombaim |

| Délhi | |

| Puna | |

| Chennai | |

| Hyderabad | |

| Bangalore |

Perguntas frequentes sobre pesquisa de mercado imobiliário indiano

Qual é o tamanho do mercado imobiliário da Índia?

Espera-se que o tamanho do mercado imobiliário da Índia atinja US$ 0,33 trilhão em 2024 e cresça a um CAGR de 25,60% para atingir US$ 1,04 trilhão até 2029.

Qual é o tamanho atual do mercado imobiliário da Índia?

Em 2024, espera-se que o tamanho do mercado imobiliário indiano atinja 0,33 triliões de dólares.

Quem são os principais atores do mercado imobiliário da Índia?

Godrej Properties, Prestige Estates Projects Ltd., OBEROI REALTY LIMITED., DLF, SOBHA limited são as principais empresas que operam no setor imobiliário na Índia.

Que anos cobre este mercado imobiliário da Índia e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário indiano foi estimado em US$ 265,18 bilhões. O relatório cobre o tamanho histórico do mercado imobiliário da Índia para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário da Índia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria imobiliária na Índia

Estatísticas para a participação de mercado de imóveis na Índia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise imobiliária na Índia inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.