Análise de mercado de sistemas de radar

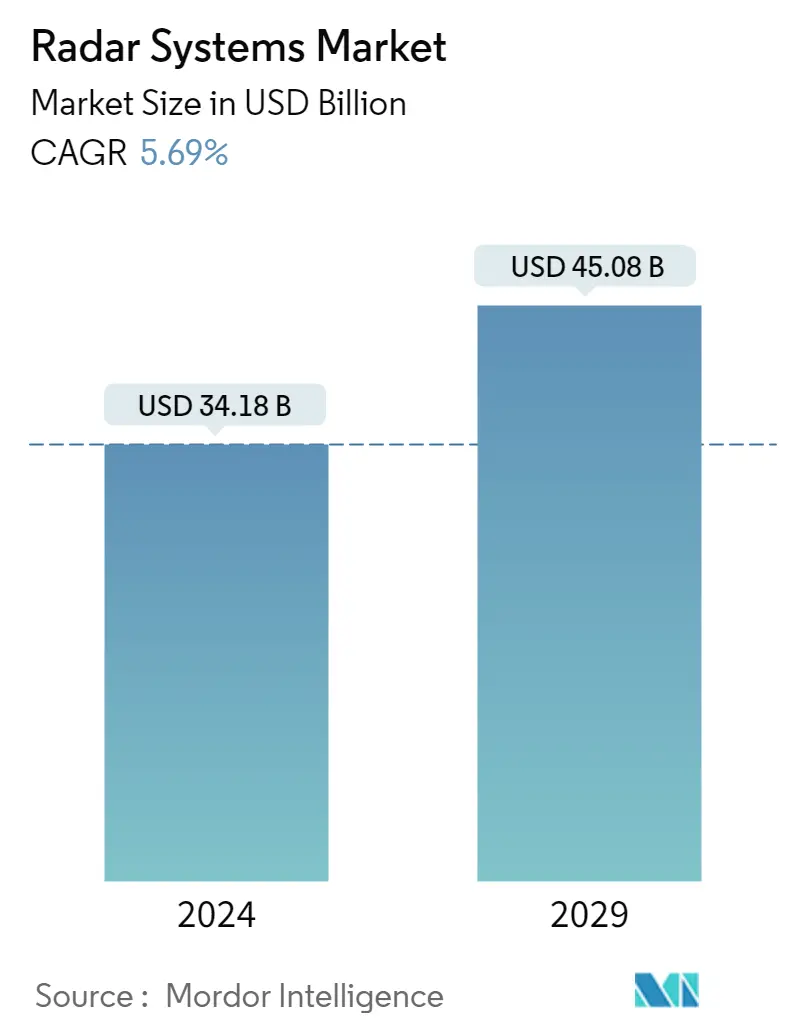

O tamanho do mercado de sistemas de radar é estimado em US$ 34,18 bilhões em 2024, e deverá atingir US$ 45,08 bilhões até 2029, crescendo a um CAGR de 5,69% durante o período de previsão (2024-2029).

Os radares podem ser usados em meteorologia, vigilância aérea e domínios marítimos. Radares em automóveis podem ajudar a medir a velocidade dos carros na estrada. As empresas estão usando tecnologias de IA para desenvolver diferentes tipos de radares para diversas aplicações industriais. Um avanço tecnológico significativo é o radar a laser, ideal para uso no setor automotivo.

- Os gastos mundiais em serviços militares e de defesa aumentaram ao longo dos anos, e os países estão a investir em tecnologias de apoio à IA para a segurança, a fim de manter o seu país e as suas fronteiras protegidos contra intrusos. As Forças de Autodefesa do Japão implantaram o radar SPY-7, desenvolvido pela Lockheed Martin. Quando conectado ao Sistema de Armas Aegis do Japão, este radar ajudará na identificação, rastreamento e discriminação de ameaças de mísseis balísticos e na segmentação bem-sucedida de interceptadores.

- As empresas automobilísticas estão investindo pesadamente em soluções de direção autônoma, o principal fator por trás da crescente demanda por produtos de hardware automotivo, como unidades de controle de domínio, câmeras, radares, sensores de segurança e muito mais. A Hyundai introduziu um sistema de alerta de ocupantes traseiros baseado em radar para conveniência e segurança dos passageiros ao mais alto nível de condução autónoma. O sistema pode detectar até o menor movimento de um passageiro e é composto por um módulo sensor de radar oculto no teto, CAN e a Unidade Integrada de Controle de Corpo (IBU).

- A pandemia da COVID-19 apertou a economia mundial ao afectar a indústria transformadora, a produção, as perturbações e os sistemas financeiros. Muitos países reduziram o seu orçamento para os seus serviços de defesa para superar a inflação, o que afectou a procura de sistemas de radar, uma vez que os serviços militares são os principais utilizadores desta aplicação. O comércio internacional de sistemas de radar também foi afectado, uma vez que as empresas retiveram os seus fundos para colaboração não essencial.

- É importante estudar a arquitetura dos produtos onde o radar está sendo conectado para uso posterior, já que o radar é frequentemente usado com outras tecnologias de detecção, como câmeras de vídeo e LiDAR. Os radares automotivos devem funcionar em vários contextos urbanos, rurais e interestaduais. Esta ampla gama de velocidades desafia o design da forma de onda, a configuração do chirp e o tamanho do quadro, impactando o funcionamento do radar.

Tendências de mercado de sistemas de radar

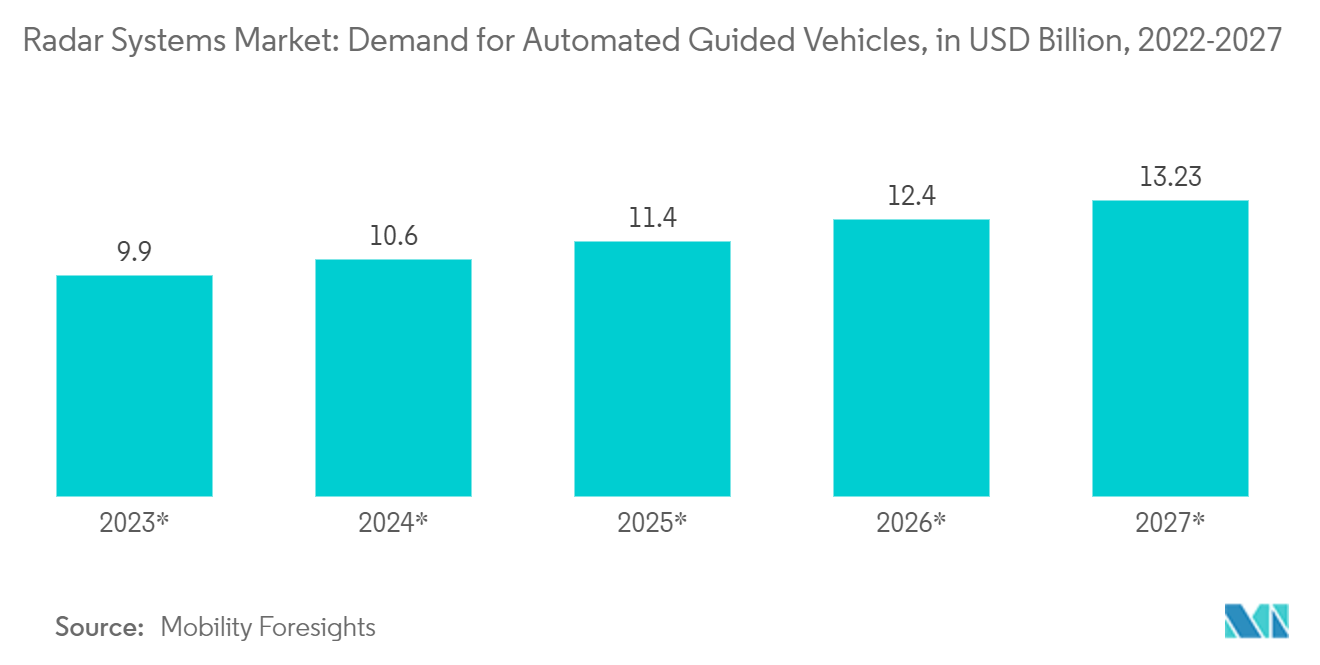

Aplicação automotiva para testemunhar crescimento significativo durante o período de previsão

- À medida que os players do setor automotivo se adaptam à IoT, a direção autônoma revolucionará a forma como os consumidores vivenciam a mobilidade. Um estudo da Mckinsey previu que a crescente adoção de sistemas avançados de assistência ao condutor (ADAS) na Europa poderia reduzir o número de acidentes em cerca de 15% até 2030. O valor total do mercado de hardware de condução autónoma deverá atingir 80 mil milhões de dólares até 2030. 2030. Isto criará um mercado robusto para produtos de hardware como unidades de controle de domínio, câmeras, radares e sensores de segurança.

- Os radares MMWave usados em sistemas automotivos, industriais, civis e meteorológicos fornecem detecção precisa de localização, velocidade e ângulo sem qualquer obstáculo. Esses radares estão ganhando atenção entre os players automotivos por seus sistemas avançados de assistência à direção (ADAS), pois podem detectar colisão, rastreamento de múltiplas faixas, rastreamento de vários objetos e auxílios de estacionamento.

- As empresas automobilísticas estão investindo pesadamente em soluções de direção autônoma. A Hyundai anunciou um investimento de 10 mil milhões de dólares em eletrificação e tecnologia de veículos autónomos. A Volkswagen planeava gastar 2,35 mil milhões de dólares na China para se manter competitiva na era dos veículos eléctricos inteligentes.

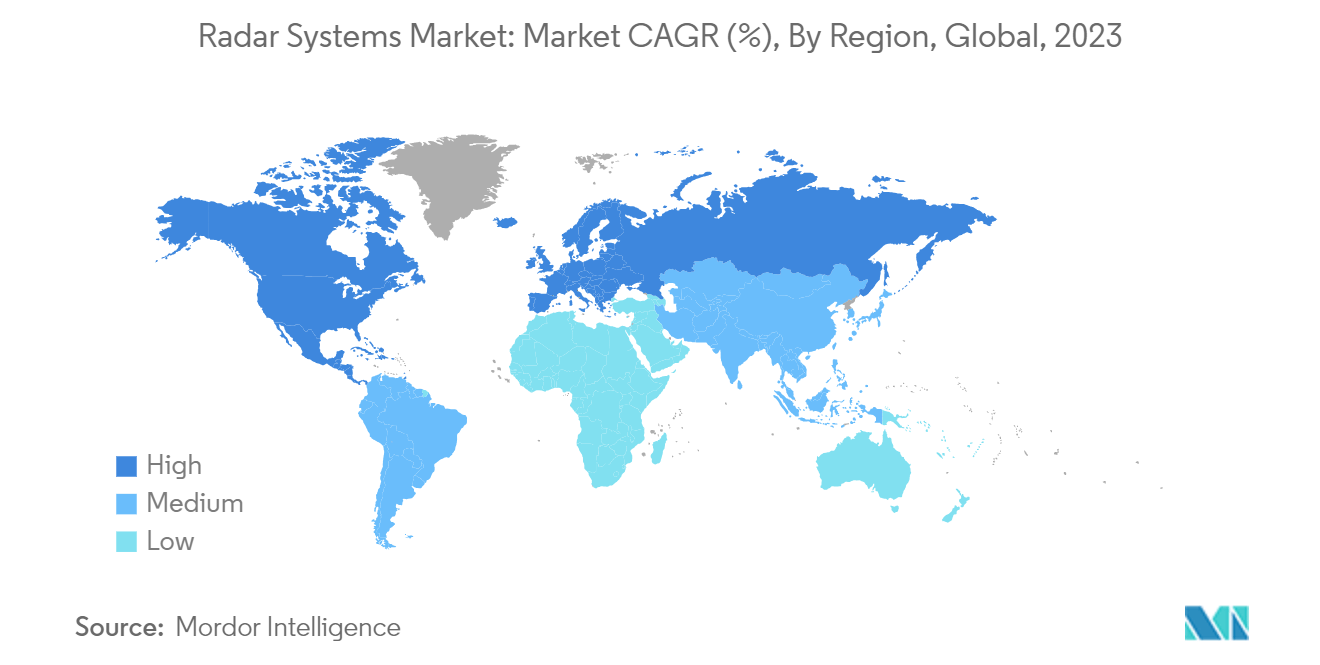

América do Norte testemunhará o maior crescimento durante o período de previsão

- Em 2022, a despesa global em serviços de defesa foi de 1,981 biliões de dólares. Os gastos militares dos EUA foram de aproximadamente 754 mil milhões de dólares em 2022, tornando-o o país que mais paga no mundo. A região tem uma necessidade significativa de sistemas de radar para aplicações aéreas e marítimas devido à sua base militar mais forte no mundo.

- Em agosto de 2022, a Diretoria de Operações do Comando Norte dos EUA confirmou os testes do Radar de Discriminação de Longo Alcance (LRDR) na arquitetura operacional de defesa antimísseis. Este sistema de radar de 1,5 mil milhões de dólares pode fornecer cobertura constante para detectar lançamentos de mísseis balísticos intercontinentais (ICBM) por nações adversárias em direcção aos Estados Unidos.

- Em abril de 2022, para melhorar a segurança continental em conjunto com os EUA, o governo canadense. anunciou um plano de investimento de mil milhões de dólares para um novo sistema de radar para proteger os principais centros populacionais da América do Norte. O sistema de radar forneceria vigilância de longo alcance das abordagens ao norte do espaço aéreo do Ártico para detectar ameaças contra as principais cidades dos Estados Unidos ou do Canadá.

Visão geral da indústria de sistemas de radar

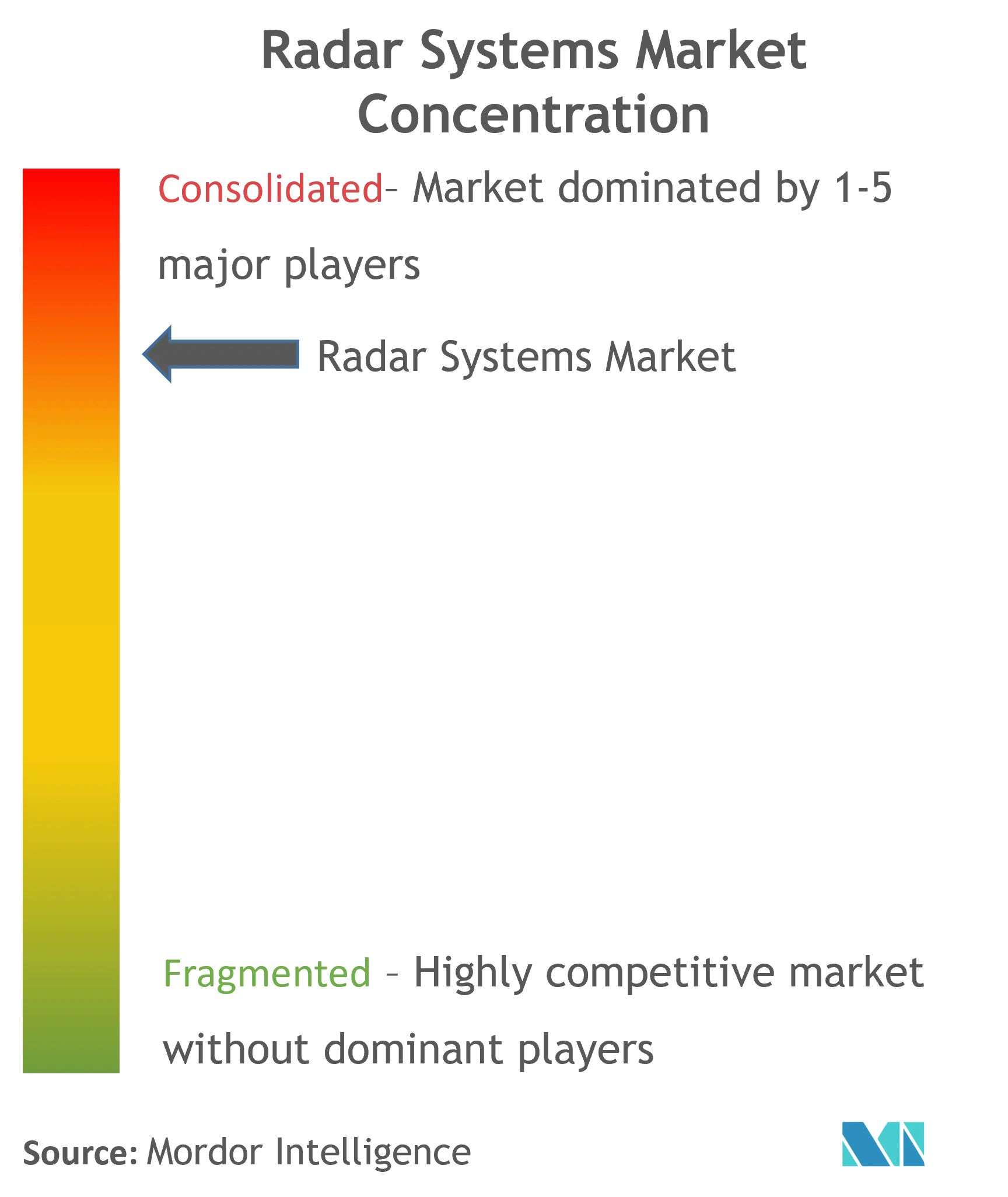

Devido a alguns players dominantes, como Airbus SE e BAE Systems plc, o mercado de sistemas de radar tende à consolidação. Empresas como a Infineon Technologies AG e a NXP Semiconductors NV entraram no mercado de soluções de sistemas de radar automotivo devido às oportunidades de expansão apresentadas pelas aplicações do setor automotivo.

- Janeiro de 2022 – O Google tem trabalhado com a Ford para desenvolver uma interface API aberta e padronizada para o sistema de radar. Para radares de uso geral, chamadas de API padronizadas promovem a interoperabilidade e aceleram a implementação de novos aplicativos. Se o projecto continuar a ser bem sucedido, este desenvolvimento conduzirá a novos produtos e serviços de consumo.

- Março de 2022 – Uhnder lançou o primeiro radar de imagem digital 4D para ADAS (sistemas avançados de assistência ao motorista), veículos autônomos (AVs) e aplicações de mobilidade automatizadas de última geração. Ele fornecerá precisão e ao mesmo tempo minimizará a interferência de outros radares, independentemente das condições climáticas e de iluminação. Sua precisão 4D fornecerá precisão e uma sensação aprimorada de objetos parados ou em movimento em distâncias curtas ou longas.

- Janeiro de 2023 – Mobileye fez parceria com Wistron NeWeb Corp. (WNC) para produzir radares de imagem definidos por software. Com um design integrado de sistema em chip, esses radares da Mobileye fornecem uma imagem completa e quadridimensional do ambiente a até 300 metros de distância. Os proeminentes sistemas de percepção baseados em câmeras da Mobileye e a mais recente tecnologia de radar da empresa permitem que os veículos autônomos vejam e compreendam o ambiente, independentemente do clima, da iluminação ou dos tipos de estradas.

Líderes de mercado de sistemas de radar

-

Leonardo S.p.A.

-

General Dynamics Corporation

-

NXP Semiconductors N.V.

-

BAE Systems plc

-

Airbus Defense and Space, Inc. (Airbus SE)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sistemas de radar

- Janeiro de 2023 – A NXP Semiconductors lançou um radar RFCMOS de 28 nm de chip único para aplicações ADAS críticas de segurança, incluindo frenagem de emergência automatizada e detecção de ponto cego. A DENSO, principal cliente da NXP, utilizará esta tecnologia de chip para manter sua posição como líder do setor em ADAS.

- Dezembro de 2022 – A ZF introduziu a tecnologia Imaging Radar na SAIC Motor Corporation da China. Isto proporcionará a segurança e a confiabilidade necessárias para aplicações de condução autônoma. Esta tecnologia permite que um veículo em movimento identifique o fim de um engarrafamento, mesmo num túnel ou debaixo de uma ponte. Se o condutor não reagir, o sistema emitirá avisos de travagem ou iniciará uma travagem automática de emergência.

- Novembro de 2022 – A Renesas Electronics Corporation entrou no mercado de radar automotivo introduzindo transceptores projetados para atender aos exigentes requisitos do ADAS (sistemas avançados de assistência ao motorista). O novo transceptor MMIC (circuito integrado monolítico de micro-ondas) é especialmente adequado para radar 4D e pode ser usado com sistemas de radar automotivo de satélite.

Segmentação da indústria de sistemas de radar

O termo RADAR significa Detecção e Alcance de Rádio. As ondas de rádio são a base do radar. De forma semelhante às redes de computadores sem fio e aos telefones celulares, os radares emitem ondas eletromagnéticas. Tem a propriedade de detectar objetos ao redor usando ondas de rádio. Os radares podem ser utilizados em meteorologia, vigilância aérea e até no domínio marítimo. Radares podem ser usados para medir a velocidade dos carros na estrada.

O mercado de sistemas de radar é segmentado por tipo, aplicação, indústria de usuário final e geografia. Por enquanto, o mercado é segmentado em sistemas RADAR de ondas contínuas e sistemas RADAR de ondas pulsadas). Por aplicação, o mercado é segmentado em aerotransportado, terrestre e naval. Pela indústria de usuários finais, o mercado é segmentado em aviação, aplicações marítimas, automotivas, militares e de defesa. O relatório também abrange os tamanhos de mercado e as previsões para o mercado de sistemas de radar nos principais países em diferentes regiões. Para cada segmento, o tamanho do mercado é fornecido em termos de valor (USD).

| Por tipo | Sistemas RADAR de ondas contínuas | ||

| Sistemas RADAR de Ondas Pulsadas | |||

| Por aplicativo | Aerotransportado | ||

| Baseado em terra | |||

| Naval | |||

| Por indústria de usuário final | Aviação | ||

| Aplicações Marítimas | |||

| Automotivo | |||

| Militar e Defesa | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Resto da Ásia-Pacífico | |||

| Resto do mundo | América latina | ||

| Oriente Médio e África | |||

Perguntas frequentes sobre pesquisa de mercado de sistemas de radar

Qual é o tamanho do mercado de sistemas de radar?

O tamanho do mercado de sistemas de radar deve atingir US$ 34,18 bilhões em 2024 e crescer a um CAGR de 5,69% para atingir US$ 45,08 bilhões até 2029.

Qual é o tamanho atual do mercado de sistemas de radar?

Em 2024, o tamanho do mercado de sistemas de radar deverá atingir US$ 34,18 bilhões.

Quem são os principais atores do mercado de sistemas de radar?

Leonardo S.p.A., General Dynamics Corporation, NXP Semiconductors N.V., BAE Systems plc, Airbus Defense and Space, Inc. (Airbus SE) são as principais empresas que atuam no mercado de sistemas de radar.

Qual é a região que mais cresce no mercado de sistemas de radar?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de sistemas de radar?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Sistemas de Radar.

Que anos esse mercado de sistemas de radar cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de sistemas de radar foi estimado em US$ 32,34 bilhões. O relatório abrange o tamanho histórico do mercado de sistemas de radar para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sistemas de radar para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de sistemas de radar

Estatísticas para a participação de mercado do Sistema de Radar em 2023, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Sistema de Radar inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.