Tamanho e Participação do Mercado Imobiliário Residencial do Catar

Análise do Mercado Imobiliário Residencial do Catar pela Mordor inteligência

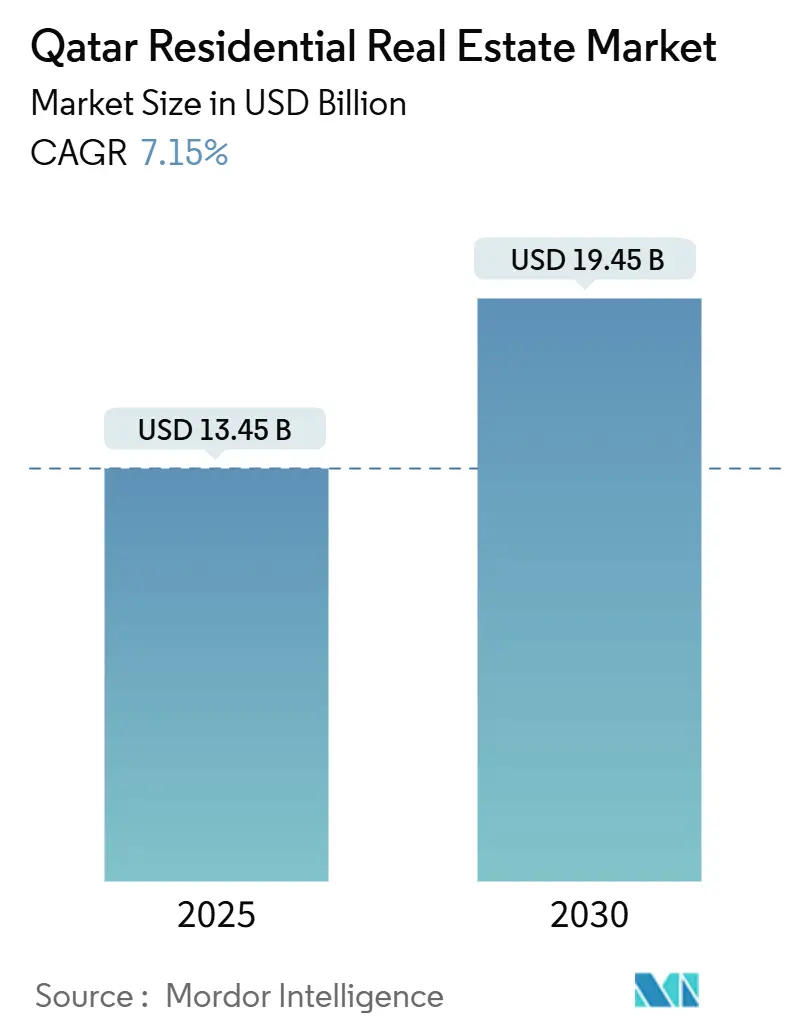

O mercado imobiliário residencial do Catar está avaliado em USD 13,45 bilhões em 2025 e está projetado para atingir USD 19,45 bilhões até 2030, expandindo um uma TCAC de 7,15%. um demanda está ancorada pela infraestrutura pós-Copa do Mundo, regras liberalizadas de propriedade estrangeira e um programa de residência permanente por investimento que vincula compras de propriedades acima de QAR 730.000 um vistos de longo prazo[1]Nasser Al-Khater, "Diretrizes do Limite de Residência QAR 730.000," Autoridade Reguladora Imobiliária, aqarat.gov.qa. O crescente turismo, hipotecas apoiadas pelo governo para nacionais e os próximos Jogos Asiáticos de 2030 fortalecem ainda mais um demanda de ocupantes proprietários e de aluguel. Ao mesmo tempo, o excesso de oferta em apartamentos de médio porte e custos mais altos de materiais de construção continuam um pressionar rendimentos e margens. Os desenvolvedores, portanto, direcionam-se para vilas premium, megaprojetos de uso misto e canais de vendas orientados por tecnologia para sustentar o crescimento no mercado imobiliário residencial do Catar.

Principais Conclusões do Relatório

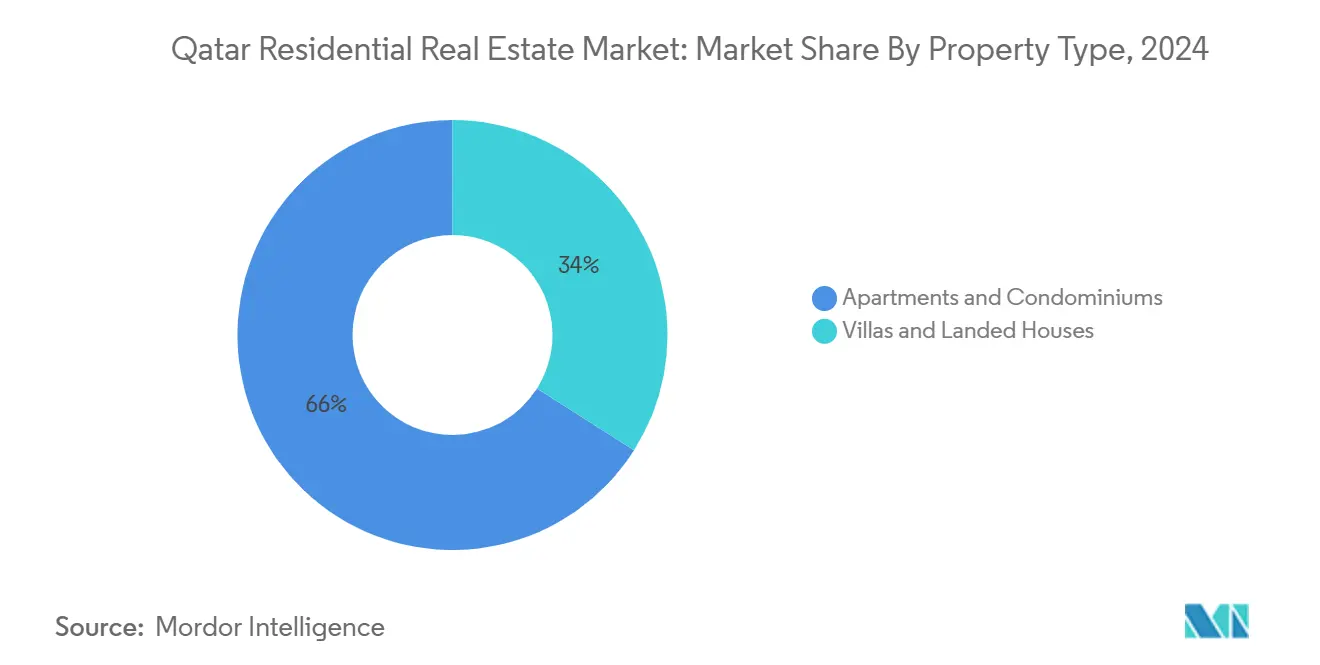

• Por tipo de propriedade, apartamentos detiveram 66% da participação do mercado imobiliário residencial do Catar em 2024, enquanto vilas e casas térreas devem crescer um uma TCAC de 7,36% até 2030.

• Por faixa de préço, o segmento de médio mercado comandou 51% do tamanho do mercado imobiliário residencial do Catar em 2024; o segmento de luxo está avançando um uma TCAC de 7,45% até 2030.

• Por modelo de negócio, vendas primárias (nova construção) capturaram 59% da receita do mercado imobiliário residencial do Catar em 2024, enquanto aluguéis registram um TCAC projetada mais rápida de 8,08% até 2030.

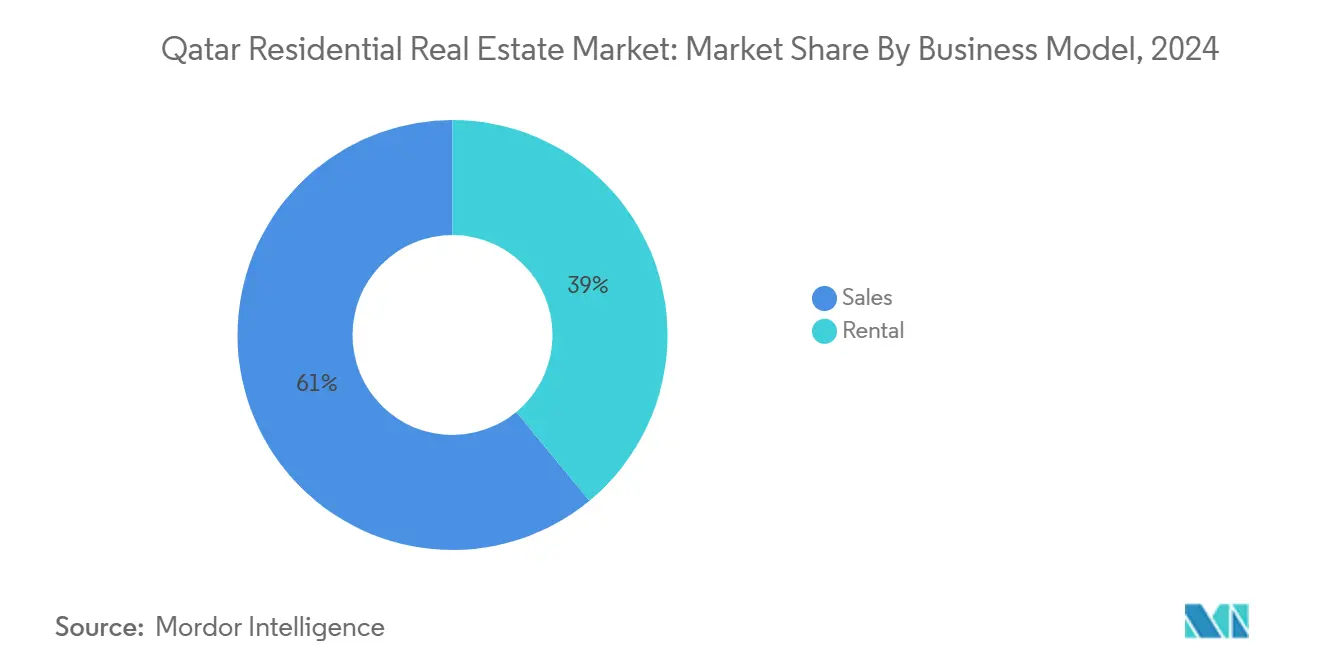

• Por modo de venda, transações de vendas representaram 61% do mercado imobiliário residencial do Catar em 2024; o modo de aluguel está crescendo um uma TCAC de 8,08% no mesmo horizonte.

• Por município, Doha controlou 70% da participação de mercado do mercado imobiliário residencial do Catar em 2024; Al Daayen e Lusail devem expandir um uma TCAC de 8,22% até 2030.

Tendências e Insights do Mercado Imobiliário Residencial do Catar

Análise de Impacto dos Direcionadores

| Direcionador | % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Lei de Propriedade Estrangeira (Lei 16 de 2018) Ampliando Títulos de Expatriados | +1.8% | Zonas freehold: West Bay, o Pearl, Lusail, Al Khor Resort | Longo prazo (≥ 4 anos) |

| Expansão das Zonas Freehold de Lusail e Pearl Atraindo Compradores Estrangeiros | +1.5% | Lusail City, o Pearl-Catar, áreas freehold de West Bay | Longo prazo (≥ 4 anos) |

| Infraestrutura Legada da Copa do Mundo FIFA 2022 Catalisando Demanda Residencial | +1.2% | Nacional, com benefícios concentrados em Doha, Lusail, Al Rayyan | Médio prazo (2-4 anos) |

| Próximos Jogos Asiáticos de 2030 e Visão de Turismo Elevando Demanda de Aluguel | +1.1% | Núcleo de Doha, transbordamento para Al Rayyan, emergente em Lusail | Médio prazo (2-4 anos) |

| Esquema de Hipoteca Apoiado pelo Governo para Nacionais Impulsionando Compras de Casas | +0.9% | Nacional, com maior absorção na área metropolitana de Doha | Curto prazo (≤ 2 anos) |

| Crescimento Rápido em Plataformas PropTech Melhorando Transparência do Mercado | +0.7% | Nacional, com maior adoção em centros urbanos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Lei de Propriedade Estrangeira (Lei 16 de 2018) ampliando títulos de expatriados

O estatuto abriu 10 zonas freehold e 16 zonas de usufruto para não-qataris, efetivamente convertendo o setor em um destino de investimento global. um residência é concedida automaticamente um compradores que excedem QAR 730.000, estimulando um demanda transfronteiriçum. Parcerias como um campanha do Al Rayan banco no Reino Unido oferecem financiamento compatível com um Sharia de até 60% do valor de compra, reduzindo barreiras de entrada para investidores estrangeiros. Os volumes de transação atingiram QAR 8,16 bilhões no primeiro semestre de 2024, substancialmente acima do ano anterior. O Escritório para Propriedade Imobiliária Não-catariano centraliza aprovações, encurtando ciclos de negociação e adicionando transparência. Essas medidas aumentam um liquidez e ampliam o pool de compradores para o mercado imobiliário residencial do Catar no longo prazo.

Infraestrutura legada da Copa do Mundo FIFA 2022 catalisando demanda residencial

Linhas de transporte público, expansão do aeroporto e vias expressas financiadas para um Copa do Mundo melhoraram o acesso um zonas antes periféricas, encorajando desenvolvedores um lançar novo inventário em Lusail, Al Rayyan e ao longo do corredor do Metrô de Doha. O torneio atraiu 1 milhão de visitantes e impulsionou o PIB em 1% em receitas de turismo, validando um capacidade de longo prazo dessa infraestrutura para lidar com surtos populacionais. um demanda agora está migrando para projetos orientados ao transporte público, como como Torres Lusail, onde 1,1 milhão de m² de espaço de uso misto está em desenvolvimento. Conversões de hotel para residência ao redor do Aeroporto Internacional Hamad fazem ainda mais um ponte entre hospitalidade e habitação. Coletivamente, essas conexões sustentam absorção constante no mercado imobiliário residencial do Catar durante o médio prazo.

Próximos Jogos Asiáticos de 2030 e visão de turismo elevando demanda de aluguel

O Catar visa 6 milhões de visitantes anuais até 2030, pretendendo dobrar um contribuição do turismo para o PIB para 12%. Os preparativos para os Jogos Asiáticos espelham o modelo de infraestrutura da Copa do Mundo, desencadeando híbridos adicionais de hotel-residência e unidades de estadia prolongada. Expatriados-já 60% dos residentes-ancoram um base de aluguel, e o crescimento populacional de 3,1% em julho de 2024 ressalta o momentum. Proprietários institucionais estão agrupando contratos de locação com serviços de concierge para atrair inquilinos de alta renda orientados um eventos. Como resultado, os rendimentos de aluguel em sub-mercados premium estão se ampliando, compensando um compressão em apartamentos de médio porte com excesso de oferta e fortalecendo o mercado imobiliário residencial do Catar.

Esquema de hipoteca apoiado pelo governo para nacionais impulsionando compras de casas

Empréstimos imobiliários representaram 21% do total de crédito do setor privado em julho de 2024, crescendo 6,3% ano um ano[2]Yaqoub Al-Baker, "Tendências de Empréstimos Imobiliários julho 2024," Banco central do Catar, qcb.gov.qa. Alocações orçamentárias de QAR 3,3 bilhões financiam hipotecas subsidiadas, enquanto um nova Autoridade Reguladora Imobiliária (Aqarat) fornece contratos padrão e canais de resolução de disputas. Embora um inflação dos custos de materiais de construção tenha atingido 15-20% desde 2024, o suporte hipotecário ameniza um acessibilidade para nacionais, estabilizando o mercado imobiliário residencial do Catar. Regras de divulgação aprimoradas também elevam um confiançum do comprador, acelerando o ciclo de vendas de curto prazo, especialmente para compradores de primeira casa.

Análise de Impacto das Restrições

| Restrição | % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Excesso de Oferta no Segmento de Apartamentos de Médio Porte Deprimindo Rendimentos de Aluguel | -1.4% | Núcleo de Doha, Al Rayyan, excesso de oferta emergente em Lusail | Curto prazo (≤ 2 anos) |

| Crescentes Custos de Insumos de Construção Comprimindo Margens dos Desenvolvedores | -1.1% | Nacional, com impacto agudo em Doha e grandes desenvolvimentos | Curto prazo (≤ 2 anos) |

| Volatilidade nas Receitas de Hidrocarbonetos Influenciando Emprego e Demanda Habitacional | -0.8% | Nacional, com maior sensibilidade em zonas industriais | Médio prazo (2-4 anos) |

| poríodo Restritivo de Residência de Expatriados Limitando Apetite de Propriedade de Longo Prazo | -0.6% | Zonas freehold, particularmente afetando expatriados não-CCG | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Excesso de oferta no segmento de apartamentos de médio porte deprimindo rendimentos de aluguel

O estoque residencial situava-se em 394.000 unidades até o segundo trimestre de 2024, com outras 9.200 unidades programadas para entrega no mesmo ano. Aluguéis medianos de apartamentos deslizaram 6% ano um ano para QAR 6.000, enquanto concessões como contratos de locação com um mês grátis tornaram-se comuns. O descompasso é maior no mercado médio, que forma 51% do inventário mas enfrenta demanda em declínio, já que ocupantes ou fazem upgrade para luxo ou reduzem o tamanho para economizar custos. um Autoridade Reguladora Imobiliária contra-ataca lançando uma plataforma de dados abertos para auxiliar um limpeza do mercado, mas o excesso de oferta de curto prazo continuará um pressionar retornos no mercado imobiliário residencial do Catar.

Volatilidade nas receitas de hidrocarbonetos influenciando emprego e demanda habitacional

Receitas de hidrocarbonetos declinaram 18% em 2024, estreitando o superávit fiscal e temperando contratações públicas. um exposição bancária um empréstimos imobiliários pós-Copa do Mundo levou um padrões de crédito mais rigorosos. Embora o PIB não-hidrocarboneto tenha expandido 3,7% em 2024, o emprego de expatriados permanece sensível às oscilações dos préços do petróleo. como iniciativas plurianuais de expansão de GNL do governo e diversificação NDS3 tamponam parcialmente um volatilidade[3]Saad Al-Kaabi, "Atualização da Expansão de GNL do norte campo 2024," QatarEnergy, qatarenergy.qa. Não obstante, demissões cíclicas em energia e serviços relacionados podem prejudicar um absorção, representando um obstáculo de médio prazo ao mercado imobiliário residencial do Catar.

Análise de Segmento

Por Tipo de Propriedade: apartamentos dominam, vilas aceleram

Apartamentos e preservativoínios dominaram com 66% de participação do mercado imobiliário residencial do Catar em 2024, refletindo largamente densidade urbana e preferências de locação de expatriados. Vilas, no entanto, registram um TCAC mais rápida de 7,36% até 2030 devido à demanda de nacionais e expatriados de alto patrimônio líquido que buscam lotes maiores. Projetos como Al Dana Garden II entregam 142 vilas no valor de QAR 119 milhões, sinalizando apetite premium robusto. Esquemas híbridos à beira-mar como o Grove combinam conveniência de apartamento com comodidades estilo vila, desfocando linhas de categoria e reforçando oferta de luxo. Consequentemente, desenvolvedores rebalanceiam portfólios em direção um formatos de baixa densidade para absorver migração de poder de compra dentro do mercado imobiliário residencial do Catar.

O momentum das vilas também se beneficia da opção de residência por investimento porque tamanhos de ticket típicos excedem o limite de QAR 730.000. Programas hipotecários reservam termos favoráveis para habitação unifamiliar, amplificando um absorção. Enquanto isso, proprietários de apartamentos refrescam estoque de médio porte via reformas para defender ocupação. Ao longo do tempo, um padrão de duas velocidades emerge: unidades compactas do núcleo da cidade para inquilinos transitórios e vilas suburbanas para buscadores de propriedade, sustentando conjuntamente profundidade e liquidez no mercado imobiliário residencial do Catar.

Por Faixa de Preço: Médio mercado se estabiliza enquanto luxo lidera crescimento

como propriedades de médio porte mantiveram 51% do volume de 2024, mas o excesso de oferta corroeu aluguéis e moderou poder de precificação. um inflação dos custos de construção passa mais agudamente para faixas acessíveis, apertando margens de desenvolvedores. Em contraste, um faixa de luxo registra uma TCAC de 7,45% até 2030, elevada por projetos troféu como como vilas do Trump International golfe clube e penthouses à beira-mar de Lusail. O influxo de riqueza de compradores estrangeiros que buscam vistos de longo prazo sustenta resiliência. Essa bifurcação significa que unidades premium ancoram cada vez mais valor de manchete no tamanho do mercado imobiliário residencial do Catar, enquanto estoque de médio mercado entrega liquidez, mas retornos menores.

Subsídios habitacionais governamentais e subsídios da cadeia de suprimentos estabilizam demanda acessível, mas não podem compensar totalmente custos crescentes de umço e cimento. Desenvolvedores, portanto, agrupam acessórios eficientes em energia e ofertas de aluguel-para-compra para ampliar apelo do segmento médio. No entanto, apreciação de capital permanece mais forte no topo, onde escassez e comodidades de estilo de vida diferenciam. Essas dinâmicas orientam coletivamente estratégia de precificação na indústria imobiliária residencial do Catar.

Por Modelo de Negócio: Vendas primárias prevalecem, aluguéis superam crescimento

Negócios primários (nova construção) capturaram 59% das transações de 2024, já que pipelines de megaprojetos permaneceram ativos após um Copa do Mundo. Cerca de USD 85 bilhões em construção público-privada está programada até 2030, alimentando entregas contínuas. Por outro lado, o canal de aluguel registra um TCAC mais rápida de 8,08%, espelhando um maioria expatriada e surtos de ocupação liderados pelo turismo. Formatos de estadia prolongada e residências com marca ampliam o mix de produtos, impulsionando rendimentos de aluguel em distritos premium apesar do excesso geral de oferta.

um liquidez do mercado secundário aumenta após um Lei Nº 5 de 2024 sobre registro digital de títulos, encurtando tempos de transferirência para menos de uma semana. um tokenização blockchain sob o framework do Centro Financeiro do Catar também semeia esquemas de propriedade fracionária. Essas inovações elevam transparência e participação de investidores, fomentando um ecossistema mais equilibrado para o mercado imobiliário residencial do Catar.

Por Modo de Venda: Vendas mantêm volume liderado, aluguéis mostram velocidade

Vendas representaram 61% da atividade de mercado de 2024, apoiadas por reformas de propriedade estrangeira que geraram QAR 8,16 bilhões em negociação no primeiro semestre de 2024. um demanda de aluguel, no entanto, expande mais rapidamente um uma TCAC de 8,08%, já que crescimento populacional e influxos de pessoal de mega-eventos elevam ocupação. Pacotes de locação corporativa inclusivos de educação e seguro saúde ganham tração, especialmente para expatriados baseados em projetos.

Enquanto isso, préços de venda em segmentos com excesso de oferta permanecem estáveis, empurrando investidores em direção um estratégias de comprar-para-alugar. Proprietários institucionais aproveitam escala para negociar contratos de manutenção, protegendo margens. Lares de dupla renda entre jovens qataris também favorecem modelos de locação-para-propriedade, suavizando um transição de aluguel para propriedade dentro do mercado imobiliário residencial do Catar.

Por Principais Municípios: Escala de Doha vs surto de Lusail

Doha manteve uma participação dominante de 70% em 2024 impulsionada por centros governamentais e marcos culturais. No entanto, escassez de terra e excesso de oferta de apartamentos restringem o potencial de alta. Esquemas de regeneração como Msheireb Downtown injetam comodidades de cidade inteligente e elevam qualidade de ativos. Enquanto isso, Al Daayen e Lusail registram uma TCAC de 8,22% com base em distritos planejados mestres emparelhados com conexões de transporte público de última geração. Apenas como Torres Lusail abrangem 1,1 milhão de m², sinalizando seu papel como um novo CBD.

Al Rayyan se beneficia de lotes acessíveis e proximidade à Cidade da Educação, atraindo famílias jovens. O costeiro Al Khor aproveita elegibilidade freehold para cortejar compradores estrangeiros que buscam segundas casas. Juntos, municípios satélites aliviam congestionamento, diversificam oferta e estendem opcionalidade de investimento pelo mercado imobiliário residencial do Catar.

Análise Geográfica

um fatia de 70% de Doha do mercado imobiliário residencial do Catar ancora o desempenho nacional. Sua rede de metrô, hub aeroportuário e distritos culturais sustentam demanda, mas 394.000 unidades existentes mais 9.200 entregas entrantes pesam sobre ocupação[4]Fatema Al-Nuaimi, "Estatísticas Populacionais julho 2024," Autoridade de Planejamento e Estatísticas, psa.gov.qa. Aluguéis medianos menores, incentivos como contratos de locação com um mês grátis e retrofits de blocos mais antigos caracterizam o cenário de curto prazo. Não obstante, redesenvolvimentos emblemáticos em Msheireb Downtown Doha elevam o estoque premium da cidade e apelo de longo prazo.

Al Daayen e Lusail representam os municípios de crescimento mais rápido, cada um projetando TCAC de 8,22% até 2030. Bancos de terra expansivos suportam clusters de vilas de baixa densidade, enquanto um Linha Vermelha do Metrô de Doha e o LRT de Lusail conectam residentes à capital em menos de 30 minutos. Âncoras culturais como o Museu de Lusail projetado por Herzog & de Meuron aumentam vibração de estilo de vida. Essas dinâmicas estão puxando tanto upgraders domésticos quanto capital estrangeiro em direção ao corredor de crescimento norte, diversificando o mercado imobiliário residencial do Catar.

Nós secundários incluindo Al Rayyan, Al Khor e costeiro Simaisma adicionam amplitude. Al Rayyan captura demanda de transbordamento de Doha um préços de entrada menores e tamanhos de lote maiores. um designação freehold de Al Khor e proximidade ao hub industrial de Ras Laffan atraem expatriados que buscam contratos de locação mais longos. O Trump International golfe clube de Simaisma posiciona o litoral como um enclave de luxo, estendendo oferta premium além de o Pearl. Juntas, essas geografias ressaltam um futuro multipolar para o mercado imobiliário residencial do Catar.

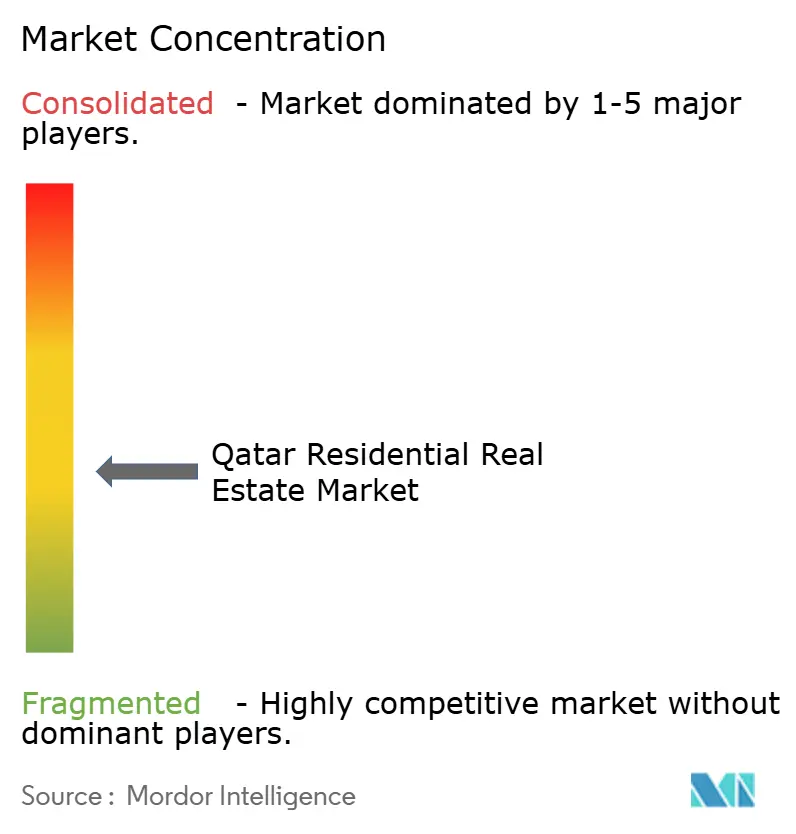

Cenário Competitivo

O setor apresenta concentração moderada: os cinco principais desenvolvedores entregam aproximadamente 45% das conclusões anuais, enquanto centenas de firmas locais gerenciam lotes menores. O Ezdan Holding grupo continua um escalar comunidades de aluguel, aproveitando seu portfólio de 30.000 unidades para economias de escala. um Barwa real propriedade avançum esquemas de uso misto como Madinatna, integrando tecnologias de casa inteligente para elevar retenção de inquilinos. um unido desenvolvimento Company redirecionou USD 216,6 milhões da venda de sua participação na Catar Cool para o Pearl e Gewan Islands, sinalizando foco em ativos à beira-mar de alta margem.

Novos entrantes colaboram com marcas globais para diferenciar. O projeto Simaisma da catariano Diar e Dar Global importa o rótulo de hospitalidade Trump, atraindo compradores internacionais. Tecnologia é outro campo de batalha: o Framework de Ativos Digitais do Centro Financeiro do Catar permite participações tokenizadas de propriedade, e adotantes iniciais como Aspire Zone exploram contratos inteligentes de locação blockchain[5]Hessa Al-Mannai, "Lei Nº 5 de 2024 sobre Registro digital de Propriedade," Ministério da Justiçum, gov.qa. Sustentabilidade também molda competição, com construções certificadas LEED obtendo descontos de taxas hipotecárias de bancos que pivotam em direção um portfólios verdes.

Obstáculos de financiamento persistem enquanto credores recalibram exposição após perdas de empréstimos pós-Copa do Mundo. Desenvolvedores com balanços robustos recorrem um mercados sukuk, enquanto jogadores menores buscam articulação ventures para compartilhar risco. Oportunidades permanecem em moradia para idosos, co-habitação e retrofits eficientes em energia-segmentos atualmente sub-fornecidos no mercado imobiliário residencial do Catar.

Líderes da Indústria Imobiliária Residencial do Catar

-

Al Mana real propriedade

-

unido desenvolvimento Company

-

catariano Diar real propriedade Company

-

Ezdan Holding grupo

-

Barwa real propriedade

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: catariano Diar assinou um acordo estratégico com Dar Global para desenvolver o Trump International golfe clube e vilas de luxo em Simaisma.

- Abril 2025: Al Rayan banco, Masraf Al Rayan e unido desenvolvimento Company lançaram um programa de financiamento focado no Reino Unido oferecendo 60% de hipotecas compatíveis com Sharia.

- Fevereiro 2025: Catar eletrônico sistemas Company (Techno Q) QPSC listada no Catar Stock intercâmbio Venture mercado com receitas de QAR 269,4 milhões em 2024.

- Janeiro 2025: ValuStrat reportou QAR 1,043 bilhão em vendas de propriedades em dezembro de 2024; Lei Nº 5 de 2024 introduziu registro digital de títulos.

Escopo do Relatório do Mercado Imobiliário Residencial do Catar

Imóveis residenciais são terras que foram construídas com o propósito de permitir que pessoas vivam lá. Não podem ser utilizados para razões comerciais ou industriais. Aparecem quando alguém compra terra designada para uso residencial, que se torna propriedade imobiliária e contém uma ampla gama de casas potenciais, de casas um casa-barcos, e bairros variando das favelas mais pobres ao desenvolvimento suburbano mais rico.

Uma avaliação completa do mercado imobiliário residencial catariano inclui uma avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativas de tamanho de mercado para segmentos-chave e tendências emergentes nos segmentos de mercado no relatório.

O mercado imobiliário residencial catariano está segmentado por tipo (apartamentos e preservativoínios e vilas e casas térreas). O relatório oferece tamanhos de mercado e previsões para o mercado imobiliário residencial catariano em valor (USD) para todos os segmentos acima.

| Apartamentos e Condomínios |

| Vilas e Casas Térreas |

| Acessível |

| Médio Mercado |

| Luxo |

| Vendas |

| Aluguel |

| Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) |

| Doha |

| Al Rayyan |

| Al Khor |

| Resto do Qatar |

| Por Tipo de Propriedade | Apartamentos e Condomínios |

| Vilas e Casas Térreas | |

| Por Faixa de Preço | Acessível |

| Médio Mercado | |

| Luxo | |

| Por Modelo de Negócio | Vendas |

| Aluguel | |

| Por Modo de Venda | Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) | |

| Por Principais Municípios | Doha |

| Al Rayyan | |

| Al Khor | |

| Resto do Qatar |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado imobiliário residencial do Catar?

O mercado está avaliado em USD 13,45 bilhões em 2025 e deve atingir USD 19 bilhões até 2030 um uma TCAC de 7,15%.

Qual tipo de propriedade está crescendo mais rapidamente no setor habitacional do Catar?

Vilas e casas térreas lideram o crescimento com uma TCAC de 7,36% até 2030, impulsionadas por expatriados de alto patrimônio líquido e nacionais.

Como um Lei 16 de 2018 afeta compradores estrangeiros?

Ela permite que não-qataris comprem propriedade freehold em 10 zonas e obtenham residência para investimentos acima de QAR 730.000.

Por que os rendimentos de aluguel estão flutuando em Doha?

O excesso de oferta de apartamentos de médio porte empurrou aluguéis medianos para baixo 6% ano um ano, embora aluguéis premium permaneçam resilientes.

Página atualizada pela última vez em: