Tamanho e Participação do Mercado de Alternativas Proteicas

Análise do Mercado de Alternativas Proteicas pela Mordor Intelligence

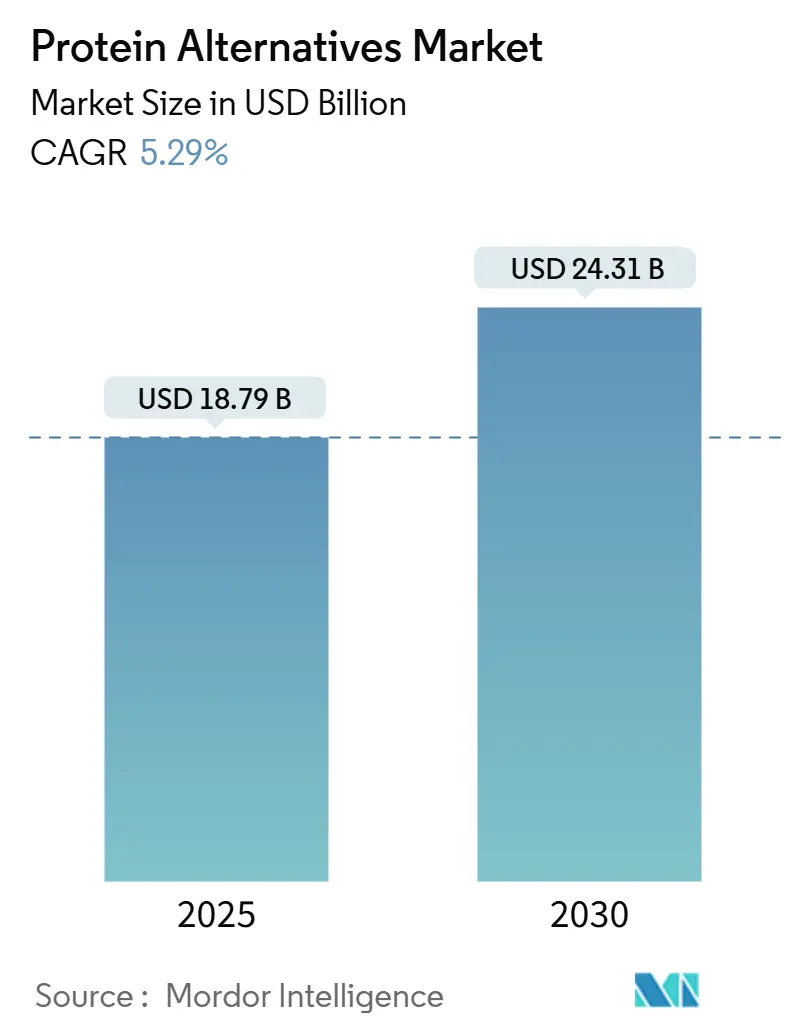

O mercado de alternativas proteicas atingiu USD 18,79 bilhões em 2025 e está projetado para alcançar USD 24,31 bilhões até 2030, crescendo a uma TCAC de 5,29%. O crescimento do mercado é impulsionado por avanços na tecnologia de fermentação de precisão, aumento da demanda do consumidor por opções alimentares sustentáveis e mudanças regulatórias que aceleram as aprovações de novos alimentos. Os fabricantes estão fazendo a transição da produção piloto para comercial, reduzindo os custos por quilograma através de maior capacidade de biorreator e menores custos operacionais do uso de energia renovável. Empresas de bens de consumo embalados estão aumentando seus lançamentos de produtos que replicam o sabor e textura de carne e laticínios convencionais, enquanto cadeias de restaurantes estão expandindo suas ofertas de menu à base de plantas para alcançar consumidores mais convencionais.

Principais Conclusões do Relatório

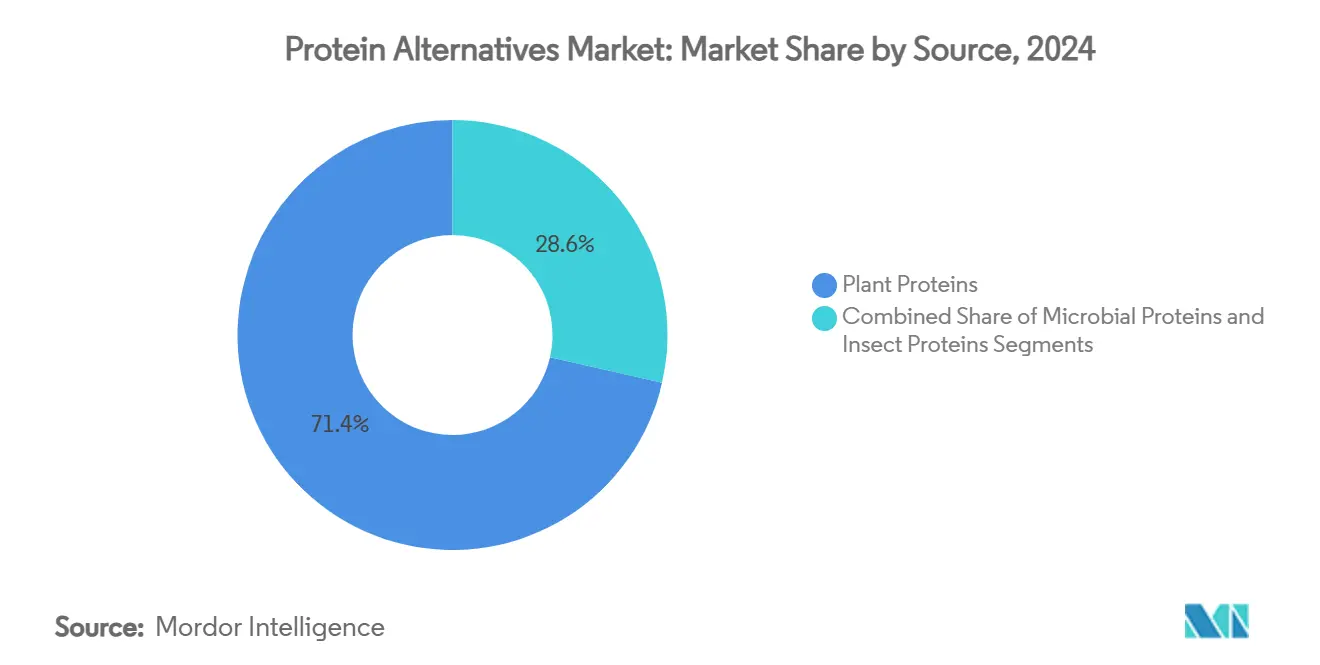

- Por fonte, as proteínas vegetais lideraram com 71,43% da receita de 2024; as proteínas microbianas estão posicionadas para a expansão mais rápida de 2025-2030 com TCAC de 7,82%.

- Por forma, os isolados proteicos capturaram 44,22% da participação de 2024, enquanto as proteínas texturizadas e TVP estão definidas para crescer a 6,36% TCAC até 2030.

- Por tecnologia de produção, fracionamento seco + úmido deteve 56,71% do valor de 2024; a agricultura celular registra a perspectiva mais alta de 8,17% TCAC.

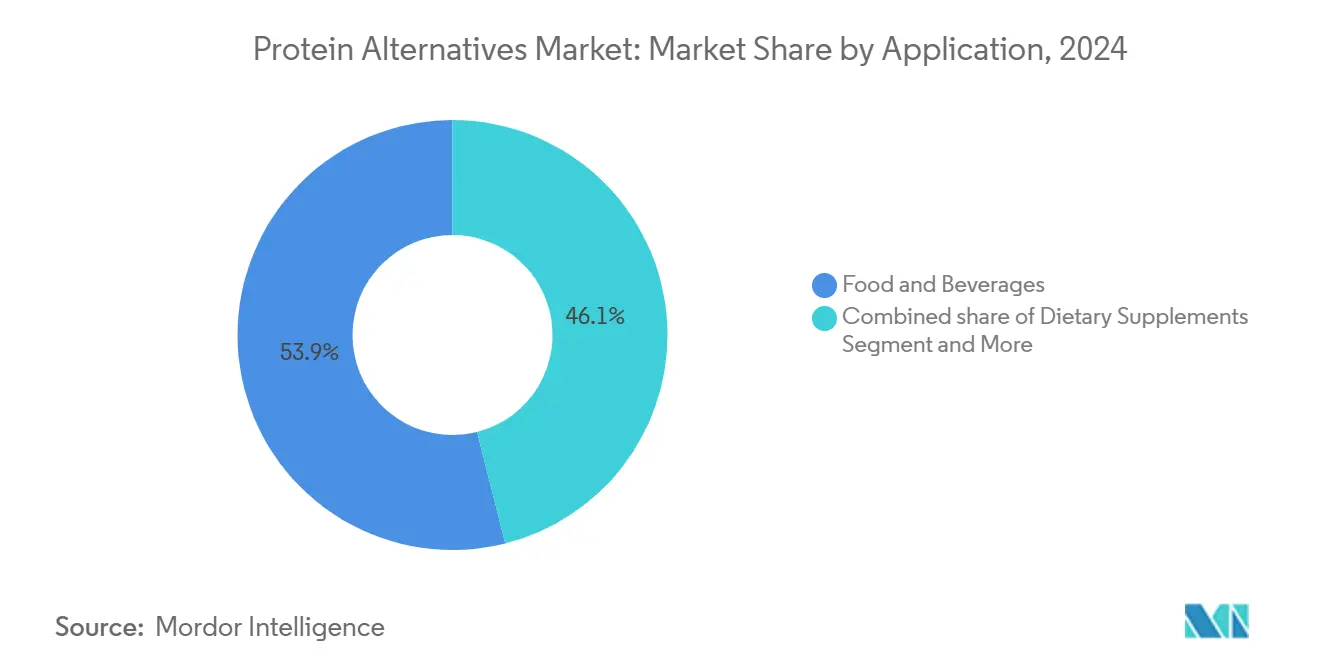

- Por aplicação, alimentos & bebidas representaram 53,94% dos gastos de 2024; suplementos alimentares e nutrição esportiva se destacam com previsão de 7,39% TCAC.

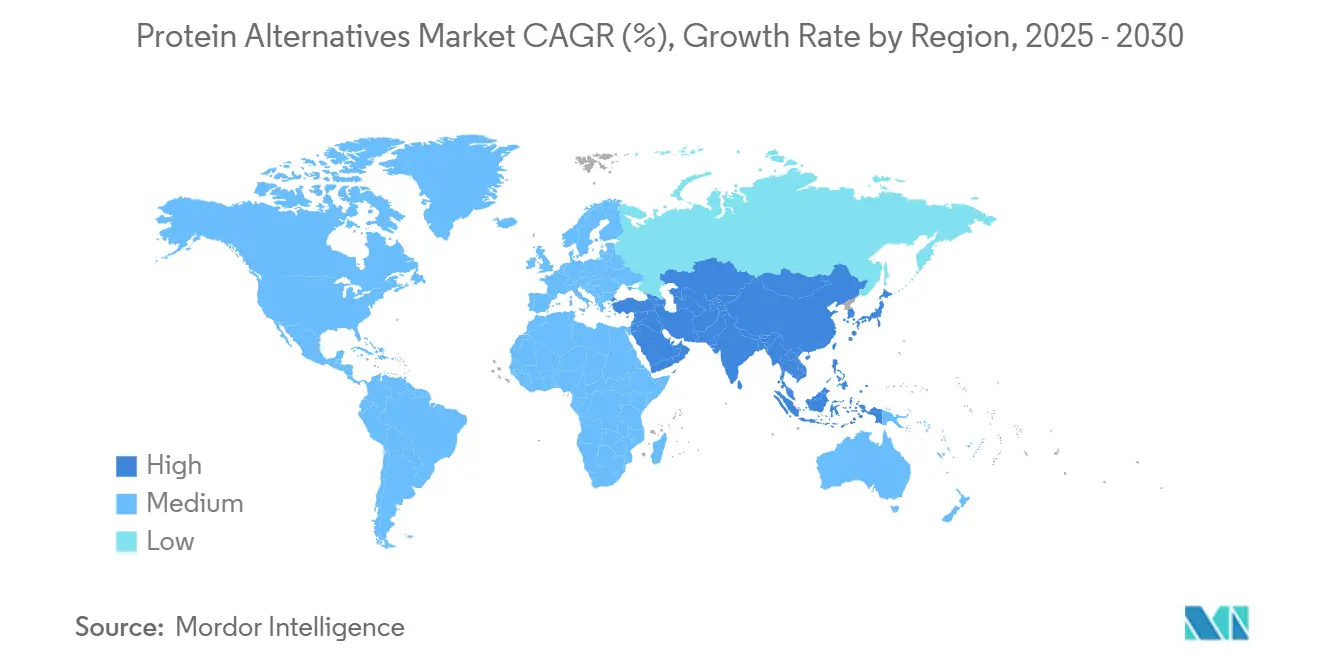

- Por geografia, Ásia-Pacífico dominou com 33,89% da participação de 2024, enquanto o Oriente Médio e África está projetado para avançar a 6,43% TCAC até 2030.

Tendências e Insights do Mercado Global de Alternativas Proteicas

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento na produção de proteína fermentada de precisão | +1.2% | Global, com concentração na América do Norte e UE | Médio prazo (2-4 anos) |

| Crescente adoção de opções à base de plantas por restaurantes de fast-food | +0.8% | Global, liderado pela América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Aumento da prevalência de intolerância à lactose e alergias | +0.6% | Global, particularmente Ásia-Pacífico e Europa | Longo prazo (≥ 4 anos) |

| Crescente demanda por fontes alimentares sustentáveis | +1.1% | Global, mais forte na UE e América do Norte | Médio prazo (2-4 anos) |

| Avanços tecnológicos no processamento de alimentos | +0.9% | Global, com centros de inovação na América do Norte, UE e Ásia | Médio prazo (2-4 anos) |

| Crescimento das populações veganas, vegetarianas e flexitarianas | +0.7% | Global, liderado pela Europa e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento na Produção de Proteína Fermentada de Precisão

A tecnologia de fermentação de precisão permite a produção de proteínas idênticas às animais através de microrganismos modificados, transformando a manufatura de alternativas proteicas. A parceria da Perfect Day com a Unilever para produtos Breyers sem lactose valida o potencial comercial desta tecnologia. O processo reduz significativamente o uso de água e emissões de gases de efeito estufa em comparação aos métodos tradicionais de produção de laticínios. O caminho GRAS da FDA fornece acesso mais rápido ao mercado comparado às regulamentações de novos alimentos da UE, criando vantagens regulatórias para empresas. A produção da Onego Bio de proteínas de ovos bioidênticas através de fermentação de precisão oferece soluções para interrupções na cadeia de suprimentos relacionadas à gripe aviária, enquanto fornece alternativas de rótulo limpo às claras de ovos convencionais. O número crescente de patentes em fermentação de precisão indica inovação contínua e posicionamento estratégico entre empresas de biotecnologia.

Crescente Adoção de Opções à Base de Plantas por Restaurantes de Fast-Food

Restaurantes de fast-food estão expandindo estrategicamente suas ofertas de menu à base de plantas, introduzindo alternativas de carne como hambúrgueres vegetais, substitutos de frango e queijos não lácteos. Esta expansão aumentou significativamente a exposição e taxas de adoção do consumidor. Apesar da decisão do McDonald's de descontinuar seu hambúrguer McPlant nos Estados Unidos, cadeias especializadas de restaurantes veganos estão experimentando crescimento substancial, enquanto fabricantes fizeram melhorias notáveis nos perfis de sabor dos produtos e preços competitivos. O segmento de fast-food permanece um campo de teste crucial para aceitação do mercado mainstream, já que produtos que atendem com sucesso aos rigorosos padrões de eficiência operacional e expectativas de preço do consumidor em restaurantes demonstram forte potencial para expansão no mercado de varejo.

Aumento da Prevalência de Intolerância à Lactose e Alergias

A prevalência generalizada de má absorção de lactose entre adultos continua a impulsionar demanda significativa por alternativas proteicas livres de laticínios. Proteínas caseína e whey fermentadas de precisão emergiram como substitutos viáveis, oferecendo perfis nutricionais e propriedades funcionais idênticas aos produtos lácteos convencionais, sendo completamente livres de lactose. Este avanço tecnológico permite aos fabricantes desenvolver produtos inovadores em múltiplas categorias, incluindo alternativas de queijo premium, iogurtes à base de plantas e pós de nutrição de performance especializados. Além disso, fabricantes implementam protocolos rigorosos de monitoramento de alérgenos em seus processos de produção e investem no desenvolvimento de variantes especializadas que excluem os compostos alérgicos mais prevalentes, garantindo maior acessibilidade ao consumidor.

Crescente Demanda por Fontes Alimentares Sustentáveis

A sustentabilidade ambiental está impulsionando a adoção de alternativas proteicas à medida que consumidores reconhecem a alta pegada de carbono e requisitos de recursos da agricultura tradicional. Avaliações de ciclo de vida mostram que alternativas proteicas reduzem emissões de gases de efeito estufa em até 97% comparado à agricultura animal convencional, embora os requisitos energéticos para processamento dessas alternativas permaneçam uma consideração.[1]National Academy of Sciences Perspective on the Environmental Impact of Plant-Based Protein Concentrates and Isolates,

pnas.org. O Green Deal da União Europeia e estratégia Farm to Fork fornecem estruturas regulatórias apoiando o desenvolvimento de proteína sustentável. Investimentos governamentais atingiram USD 523 milhões globalmente em 2023, segundo o Good Food Institute, indicando apoio político para o setor. Embora consumidores demonstrem disposição para pagar preços mais altos por produtos sustentáveis, alcançar paridade de custos permanece crucial para adoção ampla do mercado. Considerações de sustentabilidade influenciam cada vez mais decisões de compra business-to-business, particularmente em segmentos de food service e marca própria de varejo [2]Good Food InstitutePublic Investment in Alternative proteins to Feed a Growing World,

gfi.org.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade da cadeia de suprimentos de leguminosas proteicas devido a oscilações de rendimento impulsionadas pelo El Niño no Canadá e Austrália | -0.4% | Global, impacto concentrado na América do Norte e Austrália | Curto prazo (≤ 2 anos) |

| Restrições regulatórias impactam adoção de proteína de inseto | -0.3% | Europa e América do Norte principalmente | Médio prazo (2-4 anos) |

| Desafios de Sabor e Textura | -0.5% | Global, Forte Impacto na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Consciência limitada do consumidor em mercados emergentes | -0.3% | Ásia-Pacífico, América Latina, África | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade da Cadeia de Suprimentos de Leguminosas Proteicas Devido a Oscilações de Rendimento Impulsionadas pelo El Niño

Condições climáticas severas impactaram significativamente a produção de culturas de pulso no Canadá e Austrália, causando reduções substanciais na disponibilidade de ervilha e fava para processamento. Essas restrições de suprimento desencadearam aumentos generalizados de preços em toda a cadeia de manufatura contratada, afetando particularmente os custos de produção de isolados de proteína vegetal. Em resposta, fabricantes de alimentos estão implementando medidas estratégicas, incluindo diversificação geográfica do fornecimento de ingredientes e investimentos aumentados em métodos alternativos de produção de proteína, como fermentação microbiana e agricultura celular, para minimizar sua exposição a interrupções de suprimento relacionadas ao clima.

Restrições Regulatórias Impactam Adoção de Proteína de Inseto

Estruturas regulatórias para proteínas de inseto permanecem fragmentadas e restritivas, particularmente em mercados ocidentais onde a aceitação do consumidor já é desafiadora. A transição do Reino Unido para longe das regulamentações da UE resultou em requisitos mais rigorosos, com apenas quatro espécies de insetos mantendo aplicações válidas até 2024, enquanto outros insetos comestíveis devem ser removidos do mercado aguardando autorização [3]Food Standards Agency, "Transitional Arrangements for Novel Foods," food.gov.uk. Preocupações com alergenicidade, particularmente reatividade cruzada com crustáceos, impactam avaliações regulatórias e requisitos de rotulagem. Isso cria desafios adicionais de conformidade para fabricantes, já que devem implementar protocolos rigorosos para testes de alérgenos, documentação e avisos de segurança ao consumidor.[4]EFSA, "Safety Assessment of UV-Treated Mealworm Powder," efsa.europa.eu.

Análise de Segmento

Por Fonte: Proteínas Vegetais Mantêm Escala Enquanto Proteínas Microbianas Aceleram

Proteínas vegetais capturaram a maior parcela de 71,43% em 2024, já que soja, ervilha e arroz mantiveram contratos de compra sólidos com fabricantes globais. O tamanho do mercado de alternativas proteicas para fontes à base de plantas expandirá de forma constante, mas cederá participação relativa a insumos microbianos de crescimento mais rápido que entregam 7,82% TCAC com base nas curvas de custo de fermentação de precisão. Diversificação em proteínas de cânhamo e grão-de-bico apoia alegações livres de alérgenos e estratégias regionais de culturas, enquanto micoproteínas microbianas ganham listagens de varejo na Europa.

Isolado de proteína de soja permanece o cavalo de batalha funcional para análogos de carne, mas empresas o misturam com ervilha para melhorar completude de aminoácidos e sabor. Fornecedores de micoproteína aproveitam fermentação controlada para contornar riscos agrícolas, garantindo capacidade durante todo o ano. Aprovações regulatórias para proteínas à base de algas mais tarde nesta década ampliariam ainda mais a caixa de ferramentas de ingredientes e reduziriam pressão nos suprimentos de pulso.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Forma: Isolados Mantêm Liderança Enquanto Proteínas Texturizadas Ganham Tração

Isolados proteicos representam 44,22% dos gastos do mercado em 2024, usados principalmente em bebidas prontas para beber e formatos em pó devido à sua solubilidade clara e perfil de sabor neutro. Proteína vegetal texturizada mostra 6,36% TCAC, impulsionada pela tecnologia de extrusão de alta umidade que cria estruturas fibrosas semelhantes ao tecido muscular para alternativas de carne como hambúrgueres e tiras de frango.

Empresas de manufatura estão investindo em equipamentos de extrusão avançados e sistemas de matriz de resfriamento para melhorar textura e retenção de umidade. Enquanto isolados proteicos mantêm forte participação de mercado em produtos de nutrição esportiva, fabricantes estão adotando isolados fermentados de precisão que replicam funcionalidade láctea sem conteúdo de lactose. Hidrolisados mantêm posição especializada em aplicações de nutrição clínica e infantil onde absorção rápida é essencial.

Por Aplicação: Alimentos & Bebidas Lideram, Suplementos Apresentam Crescimento Rápido

Aplicações de alimentos e bebidas dominaram o mercado com 53,94% da receita em 2024, já que fabricantes expandiram seus portfólios de produtos com alternativas inovadoras à base de plantas. A introdução de hambúrgueres sem carne, salsichas, queijo sem laticínios e alternativas de leite em canais de varejo mainstream reflete demanda crescente do consumidor por opções de proteína sustentáveis. O segmento de suplementos alimentares e nutrição esportiva está experimentando crescimento robusto a 7,39% TCAC, com bebidas proteicas transparentes e misturas em pó ganhando popularidade entre entusiastas do fitness que tradicionalmente dependiam de produtos de proteína whey.

Alternativas de carne híbridas, que combinam estrategicamente ingredientes à base de plantas com componentes cultivados, estão ganhando tração em estabelecimentos premium de food service. Esses produtos inovadores demonstram desempenho técnico superior, particularmente em retenção de umidade e redução de perda no cozimento, oferecendo perfis melhorados de textura e sabor que se assemelham mais aos produtos de carne convencionais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tecnologia de Produção: Fracionamento Dominante, Agricultura Celular Aumenta Rapidamente

Técnicas de fracionamento seco e úmido processaram 56,71% dos volumes de proteína em 2024, utilizando infraestrutura estabelecida otimizada para processamento de soja e trigo. Agricultura celular demonstrou a maior taxa de crescimento a 8,17% TCAC, impulsionada pela instalação de biorreatores de grande escala produzindo protótipos de frango e carne bovina cultivados.

Instalações de produção estão mudando para sistemas de processo contínuo que reduzem tempos de lote e minimizam riscos de contaminação. Embora o segmento de agricultura celular atualmente represente uma pequena porção do mercado de alternativas proteicas, recebe apoio através de financiamento governamental e instalações de co-manufatura que reduzem requisitos de capital para empresas emergentes. Melhorias na eficiência de meio livre de soro são antecipadas para impulsionar reduções futuras de custos no setor.

Análise Geográfica

Ásia-Pacífico detém 33,89% do valor do mercado de alternativas proteicas de 2024, impulsionada pela urbanização, renda em ascensão e apoio governamental para zonas de manufatura de tecnologia alimentar. O plano quinquenal da China inclui iniciativas de "alimentos futuros" e fornece financiamento para instalações piloto de fermentação. Empresas lácteas chinesas estão desenvolvendo caseína livre de animais para reduzir dependência de importação. O ecossistema de alternativas proteicas da Índia centra-se em Bengaluru, onde fabricantes contratados produzem concentrados de proteína vegetal para mercados domésticos e internacionais.

O crescimento do mercado da América do Norte deriva do processo eficiente de avaliação GRAS (Geralmente Reconhecido como Seguro) da FDA, permitindo que proteínas lácteas e de ovos fermentadas de precisão entrem no mercado rapidamente. A região mantém forte investimento de capital de risco, enquanto empresas multinacionais participam de acordos de co-manufatura para expandir instalações de produção. A Geração Z mostra maior aceitação de alternativas de carne, enquanto consumidores mais velhos priorizam custo e produtos familiares.

A Europa integra alternativas proteicas em sua estrutura do Green Deal, apoiando desenvolvimento de agricultura celular e implementando requisitos de relatórios de sustentabilidade que favorecem ingredientes de baixo carbono. Embora aprovações de novos alimentos levem mais tempo que nos Estados Unidos, produtos aprovados se beneficiam de rotulagem consistente em toda a UE. A região do Oriente Médio e África, particularmente UAE e Arábia Saudita, alcança a maior taxa de crescimento regional a 6,43%, impulsionada por iniciativas de segurança alimentar e investimentos de fundos soberanos em tecnologias de fermentação.

Cenário Competitivo

Empresas agrícolas como Cargill, ADM e Ingredion utilizam suas redes existentes de fornecimento e logística para suprir isolados de ervilha, concentrados de canola e amidos funcionais a fabricantes de alternativas proteicas. Essas empresas aproveitam suas vantagens de escala enquanto desenvolvem capacidades internas de extrusão. Empresas como Beyond Meat e Perfect Day focam em inovação, desenvolvendo formulações avançadas de hambúrgueres e proteínas lácteas livres de lactose que atendem padrões de saúde cardíaca.

Parcerias estratégicas moldam o mercado: Cargill estabeleceu um acordo de suprimento multi-anual com ENOUGH para alternativas de carne de micoproteína, enquanto Believer Meats fez parceria com GEA para construir a maior instalação de carne cultivada do mundo. A indústria mostra maturidade crescente através de atividade crescente de patentes, particularmente em caminhos enzimáticos e tecnologias de design de biorreator.

Parcerias estratégicas moldam o mercado: Cargill estabeleceu um acordo de suprimento multi-anual com ENOUGH para alternativas de carne de micoproteína, enquanto Believer Meats fez parceria com GEA para construir a maior instalação de carne cultivada do mundo. A indústria mostra maturidade crescente através de atividade crescente de patentes, particularmente em caminhos enzimáticos e tecnologias de design de biorreator.

Líderes da Indústria de Alternativas Proteicas

-

ADM

-

Cargill Inc.

-

International Flavors & Fragrances Inc.

-

Kerry Group plc

-

Ingredion Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Dezembro de 2024: Griffith Foods introduziu seu primeiro portfólio de alternativas proteicas, apresentando substitutos de carne à base de plantas, proteínas à base de leguminosas e formulações proteicas inovadoras. O portfólio inclui conceitos alimentares prontos para mercado projetados para atender à crescente demanda do consumidor por alternativas proteicas sustentáveis.

- Abril de 2024: InnovaFeed, produtora de ingredientes de insetos para ração animal de alta qualidade, comida para pets e nutrição de plantas, inaugurou seu Centro de Inovação de Insetos da América do Norte (NAIIC) em Decatur, Illinois. Esta planta piloto é o primeiro passo da expansão industrial planejada da empresa na América do Norte. A empresa visa ampliar a produção e comercialização de proteína de inseto nos EUA.

- Janeiro de 2024: A startup dinamarquesa de comida e petiscos para pets Globe Buddy introduziu uma comida para cães super-premium, Globe Buddy Brown, incorporando proteína derivada de inseto. A proteína de inseto usada no Globe Buddy Brown é alegadamente proveniente de larvas de mosca soldado negro fornecidas pelo produtor dinamarquês de proteína de inseto Enorm.

Escopo do Relatório Global do Mercado de Alternativas Proteicas

Alternativas proteicas são ingredientes ricos em proteína provenientes de plantas, insetos, fungos ou através de cultura de tecido para substituir fontes convencionais baseadas em animais.

O mercado global de alternativas proteicas é segmentado pela fonte e inclui proteína vegetal, micoproteína, proteína de algas e proteína de inseto. A seção de proteína vegetal é ainda classificada em proteína de soja, proteína de trigo, proteína de ervilha e outras proteínas vegetais. Baseado na aplicação, o mercado é segmentado em alimentos e bebidas, suplementos alimentares, ração animal, comida para pets, cuidados pessoais e cosméticos. O segmento de alimentos e bebidas é sub-segmentado em padaria, confeitaria, produtos lácteos à base de plantas, bebidas e outros alimentos e bebidas. O relatório analisa ainda o cenário do mercado global, incluindo uma análise detalhada da América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África. Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (USD).

| Proteínas Vegetais | Proteína de Soja |

| Trigo | |

| Ervilha | |

| Arroz | |

| Cânhamo | |

| Outros | |

| Proteínas Microbianas | Micoproteína |

| Proteína de Algas | |

| Proteínas de Inseto | Grilo |

| Larvas de Mosca Soldado Negro (BSFL) | |

| Outros |

| Isolados Proteicos |

| Concentrados Proteicos |

| Proteínas Texturizadas e TVP |

| Hidrolisados e Peptídeos |

| Fracionamento Seco e Úmido |

| Extrusão e Texturização |

| Fermentação de Precisão |

| Agricultura Celular (Baseada em Scaffold, Suspensão) |

| Alimentos e Bebidas | Análogos de Carne à Base de Plantas |

| Alternativas de Laticínios e Alternativas de Laticínios | |

| Padaria e Confeitaria | |

| Bebidas | |

| Outros Alimentos Embalados | |

| Suplementos Alimentares e Nutrição Esportiva | |

| Ração Animal e Comida para Pets | |

| Cuidados Pessoais e Cosméticos |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Fonte | Proteínas Vegetais | Proteína de Soja |

| Trigo | ||

| Ervilha | ||

| Arroz | ||

| Cânhamo | ||

| Outros | ||

| Proteínas Microbianas | Micoproteína | |

| Proteína de Algas | ||

| Proteínas de Inseto | Grilo | |

| Larvas de Mosca Soldado Negro (BSFL) | ||

| Outros | ||

| Por Forma | Isolados Proteicos | |

| Concentrados Proteicos | ||

| Proteínas Texturizadas e TVP | ||

| Hidrolisados e Peptídeos | ||

| Por Tecnologia de Produção | Fracionamento Seco e Úmido | |

| Extrusão e Texturização | ||

| Fermentação de Precisão | ||

| Agricultura Celular (Baseada em Scaffold, Suspensão) | ||

| Por Aplicação | Alimentos e Bebidas | Análogos de Carne à Base de Plantas |

| Alternativas de Laticínios e Alternativas de Laticínios | ||

| Padaria e Confeitaria | ||

| Bebidas | ||

| Outros Alimentos Embalados | ||

| Suplementos Alimentares e Nutrição Esportiva | ||

| Ração Animal e Comida para Pets | ||

| Cuidados Pessoais e Cosméticos | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de alternativas proteicas?

O tamanho do mercado de alternativas proteicas atingiu USD 18,79 bilhões em 2025 e está a caminho de chegar a USD 24,31 bilhões até 2030 com TCAC de 5,29%.

Qual segmento de fonte está crescendo mais rapidamente?

Proteínas microbianas, incluindo whey fermentado de precisão e micoproteínas, estão projetadas para crescer a 7,82% TCAC de 2025-2030, superando fontes vegetais e de inseto.

Qual região exibe o maior potencial de crescimento?

O Oriente Médio e África mostra a expansão mais rápida a 6,43% TCAC até 2030, apoiada por investimentos em segurança alimentar e apoio de fundos soberanos a instalações de fermentação.

Quão fragmentado é o cenário competitivo?

O mercado é moderadamente fragmentado; os cinco principais fornecedores controlam abaixo de 50% das vendas, dando tanto a incumbentes quanto start-ups espaço para adquirir participação através de vantagens de custo e tecnologia.

Quais são as principais restrições enfrentadas pelo setor?

Volatilidade da cadeia de suprimentos para culturas de pulso e revisões regulatórias prolongadas para proteínas de inseto pesam sobre o crescimento de curto prazo, embora mudanças tecnológicas e fornecimento diversificado ofereçam caminhos mitigadores.

Página atualizada pela última vez em: