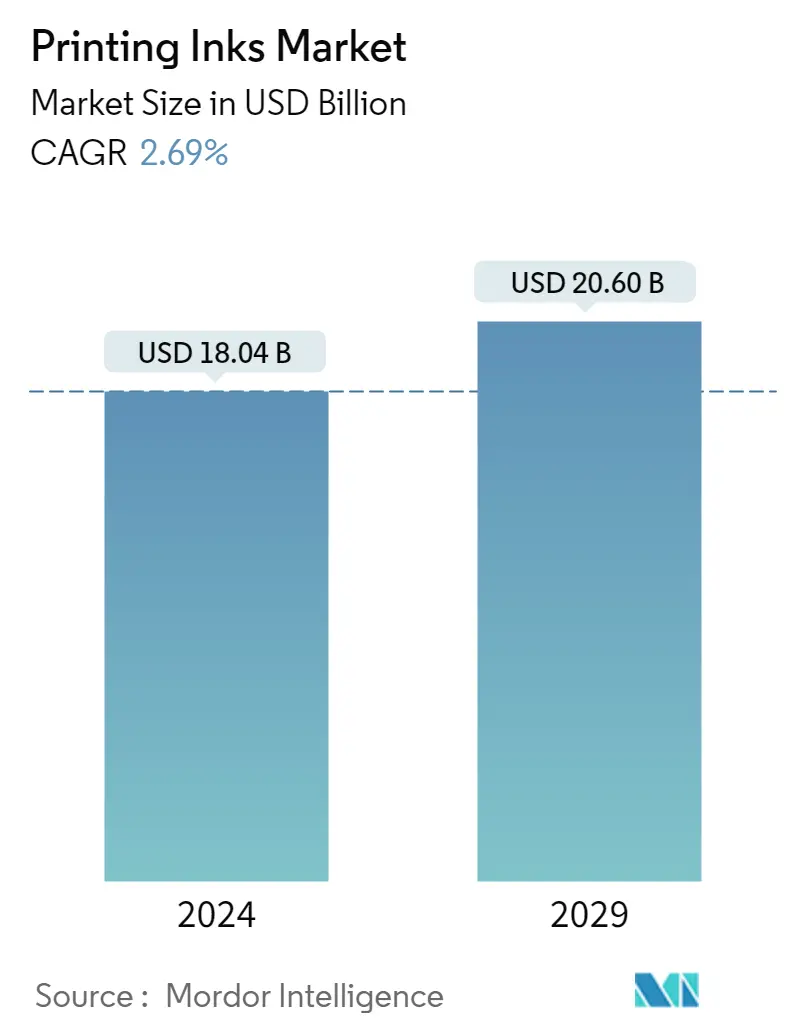

Tamanho do mercado de tintas de impressão

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 18.04 bilhões de dólares |

| Tamanho do mercado (2029) | USD 20.60 bilhões de dólares |

| CAGR(2024 - 2029) | 2.69 % |

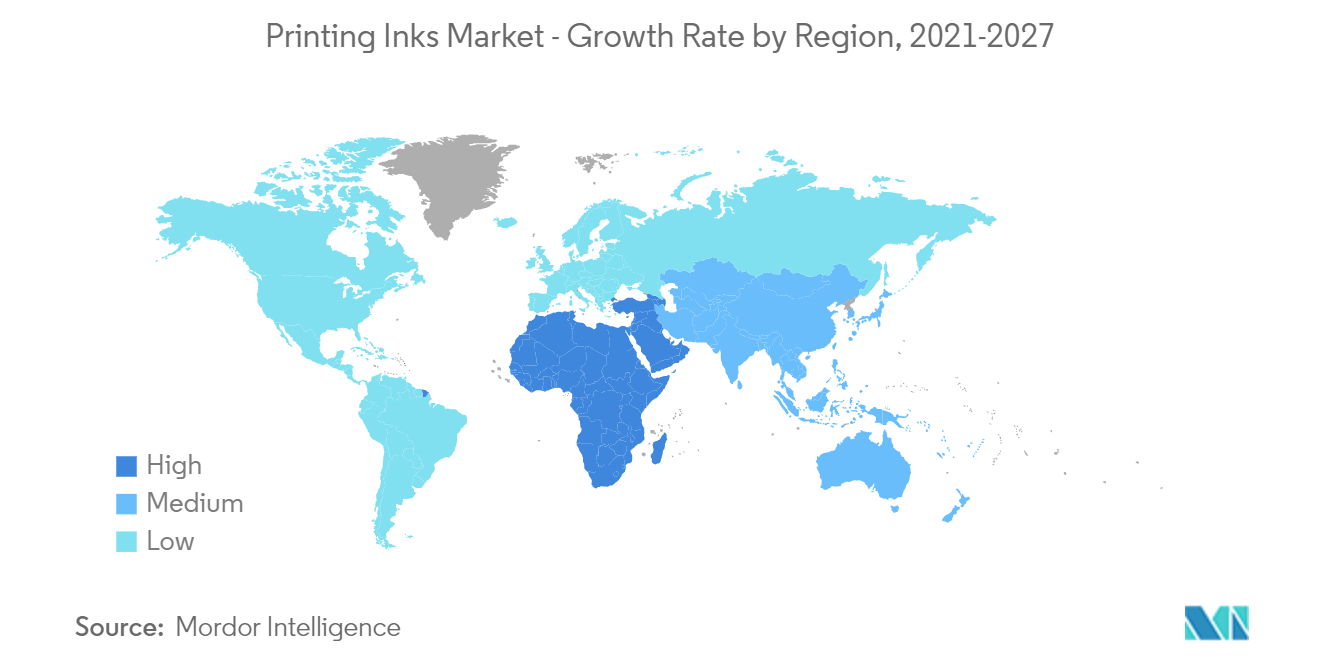

| Mercado de Crescimento Mais Rápido | Oriente Médio e África |

| Maior Mercado | Ásia-Pacífico |

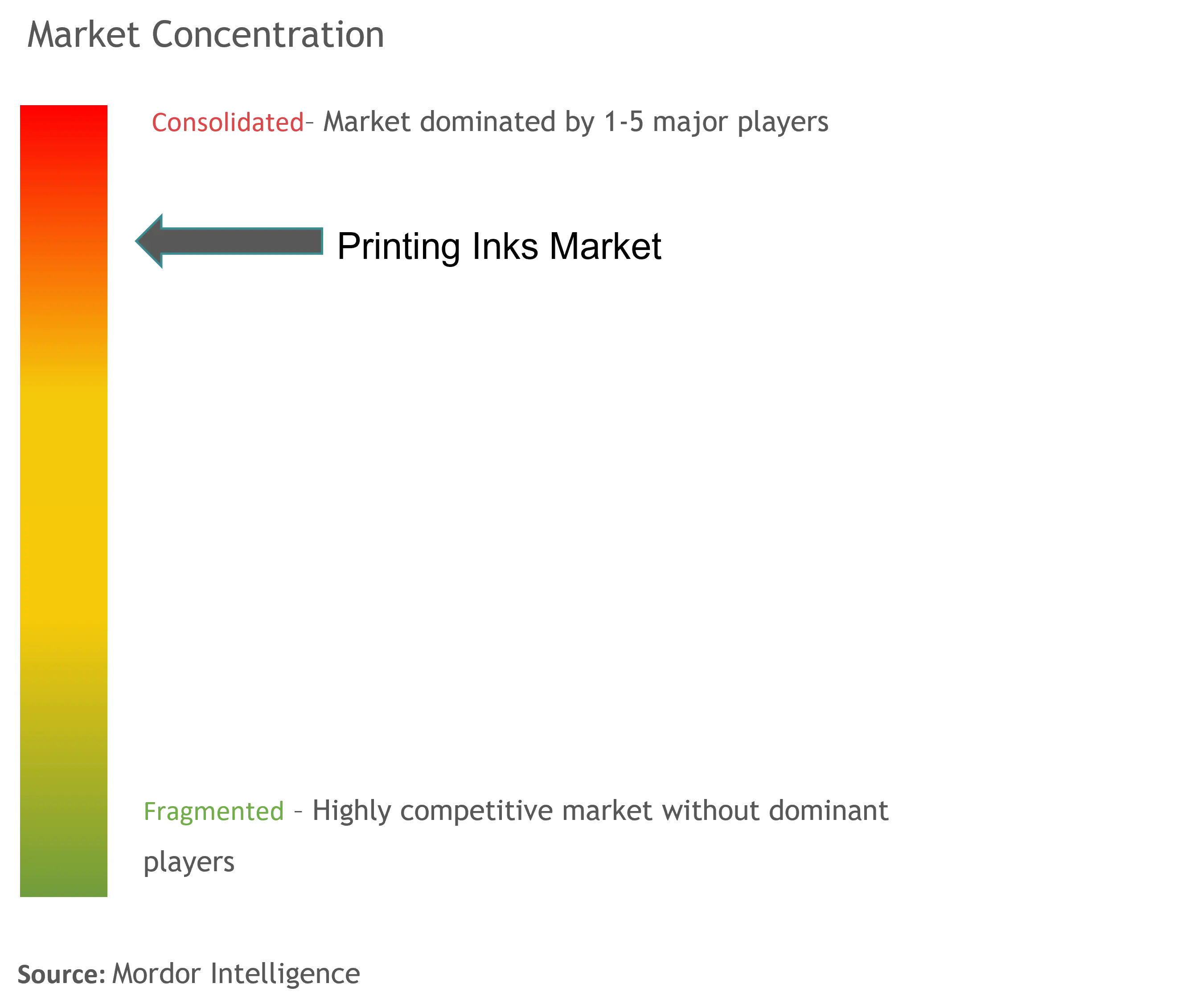

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de tintas de impressão

O tamanho do mercado de tintas de impressão é estimado em US$ 18,04 bilhões em 2024, e deve atingir US$ 20,60 bilhões até 2029, crescendo a um CAGR de 2,69% durante o período de previsão (2024-2029).

Devido ao impacto da COVID-19 em 2020, várias fábricas foram encerradas e a procura por embalagens diminuiu. Assim, isso afetou o consumo de tintas de impressão no setor de embalagens. No entanto, a indústria alimentar e de bebidas começou a recuperar e mostrou um impacto positivo. Em 2021 a indústria estava em processo de recuperação e os fabricantes superaram muitos desafios que a pandemia criou.

- No curto prazo, espera-se que os principais fatores, como a crescente demanda da indústria de impressão digital e a crescente demanda do setor de embalagens e rótulos, impulsionem o crescimento do mercado.

- Por outro lado, espera-se que um declínio na indústria de impressão comercial convencional e regulamentações rigorosas em relação ao descarte dificultem o crescimento do mercado estudado.

- No entanto, o surgimento de tintas de base biológica e curáveis por UV provavelmente criará em breve oportunidades lucrativas de crescimento para o mercado global.

- A Ásia-Pacífico dominou o mercado em todo o mundo, com o maior consumo vindo da China.

Tendências do mercado de tintas de impressão

Aumento da demanda do segmento de embalagens

- De acordo com um relatório publicado pela PMMI, a Associação para Tecnologias de Embalagem e Processamento, prevê-se que o crescimento da indústria global de embalagens atinja 42,2 mil milhões de dólares até 2021, contra 36,8 mil milhões de dólares em 2016. Isto deve-se ao aumento da população, às crescentes preocupações com a sustentabilidade, e espera-se que um maior poder de compra nas regiões em desenvolvimento aumente a procura de embalagens.

- A impressão digital está se expandindo rapidamente para a produção de etiquetas e eletrofotografia. Espera-se que a indústria de embalagens experimente uma revolução significativa na próxima década devido à crescente aplicação da impressão digital.

- Devido à capacidade de resposta rápida que a impressão digital oferece, ela tem sido muito popular entre vários proprietários de marcas. Desenvolvimentos recentes na impressão digital, como corte digital de papelão, vinco e outras tecnologias de acabamento, aumentaram o potencial para mais aplicações em embalagens flexíveis, embalagens de papelão ondulado e caixas dobráveis.

- Com as vantagens do processo jato de tinta, como a ausência de contato e o baixo custo, esse processo é amplamente utilizado para impressão de grandes formatos nos mais diversos substratos, tornando-o adequado para embalagens. Pode ser integrado em linhas de conversão existentes de forma mais eficiente do que os sistemas de toner.

- Com os desenvolvimentos na indústria alimentar e o crescimento da população em países como a China, a Índia e os Estados Unidos, as embalagens rígidas têm aumentado nos últimos anos.

- As embalagens flexíveis são o maior segmento de aplicação de embalagens do mercado geral de embalagens, devido às suas diversas vantagens, como a necessidade de 91% menos material do que as embalagens rígidas e cerca de 96% de economia de espaço. Além disso, com um foco crescente na sustentabilidade, as soluções tradicionais de embalagens rígidas estão a ser substituídas por soluções de embalagens inovadoras e flexíveis.

- Na indústria alimentícia, as embalagens flexíveis são preferidas devido às suas propriedades de absorção de umidade, frescor do produto e controle de temperatura, além de serem capazes de manter a vida útil do produto. Os cigarros e produtos de tabaco associados são os principais produtos da indústria de embalagens flexíveis, entre outros produtos, como a água engarrafada.

- Na indústria alimentícia, as embalagens flexíveis são preferidas devido às suas propriedades de absorção de umidade, frescor do produto e controle de temperatura, além de serem capazes de manter a vida útil do produto. Os cigarros e produtos de tabaco associados são os principais produtos da indústria de embalagens flexíveis, entre outros produtos, como a água engarrafada.

- Conseqüentemente, espera-se que a demanda por tintas de impressão da indústria de embalagens cresça rapidamente durante o período de previsão.

China dominará o mercado Ásia-Pacífico

- A região Ásia-Pacífico dominou a participação no mercado global. Com o crescimento das atividades de construção e a crescente demanda por móveis

- A China é a maior economia manufatureira e exportadora do mundo, devido ao qual sua necessidade de embalagens é enorme. A indústria de embalagens na China produziu 11,6 milhões de toneladas métricas de papel e cartão para embalagens em setembro de 2022 e foi o maior produtor mundial naquele ano. A China vê uma tendência crescente no uso de materiais de embalagem flexíveis, rígidos e de papel e cartão. Espera-se que este impulso positivo na indústria de embalagens impulsione a demanda do mercado por tintas de impressão.

- Além disso, a indústria de embalagens registou um crescimento notável, com a tendência crescente de entregas expresso. o volume total de entrega expressa na China foi de cerca de 108 bilhões de peças em 2021.

- A indústria têxtil na China emprega milhões de pessoas e contribui significativamente para as exportações e a economia do país. As empresas chinesas de vestuário são rentáveis e estão em expansão, com o sector de exportação a registar um crescimento diário.

- Tanto nos mercados consumidores nacionais como globais, a indústria chinesa de vestuário está a progredir em muitas áreas, incluindo a qualidade das matérias-primas, a estrutura industrial, a maquinaria moderna de alta tecnologia, o desenvolvimento de etiquetas e o processo de trabalho.

- Além disso, a demanda por tintas de impressão também tem aumentado na indústria têxtil do país. O país é o maior exportador de vestuário do mundo, possuindo uma enorme capacidade de produção, embora a indústria têxtil tenha registado um crescimento lento nos últimos anos.

- Devido a todos os fatores acima mencionados, prevê-se que o mercado de tintas de impressão na região aumente durante o período de previsão.

Visão geral da indústria de tintas de impressão

O mercado global de tintas de impressão está parcialmente consolidado, os cinco principais players dominaram a participação no mercado global. Alguns dos principais players incluem Sun Chemicals, Flint Group, Sakata Inx Corporation, Toyo Ink SC Holdings Co. Ltd e Siegwerk Druckfarben AG Co, entre outros.

Líderes de mercado de tintas de impressão

-

Sun Chemical

-

Flint Group

-

Sakata Inx Corporation

-

Toyo Ink SC Holdings Co. Ltd

-

Siegwerk Druckfarben AG & Co. KGaA

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Tintas de Impressão

- Em janeiro de 2022, a Sun Chemical adquiriu a SAPICI. fortalecendo a estratégia de fornecimento e adicionando capacidades para desenvolver e criar novos polímeros para toda a gama de tintas, revestimentos e adesivos de laminação da empresa.

- Em janeiro de 2022, a Encres DUBUIT adquiriu a POLY-INK fortalecendo seu portfólio de produtos ao adicionar tintas condutivas. A empresa combinou competência científica em nanomateriais com capacidades de engenharia de aplicação através desta aquisição.

Relatório de mercado de tintas de impressão – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Demanda crescente da indústria de impressão digital

4.1.2 Aumento da demanda do setor de embalagens e rótulos

4.2 Restrições

4.2.1 Declínio na indústria de impressão comercial convencional

4.2.2 Regulamentações rigorosas relativas ao descarte

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Volume)

5.1 Tipo

5.1.1 À base de solvente

5.1.2 A base de água

5.1.3 Base de óleo

5.1.4 ultravioleta

5.1.5 LED UV

5.1.6 Outros tipos

5.2 Processo

5.2.1 Impressão Litográfica

5.2.2 Impressão flexográfica

5.2.3 Impressão de rotogravura

5.2.4 Impressão digital

5.2.5 Outros Processos

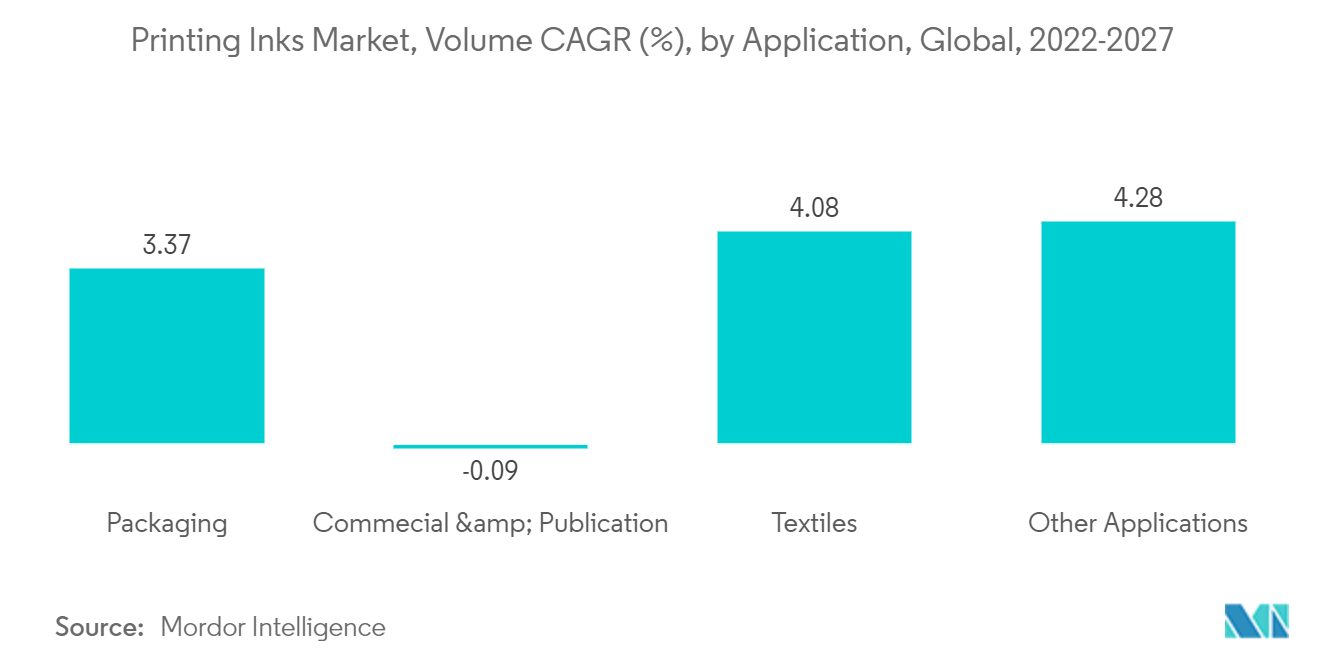

5.3 Aplicativo

5.3.1 Embalagem

5.3.1.1 Embalagem Rígida

5.3.1.1.1 Recipientes de papelão

5.3.1.1.2 Caixas de papelão ondulado

5.3.1.1.3 Recipientes de plástico rígido

5.3.1.1.4 Latas de metal

5.3.1.1.5 Outras embalagens rígidas

5.3.1.2 Embalagem Flexível

5.3.1.3 Etiquetas

5.3.1.4 Outras embalagens

5.3.2 Comercial e Publicação

5.3.3 Têxteis

5.3.4 Outras aplicações

5.4 Geografia

5.4.1 Ásia-Pacífico

5.4.1.1 China

5.4.1.2 Índia

5.4.1.3 Japão

5.4.1.4 Coreia do Sul

5.4.1.5 Austrália e Nova Zelândia

5.4.1.6 Países da ASEAN

5.4.1.7 Resto da Ásia-Pacífico

5.4.2 América do Norte

5.4.2.1 Estados Unidos

5.4.2.2 Canadá

5.4.2.3 México

5.4.2.4 Resto da América do Norte

5.4.3 Europa

5.4.3.1 Alemanha

5.4.3.2 Reino Unido

5.4.3.3 França

5.4.3.4 Itália

5.4.3.5 Rússia

5.4.3.6 Espanha

5.4.3.7 Resto da Europa

5.4.4 América do Sul

5.4.4.1 Brasil

5.4.4.2 Argentina

5.4.4.3 Resto da América do Sul

5.4.5 Oriente Médio e África

5.4.5.1 Arábia Saudita

5.4.5.2 África do Sul

5.4.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de classificação de mercado

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 ALTANA

6.4.2 Dainichiseika Color & Chemicals Mfg. Co. Ltd

6.4.3 Dow

6.4.4 Epple Druckfarben AG

6.4.5 Flint Group

6.4.6 FUJIFILM Corporation

6.4.7 Hubergroup Deutschland GmbH

6.4.8 SAKATA INX CORPORATION

6.4.9 Sanchez SA de CV

6.4.10 SICPA HOLDING SA

6.4.11 Siegwerk Druckfarben AG & Co. KGaA

6.4.12 Sun Chemical

6.4.13 T&K TOKA Corporation

6.4.14 Tokyo Printing Ink Mfg Co. Ltd

6.4.15 Toyo Ink SC Holdings Co. Ltd

6.4.16 Wikoff Color Corporation

6.4.17 Yip's Chemical Holdings Limited

6.4.18 Zeller+Gmelin

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Surgimento de tintas de base biológica e curáveis por UV

7.2 Outras oportunidades

Segmentação da indústria de tintas de impressão

As tintas de impressão consistem em um pigmento ou pigmentos da cor necessária misturados com óleo ou verniz, principalmente uma tinta preta feita de negro de fumo e óleo de linhaça espesso adicionado. O mercado de tintas de impressão é segmentado por tipo, processo, aplicação e geografia. Por tipo, o mercado é segmentado em tintas à base de solvente, à base de água, à base de óleo, UV, UV-LED e outros tipos de tintas. Por processo, o mercado é segmentado em impressão litográfica, impressão flexográfica, impressão de rotogravura, impressão digital, entre outros processos. Por aplicação, o mercado é segmentado em embalagens, comerciais e publicações, têxteis, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de tintas de impressão em 19 países nas principais regiões. O relatório oferece tamanho de mercado e previsões para tintas de impressão em volume (toneladas métricas) para todos os segmentos acima.

| Tipo | ||

| ||

| ||

| ||

| ||

| ||

|

| Processo | ||

| ||

| ||

| ||

| ||

|

| Aplicativo | ||||||||||||||||||||

| ||||||||||||||||||||

| ||||||||||||||||||||

| ||||||||||||||||||||

|

| Geografia | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de tintas de impressão

Qual é o tamanho do mercado de tintas de impressão?

O tamanho do mercado de tintas de impressão deverá atingir US$ 18,04 bilhões em 2024 e crescer a um CAGR de 2,69% para atingir US$ 20,60 bilhões até 2029.

Qual é o tamanho atual do mercado de tintas de impressão?

Em 2024, o tamanho do mercado de tintas de impressão deverá atingir US$ 18,04 bilhões.

Quem são os principais atores do mercado de tintas de impressão?

Sun Chemical, Flint Group, Sakata Inx Corporation, Toyo Ink SC Holdings Co. Ltd, Siegwerk Druckfarben AG & Co. KGaA são as principais empresas que atuam no mercado de tintas de impressão.

Qual é a região que mais cresce no mercado de tintas de impressão?

Estima-se que o Oriente Médio e a África cresçam no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de tintas de impressão?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de tintas de impressão.

Que anos esse mercado de tintas de impressão cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de tintas de impressão foi estimado em US$ 17,57 bilhões. O relatório abrange o tamanho histórico do mercado de tintas de impressão para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de tintas de impressão para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de tintas de impressão

Estatísticas para participação de mercado de tinta de impressão em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de tinta de impressão inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.