Tamanho e Participação do Mercado de Tratamento de Úlceras por Pressão

Análise do Mercado de Tratamento de Úlceras por Pressão pela Mordor Intelligence

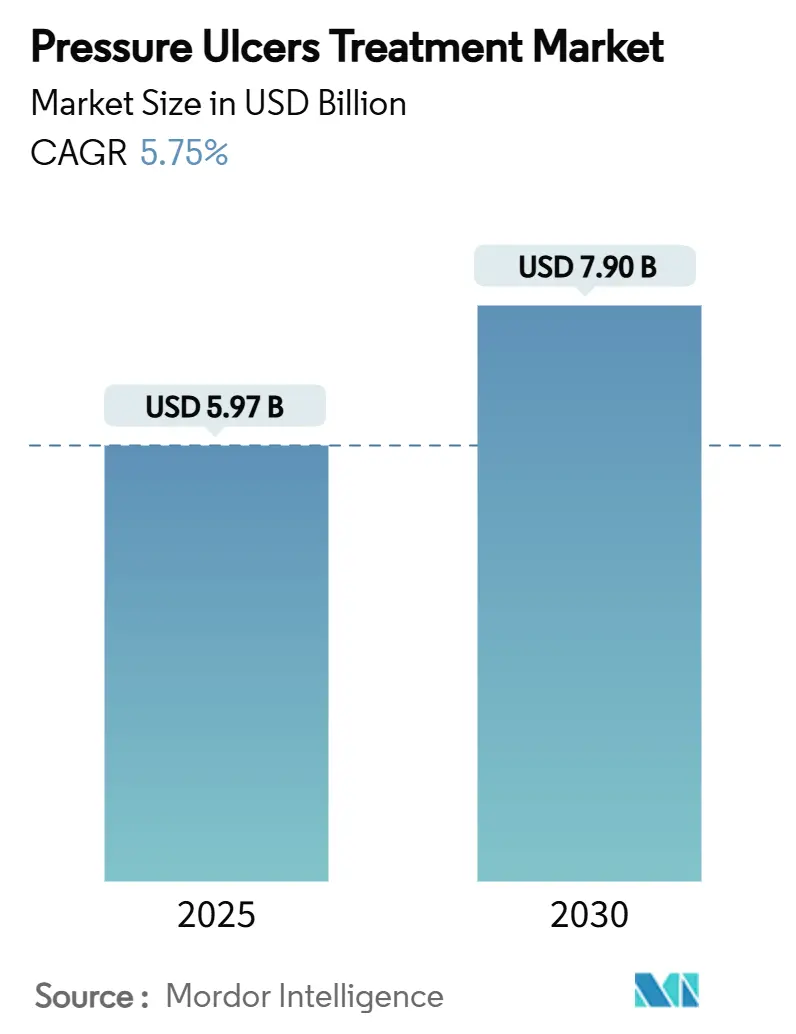

O tamanho do mercado de tratamento de úlceras por pressão está em USD 5,97 bilhões em 2025 e está projetado para atingir USD 7,90 bilhões até 2030, avançando a uma CAGR de 5,75%. O crescimento é sustentado pelo envelhecimento demográfico acelerado, aumento da prevalência de doenças crônicas e políticas de reembolso baseadas em valor que recompensam a prevenção enquanto penalizam lesões adquiridas no hospital. Leitos de mapeamento de pressão por IA em tempo real agora alcançam 94,2% de precisão na detecção de posição do paciente, permitindo reposicionamento proativo e impulsionando uma mudança estrutural do cuidado reativo para a prevenção preditiva. Sistemas de terapia de feridas por pressão negativa (NPWT) tornaram-se mais portáteis e econômicos, apoiando o uso ambulatorial e domiciliar enquanto ampliam a base de pacientes endereçáveis. Coletivamente, esses fatores estão reformulando a economia dos provedores, empurrando os tomadores de decisão em direção a tecnologias que encurtam o tempo de cicatrização, minimizam readmissões e reduzem o custo total do cuidado.

Principais Conclusões do Relatório

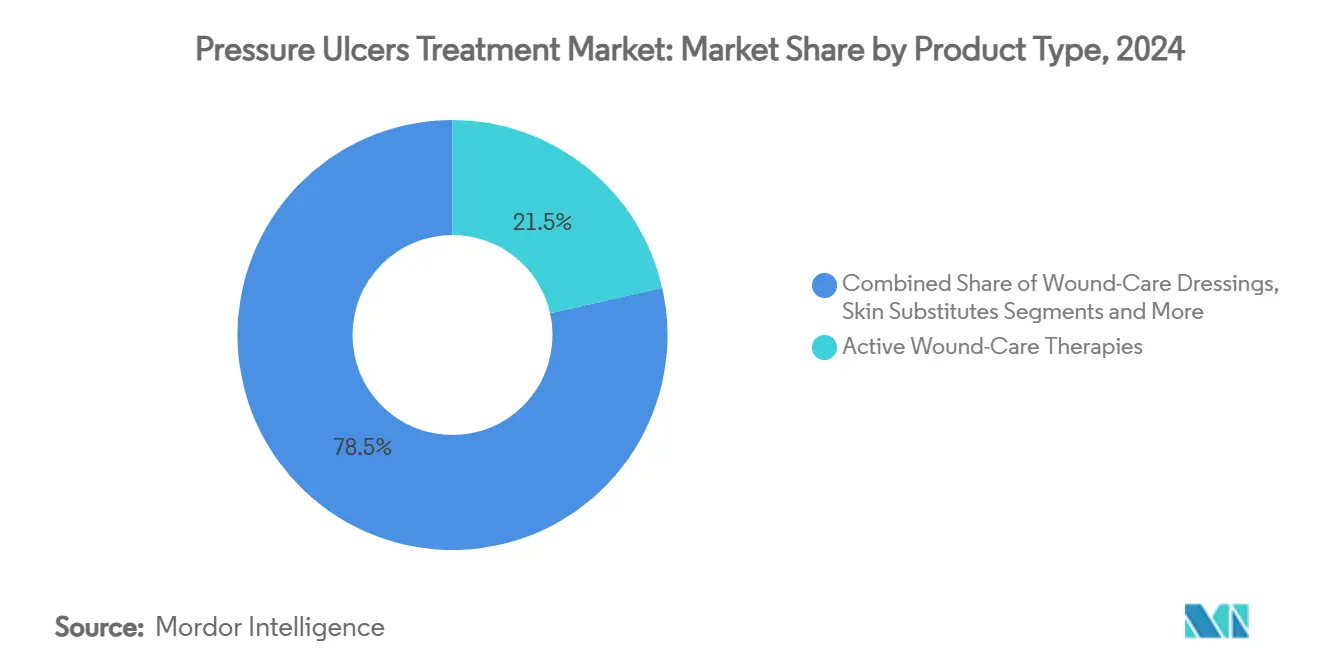

- Por tipo de produto, terapias ativas para cuidados de feridas detiveram 21,51% da participação no mercado de tratamento de úlceras por pressão em 2024, enquanto NPWT registrou o crescimento mais rápido a uma CAGR de 8,25% até 2030.

- Por estágio da úlcera, úlceras de Estágio II representaram 33,53% dos casos de tratamento em 2024, enquanto úlceras de Estágio IV estão se expandindo a uma CAGR de 7,85% até 2030.

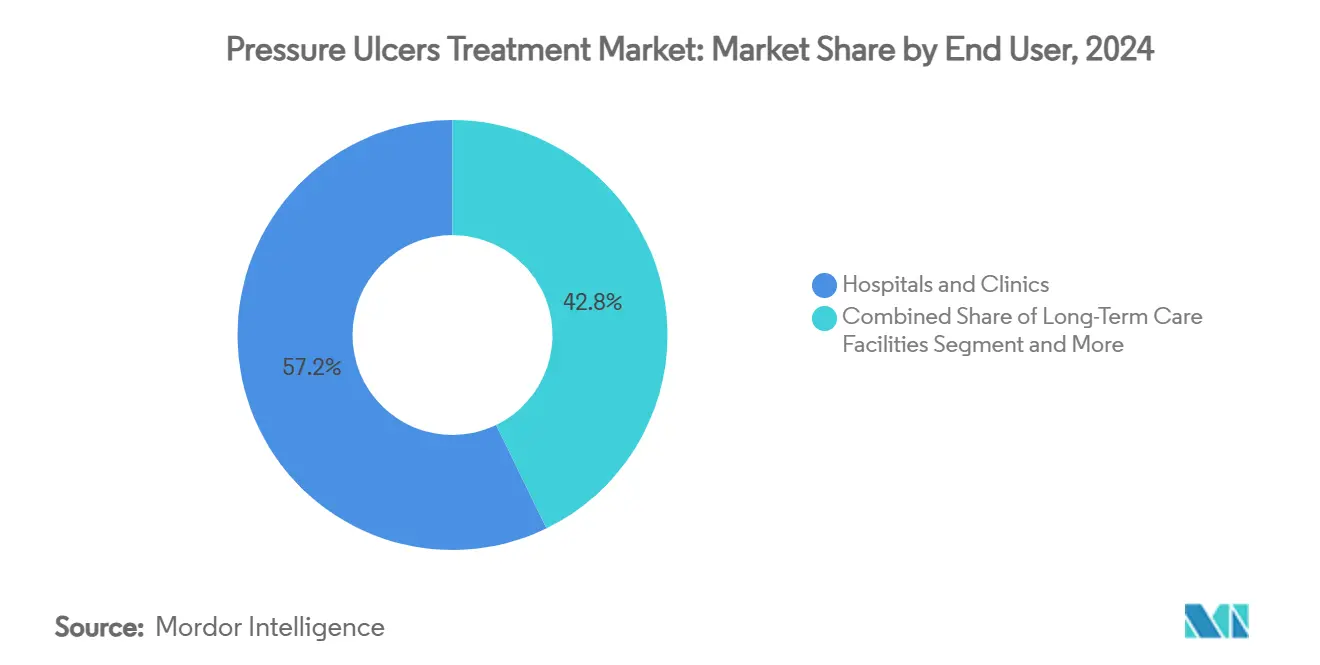

- Por usuário final, hospitais e clínicas controlaram 57,21% da participação no mercado de tratamento de úlceras por pressão em 2024, mas ambientes de cuidados domiciliares estão avançando a uma CAGR de 8,17% até 2030.

- Por geografia, América do Norte capturou 45,52% da participação de receita em 2024; Ásia-Pacífico está prevista para registrar a maior CAGR regional de 8,61% até 2030.

Tendências e Insights do Mercado Global de Tratamento de Úlceras por Pressão

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Envelhecimento populacional e carga de doenças crônicas | +1.2% | América do Norte, Europa, spillover global | Longo prazo (≥ 4 anos) |

| Fechamento mais rápido de feridas e alta precoce | +0.8% | América do Norte, Europa, Ásia-Pacífico em expansão | Médio prazo (2-4 anos) |

| Aumento de volumes cirúrgicos e incidência de traumas | +0.9% | Global, maior crescimento na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Adoção de NPWT | +1.1% | América do Norte, Europa, mercados emergentes | Curto prazo (≤ 2 anos) |

| Leitos de mapeamento de pressão por IA | +0.7% | América do Norte, Europa, Ásia-Pacífico | Médio prazo (2-4 anos) |

| Penalidades de reembolso baseado em valor | +0.6% | América do Norte, Europa | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Envelhecimento Populacional e Prevalência de Doenças Crônicas

Os ganhos globais na expectativa de vida estão produzindo uma coorte maior de pacientes imóveis e comórbidos que permanecem suscetíveis a lesões por pressão. Mundialmente, a prevalência de diabetes entre candidatos cirúrgicos atingiu 15,3% em 2024, intensificando a complexidade de reparação de tecidos[1]Frontiers in Public Health, "Global, Regional and National Burden of Decubitus Ulcers," frontiersin.org. Hospitais estão, portanto, expandindo investimentos em curativos biologicamente ativos que entregam fator de crescimento epidérmico, uma modalidade demonstrada para acelerar a re-epitelização em feridas crônicas. Em sistemas de saúde maduros, códigos de reembolso já cobrem um espectro de terapias de fatores de crescimento, encorajando médicos a adotar produtos premium que encurtam o tempo de cicatrização. Mercados emergentes, enquanto isso, estão adotando soluções bioativas simplificadas e de menor custo para gerenciar as mesmas pressões demográficas. O enquadramento diferencial de adoção está criando uma oportunidade global em camadas para fornecedores capazes de flexibilizar preços e complexidade de produtos de acordo com a capacidade local.

Demanda Crescente por Fechamento Mais Rápido de Feridas e Alta Precoce

Reformas no pagamento de provedores agora vinculam a compensação às métricas de tempo de permanência, provocando um foco operacional em fechar feridas rapidamente sem comprometer os resultados. Protótipos de bandagens elétricas demonstraram cicatrização 30% mais rápida versus abordagens convencionais, sinalizando potencial comercial para terapias baseadas em energia que podem ser monitoradas remotamente. Curativos biológicos impregnados com células viáveis aumentam ainda mais a formação de tecido de granulação, permitindo alta na mesma semana para pacientes selecionados com úlceras por pressão. Bandagens inteligentes equipadas com micro-sensores transmitem dados de umidade e pH para médicos, reduzindo trocas desnecessárias de curativos e carga de trabalho dos enfermeiros. Esses avanços se alinham com os objetivos dos pagadores de realocar recursos de internação para cuidados de alta acuidade. Consequentemente, fabricantes de dispositivos que integram análises em tempo real em consumíveis econômicos estão bem posicionados para obter acesso rápido aos formulários nas redes integradas de prestação de serviços.

Maiores Volumes Cirúrgicos e Incidência de Traumas Mundialmente

Procedimentos cirúrgicos eletivos e relacionados a traumas aumentaram significativamente em 2024 conforme os sistemas de saúde eliminaram atrasos pandêmicos e economias emergentes expandiram a capacidade de salas cirúrgicas. Maior throughput de procedimentos aumentou a população absoluta em risco de lesão por pressão peri-operatória, particularmente entre pacientes com índices de massa corporal acima da faixa normal. Tempos de anestesia mais longos e cirurgias em posição prona aumentam o risco de compressão cutânea sustentada, intensificando a demanda por superfícies de suporte intra-operatórias. Hospitais na Ásia-Pacífico, onde o crescimento do volume cirúrgico supera a expansão da força de trabalho, estão adquirindo mesas automatizadas de redistribuição de pressão para mitigar a formação de úlceras durante intervenções prolongadas. Tais compras reduzem diretamente a exposição a penalidades sob programas nacionais de relatórios de qualidade, reforçando a justificação de aquisição mesmo onde orçamentos de capital são restringidos.

Adoção Crescente da Terapia de Feridas por Pressão Negativa (NPWT)

Sistemas NPWT evoluíram rapidamente após 2024, impulsionados por cartuchos de uso único sem canister que reduzem o tempo de troca de curativo em 61% e custos de suprimento em 41%. Diretrizes clínicas agora recomendam NPWT como terapia de primeira linha para úlceras de Estágio III e Estágio IV que falham com curativos de retenção de umidade, um reconhecimento formalizado pelas principais seguradoras comerciais em 2025. Projetos recentes integram ciclos de instilação antimicrobiana, melhorando o controle da carga biológica enquanto preservam a integridade do tecido de granulação. A crescente cobertura do Medicare para kits NPWT descartáveis também catalisou a adoção em ambientes de cuidados domiciliares, especialmente entre idosos com restrições de mobilidade. Esses ventos favoráveis de reembolso devem se fortalecer nos próximos dois anos conforme os pagadores avaliam dados do mundo real vinculando o uso de NPWT a menores taxas de readmissão.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo inicial de produtos avançados para feridas | -0.8% | Global, mais acentuado em mercados emergentes | Médio prazo (2-4 anos) |

| Reembolso desigual em economias emergentes | -0.6% | Ásia-Pacífico, América Latina, MEA | Longo prazo (≥ 4 anos) |

| Volatilidade de matéria-prima de curativos com prata | -0.3% | Hubs de produção global | Curto prazo (≤ 2 anos) |

| Gap de habilidades em cuidados domiciliares no uso de dispositivos | -0.4% | Global, agudo em áreas rurais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo Initial de Produtos Avançados para Feridas

Produtos de tecido celular podem exceder USD 1.500 por aplicação, um obstáculo para hospitais operando sob pacotes de pagamento fixo. O Centers for Medicare & Medicaid Services (CMS) reduziu sua lista de substitutos de pele cobertos para 17 produtos em 2025, estreitando o campo reembolsável e forçando médicos a racionar terapias premium[2]Relias, "Navigating New CMS Skin Substitute Updates," relias.com. Consoles NPWT intensivos em capital também exigem justificação através de análises de valor multi-anos, atrasando a adoção em instalações com restrições de caixa. Fornecedores estão contra-atacando introduzindo preços baseados em assinatura e kits de uso único reembalados que reduzem gastos por episódio. Não obstante, o obstáculo econômico permanece um amortecedor significativo na penetração rápida em configurações de baixos recursos.

Cobertura de Reembolso Desigual em Economias Emergentes

Programas de seguro público em partes da Ásia-Pacífico e América Latina classificam cuidados avançados de feridas como eletivos, transferindo custos para pacientes e limitando a elasticidade da demanda. Sistemas de pagadores fragmentados complicam estratégias de listagem de fabricantes, estendendo cronogramas de negociação e inflacionando custos de entrada no mercado. Fornecedores multinacionais, portanto, perseguem portfólios em camadas, pareando curativos bioengenheirados premium com alternativas hidrocoloides fabricadas localmente para garantir aceitação mais ampla no formulário. A longo prazo, reformas mais amplas de cobertura universal poderiam aliviar essa restrição, mas planos comerciais imediatos devem acomodar heterogeneidade de reembolso.

Análise de Segmentos

Por Tipo de Produto: Modalidades Ativas Mantêm Liderança no Mercado

Terapias ativas para cuidados de feridas representaram 21,51% do tamanho do mercado de tratamento de úlceras por pressão em 2024, refletindo forte preferência clínica por soluções biologicamente ativas que modulam inflamação e estimulam o recrescimento de tecidos. Fatores de crescimento, plasma rico em plaquetas e matrizes com células encabeçam esta categoria e comandam preços premium nas redes integradas de prestação de serviços. Fabricantes estão escalando a produção de terapias celulares alogênicas, aproveitando fast tracks regulamentares que encurtam cronogramas de comercialização. A terapia de feridas por pressão negativa continua superando todas as outras modalidades a uma CAGR de 8,25%, impulsionada por plataformas de uso único que permitem implantação rápida em ambientes ambulatoriais e de cuidados domiciliares. Enquanto isso, curativos convencionais de espuma e hidrogel passam por melhorias iterativas-como polímeros responsivos à umidade e nanopartículas antimicrobianas-para manter relevância como adjuvantes econômicos. No horizonte de previsão, fornecedores que pareiam produtos biológicos ativos com sistemas de entrega habilitados por sensores estão melhor posicionados para capturar gastos incrementais hospitalares.

A terapia de feridas por pressão negativa lidera pipelines de inovação, com sistemas de próxima geração combinando ciclos de instilação e malhas de prata iônica para suprimir a formação de biofilme enquanto mantêm pressão sub-atmosférica. A aprovação da FDA em 2025 de um curativo de descascar e colar reduziu o tempo de configuração para menos de cinco minutos, ampliando a adoção pela enfermagem[3]Solventum, "All-in-One Extended-Wear Wound Dressing," solventum.com. Curativos de filme e almofadas de colágeno mantêm papéis de nicho em úlceras de estágio inicial ou superficiais, fornecendo a provedores conscientes de custos opções clinicamente validadas. Conforme a pressão de preços se intensifica, fornecedores se diferenciarão através de contratos baseados em resultados que vinculam o reembolso a reduções documentadas no tempo de cicatrização, espelhando tendências no mercado mais amplo de tratamento de úlceras por pressão.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Estágio da Úlcera: Mix de Severidade Direciona Alocação de Recursos

Úlceras de Estágio II representaram 33,53% dos casos tratados em 2024, sublinhando a prevalência de lesões de severidade moderada que se beneficiam de protocolos de intervenção precoce. Hospitais implantam curativos de retenção de umidade e estratégias periódicas de alívio de carga para acelerar a recuperação epitelial neste estágio. Em contraste, lesões de Estágio IV estão se expandindo a uma CAGR de 7,85%, consumindo recursos clínicos desproporcionais e estimulando a demanda por produtos biológicos avançados e sistemas NPWT. O tamanho do mercado de tratamento de úlceras por pressão associado ao cuidado de Estágio IV está previsto para subir acentuadamente conforme populações envelhecidas e multimorbidade elevam níveis de complexidade dentro de coortes de internados.

Através dos estágios, plataformas de diagnóstico de precisão empregando imagens multiespectrais e algoritmos de aprendizado de máquina agora alcançam 74% de precisão na previsão de risco de progressão de úlcera. Esta capacidade permite implantação mais precoce de terapias de alto valor, potencialmente achatando o crescimento de Estágio IV além de 2030. Lesões de tecido profundo e feridas não classificáveis permanecem desafios de avaliação, catalisando investimento em P&D em biomarcadores capazes de delinear profundidade de isquemia. Conforme ferramentas de classificação mais granulares ganham aprovação regulamentar, pagadores devem incorporar modificadores de reembolso baseados em estágio, vinculando ainda mais incentivos econômicos à classificação precisa.

Por Usuário Final: Expansão de Cuidados Domiciliares Redefine Modelos de Serviço

Hospitais e clínicas mantiveram 57,21% da participação no mercado de tratamento de úlceras por pressão em 2024, impulsionados pela concentração de feridas complexas requerendo desbridamento cirúrgico ou produtos biológicos avançados. Não obstante, ambientes de cuidados domiciliares estão crescendo a uma CAGR de 8,17%, refletindo diretrizes de pagadores para tratar feridas estáveis fora de instalações agudas e capitalizar custos per diem mais baixos. O CMS expandiu a cobertura de telemedicina para consultas de gerenciamento de feridas em 2025, permitindo protocolos de acompanhamento remoto que reduzem visitas presenciais enquanto preservam qualidade de resultado. Aplicativos integrados de monitoramento de feridas orientam cuidadores através de trocas de curativos e alertam automaticamente médicos para desvios no volume de exsudato de feridas, preenchendo o gap de habilidades restritivas discutido anteriormente.

Instalações de cuidados de longo prazo mantêm demanda estável devido à imobilidade dos residentes e comorbidades crônicas, mas restrições orçamentárias favorecem curativos econômicos de espuma e hidrofiber. Centros cirúrgicos ambulatoriais estão emergindo como locais intermediários para intervenções de Estágio I e Estágio II, particularmente quando a iniciação de NPWT é requerida pós-desbridamento. Coletivamente, essas mudanças estão fragmentando caminhos de cuidado, compelindo fabricantes de dispositivos a adaptar recursos de treinamento e opções de formato para diversos ambientes de provedores dentro da indústria mais ampla de tratamento de úlceras por pressão.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geografia

A América do Norte liderou o mercado de tratamento de úlceras por pressão com 45,52% de participação de receita em 2024, apoiada por esquemas robustos de reembolso, alta adoção de tecnologias preventivas habilitadas por IA e caminhos regulamentares favoráveis. Hospitais nos Estados Unidos aceleraram desembolsos de capital para superfícies de suporte inteligentes seguindo um fardo de penalidade de USD 26,8 bilhões vinculado a lesões por pressão adquiridas no hospital. O Canadá seguiu com financiamento em nível provincial destinado a kits NPWT em programas de cuidados domiciliares, ampliando ainda mais o acesso do paciente.

Na Europa, estruturas orçamentárias requerem dossiês de custo-efetividade, motivando fornecedores a patrocinar ensaios pragmáticos que demonstram benefícios ajustados por recursos. Países como Alemanha e Países Baixos agora reembolsam NPWT sob pagamentos adicionais de DRG, enquanto o NICE do Reino Unido validou NPWT de uso único para sítios cirúrgicos em 2024. A abraço da região à aquisição baseada em evidências sustenta crescimento moderado apesar de níveis de penetração maduros.

A Ásia-Pacífico é o território de crescimento mais rápido, projetado a uma CAGR de 8,61%, alimentado pela expansão do seguro de saúde na China e Índia e volumes crescentes de cirurgias ortopédicas e cardiovasculares. Ministérios regionais estão lançando diretrizes de gerenciamento de feridas que priorizam controle de infecção e mobilização rápida, estimulando importações de espuma impregnada com prata e sistemas NPWT portáteis. Fabricantes de contrato locais estão entrando em acordos de licenciamento com fornecedores multinacionais, reduzindo custos de produto final e facilitando adoção mais ampla. O Oriente Médio & África e América do Sul coletivamente respondem por uma participação menor mas apresentam alta necessidade não atendida; programas multilaterais de desenvolvimento estão financiando implantações piloto de leitos de mapeamento de pressão habilitados por IA em hospitais terciários, potencialmente semeando demanda para implementações mais amplas até 2027.

Cenário Competitivo

O mercado de tratamento de úlceras por pressão exibe concentração moderada, com os principais players-Smith+Nephew, Integra LifeSciences e Mölnlycke Health Care-coletivamente detendo participação significativa de receita em 2024. Incumbentes aproveitam portfólios amplos abrangendo curativos, produtos biológicos e soluções digitais, permitindo que hospitais padronizem aquisições sob acordos de fornecimento multi-anos. A integração da Smith+Nephew de sua linha NPWT de uso único PICO com o sistema de imagem WoundVision Scout em tempo real exemplifica uma mudança em direção a ecossistemas habilitados por dados que prendem clientes através da aderência do software.

Parcerias estratégicas dominam movimentos competitivos. No início de 2025, Solventum fez parceria com uma empresa de análise em nuvem para incorporar algoritmos de cicatrização preditiva em seu controlador NPWT, prometendo cortar a duração da terapia prevendo ciclos de pressão ótimos. Integra LifeSciences adquiriu um fabricante de matriz de colágeno sul-coreano para localizar suprimento e proteger contra volatilidade cambial. Enquanto isso, start-ups especializadas em bandagens bioeletrônicas e curativos de difusão de oxigênio estão atraindo capital de risco, visando abordar aplicações de nicho não atendidas por portfólios mainstream.

Desenvolvimentos regulamentares também estão reformulando a rivalidade. A desclassificação da FDA em 2025 de detectores de protease bacteriana para Classe II reduziu barreiras de entrada para empresas focadas em diagnósticos. Incumbentes maiores responderam licenciando tecnologias de sensor em vez de construir internamente, acelerando tempo ao mercado e ampliando escopo de plataforma. O sucesso competitivo cada vez mais depende de oferecer pacotes integrados produto-serviço que garantem reduções mensuráveis na incidência de lesões por pressão, alinhando incentivos de fornecedor com pontuações de qualidade hospitalar no mercado global de tratamento de úlceras por pressão.

Líderes da Indústria de Tratamento de Úlceras por Pressão

-

Molnlycke Health Care AB

-

Cardinal Health Inc.

-

Essity AB

-

Integra LifeSciences Holdings Corp.

-

Smith & Nephew PLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: FDA classificou dispositivos para detectar atividade de protease bacteriana em fluido de feridas crônicas em Classe II, simplificando o caminho regulamentário para diagnósticos avançados.

- Setembro de 2024: Solventum lançou o sistema V.A.C. Peel and Place Dressing, cortando tempo de aplicação NPWT em 61% e custos em 41% enquanto estende o tempo de uso para sete dias.

Escopo do Relatório Global do Mercado de Tratamento de Úlceras por Pressão

Conforme o escopo do relatório, úlceras por pressão também conhecidas como escaras ou feridas por pressão, são lesões causadas à pele e tecidos principalmente causadas por pressão prolongada na pele. O mercado de tratamento de úlceras por pressão está segmentado por tipo de produto (curativos para cuidados de feridas, terapias ativas para cuidados de feridas, dispositivos para cuidados de feridas e outros tipos de produto) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Curativos para Cuidados de Feridas |

| Curativos de Filme |

| Curativos de Espuma |

| Curativos de Hidrogel |

| Curativos de Colágeno |

| Terapias Ativas para Cuidados de Feridas |

| Substitutos de Pele |

| Fatores de Crescimento e Produtos Biológicos |

| Dispositivos para Cuidados de Feridas |

| Terapia de Feridas por Pressão Negativa |

| Equipamento de Oxigênio Hiperbárico |

| Dispositivos de Alívio de Pressão |

| Outros Dispositivos |

| Estágio I |

| Estágio II |

| Estágio III |

| Estágio IV |

| Não Classificável / Lesão de Tecido Profundo |

| Hospitais e Clínicas |

| Instalações de Cuidados de Longo Prazo |

| Ambientes de Cuidados Domiciliares |

| Centros Cirúrgicos Ambulatoriais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Produto | Curativos para Cuidados de Feridas | |

| Curativos de Filme | ||

| Curativos de Espuma | ||

| Curativos de Hidrogel | ||

| Curativos de Colágeno | ||

| Terapias Ativas para Cuidados de Feridas | ||

| Substitutos de Pele | ||

| Fatores de Crescimento e Produtos Biológicos | ||

| Dispositivos para Cuidados de Feridas | ||

| Terapia de Feridas por Pressão Negativa | ||

| Equipamento de Oxigênio Hiperbárico | ||

| Dispositivos de Alívio de Pressão | ||

| Outros Dispositivos | ||

| Por Estágio da Úlcera | Estágio I | |

| Estágio II | ||

| Estágio III | ||

| Estágio IV | ||

| Não Classificável / Lesão de Tecido Profundo | ||

| Por Usuário Final | Hospitais e Clínicas | |

| Instalações de Cuidados de Longo Prazo | ||

| Ambientes de Cuidados Domiciliares | ||

| Centros Cirúrgicos Ambulatoriais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de tratamento de úlceras por pressão?

O tamanho do mercado de tratamento de úlceras por pressão é de USD 5,97 bilhões em 2025 e está previsto para atingir USD 7,90 bilhões até 2030, crescendo a uma CAGR de 5,75%.

Qual segmento de produto está crescendo mais rapidamente?

A terapia de feridas por pressão negativa está se expandindo mais rapidamente a uma CAGR de 8,25% até 2030, impulsionada por sistemas portáteis de uso único e reembolso favorável.

Por que a Ásia-Pacífico está mostrando o maior crescimento regional?

A CAGR de 8,61% da Ásia-Pacífico reflete volumes cirúrgicos crescentes, cobertura de seguro em expansão e adoção acelerada de tecnologias avançadas de cuidado de feridas.

Como modelos de reembolso baseado em valor estão influenciando decisões de compra?

Hospitais enfrentam penalidades significativas por lesões por pressão adquiridas no hospital, provocando investimentos em tecnologias preditivas e terapias ativas que reduzem taxas de incidência.

Qual é a perspectiva para cuidados de úlceras por pressão baseados em casa?

Ambientes de cuidados domiciliares estão previstos para crescer a uma CAGR de 8,17% conforme telemedicina, plataformas de monitoramento remoto e dispositivos NPWT portáteis permitem tratamento eficaz fora dos hospitais.

Página atualizada pela última vez em: