Tamanho e Participação do Mercado de Semicondutores de Potência

Análise do Mercado de Semicondutores de Potência pela Mordor Intelligence

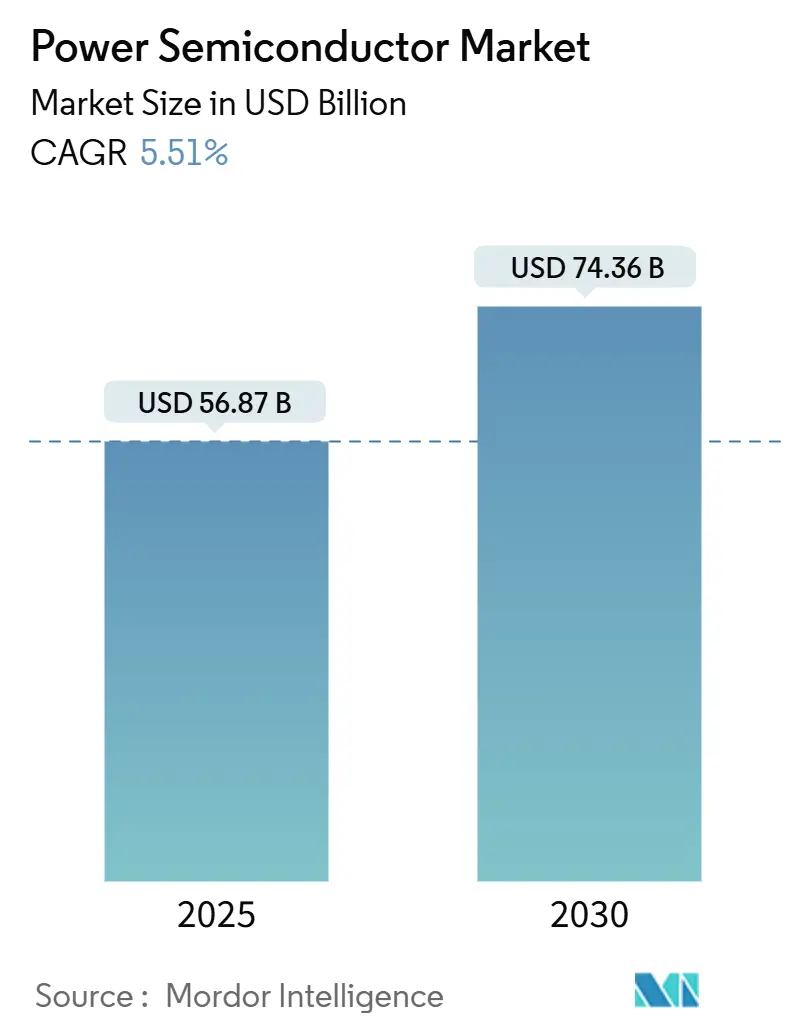

O tamanho do mercado de semicondutores de potência situa-se em USD 56,87 bilhões em 2025 e está a caminho de atingir USD 74,36 bilhões até 2030, avançando a uma CAGR de 5,51% [1]Fonte: Infineon Technologies AG, "FORVIA HELLA Seleciona o Novo MOSFET Automotivo CoolSiC 1200 V da Infineon," infineon.com . A forte demanda por conversão eficiente de energia em veículos elétricos, sistemas de energia renovável e eletrônicos intensivos em dados mantém o mercado de semicondutores de potência resiliente mesmo quando desacelerações cíclicas emergem em outros lugares. Materiais de banda larga (WBG) - principalmente carbeto de silício (SiC) e nitreto de gálio (GaN) - comandam preços premium porque superam o silício em condições de alta tensão e alta frequência. A eletrificação automotiva ancora o volume, mas o crescimento rápido deriva de instalações de energia solar com armazenamento, implementações de infraestrutura 5G e atualizações de automação industrial. Políticas regionais de cadeia de suprimentos como o U.S. CHIPS Act e o European Chips Act intensificam os investimentos em fabricação doméstica, enquanto a Ásia-Pacífico aproveita sua escala de fabricação de ponta a ponta para manter a liderança.

Principais Conclusões do Relatório

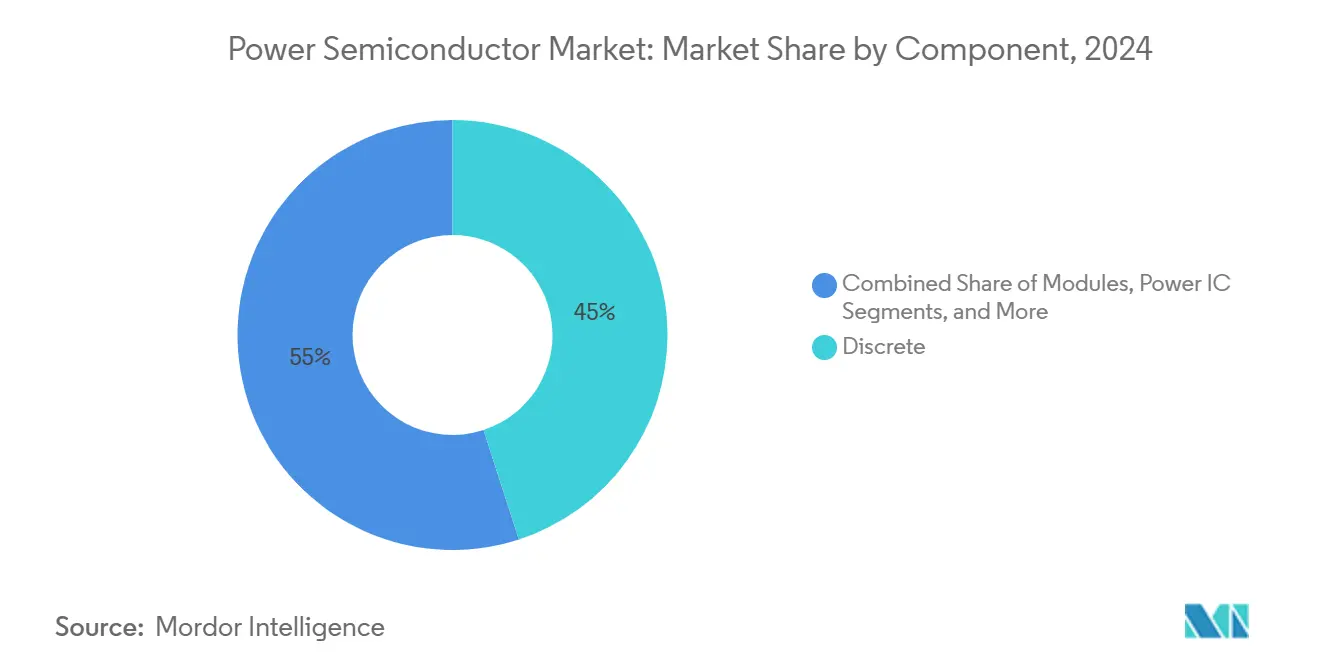

- Por componente, dispositivos discretos detiveram 45% da participação do mercado de semicondutores de potência em 2024, enquanto CIs de potência estão previstos para registrar uma CAGR de 6,12% até 2030.

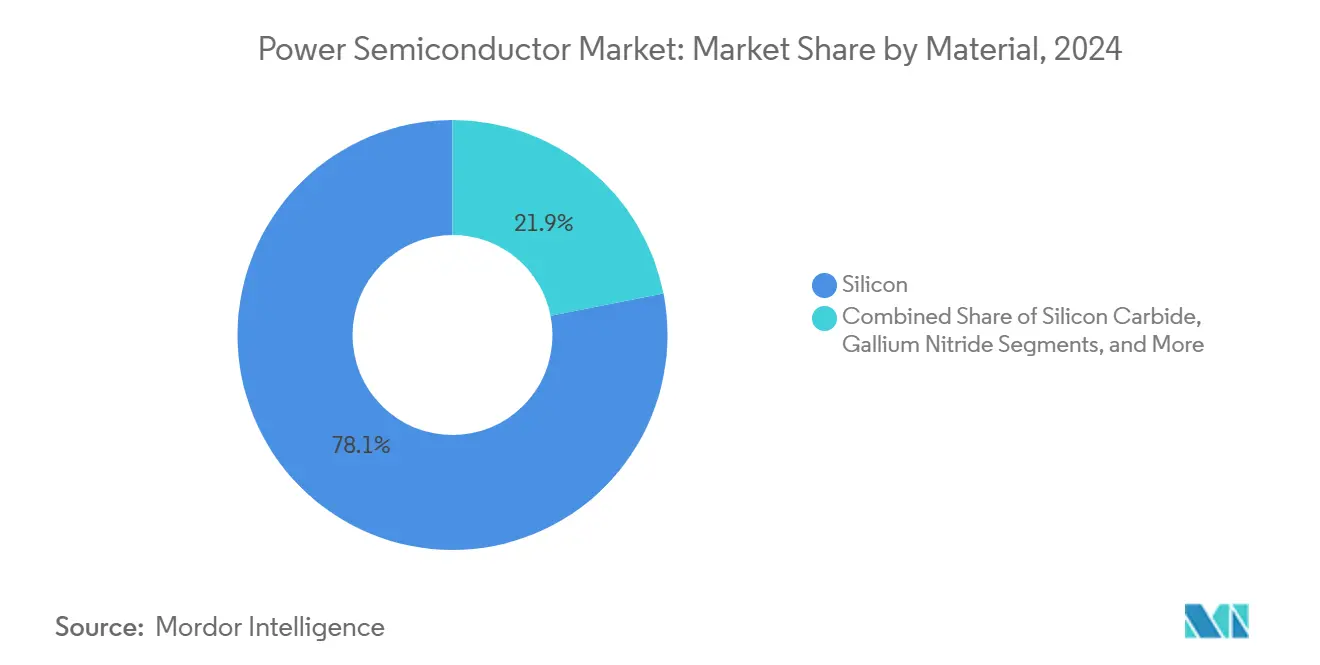

- Por material, o silício comandou 78,1% da participação no tamanho do mercado de semicondutores de potência em 2024, enquanto o GaN está projetado para expandir a uma CAGR de 9,17% até 2030.

- Por usuário final, automotivo reteve 31,18% da participação do mercado de semicondutores de potência em 2024, e o segmento de energia e potência está definido para registrar uma CAGR de 7,34% até 2030.

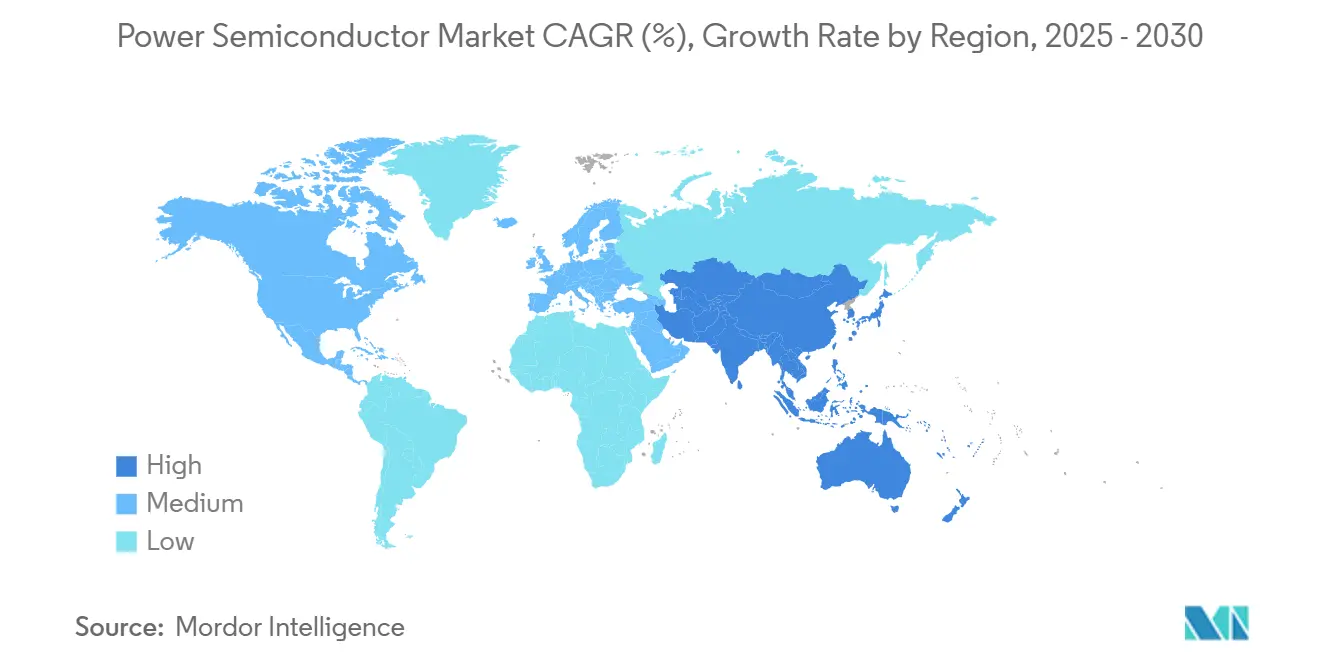

- Por geografia, a Ásia-Pacífico respondeu por 51,7% da participação de receita em 2024 e está avançando a uma CAGR de 6,86% até 2030.

Tendências e Insights do Mercado Global de Semicondutores de Potência

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente por VEs e infraestrutura de carregamento | +1.8% | Global, com APAC e Europa liderando adoção | Médio prazo (2-4 anos) |

| Proliferação de estações base 5G | +0.9% | Global, com América do Norte e APAC mercados centrais | Curto prazo (≤ 2 anos) |

| Crescimento da conversão de energia liderada por renováveis | +1.2% | Global, com Europa e América do Norte orientadas por políticas | Longo prazo (≥ 4 anos) |

| Automação industrial e atualizações de acionamento de motor | +0.8% | APAC central, expansão para América do Norte e Europa | Médio prazo (2-4 anos) |

| HAPS e sistemas de propulsão de aeronaves totalmente elétricas | + 0.3% | Centros aeroespaciais da América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Arquiteturas VE de carregamento rápido para 2-/3-rodas na Ásia | +0.6% | APAC, principalmente Índia e Sudeste Asiático | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente por VEs e Infraestrutura de Carregamento

Veículos elétricos dependem cada vez mais de MOSFETs SiC que aumentam a eficiência do sistema de transmissão e reduzem os tempos de carregamento [2]Fonte: Infineon Technologies AG, "Soluções para Sistemas de Energia Fotovoltaica," infineon.com. Montadoras mudando para sistemas de 800 V especificam SiC para reduzir perdas do inversor, evidenciado pela FORVIA HELLA selecionando dispositivos CoolSiC de 1.200 V para carregadores embarcados de próxima geração. Contratos de fornecimento plurianuais, como o acordo da onsemi com a Volkswagen, garantem entregas verticalmente integradas de chip para módulo, mitigando riscos de alocação. Implementações paralelas de carregadores rápidos DC requerem blocos de energia de 8 kW a 1 MW, efetivamente dobrando a demanda por SiC apenas do conteúdo veicular. Rendimentos de grau automotivo permanecem desafiadores, então IDMs adicionam capacidade de substrato cativo para estabilizar curvas de custo e proteger margens.

Proliferação de Estações Base 5G

Transistores GaN de alta mobilidade eletrônica entregam maior ganho e eficiência que LDMOS em frequências sub-6 GHz e mmWave. A densificação de pequenas células impulsiona os embarques de GaN para quadruplicar até o final da década conforme operadoras combatem contas de energia crescentes. A NXP acopla Si LDMOS com die GaN em módulos massive-MIMO multichip que integram matrizes de antenas e simplificam o design térmico. Fornecedores de semicondutores de potência adicionam materiais de fixação de die sinterizados para lidar com temperaturas de ponto quente acima de 225 °C. O foco do setor de telecomunicações no custo total de propriedade converte ganhos incrementais de eficiência em opex reduzido, consolidando a adoção de GaN em implementações de próxima fase.

Crescimento da Conversão de Energia Liderada por Renováveis

Projetos solares e eólicos de escala utilitária especificam dispositivos WBG para superar limiares de eficiência de inversor de 99%. A plataforma de inversor de 2.000 V da SMA Solar integra MOSFETs SiC de 2 kV da ROHM dentro de módulos Semikron Danfoss para maximizar o rendimento energético sob condições de carga parcial [3]Fonte: ROHM Semiconductor, "Módulo Semikron Danfoss com MOSFETs SiC 2 kV da ROHM," rohm.com. Armazenamento interativo com a rede adiciona conversores bidirecionais que favorecem topologias SiC de alta frequência para reduzir magnéticos. Arquiteturas multiníveis reduzem custos de filtragem e permitem designs de skid compactos para retrofits de brownfield. Formuladores de políticas mandatando injeção de baixa harmônica fornecem impulso adicional para estágios de potência avançados sobre stacks IGBT legados.

Automação Industrial e Atualizações de Acionamento de Motor

Fábricas inteligentes adotam acionamentos baseados em SiC que reduzem perdas de comutação e diminuem o volume do dissipador de calor em até 70% [4]Fonte: Microchip Technology, "Carbeto de Silício Alimenta a Próxima Geração de Acionamentos de Motor Industriais," microchip.com . Frequências de comutação mais altas simplificam a filtragem passiva e melhoram o fator de potência, alinhando-se com metas de certificação de sustentabilidade. Arquiteturas centralizadas de barramento DC de 1.000 V distribuem energia com menor peso de cobre, aumentando a eficiência energética. Embora prêmios iniciais de dispositivos persistam, custos decrescentes de wafer de 200 mm estreitam o diferencial e aceleram períodos de retorno. Fábricas priorizando IA e automotivo podem apertar alocações industriais, então OEMs diversificam fornecimento através de acordos de segunda fonte qualificados.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Ciclos de escassez de fornecimento de wafer de silício | -0.7% | Global, com impacto particular na Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Alto custo / complexidade de design de dispositivos WBG | -0.9% | Global, com sensibilidade a custos em mercados emergentes | Médio prazo (2-4 anos) |

| Limites térmicos em inversores VE de alta densidade | -0.4% | Global, concentrado em aplicações automotivas | Médio prazo (2-4 anos) |

| Controles de exportação em ferramentas de epitaxia GaN | -0.5% | China e países aliados afetados diferentemente | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Ciclos de Escassez de Fornecimento de Wafer de Silício

A demanda total de wafer agora eclipsa a capacidade qualificada, e a redução de estoque em fornecedores de memória distorce o comportamento de compra de curto prazo [5]Fonte: SEMI, "Mercado de Wafer de Silício 2025: No Limiar Entre Limites Cíclicos e Mudança Estrutural," semi.org. Atrito geopolítico infla custos de construção de fábrica, enquanto limites de uso de água restringem locais greenfield em zonas propensas à seca. Entrantes chineses perseguem competição de preços que comprime margens ao longo da cadeia. Embora reservas de equipamentos de front-end sugiram recuperação, fraqueza do mercado final em PCs e smartphones modera o aumento de volume, expondo desequilíbrios estruturais em vez de cíclicos.

Alto Custo / Complexidade de Design de Dispositivos WBG

Substratos SiC incorrem em densidades de defeito mais altas, aumentando perdas de triagem de die e preços de peças finais. Dispositivos laterais GaN requerem práticas de acionamento de porta e layout específicas desconhecidas para muitos engenheiros OEM. Diretrizes de design-para-manufatura evoluem rapidamente, aumentando sobrecargas de validação. Conforme 200 mm SiC aumenta e epitaxia GaN em silício amadurece, curvas de custo curvam para baixo, mas choque de preço persiste entre segmentos sensíveis a custos de consumo e controle de motor.

Análise de Segmento

Por Componente: Vantagem de Integração para CIs de Potência

Circuitos integrados de potência contribuíram significativamente para o tamanho do mercado de semicondutores de potência em 2025 e subirão a uma CAGR de 6,12% até 2030. Unidades automotivas de gerenciamento de bateria requerem reguladores multi-rail e diagnósticos de segurança funcional entregues em uma pegada PMIC compacta. O OPTIREG TLF35585 compatível com ISO 26262 da Infineon sustenta unidades de controle eletrônico relacionadas à segurança, ilustrando a tendência em direção ao gerenciamento de energia de chip único [6]Fonte: Infineon Technologies AG, "Infineon Introduz Novo PMIC OPTIREG TLF35585," infineon.com . Dispositivos discretos permanecem indispensáveis para caminhos de alta corrente, preservando 45% da participação de receita; no entanto, a participação discreta diminui conforme designers favorecem soluções de módulo ou CI otimizadas para custo em subsistemas com restrição de espaço.

Roteiros de fornecedores agrupam dies GaN ou SiC dentro de módulos de potência inteligentes que integram acionamento de porta, sensoriamento e proteção, reduzindo o tempo de chegada ao mercado para montagens de inversor e carregador. A consolidação de módulos beneficia clientes de energia industrial e residencial de volume médio que carecem de expertise de empacotamento interno. Por outro lado, ODMs de eletrônicos de consumo ainda adquirem MOSFETs discretos para designs de adaptador para explorar flexibilidade de nível de placa e vantagens de preço. A coexistência de formatos discretos, módulos e CI enriquece o mercado de semicondutores de potência, permitindo trade-offs de desempenho-custo sob medida.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Material: GaN Escala Enquanto Silício Retém Volume Central

Silício alimentou 78,1% da receita em 2024, ancorando a participação do mercado de semicondutores de potência apesar de limites físicos. Avanços contínuos de MOSFET superjunction e redes de fornecimento maduras mantêm o silício relevante para 650 V e abaixo. GaN, embora menor hoje, registra o aumento mais rápido a uma CAGR de 9,17%, ganhando soquetes em carregadores rápidos móveis, estações base 5G e micro-inversores solares residenciais. Infineon prevê uma inflexão decisiva de adoção até 2025 conforme designs de referência padronizam acionamento de porta e mitigação de EMI.

SiC possui setores de tração de alta potência e rede, onde suas classificações de 1.200 V e 1.700 V excedem o alcance econômico do GaN. A transição para wafers SiC de 200 mm comprime custo por ampère, estreitando a lacuna versus silício superjunction. Diversificação de material reduz risco de fornecimento concentrado e desbloqueia opcionalidade de design. Sobre o horizonte de previsão, designers atribuirão silício a aplicações de mercado de massa orientadas por custo, SiC a transporte de alta potência e renováveis, e GaN a usos de alta frequência e menor potência, criando um ecossistema multi-material equilibrado.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Indústria de Usuário Final: Energia e Potência Supera Crescimento Automotivo

Automotivo capturou 31,18% da receita de 2024 graças a inversores de tração de bateria elétrica, carregadores embarcados e conversores DC-DC. No entanto, a vertical de energia e potência lidera a expansão a uma CAGR de 7,34% até 2030 conforme concessionárias implementam inversores string e centrais baseados em SiC excedendo 1.500 V. Implementações de armazenamento de rede adicionam conversores bidirecionais de multi-megawatt que incham ainda mais a demanda de dispositivos. Automação industrial segue de perto, aproveitando acionamentos SiC para linhas de processo de alta eficiência e atuadores robóticos. Eletrônicos de consumo permanece a maior saída de contagem de unidades, mas enfrenta pressão de ASP rígida, restringindo penetração WBG a notebooks principais e adaptadores premium. Saúde, aeroespacial e defesa formam fatias nicho de alta confiabilidade onde prêmios de desempenho compensam restrições de volume, preservando oportunidades de alta margem bruta.

Análise Geográfica

Ásia-Pacífico respondeu por 51,7% da participação do mercado de semicondutores de potência em 2024 e sustentou uma CAGR de 6,86% até 2030. China lidera aumentos de capacidade SiC e GaN, auxiliada por subsídios estatais e cadeias de suprimento verticalmente integradas. Índia acelera um campus OSAT de INR 7.600 crore visando 15 milhões de unidades por dia, sinalizando intenção de internalizar montagem. Taiwan e Coreia do Sul guardam liderança em empacotamento avançado e memória, respectivamente, enquanto Japão fortalece comando de materiais upstream.

América do Norte beneficia-se de USD 50 bilhões em incentivos do CHIPS Act que desbloqueiam conversões brownfield e fábricas greenfield pela Wolfspeed, Bosch e entrantes estrangeiros. Clusters automotivos, de defesa e de data center concentram demanda, impulsionando requisitos de conteúdo local. SEMI projeta gastos regionais de equipamento de fábrica dobrando para USD 24,7 bilhões até 2027, sublinhando scale-up de longo prazo [7]Fonte: SEMI, "Previsão de Gastos de Equipamento de Fábrica de 300 mm," semi.org.

Europa aproveita seu alinhamento de política automotiva e de energia renovável para catalisar absorção de SiC e GaN. A aprovação da fábrica de Dresden de EUR 5 bilhões da Alemanha exemplifica alinhamento público-privado para elevar autossuficiência. França e Itália oferecem pacotes de subvenção adicionais para preservar know-how de módulo e substrato de ponta. Mercados emergentes no Oriente Médio, África e América Latina permanecem conscientes do valor, adotando plataformas de silício maduras enquanto gradualmente testam WBG para energia solar de escala utilitária e eletrificação ferroviária.

Cenário Competitivo

A concentração de mercado é moderada, mas aumentando. Cinco fornecedores - STMicroelectronics, onsemi, Infineon, Wolfspeed e ROHM - controlaram mais de 70% da receita de dispositivos SiC em 2024 [8]Fonte: Evertiq, "Cinco Empresas Controlam o Mercado de Potência SiC," evertiq.com. Integração vertical de substrato a módulo mitiga interrupções de fornecimento e gera alavancagem de custo. Portfólios orientados por plataforma substituem ofertas de soquete único, permitindo reutilização em tração, solar e acionamentos industriais e reduzindo despesas de engenharia não recorrentes.

Dinâmicas de corrida de capacidade dominam estratégia. Wolfspeed garantiu USD 750 milhões em subsídios do CHIPS Act mais capital privado correspondente para expandir a capacidade SiC de 200 mm do Mohawk Valley [9]Fonte: Wolfspeed, "Wolfspeed Anuncia Financiamento de $750 M Sob o CHIPS Act dos EUA," wolfspeed.com . onsemi adquiriu ativos SiC JFET da Qorvo e selecionou a República Tcheca para produção SiC de ponta a ponta, garantindo resiliência de fornecimento europeu. Infineon abriu uma mega-fábrica SiC de 200 mm na Malásia, alimentada inteiramente por eletricidade renovável, posicionando-se para liderança de custo em escala.

Portfólios de patentes e acesso a equipamentos emergem como fossos competitivos em meio a regimes de controle de exportação apertados. Empresas aumentam acordos de desenvolvimento conjunto para garantir roteiros de ferramentas compatíveis com regulamentações em evolução. Aplicações de espaço branco - como robôs humanoides requerendo acionamentos de motor de alta precisão - atraem alocações de P&D, estendendo opcionalidade de crescimento além de mercados centrais.

Líderes da Indústria de Semicondutores de Potência

-

Infineon Technologies AG

-

Texas Instruments Inc.

-

STMicroelectronics NV

-

NXP Semiconductors NV

-

Qorvo Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Infineon e NVIDIA concordaram em co-desenvolver uma arquitetura de fornecimento de energia de corrente contínua de 800 V para data centers de IA, visando potência de rack acima de 1 MW.

- Maio 2025: Infineon revelou dispositivos superjunction SiC baseados em trincheira com 40% menor RDS(on)*A, garantindo Hyundai como cliente líder para inversores de tração de 800 kW.

- Março 2025: Mazda e ROHM iniciaram desenvolvimento conjunto de dispositivos de potência GaN visando lançamento comercial até FY 2027.

- Janeiro 2025: onsemi completou sua aquisição de USD 115 milhões do negócio SiC JFET da Qorvo para ampliar o portfólio EliteSiC.

- Janeiro 2025: Wolfspeed anunciou financiamento de USD 750 milhões do CHIPS Act mais USD 750 milhões de investidores liderados pela Apollo para expandir capacidade SiC.

Escopo do Relatório do Mercado Global de Semicondutores de Potência

Um semicondutor de potência é usado como chave ou retificador em eletrônica de potência. Ele desempenha um papel crucial no controle e conversão de energia elétrica em circuitos eletrônicos. O mercado é definido pela receita gerada a partir de vendas de vários componentes de semicondutores de potência como discreto, módulo e CI de potência, usando vários materiais como silício/germânio, carbeto de silício (SiC) e nitreto de gálio (GaN). Eles são empregados em uma gama diversa de indústrias globais de usuário final como automotivo, eletrônicos de consumo, TI e telecomunicações, militar e aeroespacial, energia, industrial e outros.

O mercado de semicondutores de potência é segmentado por componente (discreto [retificador, bipolar, MOSFET, IGBT e outros componentes discretos], módulos [tiristor, IGBT e MOSFET], CI de potência [PMICs multicanal, reguladores de comutação (AC/DC, DC/DC, isolados e não isolados), reguladores lineares, BMICs, outros componentes]), material (silício/germânio, carbeto de silício (SiC), nitreto de gálio (GaN)), indústria de usuário final (automotivo, eletrônicos de consumo, TI e telecomunicações, militar e aeroespacial, energia, industrial e outras indústrias de usuário final), e geografia (Estados Unidos, Europa, Japão, China, Coreia do Sul, Taiwan, Resto do Mundo). Os tamanhos de mercado e previsões de valor (USD) para todos os segmentos são fornecidos.

| Discreto | Retificador |

| Bipolar | |

| MOSFET | |

| IGBT | |

| Outros Componentes Discretos (Tiristor, HEMT, etc.) | |

| Módulos | Módulo Tiristor |

| Módulo IGBT | |

| Módulo MOSFET | |

| Módulo de Potência Inteligente (IPM) | |

| CI de Potência | PMIC (Multicanal) |

| Reguladores de Comutação (AC/DC, DC/DC, Iso/Não-iso) | |

| Reguladores Lineares | |

| CI de Gerenciamento de Bateria | |

| Outros CIs de Potência |

| Silício |

| Carbeto de Silício (SiC) |

| Nitreto de Gálio (GaN) |

| Outros |

| Automotivo |

| Eletrônicos de Consumo e Eletrodomésticos |

| TIC (TI e Telecom) |

| Industrial e Manufatura |

| Energia e Potência (Renováveis, Rede) |

| Aeroespacial e Defesa |

| Equipamentos de Saúde |

| Outros (Ferroviário, Marítimo) |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Coreia do Sul | |

| Índia | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio | Israel |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Egito | |

| Resto da África |

| Por Componente | Discreto | Retificador |

| Bipolar | ||

| MOSFET | ||

| IGBT | ||

| Outros Componentes Discretos (Tiristor, HEMT, etc.) | ||

| Módulos | Módulo Tiristor | |

| Módulo IGBT | ||

| Módulo MOSFET | ||

| Módulo de Potência Inteligente (IPM) | ||

| CI de Potência | PMIC (Multicanal) | |

| Reguladores de Comutação (AC/DC, DC/DC, Iso/Não-iso) | ||

| Reguladores Lineares | ||

| CI de Gerenciamento de Bateria | ||

| Outros CIs de Potência | ||

| Por Material | Silício | |

| Carbeto de Silício (SiC) | ||

| Nitreto de Gálio (GaN) | ||

| Outros | ||

| Por Indústria de Usuário Final | Automotivo | |

| Eletrônicos de Consumo e Eletrodomésticos | ||

| TIC (TI e Telecom) | ||

| Industrial e Manufatura | ||

| Energia e Potência (Renováveis, Rede) | ||

| Aeroespacial e Defesa | ||

| Equipamentos de Saúde | ||

| Outros (Ferroviário, Marítimo) | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio | Israel | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Egito | ||

| Resto da África | ||

Perguntas-Chave Respondidas no Relatório

Qual o tamanho do mercado de semicondutores de potência em 2025 e para onde está se dirigindo?

O tamanho do mercado de semicondutores de potência é USD 56,87 bilhões em 2025 e está projetado para atingir USD 74,36 bilhões até 2030, refletindo uma CAGR de 5,51%.

Qual setor adicionará mais receita incremental nos próximos cinco anos?

Aplicações de energia e potência, lideradas por implementações de energia solar com armazenamento, devem registrar uma CAGR de 7,34% até 2030, superando todos os outros segmentos de usuário final.

Por que SiC e GaN estão ganhando impulso sobre o silício?

SiC e GaN comutam mais rápido, lidam com tensões mais altas e dissipam menos calor, permitindo inversores mais leves, carregadores mais rápidos e equipamentos de telecomunicações de frequência mais alta.

Qual região domina a produção de semicondutores de potência hoje?

Ásia-Pacífico detém 51,7% da receita de 2024 e mantém a cadeia de suprimento mais completa de substrato à montagem.

Como o CHIPS Act influenciará a capacidade norte-americana?

Incentivos federais totalizando mais de USD 50 bilhões sustentam novas fábricas da Wolfspeed, Bosch e outros, com gastos regionais de equipamentos previstos para dobrar até 2027.

Página atualizada pela última vez em: