Análise de mercado de embalagens de módulos de potência

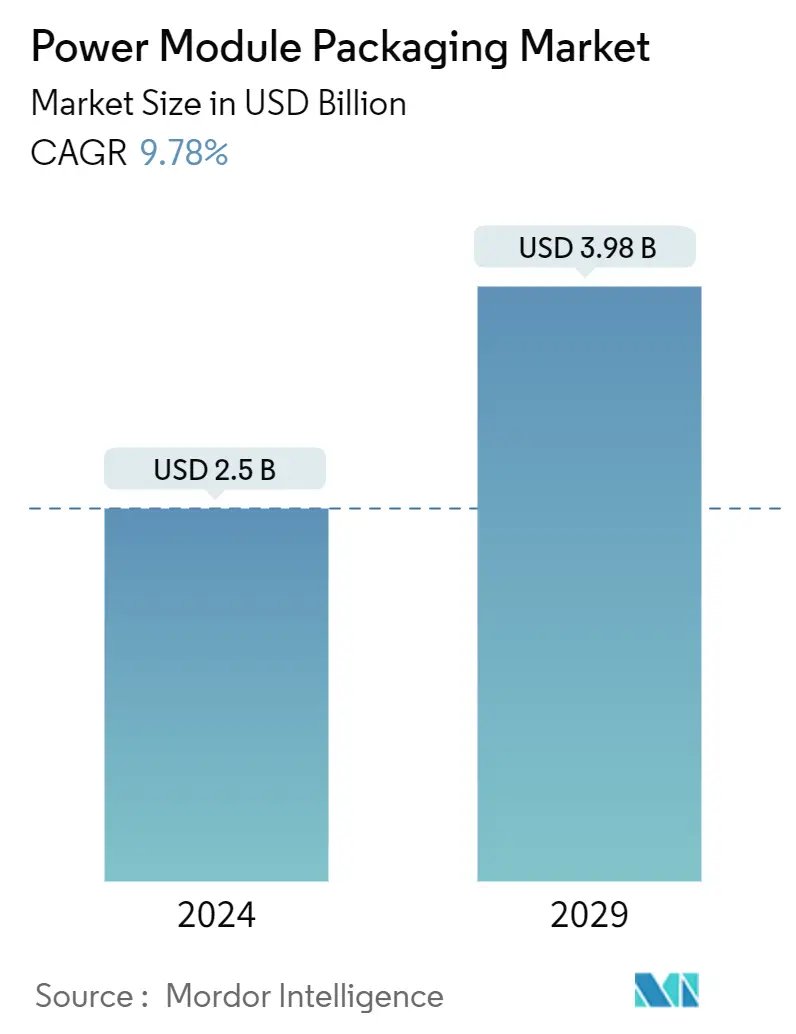

O tamanho do mercado de embalagens de módulos de energia é estimado em US$ 2,5 bilhões em 2024, e deverá atingir US$ 3,98 bilhões até 2029, crescendo a um CAGR de 9,78% durante o período de previsão (2024-2029).

Um módulo de potência ou módulo eletrônico de potência atua como um contêiner físico para armazenar vários componentes de potência, geralmente dispositivos semicondutores de potência. A embalagem desempenha um papel crucial na mudança em direção a densidades de potência mais altas, o que permite fontes de alimentação mais eficientes, conversão mais rápida, fornecimento de energia e maior confiabilidade. À medida que o mundo está migrando para frequências de comutação mais rápidas e densidades de potência mais altas, há uma mudança relacionada nos materiais de embalagem usados para ligação de fios, fixação de matrizes, substratos e resfriamento de sistemas.

- Os módulos de potência são os elementos-chave nos inversores e conversores de potência. Módulos de energia são comumente usados em carros elétricos e outros controladores de motores elétricos, eletrodomésticos, fontes de alimentação, máquinas de galvanoplastia, equipamentos médicos, carregadores de bateria, inversores e conversores CA para CC, interruptores de energia e equipamentos de soldagem. O crescimento do mercado de embalagens de módulos de energia é impulsionado por uma redução no desperdício de energia, esquemas eficientes de resfriamento distribuído, uma redução na pegada e um consequente aumento na densidade de energia. Além disso, espera-se que a crescente demanda por módulos de potência no setor de eletrônicos industriais e de consumo impulsione o mercado de embalagens de módulos de potência.

- A crescente procura por veículos eléctricos e veículos eléctricos alimentados por bateria, devido ao aumento dos custos de combustível e às crescentes preocupações ambientais, está a impulsionar a procura de embalagens de módulos de potência altamente eficientes. A substituição de IGBTs de silício por MOSFETs de SiC para inversores automotivos e outras aplicações também está alimentando mudanças na montagem e no empacotamento. Devido a isso, os principais fornecedores estão se concentrando na introdução de MOSFETs SiC, e esse fator está impulsionando o mercado de embalagens de módulos de potência.

- A crescente proliferação de produtos eletrônicos de consumo, como smartphones, laptops, computadores e TVs, também está impulsionando a demanda por soluções inovadoras e avançadas de empacotamento de módulos de energia. Os conversores AC-DC são amplamente utilizados em dispositivos eletrônicos que requerem energia DC, como computadores, televisores e smartphones, pois ajudam a diminuir o desperdício de energia e aumentam a eficiência dos dispositivos eletrônicos, permitindo um fornecimento de energia mais eficiente e eficaz. A crescente prevalência de smartphones devido aos avanços na tecnologia de baterias e 5G e novas variantes com recursos adicionais criam demanda por conversores AC-DC e módulos de energia.

- A crise financeira global alterou os quadros regulamentares e o ambiente de mercado pós-crise teve um impacto significativo no mercado de embalagens avançadas. Para permanecerem competitivos no mercado, os fornecedores de embalagens de módulos de potência estão aumentando suas atividades de fusões e aquisições para aumentar sua participação no mercado. Espera-se que isto continue nos próximos anos, com vários níveis de consolidação entre os principais players afetando a rentabilidade global.

- Os crescentes investimentos em instalações de PD, o crescente mercado de eletrônicos IoT, o número crescente de fundições devido ao COVID-19, a tendência de miniaturização e migração tecnológica e a alta demanda por módulos de energia têm impacto no crescimento do mercado. Além disso, muitos fornecedores de mercado esperam um crescimento do mercado nos próximos anos, principalmente devido a tendências como 5G e veículos eléctricos.

Tendências do mercado de embalagens de módulos de potência

Aumento da demanda do segmento de eletrônicos industriais e de consumo para impulsionar o mercado

- A indústria de eletrônicos de consumo passou por uma transformação significativa impulsionada pela crescente demanda por dispositivos mais inteligentes e avançados. Outra tendência importante na indústria eletrônica é o desenvolvimento da Internet das Coisas (IoT). Com o aumento da procura por dispositivos inteligentes, a IoT tornou-se essencial para a vida quotidiana. Assim, as empresas utilizam esta tecnologia principalmente para desenvolver novos produtos e serviços.

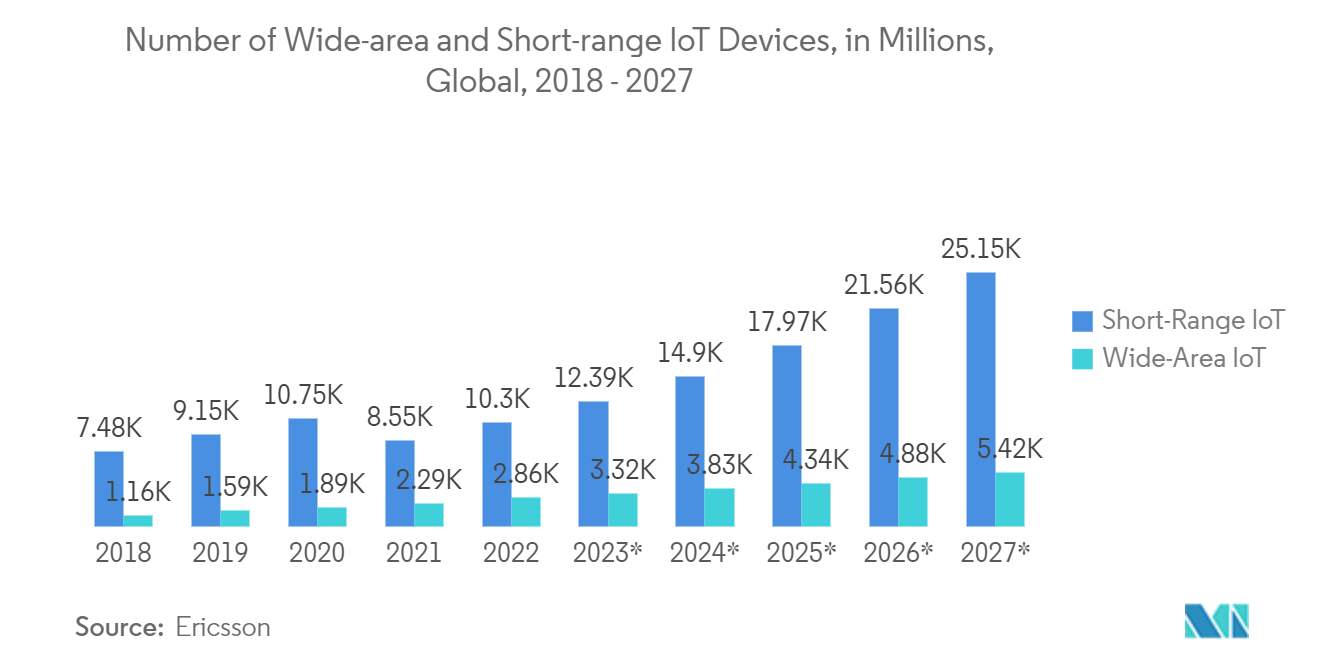

- Por exemplo, segundo a Ericsson, até 2028, cerca de 35 mil milhões de ligações estarão relacionadas com a Internet das Coisas. Os dispositivos IoT conectados incluem máquinas, carros conectados, medidores, terminais de ponto de venda, sensores, wearables e eletrônicos de consumo. Em 2022, havia um total de 10,3 mil milhões de dispositivos de Internet das Coisas (IoT) de curto alcance em todo o mundo, que deverá aumentar para 25 mil milhões até 2027. Além disso, os dispositivos IoT de área ampla totalizaram 2,9 mil milhões em 2021 e são projetados atingir 5,4 mil milhões até 2027.

- Com a crescente produção e vendas de smartphones com melhores tecnologias e a crescente incorporação de 5G e 6G, espera-se que o mercado de IC analógico ganhe uma ampla participação global. No entanto, esperava-se que a procura mundial por smartphones diminuísse em 2023 em comparação com 2022 devido à inflação, à diminuição dos gastos dos consumidores e a uma perspetiva mais fraca do consumidor, o que se esperava que prejudicasse o crescimento do mercado de IC analógicos durante um curto período de tempo. Espera-se que o mercado se recupere ligeiramente no ano fiscal de 2024 devido ao aumento da demanda por smartphones 5G e à crescente conectividade de rede 5G entre as nações. A crescente proliferação de smartphones 5G e smartphones dobráveis em todo o mundo está impulsionando o crescimento do mercado.

- As vendas de produtos eletrónicos de consumo, como frigoríficos, computadores, televisores e carregadores para dispositivos eletrónicos portáteis, como telemóveis ou tablets, estão a crescer significativamente. Conversores CA para CC também são usados nesses dispositivos eletrônicos usando módulos de potência. A crescente demanda por esses aparelhos e dispositivos impulsionará o crescimento do mercado nos próximos anos. Por exemplo, de acordo com o Gabinete Nacional de Estatísticas da China, a indústria de eletrodomésticos na China tornou-se uma indústria multibilionária. Só em 2022, o volume de mercado do setor de eletrodomésticos chineses ascendeu a cerca de 1,75 mil milhões de CNY. À medida que a indústria chinesa de eletrodomésticos floresce, as empresas chinesas de eletrodomésticos desempenham um papel cada vez mais importante no mercado global.

Espera-se que a Ásia-Pacífico registe um grande crescimento

- Espera-se que a região Ásia-Pacífico ocupe a maior parte, devido à crescente adoção de energias renováveis e ao número crescente de veículos elétricos/híbridos em países como a China. A China emergiu como uma força dominante na fase das energias renováveis. O país fez progressos significativos no início de uma mudança histórica no abandono do carvão. Na última década, de acordo com o Gabinete Nacional de Estatísticas da China, a participação do carvão no consumo de energia diminuiu de 68,5% para 56%.

- O governo está pressionando por reduções de emissões e melhoria da qualidade do ar. De acordo com o Global Energy Monitor, a capacidade solar da China é de 228 gigawatts (GW), com a capacidade eólica de 310 GW, o que é mais do que o resto do mundo combinado. A China pretende atingir 1.200 GW até 2030, com outros 750 GW de novos projetos eólicos e solares em preparação.

- As três empresas estatais de energia da China planeiam investir 14,5 mil milhões de dólares em energias renováveis até 2025, diversificando os seus negócios à medida que Pequim se esforça para atingir emissões líquidas zero de dióxido de carbono até 2060.

- Os ambiciosos objectivos da Índia em matéria de energias renováveis estão a transformar o seu sector energético. A electricidade renovável está a crescer mais rapidamente na Índia e espera-se que as novas adições de capacidade dupliquem até 2026. À medida que baterias mais eficientes serão utilizadas para armazenar electricidade, o que reduzirá ainda mais o custo da energia solar em 66% em comparação com o preço actual, a energia renovável espera-se que a energia represente cerca de 49% da geração total de eletricidade até 2040.

- O compromisso do governo indiano de atingir zero emissões líquidas até 2070 e aumentar a sua meta de energia renovável para 500 gigawatts até 2030 na Cimeira COP26 contribuiu significativamente para o crescimento da indústria. O governo está a tomar diversas iniciativas para impulsionar o setor de energias renováveis da Índia. Por exemplo, em Fevereiro de 2023, o governo indiano anunciou os seus planos de investir 4,3 mil milhões de dólares na transição energética do país e nas metas de emissões líquidas zero. O governo alocou 2,57 mil milhões de dólares no orçamento da União de 2022-23 para um programa PLI para aumentar a produção de painéis solares de alta eficiência.

- O aumento consistente na capacidade instalada de energia eólica nos últimos anos resultou em uma enorme demanda por módulos de energia na região. Com esta tendência provavelmente a continuar, aumentará ainda mais a procura por módulos de potência. Isso está alimentando o crescimento do mercado de embalagens de módulos de potência.

Visão geral da indústria de embalagens de módulos de potência

O mercado de embalagens de módulos de potência é semiconsolidado, com a presença de grandes players como Fuji Electric Co. Ltd, Infineon Technologies AG, Mitsubishi Electric Corporation, Semikron Danfoss Holding A/s (Danfoss A/S) e Amkor Technology Inc. no mercado estão adotando estratégias como parcerias e aquisições para aprimorar suas ofertas de produtos e obter vantagem competitiva sustentável.

- Em dezembro de 2023, a Infineon Technologies AG lançou os módulos IGBT XHP 3 de 4,5 kV em resposta ao impulso global para redução e integração. O XHP de 4,5 kV mudará fundamentalmente o cenário para drives de média tensão (MVD) e aplicações de transporte operando de 2.000 a 3.300 V CA em topologias de 2 e 3 níveis.

- Em agosto de 2023, a Fuji Electric Co. Ltd anunciou o lançamento de seu pequeno IPM de 3ª geração, a Série P633C, que ajuda a reduzir o consumo de energia dos equipamentos nos quais está montado, como eletrodomésticos e máquinas-ferramentas. Este produto utiliza os mais recentes chips IGBT/FWD de sétima geração, alcançando uma redução de 10% na perda de energia e uma redução de ruído eletromagnético para aproximadamente 1/3 em comparação com produtos convencionais.

Líderes de mercado de embalagens de módulos de potência

-

Fuji Electric Co. Ltd

-

Infineon Technologies AG

-

Mitsubishi Electric Corporation

-

Semikron Danfoss Holding A/S (Danfoss A/S)

-

Amkor Technology Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens de módulos de potência

- Dezembro de 2023 – STMicroelectronics anunciou que assinou um contrato de fornecimento de carboneto de silício (SiC) de longo prazo com a Li Auto. Sob este acordo, a STMicroelectronics fornecerá à Li Auto dispositivos SiC MOSFET para apoiar a estratégia da Li Auto em torno de veículos elétricos com bateria de alta tensão (BEVs) em vários segmentos de mercado.

- Novembro de 2023 – A Mitsubishi Electric Corporation anunciou que celebrará uma parceria estratégica com a Nexperia BV para desenvolver em conjunto semicondutores de potência de carboneto de silício (SiC) para o mercado de eletrónica de potência. Espera-se que a empresa aproveite suas tecnologias de semicondutores de banda larga para desenvolver e fornecer chips SiC MOSFET que a Nexperia usará para desenvolver dispositivos discretos de SiC.

Segmentação da indústria de embalagens de módulos de potência

Um módulo de potência ou módulo eletrônico de potência atua como um contêiner físico para o armazenamento de vários componentes de potência, geralmente dispositivos semicondutores de potência. O crescimento do mercado é impulsionado pela redução do desperdício de energia, pelo uso de esquemas eficientes de refrigeração distribuída, pela redução da pegada e pelo consequente aumento da densidade de energia. Além disso, a crescente demanda por módulos de potência nos setores de eletrônicos industriais e de consumo provavelmente impulsionará o crescimento do mercado de embalagens de módulos de potência.

O mercado de embalagens de módulos de potência é segmentado por tecnologia (substrato, placa de base, fixação de matriz, fixação de substrato, encapsulamentos, interconexões e outros) e por geografia (América do Norte, Europa, Ásia-Pacífico e Resto do Mundo). Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima.

| Por tecnologia | Substrato |

| Placa de base | |

| Morrer Anexar | |

| Anexar substrato | |

| Encapsulamentos | |

| Interconexões | |

| Outros | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| Resto do mundo |

Perguntas frequentes sobre pesquisa de mercado de embalagens de módulos de energia

Qual é o tamanho do mercado de embalagens de módulos de potência?

O tamanho do mercado de embalagens de módulos de energia deve atingir US$ 2,5 bilhões em 2024 e crescer a um CAGR de 9,78% para atingir US$ 3,98 bilhões até 2029.

Qual é o tamanho atual do mercado de embalagens de módulos de energia?

Em 2024, o tamanho do mercado de embalagens de módulos de energia deverá atingir US$ 2,5 bilhões.

Quem são os principais atores do mercado de embalagens de módulos de energia?

Fuji Electric Co. Ltd, Infineon Technologies AG, Mitsubishi Electric Corporation, Semikron Danfoss Holding A/S (Danfoss A/S), Amkor Technology Inc. são as principais empresas que operam no mercado de embalagens de módulos de potência.

Qual é a região que mais cresce no mercado de embalagens de módulos de energia?

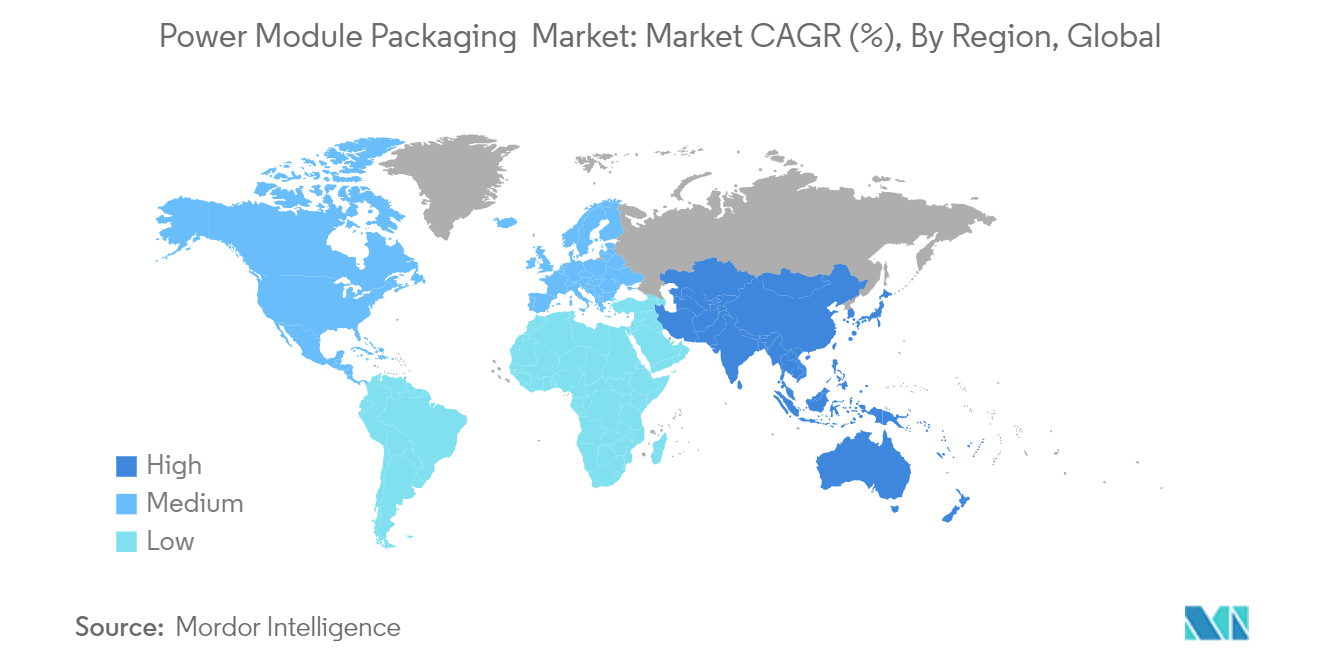

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de embalagens de módulos de energia?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de embalagens de módulos de energia.

Que anos esse mercado de embalagens de módulos de energia cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de embalagens de módulos de energia foi estimado em US$ 2,26 bilhões. O relatório abrange o tamanho histórico do mercado de embalagens de módulos de energia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens de módulos de energia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de embalagens de módulos de potência

Estatísticas para a participação de mercado de embalagens de módulos de energia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da embalagem do módulo de potência inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.