Tamanho do mercado de poliureia

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 1.02 bilhão de dólares |

| Tamanho do mercado (2029) | USD 1.35 bilhão de dólares |

| CAGR(2024 - 2029) | > 5.60 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de poliureia

O tamanho do mercado de poliureia é estimado em US$ 1,02 bilhão em 2024, e deverá atingir US$ 1,35 bilhão até 2029, crescendo a um CAGR superior a 5,60% durante o período de previsão (2024-2029).

O mercado foi impactado negativamente pela pandemia COVID-19, uma vez que houve um abrandamento na produção e na mobilidade, em que indústrias, como a automóvel, a construção, etc., foram forçadas a atrasar a sua produção devido a medidas de contenção e perturbações económicas. Atualmente, o mercado se recuperou da pandemia. O mercado atingiu níveis pré-pandêmicos em 2022 e deverá crescer de forma constante no futuro.

Um dos principais fatores que impulsionam o mercado é a crescente demanda por poliureia na indústria da construção.

Porém, espera-se que a volatilidade no preço da matéria-prima da poliureia atrapalhe o crescimento do mercado estudado.

O crescente uso da poliureia na indústria alimentícia e na aplicação em água potável provavelmente atuará como uma oportunidade para o mercado estudado nos próximos anos.

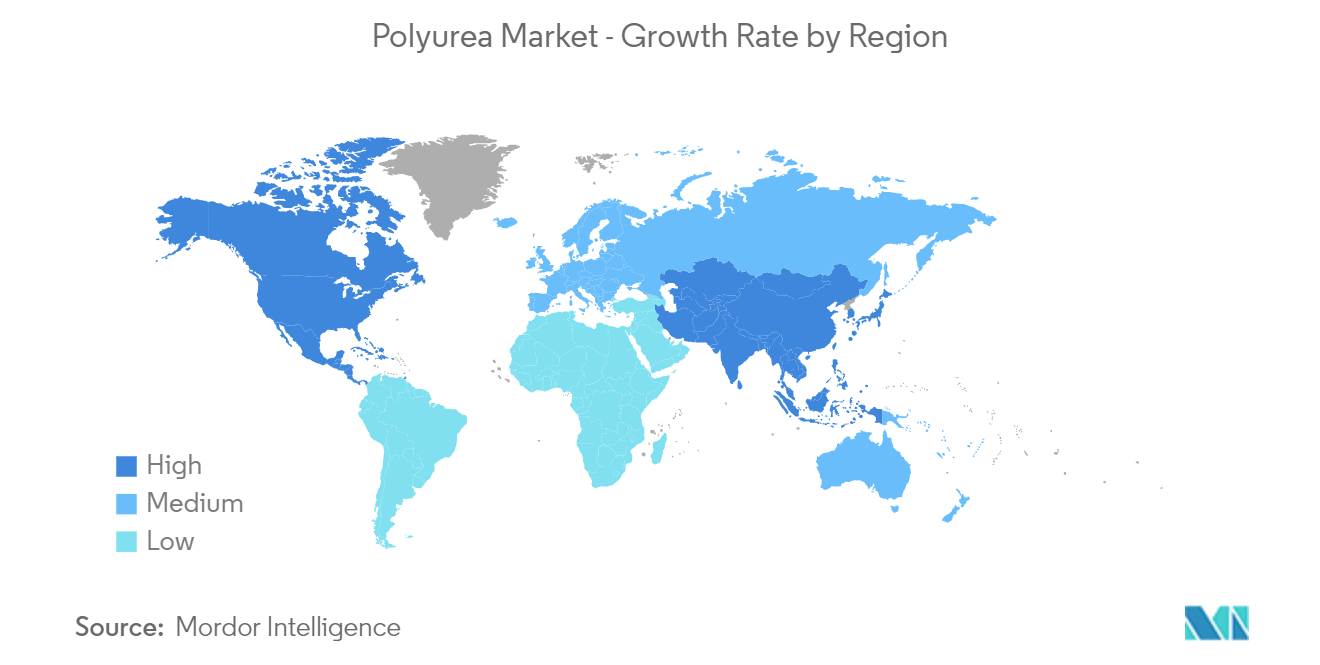

Espera-se que a região Ásia-Pacífico domine o mercado com o maior consumo de países como China e Índia.

Tendências do mercado de poliureia

Crescente demanda por poliureia na indústria da construção

- A poliureia é um tipo de elastômero que resulta do produto da reação de um componente isocianato e uma mistura de resina sintética por meio de polimerização de desenvolvimento avançado.

- A poliureia é ideal para proteger tubos e tubulações contra corrosão e influências externas e pode ser aplicada tanto em aço quanto em espuma de poliuretano, que é o isolamento térmico da tubulação.

- A capacidade da poliureia de isolar aço e concreto e a alta durabilidade permitem estruturas seguras sem a necessidade de renovação por muitos anos.

- O sector da construção na região Ásia-Pacífico é o maior do mundo, e espera-se que o maior crescimento no sector da habitação seja registado na região Ásia-Pacífico, devido à expansão dos mercados de construção habitacional na China e na Índia.

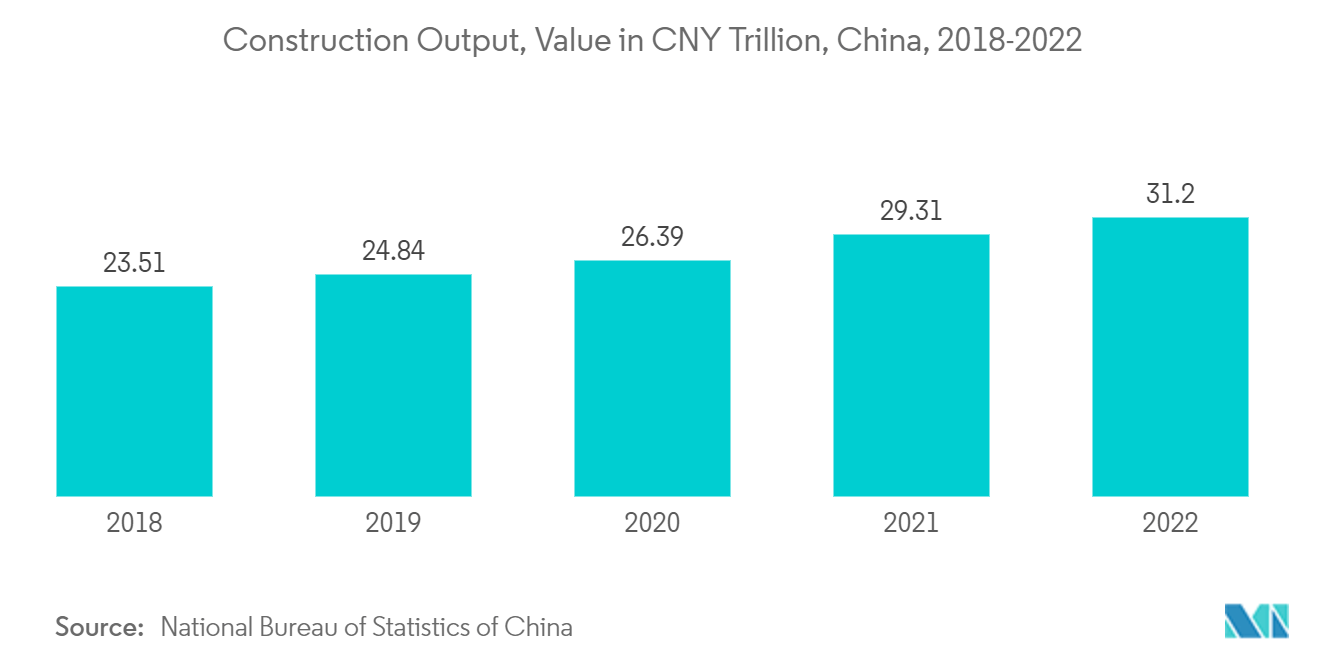

- Além disso, de acordo com o Gabinete Nacional de Estatísticas da China, a produção de construção da China atingiu o pico em 2022, num valor de cerca de 31,20 CNY (4,61 biliões de dólares). Como resultado, esses fatores tendem a aumentar a demanda do mercado.

- A Índia está expandindo seu setor comercial. Vários projetos estão em andamento no país. Por exemplo, a construção do Complexo de Escritórios Comerciais CommerzIII, no valor de 900 milhões de dólares, começou no primeiro trimestre de 2022. O projeto envolve a construção de um escritório comercial de 43 andares em Goregaon, Mumbai. A conclusão do projeto está prevista para o quarto trimestre de 2027, beneficiando assim o crescimento do mercado durante o período de previsão.

- Além disso, nos Estados Unidos, de acordo com o US Census Bureau, o valor da construção privada em 2022 foi de 1.434,2 mil milhões de dólares, 11,7% superior aos 1.279,5 mil milhões de dólares em 2021. Os gastos com construção residencial em 2022 foram de 899,1 mil milhões de dólares, um aumento de 13,3 mil milhões de dólares. % de US$ 793,7 bilhões em 2021, apoiando assim o crescimento do mercado.

- Além disso, a Alemanha possui a maior indústria de construção da Europa. A indústria da construção do país tem crescido lentamente, o que é impulsionado principalmente pelo número crescente de novas atividades de construção residencial. O país alberga o maior parque imobiliário do continente e espera-se que continue no futuro próximo. A Alemanha pretende ter um parque imobiliário quase neutro para o clima até 2050, como parte da sua transição em curso para um sistema energético sustentável.

- Assim, devido aos fatores acima mencionados, a aplicação de poliureia da indústria da construção provavelmente dominará durante o período de previsão.

A região Ásia-Pacífico dominará o mercado

- Espera-se que a região Ásia-Pacífico domine o mercado de poliureia durante o período de previsão. Espera-se que a crescente procura de poliureia, juntamente com o crescimento da população, do sector automóvel e das actividades de construção em países em desenvolvimento como a China e a Índia, impulsionem a procura de poliureia nesta região.

- Os maiores produtores de poliureia estão localizados na região Ásia-Pacífico. Algumas das empresas líderes na produção de poliureia são BASF SE, Covestro AG, Huntsman International LLC e outras.

- O governo indiano pretende fazer da produção automóvel o principal impulsionador da iniciativa Make in India, que deverá potenciar o crescimento do mercado estudado. De acordo com a Sociedade dos Fabricantes de Automóveis Indianos (SIAM), um total de 3,79 milhões de veículos de passageiros foram vendidos na Índia em 2022, testemunhando uma taxa de crescimento de cerca de 23% em comparação com os veículos de passageiros vendidos no ano de 2021.

- No orçamento 2023-2024, o ministro das finanças indiano anunciou uma alocação de INR 2,7 lakh crore (~3,39 mil milhões de dólares) para impulsionar a construção de habitação. Esta dotação aumentou quase 10% em relação ao ano anterior. Isto proporcionará um impulso significativo à construção de moradias.

- O mercado é significativamente impulsionado pelo crescente setor de construção na região. O governo chinês está a concentrar-se no aumento dos investimentos em todo o sector da construção no país para impulsionar o crescimento económico global. Por exemplo, medidas recentes para aumentar o financiamento para a construção de infra-estruturas incluem um aumento de 120 mil milhões de dólares no rácio de crédito dos bancos políticos. O governo também está a considerar permitir que os governos locais gastem até cerca de 220 mil milhões de dólares da quota de obrigações especiais através da qual os governos locais financiam a construção de infra-estruturas.

- No Japão, segundo o Ministério de Terras, Infraestrutura, Transporte e Turismo (MLIT) Japão, em 2022, foram iniciados aproximadamente 859,5 mil empreendimentos habitacionais no Japão, o que representou um aumento de 0,4% em relação ao ano anterior.

- Devido aos fatores acima mencionados, prevê-se que o mercado de poliureia na região Ásia-Pacífico cresça significativamente durante o período de estudo.

Visão geral da indústria de poliureia

O mercado de poliureia é parcialmente consolidado por natureza. Os principais players do mercado estudado (não em nenhuma ordem específica) incluem BASF SE, Huntsman International LLC, Covestro AG, Rhino Linings Corporation e Specialty Products Inc., entre outros.

Líderes de mercado de poliureia

-

BASF SE

-

Huntsman International LLC

-

Covestro AG

-

Rhino Linings Corporation

-

Speciality Products Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Poliureia

- Janeiro de 2023 A Teknos Deutschland GmbH planeia transferir a sua produção de Fulda para as instalações existentes em Brüggen. A mudança visa desenvolver ainda mais as capacidades de produção e entrega da Teknos Deutschland GmbH na Alemanha. Este aumento das capacidades de produção provavelmente impulsionará o mercado de poliureia na Alemanha.

- Setembro de 2022 O Grupo Teknos inaugurou seu novo Centro Comercial e de Competência com um laboratório de aplicação técnica e instalações de armazenamento na província de Dong Nai para expandir seus negócios no Vietnã. Isso ajuda a empresa a desenvolver ainda mais seus negócios, o que por sua vez auxilia no crescimento do mercado de poliureia.

Relatório de Mercado de Poliureia – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Demanda crescente de poliureia da indústria da construção

4.1.2 Demanda crescente do setor automotivo

4.1.3 Outros motoristas

4.2 Restrições

4.2.1 Volatilidade no preço da matéria-prima

4.2.2 Outras restrições

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Valor)

5.1 Estrutura química

5.1.1 Aromático

5.1.2 Alifático

5.2 Tipo

5.2.1 Poliureia Quente

5.2.2 Poliureia Fria

5.3 produtos

5.3.1 Resina

5.3.2 Revestimento

5.3.3 Selantes

5.4 Indústria do usuário final

5.4.1 Construção

5.4.2 Tintas e Revestimentos

5.4.3 Automotivo

5.4.4 Industrial

5.4.5 Marítimo

5.4.6 Outras indústrias de usuários finais (transporte, etc.)

5.5 Geografia

5.5.1 Ásia-Pacífico

5.5.1.1 China

5.5.1.2 Índia

5.5.1.3 Japão

5.5.1.4 Coreia do Sul

5.5.1.5 Resto da Ásia-Pacífico

5.5.2 América do Norte

5.5.2.1 Estados Unidos

5.5.2.2 Canadá

5.5.2.3 México

5.5.3 Europa

5.5.3.1 Alemanha

5.5.3.2 Reino Unido

5.5.3.3 França

5.5.3.4 Itália

5.5.3.5 Resto da Europa

5.5.4 América do Sul

5.5.4.1 Brasil

5.5.4.2 Argentina

5.5.4.3 Resto da América do Sul

5.5.5 Oriente Médio e África

5.5.5.1 Arábia Saudita

5.5.5.2 África do Sul

5.5.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Participação de mercado (%)**/Análise de classificação

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Armorthane

6.4.2 CITADEL FLOORS

6.4.3 Covestro AG

6.4.4 Dorf Ketal

6.4.5 Elastothane

6.4.6 Huntsman International LLC

6.4.7 Lonza

6.4.8 Rhino Linings Corporation

6.4.9 SATYEN POLYMERS PVT. LTD. (TEVO)

6.4.10 Speciality Products Inc.

6.4.11 Teknos Group

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Aumento do uso de poliureia na indústria alimentícia e aplicação em água potável

7.2 Outras oportunidades

Segmentação da indústria de poliureia

A poliureia é um polímero sintético derivado da reação de uma diamina com um diisocianato. A poliureia oferece tempo de cura rápido e alta resistência, o que a torna útil em uma ampla gama de aplicações industriais e comerciais, como impermeabilização de construção, pisos industriais, revestimentos para caçambas de caminhões, revestimentos de tanques, etc. e material de isolamento.

O mercado de poliureia é segmentado por estrutura química, tipo, produto, usuário final e geografia. Pela estrutura química, o mercado é segmentado em aromáticos e alifáticos. Por tipo, o mercado é segmentado em poliureia quente e poliureia fria. Por produto, o mercado é segmentado em forro, revestimento e selante. Pela indústria de usuário final, o mercado é segmentado em construção, tintas e revestimentos, automotivo, industrial, marítimo, entre outros (transporte, etc.). O relatório também abrange o tamanho do mercado e as previsões para o mercado em 15 países em todo o mundo.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (USD).

| Estrutura química | ||

| ||

|

| Tipo | ||

| ||

|

| produtos | ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de poliureia

Qual é o tamanho do mercado de poliureia?

O tamanho do mercado de poliureia deverá atingir US$ 1,02 bilhão em 2024 e crescer a um CAGR superior a 5,60% para atingir US$ 1,35 bilhão até 2029.

Qual é o tamanho atual do mercado de poliureia?

Em 2024, o tamanho do mercado de poliureia deverá atingir US$ 1,02 bilhão.

Quem são os principais atores do mercado de poliureia?

BASF SE, Huntsman International LLC, Covestro AG, Rhino Linings Corporation, Speciality Products Inc. são as principais empresas que operam no mercado de poliureia.

Qual é a região que mais cresce no mercado de poliureia?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de poliureia?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de poliureia.

Que anos esse mercado de poliureia cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de poliureia foi estimado em US$ 0,97 bilhão. O relatório abrange o tamanho histórico do mercado de poliureia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de poliureia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Poliureia

Estatísticas para a participação de mercado de poliureia em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da poliureia inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.