Análise de mercado de polissilício

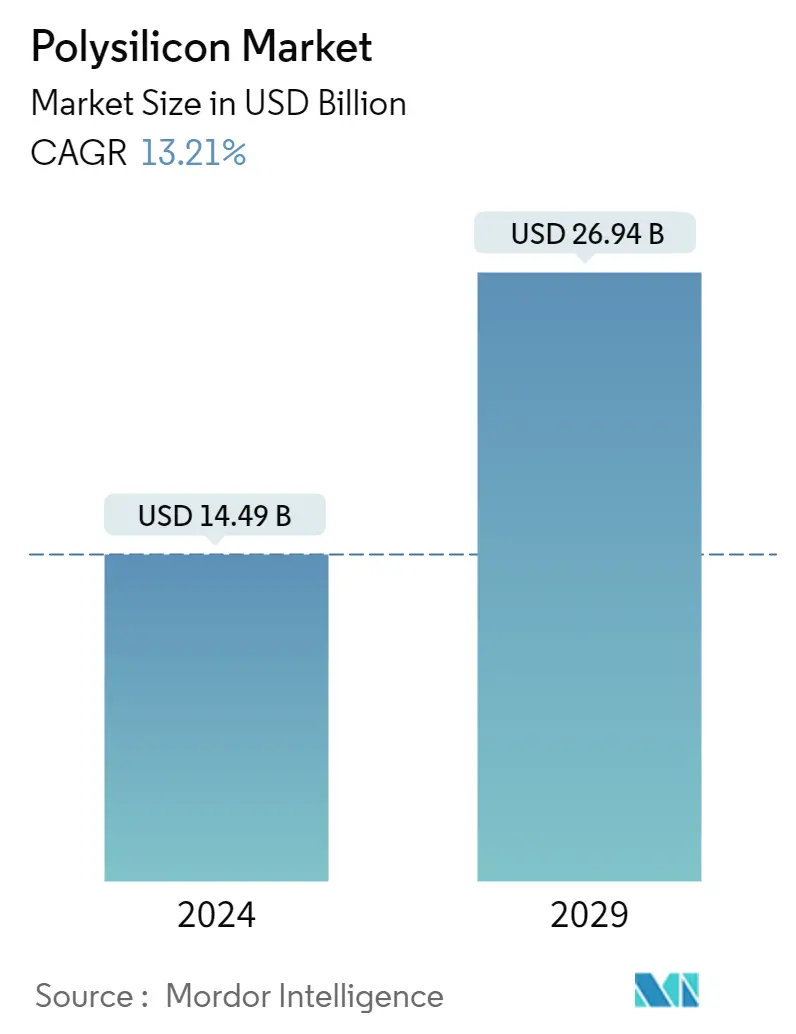

O tamanho do mercado de polissilício é estimado em US$ 14,49 bilhões em 2024, e deverá atingir US$ 26,94 bilhões até 2029, crescendo a um CAGR de 13,21% durante o período de previsão (2024-2029).

A COVID-19 afetou negativamente o mercado estudado em 2020. Considerando os confinamentos impostos pelo governo, os projetos solares em todo o mundo foram temporariamente interrompidos durante a pandemia. No entanto, a procura pelo mercado estudado recuperou significativamente em 2021 e deverá crescer a um ritmo significativo nos próximos anos.

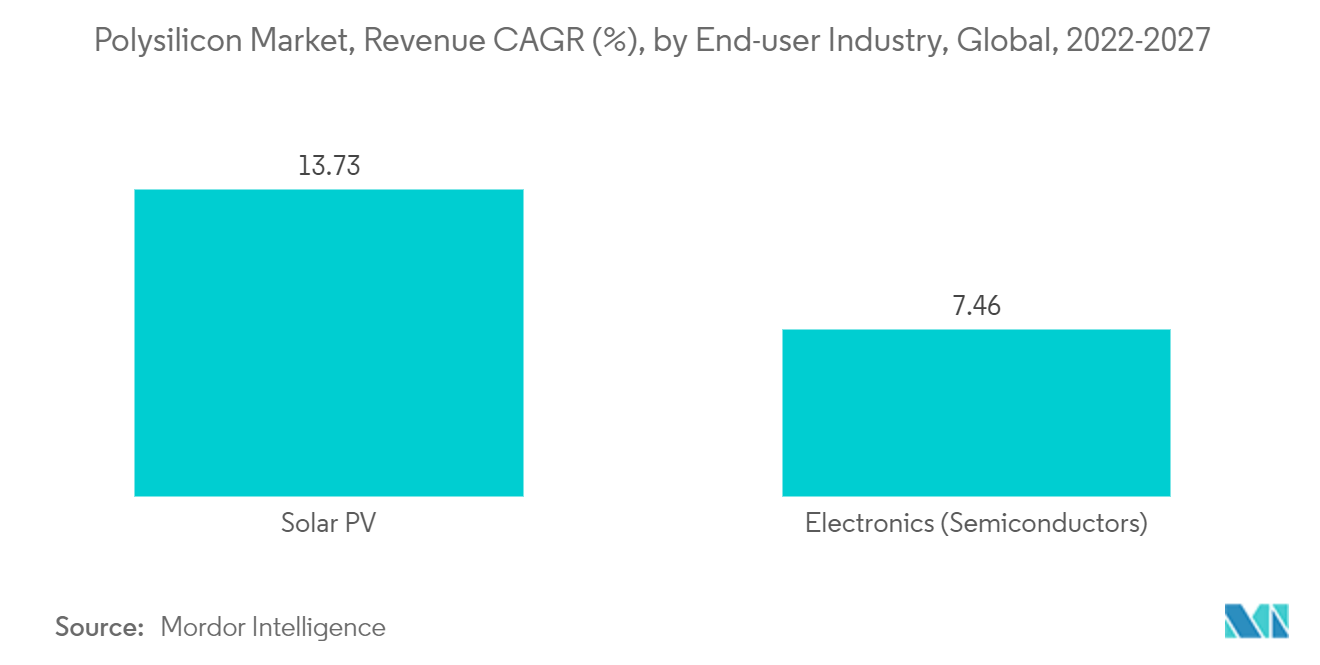

- No curto prazo, o principal fator que impulsiona o mercado estudado é o crescente número de instalações solares fotovoltaicas (PV) e o crescimento da indústria de semicondutores.

- No entanto, os concorrentes emergentes, como as células solares de silício de grau metalúrgico (UMG-Si) actualizadas e as elevadas despesas de capital, deverão prejudicar o mercado.

- O avanço tecnológico no processo de produção provavelmente será uma grande oportunidade no mercado global de polissilício durante o período de previsão.

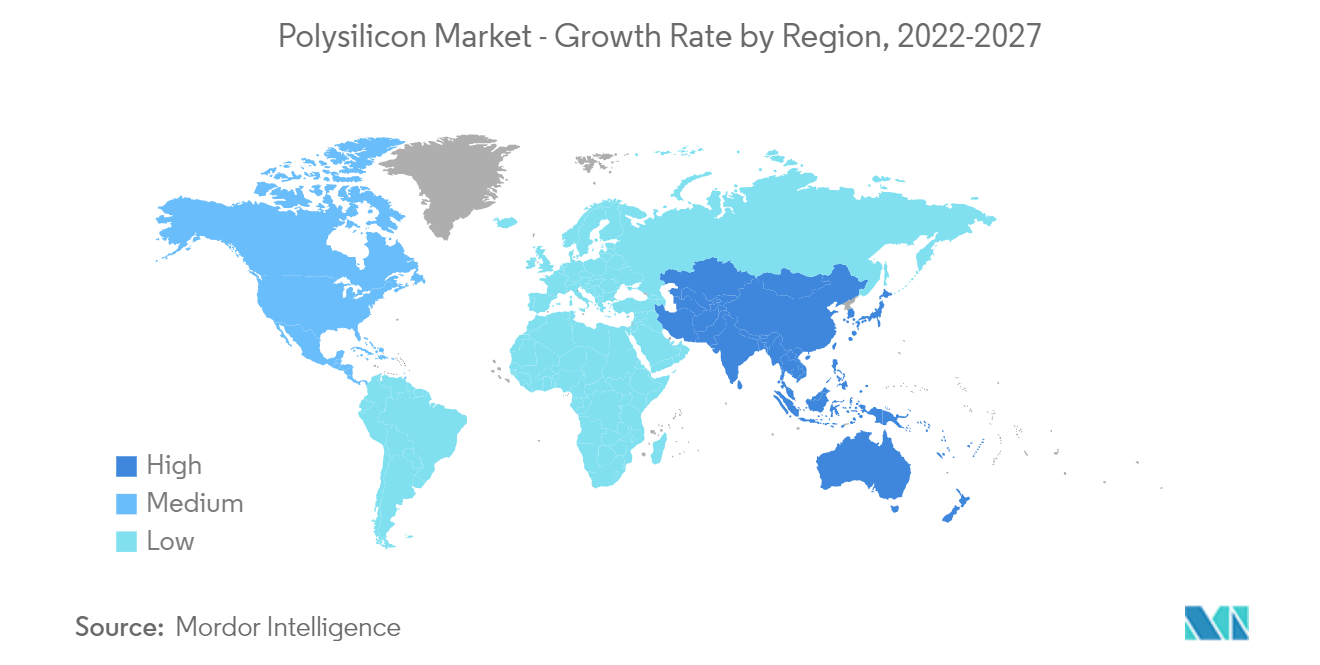

- Espera-se que a Ásia-Pacífico domine o mercado global de polissilício e também seja o mercado que mais cresce durante o período de previsão devido ao aumento do consumo de países como China e Índia.

Tendências do mercado de polissilício

Demanda crescente da indústria solar fotovoltaica

- O polissilício é um material chave na indústria solar fotovoltaica, pois é uma das matérias-primas mais importantes usadas para fabricar células solares à base de silício.

- O polissilício é usado para produzir painéis solares monocristalinos e painéis multicristalinos. Os painéis solares monocristalinos são um dos painéis solares mais populares usados atualmente em instalações de painéis solares em telhados. As células solares de silício monocristalino são fabricadas através do método Czochralski, no qual um cristal semente de silício é colocado em uma cuba de silício puro fundido em alta temperatura.

- Esse processo forma um único cristal de silício, chamado lingote, que é cortado em finas pastilhas de silício, que são então usadas em módulos solares.

- Os painéis policristalinos são por vezes referidos como painéis multicristalinos. Eles são populares entre os proprietários que desejam instalar painéis solares dentro do orçamento.

- Assim como os painéis monocristalinos, os painéis policristalinos são feitos de células solares de silício. No entanto, o processo de resfriamento é diferente, o que causa a formação de vários cristais em vez de um. Painéis policristalinos usados em residências geralmente contêm 60 células solares.

- A indústria solar fotovoltaica é uma das indústrias que mais cresce no mundo. De acordo com a Agência Internacional de Energia (AIE), esta indústria é responsável por quase dois terços da capacidade energética líquida em todo o mundo.

- A utilização de energia solar fotovoltaica para alimentar mini-redes é uma excelente forma de levar acesso à electricidade a pessoas que não vivem perto de linhas de transmissão de energia, especialmente em países em desenvolvimento com excelentes recursos de energia solar.

- A energia solar continua a ser a energia renovável de crescimento mais rápido em todo o mundo, representando, portanto, mais de metade dos 3.064 GW (gigawatt) de capacidade renovável instalada internacionalmente em 2021, de acordo com a Agência Internacional de Energia Renovável (IRENA).

- De acordo com a Agência Internacional de Energia Renovável (IRENA), a expansão total da capacidade solar global aumentou 19% em 2021, registando 133 GW de instalações adicionais. Além disso, de acordo com o Fórum Económico Mundial, em 2021, pela primeira vez, a energia solar e a eólica geraram juntas mais de 10% da electricidade total em todo o mundo, com a energia solar a representar cerca de 5% da quota.

- Em 2021, a capacidade total instalada de energia solar global foi de cerca de 850 GW, em comparação com 770 GW em 2020. De acordo com a IEA, as adições na capacidade de energia renovável em 2021 foram impulsionadas por 290 GW de novas comissões de energia solar fotovoltaica, representando um aumento de 3%. aumento a partir de 2020. A energia solar fotovoltaica foi responsável por mais da metade do total de expansões de energia renovável no ano anterior.

- Portanto, espera-se que a crescente indústria solar fotovoltaica aumente a demanda por polissilício nos próximos anos.

Região Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico foi considerada o maior consumidor de polissilício, devido ao aumento do consumo de países como China, Coreia do Sul e Índia.

- O ministério chinês liberou recentemente a capacidade de produção de polissilício no país, que totalizou 122 mil toneladas.

- Oleodutos consideráveis para novas expansões de polissilício no país continuam a ser construídos, com mais de 1,2 milhão de toneladas previstas para estarem online até 2023. Embora a maioria das expansões (72%) estejam planejadas fora de Xinjiang, a grande maioria (89%) da produção global de polissilício ainda se espera que ocorra na China.

- A Coreia do Sul tem a nona maior instalação solar do mundo. O país também gera cerca de 4% da sua electricidade a partir da energia solar e, desde Novembro de 2021, a quantidade de energia solar tem aumentado constantemente. Além disso, de acordo com a Organização Internacional do Comércio, a Coreia do Sul é o 14.º país a tornar-se neutro em carbono até 2050, com uma meta provisória de reduzir as emissões em 40% até 2030.

- A Coreia do Sul importa mais de 90% dos seus recursos energéticos, sustentando indústrias consideradas altamente intensivas em energia devido à sua falta de recursos energéticos nacionais. Em 2021, a Coreia do Sul gerou 576.316 GWh de eletricidade, com um aumento de 18% em energias renováveis (43.085 GWh).

- Em 2021, a Tata Power Solar recebeu pedidos no valor de INR 538 crore (~US$ 65,77 milhões) da estatal Energy Efficiency Services Ltd (EESL) para estabelecer vários projetos solares distribuídos montados no solo de aproximadamente 100 MW na Índia.

- Em junho de 2021, muitas das maiores instalações de energia solar do mundo estavam localizadas na Índia e na China. Na Índia, a fazenda solar Bhadla, localizada no distrito de Jodhpur, Rajastão, tem capacidade total de produção de 2.245 megawatts.

- Assim, espera-se que tais tendências, juntamente com o rápido crescimento dos utilizadores finais, aumentem a procura de polissilício nos países da região Ásia-Pacífico durante o período de previsão.

Visão geral da indústria de polissilício

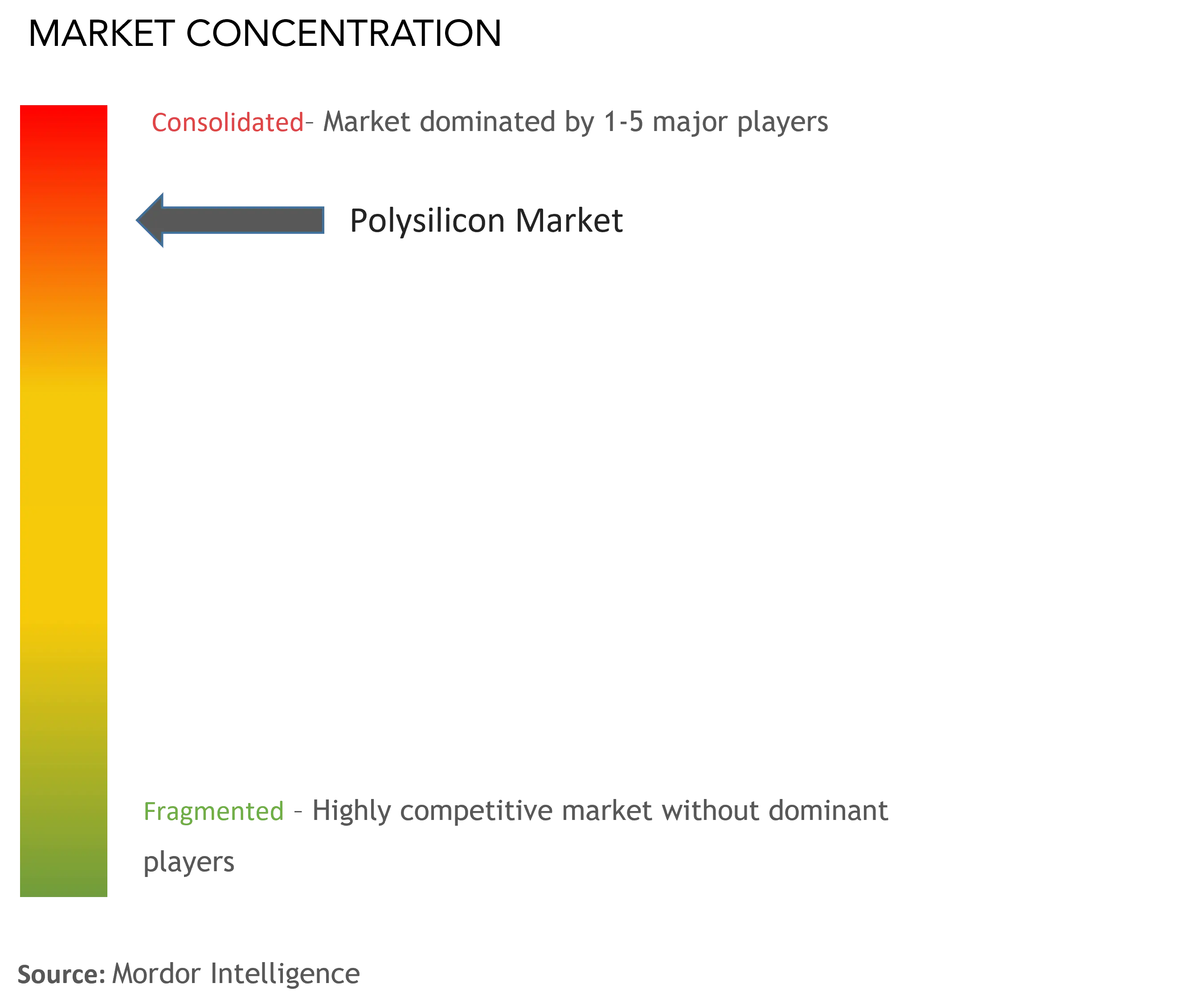

O mercado global de polissilício está consolidado, com os cinco principais players respondendo por uma parcela significativa da produção global. Alguns dos principais players (não em nenhuma ordem específica) incluem Sichuan Yongxiang Co. Ltd (Tongwei Co. Ltd), GCL-TECH, DaqoNew Energy Co.

Líderes de mercado de polissilício

-

Sichuan Yongxiang Co. Ltd (Tongwei Co. Ltd)

-

GCL-TECH

-

DaqoNew Energy Co. Ltd

-

Wacker ChemieAG

-

XinteEnergy Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de polissilício

- Agosto de 2022 REC Silicon ASA e Mississippi Silicon colaboraram para desenvolver uma cadeia de fornecimento solar nos Estados Unidos. Eles planejam desenvolver esta cadeia de fornecimento solar desde o silício bruto até o polissilício e, finalmente, até módulos totalmente montados.

- Abril de 2022 A OCI Company Ltd assinou um memorando de entendimento vinculativo (MoU) com o fabricante solar sul-coreano Hanwha Solutions, que é uma unidade da Hanwha, para o fornecimento de polissilício. A encomenda foi avaliada em cerca de 1,2 mil milhões de dólares. Isso ajudou a empresa a aumentar suas margens de lucro.

Segmentação da indústria de polissilício

O silício policristalino é a principal matéria-prima na indústria fotovoltaica à base de silício cristalino e é usado para a produção de células solares convencionais. O mercado de polissilício é segmentado pela indústria de usuários finais e pela geografia. Pela indústria de usuários finais, o mercado é segmentado em energia solar fotovoltaica (painel solar monocristalino, painel solar multicristalino) e eletrônica (semicondutores). O relatório também abrange o tamanho do mercado e as previsões para o mercado em 15 países nas principais regiões. O relatório oferece o tamanho do mercado e previsões de receita em milhões de dólares para todos os segmentos acima.

| Energia solar fotovoltaica | Painel Solar Monocristalino |

| Painel Solar Multicristalino | |

| Eletrônica (semicondutor) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Indústria do usuário final | Energia solar fotovoltaica | Painel Solar Monocristalino |

| Painel Solar Multicristalino | ||

| Eletrônica (semicondutor) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de polissilício

Qual é o tamanho do mercado de polissilício?

O tamanho do mercado de polissilício deverá atingir US$ 14,49 bilhões em 2024 e crescer a um CAGR de 13,21% para atingir US$ 26,94 bilhões até 2029.

Qual é o tamanho atual do mercado de polissilício?

Em 2024, o tamanho do mercado de polissilício deverá atingir US$ 14,49 bilhões.

Quem são os principais atores do mercado de polissilício?

Sichuan Yongxiang Co. Ltd (Tongwei Co. Ltd), GCL-TECH, DaqoNew Energy Co. Ltd, Wacker ChemieAG, XinteEnergy Co. Ltd são as principais empresas que operam no mercado de polissilício.

Qual é a região que mais cresce no mercado de polissilício?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de polissilício?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de polissilício.

Que anos esse mercado de polissilício cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de polissilício foi estimado em US$ 12,80 bilhões. O relatório abrange o tamanho histórico do mercado de polissilício para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de polissilício para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Polissilício

Estatísticas para a participação de mercado de polissilício em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do polissilício inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.