Análise de mercado de polipropileno

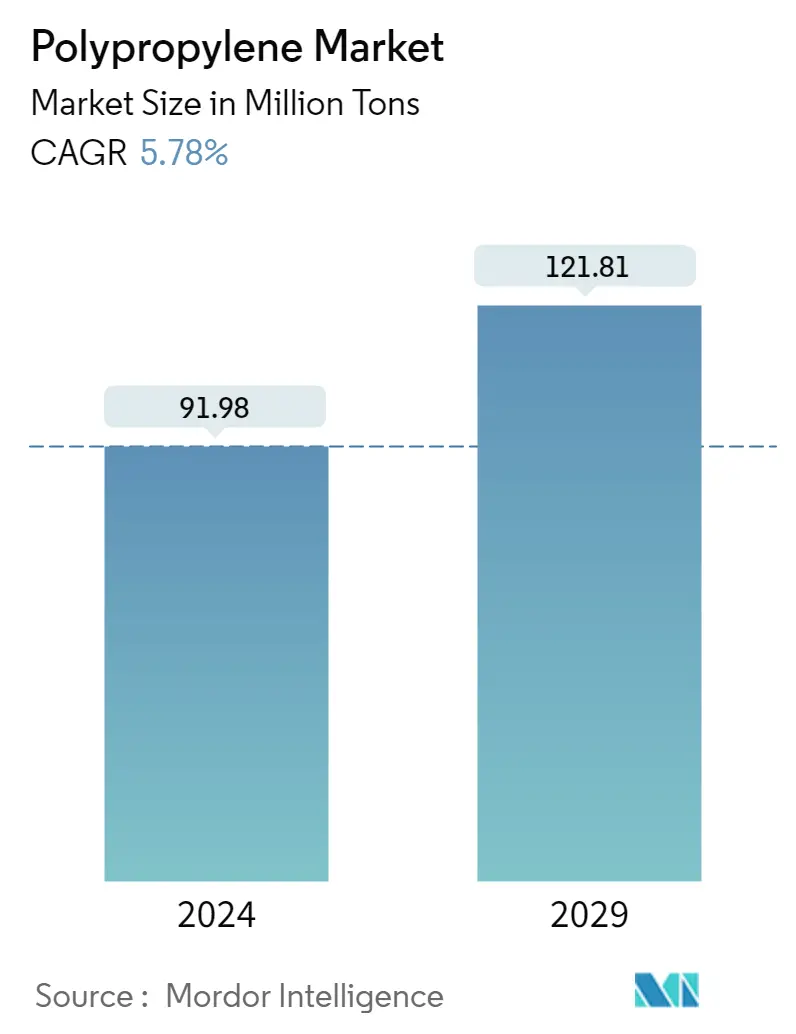

O tamanho do mercado de polipropileno é estimado em 91,98 milhões de toneladas em 2024, e deverá atingir 121,81 milhões de toneladas até 2029, crescendo a um CAGR de 5,78% durante o período de previsão (2024-2029).

Foi observada uma ligeira queda na demanda por polipropileno devido ao COVID-19. Uma desaceleração drástica foi testemunhada no setor de construção e automotivo, onde o polipropileno é muito procurado. Com a retomada das operações nas principais indústrias de usuários finais, recuperou-se significativamente em 2022.

- No curto prazo, os principais fatores que impulsionam o mercado estudado são o uso crescente de plásticos para reduzir o peso dos veículos e aumentar a economia de combustível e a crescente demanda por embalagens flexíveis.

- Por outro lado, a presença de diferentes produtos substitutos no mercado é um fator-chave previsto para conter o crescimento da indústria-alvo durante o período de previsão.

- As tendências crescentes do polipropileno reciclado provavelmente funcionarão como uma oportunidade no futuro.

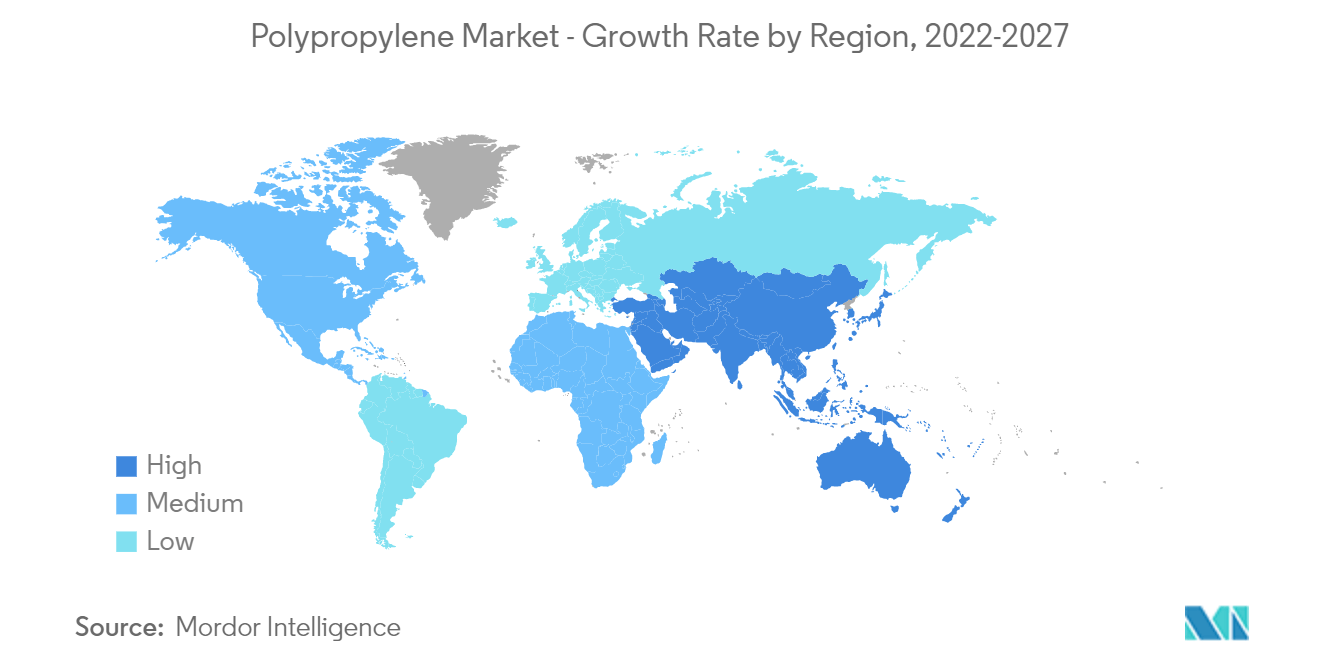

- A Ásia-Pacífico dominou o mercado em todo o mundo e deverá dominar no período de previsão, com o maior consumo de países como China e Índia.

Tendências do mercado de polipropileno

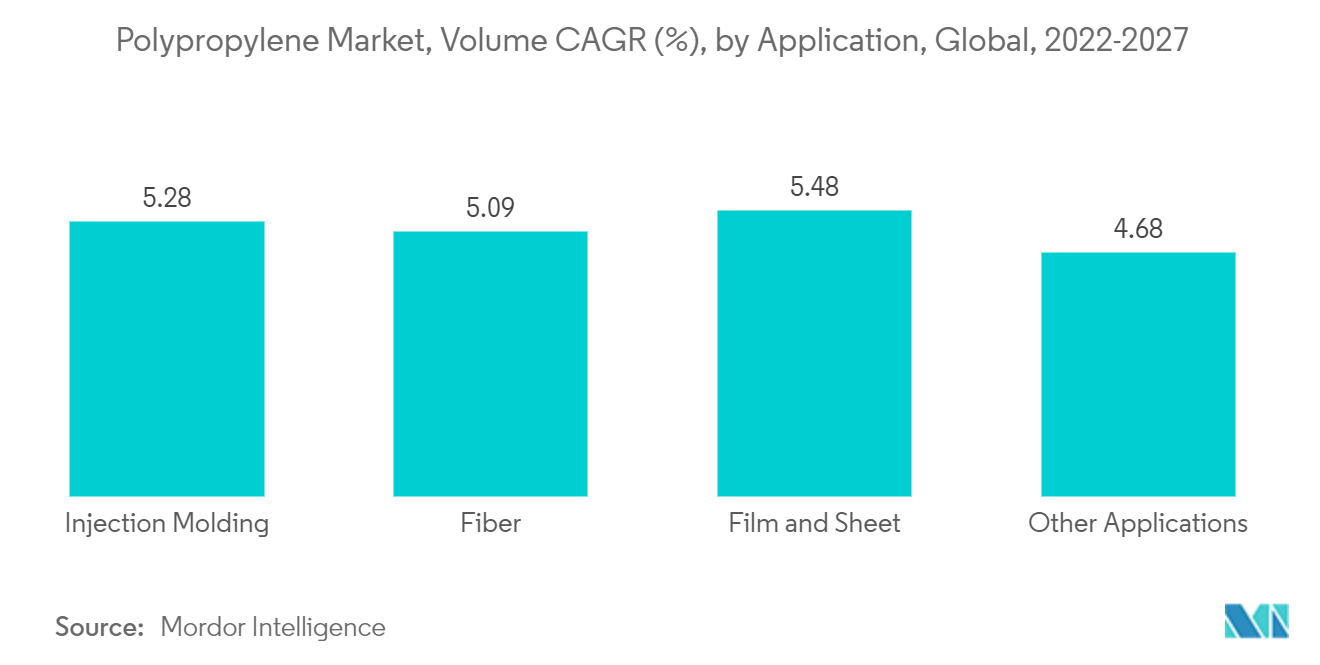

Aumento da demanda por moldagem por injeção para dominar o segmento de aplicações

- O polipropileno é usado principalmente para moldagem por injeção e está disponível principalmente para esta aplicação na forma de pellets. O polipropileno é fácil de moldar e flui muito bem devido à sua baixa viscosidade de fusão.

- A tecnologia de moldagem por injeção é usada para produzir plásticos que são amplamente utilizados em aplicações elétricas e eletrônicas. Esses plásticos são amplamente utilizados na fabricação de dispositivos elétricos e eletrônicos.

- O polipropileno é adequado para uma ampla variedade de tipos de produtos devido aos seus numerosos usos flexíveis. Uma das aplicações mais frequentes é a dobradiça viva, um design articulado de peça única normalmente usado em itens de consumo, como bonés. Inúmeros produtos feitos a partir do processo incluem brinquedos infantis, artigos esportivos, tampas, aplicações automotivas, bandejas de alimentos, copos, recipientes para viagem, utensílios domésticos e eletrodomésticos como máquinas de lavar louça.

- De acordo com a HUBS, uma empresa líder mundial na fabricação de materiais, o polipropileno é responsável por 35-40% da produção mundial de moldagem por injeção, seguido por outros materiais como ABS (25%), polietileno (15%) e poliestireno (10%).

- Espera-se que o alto crescimento das indústrias de embalagens e processamento químico em todo o mundo ofereça um cenário de mercado favorável para moldagem por injeção. Devido à vantagem geográfica da distribuição para a região Ásia-Pacífico em rápido crescimento, o consumo de paletes moldadas por injeção pode aumentar drasticamente.

- Além disso, espera-se que a adoção de componentes leves para automóveis para aumentar a eficiência de combustível favoreça a demanda do mercado estudado no período de previsão.

- Espera-se que todos os fatores acima mencionados impulsionem a demanda do mercado.

Ásia-Pacífico registará o crescimento mais rápido

- O mercado de polipropileno da Ásia-Pacífico está a crescer a um ritmo acelerado, impulsionado por países como a China e a Índia. O polipropileno é amplamente utilizado nas indústrias automotiva, de produtos de consumo, eletrônica e de embalagens. Com o crescimento robusto destas indústrias e o apoio governamental, prevê-se que a procura de polipropileno aumente a um ritmo saudável durante o período de previsão.

- A China é o maior mercado de veículos do mundo e continuará a ser o maior mercado tanto em vendas anuais como em produção industrial, com a produção interna prevista para atingir 35 milhões de veículos até 2025.

- Além disso, de acordo com a OICA, os fabricantes automóveis chineses fabricaram 26.082.220 veículos em 2021, registando um crescimento de 3% em relação a 2020.

- Na Índia, de acordo com a Associação da Indústria de Embalagens da Índia (PIAI), o setor está a crescer entre 22% e 25% ao ano e deverá atingir 204,81 mil milhões de dólares até 2025. A indústria indiana de embalagens deixou uma marca com as suas exportações e importações. , impulsionando o crescimento da tecnologia e da inovação no país e agregando valor aos diversos setores manufatureiros.

- A indústria de embalagens está desempenhando o papel de catalisador na promoção do enorme crescimento do mercado de polipropileno na Índia. Além disso, o país tem apresentado uma demanda significativa por alimentos embalados nos últimos anos, o que deverá continuar durante o período de previsão, aumentando assim a demanda pelo mercado estudado.

- De acordo com a Agência Nacional de Promoção e Facilitação de Investimentos, a indústria automobilística contribui com 7,1% do PIB da Índia e 49% do seu PIB industrial. Além disso, de acordo com a Organization Internationale des Constructeurs d'Automobiles, a indústria automóvel indiana fabricou 4.399.112 veículos, o que representa quase 30% mais do que em 2020.

- Espera-se que tal crescimento em diversas indústrias impulsione o mercado de polipropileno na região Ásia-Pacífico durante o período de previsão.

Visão geral da indústria de polipropileno

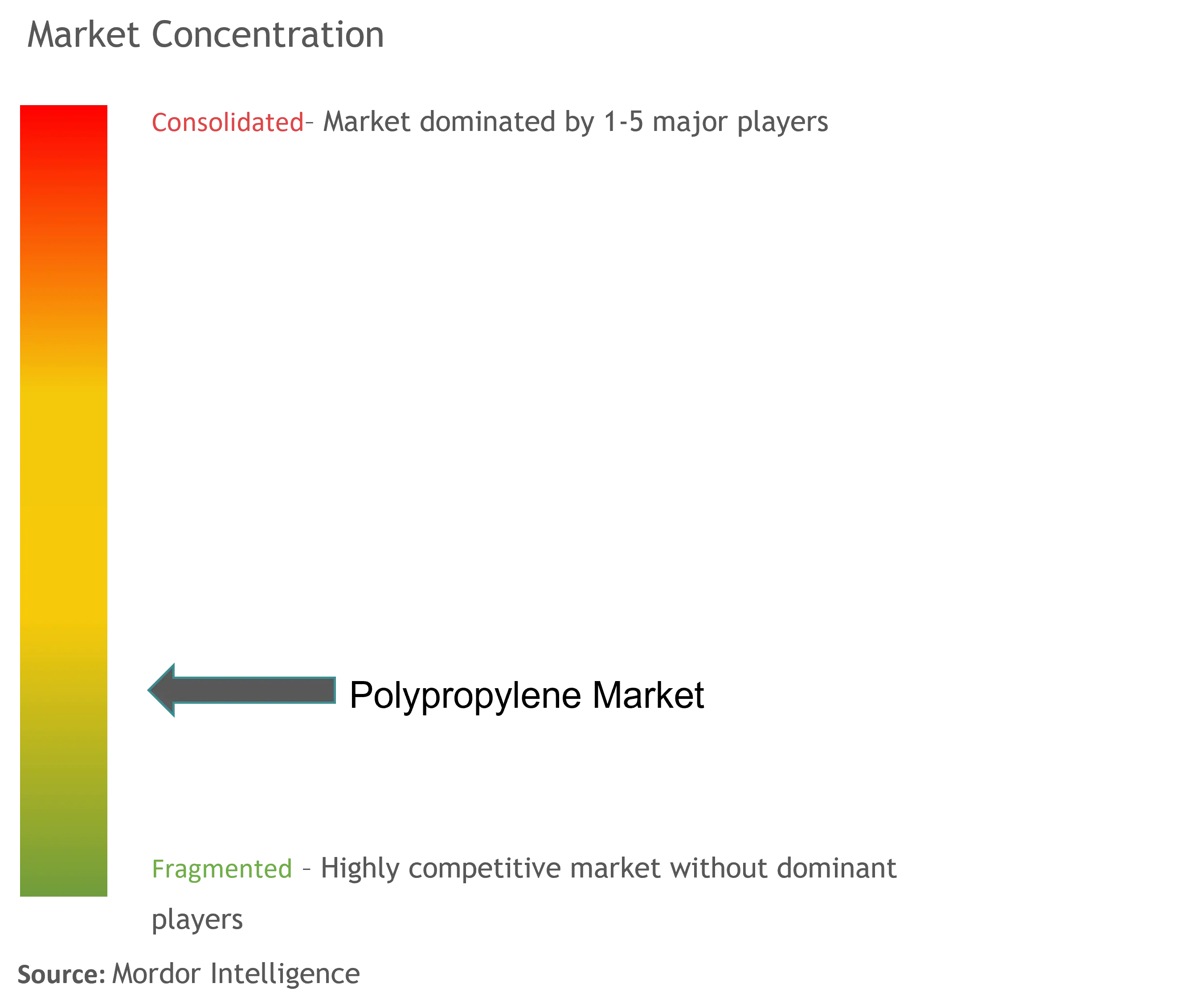

O mercado global de polipropileno é fragmentado por natureza. As cinco principais empresas detêm cerca de 35% da quota de mercado global em termos de capacidade de produção. Alguns dos principais players do mercado incluem China Petroleum Chemical Corporation (SINOPEC), LyondellBasell Industries Holdings BV, Borealis AG, Braskem e Reliance Industries Limited.

Líderes de mercado de polipropileno

-

LyondellBasell Industries Holdings B.V.

-

Borealis AG

-

Braskem

-

Reliance Industries Limited

-

China Petroleum & Chemical Corporation (SINOPEC)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de polipropileno

- Julho de 2022 A empresa canadense Heartland Polymers comissionou totalmente sua planta de polipropileno (PP) com capacidade de produção planejada de 525.000 toneladas/ano de polipropileno no Complexo Petroquímico Heartland em Alberta, Canadá.

- Junho de 2022 A Linde Engineering anunciou que a empresa começou a trabalhar numa renovação em grande escala de uma fábrica de polipropileno (PP3) da Slovnaft, um membro do Grupo MOL situada em Bratislava, Eslováquia. A reforma ampliará a capacidade de produção da planta em 18%, para 300 quilotons de polipropileno por ano, e a expansão da instalação de armazenamento de 45 para 61 silos no total.

- Abril de 2022 A Exxon Mobil anunciou que a empresa esperava iniciar sua nova unidade de fabricação de polipropileno em Baton Rouge, Louisiana, até dezembro de 2022.

Segmentação da Indústria de Polipropileno

O polipropileno é um polímero termoplástico produzido a partir da polimerização em cadeia do monômero de propileno.

O mercado é segmentado com base no tipo, aplicação, indústria de usuários finais e geografia. Por tipo, o mercado é segmentado em homopolímero e copolímero. Por aplicação, o mercado é segmentado em moldagem por injeção, fibra, filme e folha, além de outras aplicações (revestimento por extrusão e moldagem por sopro). Pela indústria de usuários finais, o mercado é segmentado em embalagens, automotivo, produtos de consumo, elétricos e eletrônicos e outras indústrias de usuários finais (têxteis, construção). O relatório também abrange o tamanho do mercado e as previsões para o mercado de polipropileno em 16 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (milhões de toneladas).

| Tipo | Homopolímero | ||

| Copolímero | |||

| Aplicativo | Moldagem por injeção | ||

| Fibra | |||

| Filme e Folha | |||

| Outras aplicações (revestimento por extrusão, moldagem por sopro) | |||

| Indústria do usuário final | Embalagem | ||

| Automotivo | |||

| Produtos de consumo | |||

| Elétrica e Eletrônica | |||

| Outras indústrias de usuários finais (têxteis, construção) | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Países da ASEAN | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Rússia | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Oriente Médio e África | Arábia Saudita | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de polipropileno

Qual é o tamanho do mercado de polipropileno?

O tamanho do mercado de polipropileno deverá atingir 91,98 milhões de toneladas em 2024 e crescer a um CAGR de 5,78% para atingir 121,81 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de polipropileno?

Em 2024, o tamanho do mercado de polipropileno deverá atingir 91,98 milhões de toneladas.

Quem são os principais atores do mercado de polipropileno?

LyondellBasell Industries Holdings B.V., Borealis AG, Braskem, Reliance Industries Limited, China Petroleum & Chemical Corporation (SINOPEC) são as principais empresas que atuam no mercado de polipropileno.

Qual é a região que mais cresce no mercado de polipropileno?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de polipropileno?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de polipropileno.

Que anos esse mercado de polipropileno cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de polipropileno foi estimado em 86,95 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de polipropileno para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de polipropileno para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Relatório da Indústria de Polipropileno

visualização-novo-e