Tamanho do mercado de resina de sulfeto de polifenileno (PPS)

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| CAGR | < 5.00 % |

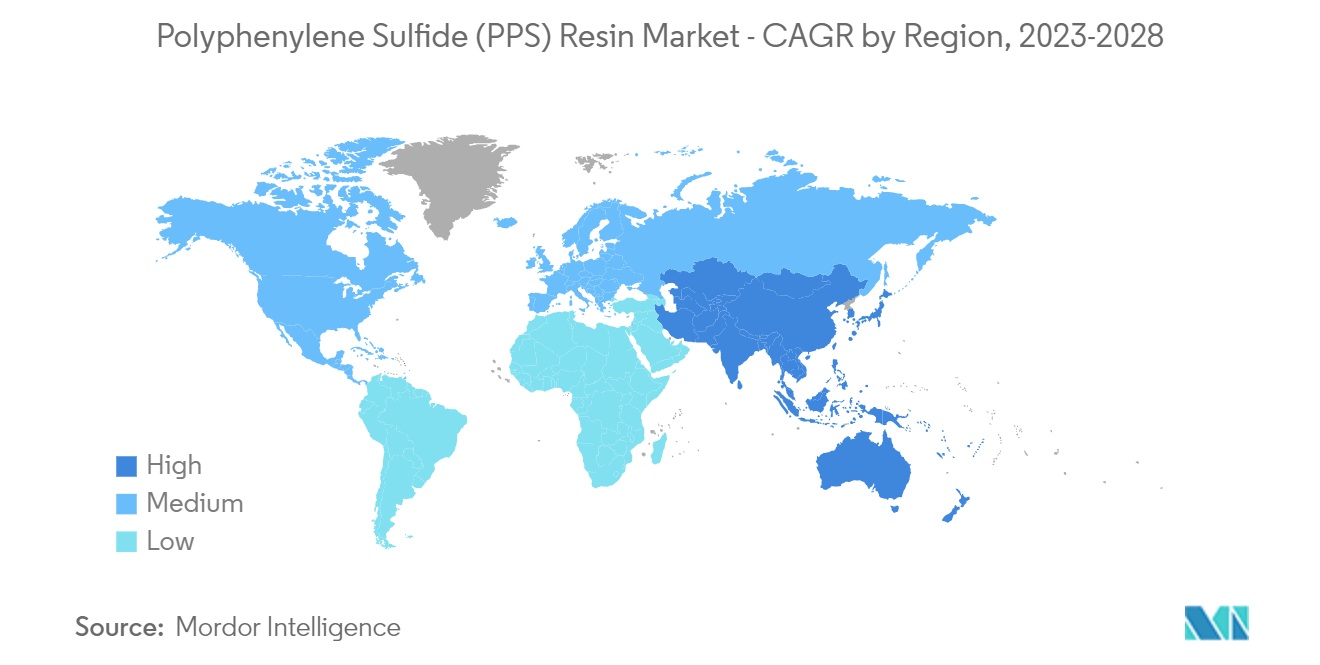

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração de Mercado | Alto |

Jogadores principais_Resin_Market_-_Key_Players.webp)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de resina de sulfeto de polifenileno (PPS)

Espera-se que o mercado de resina de sulfeto de polifenileno (PPS) registre um CAGR de cerca de 5% durante o período de previsão.

O COVID-19 impactou negativamente o mercado, pois todas as indústrias paralisaram seus processos de fabricação. As condições desfavoráveis decorrentes da pandemia resultaram na baixa demanda por automóveis, o que resultou no crescimento negativo do mercado de resinas PPS durante o período de previsão. No entanto, prevê-se que o mercado mantenha sua trajetória de crescimento em 2022 devido à retomada dos processos produtivos de todas as indústrias.

- Os principais fatores que impulsionam o crescimento do mercado estudado são a vantagem dos produtos à base de resina PPS sobre outros produtos e metais à base de resina termoplástica e o aumento da demanda por resinas PPS em aplicações automotivas e eletrônicas.

- O alto custo associado às resinas PPS atua como uma restrição ao crescimento do mercado.

- A rápida produção de veículos elétricos leves está criando uma oportunidade lucrativa para o crescimento do mercado de resina PPS em breve.

- A região Ásia-Pacífico dominou o mercado de PPS durante o período de previsão devido ao aumento da indústria automotiva em países como Índia, China e outros.

Tendências de mercado de resina de sulfeto de polifenileno (PPS)

Indústria automotiva dominará o mercado

- O setor automotivo é o segmento dominante devido ao extenso consumo de resinas de sulfeto de polifenileno (PPS) em sistemas de injeção de combustível, sistemas de refrigeração e impulsores de bombas de água de veículos.

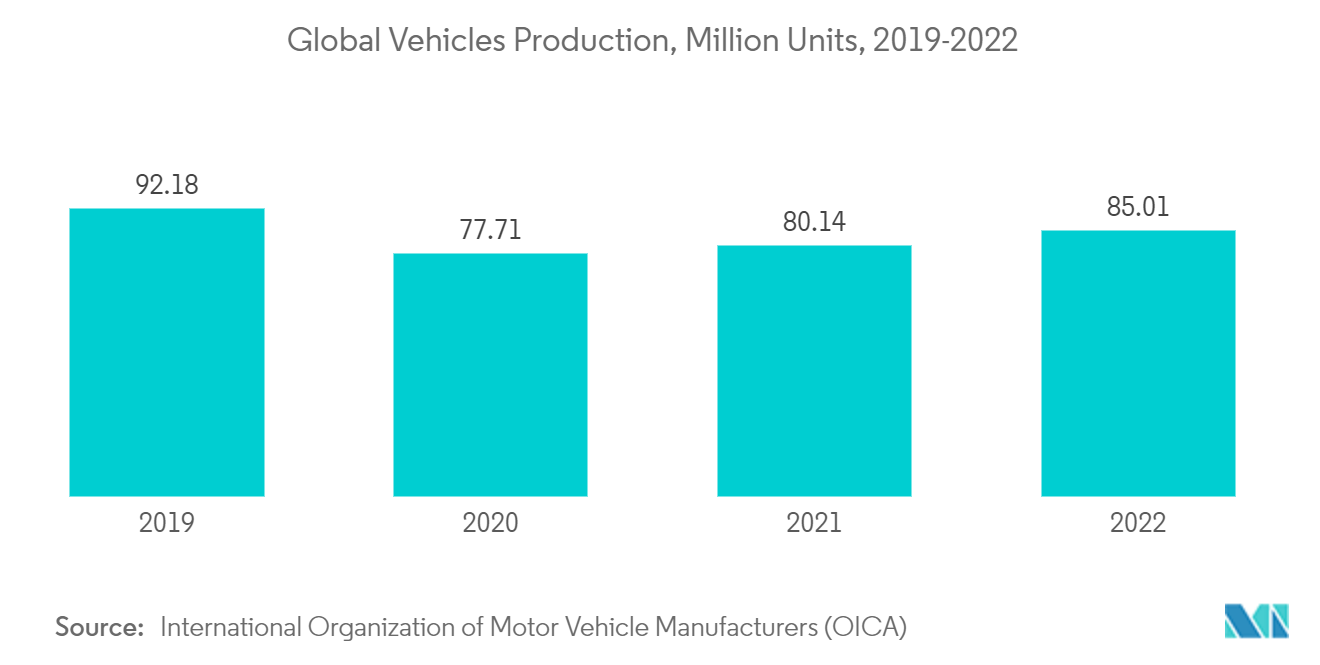

- Segundo a OICA, em 2021, a produção global de veículos atingiu 80,1 milhões de unidades, um aumento de 4% em relação aos 77,6 milhões de unidades do ano anterior. A crescente produção de veículos devido à crescente necessidade dos consumidores é o fator chave para impulsionar o crescimento do mercado.

- O sulfeto de polifenileno é um termoplástico de alto desempenho com cristalinidade máxima de 65%. Segundo a Agência Internacional de Energia, estima-se que a produção total de termoplásticos atinja 445,25 milhões de toneladas métricas até 2025.

- O sulfeto de polifenileno (PPS) é um material semicristalino. Oferece um excelente equilíbrio de propriedades, incluindo resistência a altas temperaturas, pelo que também é utilizado na indústria elétrica e eletrônica. Segundo a ZVEI, em 2022, a indústria eletrônica nos Estados Unidos deverá crescer cerca de 5% ano a ano.

- A resina PPS é conhecida por atender a requisitos como suportar temperaturas elevadas durante o uso e excelente desempenho do ciclo térmico para ser melhor usada em caixas de capacitores, núcleos de inversores, núcleos de motores e carcaças. Devido a essas propriedades, as resinas PPS são utilizadas em veículos elétricos.

- De acordo com a IEA, as vendas globais de carros elétricos no primeiro trimestre de 2022 foram de 2 milhões de unidades, um aumento de 75% em relação ao mesmo período de 2021. Espera-se atingir um aumento adicional de 22%, de cerca de 1,8 milhões de unidades, até 2023.

- Além disso, espera-se que pesados investimentos das montadoras desempenhem um papel significativo na evolução do mercado de veículos elétricos. Por exemplo, em novembro de 2021, a Tesla Inc. anunciou planos de investir até 187,91 milhões de dólares para expandir a capacidade de produção na sua fábrica em Xangai.

- Em agosto de 2021, a Toyota anunciou a sua nova série BEV, Toyota bZ, que inclui uma linha completa de veículos eletrificados. Uma primeira versão conceitual da série foi apresentada na Auto Shanghai e espera-se que 15 BEVs sejam introduzidos globalmente até 2025.

- Portanto, espera-se que a crescente indústria automotiva alimente a demanda global por resina de sulfeto de polifenileno (PPS) durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico foi responsável pela maior participação de mercado globalmente. A demanda por PPS é impulsionada principalmente pela crescente demanda das indústrias automotiva, elétrica e eletrônica, industrial e aeroespacial.

- A Ásia é o maior centro de produção automotiva do mundo. Espera-se que o desenvolvimento de veículos eléctricos continue a ganhar impulso no futuro, especialmente na China, onde muitos programas governamentais estão a promover o abandono dos combustíveis fósseis, devido a várias preocupações ambientais.

- A indústria automotiva chinesa é a maior do mundo. No entanto, a indústria testemunhou uma desaceleração nos últimos anos, em que a produção e as vendas diminuíram. De acordo com a Associação Chinesa de Fabricantes de Automóveis (CAAM), as vendas automotivas na China caíram 8,4% em relação ao ano anterior, para 2,56 milhões de unidades em dezembro de 2022, enquanto, para todo o ano de 2022, as vendas cresceram para 26,86 milhões de unidades.

- Em 2021, a China era líder no mercado automotivo global, com vendas de 26,27 milhões de veículos, seguida pelos Estados Unidos com 15,4 milhões de veículos e pelo Japão com 4,44 milhões de unidades.

- De acordo com a India Brand Equity Foundation, o mercado automóvel indiano deverá atingir 54,84 mil milhões de dólares até 2027, registando uma CAGR superior a 9%. A indústria automotiva indiana pretende aumentar a exportação de veículos cinco vezes até 2026. Em 2022, as exportações totais de automóveis da Índia foram de 5.617.246 unidades.

- A região Ásia-Pacífico está a testemunhar numerosos investimentos, principalmente de fabricantes de automóveis globais como BMW, Hyundai Motors e Honda. Estas empresas planeiam aventurar-se na indústria automóvel da Ásia-Pacífico, principalmente para aumentar a produção e, ao mesmo tempo, satisfazer a crescente procura de automóveis avançados.

- Por exemplo, em dezembro de 2022, o Grupo BMW fez parceria com a Truong Hai Auto Corporation (THACO) para produzir localmente veículos BMW no Vietname. A cooperação ampliou a rede de produção do Grupo BMW para veículos na Ásia.

- Além disso, a China possui a maior base mundial de produção de produtos eletrônicos. Produtos eletrônicos, como smartphones, TVs OLED, tablets, fios, cabos e fones de ouvido, estão registrando o maior crescimento em eletrônicos.

- De acordo com a JEITA (Associação Japonesa das Indústrias de Eletrônica e Tecnologia da Informação), em novembro de 2022, a produção total da indústria eletrônica atingiu US$ 7.098,34 milhões. Em dezembro de 2022, o Japão exportou eletrônicos no valor de US$ 8.395,45 milhões.

- O governo indiano está concentrado principalmente no crescimento do sector electrónico. Assim, formulou diversas iniciativas, como um Programa de Fabricação em Fases (PMP), para adicionar mais componentes de smartphones no âmbito da iniciativa Make in India. Espera-se que isso impulsione a fabricação nacional de aparelhos celulares, aumentando a demanda por resinas PPS.

- Na Índia, o mercado eletrónico registou um crescimento na procura, com o tamanho do mercado a aumentar rapidamente. As exportações de bens eletrónicos da Índia atingiram 16,67 mil milhões de dólares em dezembro de 2022, em comparação com 10,99 mil milhões de dólares no mesmo mês de 2021.

- Assim, espera-se que as tendências de mercado acima impulsionem a demanda por PPS na região durante o período de previsão.

Visão geral da indústria de resina de sulfeto de polifenileno (PPS)

O mercado global de resina de sulfeto de polifenileno (PPS) é altamente consolidado por natureza. Alguns dos principais players do mercado incluem (sem ordem específica) TORAY INDUSTRIES, INC., DIC Corporation, Celanese Corporation, Solvay e NHU Materials Co., entre outros.

Líderes de mercado de resina de sulfeto de polifenileno (PPS)

-

DIC Corporation

-

Solvay

-

Celanese Corporation

-

NHU Materials Co.

-

TORAY INDUSTRIES, INC.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Resin_Market-Market_Concentration.webp)

Notícias do mercado de resina de sulfeto de polifenileno (PPS)

- Novembro de 2022: Polyplastics Co., Ltd. expandiu sua capacidade de compostos da (Nantong) Ltd., a planta de produção de resina PPS. A capacidade recentemente ampliada atenderá à demanda mundial por plásticos de engenharia e aumentará a capacidade de produção anual de 9.000 para 21.400 toneladas. A nova unidade fabril estará em operação a partir de janeiro de 2025.

- Abril de 2022: A SABIC, líder global na indústria química, lançou um material reforçado com fibra de vidro à base de resina de sulfeto de polifenileno (PPS), composto LNP THERMOCOMP OFC08V. O material é adequado para antenas dipolo de estação base 5G e outras aplicações elétricas e eletrônicas.

Relatório de mercado de resina de sulfeto de polifenileno (PPS) – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Aumento da demanda por resinas PPS na indústria automotiva

4.1.2 Vantagem de produtos à base de resina PPS em relação a outros produtos à base de resina termoplástica

4.2 Restrições

4.2.1 Declínio da produção automotiva

4.2.2 Impacto da Pandemia COVID-19

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Valor)

5.1 Tipo

5.1.1 PPS linear

5.1.2 PPS curado

5.1.3 PPS ramificado

5.2 Indústria do usuário final

5.2.1 Automotivo

5.2.2 Elétrica e Eletrônica

5.2.3 Industrial

5.2.4 Aeroespacial

5.2.5 Outras indústrias de usuários finais

5.3 Geografia

5.3.1 Ásia-Pacífico

5.3.1.1 China

5.3.1.2 Índia

5.3.1.3 Japão

5.3.1.4 Coreia do Sul

5.3.1.5 Resto da Ásia-Pacífico

5.3.2 América do Norte

5.3.2.1 Estados Unidos

5.3.2.2 Canadá

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemanha

5.3.3.2 Reino Unido

5.3.3.3 Itália

5.3.3.4 França

5.3.3.5 Resto da Europa

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Médio Oriente e África

5.3.5.1 Arábia Saudita

5.3.5.2 África do Sul

5.3.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de participação de mercado**

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Celanese Corporation

6.4.2 DIC Corporation

6.4.3 Kolon Plastics Inc.

6.4.4 KUREHA CORPORATION

6.4.5 NHU Materials Co.

6.4.6 Polyplastics Co. Ltd

6.4.7 SABIC

6.4.8 SK Innovation

6.4.9 Solvay

6.4.10 TORAY INDUSTRIES, INC.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Produção rápida de veículos elétricos leves

Segmentação da indústria de resina de sulfeto de polifenileno (PPS)

A resina de sulfeto de polifenileno (PPS) é um polímero cristalino resistente ao calor que possui uma estrutura química simples feita de benzeno e enxofre. O PPS é um tipo de polímero termoplástico com alto desempenho térmico e mecânico que possui amplas aplicações em diversas indústrias, como automobilística, eletrônica de precisão, dispositivos elétricos, recipientes químicos, componentes aeroespaciais, entre outros.

O mercado de resina de sulfeto de polifenileno (PPS) é segmentado por tipo, indústria de uso final e geografia. Por tipo, o mercado é segmentado em PPS linear, PPS curado e PPS ramificado. Pela indústria de uso final, o mercado é segmentado em indústrias automotivas, elétricas e eletrônicas, industriais, aeroespaciais e outras indústrias de usuários finais. O relatório também abrange o tamanho e as previsões para o mercado de resina de sulfeto de polifenileno (PPS) em 15 países nas principais regiões. Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base na receita (milhões de dólares).

| Tipo | ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de resina de sulfeto de polifenileno (PPS)

Qual é o tamanho atual do mercado de resina de sulfeto de polifenileno (PPS)?

O mercado de resina de sulfeto de polifenileno (PPS) deverá registrar um CAGR inferior a 5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de resina de sulfeto de polifenileno (PPS)?

DIC Corporation, Solvay, Celanese Corporation, NHU Materials Co., TORAY INDUSTRIES, INC. são as principais empresas que operam no mercado de resina de sulfeto de polifenileno (PPS).

Qual é a região que mais cresce no mercado de resina de sulfeto de polifenileno (PPS)?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de resina de sulfeto de polifenileno (PPS)?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de resina de sulfeto de polifenileno (PPS).

Que anos esse mercado de resina de sulfeto de polifenileno (PPS) cobre?

O relatório abrange o tamanho histórico do mercado de resina de sulfeto de polifenileno (PPS) para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de resina de sulfeto de polifenileno (PPS) para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Relatório da indústria de resina de sulfeto de polifenileno (PPS)

Estatísticas para a participação de mercado de resina de sulfeto de polifenileno (PPS) em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da resina de sulfeto de polifenileno (PPS) inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.