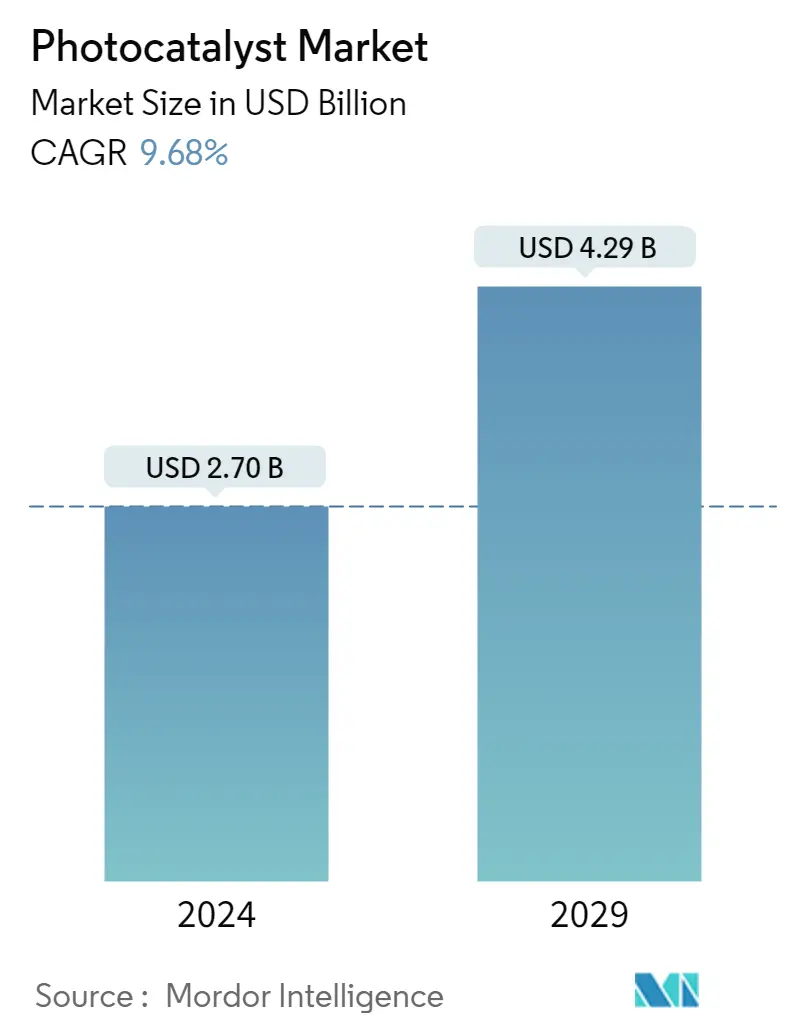

Tamanho do mercado de fotocatalisadores

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 2.70 bilhões de dólares |

| Tamanho do mercado (2029) | USD 4.29 bilhões de dólares |

| CAGR(2024 - 2029) | 9.68 % |

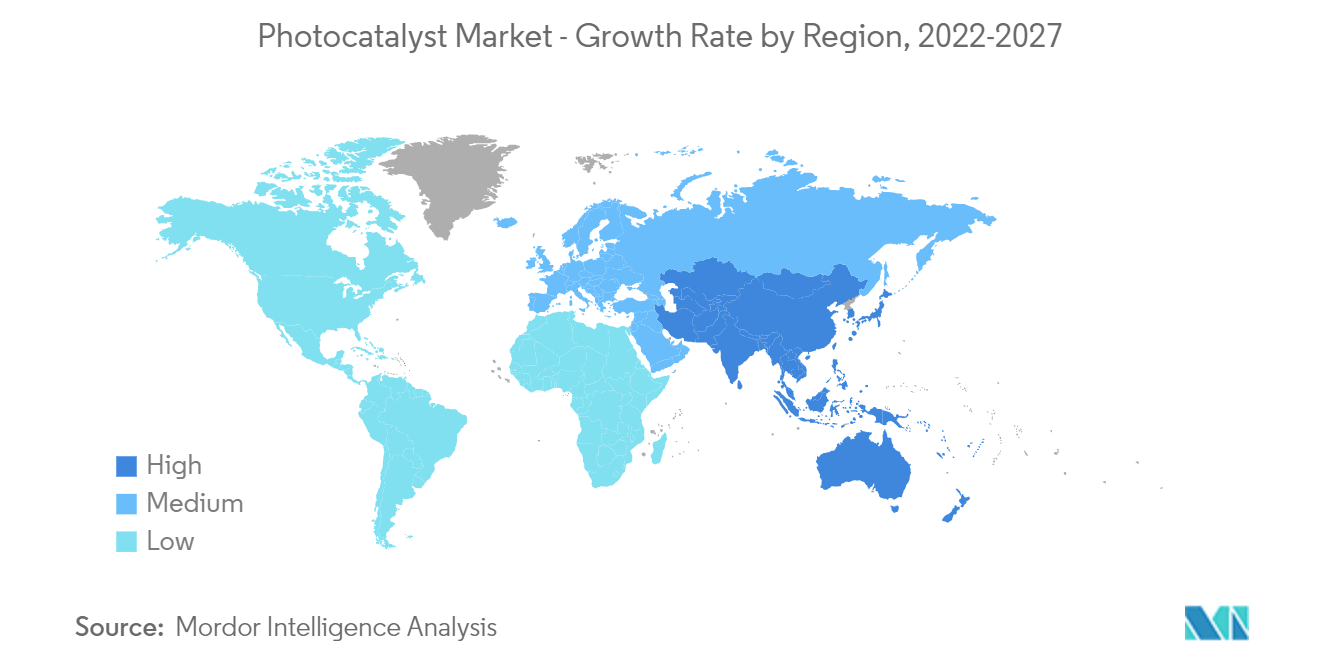

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

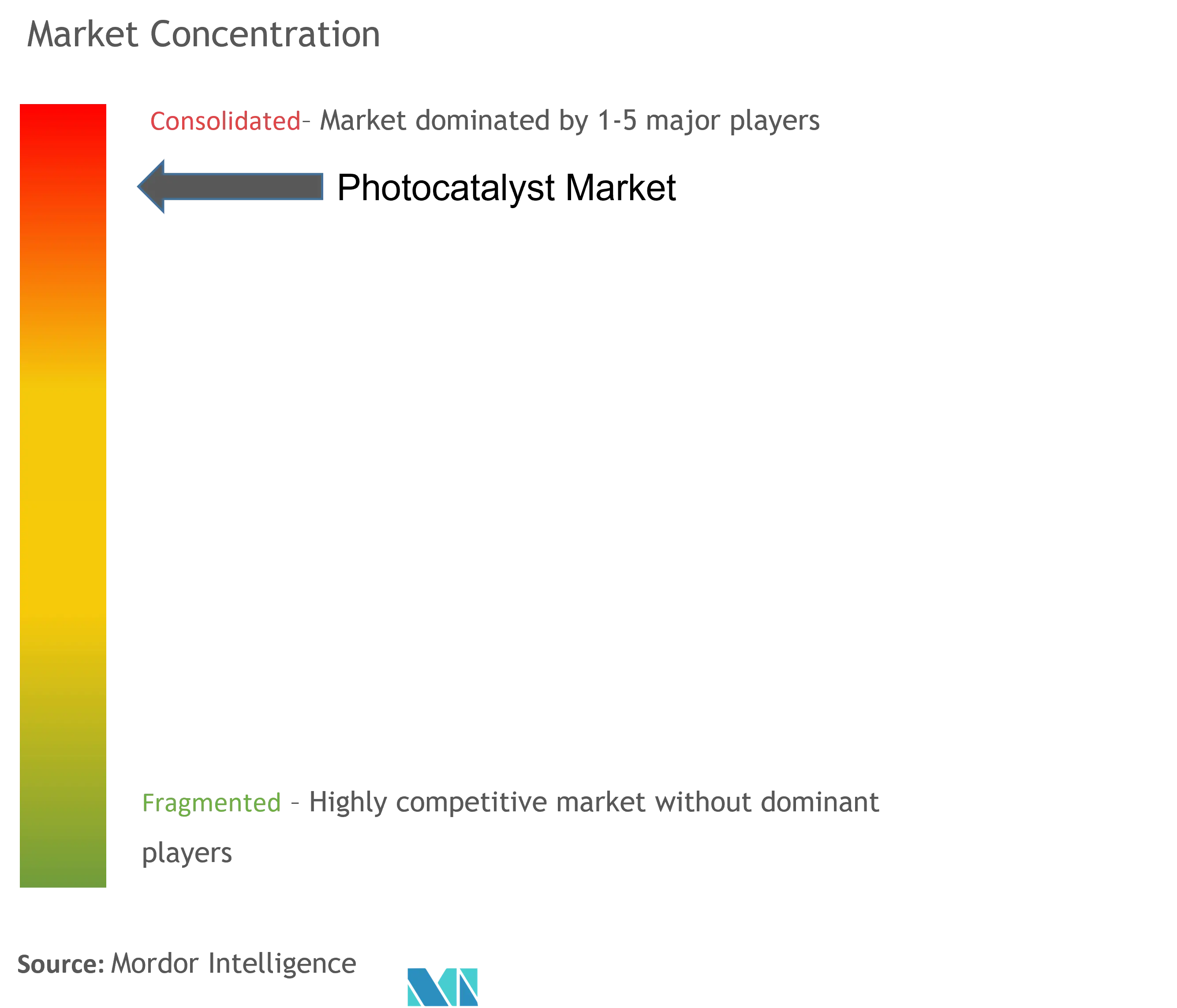

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de Mercado de Fotocatalisadores

O tamanho do mercado fotocatalisador é estimado em US$ 2,70 bilhões em 2024, e deverá atingir US$ 4,29 bilhões até 2029, crescendo a um CAGR de 9,68% durante o período de previsão (2024-2029).

A pandemia COVID-19 teve um impacto negativo no mercado de fotocatalisadores. Atualmente, o mercado se recuperou da pandemia e está crescendo a um ritmo significativo.

- No curto prazo, a alta demanda por dióxido de titânio e o aumento das aplicações de tratamento de água e purificação de ar provavelmente impulsionarão a demanda pelo mercado de fotocatalisadores.

- No entanto, espera-se que altos investimentos de capital dificultem o crescimento do mercado.

- No entanto, espera-se que o aumento da pesquisa e desenvolvimento como desinfetante gere um crescimento atraente do mercado e dê um potencial substancial no período de previsão.

- Espera-se que a região Ásia-Pacífico domine o mercado global, com a maior parte do consumo proveniente da China e da Índia.

Tendências do mercado de fotocatalisadores

Aumento da demanda por aplicação de autolimpeza

- A autolimpeza fotocatalítica é provavelmente a nanofunção mais amplamente utilizada na construção civil. Numerosos edifícios em todo o mundo utilizam esta função. Seu principal efeito é reduzir bastante a extensão da adesão de sujeira nas superfícies. Outra vantagem é que a transmissão de luz para vidros e membranas translúcidas é melhorada, uma vez que a sujidade superficial e a luz solar obscura são menores, o que pode reduzir os custos de energia de iluminação.

- Tintas e revestimentos fotocatalíticos foram desenvolvidos nos últimos anos para revestir a superfície externa e o interior do edifício. Os revestimentos fotocatalíticos não apenas removem a sujeira, mas também decompõem contaminantes e manchas poluentes transportados pelo ar e poluição atmosférica das superfícies externas do edifício. Além disso, os revestimentos fotocatalisadores removem odores e decompõem COV, vírus transportados pelo ar e bactérias do mobiliário interior do edifício. Além disso, o revestimento fotocatalisador é uma das principais opções preferidas para proteger superfícies de madeira no interior do edifício.

- A aplicação de material fotocatalítico não se limita exclusivamente a grandes edifícios. Pode ser igualmente apropriado, por exemplo, para conservatórios e jardins de inverno. Na construção de estradas, o revestimento transparente também pode ser utilizado, por exemplo, para barreiras acústicas. Ladrilhos com revestimentos duráveis cozidos estão disponíveis para uso interno e externo. Da mesma forma, o concreto, outro material de construção comum para fachadas, também pode ser equipado com uma superfície autolimpante. Conseqüentemente, o setor da construção contribuirá principalmente para a demanda por materiais fotocatalíticos autolimpantes no período de previsão.

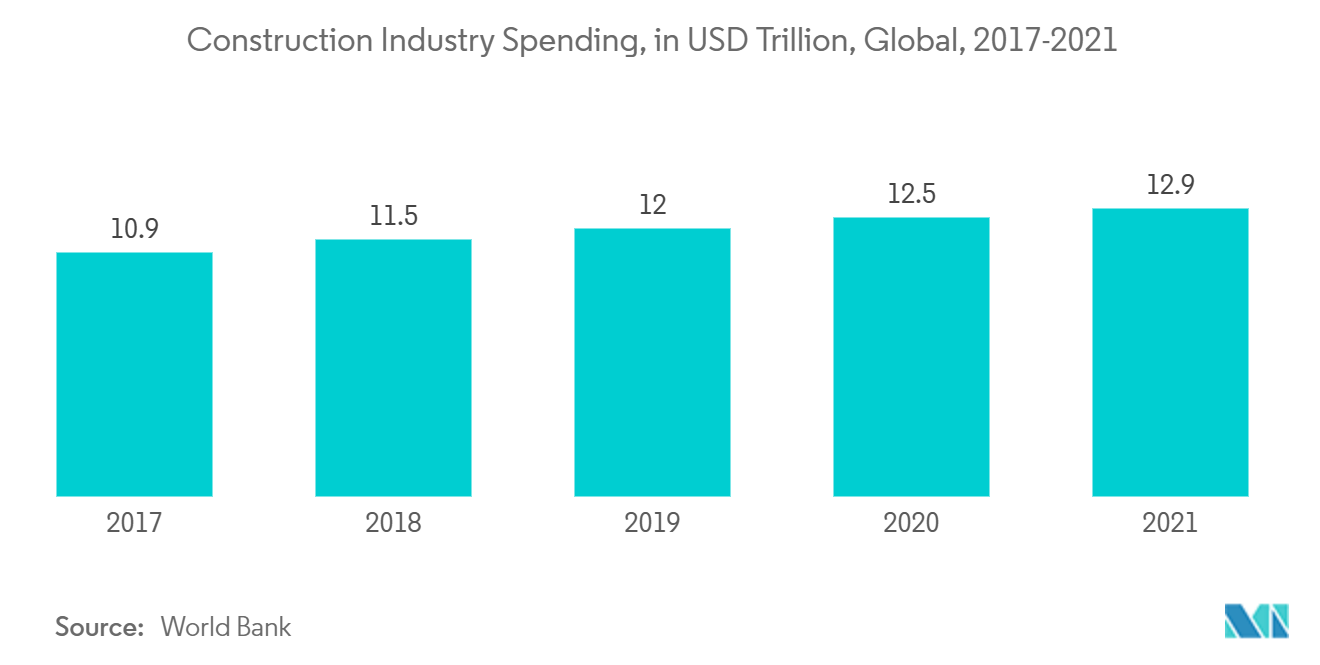

- A indústria global da construção está crescendo a um ritmo saudável. A Ásia-Pacífico, juntamente com as regiões do Médio Oriente e de África, está a testemunhar enormes investimentos no sector da construção devido às inúmeras oportunidades de mercado disponíveis nestes mercados.

- De acordo com o Gabinete Nacional de Estatísticas da China, o valor da produção de construção da China atingiu o pico em 2021 em cerca de 29,3 biliões de yuans (4,2 biliões de dólares), em comparação com 26,39 biliões de yuans (3,79 biliões de dólares) em 2020.

- De acordo com o Ministério de Terras, Infraestrutura, Transporte e Turismo (Japão), o investimento total em construção no Japão foi superior a JPY 66,6 trilhões (~US$ 498,10 milhões) no ano fiscal de 2021, com a construção civil representando mais da metade dessas despesas. Espera-se que os gastos totais com construção atinjam quase 67 trilhões de ienes (~US$ 501,09 milhões) no ano fiscal de 2022.

- Na Europa, a Alemanha assumiu a liderança no desenvolvimento do sector da construção. A Capital Tower e a Estrel Tower de Alexander Berlin são alguns dos principais edifícios altos que o país está desenvolvendo atualmente. O sector da construção está a crescer ainda mais no país devido a investimentos significativos no seu sector de infra-estruturas e ainda devido à crescente procura de unidades residenciais.

- De acordo com o Banco Mundial, a indústria da construção cresceu para um valor de gastos de 12,9 biliões de dólares em 2021 e espera-se que cresça três por cento ao ano. Compreende empreendimentos imobiliários, residenciais e comerciais, bem como construções de infraestrutura e industriais. Os dados sobre gastos com construção abrangem custos de mão de obra e materiais, obras de arquitetura e engenharia e impostos.

- O revestimento fotocatalítico autolimpante é usado para revestir materiais de vidro opticamente transparentes, que são usados em muitas aplicações, incluindo pára-brisas de automóveis, vidros de janelas, arranha-céus, microscópios, óculos, tampas de painéis de células solares, utensílios de cozinha, telas de muitos dispositivos eletrônicos e instrumentos ópticos.

- O revestimento fotocatalítico autolimpante em substratos de PC de baixo custo, leves e flexíveis é crucial para que dispositivos multifuncionais autolimpantes sejam úteis. Portanto, outras indústrias de usuários finais, como automobilística, eletrônica, médica e de geração de energia solar, também contribuirão significativamente para a demanda por material fotocatalítico autolimpante no período de previsão.

- Todos os fatores acima mencionados contribuirão para o crescimento da indústria durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico domina o mercado de fotocatalisadores em termos de participação de mercado e receita de mercado. A região deverá continuar seu domínio durante o período de previsão.

- A natureza superhidrofílica dos fotocatalisadores confere a natureza autolimpante. Por exemplo, o dióxido de titânio fornece uma película protetora fotocatalítica, que possui a propriedade de autolimpeza, tornando-se superoxidativa e hidrofílica. Esta propriedade do fotocatalisador atende à sua aplicação de alta demanda como auxiliar de autolimpeza em tintas e revestimentos. Além disso, como fotocatalisador, transmite propriedades únicas de limpeza e antimicrobianas. Assim, com o aumento da atividade de construção, espera-se que a procura por tintas e revestimentos aumente, o que está a impulsionar a procura do mercado por fotocatalisadores.

- Espera-se que a crescente demanda por tintas e revestimentos devido à crescente demanda por construção, automotivo e embalagens impulsione o mercado de fotocatalisadores durante o período de previsão. A China produz cerca de 30% do total mundial de tintas e revestimentos, o que atua como uma importante fonte no consumo de fotocatalisadores, devido às suas propriedades de autolimpeza quando induzidas em tintas e revestimentos.

- A PPG Industries planeja construir sua base de PD e produção no sul da China até 2022, com um investimento de 620 milhões de CNY (89,03 milhões de dólares). A Asia Cuanon assinou também um acordo para construir uma nova base de produção em Changsha, província de Hunan, com um investimento total de CNY 600 milhões (USD 86,16 milhões), que incluirá 200 mil toneladas métricas de revestimentos arquitectónicos de alta qualidade e outros materiais de construção.

- A BASF Coatings (Guangdong) Co. Ltd possui a única unidade de produção de revestimentos para repintura automotiva da BASF na Ásia. A empresa está construindo uma nova instalação para revestimentos de repintura automotiva que iniciou a produção no primeiro semestre de 2022.

- De acordo com o Gabinete Nacional de Estatísticas da China, a China cresceu e tornou-se o maior mercado de construção do mundo. O valor da indústria da construção da China foi de 1.117,42 mil milhões de dólares em 2021. Uma vez que o governo pretende concentrar-se na modernização das infra-estruturas nas pequenas e médias comunidades, espera-se que a indústria da construção aumente a uma taxa anual de cinco por cento.

- A indústria de tintas e revestimentos no Japão foi a segunda maior da Ásia-Pacífico, pois possui bases de produção bem estabelecidas nas indústrias automotiva, química, de eletrodomésticos e eletrônica, que são os maiores consumidores da indústria de tintas e revestimentos.

- A produção de tintas e revestimentos no Japão é impulsionada principalmente pela crescente demanda da construção e de outros setores industriais. De acordo com o Ministério de Terras, Infraestrutura, Transporte e Turismo (MLIT Japão), o investimento total em construção no Japão foi de 66,6 trilhões de ienes (499,03 milhões de dólares) no ano fiscal de 2021, com a construção civil representando mais da metade dessas despesas. Espera-se que o investimento total em construção atinja quase 67 biliões de ienes (502,03 milhões de dólares) no ano fiscal de 2022.

- Espera-se que todas essas expansões na produção de tintas com a crescente demanda no país impulsionem ainda mais a demanda do mercado por fotocatalisadores durante o período de previsão.

Visão geral da indústria de fotocatalisadores

O mercado de fotocatalisadores é consolidado por natureza, com os cinco principais players possuindo grandes capacidades de produção. Alguns dos principais participantes são The Chemours Company, Tronox Holdings PLC, Venator Materials PLC, Lomon Billions, KRONOS Worldwide Inc., e outros.

Líderes de mercado de fotocatalisadores

-

KRONOS Worldwide Inc

-

Tronox Holdings Plc

-

The Chemours Company

-

Venator Materials PLC

-

Lomon Billions

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de fotocatalisadores

- Setembro de 2022 Venator se tornou o primeiro fabricante e fornecedor de fibra anatase de dióxido de titânio (TiO2) para a indústria têxtil a garantir um ECO PASSPORT da OEKO-TEX.

- Março de 2022 Tronox Holdings plc, um fabricante integrado de pigmento de dióxido de titânio, anunciou um acordo de compra de energia de longo prazo com o Grupo SOLA, um produtor independente de energia sul-africano, para fornecer 200 MW de energia solar para as minas e fundições da Tronox na República de África do Sul. A conclusão do projeto está prevista para o quarto trimestre de 2023.

Relatório de mercado de fotocatalisador – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Demanda rapidamente crescente por dióxido de titânio

4.1.2 Aplicações crescentes em tratamento de água e purificação de ar

4.2 Restrições

4.2.1 Alto investimento de capital

4.2.2 Outras restrições

4.3 Análise da cadeia de valor da indústria

4.4 Porter Cinco Forças

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Dióxido de titânio

5.1.2 Óxido de zinco

5.1.3 Outros tipos

5.2 Aplicativo

5.2.1 Autolimpeza

5.2.2 Purificação do Ar

5.2.3 Tratamento de água

5.2.4 Antiembaçante

5.2.5 Outras aplicações

5.3 Geografia

5.3.1 Ásia-Pacífico

5.3.1.1 China

5.3.1.2 Índia

5.3.1.3 Japão

5.3.1.4 Coreia do Sul

5.3.1.5 Resto da Ásia-Pacífico

5.3.2 América do Norte

5.3.2.1 Estados Unidos

5.3.2.2 Canadá

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemanha

5.3.3.2 Reino Unido

5.3.3.3 França

5.3.3.4 Itália

5.3.3.5 Resto da Europa

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Médio Oriente e África

5.3.5.1 Arábia Saudita

5.3.5.2 África do Sul

5.3.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Participação de mercado (%) **/ Análise de classificação

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Daicel Miraizu Ltd

6.4.2 Green Millennium

6.4.3 Hangzhou Harmony Chemical Co. Ltd

6.4.4 ISHIHARA SANGYO KAISHA Ltd

6.4.5 KRONOS Worldwide Inc.

6.4.6 Lomon Billions

6.4.7 Nanoptek Corp.

6.4.8 SHOWA DENKO KK

6.4.9 TAYCA

6.4.10 The Chemours Company

6.4.11 TitanPE Technologies Inc.

6.4.12 Tronox Holdings PLC

6.4.13 Venator Materials PLC

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Aumentando a pesquisa e o desenvolvimento como desinfetante

Segmentação da indústria de fotocatalisadores

Um fotocatalisador é um material que sofre fotossensibilização, onde ocorre uma modificação fotoquímica como resultado da absorção da radiação solar (UV), bem como de outras fontes de luz visível. O mercado de fotocatalisadores é segmentado por tipo, aplicação e geografia. Com base no tipo, o mercado é segmentado por dióxido de titânio, óxido de zinco e outros tipos. Com base na aplicação, o mercado é segmentado em autolimpeza, purificação de ar, tratamento de água, antiembaçamento, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (milhões de dólares).

| Tipo | ||

| ||

| ||

|

| Aplicativo | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de fotocatalisador

Qual é o tamanho do mercado de fotocatalisadores?

O tamanho do mercado de fotocatalisadores deverá atingir US$ 2,70 bilhões em 2024 e crescer a um CAGR de 9,68% para atingir US$ 4,29 bilhões até 2029.

Qual é o tamanho atual do mercado de fotocatalisadores?

Em 2024, o tamanho do mercado de fotocatalisadores deverá atingir US$ 2,70 bilhões.

Quem são os principais atores do mercado fotocatalisador?

KRONOS Worldwide Inc, Tronox Holdings Plc, The Chemours Company, Venator Materials PLC, Lomon Billions são as principais empresas que operam no mercado de fotocatalisadores.

Qual é a região que mais cresce no mercado de fotocatalisadores?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de fotocatalisadores?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de fotocatalisadores.

Que anos esse mercado de fotocatalisadores cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de fotocatalisadores foi estimado em US$ 2,46 bilhões. O relatório abrange o tamanho histórico do mercado de fotocatalisadores para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de fotocatalisadores para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de fotocatalisadores

Estatísticas para a participação de mercado do Photocatalyst em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do fotocatalisador inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.