Análise do mercado de frete e logística do Peru

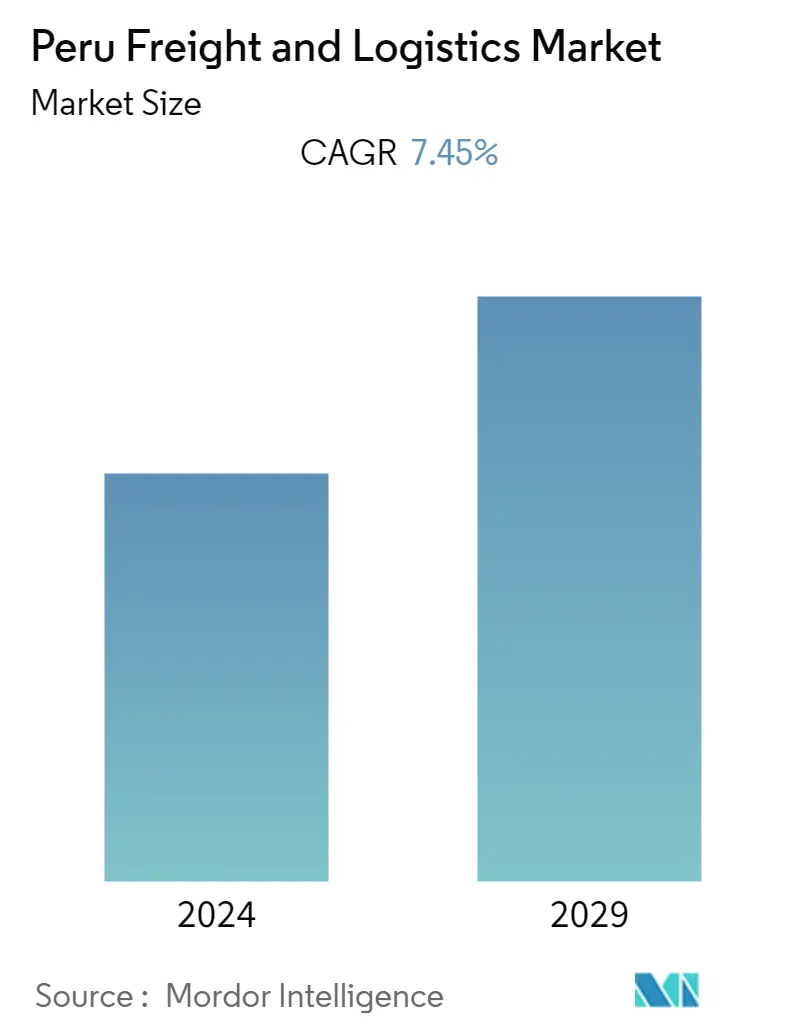

O tamanho do mercado de frete e logística do Peru deverá crescer de US$ 25,81 bilhões em 2023 para US$ 36,97 bilhões até 2028, com um CAGR de 7,45% durante o período de previsão (2023-2028).

- A logística peruana é prejudicada por excessos de custos logísticos, aumento dos preços finais e perda de competitividade. É necessário implementar regulamentos para reduzir os custos logísticos excessivos que os exportadores e importadores pagam. A pandemia COVID-19 teve impacto em inúmeras empresas. Na maioria das unidades industriais a nível mundial, provocou o encerramento ou suspensão da sua atividade fabril. A pandemia da COVID-19 teve um grande impacto nas indústrias transformadora, alimentar e de bebidas, aeronáutica, automóvel e outras, influenciando o setor logístico.

- As elevadas exportações agrícolas e os planos do governo para aumentar ainda mais as exportações são os principais impulsionadores do crescimento da indústria logística. Prevê-se que o crescimento do volume do Peru em todos os subsetores do transporte de mercadorias desacelere em 2023 devido ao conflito entre a Rússia e a Ucrânia e às consequências de um abrandamento económico mundial. No curto prazo, o frete aéreo aumentará no ritmo mais rápido. No entanto, prevê-se que todas as quatro categorias apresentem indicações de recuperação em 2024, antes de estabilizarem em níveis de expansão, sustentáveis a longo prazo.

- O crescimento real do comércio irá flutuar no médio prazo, antes de registar algumas contracções após o período de previsão. A actividade a médio prazo será influenciada pela recuperação económica nos principais parceiros comerciais do mercado, como a China Continental.

- A probabilidade de menos regulamentações favoráveis às empresas, no entanto, poderá impactar o crescimento futuro. Entretanto, o Peru está empenhado em expandir a sua infraestrutura de transporte para manter a sua posição como um importante centro de comércio regional e garantir que as cadeias de abastecimento consistem em várias opções de frete. A maior parte do transporte de mercadorias continuará a ser transportada por estrada, embora, se iniciativas ambiciosas forem bem-sucedidas, o subsetor ferroviário poderá desempenhar um papel mais importante.

- O Ministério dos Transportes e Comunicações (MTC) do Peru geriu eficazmente o orçamento que lhe foi atribuído, reiterando o seu compromisso de colmatar lacunas nas suas infra-estruturas rodoviárias, aeroportuárias, portuárias, ferroviárias e de telecomunicações. O ministério gastou SOL 1,841 mil milhões (USD 48,36 milhões) em dezembro, cerca de 5% mais do que no mesmo período de 2020.

- O montante investido na indústria de transportes e comunicações em dezembro de 2021 foi de SOL 1,094 mil milhões (USD 28,75 milhões). Resultou num total anual acumulado de SOL 8,277 mil milhões (USD 217,5 milhões), cerca de 69% superior ao montante recorde investido em 2020. As atividades de manutenção da rede rodoviária nacional e regional para estradas concessionadas e não concessionadas e outras despesas correntes os itens relacionados atingiram SOL 748 milhões (US$ 19,66 milhões).

Tendências do mercado de frete e logística do Peru

Exportações agrícolas impulsionam o crescimento da logística

As exportações agrícolas peruanas aumentaram de 645 milhões de dólares em 2000 para 9,2 mil milhões de dólares projectados em 2021. Este feito excepcional pode ser atribuído ao clima favorável na região costeira do Peru, aos investimentos em tecnologia de ponta e a políticas sábias, como o Programa Especial de Trabalho. Regime de legislação agrícola.

O Peru aumentou as suas terras de produção utilizadas para exportações de alto valor por um factor de quatro, para aproximadamente 200.000 hectares. A indústria gera cerca de quatro empregos diretos no campo e um nas instalações de processamento por hectare. Assim, o Peru gerou pelo menos um milhão de empregos formais. Além disso, a lei abriu perspectivas de emprego para as mulheres, que representam cerca de 25% da força de trabalho.

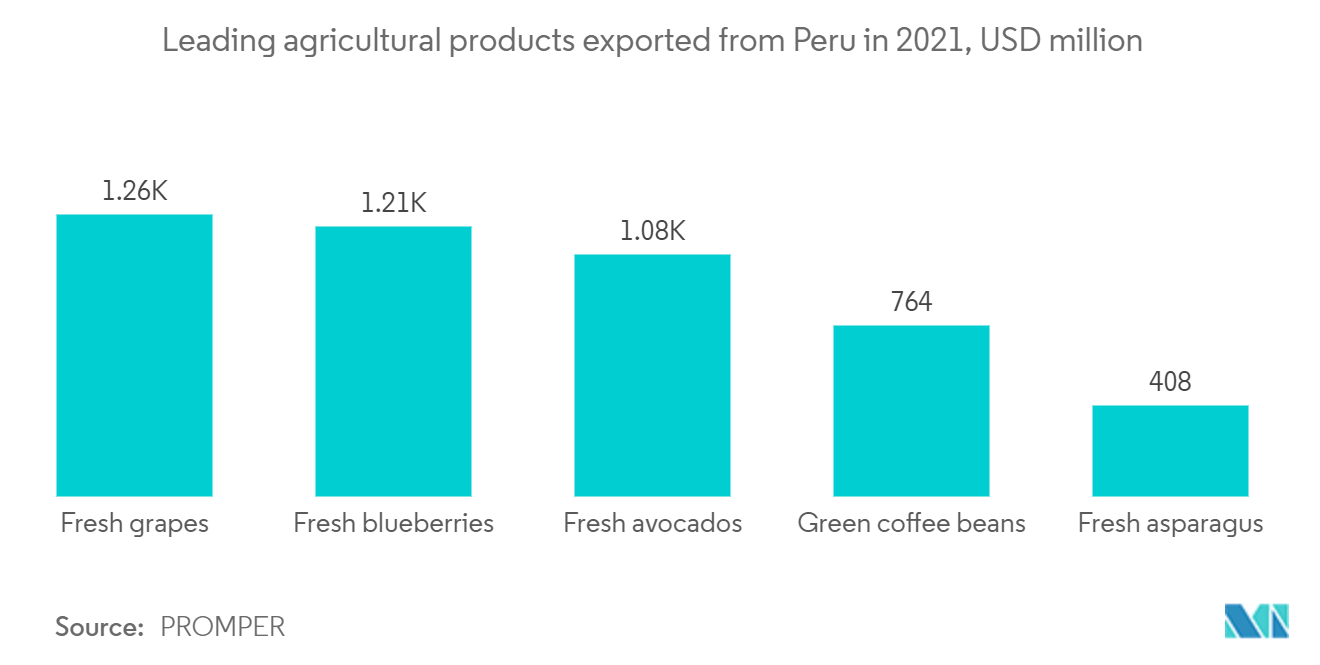

As exportações agro são o segundo gerador de moeda para o Peru. Desde 2000, os números das suas exportações registaram um aumento exponencial. As frutas frescas, especificamente uvas, mirtilos e abacates, foram as principais exportações agrícolas do Peru em 2021. Com um valor de exportação estimado em 1,3 bilhão de dólares naquele ano, as uvas ficaram em primeiro lugar. Os abacates ficaram em terceiro lugar, com 1,1 mil milhões de dólares em exportações, seguidos pelos mirtilos frescos, com 1,21 mil milhões de dólares. Entretanto, a nação andina exportou café verde no valor de 764 milhões de dólares. O Peru é um dos maiores produtores de café da América Latina.

O comércio eletrônico está crescendo no país

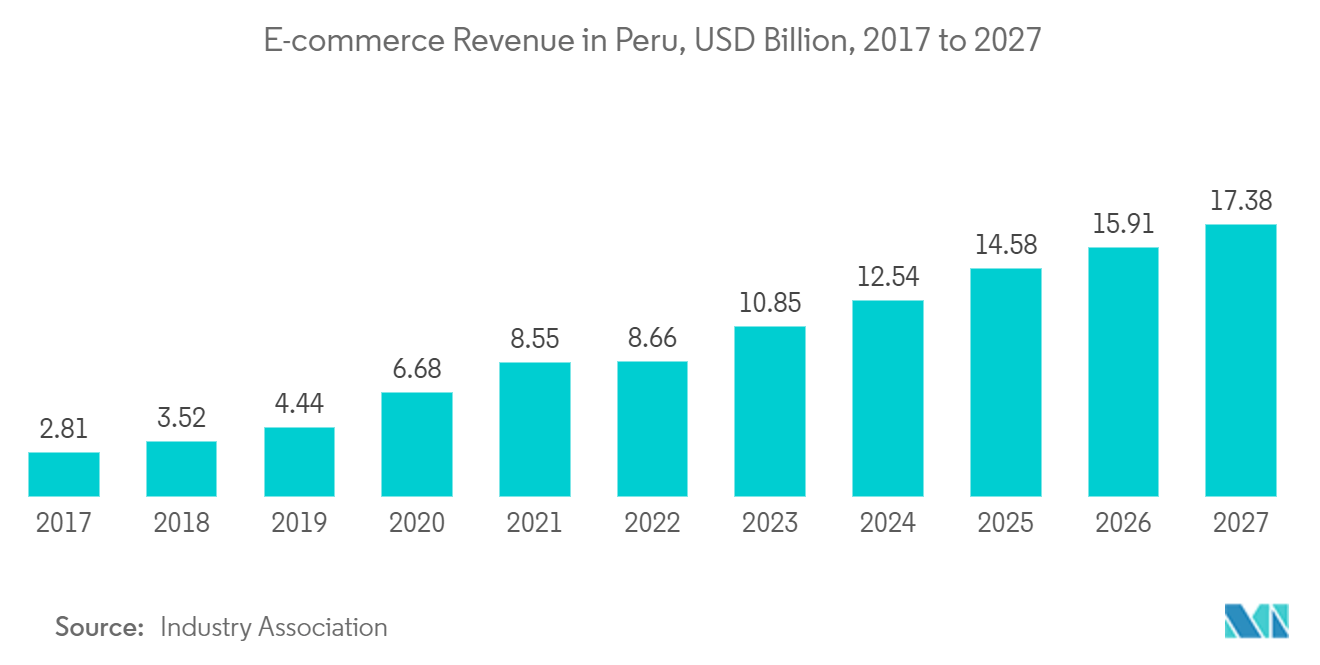

O comércio eletrónico ainda está a acelerar os seus progressos na transformação digital dos consumidores e das empresas, dois anos após a epidemia da COVID-19. O Relatório do Observatório de Comércio Eletrônico 2021-2022 da Câmara Peruana de Comércio Eletrônico (CAPECE) observou um crescimento de 55% em 2021 e gerou US$ 9,3 bilhões em receitas.

Apenas 1,5% dos 5,2 milhões de empresas oficialmente registadas no Peru vendiam produtos online antes do surto. Em contraste, as empresas que aderiram ao setor do comércio eletrónico duplicaram durante a pandemia e, no final de 2021, mais de 6% de todas as vendas foram realizadas online. No entanto, ainda há mais trabalho pendente no ambiente empresarial peruano em relação à transformação digital e soluções de comércio eletrônico. Por exemplo, apenas 20% das transações na Internet têm origem em outras regiões além de Lima.

Brinquedos, bricolagem e hobbies, artigos para casa e móveis, saúde e beleza, companhias aéreas e hotéis e produtos elétricos reuniram os cinco principais líderes em participação de mercado de comércio eletrônico no Peru em 2021. Os dois principais segmentos detêm uma participação de mercado combinada de 22%.

Os cartões de crédito, que respondem por 35% dos US$ 9,3 bilhões em vendas online no Peru, são o método de pagamento mais popular, seguido pelos cartões de débito (33% do mercado), carteiras digitais (22%), transferências bancárias (7% ) e transações em dinheiro (3%). Embora aplicativos de pagamento móvel como Venmo e PayPal ainda não tenham ganhado popularidade, o Yape, seu equivalente na América Latina, está rapidamente assumindo o controle.

Devido à epidemia de COVID-19, os consumidores tiveram que se adaptar aos novos procedimentos de compra de bens e serviços. Embora os shoppings estejam novamente lotados, mais empresas estão oferecendo comércio eletrônico porque os compradores peruanos desejam conveniência e conforto quando fazem compras.

Entrega gratuita, cupons ou descontos, recomendações de outros clientes e políticas de devolução diretas são os principais fatores que influenciam a preferência do consumidor por varejistas on-line. O comércio eletrônico se tornou uma ferramenta essencial para pequenas, médias e grandes empresas.

De acordo com uma análise recente da CAPECE, o Peru apresenta as taxas de utilização de comércio eletrônico de smartphones mais baixas entre as principais economias latino-americanas. Mas em 2021, 59% de todas as compras de comércio eletrônico foram feitas em dispositivos móveis. Além disso, de acordo com o mesmo relatório, 34,2 milhões de telemóveis no Peru são frequentemente utilizados por 62% dos peruanos para aceder à Internet em dispositivos móveis no Peru.

Visão geral da indústria de frete e logística do Peru

O mercado de frete e logística do Peru inclui mais de 800 participantes e é fragmentado. Players internacionais vêm com forte presença no mercado logístico do país. A integração tecnológica está aumentando lenta mas continuamente, e espera-se que os participantes investidos na tecnologia obtenham uma vantagem competitiva no mercado. Alguns dos players internacionais presentes no mercado são DHL, DB Schenker, Agility e UPS, para citar alguns.

Líderes do mercado de frete e logística do Peru

-

CEVA Logistics

-

DHL

-

DB Schenker

-

Perurail SA

-

Avianca Cargo

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

/peru-freight-and-logistics-market---growth,-trends,-and-forecast-(2020-2025)_peru_fnl_cl.webp)

Notícias do mercado de frete e logística do Peru

Outubro de 2023 Peru A Indecopi aprovou 27 fusões em uma média de 44 dias úteis nos primeiros dois anos de seu regime de controle de fusões. Peru A Indecopi aprovou 27 fusões em uma média de 44 dias úteis nos primeiros dois anos de seu regime de controle de fusões.

Agosto de 2023 Cuatrecasas assessorou a empresa de aquisição de propósito específico (SPAC) Two (NYSE TWOA) na celebração de um acordo de combinação de negócios com a LatAm Logistic Properties (LLP) em relação a certas subsidiárias localizadas na Colômbia e no Peru. for encerrada, a LLP e duas serão fundidas com novas subsidiárias de um veículo de propósito específico (SPV) que será incorporado no futuro.

Segmentação da indústria de frete e logística do Peru

O relatório do mercado de frete e logística do Peru fornece insights sobre os motivadores, restrições, oportunidades, inovação tecnológica e seu impacto, o impacto do crescimento do comércio eletrônico no mercado, regulamentações e investimentos no setor de logística e atratividade da indústria – Análise das Cinco Forças de Porter. Também fornecerá informações sobre o crescimento da logística intermodal na região e informações sobre os segmentos de correio expresso, expresso e encomendas.

O Mercado de Frete e Logística do Peru é segmentado por função (transporte de carga (rodoviário, ferroviário, marítimo e terrestre e aéreo), agenciamento de carga, armazenamento, correio, expresso e encomendas, serviços de valor agregado (logística da cadeia de frio, logística de última milha , logística de retorno e outras áreas emergentes)) e usuário final (construção, petróleo e gás e pedreiras, agricultura, pesca e silvicultura, manufatura e automotivo, comércio distributivo e outros usuários finais (farmacêutico e saúde)). O relatório oferece tamanhos de mercado e previsões em valor (USD) para todos os segmentos acima.

| Transporte de mercadorias | Estrada |

| Trilho | |

| Mar e Interior | |

| Ar | |

| Encaminhamento de frete | |

| Armazenagem | |

| Correio, expresso e encomenda | |

| Serviços de valor agregado (logística da cadeia de frio, logística de última milha, logística de retorno e outras áreas emergentes) |

| Construção |

| Petróleo e Gás e Pedreiras |

| Agricultura, Pesca e Silvicultura |

| Manufatura e Automotivo |

| Comércio Distributivo |

| Outros (farmacêuticos e de saúde) |

| Por função | Transporte de mercadorias | Estrada |

| Trilho | ||

| Mar e Interior | ||

| Ar | ||

| Encaminhamento de frete | ||

| Armazenagem | ||

| Correio, expresso e encomenda | ||

| Serviços de valor agregado (logística da cadeia de frio, logística de última milha, logística de retorno e outras áreas emergentes) | ||

| Por usuário final | Construção | |

| Petróleo e Gás e Pedreiras | ||

| Agricultura, Pesca e Silvicultura | ||

| Manufatura e Automotivo | ||

| Comércio Distributivo | ||

| Outros (farmacêuticos e de saúde) |

Perguntas frequentes sobre pesquisa de mercado de frete e logística no Peru

Qual é o tamanho atual do mercado de frete e logística do Peru?

O Mercado Peru de Frete e Logística deverá registrar um CAGR de 7,45% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de frete e logística do Peru?

CEVA Logistics, DHL, DB Schenker, Perurail SA, Avianca Cargo são as principais empresas que operam no mercado de frete e logística do Peru.

Que anos este mercado de frete e logística do Peru cobre?

O relatório abrange o tamanho histórico do mercado de frete e logística do Peru para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de frete e logística do Peru para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de frete e logística do Peru

Estatísticas para a participação de mercado de frete e logística do Peru em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Peru Freight Logistics inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.