Tamanho e Participação do Mercado de Ácido Peracético

Análise do Mercado de Ácido Peracético pela Mordor Intelligence

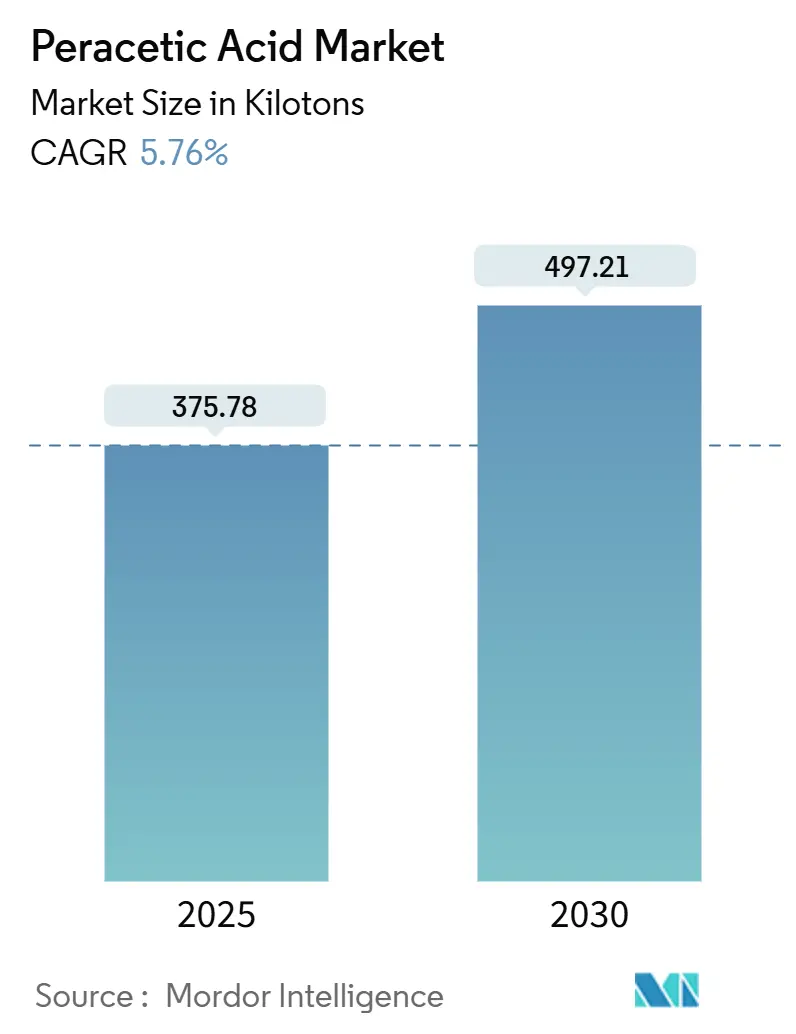

O tamanho do Mercado de Ácido Peracético é estimado em 375,78 quilotoneladas em 2025, e deve alcançar 497,21 quilotoneladas até 2030, a uma TCAC de 5,76% durante o período de previsão (2025-2030). As perspectivas se beneficiam de mudanças regulamentares que desencorajam biocidas à base de cloro, adoção em sistemas de esterilização de baixa temperatura e investimento contínuo em infraestrutura de reuso de água. A crescente demanda de processadores de alimentos que requerem antimicrobianos de amplo espectro aprovados para manuseio orgânico e sanitização sem resíduos apoia ainda mais os ganhos de volume. Os produtores também estão capitalizando nas inovações de processo que estabilizam misturas aquosas, reduzem custos de transporte e diminuem riscos de exposição dos trabalhadores. Aquisições na Ásia-Pacífico e América do Norte sublinham uma mudança estratégica em direção a centros de produção regionais capazes de atender rapidamente usos finais de alto crescimento.

Principais Conclusões do Relatório

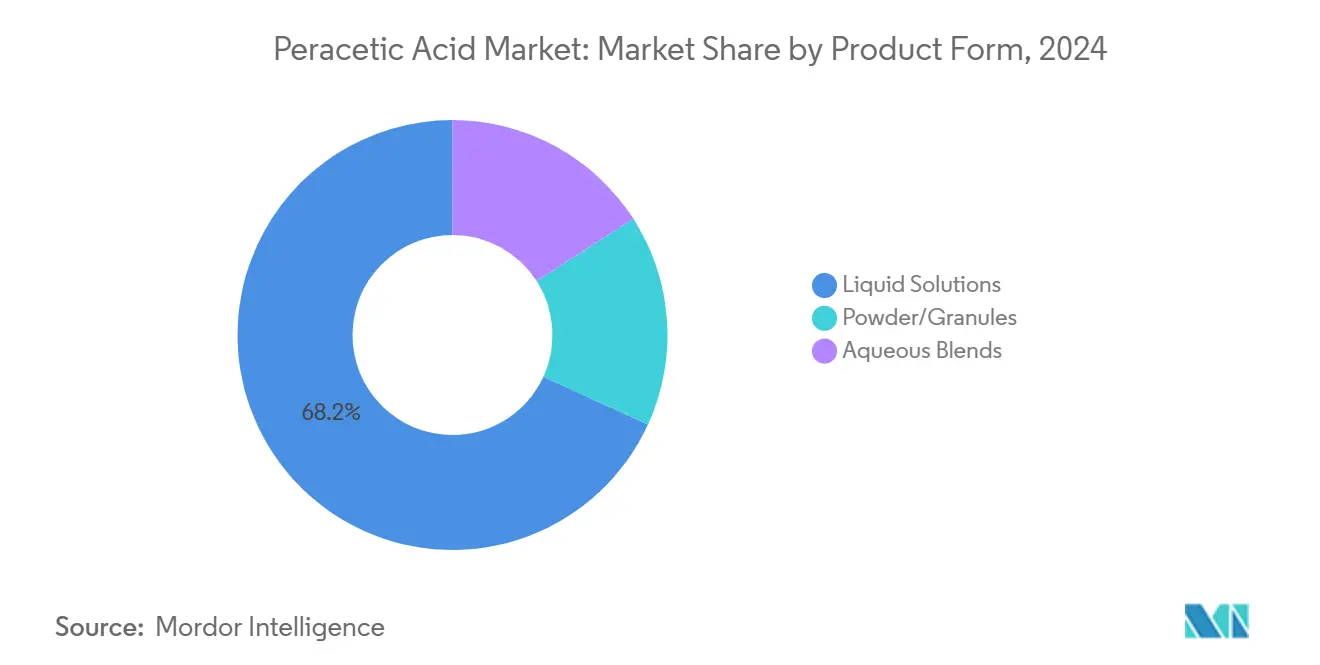

- Por forma do produto, soluções líquidas dominaram com uma participação de 68,17% em 2024; o subsegmento de mistura aquosa apresenta a TCAC mais rápida de 5,98% até 2030.

- Por grau de concentração, a faixa média (5-15% PAA) capturou 54,17% da participação do tamanho do mercado de ácido peracético em 2024 e está avançando a 6,02% TCAC.

- Por aplicação, desinfetantes detiveram 45,76% de participação em 2024 e estão no caminho para uma TCAC de 6,24% até 2030.

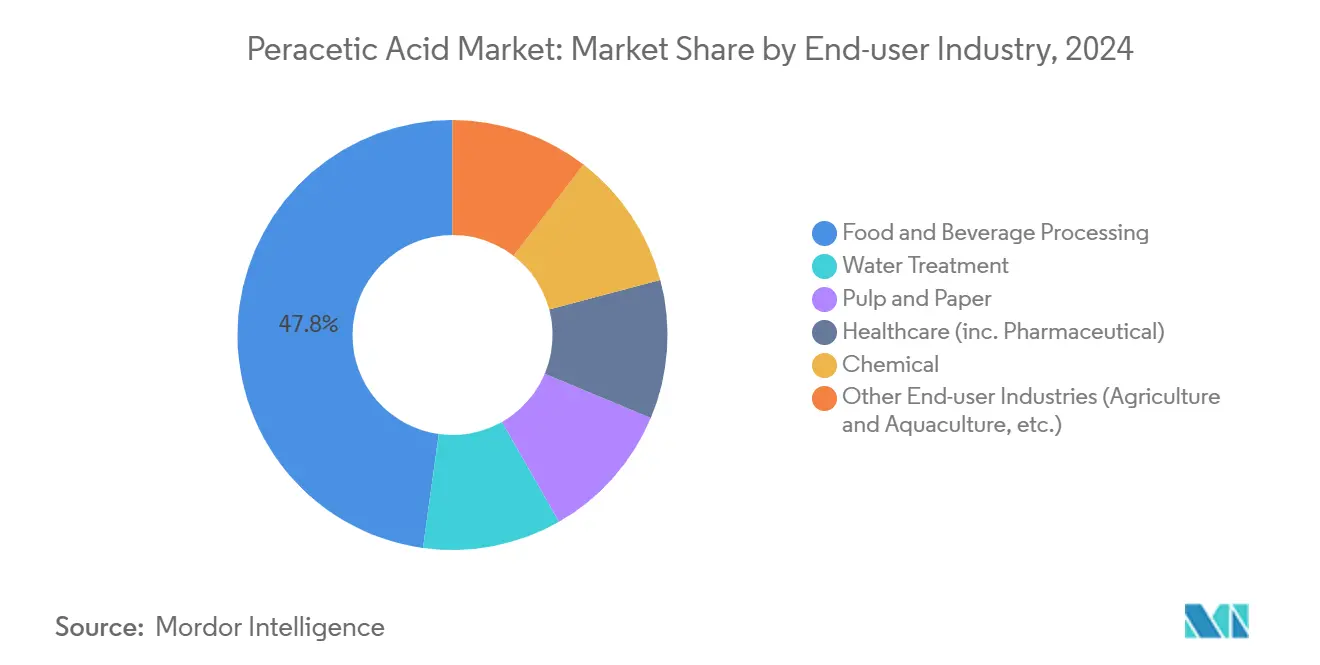

- Por indústria do usuário final, alimentos e bebidas representaram 47,81% da participação do mercado de ácido peracético em 2024, enquanto o mesmo segmento está registrando uma TCAC de 6,31% até 2030.

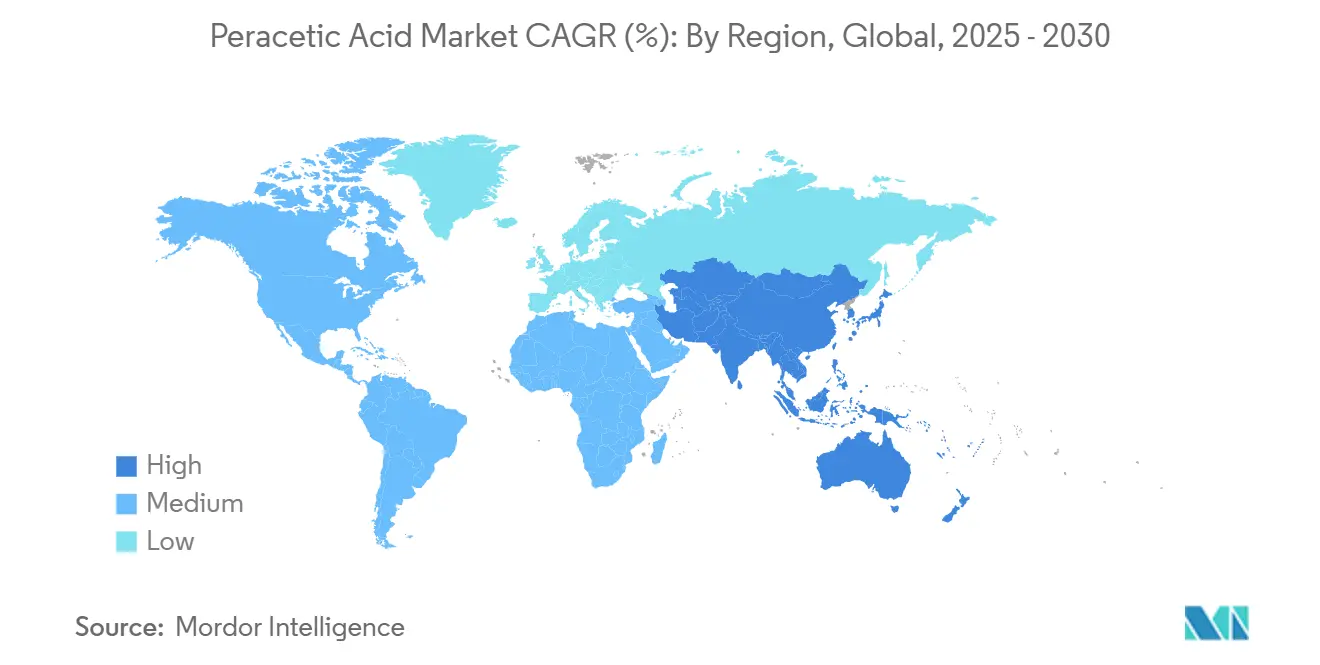

- Por geografia, Ásia-Pacífico liderou com 38,24% de participação na receita em 2024, e a região está projetada para expandir a uma TCAC de 6,75% até 2030.

Tendências e Insights do Mercado Global de Ácido Peracético

Análise do Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente demanda da indústria de tratamento de água | +1.20% | Global, maior na Ásia-Pacífico e América do Norte | Médio prazo (2-4 anos) |

| Regulamentações de segurança alimentar impulsionando sanitização de alimentos e bebidas | +1.50% | Mundial, mais forte na UE e América do Norte | Curto prazo (≤ 2 anos) |

| Crescimento na esterilização de baixa temperatura de dispositivos médicos | +0.90% | América do Norte e UE, expandindo na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Mudança do cloro para agentes branqueadores de polpa ecológicos | +0.70% | Escandinávia e América do Norte | Médio prazo (2-4 anos) |

| Uso crescente como desinfetante em diversas indústrias | +1.10% | Global | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda da Indústria de Tratamento de Água

Operadores municipais e industriais estão mudando para ácido peracético porque ele se decompõe em ácido acético, água e oxigênio, evitando assim subprodutos regulamentados de desinfecção[1]Agência de Proteção Ambiental dos Estados Unidos, "Regulamentação Nacional Primária da Água Potável PFAS," epa.gov. A regra da água potável PFAS de 2024 intensificou o escrutínio de químicos residuais, e testes piloto confirmam que o ácido peracético alcança inativação superior de vírus e protozoários em amplas faixas de pH. Os custos de retrofit permanecem baixos porque o oxidante pode ser dosado através de linhas de alimentação de alvejante existentes, reduzindo gastos de capital. Operadores também relatam menor acúmulo de biofilme nas membranas, o que reduz ciclos de limpeza e estende a vida útil dos ativos. Esses benefícios de desempenho e conformidade se combinam para elevar volumes médios de dose em grandes sistemas municipais, particularmente até 2027, quando metas mais rigorosas de efluentes entram em vigor na China e Estados Unidos.

Regulamentações de Segurança Alimentar Impulsionando Sanitização de Alimentos e Bebidas

As regras orgânicas do USDA permitem ácido peracético para sanitização de equipamentos e superfícies, e uma isenção de resíduo de 500 ppm pela EPA remove atrasos de tempo de retenção microbiológico comuns com enxágues de cloro legados[2]Departamento de Agricultura dos Estados Unidos, "Manual do Programa Orgânico Nacional," usda.gov. Processadores que adotam formulações de ácido peracético seco ou estabilizado em espuma estão reduzindo o uso de água e alcançando mudanças de linha mais rápidas, o que melhora o rendimento em instalações de carne e produtos. Estudos mostram que o biocida é letal para Salmonella e Listeria em doses sub-100 ppm, apoiando posicionamento de rótulo limpo. A orientação OSHA de outubro de 2024 para frigoríficos destacou o ácido peracético como uma opção validada de controle bacteriano, acelerando conversões em plantas de alto risco[3]Administração de Segurança e Saúde Ocupacional dos Estados Unidos, "Lista de Produtos Químicos Altamente Perigosos," osha.gov. Processadores menores, uma vez dissuadidos pela vida útil curta, agora compram sistemas diluídos bag-in-box com estabilidade de seis meses, abrindo novos bolsões de demanda rural.

Crescimento na Esterilização de Baixa Temperatura de Dispositivos Médicos

Hospitais enfrentando restrições de emissão de óxido de etileno estão integrando câmaras de ácido peracético vaporizado que alcançam esterilização completa em ciclos de seis minutos enquanto operam a ≤55°C. A tecnologia acomoda endoscópios complexos com lúmen que não podem tolerar vapor, ampliando o conjunto de dispositivos tratáveis. A orientação FDA de 2025 sobre esterilizantes alternativos reconhece o ácido peracético como um caminho para eliminar rapidamente atrasos de procedimento criados por escassez de mão de obra. Órgãos notificados europeus expandiram similarmente certificados para incluir processos de ácido peracético, dando aos fabricantes de dispositivos uma rota harmonizada para conformidade. Fornecedores agora agrupam química, validação de ciclo e treinamento de técnico em contratos de serviço, reduzindo a barreira de habilidade para hospitais de médio porte.

Mudança do Cloro para Agentes Branqueadores de Polpa Ecológicos

Usinas nórdicas estão adotando sequências de ácido peracético que atendem mandatos de descarga zero de líquidos sem gerar haletos orgânicos adsorvíveis. Como o oxidante é eficaz em temperaturas mais baixas, as usinas relatam 8% de economia de energia por tonelada de polpa. Avaliações de ciclo de vida mostram pegadas de carbono reduzidas em comparação com dióxido de cloro, ajudando produtores de papel a defender certificações de rótulo ecológico em mercados de embalagem. Fornecedores estão abordando obstáculos de custo misturando ácido peracético com ozônio no local para reduzir o consumo químico em 15%, estreitando a diferença de preço para branqueamento tradicional. Esses incentivos ambientais e comerciais sustentam ganhos de demanda moderados mas persistentes além de 2026.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Perigos ocupacionais e desafios de manuseio | -0.80% | América do Norte e UE | Curto prazo (≤ 2 anos) |

| Alto custo versus substitutos à base de cloro | -0.60% | Mercados emergentes | Médio prazo (2-4 anos) |

| Volatilidade de preço do precursor anidrido acético | -0.40% | Centros de manufatura da Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Perigos Ocupacionais e Desafios de Manuseio

OSHA lista ácido peracético entre químicos altamente perigosos, acionando regras de segurança de processo em estoques acima de 1.000 lb. Instalações devem instalar ventilação dedicada e monitores contínuos porque o limite de vapor é 1,24 mg/m³. Pequenos processadores às vezes carecem de capital para esses controles, retardando a adoção. Mesmo onde orçamentos permitem, funcionários requerem respiradores testados por ajuste e EPI de respingo químico, elevando custos de treinamento. Corrosividade em relação a metais macios exige tubulação de polímero ou aço inoxidável, adicionando despesas de retrofit. Embora sistemas de dosagem automática reduzam manuseio direto, seguradoras ainda impõem prêmios mais altos até que taxas de incidente de vários anos provem favoráveis.

Alto Custo Versus Substitutos à Base de Cloro

Em base entregue, ácido peracético pode custar três a cinco vezes mais que hipoclorito de sódio em alguns mercados emergentes. Oscilações de preço na matéria-prima anidrido acético complicam ainda mais o planejamento de aquisição, especialmente para lavanderias têxteis e pequenas estações de água potável com orçamentos apertados. Perigos de transporte classificam graus concentrados como oxidantes, limitando modos de transporte e elevando taxas de frete. Soluções com vida útil limitada também elevam risco de baixa de estoque. A menos que usuários monetizem prêmios de sustentabilidade ou ganhem créditos regulamentares, cálculos de custo puro continuam a favorecer cloro legado em tarefas de sanitização não críticas pelo menos até 2027.

Análise de Segmento

Por Forma do Produto: Soluções Líquidas Dominam Apesar da Inovação Aquosa

Soluções líquidas representaram 68,17% do mercado de ácido peracético em 2024, equivalente a mais de 255 quilotoneladas. Confiabilidade, familiaridade de fornecimento e baixa complexidade de formulação sustentam essa liderança. O tamanho do mercado de ácido peracético para produtos líquidos está projetado para subir consistentemente à medida que municípios, laticínios e linhas de bebidas ficam com sistemas de alimentação estabelecidos. No entanto, misturas aquosas estão escalando mais rapidamente a uma TCAC de 5,98%. Fornecedores agora formulam ácido peracético tamponado com peróxido de hidrogênio e estabilizadores que estendem a vida útil até 12 meses, cortando custos de descarte. Misturas são enviadas em concentrações mais baixas, qualificando para códigos de transporte menos rigorosos que ampliam o alcance rural. Fabricantes de equipamentos estão pareando essas misturas com módulos de diluição inline que reduzem exposição do trabalhador, fomentando adoção em cervejarias artesanais e unidades de reuso de água descentralizada. Formatos de pó e grânulo ocupam necessidades de higiene de nicho onde armazenamento longo ou transporte sem derramamento é vital, como minas remotas e cozinhas militares.

Progresso tecnológico apoia diversificação de forma. Sprays estabilizados em espuma aderem a superfícies verticais, dando tempo de contato mais longo em incubatórios e matadouros. Sachês secos misturados dissolvem no local e geram forças direcionadas para lavagens de produtos, reduzindo peso e frete. Fornecedores alegam 20% menores pegadas de carbono para distribuição de produto seco. Durante a janela de previsão, custos crescentes de energia e metas net-zero devem empurrar usuários em direção a formas secas concentradas apesar de etapas de reconstituição. No geral, variedade de forma fortalece resiliência do fornecedor e encoraja customização, ainda assim líquidos provavelmente manterão dominância a granel até que movimentos regulamentares ou prêmios de seguro penalizem decisivamente armazenamento de alta resistência.

Nota: Participação de segmento de todos os segmentos individuais disponível na compra do relatório

Por Grau de Concentração: Faixa Média Equilibra Eficácia e Segurança

O mercado de ácido peracético relatou 54,17% de participação para a faixa média (5-15%) em 2024, aproximadamente 200 quilotoneladas. Este intervalo entrega morte microbiana de seis logs enquanto permanece abaixo de limites que exigem armazenamento à prova de explosão, dando aos usuários a melhor relação custo-conformidade. A demanda vem de enchedores de bebidas, rodas de queijo e resfriadores por aspersão em plantas de aves onde operadores sanitizam a cada turno. O segmento médio está definido para uma TCAC de 6,02% até 2030 à medida que novos entrantes no Sudeste Asiático escolhem pacotes de força média que combinam com especificações de equipamentos importados. Faixas baixas abaixo de 5% servem pacotes de nicho prontos para uso para redes de restaurantes e lenços de superfície médica. Faixas altas acima de 15% alimentam esterilizadores a granel para reprocessamento de endoscópio flexível e salas limpas farmacêuticas, mas enfrentam prêmios de manuseio que limitam adoção ampla.

Formuladores estão engenheirando misturas de grau médio com aditivos anticorrosivos, permitindo contato com correias transportadoras de alumínio e bombas de dosagem. Essa compatibilidade poupa clientes de atualizações caras de aço inoxidável. Em paralelo, medidores conectados à nuvem registram dados de concentração para trilhas de auditoria, facilitando mandatos de registro de higiene FDA e UE. Esses aprimoramentos elevam custos de mudança e fomentam fidelização ao fornecedor. Embora volatilidade de matéria-prima possa comprimir margens, produtores fazem hedge com fornecimento duplo de ácido acético e contratos a termo. Visibilidade competitiva de preço mantém spreads de grau médio dentro de bandas sustentáveis, preservando sua posição âncora nos próximos anos.

Por Aplicação: Uso de Desinfetante Acelera em Diversas Indústrias

Desinfetantes capturaram 45,76% do volume do mercado de ácido peracético em 2024, refletindo protocolos persistentes de limpeza pós-pandemia. O tamanho do mercado de ácido peracético para desinfetantes provavelmente superará 235 quilotoneladas até 2030, auxiliado por nebulizadores automatizados em aeroportos, escolas e centros de transporte de massa. A TCAC de 6,24% do segmento também vem de linhas de sanitização de cervejaria, laticínio e produtos frescos cortados. Funções oxidantes-em águas residuais eletrônicas e síntese intermediária química-ficam em segundo, mas crescem mais lentamente porque clientes já otimizaram doses. Papéis esterilizantes em saúde acelerarão uma vez que sistemas adicionais de fase vapor aprovem caminhos de autorização FDA, potencialmente elevando uso em anos finais de previsão. Usos de branqueamento em polpa, têxteis e refinação de açúcar permanecem importantes, mas enfrentam competição de custo do peróxido de hidrogênio.

Usuários finais prezam cinética de morte rápida do ácido peracético, enxágue mínimo e mancha negligível em sabores. Gabinetes de dosagem automatizada reduzem riscos de respingo, permitindo que equipes de limpeza operem sob luvas padrão em vez de hazmat completo. Sensores agora medem peróxido de hidrogênio residual, garantindo conformidade com regras de exposição de trabalhador da UE. Inovação está direcionando misturas desinfetantes em direção a combinações sinergísticas que permitem que instalações cortem concentrações de aplicação em 10-15% sem sacrificar eficácia, o que mitiga objeções de custo e reforça pontuações de sustentabilidade. Dado o foco aguçado dos governos na gestão antimicrobiana, a participação de desinfetante deve permanecer o principal motor de volume durante todo o período de perspectiva.

Por Indústria do Usuário Final: Liderança de Alimentos e Bebidas se Fortalece

Processadores de alimentos e bebidas detiveram 47,81% de participação do mercado de ácido peracético em 2024, igual a quase 180 quilotoneladas. A adoção é impulsionada por casas de embalagem de produtos, plantas de laticínios e cervejarias mudando para longe do cloro que pode impartir sabores estranhos e gerar subprodutos regulamentados. O segmento está previsto para crescer a TCAC de 6,31% até 2030 à medida que a capacidade de cadeia fria da Ásia-Pacífico se expande e regras de embalagem verde da UE exigem sanitizadores mais limpos. Tratamento de água ficou em segundo, provocado por novos limites de subprodutos de desinfecção e pilotos de remoção PFAS. Uso em saúde está subindo à medida que esterilizadores de ácido peracético vaporizado ganham aceitação em centros de cirurgia ambulatorial. Adoção de polpa e papel sobe com estratégias de branqueamento de efluente zero, enquanto produtores químicos especializados usam o oxidante na síntese de ingredientes farmacêuticos ativos.

Processadores de alimentos valorizam isenções de resíduo que permitem uso online sem pós-enxágue, cortando tempo de inatividade entre lotes de produção. Formatos estabilizados em espuma reduzem taxas de uso ficando molhados por mais tempo em correias transportadoras. Transparência de rotulagem alinha com expectativas de rótulo limpo do consumidor, ajudando marcas a se diferenciarem. Em mercados emergentes, ácido peracético apoia exportações atendendo códigos de sanitização de países importadores. Apesar de custos iniciais mais altos, processadores recuperam investimentos através de menos cargas rejeitadas e vida útil estendida. Acoplado com vigilância elevada para Listeria e Salmonella, esses benefícios sustentam uma posição de liderança duradoura para o setor.

Nota: Participação de segmento de todos os segmentos individuais disponível na compra do relatório

Análise Geográfica

Ásia-Pacífico gerou 38,24% da receita global em 2024, liderada por China, Índia e Tailândia. Rendas disponíveis crescentes estimulam demanda de alimentos embalados, enquanto regras rigorosas como o padrão GB 31604.1 de material de contato alimentar da China estão empurrando processadores em direção a alternativas ao cloro. O único produtor do Japão alavanca tecnologia livre de cloro que apela para clientes de eletrônicos de alta pureza e farmacêuticos. Investimentos governamentais em redes de água inteligentes também puxam ácido peracético para estágios de desinfecção terciária. A TCAC prevista de 6,75% da região é ainda mais apoiada por construção hospitalar na Índia e Indonésia, onde esterilizadores de baixa temperatura adequam instalações com restrições de energia.

América do Norte permanece um mercado maduro mas considerável. A regra PFAS de 2024 e as propostas de emissão de esterilização a vapor da EPA estão empurrando concessionárias e hospitais a considerar ácido peracético para conformidade. Exportações de carne e aves dependem de sanitizadores aprovados pelo USDA, e grandes processadores frequentemente emparelham a química com gabinetes de aspersão automatizados. Clusters de inovação no Meio-Oeste americano abrigam múltiplos especialistas de formulação que fornecem graus secos ou tamponados. Adoção em esquemas de reuso municipal como o projeto Pure Water San Diego da Califórnia impulsiona demanda base. Crescimento regional geral corre próximo à média global graças à atividade de retrofit e diversificação de produto.

Europa demonstra expansão estável ancorada por mandatos de sustentabilidade. Usinas de polpa escandinavas implantam branqueamento de ácido peracético para garantir status de rótulo ecológico, e cervejarias na Alemanha e Bélgica integram misturas de baixa formação de espuma para limpeza de linha. A Diretiva de Segurança do Emprego da UE limita exposição do operador, encorajando sistemas de alimentação fechada. Membros emergentes do Leste Europeu estão atualizando obras de tratamento municipal com apoio de fundos de coesão, inserindo ácido peracético na desinfecção secundária. Embora ganhos de volume sejam moderados no presente, limites rigorosos de descarga de carbono e cloro fornecem uma pista longa para adoção adicional até 2030.

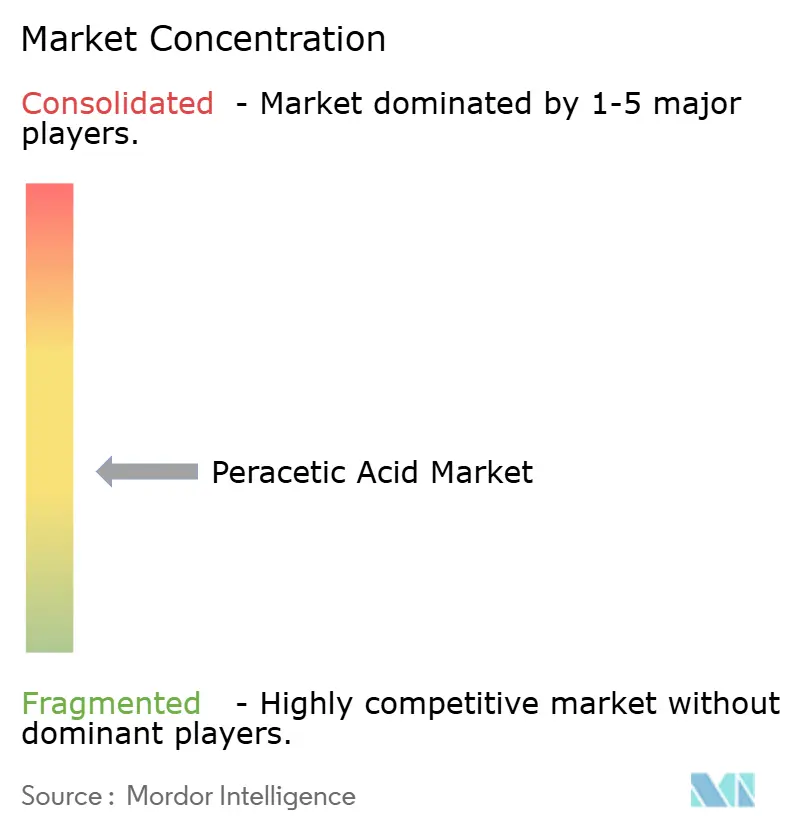

Cenário Competitivo

O mercado é moderadamente fragmentado. Cinco produtores líderes comandam cerca de 45% do volume mundial, enquanto dezenas de formuladores regionais atendem usos de nicho. A aquisição de dezembro de 2023 da Thai Peroxide Company pela Evonik adicionou 20 quilotoneladas de capacidade na ASEAN e garantiu fluxos de matéria-prima local. Solvay colocou ácido peracético dentro de seu spin-off EssentialCo, sinalizando compromisso de longo prazo com negócios centrais de higiene e água. Ecolab integra ácido peracético com controles de dosagem ligados a painéis de nuvem, oferecendo a processadores de alimentos dados de sanitização quase em tempo real que aliviam pressões de auditoria.

Vantagem competitiva está mudando em direção a jogadores capazes de entregar misturas estabilizadas de menor perigo. Daicel alavanca rotas livres de cloro que atraem fabricantes de semicondutores e displays sensíveis a metais traço. Enviro Tech comercializa sachês secos de ácido peracético que permitem que lagoas de aquicultura remotas sanitizem sem frete líquido. Multinacionais coordenam com OEMs de bomba e sensor para produzir skids plug-and-play, travando vendas de química através de arrendamentos de equipamentos. Alianças estratégicas também emergem com empreendimentos de resíduo-para-químicos que buscam fontes circulares de ácido acético.

Preços permanecem sensíveis a oscilações de anidrido acético. Grandes compradores negociam frameworks multianuais indexados a índices de matéria-prima, amortecendo volatilidade pontual. Clientes menores frequentemente pagam prêmios por formatos pré-diluídos que carregam menos risco de manuseio. Fusões são prováveis para consolidar formuladores de médio porte na América do Norte e Europa à medida que regulamentações de segurança mais rigorosas elevam custos de conformidade. Não obstante, especialização regional em misturas de alta pureza ou direcionadas à agricultura deve preservar espaço para inovadores de nicho.

Líderes da Indústria de Ácido Peracético

-

Ecolab

-

Evonik Industries AG

-

Solvay

-

Kemira

-

Diversey, Inc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Dezembro 2023: Evonik completou sua aquisição da Thai Peroxide Company Limited, fortalecendo seu portfólio de ácido peracético de grau especializado na região Ásia-Pacífico. Este movimento estratégico é esperado para melhorar a posição de mercado da Evonik e impulsionar crescimento no mercado regional de ácido peracético.

- Maio 2023: Evonik introduziu VIGOROX Trident, um biocida de ácido peracético aprovado pela EPA americana para uso em sistemas de aquicultura recirculante. Este desenvolvimento é esperado para fortalecer o mercado de ácido peracético impulsionando demanda na indústria de aquicultura e expandindo seu escopo de aplicação.

Escopo do Relatório Global do Mercado de Ácido Peracético

Ácido peracético, também conhecido como ácido peroxiacético, é um composto orgânico que é um líquido incolor com um odor acre característico similar ao do ácido acético. É principalmente usado como limpador e desinfetante por suas propriedades biocidas em várias indústrias do usuário final.

O mercado de ácido peracético é segmentado baseado em aplicação, indústria do usuário final e geografia. Por aplicação, o mercado é segmentado em desinfetantes, oxidantes, esterilizantes e outros. Por indústria do usuário final, o mercado é segmentado em alimentos e bebidas, tratamento de águas residuais, celulose e papel, saúde, química e outras indústrias do usuário final. O relatório oferece tamanho de mercado e previsões para 15 países através de grandes regiões.

Para cada segmento, dimensionamento de mercado e previsões foram feitos com base no volume (Toneladas) para todos os segmentos acima.

| Soluções Líquidas |

| Pó/Grânulos |

| Misturas Aquosas |

| Menos de 5% PAA (Baixo) |

| 5-15% PAA (Médio) |

| Mais de 15% PAA (Alto) |

| Desinfetante |

| Oxidante |

| Esterilizante |

| Outras Aplicações (Agente Branqueador, Sanitizante, etc.) |

| Processamento de Alimentos e Bebidas |

| Tratamento de Água |

| Celulose e Papel |

| Saúde (inc. Farmacêutica) |

| Química |

| Outras Indústrias do Usuário Final (Agricultura e Aquicultura, etc.) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Forma do Produto | Soluções Líquidas | |

| Pó/Grânulos | ||

| Misturas Aquosas | ||

| Por Grau de Concentração | Menos de 5% PAA (Baixo) | |

| 5-15% PAA (Médio) | ||

| Mais de 15% PAA (Alto) | ||

| Por Aplicação | Desinfetante | |

| Oxidante | ||

| Esterilizante | ||

| Outras Aplicações (Agente Branqueador, Sanitizante, etc.) | ||

| Por Indústria do Usuário Final | Processamento de Alimentos e Bebidas | |

| Tratamento de Água | ||

| Celulose e Papel | ||

| Saúde (inc. Farmacêutica) | ||

| Química | ||

| Outras Indústrias do Usuário Final (Agricultura e Aquicultura, etc.) | ||

| Por Geografia (Volume) | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de ácido peracético e quão rápido está crescendo?

O mercado está em 375,78 quilotoneladas em 2025 e está projetado para alcançar 497,21 quilotoneladas até 2030, expandindo a uma TCAC de 5,76%.

Qual região lidera a demanda global por ácido peracético?

Ásia-Pacífico detém a maior participação com 38,24% e está prevista para crescer mais rapidamente a uma TCAC de 6,75% até 2030.

Por que processadores de alimentos e bebidas favorecem ácido peracético sobre cloro?

Ele entrega ação antimicrobiana de amplo espectro, deixa subprodutos sem resíduos e é aprovado para processamento orgânico sob regras USDA.

Qual grau de concentração é mais amplamente usado?

A faixa média de 5-15% captura 54,17% do volume porque equilibra morte forte de patógenos com requisitos de segurança gerenciáveis.

Como hospitais estão usando ácido peracético hoje?

Instalações instalam sistemas de ácido peracético vaporizado que esterilizam dispositivos sensíveis ao calor em ciclos de seis minutos, fornecendo uma alternativa ao óxido de etileno.

Qual grande restrição poderia retardar adoção em instalações menores?

OSHA classifica ácido peracético como altamente perigoso, então plantas devem investir em ventilação, monitores e treinamento de segurança, adicionando custo inicial e complexidade.

Página atualizada pela última vez em: