Tamanho do mercado de paraxileno

| Período de Estudo | 2019 - 2029 |

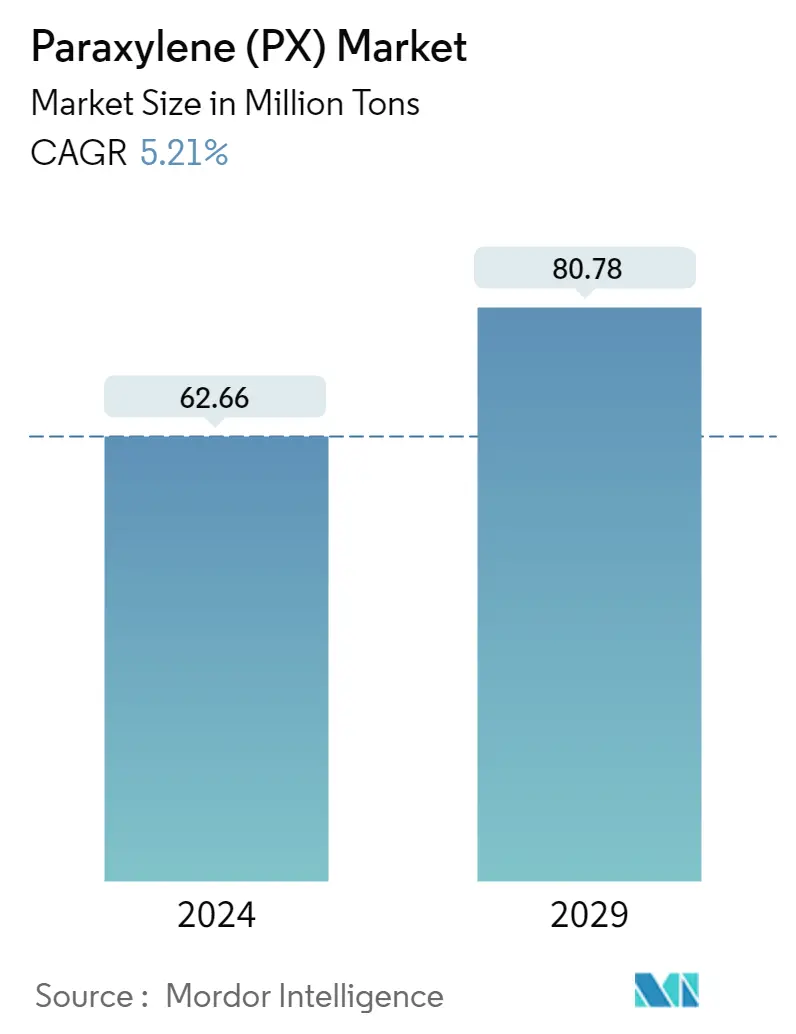

| Volume do Mercado (2024) | 62.66 milhões de toneladas |

| Volume do Mercado (2029) | 80.78 milhões de toneladas |

| CAGR(2024 - 2029) | 5.21 % |

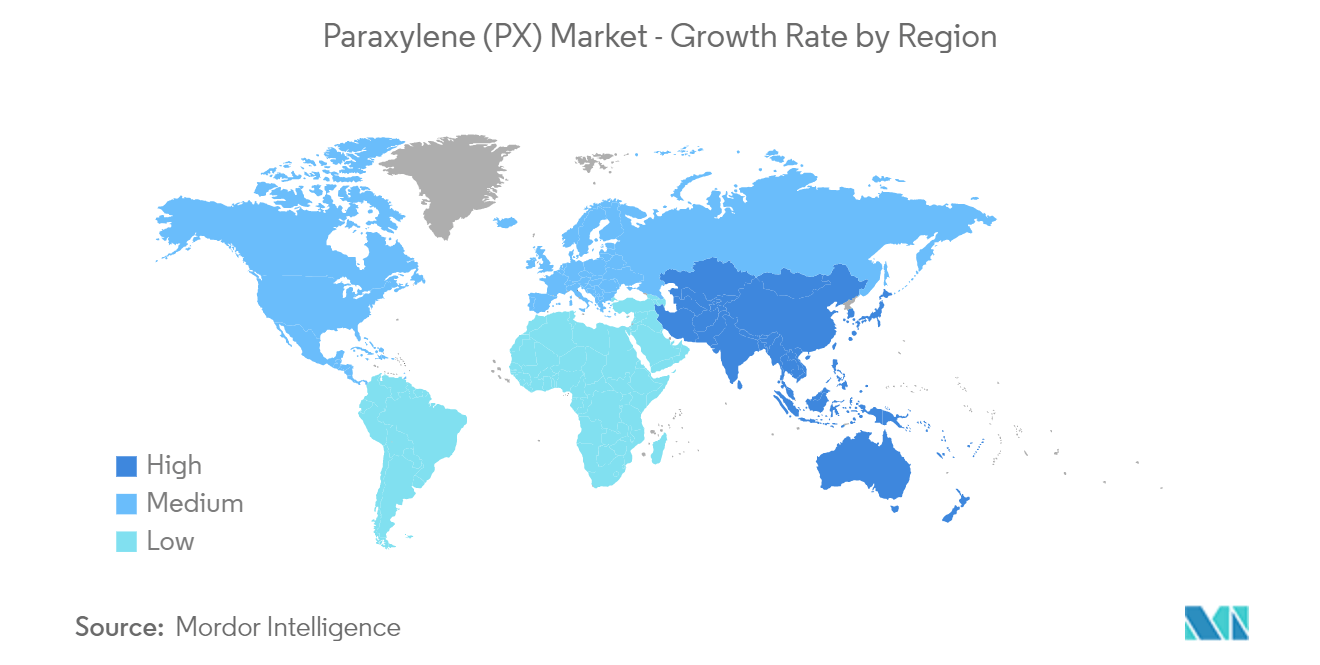

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

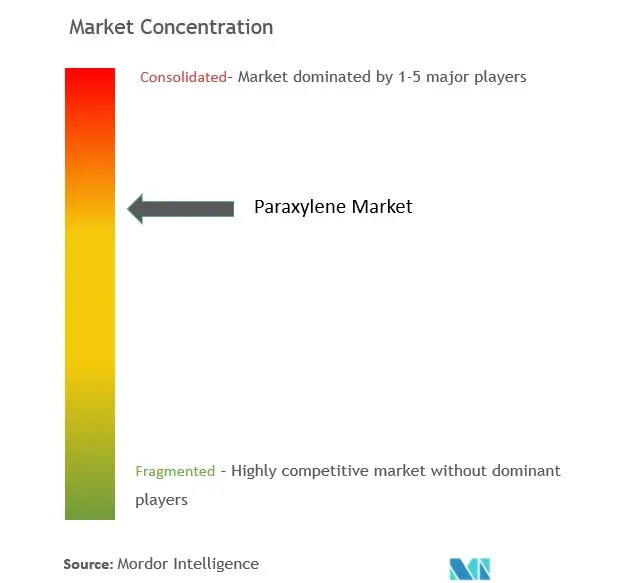

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do Mercado de Paraxileno

O tamanho do Mercado Paraxileno é estimado em 62,66 milhões de toneladas em 2024, e deverá atingir 80,78 milhões de toneladas até 2029, crescendo a um CAGR de 5,21% durante o período de previsão (2024-2029).

O mercado foi moderadamente impactado pelo COVID-19 em 2020. O ácido tereftálico purificado, um produto paraxileno, foi utilizado para fabricar resinas de revestimento de poliéster na formulação de revestimentos automotivos. O declínio da indústria automotiva e a paralisação temporária da fabricação automotiva impactaram negativamente o mercado. No entanto, o uso de protetores faciais, máscaras transparentes, alimentos e embalagens de comércio eletrônico aumentou, aumentando assim a demanda por derivados de paraxileno. Também inclui ácido tereftalato purificado, tereftalato de dimetila e tereftalato de polietileno, aumentando ainda mais a demanda por paraxileno.

- No curto prazo, espera-se que a alta demanda por tereftalato de polietileno (PET) da indústria de plásticos na Ásia-Pacífico impulsione o crescimento do mercado.

- No entanto, a crescente sensibilização dos consumidores para os produtos sem plástico e as taxas de recolha e reciclagem de PET na Europa estão a dificultar o crescimento do mercado.

- A inovação no uso de paraxileno de base biológica em garrafas PET bioplásticas (Bio-PET) e outros produtos bioplásticos provavelmente criará oportunidades para o mercado nos próximos anos.

- Espera-se que a região Ásia-Pacífico domine o mercado e registre o maior CAGR durante o período de previsão.

Tendências do mercado de paraxileno

Aumento da demanda das indústrias de plástico

- O paraxileno é um alicerce para a fabricação de plásticos de tereftalato de polietileno (PET), tecidos de poliéster e outros.

- O ácido tereftálico purificado (PTA) é um composto orgânico produzido pela reação do produto secundário de petróleo paraxileno (PX) e ácido acético.

- O PTA é usado principalmente para produzir poliésteres, como filmes de poliéster, garrafas PET e móveis. Também é usado na fabricação de plásticos de alto desempenho, como tereftalato de polibutileno (PBT) e tereftalato de dimetila (DMT).

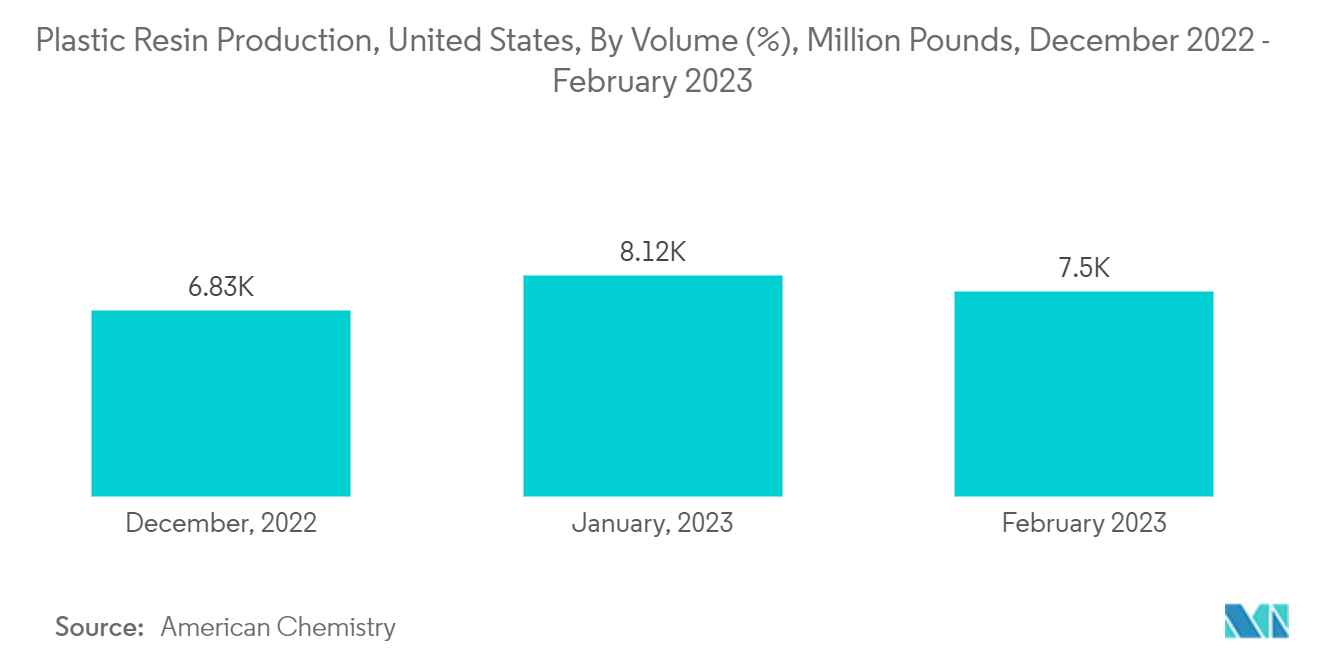

- A crescente produção nas indústrias automóvel, alimentar e de bebidas, eletrónica e construção está a aumentar a procura de plásticos, como PET e PBT. Assim, aumenta a procura por plásticos de alto desempenho, provavelmente aumentando a sua produção.

- De acordo com o Gabinete Nacional de Estatísticas da China, foram produzidas cerca de 38,21 milhões de toneladas métricas de produtos plásticos no primeiro semestre de 2022. Em 2021, a produção de produtos plásticos aumentou cerca de 5,27% em relação ao ano anterior.

- Em maio de 2021, a Indo Rama Synthetics (India) Limited (IRSL), uma subsidiária da produtora petroquímica Indorama Ventures Ltd, anunciou seus planos de investir até INR 6 bilhões (~USD 72,43 milhões) para a expansão da capacidade de resina PET. Ele vem com capacidade adicional de 700 toneladas por dia e um programa de atualização de equipamentos na fábrica em Nagpur, na Índia, para iniciar a produção no último trimestre de 2022.

- Devido aos fatores acima mencionados, o mercado de paraxileno (PX) provavelmente crescerá durante o período de previsão.

China dominará a região Ásia-Pacífico

- Na Ásia-Pacífico, a China emergiu como uma das maiores casas de produção do mundo. Atualmente é também o maior fabricante e consumidor de Paraxileno.

- A China National Petroleum Corporation é um dos maiores produtores de Paraxileno, com uma produção anual de 1 milhão de toneladas. A tecnologia CNPC PTA é eficaz no uso do Paraxileno como insumo para a produção de PET por meio de um método econômico.

- A crescente procura de PET na China está a aumentar a cadeia de valor do PET, impulsionando rapidamente o mercado do Paraxileno. Em 2022, a China representava cerca de 38% da capacidade global de produção de PET. Devido à crescente procura de PET por parte das indústrias têxteis e de embalagens, a China incluiu capacidades adicionais ao longo dos anos.

- A China é um grande produtor de resinas PET, com o Grupo PetroChina e Jiangsu Sangfangxiang entre os maiores fabricantes globais em termos de volume, com capacidades de mais de 2 milhões de toneladas. Assim, a crescente procura de PET por parte das indústrias utilizadoras finais está a impulsionar a procura de Paraxileno.

- A indústria têxtil da China é uma das principais indústrias e o país é o maior exportador de roupas do mundo. De acordo com o Gabinete Nacional de Estatísticas da China, a produção têxtil no país situou-se em 38,20 mil milhões de m em 2022. Nos primeiros dois meses de 2023, o país produziu 5 mil milhões de m de têxteis.

- Devido ao aumento do comércio eletrónico e ao aumento do conhecimento tecnológico entre a crescente população chinesa, espera-se também que a procura por resinas plásticas aumente. Este aumento na procura é particularmente impulsionado pelo comércio eletrónico, pela produção de alimentos e pelo consumo de bebidas na China, entre muitos outros.

- Portanto, o mercado de Paraxileno provavelmente crescerá devido à crescente demanda das indústrias de usuários finais durante o período de previsão.

Visão geral da indústria de paraxileno

O mercado de paraxileno (PX) está parcialmente consolidado. Por participação de mercado, poucos grandes players dominam atualmente o mercado. Alguns dos principais players do mercado (não em nenhuma ordem específica) incluem ENEOS Corporation, INEOS, Reliance Industries Limited, S-OIL Corporation e China National Petroleum Corporation.

Líderes de mercado de paraxileno

-

ENEOS Corporation

-

INEOS

-

Reliance Industries Limited

-

S-OIL CORPORATION

-

China National Petroleum Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de paraxileno

- Março de 2023: Chiyoda Corporation, a Universidade de Toyama e HighChem anunciaram a primeira produção e purificação bem-sucedida de p-Xileno a partir de CO2.

- Fevereiro de 2023: Godrej Boyce colaborou com a Tecnimont para entregar o equipamento ao projeto integrado de ácido tereftálico purificado com paraxileno (PX-PTA) da Indian Oil Corporation Limited (IOCL) na refinaria Paradip em Odisha.

- Janeiro de 2022: A Shenghong Petrochemical na China iniciou a produção comercial de paraxileno na planta recém-inaugurada em Lianyungang.

Relatório de Mercado de Paraxileno – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Alta demanda por tereftalato de polietileno (PET)

4.1.2 Outros motoristas

4.2 Restrições

4.2.1 Aumento da Conscientização do Consumidor em relação ao Uso de Produtos Sem Plástico

4.2.2 Taxas de coleta e reciclagem de PET na Europa

4.2.3 Outras restrições

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Volume)

5.1 Aplicativo

5.1.1 Ácido Tereftálico Purificado (PTA)

5.1.2 Tereftalato de dimetila (DMT)

5.1.3 Outras aplicações

5.2 Indústria do usuário final

5.2.1 Plásticos

5.2.2 Têxtil

5.2.3 Outras indústrias de usuários finais

5.3 Geografia

5.3.1 Ásia-Pacífico

5.3.1.1 China

5.3.1.2 Índia

5.3.1.3 Japão

5.3.1.4 Coreia do Sul

5.3.1.5 Resto da Ásia-Pacífico

5.3.2 América do Norte

5.3.2.1 Estados Unidos

5.3.2.2 Canadá

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemanha

5.3.3.2 Reino Unido

5.3.3.3 Itália

5.3.3.4 França

5.3.3.5 Resto da Europa

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Médio Oriente e África

5.3.5.1 Arábia Saudita

5.3.5.2 África do Sul

5.3.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Participação de mercado (%)**/Análise de classificação

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Braskem

6.4.2 China National Petroleum Corporation

6.4.3 ENEOS Corporation

6.4.4 Exxon Mobil Corporation

6.4.5 FUJAN REFINING & PETROCHEMICAL COMPANY LIMITED

6.4.6 INEOS

6.4.7 Indian Oil Corporation Limited

6.4.8 Mangalore Refinery & Petrochemicals Ltd

6.4.9 MITSUBISHI GAS CHEMICAL COMPANY INC.

6.4.10 National Petrochemical Company

6.4.11 PT Pertamina (Persero)

6.4.12 Reliance Industries Limited

6.4.13 Rongsheng Petrochemical Co. Ltd

6.4.14 S.K. Innovation Co. Ltd

6.4.15 China Petroleum & Chemical Corporation

6.4.16 S-Oil Corporation

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Inovação no uso de paraxileno de base biológica em garrafas PET bioplásticas (Bio-PET) e outros produtos bioplásticos.

Segmentação da Indústria de Paraxileno

O paraxileno, também conhecido como 1,4-dimetilbenzeno, é um hidrocarboneto aromático incolor e inflamável produzido principalmente a partir da reforma catalítica ou do craqueamento térmico da nafta. A Paraxileno produz tereftalato de polietileno (PET), que é posteriormente usado como fibra de poliéster, resina e filme. O mercado de paraxileno (PX) é segmentado por aplicação, indústria de usuários finais e geografia. O mercado é segmentado por aplicação em ácido tereftalato purificado (PTA), dimetil tereftalato (DMT) e outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em plásticos, têxteis e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e a previsão em 15 países nas principais regiões. O dimensionamento e as previsões do mercado são baseados no volume de cada segmento (milhões de toneladas).

| Aplicativo | ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de paraxileno

Qual é o tamanho do mercado de Paraxileno (PX)?

O tamanho do mercado de Paraxileno (PX) deverá atingir 62,66 milhões de toneladas em 2024 e crescer a um CAGR de 5,21% para atingir 80,78 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de paraxileno (PX)?

Em 2024, o tamanho do mercado de Paraxileno (PX) deverá atingir 62,66 milhões de toneladas.

Quem são os principais atores do mercado de paraxileno (PX)?

ENEOS Corporation, INEOS, Reliance Industries Limited, S-OIL CORPORATION, China National Petroleum Corporation são as principais empresas que operam no mercado Paraxileno (PX).

Qual é a região que mais cresce no mercado de paraxileno (PX)?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de paraxileno (PX)?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de Paraxileno (PX).

Que anos esse mercado de paraxileno (PX) cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de Paraxileno (PX) foi estimado em 59,56 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de Paraxileno (PX) para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Paraxileno (PX) para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da Indústria de Paraxileno

Estatísticas para a participação de mercado de Paraxileno em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do paraxileno inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.