Tamanho do mercado de embalagens dos Emirados Árabes Unidos

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

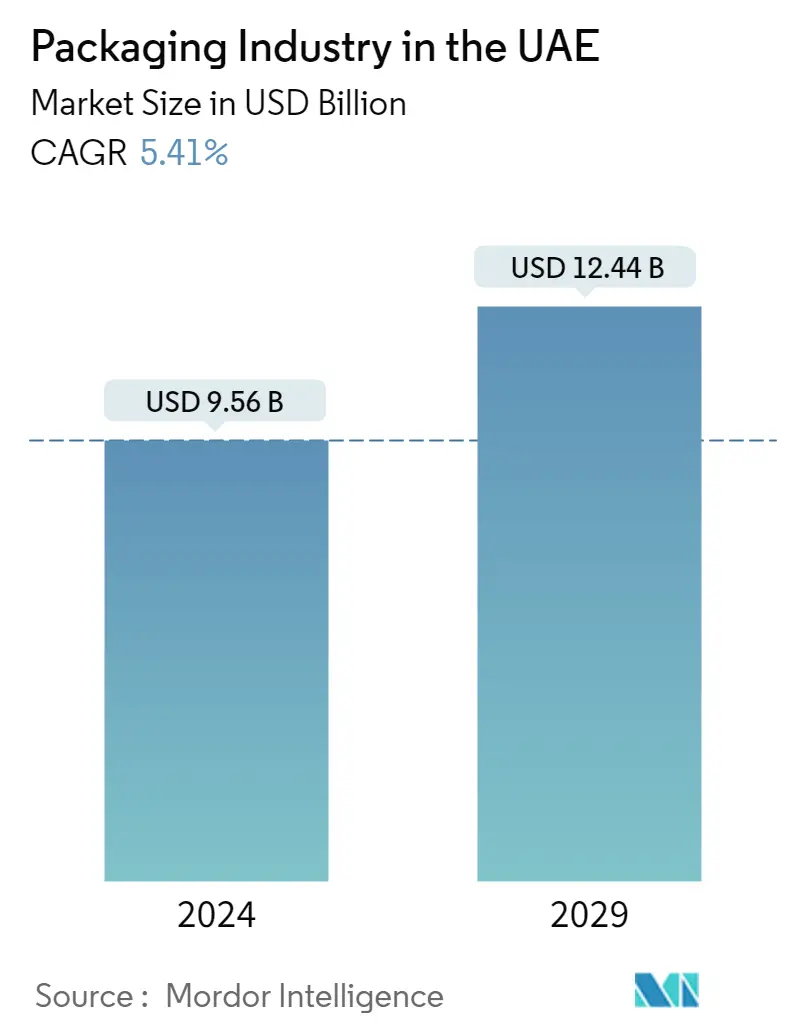

| Tamanho do mercado (2024) | USD 9.56 bilhões de dólares |

| Tamanho do mercado (2029) | USD 12.44 bilhões de dólares |

| CAGR(2024 - 2029) | 5.41 % |

| Concentração de Mercado | Médio |

Jogadores principais.webp)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de embalagens dos Emirados Árabes Unidos

O tamanho do mercado da indústria de embalagens nos Emirados Árabes Unidos é estimado em US$ 9,56 bilhões em 2024, e deverá atingir US$ 12,44 bilhões até 2029, crescendo a um CAGR de 5,41% durante o período de previsão (2024-2029).

A característica mais importante a ser integrada na embalagem é a funcionalidade. A demanda por embalagens secundárias é cada vez maior no país, devido à tendência crescente de embalagens cartonadas em categorias como perfumes e cuidados com a pele. À medida que muitos consumidores e empresas estão a aderir cada vez mais ao desperdício zero, a sustentabilidade está a tornar-se uma agenda de desenvolvimento fundamental nos Emirados Árabes Unidos. Os fabricantes de embalagens do país estão investindo em embalagens inovadoras, tanto em termos de design quanto de materiais utilizados, considerando as mudanças demográficas e de estilo de vida.

- Os órgãos governamentais estão estabelecendo requisitos de embalagem para as empresas alimentícias, fazendo alterações para cumprir os regulamentos relativos à beleza e aos cuidados pessoais. Novas regras e regulamentos foram introduzidos para leite, sucos e outras bebidas. Designs inovadores de embalagens são vistos em beleza e cuidados pessoais. Há um foco crescente em embalagens ecológicas.

- Há uma mudança para embalagens maiores nas embalagens de alimentos. Por exemplo, embalagens grandes, como a embalagem de 750 g da Nutella, estão a revelar-se cada vez mais populares, pois oferecem melhor valor, enquanto na alimentação para bebés, a crescente popularidade da fórmula láctea para crescimento também está a apoiar as vendas de embalagens maiores.

- Além disso, à medida que as pessoas se tornam mais conhecedoras da tecnologia e começam a valorizar a conveniência e a velocidade do serviço, surgiram vários portais de encomenda de comida online, aumentando significativamente o alcance dos restaurantes e dos estabelecimentos de serviços de alimentação. Uma inclinação para marcas locais e uma crescente cultura de café também desempenham um papel na formação do mercado de restaurantes no país. Espera-se que tais casos aumentem as embalagens descartáveis de alimentos, como recipientes plásticos, copos, caixas de papelão ondulado, etc.

- Há um crescimento lento no volume de unidades de varejo, devido à desaceleração econômica nos Emirados Árabes Unidos que atingiu a indústria de embalagens, abrangendo muitas categorias de embalagens, incluindo alimentos, beleza e cuidados pessoais, refrigerantes e cuidados com a casa. As empresas buscam formas alternativas de oferecer embalagens múltiplas e embalagens maiores, que sejam mais econômicas, bem como embalagens menores, que sejam mais acessíveis. A alta tributação sobre embalagens enlatadas é um fator que impacta negativamente a demanda.

- As embalagens de alimentos estão se tornando uma preocupação global crescente devido à grande quantidade de resíduos que geram e aos produtos químicos que contêm que podem ser prejudiciais à saúde. As embalagens plásticas incluem uma ampla variedade de tipos de plástico, desde isopor até embalagens plásticas transparentes em forma de concha e tampas de xícaras de café para viagem. As matérias-primas utilizadas na fabricação de embalagens plásticas podem ser prejudiciais à saúde ou podem ser adicionados produtos químicos nocivos ao plástico para torná-lo mais funcional.

- De acordo com a Tourism Development Investment Company, 4 mil milhões de garrafas de plástico são consumidas anualmente nos Emirados Árabes Unidos e 40% de todo o plástico no país é descartável. As embalagens plásticas para alimentos mantêm os alimentos frescos e aumentam sua vida útil. Embora os recipientes descartáveis para alimentos facilitem a vida com manutenção mínima e atividades reduzidas de lavagem de louça, eles também representam um grande risco à saúde.

- Espera-se que a indústria de embalagens de alimentos dos EAU registre um crescimento recorde nos próximos anos, devido à situação atual com a pandemia da COVID-19 e às mudanças nas tendências de consumo. A pandemia de COVID-19 levou a um aumento no número de encomendas online de refeições prontas em restaurantes e cafés e também de entregas de mercearias de vegetais frescos, frutas, carnes e aves. Os fabricantes indicaram que esta tendência mudou o foco para a melhoria do portfólio de produtos existente na indústria e para a inovação em embalagens mais ecológicas.

Tendências do mercado de embalagens dos Emirados Árabes Unidos

Espera-se que o segmento alimentar testemunhe um crescimento significativo

- A adoção de embalagens sustentáveis é uma das tendências vitais em embalagens de alimentos nos Emirados Árabes Unidos que pode impactar positivamente o crescimento do mercado de embalagens no país. Outros factores que contribuem para o crescimento do país são a crescente procura de conveniência por parte dos consumidores, o aumento do rendimento disponível e a mudança do comportamento do consumidor. A renda disponível e a melhoria da conectividade aérea global aumentaram ainda mais a demanda do mercado regional.

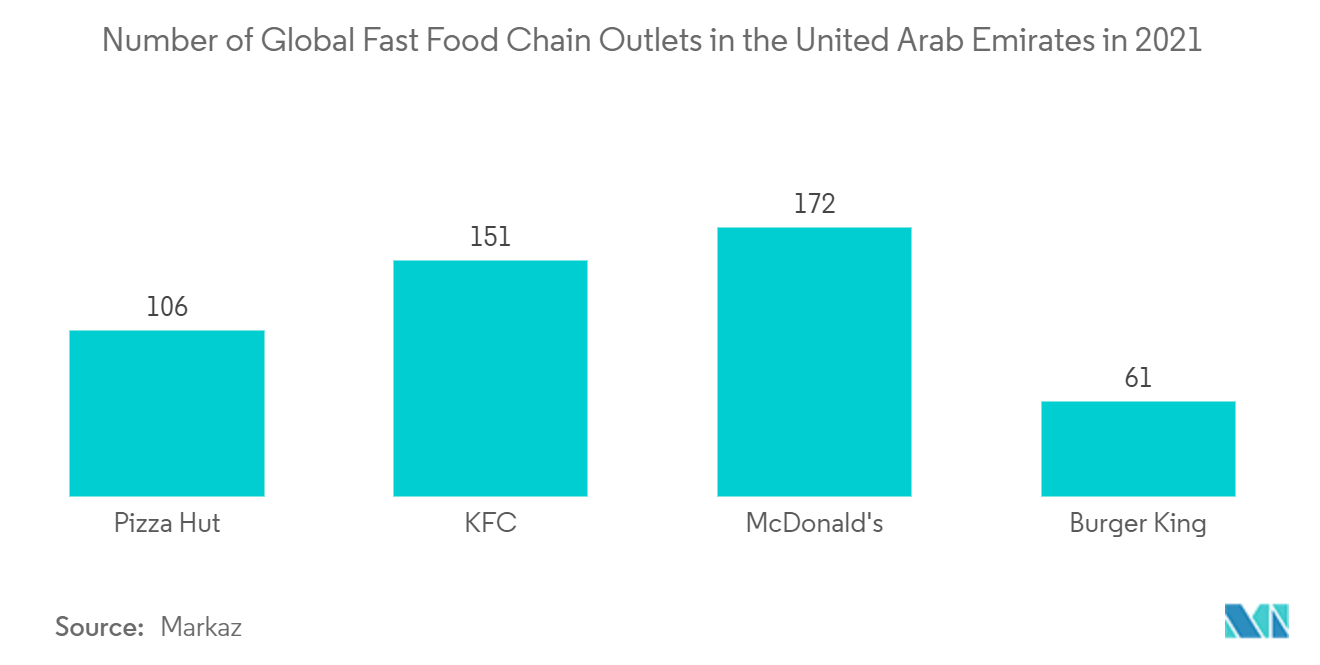

- O crescimento da indústria de food service em todo o país geraria oportunidades no mercado. O sector dos serviços alimentares emergiu como um dos sectores mais promissores nos EAU. Tem crescido rapidamente na última década devido a uma economia próspera, à crescente urbanização, ao turismo em expansão, à demografia favorável e a um aumento significativo do rendimento per capita.

- De acordo com o diretor-gerente da HotpackGlobal, a indústria de embalagens de alimentos nos Emirados Árabes Unidos deverá crescer para 14 bilhões de DEA (3,81 bilhões de dólares) até 2025. A presença de mais marcas internacionais de alimentos nos mercados MENA também contribuiu significativamente para o crescimento de o setor.

- Com as crescentes preocupações ambientais e de saúde, devido à acumulação de resíduos não biodegradáveis, as empresas estão a concentrar-se na adoção de opções de embalagens sustentáveis. Por exemplo, a Bemis, uma empresa líder em embalagens de alimentos, lançou filmes selantes metalizados BMET, com 30% menos peso de material do que os filmes de três camadas usuais que substituem materiais, como OPET, OPP ou folha metalizada.

- O sector privado está a tomar iniciativas para resolver este problema. Em Abu Dhabi, o centro alimentar Urban Retreat no Yas Mall está a oferecer aos clientes que trazem os seus próprios pratos, copos e outros recipientes um desconto de 20% nas suas contas. Além disso, a proibição de produtos plásticos de utilização única em Abu Dhabi entrou em vigor em 1 de junho de 2022, ao abrigo da Política Integrada de Plásticos de Utilização Única do emirado. A iniciativa impede a venda de sacolas plásticas descartáveis em todos os varejistas.

- Os serviços de entrega de comida online estão florescendo no país com a entrada de CareemNOW, Deliveroo, Talabat e outros. Foodonclick.com foi a primeira empresa a criar o conceito de entrega online de comida nos Emirados Árabes Unidos. Por exemplo, o Carrefour, uma rede de lojas de varejo, aumentou sua demanda no mercado on-line em seis vezes.

- Além disso, novos restaurantes de serviço limitado têm obtido sucesso no estabelecimento de cozinhas na nuvem ou fantasmas. Espera-se que a tendência dos serviços de encomenda de comida online de terceiros aumente no futuro, uma vez que permitem que muitos restaurantes pequenos e independentes cheguem à população em geral. Além disso, o aumento dos restaurantes de serviço rápido (QDR), como os food trucks e as entregas online, contribuiria ainda mais para a procura de produtos descartáveis para os serviços de alimentação.

Crescente setor de comércio eletrônico para aumentar significativamente a taxa de crescimento do mercado

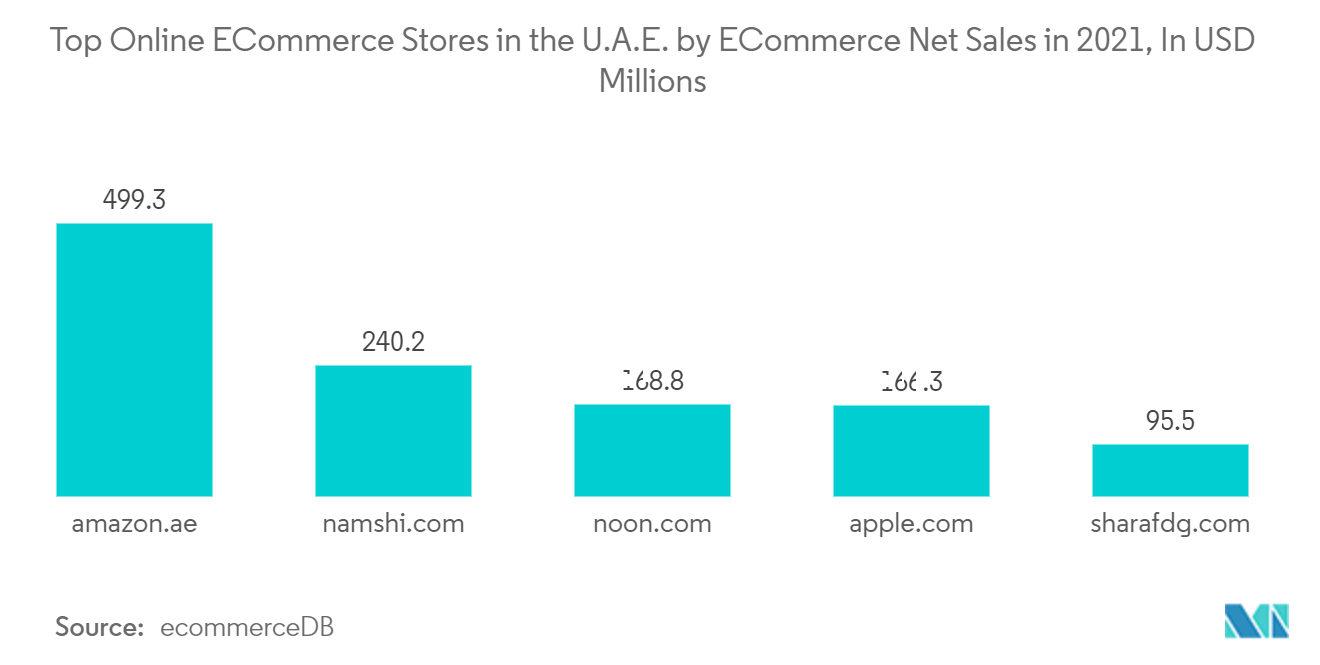

- Os consumidores dos EAU estão cada vez mais a fazer compras online, com as vendas do comércio electrónico quase duplicando em 2021 em comparação com o ano anterior. As vendas totais de comércio eletrónico do país atingiram 4,8 mil milhões de dólares em 2021, um aumento de 84% em relação aos 2,6 mil milhões de dólares em 2019, de acordo com um novo relatório da Câmara de Comércio do Dubai. Em 2021, os sites de comércio eletrônico representaram a maioria (73%) das vendas no varejo.

- Um dos principais factores que impulsionam a rápida expansão das transacções de comércio electrónico móvel é a acessibilidade das aplicações, o que aumentou a transparência dos preços. Além disso, a crescente popularidade dos programas de recompensa de fidelidade fornecidos por varejistas on-line nos Emirados Árabes Unidos aumentou a demanda por compras on-line.

- Além disso, a Dubai CommerCity da região do Médio Oriente e Norte de África (MENA) é uma zona franca criada para incentivar a expansão do mercado de comércio eletrónico na região. Marcas globais e locais podem iniciar e administrar seus negócios de comércio eletrônico na área MENA com o apoio de seu ecossistema especial de comércio eletrônico. A Autoridade da Zona Franca do Aeroporto de Dubai (DAFZA) e o Wasl Asset Management Group são parceiros no empreendimento. Está situado em mais de 2,1 milhões de pés quadrados de terreno e foi construído com um investimento de AED 3,2 bilhões (US$ 870 milhões).

Visão geral da indústria de embalagens dos Emirados Árabes Unidos

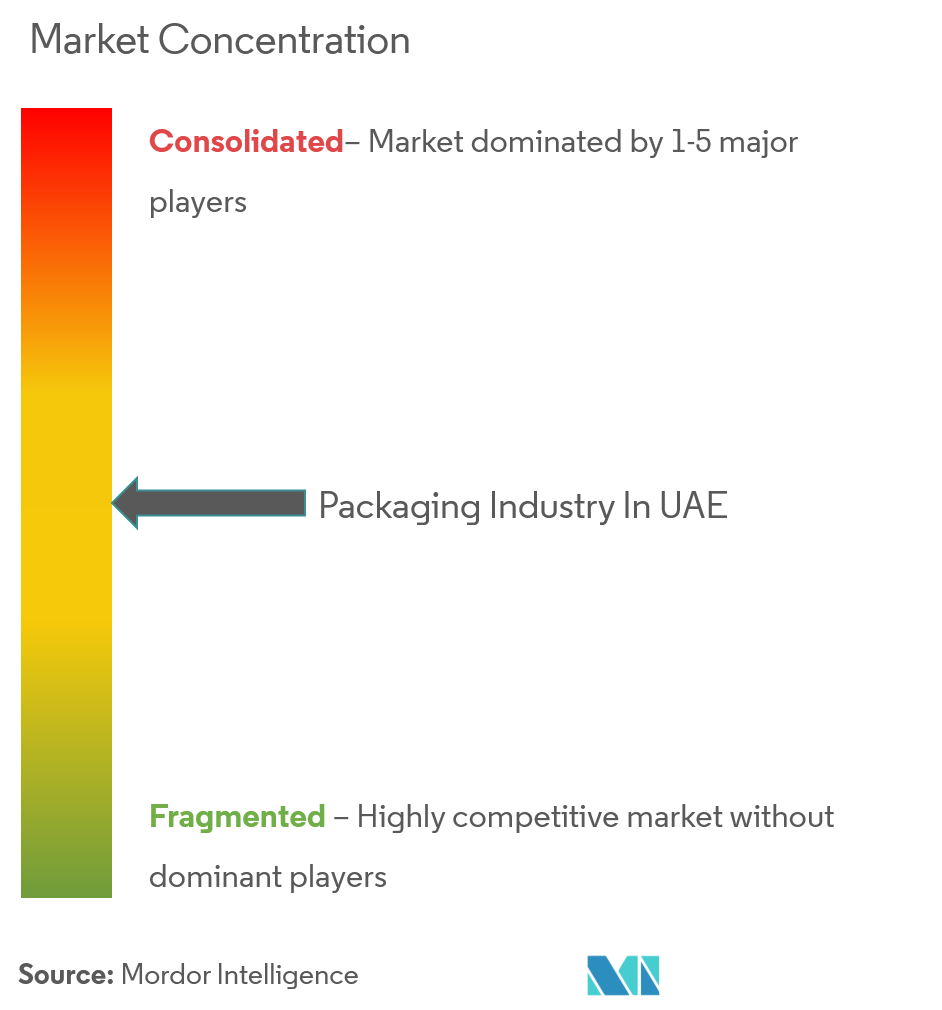

A indústria de embalagens nos Emirados Árabes Unidos não está fragmentada nem consolidada. Devido à presença de alguns produtores locais de matérias-primas, o mercado atingiu tal estrutura. Muitas empresas estão investindo em atividades de PD em todo o país para ajudar a indústria a crescer ainda mais.

- Julho de 2022 – A GMG adquiriu a Géant para reduzir o uso de plásticos descartáveis nas lojas, com o objetivo de longo prazo de tornar as embalagens de alimentos 100% compostáveis, recicláveis ou reutilizáveis.

- Fevereiro de 2022 - Borouge, uma joint venture entre a ADNOC (Abu Dhabi National Oil Company) e a Borealis, lançou sua quinta unidade de polipropileno (PP) em Ruwais, Emirados Árabes Unidos. A nova unidade ampliou a capacidade de polipropileno (PP) da Borouge em mais de 25% para atender à crescente demanda por produtos em setores que incluem embalagens avançadas. Essa nova unidade tem capacidade de produção de polipropileno (PP) de 480 mil toneladas por ano.

- Fevereiro de 2022 - Al BayaderInternational, fabricante e fornecedor sustentável e inovador de embalagens e soluções de limpeza dos Emirados Árabes Unidos, lançou uma nova divisão de alimentos e bebidas para atender ao setor de hospitalidade. Esta divisão tem como objetivo ampliar o atual negócio de embalagens de alimentos e bebidas da empresa para fornecer uma solução completa para o setor hoteleiro.

Líderes do mercado de embalagens dos Emirados Árabes Unidos

-

Tetra Pak International

-

Mondi Group

-

Bemis Company Inc.

-

Amcor Ltd

-

Winpak LLC

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens dos Emirados Árabes Unidos

- Julho de 2022 – A Tetra Pak anunciou a sua parceria com duas empresas líderes em reciclagem, Saudi Top Plastic Factory (STP) e ObeikanPaper Industries (OPI), para um projeto de reciclagem com um investimento de 3 milhões de euros (3,11 milhões de dólares). Este projeto, com uma capacidade de reciclagem prevista de 8.000 toneladas por ano, visa recolher caixas de papel para reciclagem na Arábia Saudita, juntamente com os Emirados Árabes Unidos e o Kuwait.

- Fevereiro de 2022- A HotpackPackaging abriu dois showrooms de varejo nos Emirados Árabes Unidos como parte da expansão estratégica contínua dos negócios da empresa. Essas novas lojas estão localizadas em Al Ramlah, Umm Al Quwain e no West Zone Mall em Al Mizhar, Dubai.

Relatório de mercado de embalagens dos Emirados Árabes Unidos - Índice

1. INTRODUÇÃO

1.1 Resultados do estudo

1.2 Suposições do estudo

1.3 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Introdução à dinâmica do mercado

4.3 Drivers de mercado

4.3.1 Aumentando a Consciência Ambiental

4.3.2 Crescente setor de comércio eletrônico

4.4 Desafios de mercado

4.4.1 Flutuações nos preços das matérias-primas

4.5 Análise da cadeia de valor da indústria

4.6 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.6.1 Poder de barganha dos fornecedores

4.6.2 Poder de barganha dos compradores/consumidores

4.6.3 Ameaça de novos participantes

4.6.4 Ameaça de produtos substitutos

4.6.5 Intensidade da rivalidade competitiva

4.7 Instantâneo da tecnologia

5. SEGMENTAÇÃO DE MERCADO

5.1 Material

5.1.1 Plástico

5.1.2 Metal

5.1.3 Vidro

5.1.4 Papel e Cartão

5.2 Tipo de embalagem

5.2.1 Rígido

5.2.2 Flexível

5.3 Indústria do usuário final

5.3.1 Comida

5.3.2 Bebida

5.3.3 Farmacêutico

5.3.4 Cuidados Pessoais/Domiciliares

5.3.5 Outras indústrias de usuários finais

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Tetra Pak International

6.1.2 Mondi Group

6.1.3 Bemis Company Inc.

6.1.4 Amcor Ltd

6.1.5 Winpak LLC

6.1.6 Rotopak LLC

6.1.7 Gulf East Paper and Plastic Industries LLC

6.1.8 Arabian Packaging LLC

6.1.9 Amber Packaging Industries LLC

6.1.10 Diamond Packaging Industries LLC

6.1.11 Corys Packaging LLC

6.1.12 DS Smith PLC

7. ANÁLISE DE INVESTIMENTO

8. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de embalagens dos Emirados Árabes Unidos

O estudo acompanha o mercado de embalagens nos Emirados Árabes Unidos com base na vertical do usuário final e fornece uma avaliação detalhada da indústria de embalagens. O estudo também rastreia os principais parâmetros do mercado, os influenciadores de crescimento subjacentes e os principais fornecedores que operam no setor, o que apóia as estimativas de mercado e as taxas de crescimento ao longo do período de previsão. O estudo analisa ainda mais o impacto geral da COVID-19. A indústria de embalagens nos Emirados Árabes Unidos é segmentada por material (plástico, metal, vidro, papel e cartão), tipo de embalagem (rígida e flexível) e indústria de usuário final (alimentos, bebidas, produtos farmacêuticos e cuidados pessoais). Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Material | ||

| ||

| ||

| ||

|

| Tipo de embalagem | ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens dos Emirados Árabes Unidos

Qual é o tamanho do mercado de embalagens dos Emirados Árabes Unidos?

O tamanho do mercado de embalagens dos Emirados Árabes Unidos deverá atingir US$ 9,56 bilhões em 2024 e crescer a um CAGR de 5,41% para atingir US$ 12,44 bilhões até 2029.

Qual é o tamanho atual do mercado de embalagens dos Emirados Árabes Unidos?

Em 2024, o tamanho do mercado de embalagens dos Emirados Árabes Unidos deverá atingir US$ 9,56 bilhões.

Quem são os principais atores do mercado de embalagens dos Emirados Árabes Unidos?

Tetra Pak International, Mondi Group, Bemis Company Inc., Amcor Ltd, Winpak LLC são as principais empresas que operam na indústria de embalagens nos Emirados Árabes Unidos.

Que anos esse mercado de embalagens dos Emirados Árabes Unidos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de embalagens dos Emirados Árabes Unidos foi estimado em US$ 9,07 bilhões. O relatório abrange o tamanho histórico do mercado de embalagens dos Emirados Árabes Unidos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens dos Emirados Árabes Unidos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Embalagens nos Emirados Árabes Unidos

Estatísticas para a participação de mercado de embalagens em 2024 nos Emirados Árabes Unidos, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens nos Emirados Árabes Unidos inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.