Tamanho do mercado de embalagens no México

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

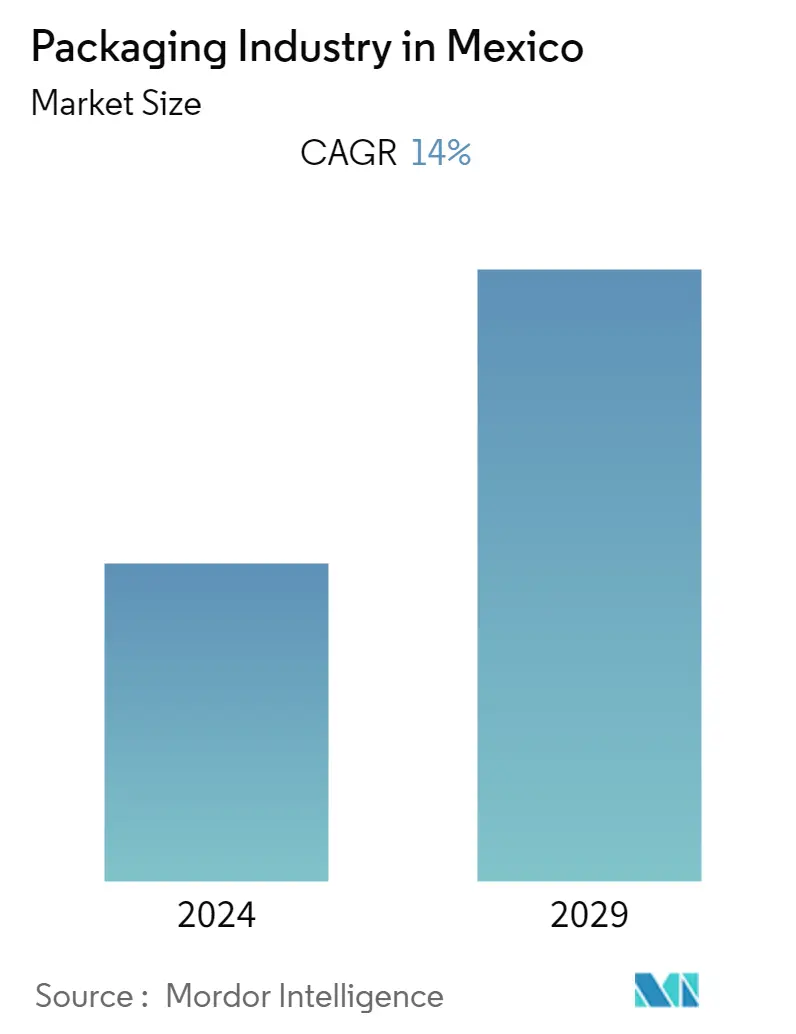

| CAGR | 14.00 % |

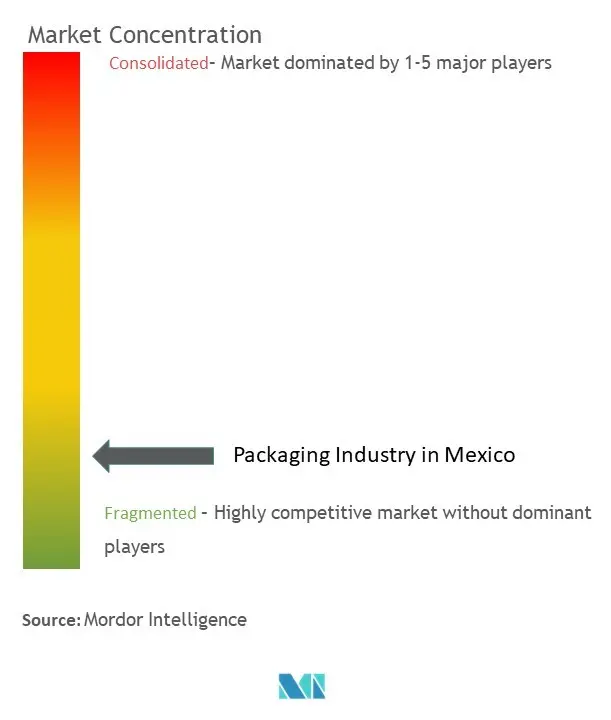

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de embalagens no México

A indústria de embalagens no México deverá registrar um CAGR de 14% durante o período de previsão.

- A vida útil mais longa dos produtos, a mudança no estilo de vida das pessoas e os novos produtos inovadores em toda a região impulsionarão o crescimento do mercado. O cenário de embalagens do país tem atraído elevados investimentos estrangeiros diretos em toda a indústria de processamento de alimentos. Espera-se que isso mantenha uma tendência de crescimento ascendente para a demanda por embalagens flexíveis. Consequentemente, os fabricantes da região têm testemunhado a procura por máquinas de alta qualidade para as necessidades de embalagem.

- As embalagens plásticas vêm observando uma inclinação positiva dos produtos de consumo em detrimento de outros produtos para movimentação de materiais, já que as embalagens plásticas são leves e mais confortáveis. Além disso, mesmo os grandes fabricantes preferem soluções de embalagens plásticas devido aos seus custos de produção mais baixos.

- O mercado mexicano é um dos maiores consumidores per capita de refrigerantes do mundo. Mas a crescente consciência sobre a saúde e as preocupações com a obesidade estão a levar a um foco crescente na água e nas bebidas não gaseificadas. À medida que a atividade física cresce em todo o país, a procura por bebidas energéticas irá melhorar, levando ao crescimento das garrafas de plástico no país.

- A embalagem protege eficazmente o produto do oxigênio e da umidade graças à sua maior e melhor capacidade de barreira. No entanto, prevê-se que as preocupações com o ambiente e a reciclagem irão dificultar e limitar a expansão do mercado.

- Alternativamente, no meio do surto da pandemia da COVID-19, a procura de produtos de grande consumo e de alimentos embalados tem levado a uma procura significativa de fibras, películas e embalagens flexíveis. Além disso, os comportamentos de acumulação de stocks entre os consumidores levaram os transformadores críticos do país a encomendar películas plásticas em antecipação à escassez de matérias-primas para embalagens.

Tendências do mercado de embalagens no México

Plásticos para impulsionar o mercado

- Garrafas e potes plásticos são usados com mais frequência nas indústrias de alimentos, bebidas, cosméticos e cuidados pessoais. Prevê-se que o mercado de garrafas plásticas na indústria de bebidas cresça significativamente devido à demanda por água engarrafada e bebidas não alcoólicas.

- Por exemplo, em abril do ano passado, a Mondi lançou uma solução de embalagem sustentável para a indústria alimentar. Mono Formable PP é uma bandeja plástica semirrígida criada a partir de polipropileno (PP) monomaterial que apresenta uma banda superior impressa e uma banda inferior semirrígida termoformável. A embalagem pesa 30% menos do que uma bandeja de poliéster (PET) comparável e possui recursos como fácil remoção para abertura e fechamento convenientes.

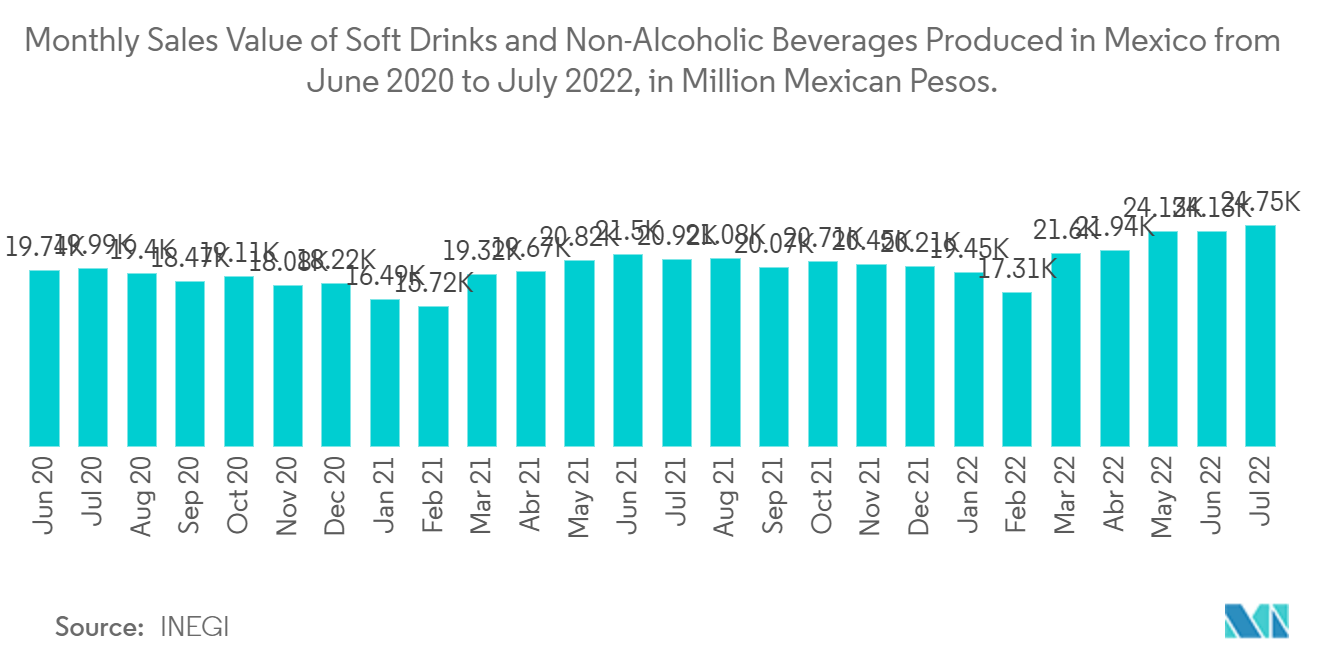

- As bebidas carbonatadas têm uma participação significativa no mercado de refrigerantes do México. Embora a água engarrafada e as bebidas à base de frutas tenham ganhado apelo entre os consumidores mexicanos recentemente, as bebidas carbonatadas superam o resto do setor de refrigerantes do país.

- Além disso, a embalagem tipo bolsa está ganhando popularidade rapidamente, pois é uma solução de embalagem altamente conveniente e portátil. Ao longo da última década, os consumidores de toda a região impulsionaram exponencialmente a procura de stand-up pouches (para salgadinhos, bebidas, comida para bebé ou óleos e lubrificantes industriais).

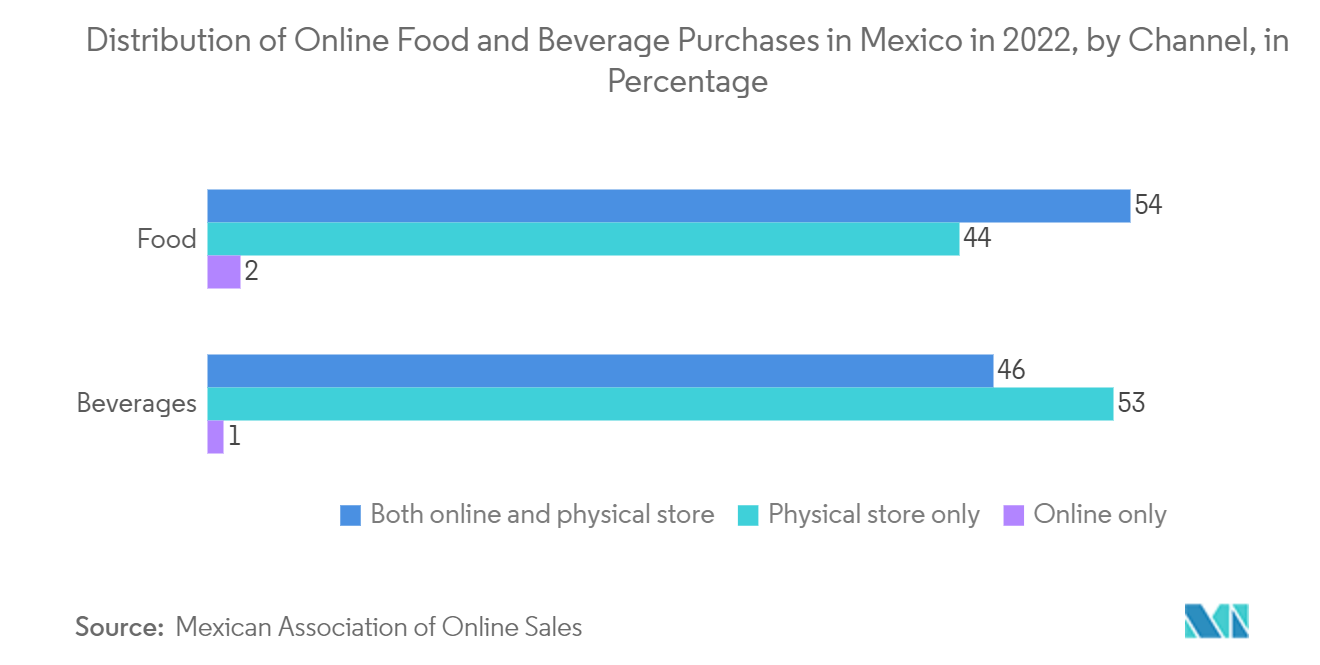

Alimentos e bebidas terão a maior participação de mercado

- As tendências de consumo no México estão evoluindo rapidamente em termos de novos produtos que combinam com estilos de vida únicos em todo o mundo, incluindo refeições congeladas ou prontas, lanches para viagem no café da manhã/almoço e muito mais.

- Além disso, a ascensão das embalagens sem toque oferece oportunidades para as empresas do setor alimentar diferenciarem os seus produtos, proporcionando uma melhor experiência de embalagem ao cliente. Embalagens esteticamente atraentes que proporcionam saúde e higiene podem atrair os compradores de supermercados. Os compradores desejam embalagens invioláveis em toda a região que também sejam fáceis de abrir e embalagens que tornem o preparo dos alimentos conveniente, fácil e seguro.

- A maioria dos produtos recém-assados tem validade de apenas alguns dias em temperatura ambiente. Os bolores são o tipo mais típico de organismo deteriorante relacionado com produtos panificados. A temperatura de armazenamento e a atividade da água são os dois fatores mais importantes que regem a vida útil dos bolos sem mofo. Quanto menor a atividade de água e a temperatura de armazenamento, maior será a vida útil do produto. Em várias economias emergentes, o pão de mesa tem normalmente um prazo de validade de cerca de 4 a 5 dias e é geralmente embalado em sacos de polietileno e polipropileno, amarrados com torção.

- Os consumidores estão mudando a forma como consomem e compram bebidas. Fatores como alta renda disponível, facilidade de disponibilidade, melhoria nos padrões de vida e uma grande variedade alimentam o crescimento da indústria de refrigerantes carbonatados do país. A demanda pelo consumo durante diversos eventos poderá aumentar devido aos esforços de redução das calorias dos refrigerantes, o que impactaria substancialmente a demanda por embalagens plásticas.

Visão geral da indústria de embalagens do México

A indústria de embalagens no México é altamente competitiva e consiste em vários players importantes. Poucos grandes concorrentes controlam agora a maior parte do mercado em termos de quota de mercado. Estas grandes empresas, que detêm uma quota de mercado significativa, estão a concentrar-se no crescimento da sua base de consumidores a nível internacional. Estas empresas utilizam joint ventures inteligentes para aumentar a sua quota de mercado e rentabilidade.

Em dezembro de 2022, a Amcor Rigid Packaging desenvolveu e introduziu uma tecnologia quântica leve e de duas etapas para garrafas de tereftalato de polietileno (PET) que elimina mais de 50% do material e peso no acabamento da garrafa e oferece benefícios de sustentabilidade, reduz custos, e melhora a aparência da embalagem.

Líderes do mercado de embalagens no México

-

Amcor PLC

-

Mondi PLC

-

Wipak Group

-

Sit Group SpA

-

Phoenix Closures Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens do México

- Setembro de 2022 A Amcor Rigid Packaging lançou a linha de embalagens DairySeal que apresenta ClearCor, uma barreira PET avançada. A tecnologia de barreira PET ClearCor é uma capsulação concentrada no centro da pré-forma que permite mais flexibilidade e opções de resina. Esta tecnologia impacta positivamente o desempenho geral da barreira na embalagem e mantém a reciclabilidade. A linha de embalagens DairySeal pode ser feita com até 80% de material reciclável, mantendo sabor e desempenho superiores para a marca.

- Junho de 2022 A Smurfit Kappa investiu 23,5 milhões de dólares para atualizar a sua fábrica de chapas em Nuevo Laredo, no México, para se tornar uma fábrica de cartão canelado totalmente integrada. O investimento inclui uma corrugadora de última geração e uma ampliação do prédio. A nova máquina, que começou a operar na semana passada, terá os benefícios duplos de reduzir as emissões de CO2 em até 40% e duplicar a capacidade de produção.

Relatório do Mercado de Embalagens do México - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Visão geral do mercado

4.2 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.2.1 Poder de barganha dos fornecedores

4.2.2 Poder de barganha dos consumidores

4.2.3 Ameaça de novos participantes

4.2.4 Intensidade da rivalidade competitiva

4.2.5 Ameaça de produtos substitutos

4.3 Análise da cadeia de valor da indústria

4.4 Avaliação do Impacto do COVID-19 no Mercado

5. DINÂMICA DE MERCADO

5.1 Drivers de mercado

5.1.1 Vida útil mais longa do produto e mudança no estilo de vida das pessoas

5.1.2 Novos produtos inovadores

5.2 Restrições de mercado

5.2.1 Preocupações com o Meio Ambiente e a Reciclagem

6. SEGMENTAÇÃO DE MERCADO

6.1 Por material de embalagem

6.1.1 Plásticos

6.1.2 Metal

6.1.3 Vidro

6.1.4 Outro material de embalagem

6.2 Por tipo de embalagem

6.2.1 Embalagem Flexível

6.2.1.1 Bolsas e bolsas

6.2.1.2 Filmes e envoltórios

6.2.1.3 Tubos

6.2.2 Embalagem Rígida

6.2.2.1 Garrafas e potes

6.2.2.2 Bandejas e Recipientes

6.2.2.3 Outros tipos de embalagens rígidas

6.3 Por vertical do usuário final

6.3.1 Cuidado pessoal

6.3.2 Cuidados Domiciliares

6.3.3 Automotivo

6.3.4 Farmacêutico

6.3.5 Alimentos e Bebidas

6.3.6 Outras verticais de usuário final

7. CENÁRIO COMPETITIVO

7.1 Perfis de empresa

7.1.1 Amcor PLC

7.1.2 Mondi PLC

7.1.3 Wipak Group

7.1.4 Sit Group SpA

7.1.5 Phoenix Closures Inc.

7.1.6 Glenroy Inc.

7.1.7 Fres-co System USA Inc.

7.1.8 JL Packaging Corporation

7.1.9 Belmark Inc.

7.1.10 Printpack Inc.

7.1.11 Constantia Flexibles Group

7.1.12 Innovia Films Mexico S.A. de C.V.

8. ANÁLISE DE INVESTIMENTO

9. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de embalagens do México

A indústria de embalagens é de suma importância e desempenha um papel vital no comércio internacional de mercadorias. As embalagens podem ser classificadas com base no seu tipo de uso, que é embalagem primária, embalagem secundária, embalagem terciária e embalagem auxiliar.

A indústria de embalagens no México é segmentada por material de embalagem (plástico, metal, vidro e outros tipos de embalagens), tipo de embalagem (embalagens flexíveis (bolsas e sacos, filmes e invólucros e tubos), embalagens rígidas (garrafas e potes e bandejas e recipientes) e outros materiais de embalagem) e vertical de usuário final (cuidados pessoais, cuidados domésticos, automotivo, farmacêutico, alimentos e bebidas e outros verticais de usuário final).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Por material de embalagem | ||

| ||

| ||

| ||

|

| Por tipo de embalagem | ||||||||

| ||||||||

|

| Por vertical do usuário final | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens no México

Qual é o tamanho atual do mercado de embalagens do México?

O Mercado de Embalagens do México deverá registrar um CAGR de 14% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de embalagens do México?

Amcor PLC, Mondi PLC, Wipak Group, Sit Group SpA, Phoenix Closures Inc. são as principais empresas que operam na indústria de embalagens no México.

Que anos este mercado de embalagens do México cobre?

O relatório abrange o tamanho histórico do mercado de embalagens do México para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens do México para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de embalagens no México

Estatísticas para a participação de mercado da indústria de embalagens no México em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Indústria de Embalagens no México inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.