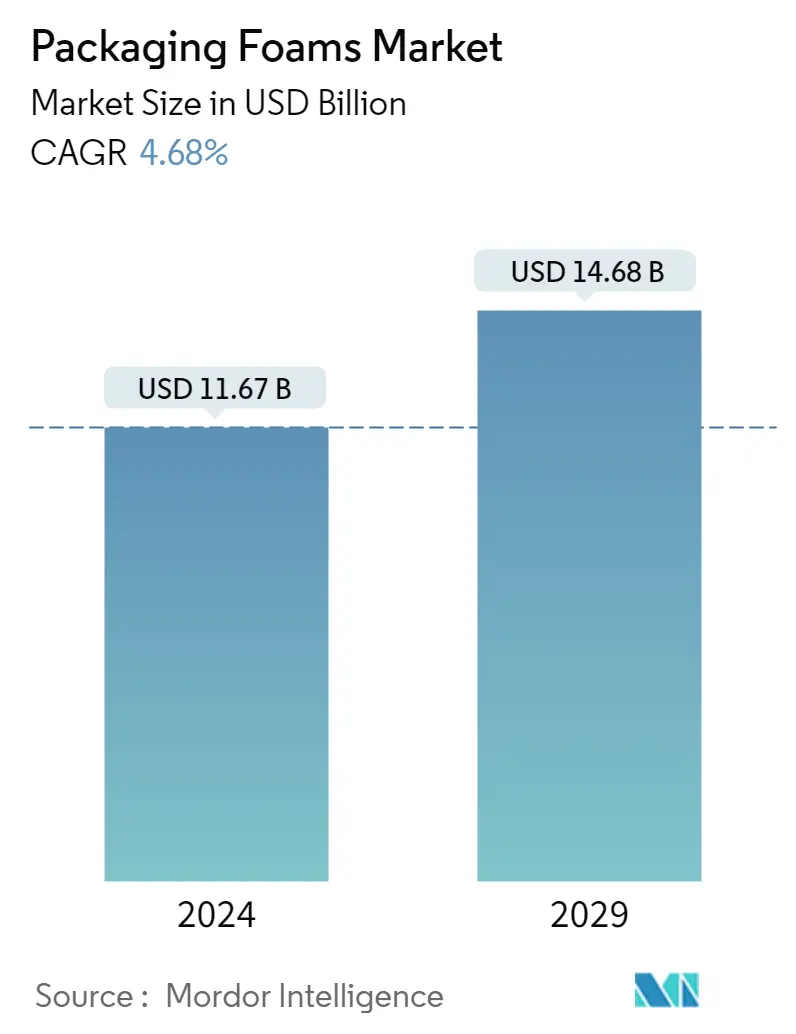

Tamanho do mercado de espuma de embalagem

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 11.67 bilhões de dólares |

| Tamanho do mercado (2029) | USD 14.68 bilhões de dólares |

| CAGR(2024 - 2029) | 4.68 % |

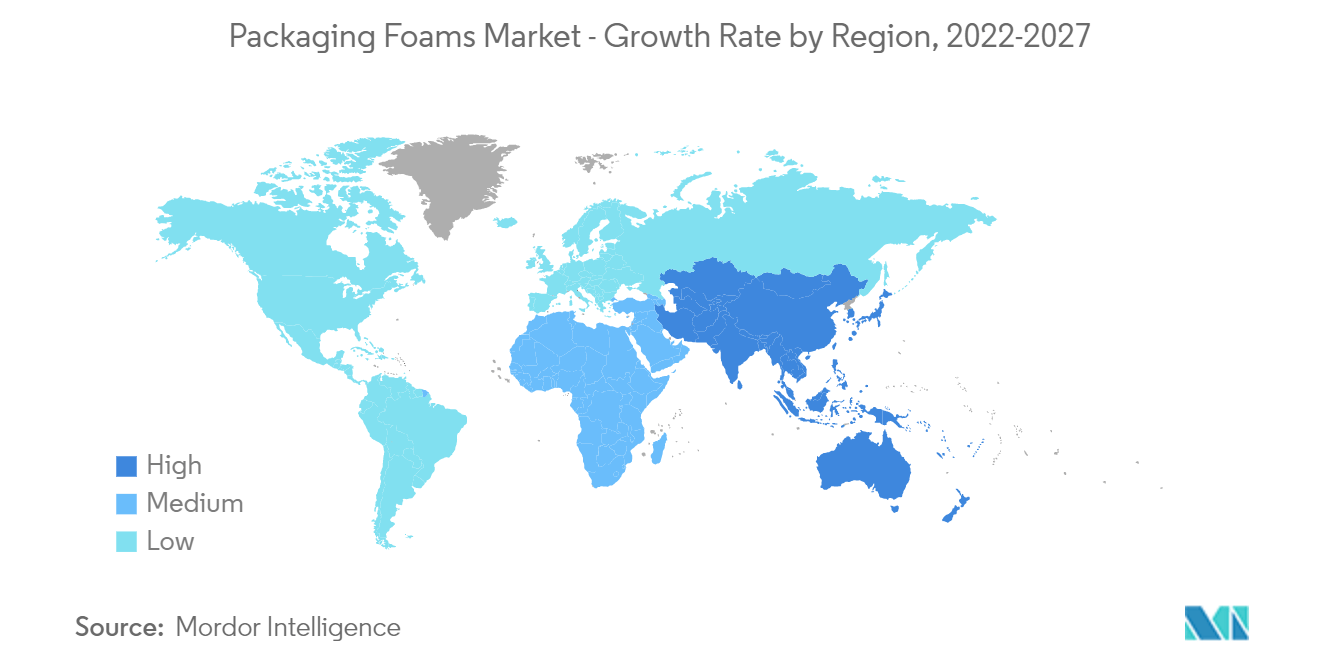

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

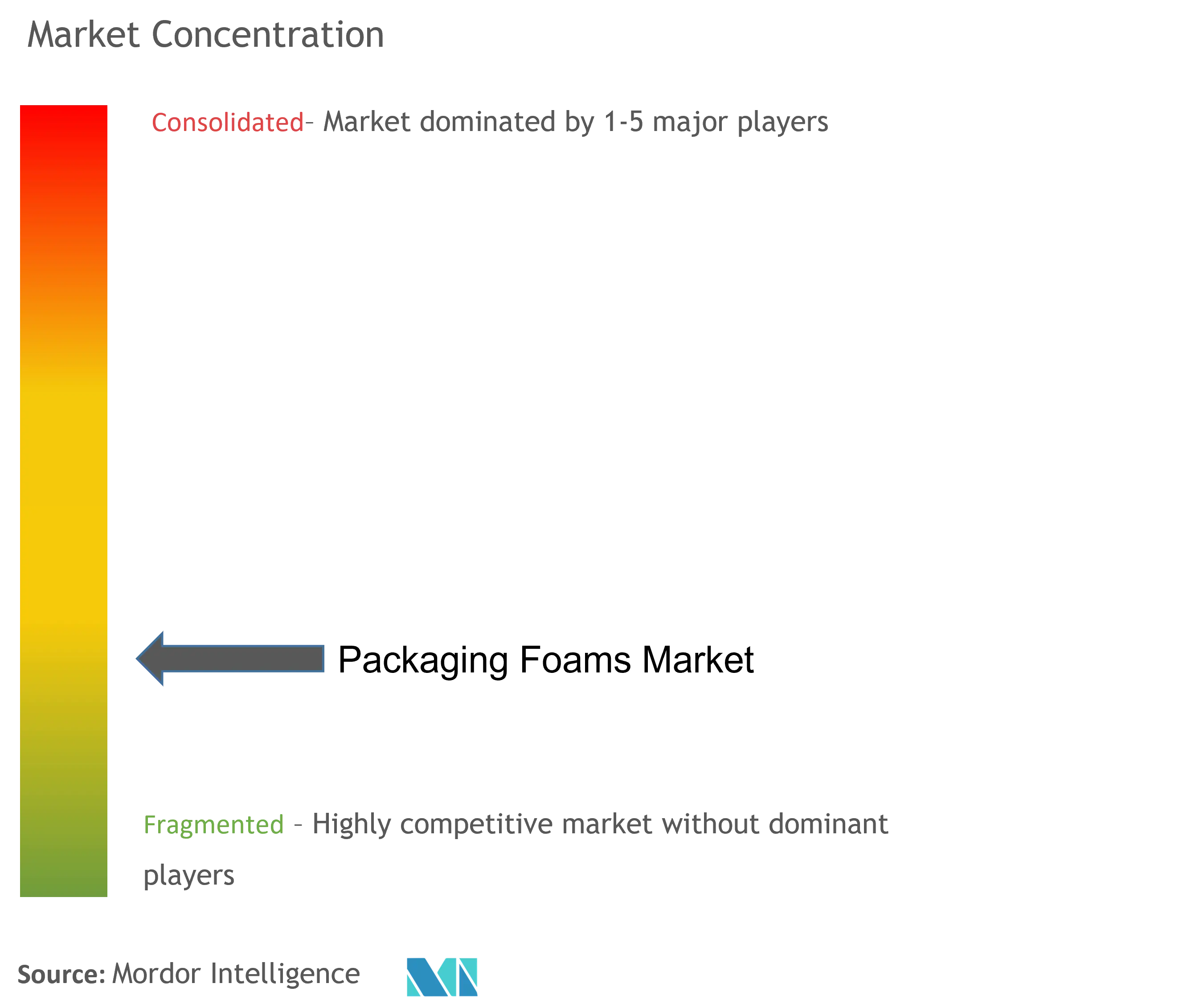

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de espuma para embalagens

O tamanho do mercado de espumas de embalagens é estimado em US$ 11,67 bilhões em 2024, e deve atingir US$ 14,68 bilhões até 2029, crescendo a um CAGR de 4,68% durante o período de previsão (2024-2029).

A COVID-19 teve um impacto negativo na economia global em 2020. Afectou vários sectores industriais, como o sector das embalagens, dificultando a sua cadeia de abastecimento. O confinamento e a paralisação alteraram significativamente o comportamento dos negócios de retalho encerrados, das cadeias de abastecimento internacionais e das compras em vários setores. No entanto, a indústria assistiu a uma recuperação, com a crescente procura de conveniência, à medida que os consumidores encomendam cada vez mais mercearias e outros produtos alimentares online devido ao aumento das compras online e das actividades de transporte após o levantamento das restrições no segundo semestre de 2021.

- No curto prazo, a crescente demanda das indústrias de embalagens industriais é um fator importante que impulsiona o crescimento do mercado estudado.

- No entanto, a disponibilidade de celulose moldada como alternativa verde é um fator-chave previsto para conter o crescimento da indústria-alvo durante o período de previsão.

- No entanto, a crescente busca por espuma para embalagens ecológicas provavelmente criará em breve oportunidades lucrativas de crescimento para o mercado global.

- Espera-se que a Ásia-Pacífico domine o mercado global de espumas para embalagens e também é estimado que seja o mercado que mais cresce durante o período de previsão devido ao aumento das aplicações de mercado em países como China e Índia.

Tendências do mercado de espuma para embalagens

Aumento da demanda do setor de embalagens industriais

- A espuma para embalagens é comumente usada como material de amortecimento para caixas, e essa solução de embalagem é conhecida por sua versatilidade e capacidade de personalização.

- As espumas são usadas em uma ampla variedade de aplicações e indústrias de embalagens, incluindo bens industriais, eletrônicos de consumo, automotivo e outras aplicações onde a proteção e a durabilidade ideais são considerações primordiais.

- As peças sobressalentes automotivas são difíceis de manusear e algumas peças requerem cuidado extra durante o armazenamento e transporte. Isto se deve à natureza complexa de algumas peças, principalmente as do interior e do motor.

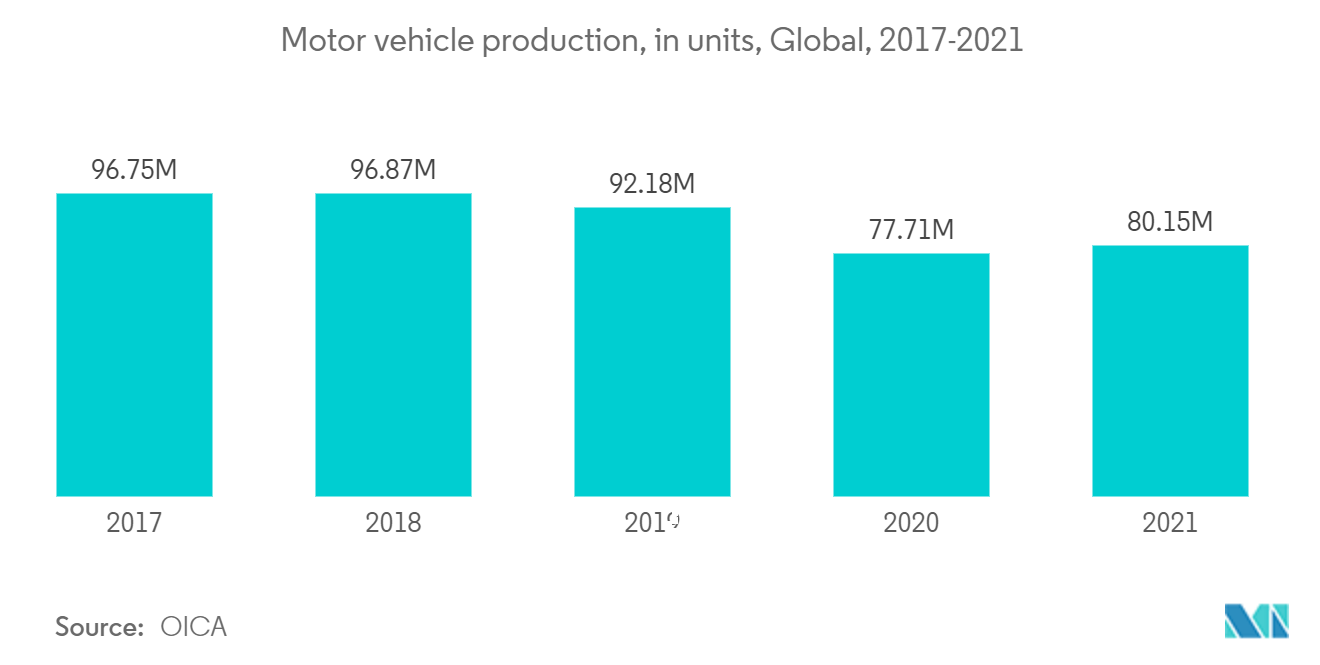

- A indústria automotiva global registrou enorme crescimento no período estudado. De acordo com a OICA, o número total de veículos produzidos em 2021 foi de 80.145.988 e registou uma taxa de crescimento de 3% em relação a 2020. A região Ásia-Pacífico detém a maior quota de produção no mercado automóvel global, com 46.732.785 unidades em 2021.

- De acordo com o Census Bureau, as vendas de comércio eletrónico a retalho nos Estados Unidos ascenderam a 265,9 mil milhões de dólares, um aumento de 3,0 por cento (±0,5%) em relação ao segundo trimestre de 2022.

- A indústria europeia do comércio eletrónico foi avaliada em 7.718 mil milhões de euros (7.902,32 mil milhões de dólares) no final de 2021, registando um aumento de 13% em comparação com a situação do ano passado. A maior contribuição na região vem do Norte da Europa, que representa 86% do valor total do comércio eletrónico.

- Além disso, as embalagens de espuma militar necessitam de um nível mais elevado de atenção aos detalhes do que as embalagens comerciais. Devido ao conteúdo sensível, uma enorme proporção de carga militar requer embalagem e manuseamento cuidadosos. O equipamento militar é frequentemente transportado em todo o mundo, o que exige o uso de embalagens de espuma de defesa de alta qualidade para garantir um transporte seguro.

- Assim, o crescimento das indústrias dos transportes e do comércio eletrónico levou ao crescimento exponencial do setor das embalagens, apoiando-se também na crescente sensibilização e utilização de embalagens verdes. Portanto, espera-se que essas tendências tenham um impacto potencialmente positivo no mercado de espuma para embalagens nos anos previstos.

Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico dominou o mercado global de espumas para embalagens principalmente devido à crescente demanda por embalagens em logística, à crescente fabricação industrial e automotiva e outras operações de fabricação.

- A China é um dos principais contribuintes para os mercados de espumas para embalagens em todo o mundo, especialmente na Ásia-Pacífico. Espera-se que a crescente indústria de alimentos e bebidas, automotiva, eletrônica, cuidados pessoais e farmacêutica impulsione o crescimento do mercado.

- A China possui uma das maiores indústrias alimentícias do mundo. De acordo com o Gabinete Nacional de Estatísticas da China, em 2021, a indústria alimentar na China gerou um lucro total de cerca de 618,7 mil milhões de CNY (86,33 mil milhões de dólares). A indústria de produção de alimentos contribuiu com aproximadamente 165,4 bilhões de yuans (US$ 23,08 bilhões) para os lucros totais.

- De acordo com o METI (Japão), o valor total da produção da indústria eletrónica no Japão é de cerca de 10,95 biliões de ienes (80 mil milhões de dólares) em 2021, o que representa 110% do valor da produção em comparação com o ano passado. Além disso, o total das exportações de produtos eletrónicos em 2021 ascendeu a 10,82 biliões de ienes (79 mil milhões de dólares), com 1,04 biliões de ienes (7,6 mil milhões de dólares) apenas em dezembro de 2021, proporcionando assim uma enorme procura de espumas para embalagens na região.

- O mercado de comércio eletrónico sul-coreano representa mais de 92 mil milhões de dólares por ano. Uma onda de construção e investimento tem atraído interesse e capital significativos de investidores internacionais, incluindo GIC, APG, Angelo Gordon, Warburg Pincus e Blackstone. A Coreia do Sul é também o quarto maior mercado de logística terceirizada (3PL) na Ásia-Pacífico e está crescendo a uma taxa anual de quase 8%, mais rápido que o Japão, a Austrália e Singapura.

- Assim, devido ao rápido crescimento da indústria de embalagens na região Ásia-Pacífico, espera-se também que a procura por espumas para embalagens aumente rapidamente durante o período de previsão.

Visão geral da indústria de espuma para embalagens

O mercado de espumas para embalagens é parcialmente fragmentado por natureza. As principais empresas incluem (sem qualquer ordem específica) Borealis AG, Sealed AIR, Armacell, TotalEnergies e Recticel NV/SA.

Líderes de mercado de espuma para embalagens

-

Armacell LLC

-

Borealis AG

-

Sealed Air

-

Recticel NV/SA

-

TotalEnergies

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de espuma para embalagens

- Em março de 2021, a Recticel anunciou que adquiriu com sucesso a FoamPartner, fornecedora global de espumas técnicas de alto valor agregado com sede na Suíça. Recticel Flexible Foams e FoamPartner são fundidas para formar a linha de negócios Recticel Engineered Foams. A nova organização aproveitará inúmeras sinergias em recursos e talentos para promover a excelência, aumentar a sua presença global e acelerar a comercialização de inovações sustentáveis e soluções de ponta para os mercados globais.

- Em fevereiro de 2021, a Zoatfoams anunciou a abertura virtual de sua nova fábrica em Brzeg, Polônia, com capacidade projetada de 13.000 metros quadrados. A nova fábrica adiciona 50.000 metros cúbicos de produção anual de espuma à empresa, aumentando sua capacidade global e otimizando seu serviço. nível para os seus clientes na Europa.

Relatório de mercado de espuma de embalagem – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Aumento da demanda da indústria de embalagens

4.2 Restrições

4.2.1 Polpa Moldada como Alternativa Verde

4.3 Análise da Cadeia de Valor da Indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Valor)

5.1 Material

5.1.1 Poliestireno

5.1.2 Poliuretano

5.1.3 Poliolefina

5.1.4 Outros materiais

5.2 Estrutura

5.2.1 Flexível

5.2.2 Rígido

5.3 Aplicativo

5.3.1 Embalagem de alimentos

5.3.2 Embalagens Industriais

5.3.2.1 Transporte

5.3.2.2 Elétrica e Eletrônica

5.3.2.3 Cuidado pessoal

5.3.2.4 Farmacêutico

5.3.2.5 Outras embalagens industriais

5.4 Geografia

5.4.1 Ásia-Pacífico

5.4.1.1 China

5.4.1.2 Índia

5.4.1.3 Japão

5.4.1.4 Coreia do Sul

5.4.1.5 Resto da Ásia-Pacífico

5.4.2 América do Norte

5.4.2.1 Estados Unidos

5.4.2.2 Canadá

5.4.2.3 México

5.4.3 Europa

5.4.3.1 Alemanha

5.4.3.2 Reino Unido

5.4.3.3 Itália

5.4.3.4 França

5.4.3.5 Resto da Europa

5.4.4 América do Sul

5.4.4.1 Brasil

5.4.4.2 Argentina

5.4.4.3 Resto da América do Sul

5.4.5 Oriente Médio e África

5.4.5.1 Arábia Saudita

5.4.5.2 África do Sul

5.4.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de classificação de mercado

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Armacell

6.4.2 Atlas Roofing Corporation

6.4.3 Borealis AG

6.4.4 Drew Foam

6.4.5 Foamcraft Inc.

6.4.6 TotalEnergies

6.4.7 Huntington Solutions

6.4.8 Recticel

6.4.9 Sealed Air

6.4.10 Williams Foam

6.4.11 Zotefoams PLC

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Busca crescente por espuma para embalagens ecológicas

Segmentação da indústria de espuma para embalagens

A espuma para embalagens é comumente usada como material de amortecimento para caixas, e essa solução de embalagem é conhecida por sua versatilidade e capacidade de personalização. O mercado de espuma para embalagens é segmentado por material, estrutura, aplicação e geografia. Por material, o mercado é segmentado em poliestireno, poliuretano, poliolefina e outros materiais. Por estrutura, o mercado é segmentado em flexível e rígido. Por aplicação, o mercado é segmentado em embalagens de alimentos e embalagens industriais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de espuma para embalagens em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares).

| Material | ||

| ||

| ||

| ||

|

| Estrutura | ||

| ||

|

| Aplicativo | ||||||||||||

| ||||||||||||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de espuma de embalagem

Qual é o tamanho do mercado de espumas para embalagens?

O tamanho do mercado de espumas de embalagem deve atingir US$ 11,67 bilhões em 2024 e crescer a um CAGR de 4,68% para atingir US$ 14,68 bilhões até 2029.

Qual é o tamanho atual do mercado de espumas de embalagem?

Em 2024, o tamanho do mercado de espumas de embalagem deverá atingir US$ 11,67 bilhões.

Quem são os principais atores do mercado de espumas de embalagem?

Armacell LLC, Borealis AG, Sealed Air, Recticel NV/SA, TotalEnergies são as principais empresas que atuam no mercado de espumas para embalagens.

Qual é a região que mais cresce no mercado de espumas de embalagem?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de espumas de embalagem?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de espumas de embalagem.

Que anos esse mercado de espumas de embalagem cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de espumas de embalagem foi estimado em US$ 11,15 bilhões. O relatório abrange o tamanho histórico do mercado de espumas de embalagem para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de espumas de embalagens para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de espuma para embalagens

Estatísticas para a participação de mercado de espuma de embalagem em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da espuma de embalagem inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.