| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

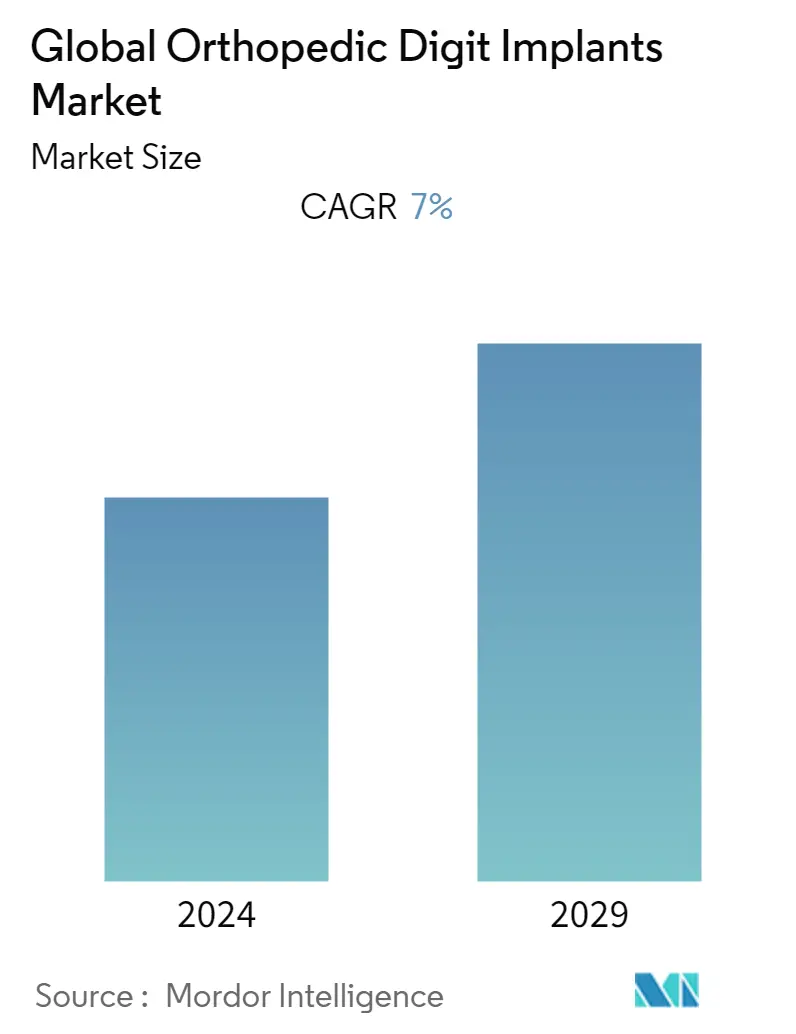

| CAGR | 7.00 % |

| Mercado de Crescimento Mais Rápido | América do Norte |

| Maior Mercado | Ásia-Pacífico |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de implantes ortopédicos de dígitos

Espera-se que o mercado de implantes digitais ortopédicos registre um CAGR de 7% durante o período de previsão.

A epidemia de COVID-19 teve inicialmente um efeito profundo no mercado. Por exemplo, de acordo com artigo publicado pela PubMed em agosto de 2021, foi realizado um estudo no Chile que mostrou que houve uma queda de 22,8% no número de cirurgias ortopédicas durante a pandemia. Com o declínio das cirurgias ortopédicas, as cirurgias de implante ósseo digital também caíram durante a pandemia. Porém, como a pandemia diminuiu atualmente, espera-se que as cirurgias ortopédicas ocorram normalmente em todo o mundo, o que levará ao crescimento estável do mercado estudado.

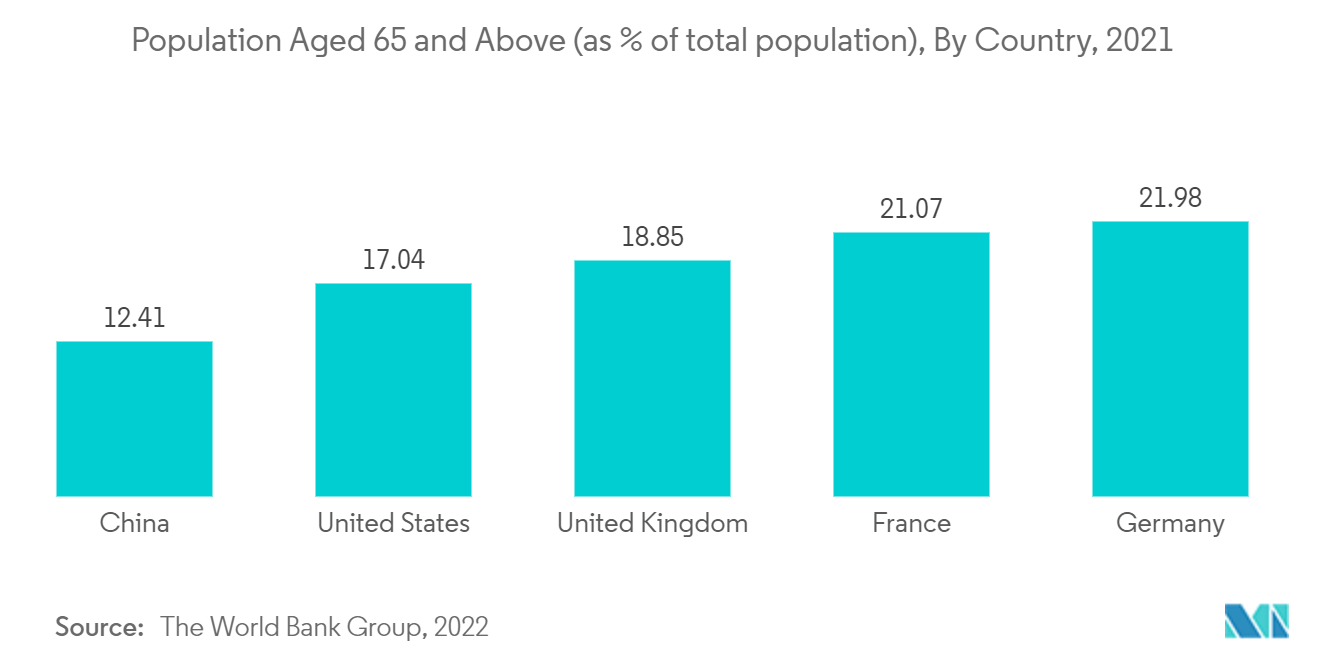

O aumento da população geriátrica em todo o mundo e o aumento da artrite são os pilares do mercado de implantes ortopédicos. Além disso, a crescente conscientização sobre tecnologias menos invasivas e o advento da tecnologia de impressão 3D revolucionaram o uso da tecnologia ortopédica. Espera-se que isso tenha um impacto positivo no crescimento do mercado no período de previsão. De acordo com os dados actualizados pelo NCBI em Maio de 2022, estima-se que a osteoartrite afecta cerca de 3,3 a 3,6% da população mundial e causa incapacidade moderada a grave em 43 milhões de pessoas, tornando-a a 11ª doença mais debilitante a nível mundial. O artigo afirmava ainda que nos Estados Unidos estima-se que 80% da população com mais de 65 anos apresenta evidência radiográfica de osteoartrite, embora apenas 60% deste subconjunto apresente sintomas. Espera-se que a crescente prevalência da artrite e o aumento da carga das condições de artrite entre os idosos impulsionem o crescimento do mercado.

Além disso, de acordo com as Perspectivas da População Mundial 2022, publicado pela ONU em 2022, estima-se que a percentagem da população mundial com 65 anos ou mais deverá aumentar de 10% em 2022 para 16% em 2050. É também estima-se que, até 2050, o número de pessoas com 65 anos ou mais em todo o mundo será mais do dobro do número de crianças com menos de 5 anos e aproximadamente igual ao número de crianças com menos de 12 anos. tornar-se mais fraco, o que o torna mais sujeito a fraturas. Assim, todas as estatísticas acima indicam que a população mundial está envelhecendo, o que deverá aumentar o crescimento futuro do mercado.

Adicionalmente, o lançamento de novos produtos no mercado também impulsionará o crescimento do mercado estudado. Por exemplo, em agosto de 2021, a Orthopaedic Implant Company lançou a tecnologia de revestimento para fraturas de punho, chamada Sistema DRPx, com um design ergonômico aprimorado para atender às preferências técnicas dos cirurgiões ortopédicos.

Assim, devido aos fatores acima mencionados, como o aumento da prevalência da artrite, o aumento da população geriátrica e o lançamento de novos produtos, espera-se que o mercado estudado experimente crescimento. No entanto, espera-se que os rigorosos procedimentos regulatórios e as infecções pós-operatórias e a baixa adaptação dos implantes dificultem o crescimento do mercado durante o período de previsão.

Tendências de mercado de implantes ortopédicos de dígitos

Espera-se que o segmento de implantes articulares Meta Tarsal detenha uma participação significativa durante o período de previsão

Espera-se que os implantes integrados ao metatarso tenham uma participação de mercado significativa devido ao aumento da artrite e ao número crescente de riscos de fratura óssea em todo o mundo. Um dos procedimentos mais comuns para o tratamento de lesões é a primeira etapa do procedimento de transplante da articulação metatarso-falângica (MTP). Este procedimento envolve um pequeno implante de duas peças para cobrir a cartilagem articular danificada ou ausente na articulação MTP, onde a base do dedão do pé encontra o pé. O implante pode restaurar a mobilidade das articulações e permitir que elas se movam suavemente umas contra as outras. Este procedimento é frequentemente usado para tratar dedos grandes e duros.

De acordo com a actualização da OMS de Junho de 2021, estima-se que 1,35 milhões de pessoas morrem todos os anos em consequência de acidentes rodoviários. Além disso, cerca de 20 a 50 milhões de pessoas ficam feridas ou incapacitadas todos os anos em consequência de acidentes rodoviários. Espera-se que esses desenvolvimentos contribuam significativamente para o crescimento do mercado no período de previsão. Além disso, como a velhice está associada a elevados riscos de lesões ósseas, espera-se também que o aumento da população geriátrica impulsione o crescimento do segmento.

Além disso, espera-se que a introdução de novos produtos no segmento aumente ainda mais o crescimento do mercado durante o período do estudo. Por exemplo, em fevereiro de 2021, a Accufix Surgical recebeu aprovação do FDA dos Estados Unidos para lançar seu programa Accu-Joint, um novo método de restaurar totalmente a função e o movimento do MTP que não degrada ossos sólidos ou fracos. Esta é uma planta leve que permite aos cirurgiões de pé optar pela manutenção das articulações em vez da integração das articulações de seus pacientes.

Além disso, espera-se que os avanços na tecnologia dos produtos e o peso crescente da osteoporose em todo o mundo tenham um impacto positivo no crescimento do segmento.

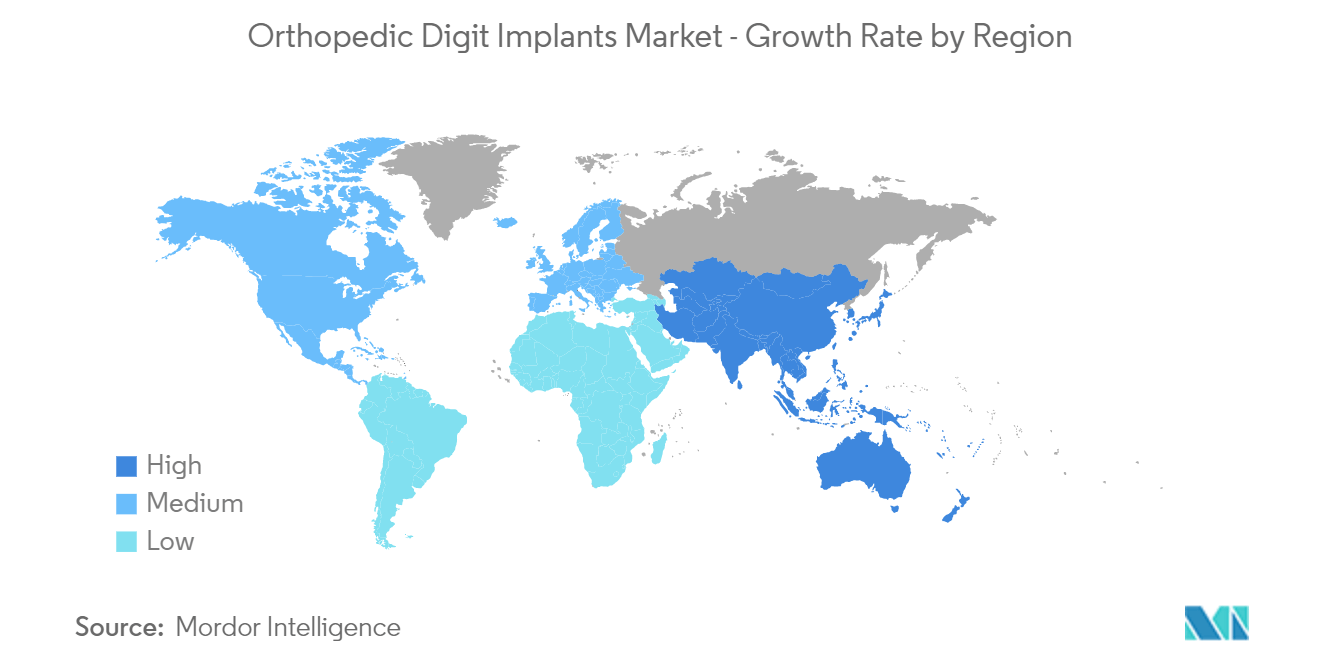

América do Norte deverá crescer a uma taxa significativa durante o período previsto

Espera-se que a região norte-americana tenha um crescimento significativo do mercado durante o período de previsão. O crescimento se deve à alta prevalência da osteoartrite, ao aumento do número de idosos e à crescente popularidade de procedimentos cirúrgicos que não interferem no tratamento. Além disso, a presença de mais players de mercado e a introdução de novos produtos incentivam o crescimento do mercado na região.

Espera-se que a crescente população idosa impulsione o crescimento do segmento de mercado. Por exemplo, de acordo com os dados publicados pelo Grupo Banco Mundial em 2022, a população com 65 anos ou mais em percentagem da população total era de 17,04% nos Estados Unidos em 2021, 18,56% no Canadá e 7,83% no México. Além disso, de acordo com um comunicado de imprensa do governo do Canadá em Abril de 2022, o número de pessoas com 65 anos ou mais aumentou drasticamente para 7 milhões em 2021, o que é o segundo maior aumento nos últimos 75 anos. Esta faixa etária em 2021 representava aproximadamente 1 em cada 5 canadenses (19%). De acordo com a fonte acima, o número de pessoas com 85 anos ou mais no Canadá aumentou para 861.000 em 2021 em comparação com a última década, e estima-se que este número triplique até 2046. Tal aumento na população geriátrica, que é mais propensa a fraturas e outras doenças crônicas deverão impulsionar o crescimento do mercado.

Além disso, espera-se que a introdução de implantes ortopédicos digitais na região impulsione ainda mais o crescimento do mercado. Por exemplo, em outubro de 2021, a CurvaFix Inc., uma desenvolvedora de dispositivos médicos com sede nos Estados Unidos para reparar fraturas em ossos curvos, anunciou a disponibilidade comercial de seu implante CurvaFix IM para a fixação de fraturas pélvicas e acetabulares.

Portanto, devido aos fatores acima mencionados, como o aumento da população geriátrica na região, a crescente prevalência da artrite e o aumento do lançamento de produtos, espera-se que o mercado estudado cresça durante o período de previsão.

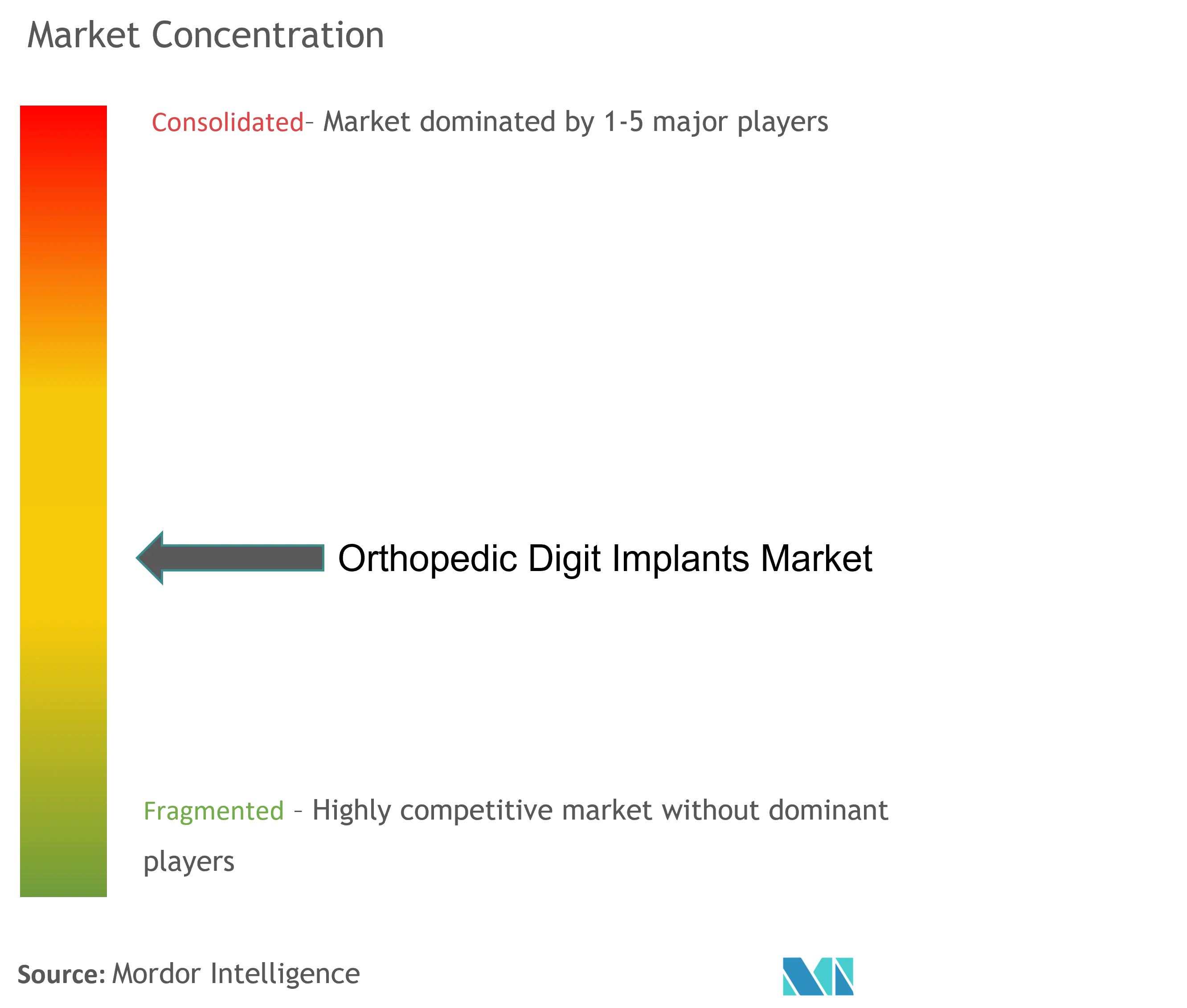

Visão geral da indústria de implantes ortopédicos de dígitos

O mercado de implantes ortopédicos de dígitos é moderadamente fragmentado, com alguns grandes players do mercado. Os participantes do mercado estão se concentrando em expansões geográficas, lançamentos de novos produtos e desenvolvimento de novos produtos. Os principais players do mercado incluem Johnson Johnson (DePuy Synthes), Smith Nephew, Stryker Corporation e Acumed LLC, entre outros.

Líderes de mercado de implantes digitais ortopédicos

-

Acumed LLC

-

Stryker Corporation

-

Smith & Nephew

-

Johnson & Johnson

-

Advin Health Care

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de implantes de dígitos ortopédicos

- Em maio de 2022, a CONMED Corporation assinou um acordo definitivo para adquirir a In2Bones Global, Inc., de capital fechado. A In2Bones é uma desenvolvedora, fabricante e distribuidora global de dispositivos médicos para o tratamento de doenças e lesões na parte superior (mão, punho, cotovelo) e extremidades inferiores (pé e tornozelo). O abrangente portfólio de produtos da empresa inclui implantes, sistemas de fratura, produtos biológicos e hardware relacionado.

- Em fevereiro de 2022, a DePuy Synthes (uma empresa da Johnson Johnson Medical Devices) adquiriu a CrossRoads Extremity Systems. A CrossRoads oferece uma variedade de implantes e instrumentos embalados estéreis, específicos para procedimentos, para as extremidades inferiores.

Segmentação da indústria de implantes de dígitos ortopédicos

De acordo com o escopo do relatório, os implantes digitais ortopédicos são os dispositivos médicos usados para substituir pequenos ossos ou segmentos articulares danificados ou feridos, como dedo do pé, cotovelo, tornozelo, joelho e outros. Os dígitos ortopédicos são biocompatíveis e feitos de titânio ou aço inoxidável e funcionam como ossos artificiais. O mercado é segmentado por tipo de produto (implantes articulares metatarsais, implantes articulares metacarpais, implantes digitais intramedulares de dedos dos pés, implantes digitais ósseos escafoides e implantes digitais hemifalângicos), material (pirocarbono, titânio, nitinol e outros materiais), usuário final (hospitais e clínicas ortopédicas especializadas) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões, globalmente . O relatório oferece o valor (em milhões de dólares) para os segmentos acima mencionados.

| Por tipo de produto | Implantes articulares metatarsais | ||

| Implantes articulares metacarpais | |||

| Implantes intramedulares de dedos dos pés | |||

| Implantes de dígitos ósseos escofóides | |||

| Implantes de dígitos hemifalângicos | |||

| Por material | Pirocarbono | ||

| Titânio | |||

| Nitinol | |||

| Outros materiais | |||

| Por usuário final | Hospitais | ||

| Clínicas Ortopédicas Especializadas | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | CCG | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Perguntas frequentes sobre pesquisa de mercado de implantes de dígitos ortopédicos

Qual é o tamanho atual do mercado global de implantes de dígitos ortopédicos?

O mercado global de implantes de dígitos ortopédicos deve registrar um CAGR de 7% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado global de implantes de dígitos ortopédicos?

Acumed LLC, Stryker Corporation, Smith & Nephew, Johnson & Johnson, Advin Health Care são as principais empresas que operam no mercado global de implantes ortopédicos de dígitos.

Qual é a região que mais cresce no mercado global de implantes ortopédicos de dígitos?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de implantes ortopédicos de dígitos?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado global de implantes ortopédicos.

Que anos este mercado global de implantes de dígitos ortopédicos cobre?

O relatório abrange o tamanho histórico do mercado global de implantes de dígitos ortopédicos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de implantes de dígitos ortopédicos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Relatório global da indústria de implantes ortopédicos de dígitos

Estatísticas para a participação de mercado global de implantes de dígitos ortopédicos de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise global de implantes ortopédicos de dígitos inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.