Aparelhos ortopédicos e suporte ao tamanho do mercado

| Período de Estudo | 2019 - 2029 |

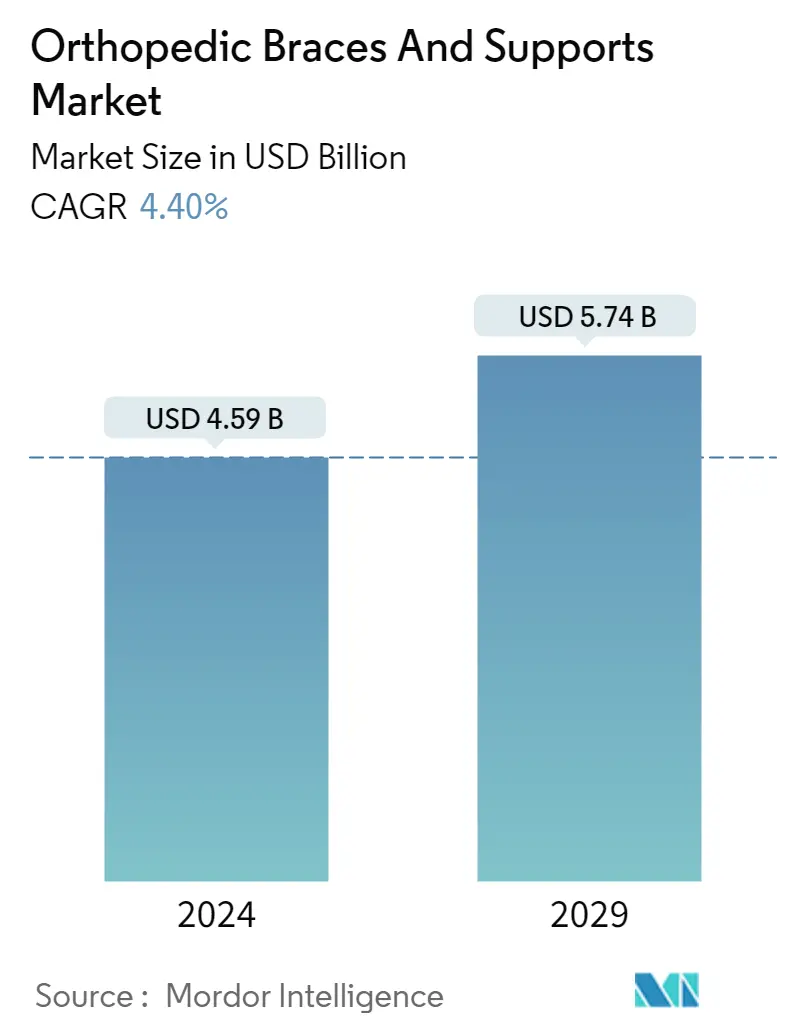

| Tamanho do mercado (2024) | USD 4.59 bilhões de dólares |

| Tamanho do mercado (2029) | USD 5.74 bilhões de dólares |

| CAGR(2024 - 2029) | 4.40 % |

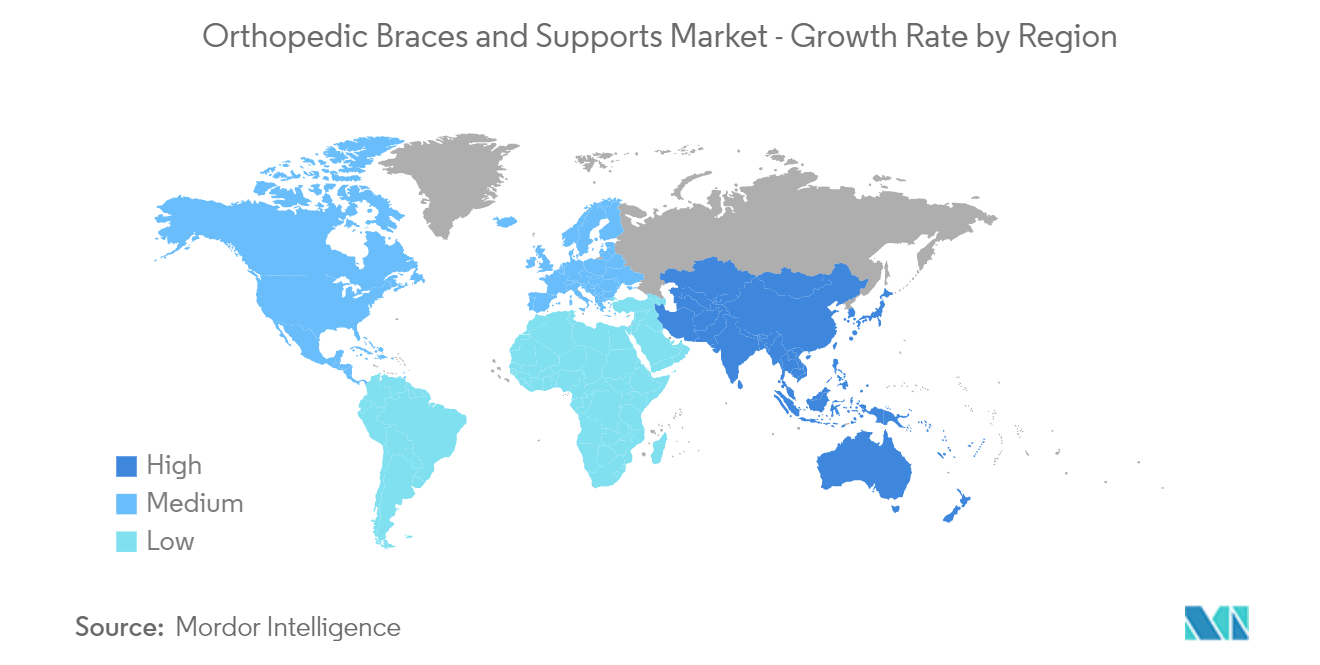

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

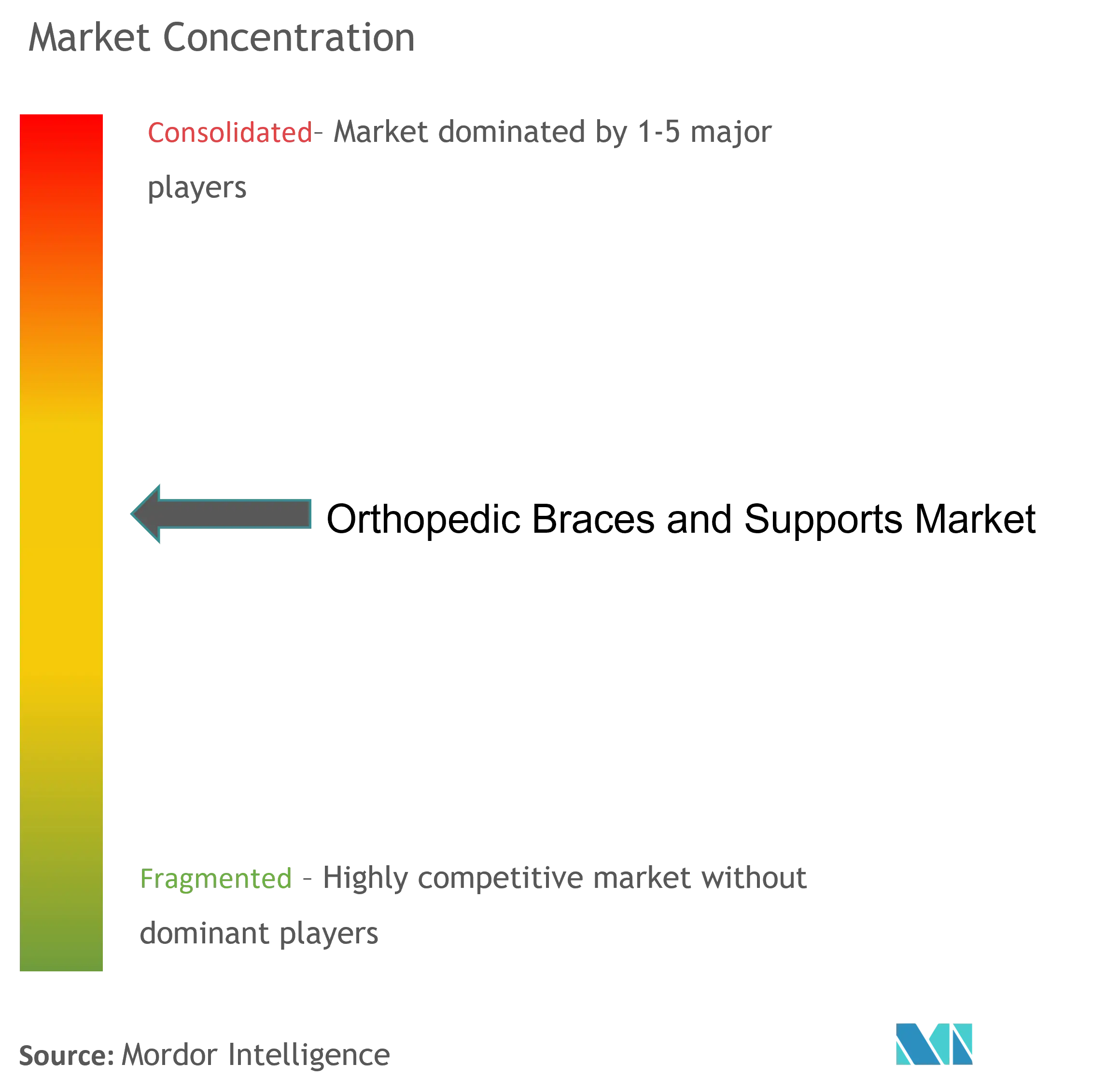

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Aparelho ortopédico e análise de mercado de suporte

O tamanho do mercado de aparelhos e suportes ortopédicos é estimado em US$ 4,59 bilhões em 2024, e deverá atingir US$ 5,74 bilhões até 2029, crescendo a um CAGR de 4,40% durante o período de previsão (2024-2029).

COVID-19 impactou significativamente o crescimento do mercado de aparelhos e suportes ortopédicos. As medidas de bloqueio e restrições impostas pelo governo para evitar a propagação do coronavírus reduziram o número de lesões relacionadas com o desporto, uma vez que todos os eventos desportivos foram adiados. Por exemplo, um artigo publicado em fevereiro de 2022 observou uma diminuição de 34,6% nas visitas ao departamento de emergência relacionadas com desporto em 2020. Além disso, de acordo com a mesma fonte, a maioria das visitas ao pronto-socorro relacionadas com desporto foram de pacientes com menos de 22 anos (55,7%). No entanto, de acordo com os dados publicados pelo NSC Injury Facts, em julho de 2021, a prevalência de lesões desportivas e recreativas aumentou 20% em 2021. Assim, espera-se que o número crescente de lesões relacionadas com o desporto entre a população aumente o mercado. crescimento durante o período de previsão.

Espera-se que fatores como o crescente número de acidentes rodoviários e lesões de suporte, o aumento dos casos de fraturas ósseas e os distúrbios musculoesqueléticos impulsionem o crescimento do mercado durante o período de previsão.

A crescente carga de lesões esportivas e rodoviárias está contribuindo para o aumento do número de procedimentos ortopédicos, aumentando a demanda por aparelhos e suportes, impulsionando assim o crescimento do mercado. Por exemplo, de acordo com as estatísticas StatBel publicadas em Junho de 2022, ocorreram 34.640 acidentes rodoviários em 2021, elevando o total de vítimas para 42.566, incluindo 38.952 feridos ligeiros e 3.098 feridos graves na Bélgica. Além disso, conforme artigo publicado na Translational Pediatrics em fevereiro de 2022, observou-se que cerca de 8,6 milhões de atletas sofrem anualmente de lesões relacionadas ao esporte nos Estados Unidos.

A crescente prevalência de distúrbios musculoesqueléticos e o aumento da população geriátrica aumentam a necessidade de cirurgias ortopédicas. Por exemplo, de acordo com um artigo publicado no Journal of Orthopaedic Science em setembro de 2021, espera-se que cerca de 4.052 artroplastias de joelho sejam realizadas em homens com idades entre 40 e 64 anos, 6.942 em homens com idades entre 65 e 74 anos, 14.986 em homens com mais de 75 anos no Japão até 2030. Além disso, de acordo com a mesma fonte, espera-se que cerca de 7.092 artroplastias de joelho sejam realizadas em mulheres com idades entre 40 e 64 anos, 22.957 em mulheres com idades entre 65 e 74 anos. anos, e 58.340 em mulheres com mais de 75 anos no Japão até 2030. Assim, o aumento esperado de cirurgias de quadril e joelho entre a população aumenta a demanda por aparelhos e suportes que auxiliam os pacientes na caminhada, impulsionando o crescimento do mercado.

Além disso, os crescentes lançamentos de produtos aumentam a disponibilidade de aparelhos ortopédicos tecnologicamente avançados e produtos de suporte, contribuindo para o crescimento do mercado. Por exemplo, em abril de 2021, a Roam Robotics lançou uma joelheira inteligente, Ascend. Inclui sensores incorporados que podem detectar coisas como subir e descer escadas e levantar-se da posição sentada. O Ascend foi projetado para ajudar a aliviar a dor no joelho e apoiar melhorias funcionais, melhorando drasticamente a mobilidade do paciente.

Portanto, espera-se que o mercado estudado cresça ao longo do período de previsão devido aos fatores acima, como elevado número de lesões rodoviárias e esportivas, aumento de cirurgias ortopédicas e aumento de lançamentos de produtos. No entanto, a negligência com ferimentos leves e a falta de conscientização sobre novos aparelhos e suportes ortopédicos entre a população provavelmente dificultarão o crescimento do mercado de aparelhos e suportes ortopédicos durante o período de previsão.

Aparelho ortopédico e suporta tendências de mercado

Espera-se que o segmento de aparelhos e suportes espinhais testemunhe um crescimento significativo durante o período de previsão

Órteses ou aparelhos espinhais são aparelhos usados para corrigir e apoiar a coluna. Eles fornecem suporte e proteção à coluna vertebral de várias maneiras. As órteses espinhais incluem órteses para apoiar ou corrigir várias condições causadas por lesão ou doença nas colunas vertebrais cervicais, torácicas, lombares e sacrais.

Espera-se que o segmento de aparelhos e suportes espinhais testemunhe um crescimento significativo no mercado de aparelhos e suportes ortopédicos durante o período de previsão. Isso se deve a fatores como a crescente prevalência da osteoporose, o aumento da população geriátrica e o crescimento das atividades empresariais. Por exemplo, de acordo com um artigo publicado no Journal of Orthopaedic and Research em outubro de 2021, observou-se que a prevalência da osteoporose no mundo variou entre 15% e 18,3%, e mulheres com 50 anos ou mais têm maior probabilidade de desenvolver osteoporose do que a população normal.

Além disso, os crescentes lançamentos de aparelhos espinhais e produtos de suporte no mercado também contribuem para o crescimento do mercado. Por exemplo, em fevereiro de 2021, a Breg, Inc. lançou duas novas linhas de órteses espinhais, Pinnacle e Ascend, com 15 novos produtos projetados para elevar o cuidado de pacientes com lesões na coluna vertebral. Este lançamento ajuda a empresa a expandir seu portfólio, fabricando os principais produtos de órteses ortopédicas, como órteses para membros superiores e inferiores, botas para andadores e dispositivos de terapia fria.

Portanto, pelos fatores acima, espera-se que o segmento estudado cresça ao longo do período de previsão.

Espera-se que a América do Norte detenha a participação de mercado significativa durante o período de previsão

Espera-se que a América do Norte detenha uma participação de mercado significativa durante o período de previsão devido ao aumento de distúrbios musculoesqueléticos e fraturas ortopédicas, a uma crescente população geriátrica e a uma carga crescente de lesões relacionadas ao trânsito e ao esporte. Deve-se também à presença de uma infra-estrutura de saúde bem estabelecida, juntamente com elevados gastos com saúde.

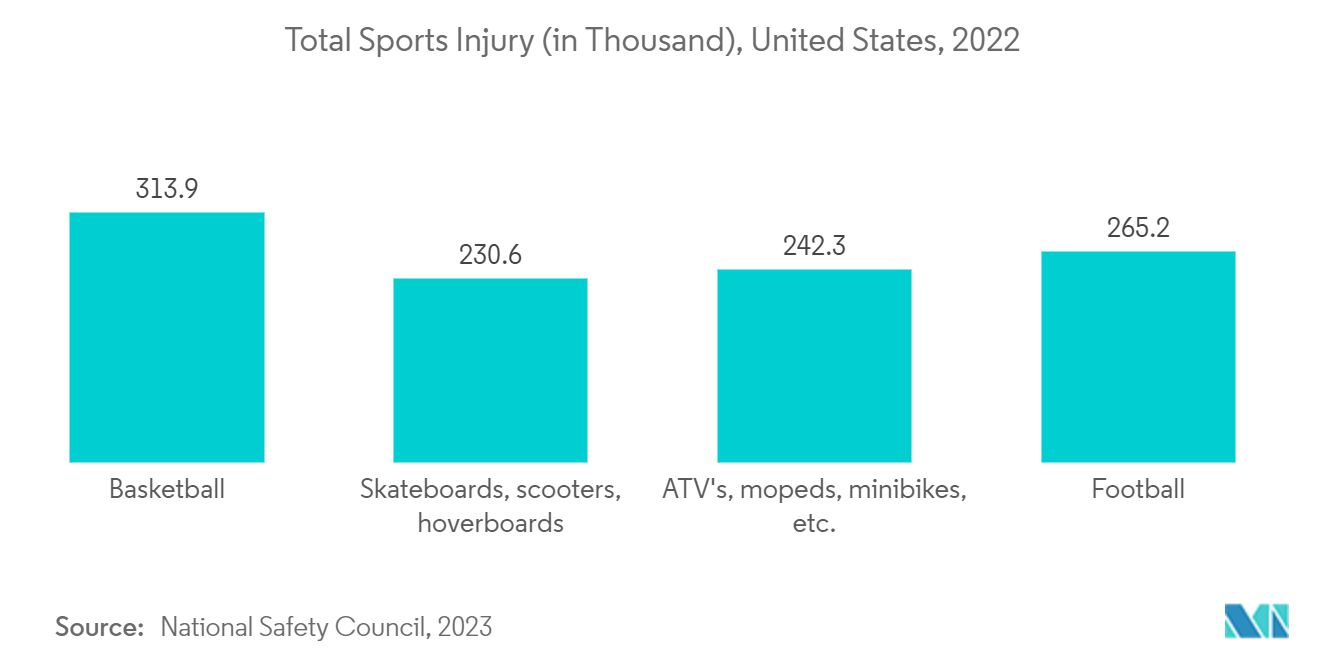

A incidência de lesões desportivas entre a população está a aumentar na região devido ao crescente número de eventos e competições desportivas, especialmente nos Estados Unidos. Prevê-se que aumente a procura de vários aparelhos e suportes que ajudem a reduzir a dor e a aumentar a taxa de cura. Por exemplo, de acordo com dados publicados pela GJEL, em junho de 2022, os cinco esportes mais perigosos e que causaram maior número de lesões em 2021 são basquete com 2.823 casos de lesões, futebol americano com 1.719, futebol com 1.289, beisebol com 347 e boxe com 247 casos de lesões.

Além disso, de acordo com dados de 2021 da Administração Nacional de Segurança de Tráfego Rodoviário do Departamento de Transportes dos Estados Unidos, cerca de 20.070 mortes no trânsito ocorreram no primeiro semestre de 2021 nos Estados Unidos, um aumento de 18,4% em relação ao ano anterior. Assim, a elevada carga de acidentes rodoviários aumenta o risco de fraturas e outros problemas músculo-esqueléticos. Prevê-se que alimente a demanda por aparelhos e suportes ortopédicos avançados na região, reforçando o crescimento do mercado.

Além disso, o aumento do número de distúrbios musculoesqueléticos entre a população, especialmente os idosos, impulsiona a demanda por suporte ortopédico e aparelhos que os ajudem durante a caminhada e reduzam a dor, contribuindo para o crescimento do mercado. Por exemplo, de acordo com as estatísticas de 2022 publicadas pela Osteoporosis Canada, cerca de 2,3 milhões de pessoas viviam no Canadá em 2022, e cerca de 80% de todas as fraturas em pessoas com 50 anos ou mais são causadas pela osteoporose.

Além disso, os crescentes lançamentos de produtos na região também contribuem para o crescimento do mercado. Por exemplo, em maio de 2022, a Ultra Athlete, LLC, DBA Ultra Ankle, celebrou um acordo de parceria com a Tandem Sport para acelerar o crescimento de ambas as empresas no crescente mercado norte-americano de voleibol. Ela adiciona a renomada linha de produtos de tornozeleiras da Ultra Ankle ao extenso catálogo de produtos de voleibol da Tandem Sport. Além disso, em junho de 2021, a TayCo Brace, uma startup de dispositivos médicos sediada em South Bend, arrecadou mais de 1 milhão de dólares em financiamento inicial para promover o desenvolvimento de dispositivos ortopédicos, incluindo uma tornozeleira.

Portanto, devido aos fatores acima, espera-se que o mercado estudado cresça ao longo do período de previsão.

Aparelhos e suportes ortopédicos Visão geral do setor

O mercado estudado é moderadamente competitivo e consiste em pequenos e grandes players importantes. As empresas estão se concentrando na adoção de estratégias-chave, como lançamentos de novos produtos, fusões e aquisições, para manter sua posição no mercado. Algumas das principais empresas do mercado são 3M, DJO LLC (Enovis), Zimmer Biomet, Ossur, Ottobock SE Co. KGaA e Becker Orthopaedic, entre outras.

Aparelhos ortopédicos e apoia líderes de mercado

-

3M

-

Zimmer Biomet

-

Ossur hf.

-

Ottobock SE & Co. KGaA

-

DJO LLC (Enovis)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Aparelhos ortopédicos e suportes Notícias do mercado

- Outubro de 2023: OrthoPediatrics Corp. anunciou o lançamento limitado do DF2 Brace como parte de sua expansão no negócio não cirúrgico para tratamento de crianças com lesões musculoesqueléticas.

- Setembro de 2023: Enovis Corporation concordou em adquirir a LimaCorporate SpA. Ela oferece uma ampla variedade de dispositivos médicos ortopédicos, incluindo aparelhos ortopédicos e outros aparelhos de suporte.

Relatório de Mercado de Aparelhos e Suportes Ortopédicos – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento de casos de fratura óssea

4.2.2 Aumento de distúrbios musculoesqueléticos

4.2.3 Número Crescente de Acidentes Rodoviários e Lesões Relacionadas ao Esporte

4.3 Restrições de mercado

4.3.1 Negligência em relação a ferimentos leves

4.3.2 Falta de Conscientização sobre os Novos Aparelhos e Suportes Ortopédicos

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - USD)

5.1 produtos

5.1.1 Suspensórios e suportes para extremidades inferiores

5.1.1.1 Tornozelo e Pé

5.1.1.2 Quadril

5.1.1.3 Joelho

5.1.2 Aparelhos e suportes para coluna vertebral

5.1.3 Suspensórios e suportes para extremidades superiores

5.1.3.1 Cotovelo

5.1.3.2 Mão e pulso

5.1.3.3 Outros

5.2 Usuário final

5.2.1 Hospitais

5.2.2 Centros Ortopédicos

5.2.3 Outros usuários finais

5.3 Geografia

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.1.3 México

5.3.2 Europa

5.3.2.1 Alemanha

5.3.2.2 Reino Unido

5.3.2.3 França

5.3.2.4 Itália

5.3.2.5 Espanha

5.3.2.6 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 China

5.3.3.2 Japão

5.3.3.3 Índia

5.3.3.4 Austrália

5.3.3.5 Coreia do Sul

5.3.3.6 Resto da Ásia-Pacífico

5.3.4 Oriente Médio e África

5.3.4.1 CCG

5.3.4.2 África do Sul

5.3.4.3 Resto do Médio Oriente e África

5.3.5 América do Sul

5.3.5.1 Brasil

5.3.5.2 Argentina

5.3.5.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Essity Medical Solutions (BSN Medical)

6.1.2 3M

6.1.3 DJO LLC (Enovis)

6.1.4 Ossur

6.1.5 Ottobock SE & Co. KGaA

6.1.6 Zimmer Biomet

6.1.7 Bauerfeind

6.1.8 ALCARE Co. Ltd

6.1.9 Becker Orthopedic

6.1.10 Frank Stubbs Company Inc.

6.1.11 Bird & Cronin LLC

6.1.12 DeRoyal Industries Inc.

6.1.13 Medi GmbH & Co. KG

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Aparelhos ortopédicos e apoia a segmentação da indústria

De acordo com o escopo do relatório, aparelhos e suportes ortopédicos são comuns em suprimentos ortopédicos, mas às vezes são mal compreendidos como parte da medicina recuperativa. Geralmente são constituídos por materiais rígidos, como plásticos duros, e materiais macios, como spandex, utilizados principalmente para imobilizar articulações, o que permite a cicatrização em uma posição eficaz. O mercado de aparelhos e suportes ortopédicos é segmentado por produto (aparelhos e suportes para extremidades inferiores (tornozelo e pé, quadril e joelho), aparelhos e suportes para coluna vertebral e aparelhos e suportes para extremidades superiores (cotovelo, mão e punho, entre outros)), usuário final (hospitais, centros ortopédicos e outros usuários finais) e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em dólares americanos) para os segmentos acima.

| produtos | ||||||||

| ||||||||

| ||||||||

|

| Usuário final | ||

| ||

| ||

|

| Geografia | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisas de mercado sobre aparelhos e suportes ortopédicos

Qual é o tamanho do mercado de aparelhos e suportes ortopédicos?

O tamanho do mercado de aparelhos e suportes ortopédicos deve atingir US$ 4,59 bilhões em 2024 e crescer a um CAGR de 4,40% para atingir US$ 5,74 bilhões até 2029.

Qual é o tamanho atual do mercado de aparelhos e suportes ortopédicos?

Em 2024, o tamanho do mercado de aparelhos e suportes ortopédicos deverá atingir US$ 4,59 bilhões.

Quem são os principais atores do mercado de aparelhos e suportes ortopédicos?

3M, Zimmer Biomet, Ossur hf., Ottobock SE & Co. KGaA, DJO LLC (Enovis) são as principais empresas que operam no mercado de aparelhos e suportes ortopédicos.

Qual é a região que mais cresce no mercado de aparelhos e suportes ortopédicos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de aparelhos e suportes ortopédicos?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de aparelhos e suportes ortopédicos.

Que anos esse mercado de aparelhos e suportes ortopédicos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de aparelhos e suportes ortopédicos foi estimado em US$ 4,40 bilhões. O relatório abrange o tamanho histórico do mercado de aparelhos e suportes ortopédicos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de aparelhos e suportes ortopédicos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de aparelhos ortopédicos e suportes

Estatísticas para a participação de mercado de aparelhos ortopédicos e suportes de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Aparelhos e Suportes Ortopédicos inclui uma perspectiva de previsão de mercado para 2024 a 2029) e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.