| Período de Estudo | 2020 - 2029 |

| Tamanho do Mercado (2024) | USD 478.66 Billion |

| Tamanho do Mercado (2029) | USD 603.95 Billion |

| CAGR (2024 - 2029) | 4.76 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

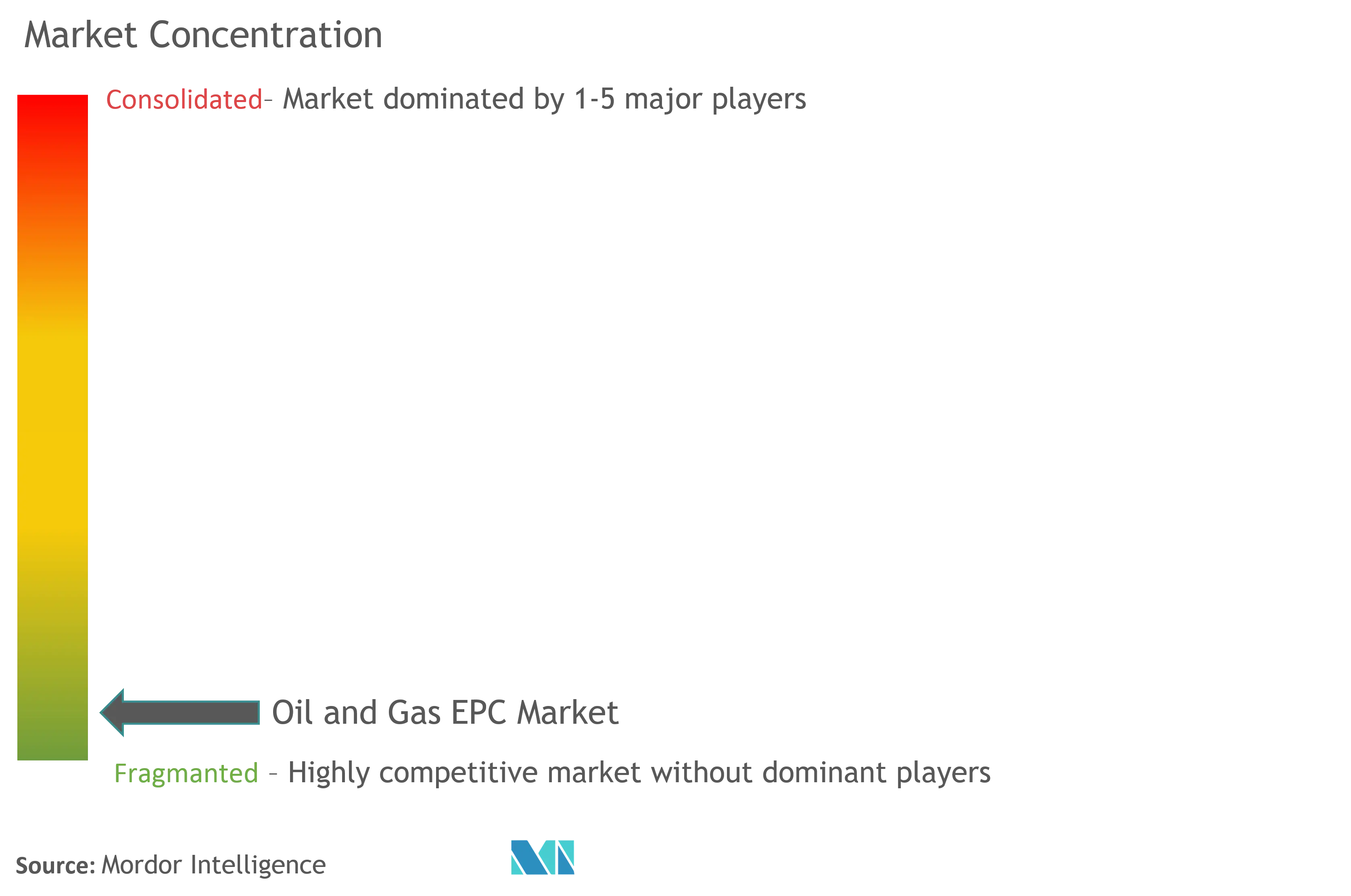

| Concentração do Mercado | Baixo |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado EPC de petróleo e gás

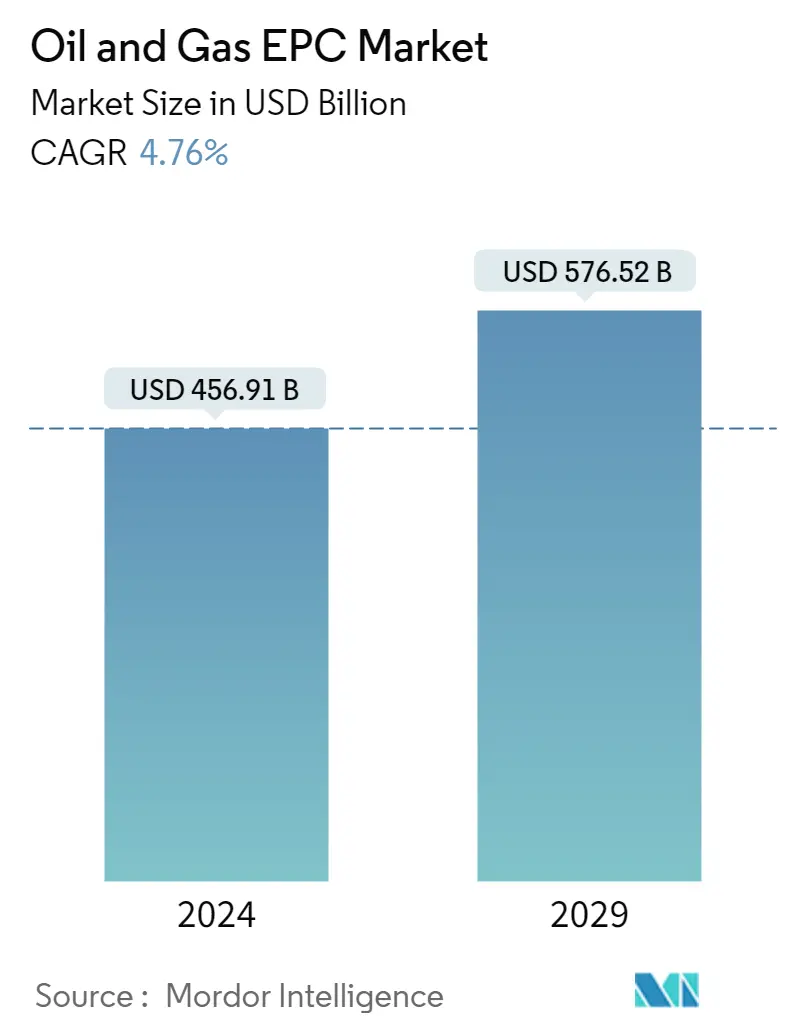

O tamanho do mercado EPC de petróleo e gás é estimado em US$ 456,91 bilhões em 2024, e deverá atingir US$ 576,52 bilhões até 2029, crescendo a um CAGR de 4,76% durante o período de previsão (2024-2029).

- No médio prazo, espera-se também a crescente procura de petróleo e gás e o aumento do consumo de gás natural, que está a criar a necessidade de desenvolver a infraestrutura de gás natural, e um aumento nas atividades offshore de exploração e produção (EP) de petróleo e gás. para impulsionar o crescimento do mercado estudado.

- Por outro lado, a elevada volatilidade dos preços do petróleo e do gás é uma das principais restrições ao mercado EPC do petróleo e do gás.

- No entanto, espera-se que a descoberta de novos campos de petróleo e gás em vários países crie amplas oportunidades para o mercado EPC de petróleo e gás para todos os setores upstream, midstream e downstream durante o período de previsão.

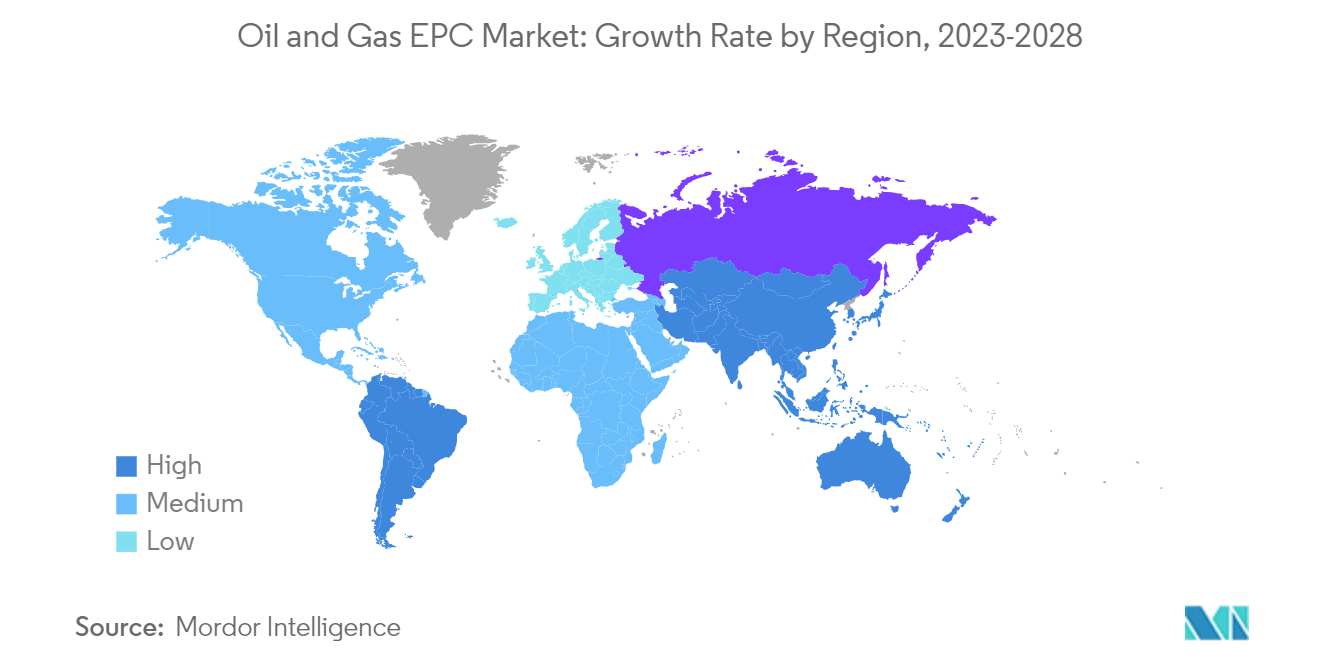

- A região Ásia-Pacífico domina o mercado e também provavelmente testemunhará um crescimento significativo durante o período de previsão. Este crescimento é atribuído à crescente procura de gás natural e às futuras instalações de GNL, resultando numa procura massiva de serviços EPC.

Tendências do mercado EPC de petróleo e gás

Espera-se que o segmento upstream domine o mercado

- O EPC no setor upstream de petróleo e gás inclui serviços relacionados à exploração e produção onshore e offshore. Tradicionalmente, os investimentos totais em EPC onshore são superiores aos do segmento offshore, principalmente devido a menores requisitos de investimento, menor complexidade, locais mais acessíveis e menor risco do que o segmento offshore. No entanto, o investimento no segmento offshore aumentou durante a última década devido ao amadurecimento dos campos onshore.

- Os serviços EPC para offshore, como instalações, incluindo projeto, fabricação, instalação, comissionamento e start-up de uma plataforma fixa, unidades flutuantes de armazenamento e transferência de produção (FPSO) e instalações de produção flutuantes para águas rasas, profundas e ultraprofundas águas, estão ganhando força.

- No que diz respeito ao EPC para estruturas offshore, é crucial identificar e avaliar opções de desenvolvimento para instalações offshore, sejam elas baseadas em estruturas fixas ou flutuantes. Os serviços EPC para plataformas fixas utilizadas em águas rasas incluem a construção e implantação de jaquetas, tripés, topsides integrados, plataformas de compressão, etc., para garantir que as plataformas fixas sejam estáveis e resilientes aos movimentos do vento e da água. Os serviços de plataformas flutuantes, geralmente para águas profundas, incluem a construção e implantação de cascos e conveses para plataformas semissubmersíveis, módulos e torres para FPSOs e sistemas de amarração e bóias.

- As plataformas flutuantes geralmente eliminam a necessidade de instalar dutos caros de longa distância desde a instalação de produção até um terminal terrestre. As plataformas flutuantes também são económicas em campos petrolíferos mais pequenos, onde os custos de instalação de uma plataforma petrolífera fixa e de um oleoduto são demasiado elevados. Quando o campo estiver esgotado, os FPSOs poderão ser movidos e usados em um novo local, em vez de descomissionar uma plataforma fixa.

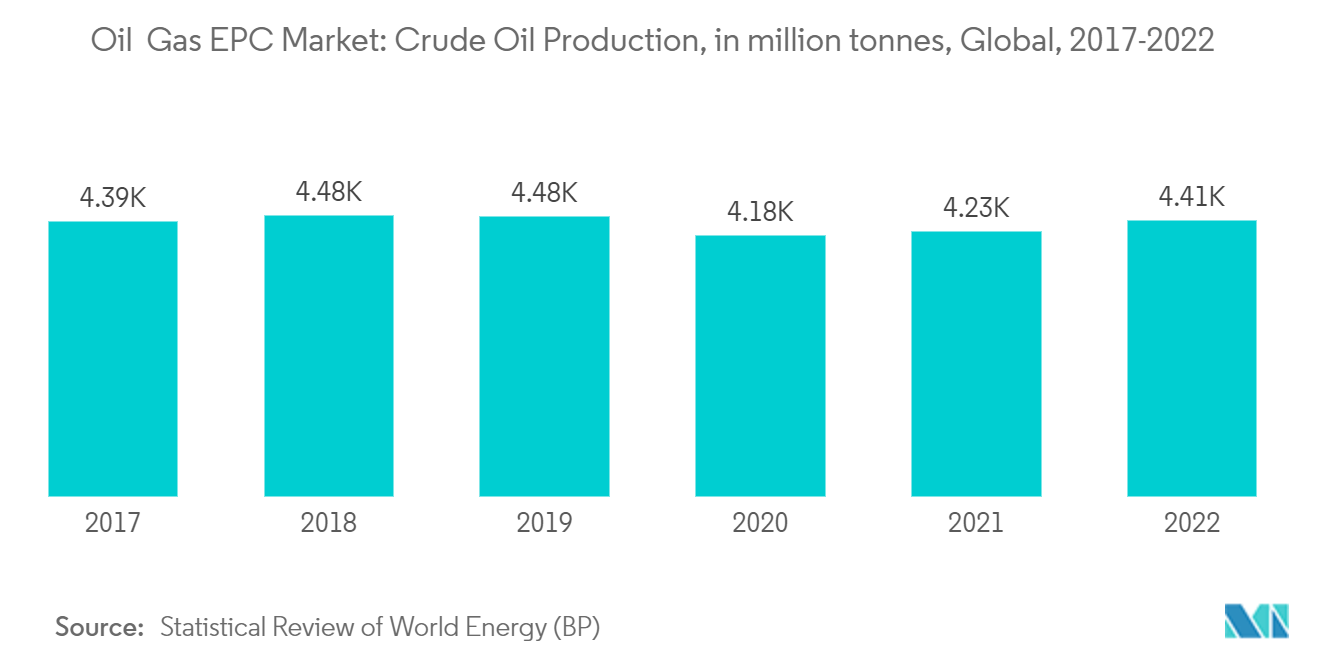

- De acordo com a BP Statistical Review of World Energy 2023, em 2022, a produção global de petróleo bruto ascendeu a cerca de 4,4 mil milhões de toneladas métricas. O número atingiu o pico em 2018, quando a produção de petróleo em todo o mundo atingiu quase 4,5 mil milhões de toneladas métricas. A produção de petróleo bruto apresenta um crescimento de cerca de 4,2% face ao ano anterior.

- Em África, os operadores assinaram muitos novos contratos de exploração e produção. Por exemplo, em Janeiro de 2022, a Eni, a empresa italiana de petróleo e gás, assinou um contrato de exploração em cinco blocos no Egipto. Os blocos estão localizados no Mar Mediterrâneo Oriental, no Deserto Ocidental e no Golfo de Suez. Sete acordos de produção de petróleo e gás foram assinados para os desertos Orientais e Ocidentais por outras empresas do país.

- É provável que tais desenvolvimentos impulsionem rapidamente o mercado EPC de petróleo e gás no futuro.

Ásia-Pacífico deverá dominar o mercado

- A crescente procura de energia devido à elevada taxa de urbanização nos países asiáticos levou à elevada taxa de produção de petróleo e gás na região. A presença de países como a China é o principal impulsionador do crescimento do mercado EPC da região.

- A China é o maior produtor de petróleo bruto e gás natural na Ásia-Pacífico. Em 2020, o país foi responsável por cerca de 30% da produção total de gás natural. O país planejou ainda mais projectos upstream e midstream para alcançar um equilíbrio na situação de oferta e procura de gás natural no país. A China testemunhou um aumento na procura de gás natural nos sectores industrial e comercial.

- Muitas empresas possuem planos para atividades de exploração e produção onshore e offshore. Em Fevereiro de 2021, a CNOOC Ltd declarou os seus planos para acelerar a exploração e desenvolvimento de gás natural, incluindo reservas em águas profundas no Mar da China Meridional e recursos não convencionais em terra na China. A empresa planeou um gasto de capital de cerca de 13,93 a 15,48 mil milhões de dólares em 2021 para tornar o gás parte de 30% do seu portfólio até 2025 e 50% até 2035.

- A Índia é o segundo maior produtor de petróleo bruto na região Ásia-Pacífico. Foi responsável por 9,5% da produção regional de petróleo bruto em 2022, de acordo com a BP Statistical Review of World Energy 2023. Embora o país tenha uma infraestrutura de petróleo e gás relativamente menos complexa e nova do que a China, a indústria de petróleo e gás da Índia inclui várias instalações , incluindo plataformas de perfuração, plataformas de produção, refinarias, oleodutos e terminais.

- Em junho de 2022, a Índia tinha 77 plataformas ativas. A produção de petróleo do país vem caindo há quase uma década devido ao envelhecimento dos campos e à ausência de grandes descobertas. Tanto os intervenientes estatais como privados têm trabalhado em planos de investimento para aumentar a recuperação de campos mais antigos.

- Por exemplo, em Abril de 2022, a Indian Oil Corporation Limited (IOCL) anunciou os seus planos de investir 102 mil milhões de dólares em capacidades de armazenamento de petróleo, petróleo e lubrificantes (POL), incluindo a criação de uma instalação nova na região Nordeste.

- Devido a esses desenvolvimentos, a região provavelmente testemunhará um rico crescimento no mercado de EPC de petróleo e gás nos próximos anos.

Visão geral da indústria EPC de petróleo e gás

O mercado EPC de petróleo e gás está fragmentado. Alguns dos principais players do mercado (sem ordem específica) incluem Saipem SpA, TechnipFmc PLC, Petrofac Limited, Fluor Corporation e Bechtel Corporation.

Líderes de mercado EPC de petróleo e gás

-

Saipem SpA

-

TechnipFmc PLC

-

Fluor Corporation

-

Bechtel Corporation

-

Petrofac Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado EPC de petróleo e gás

- Em maio de 2023, a QatarEnergy anunciou a adjudicação do contrato de engenharia, aquisição e construção (EPC) para o projeto North Field South (NFS), que compreende dois megatrens de GNL com capacidade combinada de 16 milhões de toneladas por ano (MTPA). A NFS, em conjunto com o projecto North Field East (NFE), irá expandir a capacidade de produção de GNL do Qatar dos actuais 77 MTPA para 126 MTPA. A QatarEnergy mantém uma participação de 75% no projeto NFS e já assinou acordos de parceria com TotalEnergies, Shell e ConocoPhillips para os 25% restantes.

- Em julho de 2022, a Saipem SpA conquistou vários contratos onshore e offshore no valor de aproximadamente US$ 1,25 bilhão no Oriente Médio. O primeiro grupo de contratos envolve a extensão de contratos de perfuração onshore no Médio Oriente por cerca de 600 milhões de dólares. Outros quatro novos contratos na região incluem o EPC e a instalação de diversas jaquetas offshore, decks, dutos submarinos, cabos compostos submarinos, umbilicais, cabos de fibra óptica e modificações brownfield. O valor combinado destes contratos é de 650 milhões de dólares.

Segmentação da indústria EPC de petróleo e gás

O mercado de engenharia, aquisição e construção de petróleo e gás (EPC) compreende projetos baseados em contratos, incluindo atividades de engenharia, aquisição e construção para indústrias de petróleo e gás upstream, midstream e downstream. Algumas das atividades de EPC incluem projeto, fabricação, construção, instalação, produção de equipamentos, pré-comissionamento e serviços de manutenção envolvidos em diversas etapas das operações, desde a exploração e produção de petróleo e gás e transporte do produto produzido até o refino e atividades de distribuição.

O mercado EPC de petróleo e gás é segmentado por setor e geografia. Por setor, o mercado é segmentado em upstream, midstream e downstream. O relatório também abrange o tamanho do mercado e as previsões para o mercado EPC de petróleo e gás nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (USD).

| Setor | A montante | ||

| Rio abaixo | |||

| Meio caminho | |||

| Geografia (análise de mercado regional {tamanho do mercado e previsão de demanda até 2028 (somente para regiões)}) | América do Norte | Estados Unidos | |

| Canadá | |||

| Resto da América do Norte | |||

| Europa | Alemanha | ||

| França | |||

| Reino Unido | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Oriente Médio e África | Arábia Saudita | ||

| Emirados Árabes Unidos | |||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado EPC de petróleo e gás

Qual é o tamanho do mercado EPC de petróleo e gás?

O tamanho do mercado EPC de petróleo e gás deverá atingir US$ 456,91 bilhões em 2024 e crescer a um CAGR de 4,76% para atingir US$ 576,52 bilhões até 2029.

Qual é o tamanho atual do mercado EPC de petróleo e gás?

Em 2024, o tamanho do mercado EPC de petróleo e gás deverá atingir US$ 456,91 bilhões.

Quem são os principais atores do mercado de EPC de petróleo e gás?

Saipem SpA, TechnipFmc PLC, Fluor Corporation, Bechtel Corporation, Petrofac Limited são as principais empresas que operam no mercado EPC de petróleo e gás.

Qual é a região que mais cresce no mercado de EPC de petróleo e gás?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado EPC de petróleo e gás?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado EPC de petróleo e gás.

Nossos relatórios mais vendidos

Popular Oil and Gas Reports

Popular Energy & Power Reports

Relatório da Indústria EPC de Petróleo e Gás

Estatísticas para a participação de mercado de EPC de petróleo e gás em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise EPC de Petróleo e Gás inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.