| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

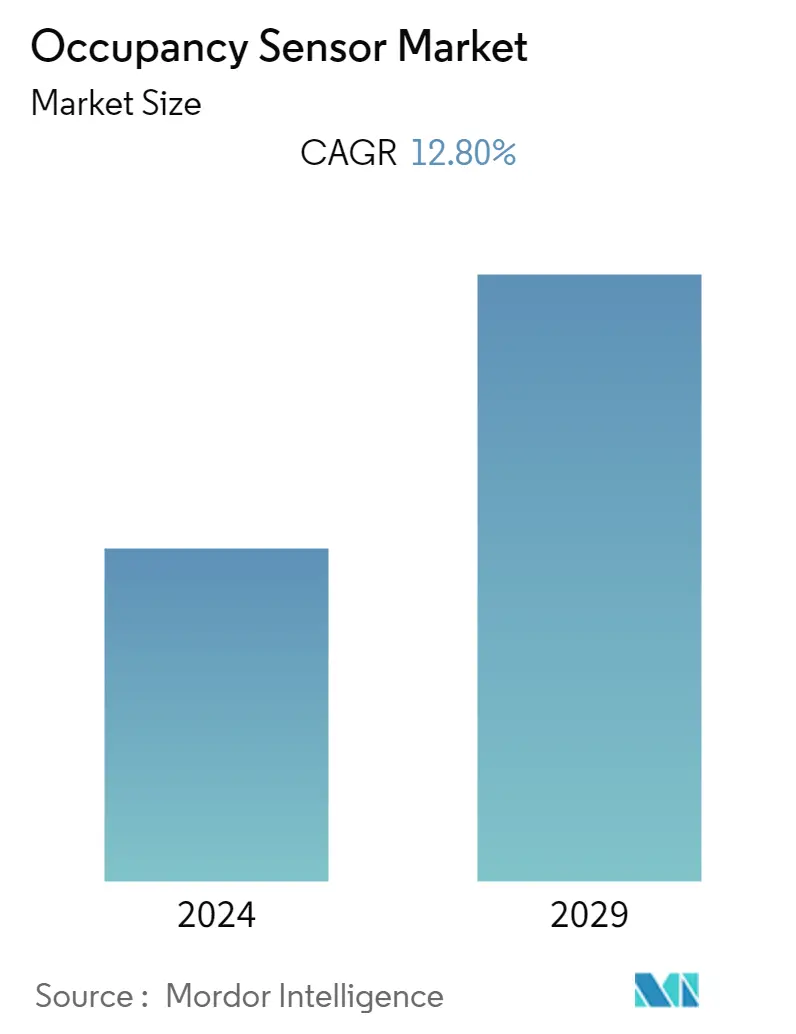

| CAGR | 12.80 % |

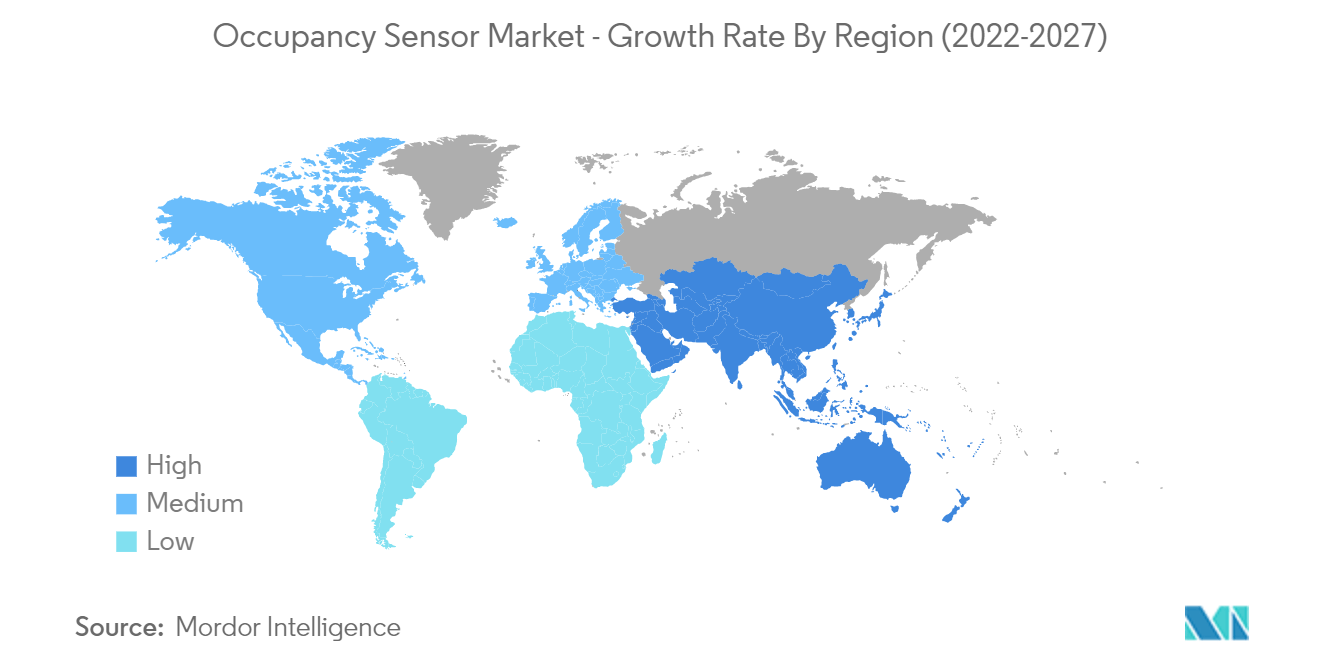

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

| Concentração do Mercado | Baixo |

Principais jogadores

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de sensores de ocupação

O Mercado de Sensores de Ocupação registrou um CAGR de 12,8% no período de previsão. Os sistemas de iluminação carregados de sensores agora têm aceitação na indústria para aplicações baseadas em dados além da iluminação. Nos próximos anos, os OEMs (fabricantes de equipamento original) poderão integrar sensores em luminárias para criar luminárias inteligentes que podem ser parte integrante de um sistema de iluminação conectado. Assim, isso pode impulsionar o mercado no futuro.

- O mercado global de sensores de ocupação está se expandindo rapidamente e continuará a se expandir no futuro próximo. Um sensor de ocupação é um detector de movimento interno que detecta a presença de uma pessoa para operar luzes, temperatura ou sistemas de ventilação automaticamente. Apaga as luzes em áreas vazias, diminuindo os gastos com energia ao reduzir o desperdício de energia.

- Além disso, como o agendamento se torna difícil com sensores de ocupação, estes são ideais para tarefas que requerem microcontrole. Sensores de ocupação são geralmente usados para fins de segurança, como prevenção de danos, roubos e furtos. Eles também são utilizados para fornecer controle automático, atender aos requisitos de construção e economizar energia.

- Espera-se que a crescente demanda por dispositivos com eficiência energética impulsione o mercado. Os sensores de ocupação desempenham um papel vital na redução do consumo de energia. Isto é conseguido através dos sensores, que desligam dispositivos e outros equipamentos com base na ocupação. Esses sensores auxiliam na redução da poluição luminosa e podem ser utilizados em espaços internos e externos.

- Espera-se que a demanda por infravermelho passivo continue no futuro devido ao baixo custo, à demanda por dispositivos com eficiência energética e à menor necessidade de energia. Ele tem uma variedade de aplicações, como iluminação, espectrômetros, sistemas de detecção de gás e incêndio, etc. Alguns dos principais benefícios dos sensores infravermelhos passivos são detecção precisa de movimento, disparo confiável e economia.

- Apesar da publicidade significativa, os sensores de ocupação são menos desenvolvidos do que outras tecnologias de iluminação, tais como sensores de movimento e sensores de presença. É dificultado pela dificuldade de prever com precisão a ocupação do ocupante. O desempenho de um sensor de ocupação é afetado pela ocupação do usuário, pelos padrões de controle de iluminação e pela seleção do sensor. Além disso, é considerado caro e há pouca consciência dos benefícios relacionados com os custos dos sensores de ocupação. Isto é uma barreira para o mercado de sensores de ocupação, uma vez que tem impacto nas taxas de penetração nas economias em desenvolvimento e não desenvolvidas.

- Durante o surto da COVID-19, o mercado testemunhou uma paragem na produção e perturbações em toda a cadeia de abastecimento, levando ao enfraquecimento do crescimento da produção industrial e ao declínio da produção de sensores de ocupação em centros de produção significativos. Prevê-se que a produção atinja os níveis pré-COVID durante o período de previsão, à medida que a construção de novas casas e edifícios acelera.

- A pandemia afetou a indústria da construção, o que levou a uma queda na procura de sensores de ocupação, uma vez que os edifícios recém-construídos nos setores residencial e comercial são as principais áreas de oportunidade que apoiam o crescimento do mercado. Devido às restrições impostas pelos governos, todas as atividades de construção e a maioria das atividades empresariais em vários países foram afetadas.

Tendências do mercado de sensores de ocupação

Cidade inteligente para aumentar o crescimento do mercado de sensores de ocupação

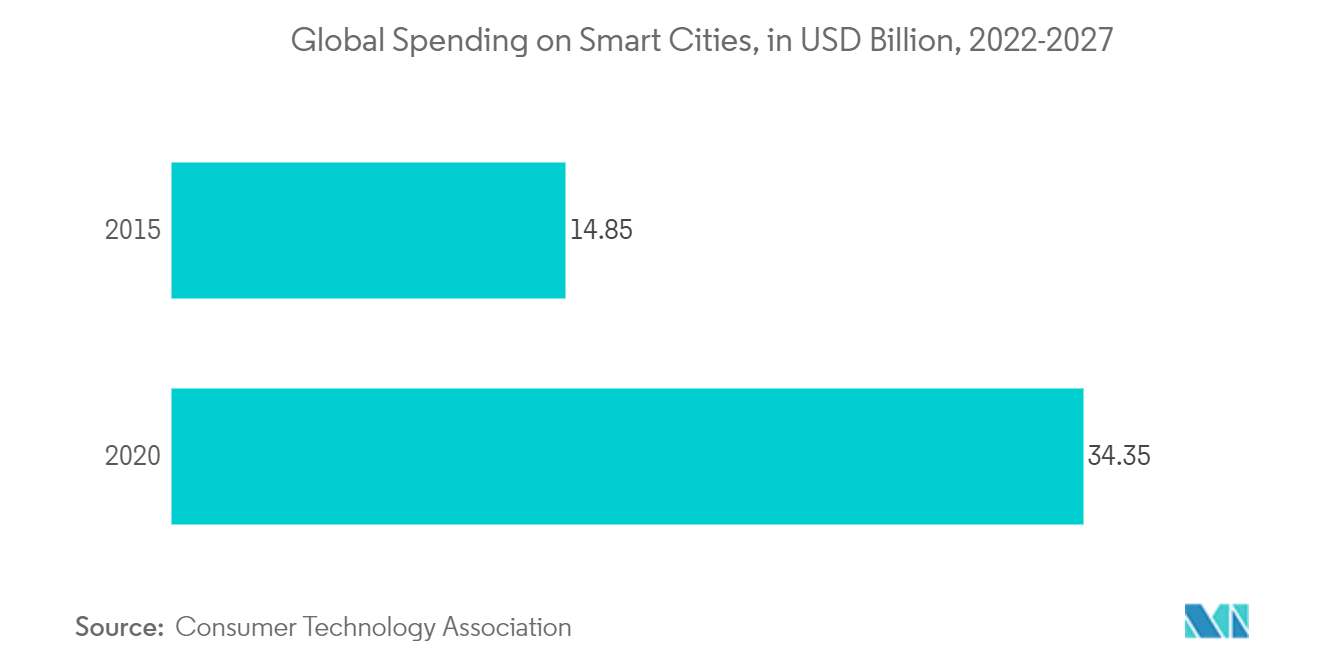

- A tendência de urbanização está a crescer em todo o mundo e, de acordo com o Departamento de Assuntos Económicos e Sociais das Nações Unidas, 60% da população viverá em cidades até 2050. Com mais pessoas a mudarem-se para áreas urbanas, as cidades de todo o mundo estarão numa situação difícil. tendência de desenvolvimento de cidades inteligentes, o que pode potencializar o crescimento do mercado.

- Uma cidade inteligente pode criar uma plataforma de prestação de serviços eficiente e inteligente para trabalhadores públicos e municipais, instalando sensores na cidade para criar plataformas que permitam a partilha de informações. A plataforma pode ter um data warehouse comum onde diferentes sistemas de sensores armazenam suas informações. Um sistema de estacionamento verdadeiramente inteligente não deve apenas estar ciente do status de ocupação de cada vaga de estacionamento, mas também ser capaz de orientar o usuário até ela.

- O congestionamento do tráfego causado por veículos é um problema alarmante à escala global e tem vindo a crescer exponencialmente. Sensores de ocupação, como sensores IoT e sensores ultrassônicos, desempenham um papel importante com a ajuda da computação de ponta, onde os padrões de tráfego podem ajudar no gerenciamento de problemas de tráfego de forma muito eficiente.

- Santander, a cidade espanhola, está equipada com mais de 12.000 sensores que medem tudo, desde a quantidade de lixo nos contentores até ao número de lugares de estacionamento disponíveis e ao tamanho das multidões. Los Angeles implementou uma solução de tráfego inteligente para controlar o fluxo de tráfego. Sensores de superfície rodoviária e câmeras de circuito fechado de televisão enviam atualizações em tempo real sobre o fluxo de tráfego para uma plataforma central de gerenciamento de tráfego.

- Um sistema de detecção de ocupação baseado em visão com captura e análise de dados em tempo real oferece grandes vantagens em relação aos sistemas PIR e de vídeo. Assim, isso pode ajudar no desenvolvimento de cidades inteligentes no crescente mercado de sensores de ocupação devido ao seu modelo computacional.

América do Norte será responsável por uma participação de mercado significativa

- A América do Norte tem uma demanda maior por sensores de ocupação para edifícios comerciais e residenciais do que outras regiões. Isto se deve à cadeia de valor bem organizada e regulamentada da região para a indústria de sensores de ocupação. Isso agiliza o procedimento de pedido e instalação. Novos avanços de produtos e alianças formadas por vários fabricantes ajudaram o mercado norte-americano de sensores de ocupação a ganhar e manter a liderança até 2025.

- Além disso, a demanda na América do Norte é impulsionada principalmente por um maior foco em inovações e avanços em sensores de ocupação, como sensores de ocupação de processamento de imagem (IPOS), sensores de ocupação inteligentes (IOS) e microfônicos.

- A maior indústria de sensores de ocupação é a indústria de construção residencial e comercial devido ao enorme crescimento do setor de construção nesta região. A tecnologia tem um papel importante a desempenhar neste setor devido à sua matriz custo-efetiva.

- Os Estados Unidos lideram o mercado, devido aos desenvolvimentos em vários setores e ao aumento da infraestrutura de redes sem fio. Da mesma forma, prevê-se que a crescente procura de sistemas HVAC na região dos EUA desempenhe um papel crucial neste mercado.

Visão geral da indústria de sensores de ocupação

O Mercado de Sensores de Ocupação está significativamente fragmentado, e a maioria dos players que atuam no mercado estão tomando medidas para aumentar sua presença no mercado, concentrando-se na diversificação de produtos. Os players estão focando no fortalecimento de seu portfólio de produtos com a adoção de diversas estratégias, incluindo desenvolvimento de novos produtos, parcerias, fusões, aquisições, etc., para ganhar vantagem competitiva sobre outros players. Os principais players do mercado estudado são Honeywell International, Eaton Corporation e Legrand Inc.

- Dezembro de 2021 – Aqara anunciou planos para comercializar seu sensor de ocupação de próxima geração, o Sensor de Presença Humana Aqara FP1. Este sensor pode detectar humanos com precisão significativamente maior do que um sensor PIR (infravermelho passivo) normal, que depende da detecção de luz infravermelha emitida por objetos em seu alcance de visão. O proprietário recebe uma imagem mais precisa da ocupação usando a tecnologia de ondas milimétricas de 60 GHz.

- Outubro de 2021 – Wozart, uma empresa de tecnologia Smart Home com sede na Índia, apresentou seu mais recente produto projetado para se conectar ao Apple HomeKit. O multissensor Sense Pro foi projetado para funcionar de forma semelhante a um sensor de ocupação, ao mesmo tempo que fornece uma série de outros recursos. A imagem térmica concentra-se no calor emitido pelos habitantes da sala, e não no movimento, para que você possa sentar-se imóvel e ainda assim ser reconhecido como estando na sala.

Líderes de mercado de sensores de ocupação

-

Honeywell International

-

Eaton Corporation

-

Legrand Inc.

-

Schneider Electric

-

Philips Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sensores de ocupação

- Junho de 2022 - Butlr foi lançado como uma plataforma de detecção de ocupação que captura a presença e o movimento de indivíduos dentro de um espaço em tempo real, afirmando que os dados coletados pela plataforma podem ser utilizados para revolucionar o local de trabalho. Os insights espaciais, a ocupação e a análise de atividades da plataforma Butlr podem ser utilizados para tomar decisões imobiliárias e de design baseadas em dados, bem como para melhorar a experiência do inquilino.

- Abril de 2022 – Lumentum Holdings Inc. e Ambarella Inc. lançaram um novo design de referência colaborativo para aplicações de edifícios inteligentes que integra inteligência artificial (IA) de ponta com privacidade. Essa combinação permite a implantação de pequenos sensores AIoT com processamento local em edifícios para aplicações como sistemas de sensores de ocupação, gerenciamento inteligente de espaço e varejo inteligente.

Segmentação da indústria Sensor de ocupação

O escopo do relatório abrange segmentos como tipo de rede (com e sem fio), tecnologia (ultrassônica, infravermelho passivo e micro-ondas), tipo de construção (residencial e comercial) e aplicação (controle de iluminação, HVAC e segurança e vigilância) e geografia. Um sensor de ocupação é usado para economizar energia, cumprir os códigos de construção, fornecer controle automático e várias outras aplicações semelhantes. Uma das tecnologias mais utilizadas entre os sensores de ocupação é o infravermelho passivo, que detecta a ocupação dentro de um determinado campo e ativa a iluminação, sendo extremamente útil em espaços pequenos.

Além disso, o advento de sensores de ocupação avançados, como microfônicos, sensores de ocupação inteligentes, sensores de ocupação de processamento de imagem e o novo sensor de ocupação inteligente baseado em visão, para sistemas HVAC está alimentando o crescimento do mercado de sensores de ocupação.

| Por tipo de rede | Com fio | |

| Sem fio | ||

| Por tecnologia | Ultrassônico | |

| Infravermelho Passivo | ||

| Microondas | ||

| Por tipo de edifício | residencial | |

| Comercial | ||

| Por aplicativo | Controle de luz | |

| AVAC | ||

| Segurança e Vigilância | ||

| Outras aplicações | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Por geografia | Europa | Reino Unido |

| França | ||

| Alemanha | ||

| Itália | ||

| Resto da Europa | ||

| Por geografia | Ásia-Pacífico | China |

| Japão | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Por geografia | América latina | México |

| Resto da América Latina | ||

| Por geografia | Oriente Médio e África |

Perguntas frequentes sobre pesquisa de mercado de sensores de ocupação

Qual é o tamanho atual do mercado de sensores de ocupação?

O Mercado de Sensores de Ocupação deverá registrar um CAGR de 12,80% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de sensores de ocupação?

Honeywell International, Eaton Corporation, Legrand Inc., Schneider Electric, Philips Ltd são as principais empresas que operam no mercado de sensores de ocupação.

Qual é a região que mais cresce no mercado de sensores de ocupação?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de sensores de ocupação?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de sensores de ocupação.

Que anos este mercado de sensores de ocupação cobre?

O relatório abrange o tamanho histórico do mercado de sensores de ocupação para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sensores de ocupação para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Relatório da Indústria de Sensores de Ocupação

Estatísticas para a participação de mercado do Sensor de Ocupação em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Sensor de Ocupação inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.