Análise do mercado de diagnóstico molecular da América do Norte

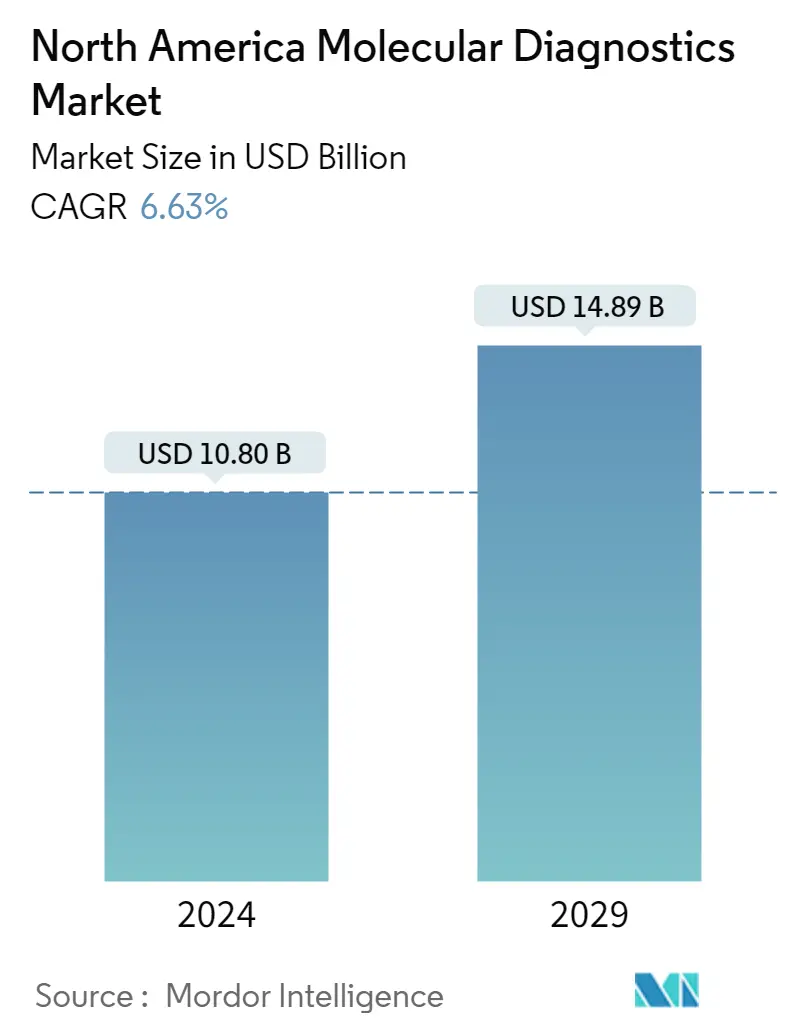

O tamanho do mercado de diagnóstico molecular da América do Norte é estimado em US$ 10,80 bilhões em 2024, e deverá atingir US$ 14,89 bilhões até 2029, crescendo a um CAGR de 6,63% durante o período de previsão (2024-2029).

A COVID-19 teve um impacto profundo no mercado estudado. O diagnóstico molecular tem sido amplamente utilizado nos últimos anos para detectar COVID-19. Vários participantes do mercado estavam lançando diagnósticos moleculares inovadores no local de atendimento para atender à crescente demanda por diagnósticos rápidos de doenças infecciosas. Por exemplo, em julho de 2022, a BioGX, fornecedora global de soluções fáceis de diagnóstico molecular, lançou um teste COVID-19 multiplex de três genes com marcação CE no local de atendimento (POC) em sua plataforma pixel. Além disso, em abril de 2021, a Thermo Fisher Scientific Inc. recebeu autorização de uso de emergência (EUA) do FDA para sua solução de amplitude com o kit combinado de alto rendimento TaqPath COVID-19, uma ferramenta para dimensionar rapidamente testes de PCR de alta sensibilidade. O crescimento do mercado de diagnóstico molecular é ligeiramente subsidiado atualmente devido à diminuição do número de casos de COVID -19. No entanto, espera-se que o mercado estudado relate um crescimento estável ao longo do período de previsão devido à alta demanda por diagnóstico molecular em múltiplas aplicações e aos avanços tecnológicos em produtos de diagnóstico molecular na região.

O mercado é impulsionado principalmente pelo aumento da demanda por diagnósticos no local de atendimento, pelos recentes avanços na farmacogenômica e por grandes surtos de epidemias bacterianas e virais.

O teste de diagnóstico molecular deve ser preciso, rápido e também capaz de medir a carga infecciosa. O aumento de doenças infecciosas e casos de cancro nos Estados Unidos levou a uma tendência de mudança dos métodos de diagnóstico tradicionais para o diagnóstico molecular. Por exemplo, de acordo com dados publicados pela Academia Americana de Pediatria, em março de 2022, mais de 1 milhão de pessoas nos Estados Unidos têm infecções de hepatite B de longa duração, e as pessoas que foram infectadas com hepatite B quando bebés têm 90% de infecção por hepatite B. chance de desenvolver doenças crônicas graves, como câncer de fígado, durante a vida. A identificação destas doenças numa fase inicial tornou-se fácil através de testes moleculares, juntamente com a farmacogenómica, o que deverá alimentar o crescimento do mercado.

A hibridização in situ é uma tecnologia crescente no ramo de diagnóstico molecular que é usada para localizar e detectar sequências específicas de mRNA em seções de tecido preservadas ou preparações celulares. Espera-se que os lançamentos de diversos players do mercado aumentem a disponibilidade de produtos para diagnóstico molecular. Por exemplo, em abril de 2021, a BIO-TECHNE lançou NOVEL DNASCOPE ensaios de hibridização in situ para detecção cromogênica de números de cópias de DNA e variações estruturais. A tecnologia RNAscope é um ensaio avançado de hibridização in situ (ISH) que permite a visualização da expressão genética de uma única molécula com resolução unicelular diretamente em células e tecidos intactos. Espera-se que os avanços na tecnologia e no lançamento de produtos impulsionem o uso da hibridização in situ para diversas aplicações, como triagem de doenças genéticas e detecção de câncer.

As iniciativas estratégicas tomadas pelos players do mercado também estão impulsionando o crescimento do mercado. Por exemplo, em fevereiro de 2021, a Bio-Rad Laboratories Inc. recebeu aprovação EUA do FDA para kits de ensaio multialvo Reliance SARS-CoV-2, FluA, FluB, RT-PCR e Reliance SARS-CoV-2 RT-PCR. O kit de ensaio multialvo detecta e diferencia simultaneamente SARS-CoV-2, influenza A e influenza B em uma única reação multiplex. Espera-se também que tais lançamentos contribuam para o crescimento do mercado durante o período de previsão.

Portanto, devido aos fatores acima mencionados, como a alta carga de doenças infecciosas e a crescente demanda por diagnósticos moleculares, levando ao aumento do lançamento de produtos, prevê-se que o mercado estudado testemunhe um crescimento ao longo do período de análise. No entanto, o quadro regulamentar rigoroso provavelmente impedirá o crescimento do mercado.

Tendências do mercado de diagnóstico molecular da América do Norte

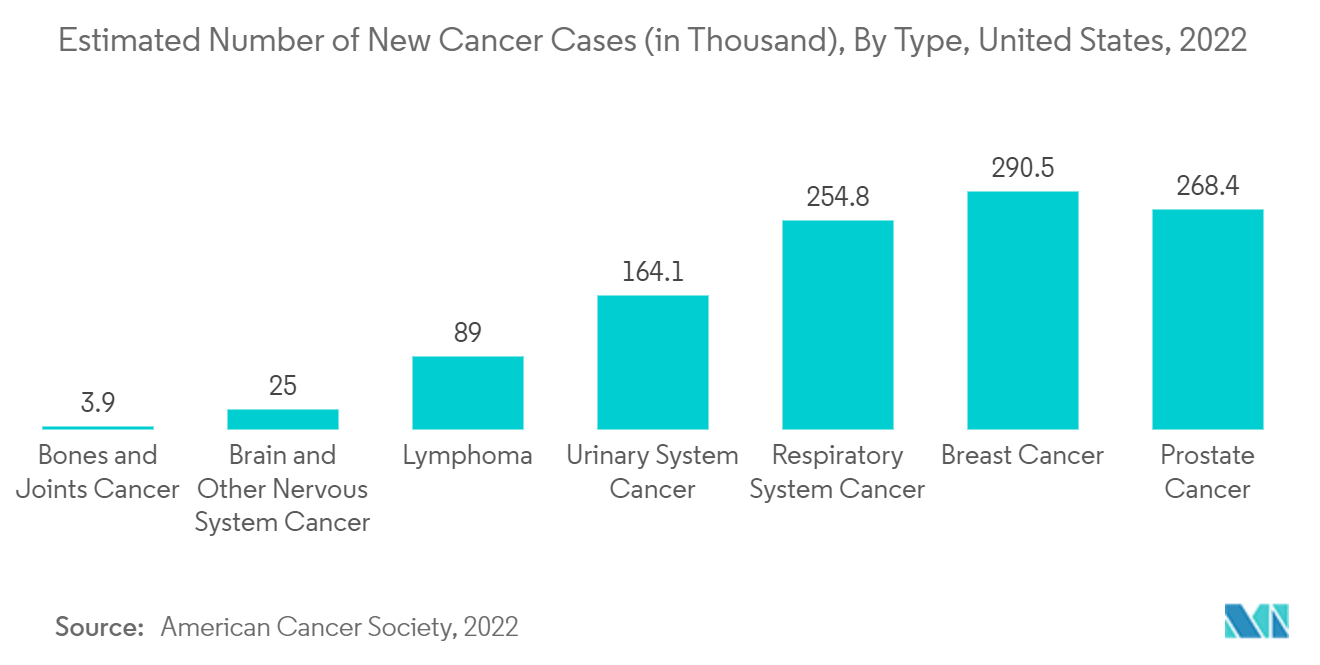

Espera-se que o segmento de oncologia detenha uma participação de mercado significativa durante o ano previsto

A oncologia trata do diagnóstico e tratamento de tumores e cânceres. O alto crescimento do segmento é atribuído à crescente carga de vários tipos de câncer em todo o mundo. O câncer é uma das principais causas de morbidade e mortalidade.

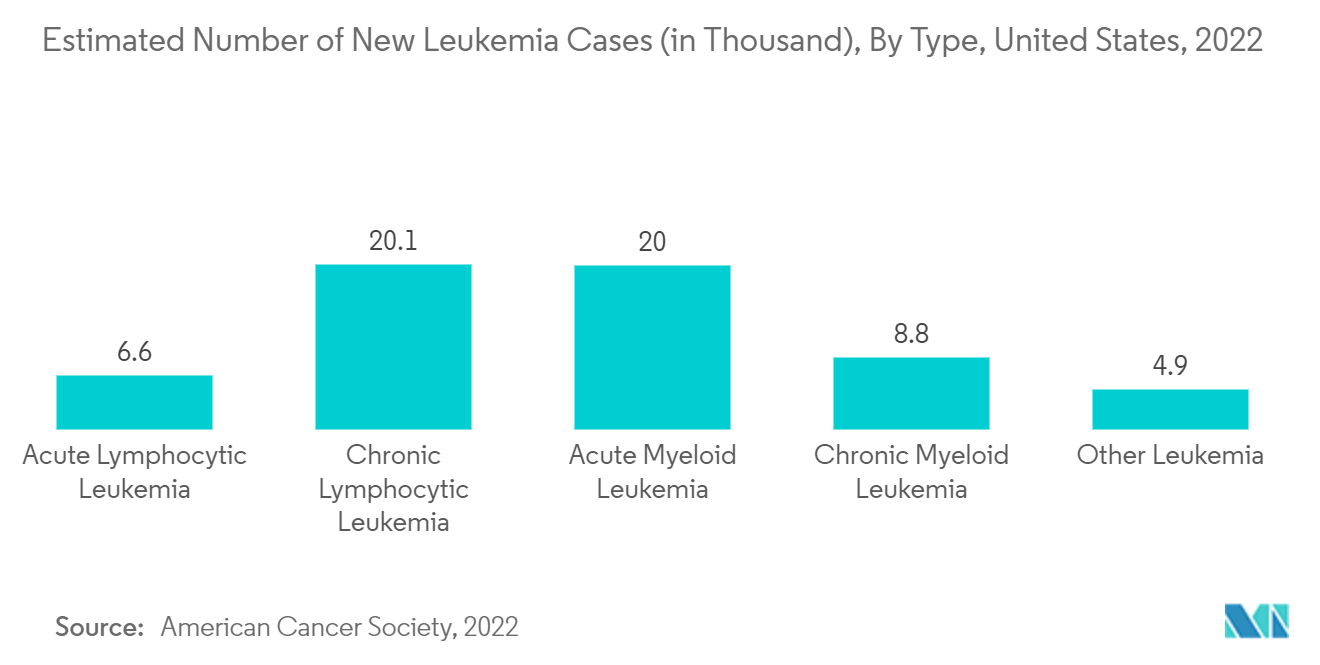

De acordo com a American Cancer Society, estatísticas de câncer de 2022, prevê-se que 1.918.030 novos casos de câncer ocorram nos Estados Unidos em 2022. Estima-se que o câncer de mama seja 290.560 novos casos, leucemia com 60.650 novos casos e linfoma com 89.010 novos casos no Estados Unidos em 2022. Além disso, de acordo com o relatório Canadian Cancer Statistics de novembro de 2021, estima-se que 2 em cada 5 canadenses provavelmente serão diagnosticados com câncer durante a vida. Afirmou que se previa que cerca de 229.200 canadenses seriam diagnosticados com câncer em 2021. Assim, estima-se que a carga crescente do câncer e a crescente conscientização entre as pessoas para a detecção precoce do câncer aumentem o uso de diagnósticos moleculares durante o período de previsão.

Espera-se que as iniciativas estratégicas adotadas pelos players do mercado da região para expandir produtos de diagnóstico molecular para fins oncológicos alimentem o crescimento do mercado. Por exemplo, em novembro de 2022, a Roche recebeu a aprovação da FDA para o ensaio VENTANA FOLR1 (FOLR1-2.1) RxDx como o primeiro diagnóstico complementar baseado em IHC para identificar pacientes com câncer de ovário elegíveis para ELAHERE. Espera-se que tais avanços e aprovações impulsionem o crescimento do segmento durante o período de previsão.

Portanto, devido a fatores como a alta prevalência do câncer, espera-se que os benefícios do diagnóstico molecular na detecção do câncer e as iniciativas estratégicas adotadas pelos players do mercado aumentem o segmento durante o período de previsão.

Espera-se que os Estados Unidos detenham uma participação de mercado significativa durante o período de previsão

Espera-se que os Estados Unidos detenham uma participação de mercado significativa devido a fatores como a crescente incidência de câncer e doenças infecciosas, melhor infraestrutura de saúde, conscientização entre as pessoas e as partes interessadas do setor de saúde sobre as tecnologias disponíveis e a forte presença de players da indústria na região.

Os gastos com pesquisas no país sobre diversas doenças envolvem o uso de diagnósticos moleculares que deverão impulsionar o crescimento do mercado. Por exemplo, de acordo com a atualização de 2022 dos Institutos Nacionais de Saúde (NIH), as despesas de investigação nos Estados Unidos para testes genéticos foram de 212 milhões de dólares em 2021 e de 4.666 milhões de dólares para doenças infecciosas emergentes em 2021. Assim, os elevados gastos em investigação de diversas doenças utiliza diagnósticos moleculares, como hibridização in situ, sequenciamento e PCR, que deverá aumentar o crescimento do mercado no país durante o período de previsão.

As iniciativas estratégicas tomadas pelos players do mercado também impulsionam o crescimento do segmento de mercado. Por exemplo, em junho de 2022, uma das empresas de diagnóstico médico, Visby Medical, angariou financiamento de 135 milhões de dólares. Através deste financiamento, a Visby Medical planeou ampliar a capacidade de produção, aumentar o número de produtos que oferece e levar diagnósticos PCR às casas dos consumidores.

Além disso, em dezembro de 2022, a Alercell, uma start-up com sede nos Estados Unidos, informou o lançamento do LENA Q51(R) em janeiro de 2023. É um teste de diagnóstico de leucemia baseado no sequenciamento de DNA que detectará até 51 mutações genéticas em pacientes com leucemia. Espera-se que a inovação em produtos de diagnóstico molecular e expansões através do início do financiamento para diagnósticos moleculares no país impulsione o crescimento do mercado no país durante o período de previsão.

Portanto, espera-se que a alta utilidade da PCR nos últimos tempos para o diagnóstico de diversas doenças infecciosas, como HIV, hepatite, papilomavírus humano e vários tipos de câncer, juntamente com a alta prevalência de tais doenças no país, impulsione o mercado de diagnóstico molecular. crescimento nos Estados Unidos durante o período de previsão.

Visão geral da indústria de diagnóstico molecular da América do Norte

O mercado norte-americano de diagnóstico molecular é moderadamente competitivo devido às muitas empresas de nível local e global da região. Os players internacionais do mercado estudado incluem Abbott Laboratories, Agilent Technologies, Becton, Dickinson and Company, Danaher Corporation (Cepheid Inc.), EXACT Sciences Corporation, F. Hoffmann-la Roche Ltd, Hologic Corporation, Illumina Inc., Myriad Genetics Inc.., e Qiagen.

Líderes de mercado de diagnóstico molecular da América do Norte

Abbott Laboratories

Agilent Technologies

Danaher Corporation (Cepheid Inc)

F. Hoffmann-la Roche Ltd

Hologic Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de diagnóstico molecular da América do Norte

- Em novembro de 2022, a Roche recebeu a aprovação pré-comercialização da FDA dos EUA para o ensaio Cobas HIV-1 a ser usado com o Sistema Cobas 5800, um dispositivo médico isento de Classe 2 nos Estados Unidos. O ensaio oferece uma solução de teste PCR que auxilia os médicos no diagnóstico de doenças infecciosas.

- Em junho de 2022, a Bruker Corporation lançou o espectrômetro de massa triplo quadrupolo DART-EVOQ para análises quantitativas de alto rendimento para expandir sua espectrometria de massa dentro e fora do laboratório para ofertas de Ponto de Necessidade (PoN).

Segmentação da indústria de diagnóstico molecular da América do Norte

De acordo com o escopo do relatório, os testes de diagnóstico molecular detectam sequências específicas no DNA ou RNA (incluindo polimorfismos de nucleotídeo único (SNP), deleções, rearranjos, inserções e outros), que podem ou não estar associadas a doenças. O mercado norte-americano de diagnóstico molecular é segmentado por tecnologia (hibridização in situ, chips e microarrays, espectrometria de massa, sequenciamento, PCR e outras tecnologias), aplicação (doenças infecciosas, oncologia, farmacogenômica, microbiologia, triagem de doenças genéticas, antígeno leucocitário humano digitação e exames de sangue), produto (instrumento, reagente e outros produtos), usuário final (hospitais, laboratórios e outros usuários finais) e geografia (Estados Unidos, Canadá e México). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Hibridização in-situ |

| Chips e Microarranjos |

| Espectrometria de Massa (MS) |

| Sequenciamento |

| PCR |

| Outras tecnologias |

| Doença infecciosa |

| Oncologia |

| Farmacogenômica |

| Microbiologia |

| Triagem de doenças genéticas |

| Tipagem de antígeno leucocitário humano |

| Triagem de sangue |

| Instrumento |

| Reagente |

| Outros produtos |

| Hospitais |

| Laboratórios |

| Outros usuários finais |

| Estados Unidos |

| Canadá |

| México |

| Por tecnologia | Hibridização in-situ |

| Chips e Microarranjos | |

| Espectrometria de Massa (MS) | |

| Sequenciamento | |

| PCR | |

| Outras tecnologias | |

| Por aplicativo | Doença infecciosa |

| Oncologia | |

| Farmacogenômica | |

| Microbiologia | |

| Triagem de doenças genéticas | |

| Tipagem de antígeno leucocitário humano | |

| Triagem de sangue | |

| Por produto | Instrumento |

| Reagente | |

| Outros produtos | |

| Por usuário final | Hospitais |

| Laboratórios | |

| Outros usuários finais | |

| Geografia | Estados Unidos |

| Canadá | |

| México |

Perguntas frequentes sobre pesquisa de mercado de diagnóstico molecular na América do Norte

Qual é o tamanho do mercado de diagnóstico molecular da América do Norte?

O tamanho do mercado de diagnóstico molecular da América do Norte deve atingir US$ 10,80 bilhões em 2024 e crescer a um CAGR de 6,63% para atingir US$ 14,89 bilhões até 2029.

Qual é o tamanho atual do mercado de diagnóstico molecular da América do Norte?

Em 2024, o tamanho do mercado de diagnóstico molecular da América do Norte deverá atingir US$ 10,80 bilhões.

Quem são os principais atores do mercado de diagnóstico molecular da América do Norte?

Abbott Laboratories, Agilent Technologies, Danaher Corporation (Cepheid Inc), F. Hoffmann-la Roche Ltd, Hologic Corporation são as principais empresas que operam no mercado de diagnóstico molecular da América do Norte.

Que anos esse mercado de diagnóstico molecular da América do Norte cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de diagnóstico molecular da América do Norte foi estimado em US$ 10,13 bilhões. O relatório abrange o tamanho histórico do mercado de diagnóstico molecular da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de diagnóstico molecular da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Diagnóstico Molecular da América do Norte

Estatísticas para a participação de mercado de Diagnóstico Molecular da América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de diagnóstico molecular norte-americano inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.