Tamanho do mercado de ingredientes de proteína de soro de leite da América do Norte

|

|

Período de Estudo | 2017 - 2029 |

|

|

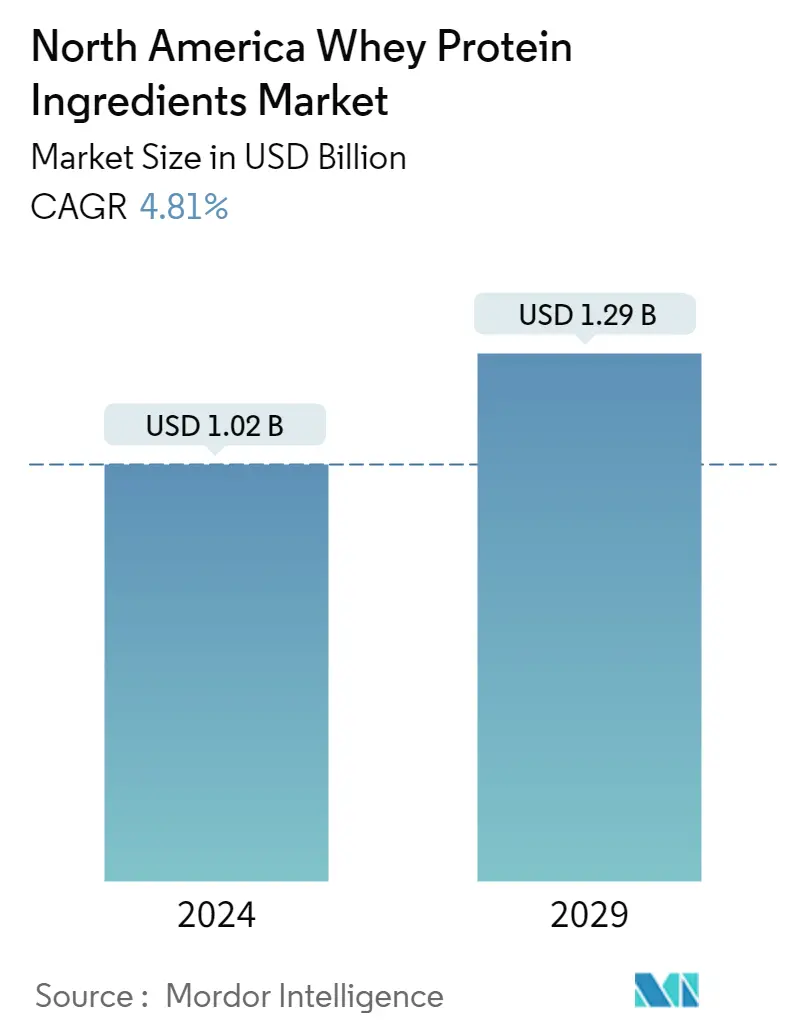

Tamanho do mercado (2024) | USD 1.02 bilhão de dólares |

|

|

Tamanho do mercado (2029) | USD 1.29 bilhão de dólares |

|

|

Concentração de Mercado | Baixo |

|

|

Maior participação por usuário final | Alimentos e Bebidas |

|

|

CAGR(2024 - 2029) | 4.81 % |

|

|

Maior participação por país | Estados Unidos |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de ingredientes de proteína de soro de leite da América do Norte

O tamanho do mercado de ingredientes de proteína de soro de leite da América do Norte é estimado em US$ 1,02 bilhão em 2024, e deverá atingir US$ 1,29 bilhão até 2029, crescendo a um CAGR de 4,81% durante o período de previsão (2024-2029).

Os investimentos estratégicos das empresas, aliados ao crescimento dos consumidores conscientes do fitness, impulsionaram a aplicação de ingredientes de proteína de soro de leite, especialmente no setor de suplementos e AB.

- O mercado de proteína de soro de leite compreende alimentos e bebidas e suplementos como as duas principais aplicações. O subsegmento de salgadinhos dominou o segmento de alimentos e bebidas, respondendo por uma participação de volume de 48,44% em 2022. Grandes players como Nestlé, Arla Foods e Grupo Fonterra estão investindo amplamente em formulações de produtos para atender ao aumento da demanda da indústria de salgadinhos. No segmento de suplementos, a nutrição esportiva detinha uma participação importante de 94,6% em volume em 2022. O crescimento pode ser atribuído à crescente demanda por proteína de soro de leite na indústria de fitness como suplemento de construção muscular. O Canadá tem cerca de 6,18 milhões de membros inscritos em academias, ou seja, cerca de 938 membros por academia em 2021.

- A projeção é que o subsegmento de bebidas registre o CAGR mais rápido de 3,37% em valor no período de previsão, seguido por condimentos/molhos. Devido aos seus atributos nutricionais superiores, sabor neutro, facilidade de digestão, ou seja, 10g/h, e funcionamento distinto em sistemas de bebidas, as proteínas do soro de leite são frequentemente utilizadas como fonte de proteína para bebidas proteicas RTD. O WPC oferece excelentes propriedades de reposição de gordura, como emulsificação por manter ponto isoelétrico em pH 4,4, potencializando seu uso em temperos, molhos, etc.

- O segmento de usuário final que mais cresce é o de cuidados pessoais e cosméticos, que deverá registrar um CAGR de 4,74% no período de previsão. Isto se deve ao crescente número de clínicas de beleza e ao aumento dos gastos per capita com aparência pessoal. A renda e as despesas médias com cuidados e serviços pessoais nos Estados Unidos aumentaram 19,3% durante 2020-2021. O whey protein aumentou funcionalidades, como elasticidade da pele e condicionamento dos cabelos, com a ajuda dos aminoácidos encontrados no whey protein, o que está aumentando sua demanda no segmento.

Os Estados Unidos detêm a maioria das ações em 2022 devido à forte presença de diversas unidades de fabricação de alimentos

- Os Estados Unidos lideraram o mercado com a maior participação em 2022, atribuída a uma elevada base de consumidores e às extensas unidades de produção de alimentos em estabelecimento. A consolidação da produção praticada pelos grandes players resulta em fácil acessibilidade e preços competitivos do whey protein, aumentando o valor de mercado. O mercado de proteína de soro de leite nos Estados Unidos é altamente impulsionado pela indústria de alimentos e bebidas (51,6%), que detinha uma participação significativa, seguida pela indústria de suplementos (47,6%) em 2022. A proteína de soro de leite tem um aminoácido de cadeia ramificada superior. conteúdo ácido de fontes naturais de proteína quando comparado com outras proteínas. Pode estimular a síntese de proteínas musculares de maneira dose-dependente.

- O Canadá permaneceu como o segundo maior mercado em 2022, impulsionado pelo alto consumo de proteínas na indústria de suplementos. O Canadá é um mercado emergente para proteína de soro de leite. A tendência crescente de alimentação saudável no país criou uma demanda significativa por ingredientes como a proteína do soro de leite. O uso de proteína de soro de leite foi observado principalmente na nutrição esportiva devido ao crescente número de entusiastas do fitness e de academias de ginástica. O segmento canadense de nutrição esportiva deverá registrar um CAGR de 5,39% durante o período de previsão. O domínio do setor de laticínios na indústria de proteínas do Canadá proporcionou oportunidades de crescimento favoráveis para a indústria de proteínas de soro de leite.

- O México é o país que mais cresce em proteína de soro de leite e prevê-se que registre um CAGR de 6,11% durante o período de previsão. Os setores em expansão de alimentos funcionais e de panificação aumentaram a demanda por ingredientes lácteos no México, sendo a proteína de soro de leite a melhor alternativa. As barras proteicas com whey protein estão se tornando populares entre os consumidores devido às suas propriedades funcionais.

Tendências de mercado de ingredientes de proteína de soro de leite na América do Norte

- Alimentos orgânicos para bebês para impulsionar o mercado no futuro

- Grandes players comerciais lideram o crescimento da indústria de panificação

- Bebida fortificada testemunhará um aumento nas vendas durante o período de previsão

- A mudança do consumidor em direção a dietas baixas em carboidratos representa uma ameaça ao crescimento do mercado

- Aumento na demanda por pacotes de dose única pode aumentar a produção

- Principais atores para focar na fortificação e no enriquecimento nutricional

- Alternativas lácteas testemunharão uma taxa de crescimento significativa

- Enfatizando a conscientização e a inovação; força motriz por trás do crescimento do mercado de nutrição para idosos

- Grandes oportunidades para produtos alternativos à carne

- O início eletrônico emergirá como um dos canais preferidos

- Principais participantes concentrando-se mais em ingredientes saudáveis após o COVID-19

- Demanda constante dos Estados Unidos para apoiar o mercado

- Indústria cosmética será impulsionada pela sinergia de inovação e influência das mídias sociais

- O crescimento do consumo de proteína animal alimenta oportunidades para os principais intervenientes no setor de ingredientes

Visão geral da indústria de ingredientes de proteína de soro de leite da América do Norte

O mercado de ingredientes de proteína de soro de leite da América do Norte é fragmentado, com as cinco principais empresas ocupando 29,95%. Os principais players deste mercado são Arla Foods amba, Fonterra Co-operative Group Limited, FrieslandCampina Ingredients, Glanbia PLC e Groupe Lactalis (classificados em ordem alfabética).

Líderes de mercado de ingredientes de proteína de soro de leite da América do Norte

Arla Foods amba

Fonterra Co-operative Group Limited

FrieslandCampina Ingredients

Glanbia PLC

Groupe Lactalis

Other important companies include Agropur Dairy Cooperative, Carbery Food Ingredients Limited, Cooke Inc., Hilmar Cheese Company Inc., Milk Specialties Global, Saputo Inc..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ingredientes de proteína de soro de leite da América do Norte

- Agosto de 2022 Optimum Nutrition anunciou o lançamento de seu novo Gold Standard Protein Shake. O RTD está disponível nos sabores chocolate e baunilha e é formulado com 24 gramas de proteína por porção.

- Junho de 2022 A Fonterra JV entrou em uma joint venture com a Tillamook County Creamery Association (TCCA) e uma fazenda de três milhas em Canyon nos Estados Unidos para lançar o Pro-Optima TM, um concentrado de proteína de soro funcional de grau A (fWPC).

- Novembro de 2021 No Food ingrediente Europe 2021, a FrieslandCampina Ingredients exibiu 45D, seu conceito de água proteica fortificada contendo Nutri Whey Isolate Clear, na New Product Zone.

Relatório de mercado de ingredientes de proteína de soro de leite da América do Norte – Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do Estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Volume do mercado de usuários finais

2.1.1. Comida para Bebê e Fórmula Infantil

2.1.2. Padaria

2.1.3. Bebidas

2.1.4. Cereais do café da manhã

2.1.5. Condimentos/Molhos

2.1.6. Confeitaria

2.1.7. Laticínios e produtos alternativos ao leite

2.1.8. Nutrição de Idosos e Nutrição Médica

2.1.9. Produtos alternativos de carne/aves/frutos do mar e carne

2.1.10. Produtos alimentícios RTE/RTC

2.1.11. Lanches

2.1.12. Nutrição Esportiva/Desempenho

2.1.13. Alimentação animal

2.1.14. Cuidados Pessoais e Cosméticos

2.2. Tendências de consumo de proteínas

2.2.1. Animal

2.3. Tendências de produção

2.3.1. Animal

2.4. Quadro regulamentar

2.4.1. Canadá

2.4.2. Estados Unidos

2,5. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Forma

3.1.1. Concentrados

3.1.2. Hidrolisado

3.1.3. Isolados

3.2. Usuário final

3.2.1. Alimentação animal

3.2.2. Alimentos e Bebidas

3.2.2.1. Por subusuário final

3.2.2.1.1. Padaria

3.2.2.1.2. Bebidas

3.2.2.1.3. Cereais do café da manhã

3.2.2.1.4. Condimentos/Molhos

3.2.2.1.5. Laticínios e produtos alternativos ao leite

3.2.2.1.6. Produtos alimentícios RTE/RTC

3.2.2.1.7. Lanches

3.2.3. Cuidados Pessoais e Cosméticos

3.2.4. Suplementos

3.2.4.1. Por subusuário final

3.2.4.1.1. Comida para Bebê e Fórmula Infantil

3.2.4.1.2. Nutrição de Idosos e Nutrição Médica

3.2.4.1.3. Nutrição Esportiva/Desempenho

3.3. País

3.3.1. Canadá

3.3.2. México

3.3.3. Estados Unidos

3.3.4. Resto da América do Norte

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. Agropur Dairy Cooperative

4.4.2. Arla Foods amba

4.4.3. Carbery Food Ingredients Limited

4.4.4. Cooke Inc.

4.4.5. Fonterra Co-operative Group Limited

4.4.6. FrieslandCampina Ingredients

4.4.7. Glanbia PLC

4.4.8. Groupe Lactalis

4.4.9. Hilmar Cheese Company Inc.

4.4.10. Milk Specialties Global

4.4.11. Saputo Inc.

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Dinâmica de Mercado (DROs)

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- VOLUME DE MERCADO DE ALIMENTOS PARA BEBÊS E FÓRMULAS INFANTIS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 2:

- VOLUME DO MERCADO DE PADARIA, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 3:

- VOLUME DO MERCADO DE BEBIDAS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 4:

- VOLUME DO MERCADO DE CEREAIS DE CAFÉ DA MANHÃ, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 5:

- VOLUME DE MERCADO DE CONDIMENTOS/MOLHOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 6:

- VOLUME DO MERCADO DE CONFEITARIA, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 7:

- VOLUME DE LÁCTEOS E MERCADO DE PRODUTOS ALTERNATIVOS A LÁCTEOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 8:

- VOLUME DO MERCADO DE NUTRIÇÃO PARA IDOSOS E NUTRIÇÃO MÉDICA, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 9:

- VOLUME DE MERCADO DE CARNES/AVES/FRUTOS DO MAR E PRODUTOS ALTERNATIVOS À CARNE, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 10:

- VOLUME DO MERCADO DE PRODUTOS ALIMENTÍCIOS RTE/RTC, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 11:

- VOLUME DO MERCADO DE SNACKS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 12:

- VOLUME DO MERCADO DE NUTRIÇÃO ESPORTIVA/PERFORMANCE, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 13:

- VOLUME DO MERCADO DE ALIMENTAÇÃO ANIMAL, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 14:

- VOLUME DE MERCADO DE CUIDADOS PESSOAIS E COSMÉTICOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 15:

- CONSUMO PER CAPITA DE PROTEÍNA ANIMAL, GRAM, AMÉRICA DO NORTE, 2017 - 2029

- Figura 16:

- PRODUÇÃO DE WHEY SECO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2021

- Figura 17:

- VOLUME DO MERCADO DE WHEY PROTEIN, TONELADAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 18:

- VALOR DO MERCADO DE WHEY PROTEIN, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 19:

- VOLUME DO MERCADO DE WHEY PROTEIN POR FORMA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 20:

- VALOR DO MERCADO DE WHEY PROTEIN POR FORMULÁRIO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 21:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 22:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 23:

- VOLUME DO MERCADO DE WHEY PROTEIN, CONCENTRADOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 24:

- VALOR DO MERCADO DE WHEY PROTEIN, CONCENTRADOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 25:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR USUÁRIO FINAL, % CONCENTRADOS, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 26:

- VOLUME DE MERCADO DE WHEY PROTEIN, HIDROLISADO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 27:

- VALOR DO MERCADO DE WHEY PROTEIN, HIDROLIZADO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 28:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR USUÁRIO FINAL, % HIDROLISADA, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 29:

- VOLUME DO MERCADO DE WHEY PROTEIN, ISOLADOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 30:

- VALOR DO MERCADO DE WHEY PROTEIN, ISOLADOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 31:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR USUÁRIO FINAL, % ISOLADOS, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 32:

- VOLUME DO MERCADO DE WHEY PROTEIN POR USUÁRIO FINAL, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 33:

- VALOR DO MERCADO DE WHEY PROTEIN POR USUÁRIO FINAL, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 34:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE WHEY PROTEIN POR USUÁRIO FINAL, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 35:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE WHEY PROTEIN POR USUÁRIO FINAL, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 36:

- VOLUME DO MERCADO DE WHEY PROTEIN, ALIMENTAÇÃO ANIMAL, AMÉRICA DO NORTE, 2017 - 2029

- Figura 37:

- VALOR DO MERCADO DE WHEY PROTEIN, ALIMENTAÇÃO ANIMAL, AMÉRICA DO NORTE, 2017 - 2029

- Figura 38:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % ALIMENTAÇÃO ANIMAL, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 39:

- VOLUME DE MERCADO DE PROTEÍNA DE WHEY, USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 40:

- VALOR DO MERCADO DE PROTEÍNA DE WHEY, USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 41:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 42:

- PARTICIPAÇÃO DO VOLUME DO MERCADO DE PROTEÍNA DE WHEY POR USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 43:

- VOLUME DE MERCADO DE WHEY PROTEIN, PADARIA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 44:

- VALOR DO MERCADO DE WHEY PROTEIN, PADARIA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 45:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % PADARIA, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 46:

- VOLUME DO MERCADO DE WHEY PROTEIN, BEBIDAS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 47:

- VALOR DO MERCADO DE WHEY PROTEIN, BEBIDAS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 48:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % BEBIDAS, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 49:

- VOLUME DO MERCADO DE WHEY PROTEIN, CEREAIS DE PEQUENO ALMOÇO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 50:

- VALOR DO MERCADO DE WHEY PROTEIN, CEREAIS DE PEQUENO ALMOÇO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 51:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % CEREAIS DE PEQUENO ALMOÇO, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 52:

- VOLUME DE MERCADO DE WHEY PROTEIN, CONDIMENTOS/MOLHOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 53:

- VALOR DE MERCADO DE PROTEÍNA DE WHEY, CONDIMENTOS/MOLHOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 54:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % CONDIMENTOS/MOLHOS, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 55:

- VOLUME DE MERCADO DE WHEY PROTEIN, LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 56:

- VALOR DO MERCADO DE PROTEÍNA DE WHEY, LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 57:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 58:

- VOLUME DE MERCADO DE PROTEÍNA DE WHEY, PRODUTOS ALIMENTÍCIOS RTE/RTC, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 59:

- VALOR DO MERCADO DE PROTEÍNA DE WHEY, RTE/RTC FOOD PRODUCTS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 60:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % RTE/RTC FOOD PRODUCTS, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 61:

- VOLUME DE MERCADO DE WHEY PROTEIN, SNACKS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 62:

- VALOR DO MERCADO DE WHEY PROTEIN, SNACKS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 63:

- VALOR SHARE DO MERCADO DE WHEY PROTEIN POR FORMA, % SNACKS, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 64:

- VOLUME DO MERCADO DE WHEY PROTEIN, CUIDADOS PESSOAIS E COSMÉTICOS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 65:

- VALOR DO MERCADO DE WHEY PROTEIN, CUIDADOS PESSOAIS E COSMÉTICOS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 66:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % CUIDADOS PESSOAIS E COSMÉTICOS, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 67:

- VOLUME DE MERCADO DE WHEY PROTEIN, USUÁRIO FINAL DE SUPLEMENTOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 68:

- VALOR DO MERCADO DE WHEY PROTEIN, USUÁRIO FINAL DE SUPLEMENTOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 69:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE WHEY PROTEIN POR USUÁRIO FINAL DE SUPLEMENTOS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 70:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE WHEY PROTEIN POR USUÁRIO FINAL DE SUPLEMENTOS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 71:

- VOLUME DE MERCADO DE PROTEÍNA DE WHEY, ALIMENTOS PARA BEBÊS E FÓRMULAS INFANTIS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 72:

- VALOR DO MERCADO DE PROTEÍNA DE WHEY, ALIMENTOS PARA BEBÊS E FÓRMULA INFANTIL, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 73:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % ALIMENTOS PARA BEBÊS E FÓRMULA INFANTIL, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 74:

- VOLUME DE MERCADO DE PROTEÍNA DE WHEY, NUTRIÇÃO DE IDOSOS E NUTRIÇÃO MÉDICA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 75:

- VALOR DO MERCADO DE PROTEÍNA DE WHEY, NUTRIÇÃO DE IDOSOS E NUTRIÇÃO MÉDICA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 76:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % NUTRIÇÃO DE IDOSOS E NUTRIÇÃO MÉDICA, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 77:

- VOLUME DE MERCADO DE WHEY PROTEIN, NUTRIÇÃO ESPORTIVA/PERFORMANCE, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 78:

- VALOR DO MERCADO DE WHEY PROTEIN, NUTRIÇÃO ESPORTIVA/PERFORMANCE, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 79:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR FORMA, % NUTRIÇÃO ESPORTIVA/DESEMPENHO, AMÉRICA DO NORTE, 2022 VS 2029

- Figura 80:

- VOLUME DE MERCADO DE WHEY PROTEIN POR PAÍS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 81:

- VALOR DO MERCADO DE WHEY PROTEIN POR PAÍS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 82:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR PAÍS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 83:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE PROTEÍNA DE WHEY POR PAÍS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 84:

- VOLUME DO MERCADO DE WHEY PROTEIN, TONELADAS MÉTRICAS, CANADÁ, 2017 - 2029

- Figura 85:

- VALOR DO MERCADO DE WHEY PROTEIN, USD, CANADÁ, 2017 - 2029

- Figura 86:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR USUÁRIO FINAL, %, CANADÁ, 2022 VS 2029

- Figura 87:

- VOLUME DO MERCADO DE WHEY PROTEIN, TONELADAS MÉTRICAS, MÉXICO, 2017 - 2029

- Figura 88:

- VALOR DO MERCADO DE WHEY PROTEIN, USD, MÉXICO, 2017 - 2029

- Figura 89:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE WHEY PROTEIN POR USUÁRIO FINAL, %, MÉXICO, 2022 VS 2029

- Figura 90:

- VOLUME DO MERCADO DE WHEY PROTEIN, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 91:

- VALOR DO MERCADO DE WHEY PROTEIN, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 92:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR USUÁRIO FINAL, %, ESTADOS UNIDOS, 2022 VS 2029

- Figura 93:

- VOLUME DO MERCADO DE WHEY PROTEIN, TONELADAS MÉTRICAS, RESTO DA AMÉRICA DO NORTE, 2017 - 2029

- Figura 94:

- VALOR DO MERCADO DE WHEY PROTEIN, USD, RESTO DA AMÉRICA DO NORTE, 2017 - 2029

- Figura 95:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE WHEY POR USUÁRIO FINAL, %, RESTO DA AMÉRICA DO NORTE, 2022 VS 2029

- Figura 96:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, MERCADO DE INGREDIENTES DE WHEY PROTEIN DA AMÉRICA DO NORTE, 2017 - 2022

- Figura 97:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, AMÉRICA DO NORTE, 2017 - 2022

- Figura 98:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, MERCADO DE INGREDIENTES DE PROTEÍNA DE WHEY DA AMÉRICA DO NORTE, 2021

Segmentação da indústria de ingredientes de proteína de soro de leite da América do Norte

Concentrados, Hidrolisados e Isolados são cobertos como segmentos por Formulário. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. Canadá, México e Estados Unidos são cobertos como segmentos por país.

- O mercado de proteína de soro de leite compreende alimentos e bebidas e suplementos como as duas principais aplicações. O subsegmento de salgadinhos dominou o segmento de alimentos e bebidas, respondendo por uma participação de volume de 48,44% em 2022. Grandes players como Nestlé, Arla Foods e Grupo Fonterra estão investindo amplamente em formulações de produtos para atender ao aumento da demanda da indústria de salgadinhos. No segmento de suplementos, a nutrição esportiva detinha uma participação importante de 94,6% em volume em 2022. O crescimento pode ser atribuído à crescente demanda por proteína de soro de leite na indústria de fitness como suplemento de construção muscular. O Canadá tem cerca de 6,18 milhões de membros inscritos em academias, ou seja, cerca de 938 membros por academia em 2021.

- A projeção é que o subsegmento de bebidas registre o CAGR mais rápido de 3,37% em valor no período de previsão, seguido por condimentos/molhos. Devido aos seus atributos nutricionais superiores, sabor neutro, facilidade de digestão, ou seja, 10g/h, e funcionamento distinto em sistemas de bebidas, as proteínas do soro de leite são frequentemente utilizadas como fonte de proteína para bebidas proteicas RTD. O WPC oferece excelentes propriedades de reposição de gordura, como emulsificação por manter ponto isoelétrico em pH 4,4, potencializando seu uso em temperos, molhos, etc.

- O segmento de usuário final que mais cresce é o de cuidados pessoais e cosméticos, que deverá registrar um CAGR de 4,74% no período de previsão. Isto se deve ao crescente número de clínicas de beleza e ao aumento dos gastos per capita com aparência pessoal. A renda e as despesas médias com cuidados e serviços pessoais nos Estados Unidos aumentaram 19,3% durante 2020-2021. O whey protein aumentou funcionalidades, como elasticidade da pele e condicionamento dos cabelos, com a ajuda dos aminoácidos encontrados no whey protein, o que está aumentando sua demanda no segmento.

| Forma | |

| Concentrados | |

| Hidrolisado | |

| Isolados |

| Usuário final | |||||||||||

| Alimentação animal | |||||||||||

| |||||||||||

| Cuidados Pessoais e Cosméticos | |||||||||||

|

| País | |

| Canadá | |

| México | |

| Estados Unidos | |

| Resto da América do Norte |

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.