Tamanho do mercado de dispositivos de ultrassom da América do Norte

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

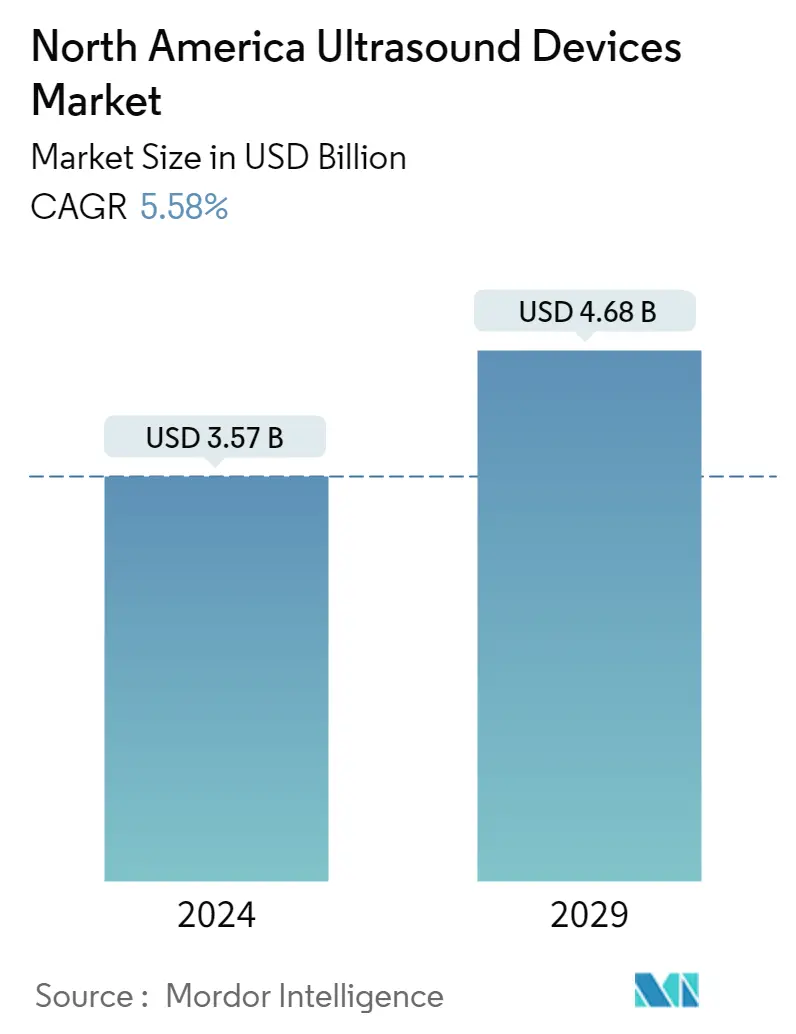

| Tamanho do mercado (2024) | USD 3.57 bilhões de dólares |

| Tamanho do mercado (2029) | USD 4.68 bilhões de dólares |

| CAGR(2024 - 2029) | 5.58 % |

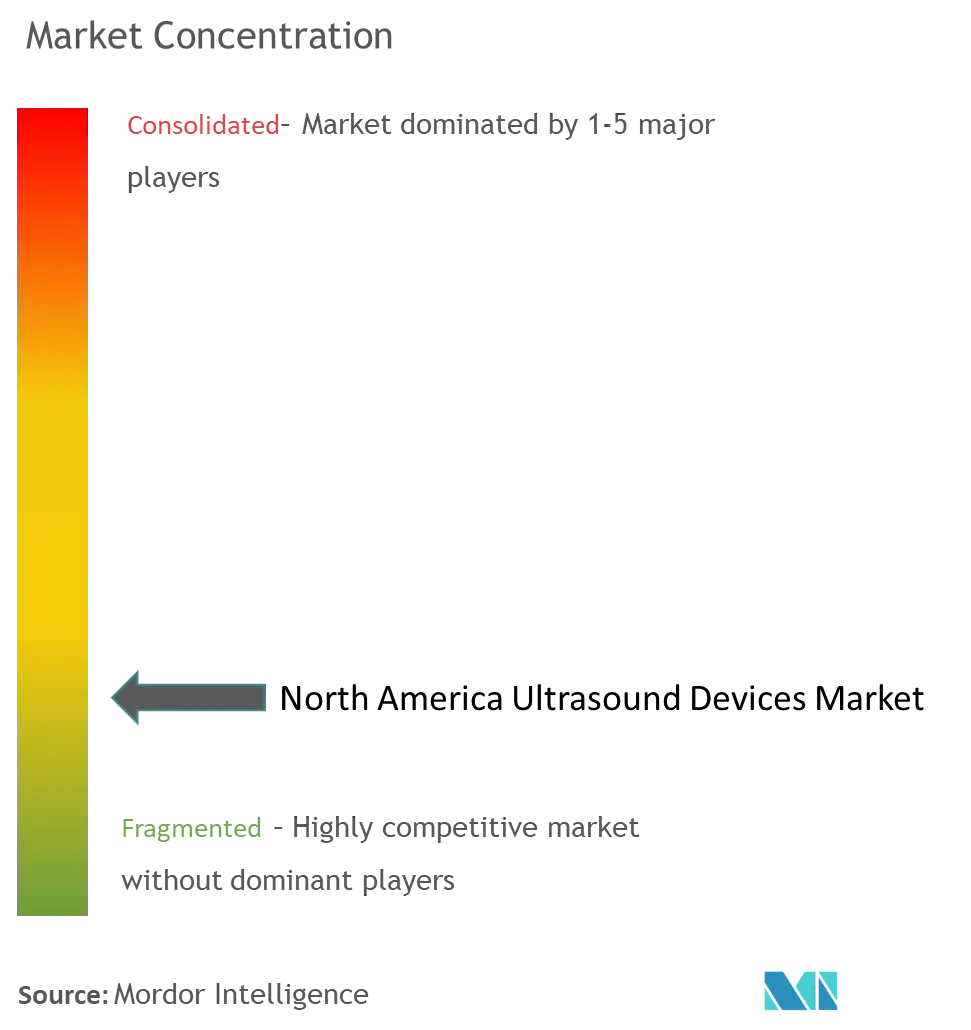

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de dispositivos de ultrassom da América do Norte

O tamanho do mercado de dispositivos de ultrassom da América do Norte é estimado em US$ 3,57 bilhões em 2024 e deve atingir US$ 4,68 bilhões até 2029, crescendo a um CAGR de 5,58% durante o período de previsão (2024-2029).

A eclosão da pandemia da COVID-19 empurrou a indústria de dispositivos médicos para a ação, com uma corrida para desenvolver dispositivos terapêuticos e preventivos. Houve um aumento no uso de aparelhos de ultrassom durante o COVID-19, o que impactou positivamente o mercado durante a pandemia. Por exemplo, de acordo com o estudo PubMed publicado em agosto de 2020, o American College of Radiology desencorajou o uso de procedimentos de imagem de rotina, como radiografias de tórax, e incentivou o uso de ultrassom. Afirmou também que os dispositivos de ultrassom portáteis cabem em uma capa plástica descartável e podem ser facilmente descontaminados, tornando-os ideais para minimizar a contaminação viral e a propagação durante a pandemia. Muitos dispositivos de ultrassom portáteis agora possuem recursos de teleorientação que permitem aos profissionais orientar remotamente um usuário iniciante durante um exame, minimizando a exposição, conservando o equipamento de proteção individual e reduzindo o transporte do paciente para procedimentos de imagem. Portanto, devido a tais fatores, o uso de aparelhos de ultrassom foi impactado positivamente durante a pandemia na região norte-americana.

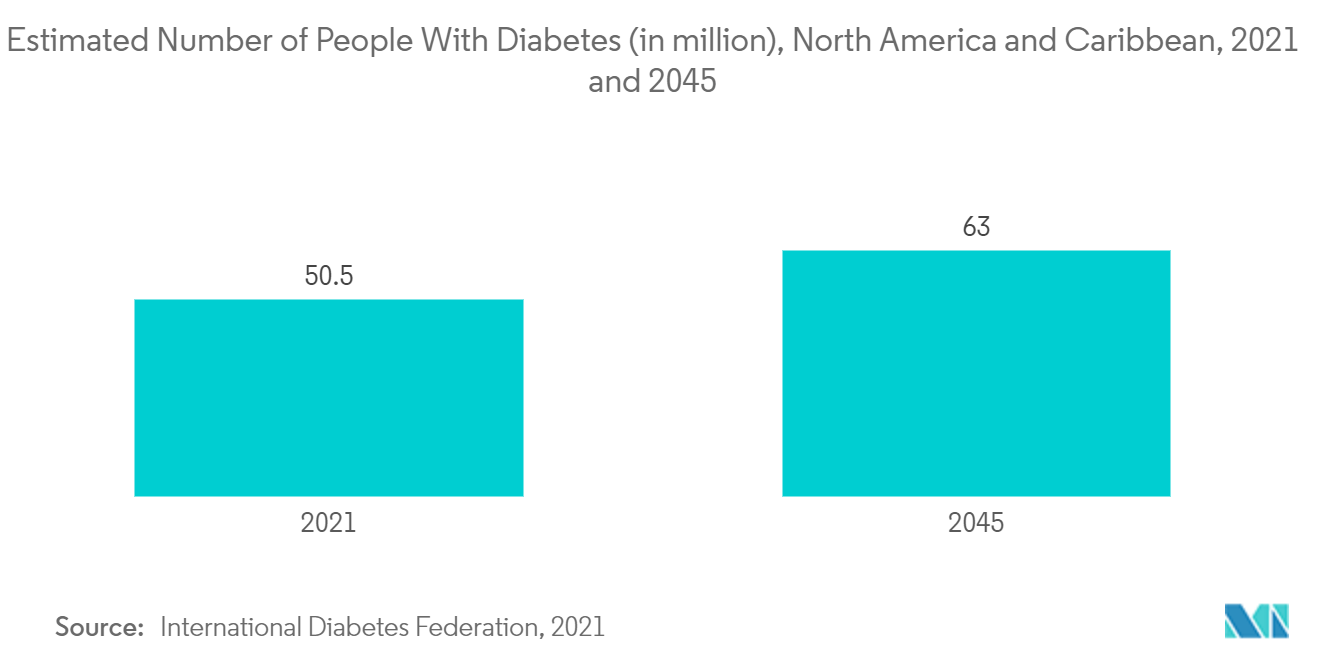

Os principais fatores que impulsionam o mercado são o uso crescente de diagnóstico por imagem, o aumento de doenças crônicas e a velocidade com que a tecnologia está melhorando.

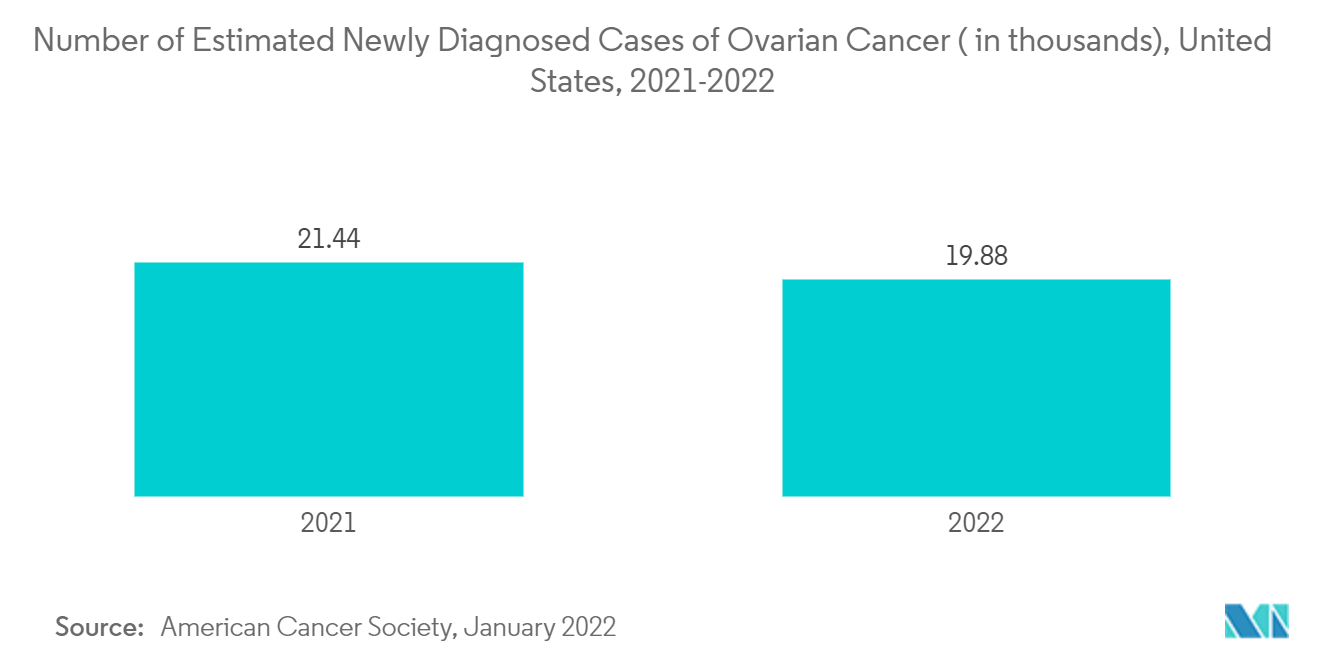

A crescente prevalência de doenças crônicas em países norte-americanos, como os Estados Unidos e o Canadá, está alimentando o crescimento do mercado. Por exemplo, de acordo com o relatório publicado pela American Cancer Society em janeiro de 2022, espera-se que cerca de 19.880 mulheres sejam diagnosticadas com cancro do ovário. Também foi relatado que o câncer de ovário ocupa o quinto lugar em mortes por câncer entre as mulheres. Além disso, também relatou que o risco de uma mulher contrair câncer de ovário durante a vida é de cerca de 1 em 78, e a chance de morrer de câncer de ovário ao longo da vida é de cerca de 1 em 108.

A American Cancer Society também afirmou que o câncer se desenvolve principalmente em mulheres mais velhas. Cerca de metade das mulheres que foram diagnosticadas com câncer de ovário tinham 63 anos de idade ou mais. É mais comum em mulheres brancas do que em mulheres afro-americanas. A ultrassonografia é a modalidade de imagem inicial e mais importante para a detecção do câncer de ovário. Além disso, a ultrassonografia também é considerada uma técnica precisa para determinação e monitoramento do câncer de ovário. Portanto, prevê-se que tais casos impulsionem o crescimento do mercado durante o período de previsão.

Além disso, a Sonography Canada, organização dedicada ao setor de ultrassom no Canadá, anunciou seu plano estratégico para o ano 2023-2026 em fevereiro de 2022. Devido a esses movimentos estratégicos no país, espera-se que o mercado estudado testemunhe um forte crescimento no Canadá.

Mas mudanças rigorosas nas regulamentações deverão desacelerar o crescimento do mercado nos próximos anos.

Tendências de mercado de dispositivos de ultrassom na América do Norte

Espera-se que o segmento de ultrassom portátil testemunhe um crescimento saudável durante o período de previsão

Dispositivos de ultrassom portáteis são sistemas de ultrassom móveis projetados para uso em espaços pequenos, como pontos de atendimento e ao lado de leitos hospitalares. Pode ser baseado em carrinho, tablet ou portátil. Unidades de ultrassom portáteis estão se tornando equipamentos padrão em muitas clínicas, proporcionando fácil acesso a essa modalidade de imagem.

O crescimento do segmento se deve aos significativos avanços tecnológicos no desenvolvimento de diversos aparelhos de ultrassom portáteis ou manuais, ao aumento dos casos de doenças crônicas e à ampla gama de aplicações com vantagens agregadas, que são os principais fatores que impulsionam o crescimento do segmento. durante o período de previsão. Por exemplo, em agosto de 2021, a EchoNous ampliou a produção de sua plataforma de ultrassom portátil com uma sonda de corpo inteiro após obter a aprovação da Food and Drug Administration dos Estados Unidos. Lexa, uma sonda de ultrassom, foi projetada especificamente para a plataforma Kosmos, a primeira ferramenta híbrida de ultrassom no local de atendimento (POCUS). Assim, com o lançamento de novos produtos nos Estados Unidos, espera-se que o segmento testemunhe um forte crescimento no período de previsão.

Além disso, o aumento do movimento estratégico por parte das principais empresas que operam no negócio de ultrassom portátil está contribuindo para o crescimento do segmento na região da América do Norte. A EagleViewUltrasound, por exemplo, lançou seu primeiro ultrassom Doppler portátil em janeiro de 2022, permitindo que os médicos acessem rapidamente imagens de ultrassom a qualquer momento, facilitando o diagnóstico no local de atendimento. dispositivos de ultrassom portáteis para fácil diagnóstico.

Por causa disso, espera-se que o segmento cresça rapidamente nos próximos anos, graças a melhorias na tecnologia e movimentos estratégicos de empresas importantes.

Espera-se que os Estados Unidos detenham uma participação significativa no mercado durante o período de previsão

Durante o período de previsão, espera-se que os Estados Unidos detenham uma parcela significativa do mercado geral de dispositivos de ultrassom da América do Norte. O crescimento se deve a fatores como aumento de casos de doenças crônicas, avanços tecnológicos, lançamentos de produtos importantes, alta concentração de presença de players de mercado ou fabricantes e aquisições e parcerias entre grandes players.

O crescente número de hospitais operados por players privados nos Estados Unidos está impulsionando o crescimento do mercado. De acordo com o Relatório de Estatísticas da American Hospital Association, em 2021, havia 2.946 hospitais comunitários não governamentais e sem fins lucrativos, e esse número aumentou para 2.960 em 2022. O aumento do número de hospitais cria uma demanda por dispositivos médicos, como ultrassom, que espera-se que impulsione o crescimento do mercado.

Além disso, prevê-se que lançamentos de produtos e acordos de parceria entre os principais players impulsionem o mercado no país. Por exemplo, em maio de 2022, a Butterfly Network anunciou que havia assinado um acordo com a Universidade Médica da Carolina do Sul (MUSC) para fornecer seus dispositivos e software de ultrassom no local de atendimento à organização, que inclui sua faculdade de medicina, instalações de pesquisa e 14 hospitais.

Por conta disso, espera-se que o mercado estudado cresça nos Estados Unidos, pois há cada vez mais hospitais e cada vez mais aparelhos de ultrassom estão sendo lançados.

Visão geral da indústria de dispositivos de ultrassom da América do Norte

O mercado norte-americano de dispositivos de ultrassom é fragmentado e competitivo e consiste em vários players importantes. O mercado compreende grandes players que estão focando em PD para formar uma formulação estável e segura. O mercado tem notado desenvolvimentos tecnológicos em grande escala nos últimos dois anos. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm participações de mercado e são bem conhecidas, incluindo Fujifilm Holdings Corporation, GE Healthcare (uma empresa GE), Hitachi Medical Corporation, Mindray Medical International Ltd., Koninklijke Philips NV , Hologic Inc., Siemens Healthcare e Canon Medical Systems Corporation, entre outros.

Líderes de mercado de dispositivos de ultrassom da América do Norte

-

GE Healthcare

-

Hitachi Medical Corporation

-

Fujifilm Holdings Corporation

-

Mindray Medical International Ltd

-

Koninklijke Philips NV

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos de ultrassom da América do Norte

- Março de 2022 A Royal Philips lançou o espaço de trabalho de ultrassom na sessão científica e exposição anual do American College of Cardiology (ACC 2022). O Philips Ultrasound Workspace é uma solução de relatório e análise de imagens de ecocardiografia neutra, líder do setor e que pode ser acessada remotamente por meio de um navegador.

- Janeiro de 2022 ClariusMobile Health lançou uma linha de produtos de terceira geração de scanners de ultrassom portáteis sem fio de alto desempenho para todos os médicos especialistas.

Relatório de mercado de dispositivos de ultrassom da América do Norte – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Maior adoção de diagnóstico por imagem

4.2.2 Aumento da prevalência de doenças crônicas

4.2.3 Rápidos avanços tecnológicos

4.3 Restrições de mercado

4.3.1 Reformas regulatórias rigorosas

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de mercado por valor - milhões de dólares)

5.1 Por tipo

5.1.1 Ultrassom Estacionário

5.1.2 Ultrassom portátil

5.2 Por tecnologia

5.2.1 Imagem de ultrassom 2D

5.2.2 Imagens de ultrassom 3D e 4D

5.2.3 Imagem Doppler

5.2.4 Ultrassom Focado de Alta Intensidade

5.3 Por aplicativo

5.3.1 Anestesiologia

5.3.2 Cardiologia

5.3.3 Ginecologia/Obstetrícia

5.3.4 Musculoesquelético

5.3.5 Radiologia

5.3.6 Cuidados intensivos

5.3.7 Outras aplicações

5.4 Geografia

5.4.1 Estados Unidos

5.4.2 Canadá

5.4.3 México

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Fujifilm Holdings Corporation

6.1.2 GE Healthcare

6.1.3 Hitachi Medical Corporation

6.1.4 Mindray Medical International Ltd

6.1.5 Koninklijke Philips NV

6.1.6 Hologic Inc.

6.1.7 Siemens Healthineers

6.1.8 Canon Medical Systems Corporation

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de dispositivos de ultrassom da América do Norte

De acordo com o escopo do relatório, a ultrassonografia diagnóstica, também conhecida como ultrassonografia, é uma técnica de imagem que utiliza ondas sonoras de alta frequência para produzir imagens das diferentes estruturas do corpo. O mercado norte-americano de dispositivos de ultrassom é segmentado por tipo (ultrassom estacionário e ultrassom portátil), tecnologia (ultrassonografia 2D, ultrassonografia 3D e 4D, imagem doppler e ultrassom focado de alta intensidade), aplicação (anestesia, cardiologia, ginecologia/obstetrícia). , musculoesquelético, radiologia, cuidados intensivos e outras aplicações) e geografia (Estados Unidos, Canadá e México). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por tipo | ||

| ||

|

| Por tecnologia | ||

| ||

| ||

| ||

|

| Por aplicativo | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de dispositivos de ultrassom na América do Norte

Qual é o tamanho do mercado de dispositivos de ultrassom da América do Norte?

O tamanho do mercado de dispositivos de ultrassom da América do Norte deve atingir US$ 3,57 bilhões em 2024 e crescer a um CAGR de 5,58% para atingir US$ 4,68 bilhões até 2029.

Qual é o tamanho atual do mercado de dispositivos de ultrassom da América do Norte?

Em 2024, o tamanho do mercado de dispositivos de ultrassom da América do Norte deverá atingir US$ 3,57 bilhões.

Quem são os principais atores do mercado de dispositivos de ultrassom da América do Norte?

GE Healthcare, Hitachi Medical Corporation, Fujifilm Holdings Corporation, Mindray Medical International Ltd, Koninklijke Philips NV são as principais empresas que operam no mercado de dispositivos de ultrassom da América do Norte.

Que anos esse mercado de dispositivos de ultrassom da América do Norte cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de dispositivos de ultrassom da América do Norte foi estimado em US$ 3,38 bilhões. O relatório abrange o tamanho histórico do mercado de dispositivos de ultrassom da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos de ultrassom da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da indústria de dispositivos de ultrassom da América do Norte

Estatísticas para a participação de mercado de dispositivos de ultrassom na América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de dispositivos de ultrassom da América do Norte inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.