Análise do mercado de energia térmica da América do Norte

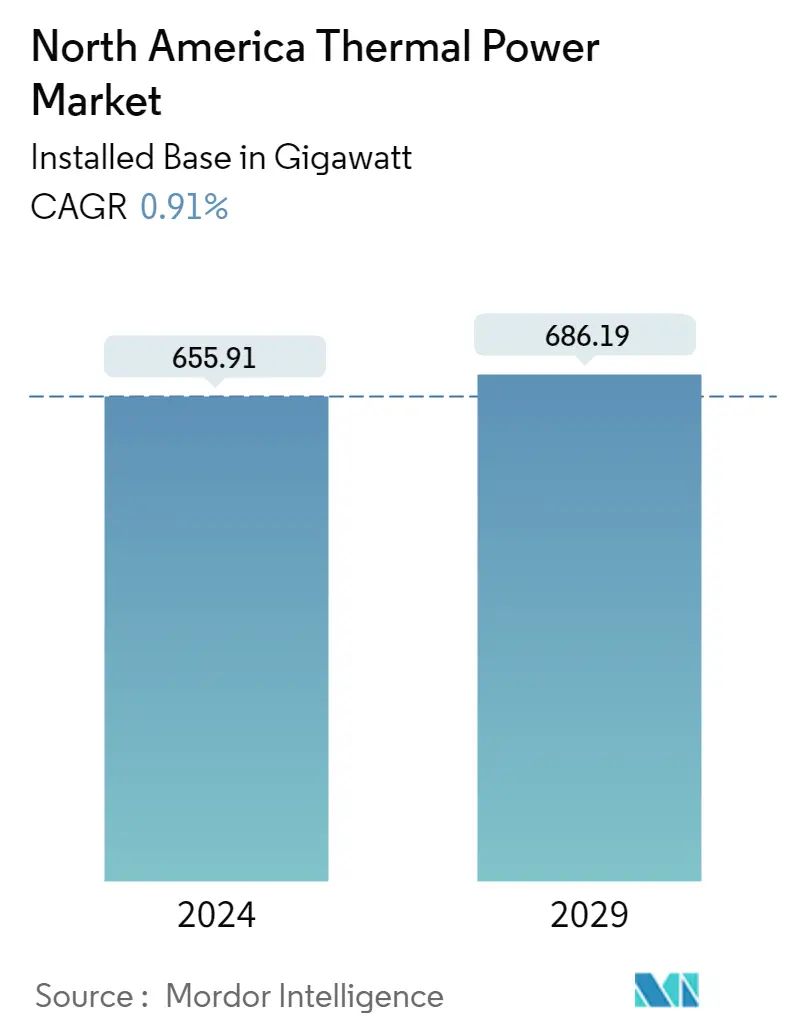

Espera-se que o tamanho do mercado de energia térmica da América do Norte em termos de base instalada cresça de 655,91 gigawatt em 2024 para 686,19 gigawatt até 2029, com um CAGR de 0,91% durante o período de previsão (2024-2029).

- No médio prazo, factores como o aumento dos investimentos em centrais térmicas deverão impulsionar o mercado.

- Por outro lado, espera-se que um aumento da participação das energias renováveis no mix total de geração de energia e como uma alternativa mais limpa economicamente viável restrinja o crescimento do mercado.

- No entanto, espera-se que os avanços tecnológicos em eficiência e redução de emissões nocivas de projetos de energia térmica criem amplas oportunidades para os participantes do mercado.

Tendências do mercado de energia térmica da América do Norte

Gás Natural para Dominar o Mercado

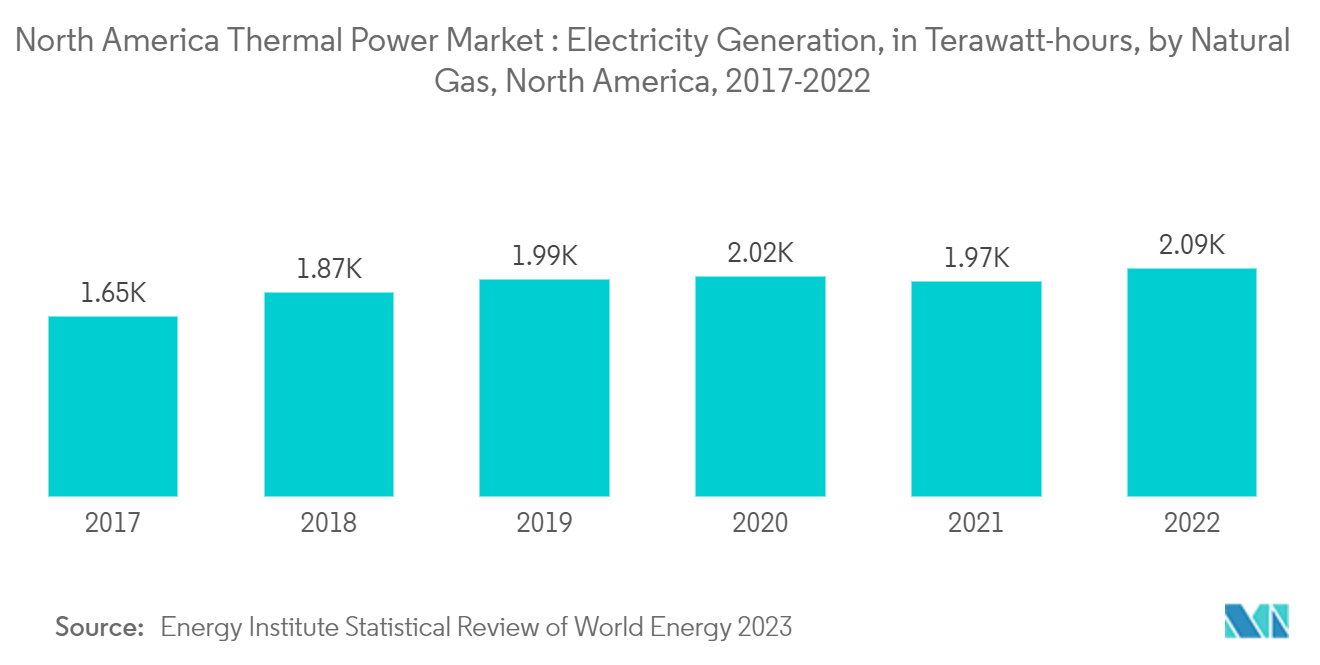

- O gás natural está entre os combustíveis mais limpos e pode fornecer eletricidade em escala industrial. Espera-se que a geração de energia a gás substitua a capacidade de carvão na região nas próximas décadas. Além disso, espera-se que os investimentos em energias renováveis aumentem significativamente e que a flexibilidade proporcionada pela produção de energia a gás continue a ser procurada.

- Entre os impulsionadores mais significativos das centrais térmicas a gás natural está a sua utilização como energia de reserva devido à falta de fiabilidade em fontes renováveis, como a eólica e a solar. As usinas de gás natural podem começar a funcionar num curto espaço de tempo, o que pode aumentar a confiabilidade da rede elétrica. ajudando assim o crescimento do mercado.

- A energia primária fornecida pelo gás natural na região aumentou 4,7%, para 39,58 exajoules em 2022, de 37,80 exajoules em 2021. Espera-se que esta tendência de aumento no consumo de energia primária do gás natural impulsione o mercado. Além disso, a geração de eletricidade por gás natural na região atingiu 2.089,4 TWh em 2022.

- Em fevereiro de 2022, a Comissão Federal de Eletricidade (CFE) do México adjudicou o desenvolvimento das novas centrais de ciclo combinado de gás natural Valladolid e Mérida, ambas em Yucatán, a um consórcio formado pelas empresas espanholas Técnicas Reunidas e TSK, que em conjunto projetarão e construirá essas usinas, bem como a Mitsubishi Power, que fornecerá a tecnologia das turbinas.

- O consumo de energia primária na região aumentou 3%, para 118,78 exajoules em 2022, de 115,23 exajoules em 2021. Espera-se que o aumento do consumo de energia primária no país impulsione o crescimento do mercado.

- Assim, espera-se que o gás natural domine o mercado no período de previsão devido ao aumento dos investimentos no campo.

Estados Unidos dominarão o mercado

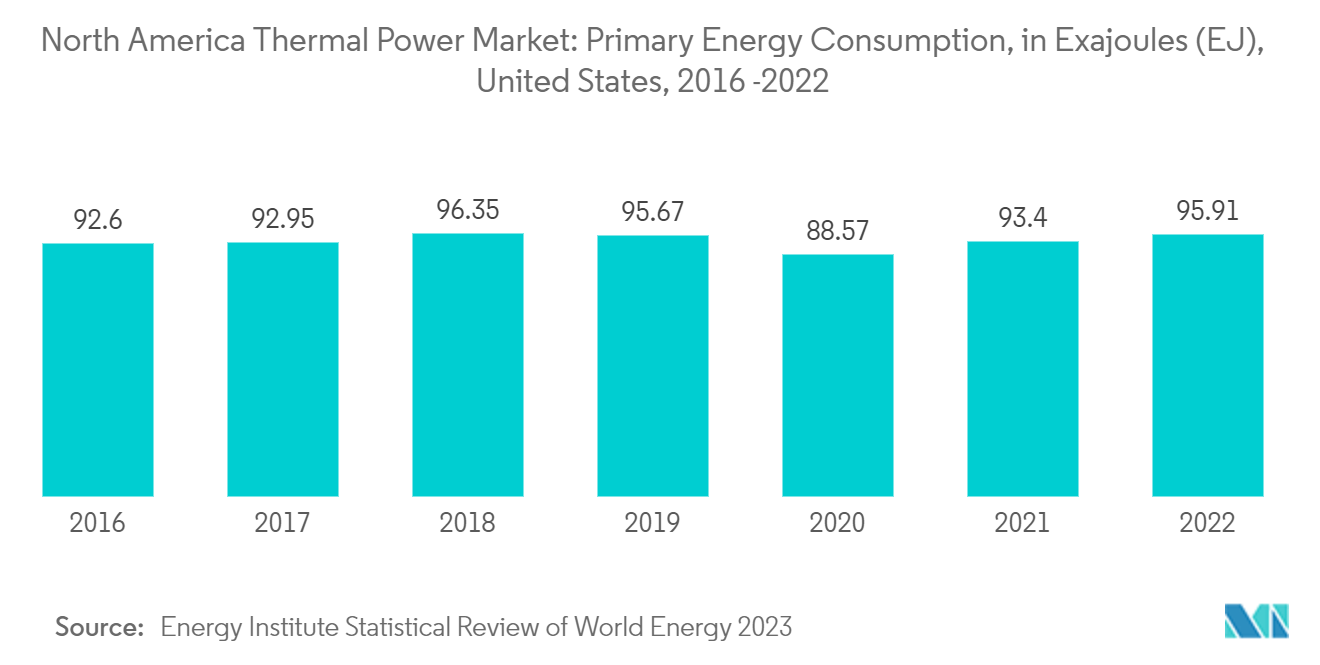

- Espera-se que o gás desempenhe um papel crucial nos Estados Unidos, mesmo em estados que têm políticas de descarbonização total. Existe também a expectativa de um aumento nas tecnologias de gás limpo nos próximos anos, juntamente com um aumento na eficiência das centrais eléctricas.

- O consumo de energia primária no país aumentou 2,6%, para 95,91 exajoules em 2022, de 93,40 exajoules em 2021. O aumento do consumo de energia primária no país provavelmente impulsionará o crescimento do mercado.

- Nos Estados Unidos, diferentes estados estão seguindo caminhos diferentes para o estabelecimento de usinas termelétricas. Por exemplo, o gás natural domina o estado da Califórnia, mas o estado está a pressionar os seus serviços públicos para substituir as centrais eléctricas a gás natural por energias renováveis e outros recursos. Outros estados, como os do Centro-Oeste, estão a seguir uma abordagem mais baseada no gás natural para as suas necessidades energéticas.

- Em dezembro de 2022, a Competitive Power Ventures (CPV) anunciou a construção de uma nova usina elétrica movida a gás no condado de Doddridge, West Virginia. A usina de ciclo combinado a gás natural deverá contar com tecnologia de captura de carbono com capacidade de 1.800 MW. O custo do projeto seria de US$ 3 bilhões.

- O país registou um aumento significativo na produção de petróleo e gás de xisto, o que reduziu drasticamente a sua dependência das cadeias globais de abastecimento de energia. A redução do preço do gás natural ajudou ainda mais o crescimento do mercado de energia térmica.

- Assim, espera-se que os Estados Unidos dominem o mercado norte-americano de energia térmica devido a investimentos significativos no setor.

Visão geral da indústria de energia térmica da América do Norte

O mercado norte-americano de energia térmica é semiconsolidado. Alguns dos principais players neste mercado (sem ordem específica) incluem NextEra Energy, Inc., Dominion Energy, Inc., Duke Energy Corporation, Southern Company e American Electric Power Company Inc., entre outros.

Em abril de 2022, a NextEra Energy anunciou o Real Zero, a meta de redução de emissões de carbono já imposta por um produtor de energia, com o objetivo de eliminar as emissões de carbono de suas operações até 2045. Alcançar a meta exigiria investimentos substanciais por parte da empresa e a conversão de sua frota de geração. eliminando todas as emissões de carbono do escopo um e dois nas operações da NextEra Energy, ao mesmo tempo em que aumenta a acessibilidade, a confiabilidade, a resiliência e a certeza de custos para os muitos grupos de clientes que atende.

Líderes do mercado de energia térmica da América do Norte

NextEra Energy, Inc.

Dominion Energy, Inc.

Duke Energy Corporation

Southern Company

American Electric Power Company Inc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de energia térmica da América do Norte

- Novembro de 2023 O negócio Gas Power da GE Vernova anunciou que apoiaria o desenvolvimento de um sistema de hidrogênio verde ponta a ponta que a Duke Energy planeja construir e operar em sua fábrica de DeBary, localizada no condado de Volusia, Flórida, perto de Orlando. Quando estiver operacional em 2024, o novo sistema de hidrogénio fornecerá energia de pico aos clientes da Duke em momentos de aumento da procura de eletricidade. Espera-se que a central seja a primeira nos Estados Unidos e uma das primeiras centrais eléctricas do mundo a produzir e utilizar hidrogénio verde para alimentar uma turbina a gás para aplicações de pico de energia quando a rede necessita de geração eléctrica adicional para satisfazer a procura. A produção, armazenamento e uso final serão localizados na usina de DeBary. A GE Vernova apoiará a integração da turbina com hidrogênio verde, incluindo a atualização de uma das quatro turbinas a gás GE 7E instaladas no local para acomodar misturas de combustível de hidrogênio em volumes significativos.

- Novembro de 2022 O governo dos Estados Unidos anunciou que oito usinas de energia de turbina a gás de ciclo combinado (CCGT) movidas a gás natural entraram em operação nos Estados Unidos. Com base em estimativas e dados do Inventário Mensal de Geradores Elétricos dos Estados Unidos, esperava-se que essas novas usinas adicionassem 7.775 megawatts (MW) de capacidade de geração elétrica à rede elétrica dos Estados Unidos.

- Maio de 2022 JERA Co., Inc., por meio de sua subsidiária JERA Americas Inc., celebrou contrato de compra de ações com afiliada de fundos administrados pela Stonepeak para aquisição de 100% de participação nos projetos de geração de energia térmica em Massachusetts e Maine nos Estados Unidos. Os dois projetos, que tinham uma capacidade combinada de aproximadamente 1,63 GW, são a Central Térmica de Canal, em Massachusetts, e a Central Térmica de Bucksport, no Maine.

Segmentação da indústria de energia térmica da América do Norte

A geração de energia térmica é o processo de geração de eletricidade usando calor direto da queima de combustível ou vapor criado pela queima de petróleo, gás natural, carvão e outros para girar geradores e criar eletricidade.

O mercado norte-americano de energia térmica é segmentado por fonte e geografia (Estados Unidos, Canadá e México). Por fonte, o mercado é segmentado em carvão, gás natural, nuclear, entre outros. O relatório também abrange o tamanho do mercado e as previsões para o mercado norte-americano de energia térmica nos principais países da região. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na capacidade (GW).

| Carvão |

| Gás |

| Nuclear |

| Outros tipos de combustível |

| Estados Unidos |

| Canadá |

| México |

| Tipo de combustível | Carvão |

| Gás | |

| Nuclear | |

| Outros tipos de combustível | |

| Geografia | Estados Unidos |

| Canadá | |

| México |

Perguntas frequentes sobre pesquisa de mercado de energia térmica da América do Norte

Qual é o tamanho do mercado de energia térmica da América do Norte?

O tamanho do mercado de energia térmica da América do Norte deverá atingir 655,91 gigawatts em 2024 e crescer a um CAGR de 0,91% para atingir 686,19 gigawatts até 2029.

Qual é o tamanho atual do mercado de energia térmica da América do Norte?

Em 2024, o tamanho do mercado de energia térmica da América do Norte deverá atingir 655,91 gigawatts.

Quem são os principais atores do mercado de energia térmica da América do Norte?

NextEra Energy, Inc., Dominion Energy, Inc., Duke Energy Corporation, Southern Company, American Electric Power Company Inc são as principais empresas que operam no mercado de energia térmica da América do Norte.

Que anos esse mercado de energia térmica da América do Norte cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de energia térmica da América do Norte foi estimado em 650 gigawatts. O relatório abrange o tamanho histórico do mercado de energia térmica da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de energia térmica da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Energia Térmica da América do Norte

Estatísticas para a participação de mercado de energia térmica da América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de energia térmica da América do Norte inclui uma previsão de mercado para 2024 a 2029) e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.