| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Volume do Mercado (2024) | 6.41 Million tons |

| Volume do Mercado (2029) | 8.38 Million tons |

| CAGR | 5.50 % |

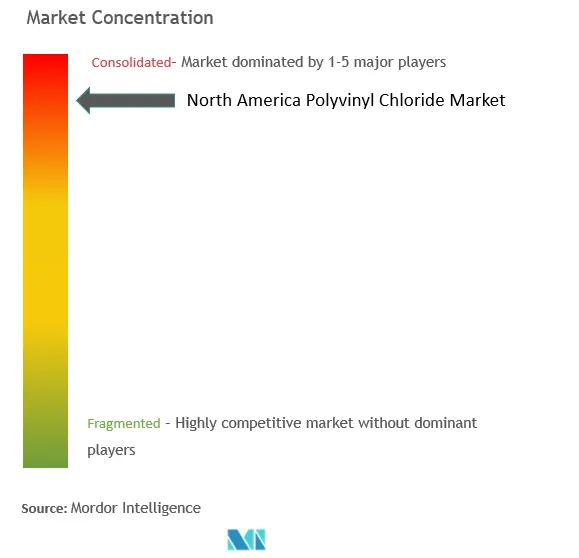

| Concentração do Mercado | Alto |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de cloreto de polivinila (PVC) da América do Norte

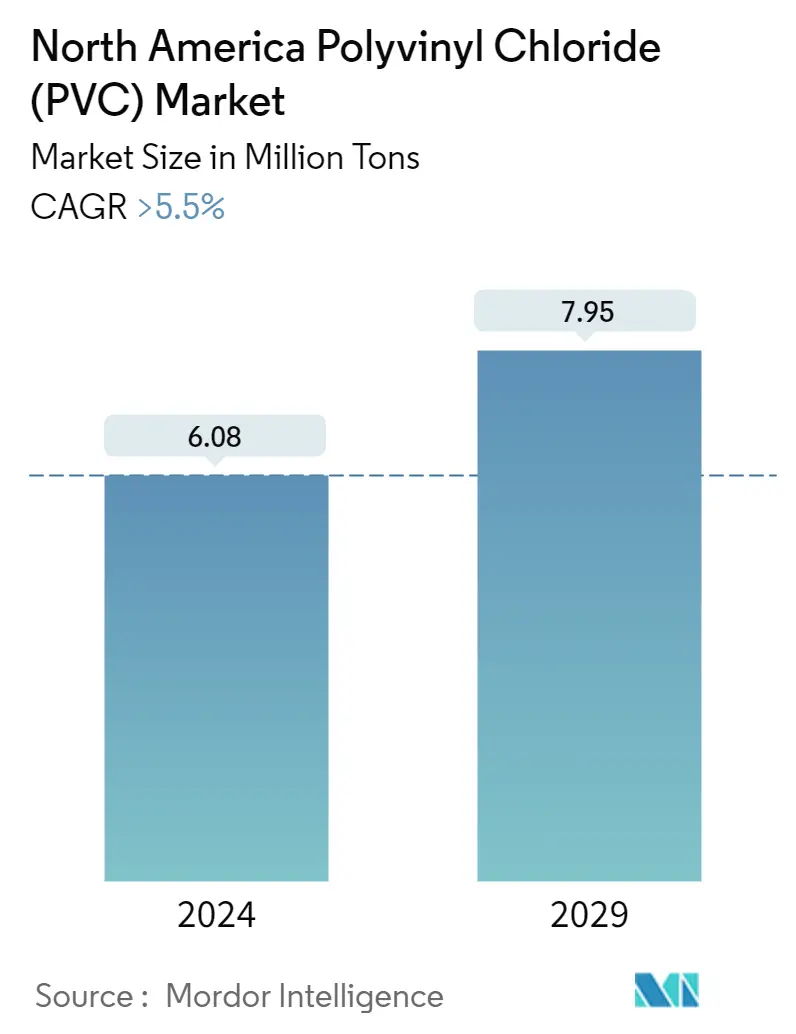

O tamanho do mercado de cloreto de polivinila da América do Norte é estimado em 6,08 milhões de toneladas em 2024, e deverá atingir 7,95 milhões de toneladas até 2029, crescendo a um CAGR superior a 5,5% durante o período de previsão (2024-2029).

O surto de COVID-19 afetou significativamente o setor de construção norte-americano devido a proibições e restrições impostas pelo governo, limitando assim o crescimento do mercado de cloreto de polivinila na região. Mas desde que estas restrições foram levantadas em 2021, o sector tem estado bem. É provável que isso traga o mercado de volta à trajetória de crescimento que foi estudada durante o período de previsão.

- No médio prazo, o uso crescente de plásticos na indústria da construção e o aumento das aplicações no setor de saúde provavelmente impulsionarão o mercado de cloreto de polivinila na América do Norte.

- Por outro lado, os efeitos nocivos do polivinil nas pessoas e no meio ambiente retardarão o crescimento do mercado estudado nos próximos anos.

- Além disso, reciclar o cloreto de polivinila e usá-lo cada vez mais em carros elétricos pode trazer uma chance no futuro.

- Na América do Norte, os Estados Unidos são o maior produtor de cloreto de polivinilo e é provável que continuem a ser o maior produtor também nos próximos anos, uma vez que as indústrias que o utilizam deverão crescer ainda mais.

Tendências de mercado de cloreto de polivinila (PVC) da América do Norte

Demanda crescente da indústria da construção

- Os tubos de PVC têm sido utilizados na construção civil há mais de 60 anos, pois oferecem valiosas economias de energia durante a produção, distribuição de baixo custo e uma vida útil segura e livre de manutenção. Esses tubos são amplamente utilizados em sistemas de tubulação para água, resíduos e drenagem, pois não sofrem acúmulo, incrustações, corrosão ou corrosão e fornecem superfícies lisas, reduzindo os requisitos de energia para bombeamento.

- O piso de PVC apresenta diversos benefícios, como durabilidade, liberdade de efeitos estéticos, facilidade de instalação, facilidade de limpeza, reciclabilidade, etc. Outra área da indústria da construção onde o PVC é utilizado é nas coberturas. É utilizado principalmente devido à sua baixa necessidade de manutenção, pois dura mais de 30 anos.

- Na região da América do Norte, espera-se que a indústria da construção testemunhe um crescimento moderado, apoiado por estradas e pontes unifamiliares e pela construção institucional nos próximos anos. Nos Estados Unidos, as regiões sul e oeste são as regiões-chave para o crescimento, com Nevada, Texas e Novo México liderando as perspectivas de crescimento. No Canadá, espera-se que a indústria da construção em geral retome o seu crescimento durante o período de previsão, apoiada por uma recuperação na construção não-construtiva.

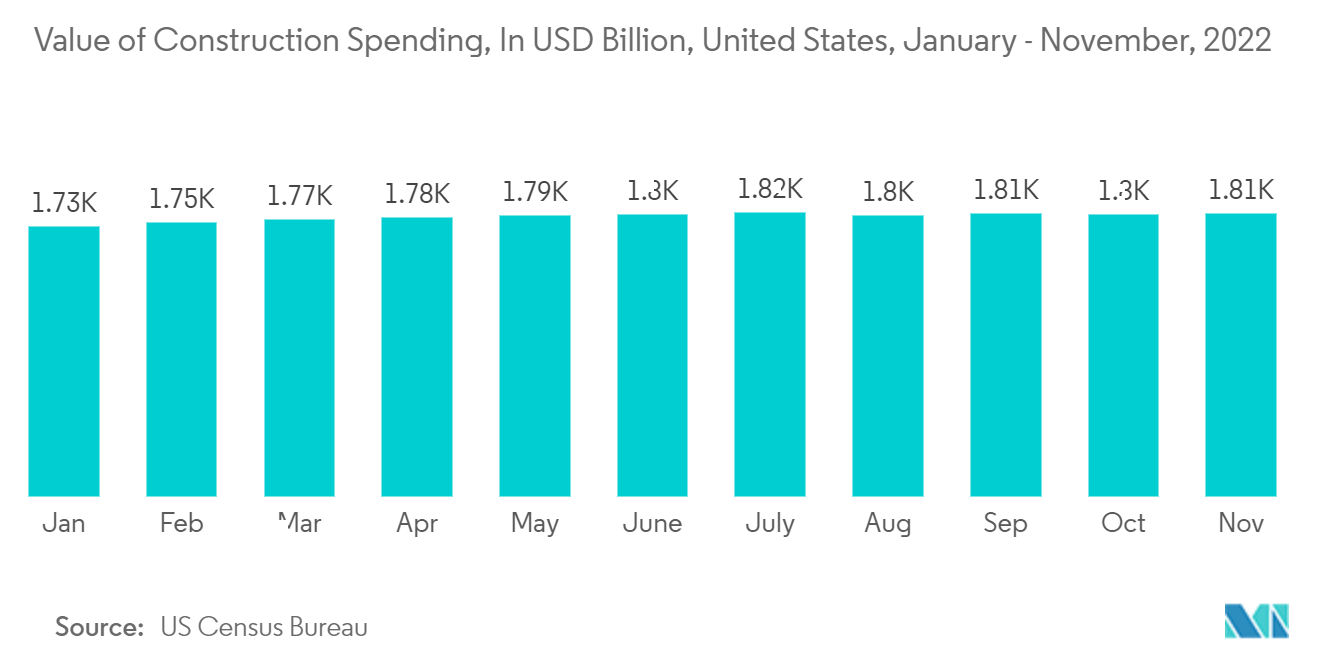

- Os Estados Unidos têm uma participação importante na indústria da construção na América do Norte. Além dos Estados Unidos, o Canadá e o México também contribuem significativamente para os investimentos do sector da construção. De acordo com o US Census Bureau, durante Novembro de 2022, os gastos com construção nos Estados Unidos foram estimados a uma taxa anual ajustada sazonalmente de 1.807,5 mil milhões de dólares, 0,2% mais do que a estimativa revista de Outubro de mil milhões de dólares.

- No Canadá, vários projetos governamentais, incluindo a Iniciativa de Habitação Acessível (AHI), o New Building Canada Plan (NBCP) e o Made in Canada, pretendem apoiar enormemente a expansão do setor. Além disso, como parte do Plano de Investimento no Canadá, o governo anunciou planos para investir quase 140 mil milhões de dólares em desenvolvimento de infra-estruturas no país até 2028.

- O setor de construção civil é a espinha dorsal da economia mexicana. Nas últimas cinco décadas, o México urbanizou-se mais rapidamente do que a maioria dos países da OCDE (Organização para a Cooperação e Desenvolvimento Económico). Além disso, no México, o Programa De Vivienda Social, ou programa de habitação social, teve um aumento orçamental de 179% para 200 milhões de dólares em 2021, apoiando assim as despesas de construção. Além disso, espera-se que as facilidades de empréstimo e os regimes hipotecários favoráveis beneficiem a construção residencial no país.

- Nos próximos anos, a indústria da construção civil provavelmente precisará de mais cloreto de polivinila devido a todas as razões acima.

Os Estados Unidos dominarão o crescimento do mercado

Os Estados Unidos possuem uma das maiores indústrias de construção da América do Norte. De acordo com o United States Census Bureau, o valor anual das novas construções implementadas nos Estados Unidos representou 1.626.444 milhões de dólares em 2021, em comparação com 1.499.570 milhões de dólares em 2020.

- Além disso, a construção não residencial nos Estados Unidos atingiu 930.135 milhões de dólares em Novembro de 2022, o que representa um aumento de 11,79 por cento em relação a Novembro de 2021, de acordo com estatísticas do US Census Bureau.

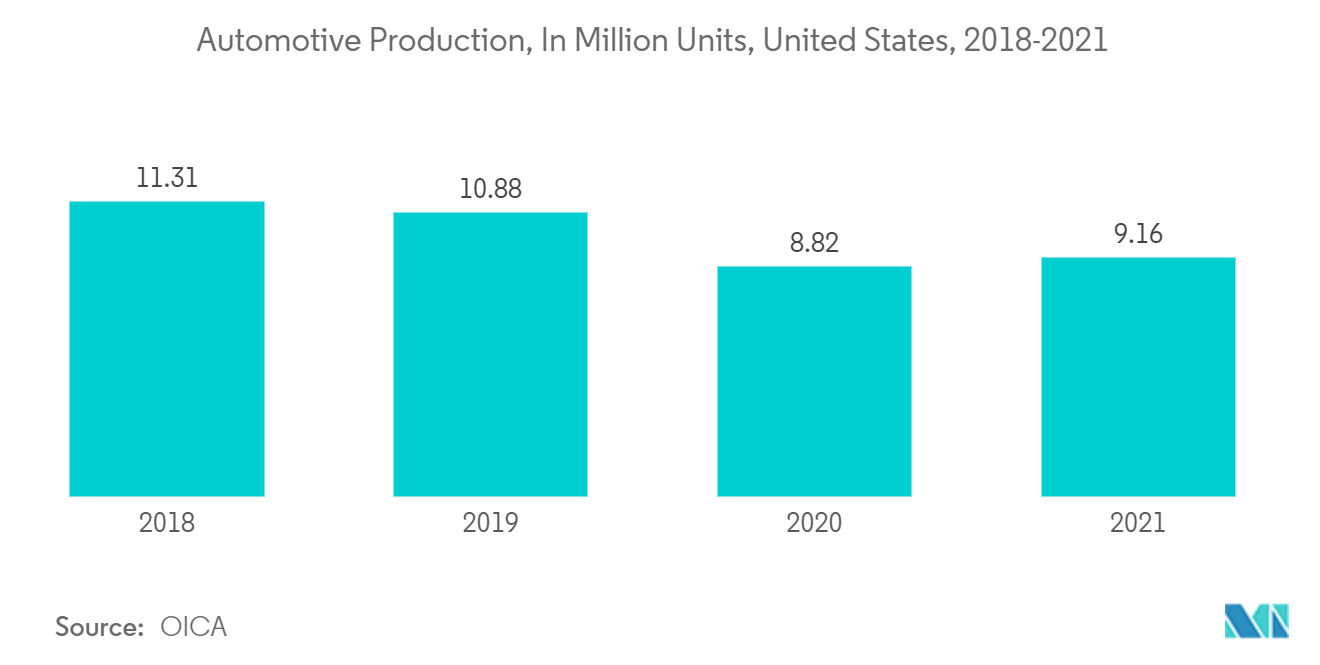

- Devido ao seu peso leve, o cloreto de polivinila (PVC) é amplamente utilizado na indústria automotiva. O PVC possui boa flexibilidade, estabilidade térmica, resistência ao fogo e alto brilho. O PVC pode ser moldado em vários produtos flexíveis e rígidos e suporta extrusão, moldagem por injeção, moldagem por compressão e moldagem por sopro. Os Estados Unidos são o segundo maior fabricante automotivo, depois da China. Em 2021, o país produziu 9,16 milhões de unidades, um aumento de 3,8% em comparação com 8,8 milhões de unidades em 2020.

- No entanto, os Estados Unidos são o segundo maior mercado para veículos elétricos. Nos Estados Unidos, de acordo com o EV Revenues, em 2021, os registos totais de veículos plug-in do país representaram cerca de 6.56.900 unidades, registando uma taxa de crescimento de 100% face a 2020. Em julho de 2022, 63.366 veículos elétricos híbridos ( HEVs) foram vendidos nos Estados Unidos, registrando uma taxa de declínio de 14,7% em relação às vendas em julho de 2021.

- Durante o período de previsão, espera-se que todos os fatores acima tenham um grande efeito no mercado analisado.

Visão geral da indústria de cloreto de polivinila (PVC) da América do Norte

O mercado norte-americano de cloreto de polivinila está consolidado entre os cinco principais players. As principais empresas têm se concentrado em fornecer materiais melhores para diversas indústrias de usuários finais. Os principais fabricantes (sem nenhuma ordem específica) de PVCs norte-americanos são Formosa Plastics Corporation, Shin-Etsu Chemical Co. Ltd., Occidental Petroleum Corporation, Orbia (Mexichem SAB de CV) e Westlake Corporation.

Líderes de mercado de cloreto de polivinila (PVC) da América do Norte

-

Formosa Plastics Corporation

-

Shin-Etsu Chemical Co., Ltd.

-

Orbia (Mexichem SAB de CV)

-

Occidental Petroleum Corporation

-

Westlake Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de cloreto de polivinila (PVC) da América do Norte

- Dezembro de 2022 Wavin, uma divisão da empresa de Construção e Infraestrutura da Orbia, introduziu um portfólio de soluções de água potável de base biológica para fornecer às concessionárias de água e empreiteiros de infraestrutura uma linha de produtos sustentáveis de ponta. Os novos produtos da Wavin são feitos com PVC de base biológica que substitui o etileno por um bioetileno alternativo derivado de um fluxo de resíduos de biomassa e utiliza óleo vegetal.

- Agosto de 2022 Aurora Plastics expandiu suas operações localizadas em Streetsboro, Ohio. Com mais de 100 milhões de libras de capacidade adicional, a expansão permitirá à empresa aumentar sua capacidade de composição termoplástica em PVC rígido, ligas de PVC rígido e CPVC.

Segmentação da indústria de cloreto de polivinila (PVC) da América do Norte

O cloreto de polivinila é forte e leve, durável contra intempéries, apodrecimento, corrosão química e abrasão, versátil e fácil de usar, pois pode ser cortado, moldado, soldado e unido em qualquer estilo. O mercado norte-americano de cloreto de polivinila (PVC) é segmentado por tipo de produto (PVC rígido, PVC flexível, PVC com baixa emissão de fumaça e PVC clorado), aplicação (tubos e acessórios, filmes e folhas, fios e cabos, garrafas, perfis, mangueiras e tubos e outras aplicações), indústria de usuário final (construção civil, automotiva, elétrica e eletrônica, embalagens, calçados, saúde e outras indústrias de usuário final) e geografia (Estados Unidos, Canadá e México). O relatório também oferece o tamanho e as previsões dos mercados para três países da região. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (toneladas).

| Tipo de Produto | PVC rígido | PVC rígido transparente | |

| PVC rígido não transparente | |||

| PVC flexível | PVC flexível transparente | ||

| PVC flexível não transparente | |||

| PVC com baixo teor de fumaça | |||

| PVC Clorado | |||

| Aplicativo | Tubos e conexões | ||

| Filmes e Folhas | |||

| Fios e Cabos | |||

| Garrafas | |||

| Perfis, mangueiras e tubos | |||

| Outras aplicações | |||

| Indústria do usuário final | Assistência médica | ||

| Automotivo | |||

| Elétrica e Eletrônica | |||

| Embalagem | |||

| Calçados | |||

| Construção e Construção | |||

| Outras indústrias de usuários finais | |||

| Geografia | Estados Unidos | ||

| Canadá | |||

| México | |||

Perguntas frequentes sobre pesquisa de mercado de cloreto de polivinila (PVC) na América do Norte

Qual é o tamanho do mercado de cloreto de polivinila da América do Norte?

O tamanho do mercado de cloreto de polivinila da América do Norte deverá atingir 6,08 milhões de toneladas em 2024 e crescer a um CAGR superior a 5,5% para atingir 7,95 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de cloreto de polivinila na América do Norte?

Em 2024, o tamanho do mercado de cloreto de polivinila da América do Norte deverá atingir 6,08 milhões de toneladas.

Quem são os principais atores do mercado de cloreto de polivinila da América do Norte?

Formosa Plastics Corporation, Shin-Etsu Chemical Co., Ltd., Orbia (Mexichem SAB de CV), Occidental Petroleum Corporation, Westlake Corporation são as principais empresas que operam no mercado de cloreto de polivinila (PVC) da América do Norte.

Que anos esse mercado de cloreto de polivinila da América do Norte cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de cloreto de polivinila da América do Norte foi estimado em 5,76 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de cloreto de polivinila da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de cloreto de polivinila da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Nossos relatórios mais vendidos

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Relatório da Indústria de PVC da América do Norte

Estatísticas para a participação de mercado de PVC da América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de PVC da América do Norte inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

_Market.webp)