Tamanho do mercado de nutracêuticos para animais de estimação na América do Norte

|

|

Período de Estudo | 2017 - 2029 |

|

|

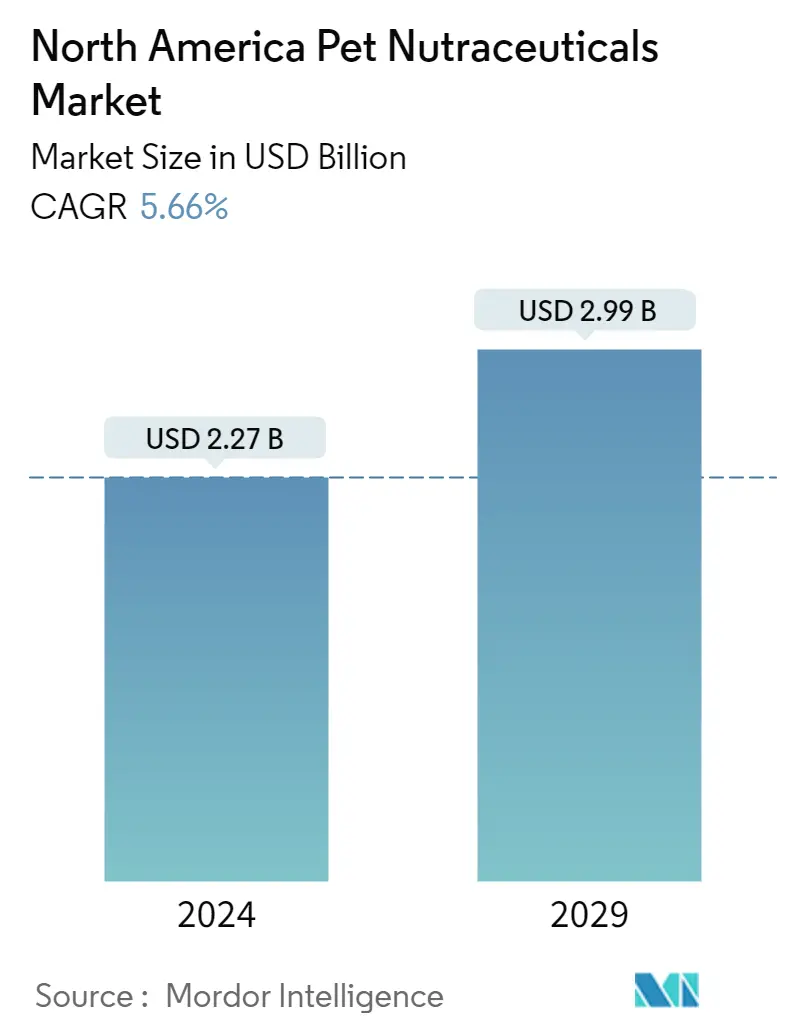

Tamanho do Mercado (2024) | USD 2.39 Billion |

|

|

Tamanho do Mercado (2029) | USD 3.15 Billion |

|

|

Maior participação por animais de estimação | Cães |

|

|

CAGR (2024 - 2029) | 5.66 % |

|

|

Maior participação por país | Estados Unidos |

|

|

Concentração do Mercado | Médio |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de nutracêuticos para animais de estimação na América do Norte

O tamanho do mercado de nutracêuticos pet da América do Norte é estimado em US$ 2,27 bilhões em 2024, e deverá atingir US$ 2,99 bilhões até 2029, crescendo a um CAGR de 5,66% durante o período de previsão (2024-2029).

Os cães são os principais consumidores de nutracêuticos, pois são suscetíveis a muitos problemas de saúde, como problemas nas articulações e problemas digestivos.

- Os nutracêuticos para animais de estimação são suplementos formulados especificamente para melhorar a saúde e o bem-estar dos animais de estimação. Em 2022, eles representavam 2,8% do mercado norte-americano de alimentos para animais de estimação. A participação dos nutracêuticos aumentou 9,9% em 2022 em comparação com 2017, principalmente devido à crescente conscientização dos donos de animais de estimação sobre a importância dos cuidados de saúde preventivos. Em 2021, um estudo revelou que quatro em cada 10 proprietários de cães e gatos nos Estados Unidos prestaram mais atenção à saúde dos seus animais de estimação desde o início da pandemia.

- Os cães representaram a maior parte do mercado de nutracêuticos, avaliado em 1,24 mil milhões de dólares, seguidos pelos gatos e outros animais de estimação, com 581,4 milhões de dólares e 226 milhões de dólares, respetivamente. A maior parcela de cães se deve principalmente à sua população maior em comparação com outros animais de estimação. Em 2022, havia 144 milhões de cães na região, enquanto os gatos e outros animais de estimação representavam 96,5 milhões e 104,9 milhões, respetivamente. Os Estados Unidos têm a maior população de animais de estimação da região, representando 69% (239 milhões). Além disso, sabe-se que os cães sofrem de uma ampla gama de problemas de saúde, como problemas nas articulações, alergias de pele e problemas digestivos, o que levou ao aumento da demanda por nutracêuticos na região. Articulação/mobilidade, deficiência de vitaminas, saúde geral, pelagem e imunidade estão entre as condições mais populares em que os donos de animais de estimação gastam dinheiro com cães e gatos.

- A tendência crescente de humanização entre os donos de animais de estimação, o envelhecimento da população de animais de estimação, as crescentes necessidades especializadas e a ascensão dos canais de comércio eletrônico são os principais fatores que impulsionam o mercado, e prevê-se que registre um CAGR de 5,0% durante o período de previsão.

Os Estados Unidos dominaram o mercado nutracêutico, com vitaminas e minerais como principais nutracêuticos

- O mercado norte-americano de nutracêuticos para animais de estimação testemunhou um crescimento significativo e deverá continuar esta tendência durante o período de previsão. Um dos principais impulsionadores deste crescimento é a tendência crescente de humanização dos animais de estimação, onde os donos de animais de estimação tratam cada vez mais os seus animais de estimação como membros da família e se concentram na sua saúde e bem-estar geral.

- Os Estados Unidos dominaram o mercado e responderam por 88,7% do valor do mercado nutracêutico para animais de estimação na América do Norte em 2022 undefined. O domínio dos Estados Unidos se deve principalmente à maior população de animais de estimação no país, com 239,1 milhões de animais de estimação em 2022, o que representa cerca de 69,2% da população de animais de estimação norte-americana. Com esta enorme população de animais de estimação, o valor de mercado de nutracêuticos para animais de estimação nos EUA deverá registrar um CAGR de 5,0% durante o período de previsão.

- O Canadá tem a segunda maior participação de mercado, respondendo por US$ 126,4 milhões em 2022. Ele tem a segunda maior participação devido ao menor número de famílias que adotam animais de estimação do que os animais de estimação adotados nos Estados Unidos. Espera-se que o país registre um CAGR de 9,0% durante o período de previsão, pois há um aumento na conscientização sobre a saúde dos animais de estimação e nos gastos crescentes com animais de estimação. Por exemplo, a população de animais de estimação no Canadá era de 28,3 milhões em 2022.

- O México foi responsável por cerca de 3,8% da participação de mercado em 2022. A limitada participação de mercado do país se deve principalmente à limitada população de animais de estimação no país. Porém, com a tendência crescente na humanização dos animais de estimação, prevê-se registrar um CAGR de 9,4% durante o período de previsão.

- O mercado de nutracêuticos para animais de estimação no resto da América do Norte deverá registrar um CAGR de 10,5% durante o período de previsão. Prevê-se que o foco crescente dos donos de animais de estimação na saúde e no bem-estar dos animais de estimação impulsione o mercado durante o período de previsão.

Tendências do mercado de nutracêuticos para animais de estimação na América do Norte

- A crescente aquisição de cães em abrigos de animais e o ecossistema de animais de estimação em evolução estão impulsionando o crescimento do mercado

- A baixa manutenção e o conforto estão impulsionando a adoção de outros animais de estimação

Visão geral da indústria de nutracêuticos para animais de estimação na América do Norte

O mercado norte-americano de nutracêuticos para animais de estimação está moderadamente consolidado, com as cinco principais empresas ocupando 56,78%. Os principais players deste mercado são ADM, Mars Incorporated, Nestlé (Purina), Schell Kampeter Inc. (Diamond Pet Foods) e Vetoquinol (classificados em ordem alfabética).

Líderes de mercado de nutracêuticos para animais de estimação na América do Norte

ADM

Mars Incorporated

Nestle (Purina)

Schell & Kampeter Inc. (Diamond Pet Foods)

Vetoquinol

Other important companies include Alltech, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), Dechra Pharmaceuticals PLC, Nutramax Laboratories Inc., Virbac.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de nutracêuticos para animais de estimação na América do Norte

- Fevereiro de 2023 A ADM inaugurou sua nova unidade de produção de probióticos e pós-bióticos na Espanha. A instalação fornecerá esses suplementos para a América do Norte, EMEA e Ásia-Pacífico.

- Janeiro de 2023 Wellness Pet Company Inc., uma subsidiária do Clearlake Capital Group LP, lançou uma nova linha de suplementos desenvolvidos para cães, que priorizam o fornecimento de vantagens diárias à saúde para promover o bem-estar geral. Esses produtos ajudam a atender à abordagem proativa dos pais dos animais de estimação para saúde e bem-estar a longo prazo.

- Janeiro de 2023 A Mars Incorporated fez parceria com o Broad Institute para criar um banco de dados de acesso aberto de genomas de cães e gatos para promover o cuidado preventivo de animais de estimação. O objetivo é desenvolver medicamentos e dietas de precisão mais eficazes que levem a avanços científicos para o futuro da saúde dos animais de estimação.

Relatório de mercado de nutracêuticos para animais de estimação da América do Norte – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

-

4.1 População de animais de estimação

- 4.1.1 Gatos

- 4.1.2 Cães

- 4.1.3 Outros animais de estimação

- 4.2 Despesas com animais de estimação

- 4.3 Quadro regulamentar

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

-

5.1 Subproduto

- 5.1.1 Bioativos do Leite

- 5.1.2 Ácidos gordurosos de omega-3

- 5.1.3 Probióticos

- 5.1.4 Proteínas e Peptídeos

- 5.1.5 Vitaminas e minerais

- 5.1.6 Outros Nutracêuticos

-

5.2 Animais de estimação

- 5.2.1 Gatos

- 5.2.2 Cães

- 5.2.3 Outros animais de estimação

-

5.3 Canal de distribuição

- 5.3.1 Lojas de conveniência

- 5.3.2 Canal on-line

- 5.3.3 Lojas especializadas

- 5.3.4 Supermercados/Hipermercados

- 5.3.5 Outros canais

-

5.4 País

- 5.4.1 Canadá

- 5.4.2 México

- 5.4.3 Estados Unidos

- 5.4.4 Resto da América do Norte

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis de empresa

- 6.4.1 ADM

- 6.4.2 Alltech

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Dechra Pharmaceuticals PLC

- 6.4.5 Mars Incorporated

- 6.4.6 Nestle (Purina)

- 6.4.7 Nutramax Laboratories Inc.

- 6.4.8 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.9 Vetoquinol

- 6.4.10 Virbac

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE PET FOOD

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- POPULAÇÃO DE GATOS ANIMAIS DE ESTIMAÇÃO, NÚMERO, AMÉRICA DO NORTE, 2017 - 2022

- Figura 2:

- POPULAÇÃO DE CÃES ANIMAIS DE ESTIMAÇÃO, NÚMERO, AMÉRICA DO NORTE, 2017 - 2022

- Figura 3:

- POPULAÇÃO DE ANIMAIS DE ESTIMAÇÃO DE OUTROS ANIMAIS DE ESTIMAÇÃO, NÚMERO, AMÉRICA DO NORTE, 2017 - 2022

- Figura 4:

- DESPESAS COM PET POR GATO, USD, AMÉRICA DO NORTE, 2017 - 2022

- Figura 5:

- DESPESAS COM ANIMAIS DE ESTIMAÇÃO POR CÃO, USD, AMÉRICA DO NORTE, 2017 - 2022

- Figura 6:

- DESPESAS COM ANIMAIS DE ESTIMAÇÃO POR OUTRO ANIMAL DE ESTIMAÇÃO, USD, AMÉRICA DO NORTE, 2017 - 2022

- Figura 7:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 8:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PET, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 9:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR CATEGORIAS DE SUBPRODUTOS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 10:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR CATEGORIAS DE SUBPRODUTO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 11:

- PARTICIPAÇÃO DO VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR CATEGORIAS DE SUBPRODUTOS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 12:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR CATEGORIAS DE SUBPRODUTOS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 13:

- VOLUME DE BIOATIVOS DO LEITE, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 14:

- VALOR DOS BIOATIVOS DO LEITE, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 15:

- PARTE DE VALOR DOS BIOATIVOS DO LEITE POR CANAL DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 16:

- VOLUME DE ÁCIDOS GRAXOS ÔMEGA-3, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 17:

- VALOR DOS ÁCIDOS GRAXOS ÔMEGA-3, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 18:

- PARTICIPAÇÃO DE VALOR DE ÁCIDOS GRAXOS ÔMEGA-3 POR CANAL DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 19:

- VOLUME DE PROBIÓTICOS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 20:

- VALOR DOS PROBIÓTICOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 21:

- PARTICIPAÇÃO DE VALOR DE PROBIÓTICOS POR CANAL DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 22:

- VOLUME DE PROTEÍNAS E PEPTÍDEOS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 23:

- VALOR DE PROTEÍNAS E PEPTÍDEOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 24:

- PARTE DE VALOR DE PROTEÍNAS E PEPTÍDEOS POR CANAL DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 25:

- VOLUME DE VITAMINAS E MINERAIS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 26:

- VALOR DE VITAMINAS E MINERAIS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 27:

- PARTE DE VALOR DE VITAMINAS E MINERAIS POR CANAL DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 28:

- VOLUME DE OUTROS NUTRACÊUTICOS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 29:

- VALOR DE OUTROS NUTRACÊUTICOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 30:

- PARTICIPAÇÃO DE VALOR DE OUTROS NUTRACÊUTICOS POR CANAL DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 31:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR TIPO DE PET, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 32:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR TIPO DE PET, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 33:

- PARTICIPAÇÃO DO VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR TIPO DE PET, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 34:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR TIPO DE PET, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 35:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA GATOS PET, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 36:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA GATOS PET, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 37:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/ SUPLEMENTOS PARA PET CAT POR CATEGORIAS DE NUTRACÊUTICOS/ SUPLEMENTOS PARA PET, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 38:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA CÃES DE ESTIMAÇÃO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 39:

- VALOR DE NUTRACÊUTICOS / SUPLEMENTOS PARA CÃES DE ESTIMAÇÃO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 40:

- PARTE DE VALOR DE NUTRACÊUTICOS/ SUPLEMENTOS PARA CÃES DE PET POR CATEGORIAS DE NUTRACÊUTICOS/ SUPLEMENTOS PARA PET, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 41:

- VOLUME DE OUTROS ANIMAIS DE ESTIMAÇÃO NUTRACÊUTICOS/SUPLEMENTOS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 42:

- VALOR DE OUTROS NUTRACÊUTICOS/SUPLEMENTOS PARA ANIMAIS DE ESTIMAÇÃO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 43:

- PARTICIPAÇÃO DE VALOR DE OUTROS NUTRACÊUTICOS/ SUPLEMENTOS PARA ANIMAIS DE ESTIMAÇÃO POR CATEGORIAS DE NUTRACÊUTICOS/ SUPLEMENTOS PARA PET, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 44:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS VIA CANAIS DE DISTRIBUIÇÃO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 45:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PET VENDIDOS VIA CANAIS DE DISTRIBUIÇÃO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 46:

- PARTICIPAÇÃO DO VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS VIA CANAIS DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 47:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS VIA CANAIS DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 48:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS EM LOJAS DE CONVENIÊNCIA, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 49:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS EM LOJAS DE CONVENIÊNCIA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 50:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS EM LOJAS DE CONVENIÊNCIA POR CATEGORIAS DE SUBPRODUTOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 51:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS VIA CANAL ONLINE, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 52:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS VIA CANAL ONLINE, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 53:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PET VENDIDOS VIA CANAL ONLINE POR CATEGORIAS DE SUBPRODUTOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 54:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS EM LOJAS ESPECIALIZADAS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 55:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS EM LOJAS ESPECIAIS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 56:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS EM LOJAS ESPECIALIZADAS POR CATEGORIAS DE SUBPRODUTOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 57:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PET VENDIDOS VIA SUPERMERCADOS/HIPERMERCADOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 58:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PET VENDIDOS VIA SUPERMERCADOS/HIPERMERCADOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 59:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS EM SUPERMERCADOS/HIPERMERCADOS POR CATEGORIAS DE SUBPRODUTOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 60:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS VIA OUTROS CANAIS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 61:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PET VENDIDOS VIA OUTROS CANAIS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 62:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET VENDIDOS POR OUTROS CANAIS POR CATEGORIAS DE SUBPRODUTOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 63:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PET POR PAÍS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 64:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PET POR PAÍS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 65:

- PARTICIPAÇÃO DO VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR PAÍS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 66:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR PAÍS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 67:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET, TONELADA MÉTRICA, CANADÁ, 2017 - 2029

- Figura 68:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET, USD, CANADÁ, 2017 - 2029

- Figura 69:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR SUBPRODUTO, %, CANADÁ, 2022 E 2029

- Figura 70:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PET, TONELADAS MÉTRICAS, MÉXICO, 2017 - 2029

- Figura 71:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PET, USD, MÉXICO, 2017 - 2029

- Figura 72:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR SUBPRODUTO, %, MÉXICO, 2022 E 2029

- Figura 73:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 74:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PET, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 75:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET POR SUBPRODUTO, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 76:

- VOLUME DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET, TONELADA MÉTRICA, RESTO DA AMÉRICA DO NORTE, 2017 - 2029

- Figura 77:

- VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PARA PET, USD, RESTO DA AMÉRICA DO NORTE, 2017 - 2029

- Figura 78:

- PARTICIPAÇÃO DE VALOR DE NUTRACÊUTICOS/SUPLEMENTOS PET POR SUBPRODUTO, %, RESTO DA AMÉRICA DO NORTE, 2022 E 2029

- Figura 79:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, AMÉRICA DO NORTE, 2017 - 2023

- Figura 80:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, AMÉRICA DO NORTE, 2017 - 2023

- Figura 81:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, AMÉRICA DO NORTE, 2022

Segmentação da indústria de nutracêuticos para animais de estimação na América do Norte

Bioativos do leite, ácidos graxos ômega-3, probióticos, proteínas e peptídeos, vitaminas e minerais são cobertos como segmentos por subproduto. Gatos e cães são cobertos como segmentos por animais de estimação. Lojas de conveniência, canal on-line, lojas especializadas, supermercados/hipermercados são cobertos como segmentos por Canal de Distribuição. Canadá, México e Estados Unidos são cobertos como segmentos por País.

- Os nutracêuticos para animais de estimação são suplementos formulados especificamente para melhorar a saúde e o bem-estar dos animais de estimação. Em 2022, eles representavam 2,8% do mercado norte-americano de alimentos para animais de estimação. A participação dos nutracêuticos aumentou 9,9% em 2022 em comparação com 2017, principalmente devido à crescente conscientização dos donos de animais de estimação sobre a importância dos cuidados de saúde preventivos. Em 2021, um estudo revelou que quatro em cada 10 proprietários de cães e gatos nos Estados Unidos prestaram mais atenção à saúde dos seus animais de estimação desde o início da pandemia.

- Os cães representaram a maior parte do mercado de nutracêuticos, avaliado em 1,24 mil milhões de dólares, seguidos pelos gatos e outros animais de estimação, com 581,4 milhões de dólares e 226 milhões de dólares, respetivamente. A maior parcela de cães se deve principalmente à sua população maior em comparação com outros animais de estimação. Em 2022, havia 144 milhões de cães na região, enquanto os gatos e outros animais de estimação representavam 96,5 milhões e 104,9 milhões, respetivamente. Os Estados Unidos têm a maior população de animais de estimação da região, representando 69% (239 milhões). Além disso, sabe-se que os cães sofrem de uma ampla gama de problemas de saúde, como problemas nas articulações, alergias de pele e problemas digestivos, o que levou ao aumento da demanda por nutracêuticos na região. Articulação/mobilidade, deficiência de vitaminas, saúde geral, pelagem e imunidade estão entre as condições mais populares em que os donos de animais de estimação gastam dinheiro com cães e gatos.

- A tendência crescente de humanização entre os donos de animais de estimação, o envelhecimento da população de animais de estimação, as crescentes necessidades especializadas e a ascensão dos canais de comércio eletrônico são os principais fatores que impulsionam o mercado, e prevê-se que registre um CAGR de 5,0% durante o período de previsão.

| Subproduto | Bioativos do Leite |

| Ácidos gordurosos de omega-3 | |

| Probióticos | |

| Proteínas e Peptídeos | |

| Vitaminas e minerais | |

| Outros Nutracêuticos | |

| Animais de estimação | Gatos |

| Cães | |

| Outros animais de estimação | |

| Canal de distribuição | Lojas de conveniência |

| Canal on-line | |

| Lojas especializadas | |

| Supermercados/Hipermercados | |

| Outros canais | |

| País | Canadá |

| México | |

| Estados Unidos | |

| Resto da América do Norte |

Definição de mercado

- FUNÇÕES - Os alimentos para animais de estimação geralmente têm como objetivo fornecer uma nutrição completa e balanceada ao animal de estimação, mas são usados principalmente como produtos funcionais. O escopo inclui alimentos e suplementos consumidos por animais de estimação, incluindo dietas veterinárias. Suplementos/nutracêuticos fornecidos diretamente aos animais de estimação são considerados dentro do escopo.

- REVENDEDORES - As empresas que atuam na revenda de rações para animais de estimação sem agregação de valor foram excluídas do escopo de mercado, para evitar dupla contabilização.

- CONSUMIDORES FINAIS - Os donos de animais de estimação são considerados os consumidores finais do mercado estudado.

- CANAIS DE DISTRIBUIÇÃO - Supermercados/hipermercados, lojas especializadas, lojas de conveniência, canais online e outros canais são considerados dentro do escopo. As lojas que fornecem exclusivamente produtos básicos e personalizados para animais de estimação são consideradas no âmbito das lojas especializadas.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 IDENTIFICAR AS VARIÁVEIS PRINCIPAIS: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura