Tamanho do mercado de ingredientes de proteína de ervilha da América do Norte

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 492.7 Milhões de dólares | |

| Tamanho do Mercado (2029) | 608 Milhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 5.58 % | |

| Maior participação por país | Estados Unidos | |

| Concentração do Mercado | Médio | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de ingredientes de proteína de ervilha na América do Norte

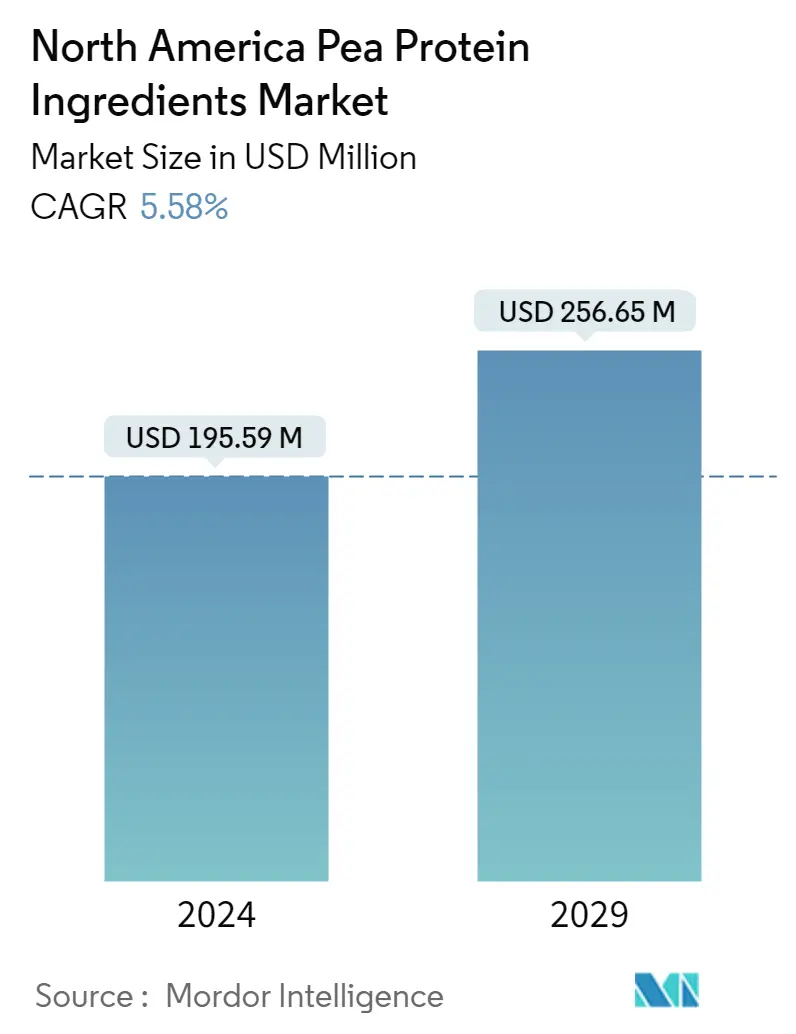

O tamanho do mercado de ingredientes de proteína de ervilha da América do Norte é estimado em US$ 195,59 milhões em 2024, e deve atingir US$ 256,65 milhões até 2029, crescendo a um CAGR de 5,58% durante o período de previsão (2024-2029).

O setor de alimentos e bebidas representou grande participação em 2022, com uma demanda crescente por produtos alternativos à carne.

- O segmento de alimentos e bebidas é o principal segmento de aplicação de proteínas de ervilha na região, liderado por alternativas à carne e produtos alimentícios RTE/RTC. Em 2022, esses dois subsegmentos detinham uma participação em volume de 57% no total de proteína de ervilha consumida na América do Norte. Outro segmento importante da proteína de ervilha é o segmento de suplementos, que registrou um CAGR de 4,47% no período do estudo. Este progresso indica uma tendência de os suplementos se tornarem uma parte comum da vida diária e serem considerados mais saudáveis, satisfatórios e nutritivos.

- A crescente preferência por alimentos e bebidas à base de proteínas vegetais está levando as empresas a investir estrategicamente no setor. A América do Norte está se tornando um dos principais mercados estabelecidos para carne vegetal em todo o mundo, e espera-se que o segmento de carne e alternativas à carne cresça mais rapidamente no que diz respeito à proteína de ervilha. A projeção é que o segmento registre um CAGR de 10,48% no período de previsão.

- Na região, o veganismo está se tornando mais popular. Mais pessoas estão mudando para dietas veganas e comprando apenas produtos à base de plantas. Prevê-se que a crescente aceitação de dietas veganas seja vantajosa para os fabricantes de suplementos proteicos à base de plantas. Em 2021, estimava-se que 0,5% da população dos EUA (1,62 milhões) era vegana. Embora um pequeno número de americanos seja vegano, na realidade, o número de pessoas que não são completamente veganas, mas que aspiram ser, é muito maior. 39% dos americanos afirmam que as suas dietas não consistem inteiramente em alimentos à base de plantas, mas querem tornar-se totalmente veganos, evitando o máximo possível de alimentos de origem animal.

- Os Estados Unidos mantiveram a sua posição de liderança na região em 2022. A proteína de ervilha ganhou uma força significativa no país devido à ampla aceitação por parte dos consumidores da versatilidade em diferentes aplicações. Os fabricantes também preferem a proteína de ervilha, citando sua capacidade de atender aos objetivos nutricionais, funcionais e de rótulo. O país foi seguido pelo México e pelo Canadá em termos de valor de mercado, impulsionado pelo setor de alimentos e bebidas.

- As empresas estão a aumentar a sua produção para responder à crescente procura de proteína de ervilha nos Estados Unidos. Em 2021, a Puris da Cargill lançou a sua nova instalação nos EUA com a previsão de duplicar a produção do seu ingrediente proteico de ervilha. Da mesma forma, a Ingredion expandiu sua linha tendência de soluções à base de plantas para a indústria de alimentos e bebidas, adicionando dois ingredientes à base de ervilha à sua fábrica de proteína de ervilha com sede em Nebraska. Prevê-se que esses constantes desenvolvimentos competitivos na região impulsionem ainda mais o crescimento do setor de FB, registrando um CAGR de 5,49%, em volume, durante o período de previsão.

- O México é o país que mais cresce no mercado global de proteína de ervilha. A projeção é registrar um CAGR de 8,05% em termos de valor no período de previsão. Há uma preocupação crescente em mitigar a ameaça de doenças graves, como as doenças cardiovasculares e a obesidade, associadas ao consumo excessivo de carne, que é o principal componente da comida mexicana. Cerca de 73% da população mexicana está acima do peso. Isto está a fazer com que as pessoas mudem para alternativas mais saudáveis, como produtos proteicos à base de ervilha, resultando assim no crescimento do mercado.

Tendências de mercado de ingredientes de proteína de ervilha na América do Norte

- Alimentos orgânicos para bebês para impulsionar o mercado no futuro

- Grandes players comerciais lideram o crescimento da indústria de panificação

- Bebida fortificada testemunhará um aumento nas vendas durante o período de previsão

- A mudança do consumidor em direção a dietas baixas em carboidratos representa uma ameaça ao crescimento do mercado

- Aumento na demanda por pacotes de dose única pode aumentar a produção

- Principais atores para focar na fortificação e no enriquecimento nutricional

- Alternativas lácteas testemunharão uma taxa de crescimento significativa

- Enfatizando a conscientização e a inovação; força motriz por trás do crescimento do mercado de nutrição para idosos

- Grandes oportunidades para produtos alternativos à carne

- O início eletrônico emergirá como um dos canais preferidos

- Principais participantes concentrando-se mais em ingredientes saudáveis após o COVID-19

- Nutrição esportiva/desempenho testemunhará um crescimento significativo durante o período de previsão

- Demanda constante dos Estados Unidos para apoiar o mercado

- Indústria cosmética será impulsionada pela sinergia de inovação e influência das mídias sociais

Visão geral da indústria de ingredientes de proteína de ervilha da América do Norte

O Mercado de Ingredientes de Proteína de Ervilha da América do Norte está moderadamente consolidado, com as cinco principais empresas ocupando 55,72%. Os principais players deste mercado são Archer Daniels Midland Company, Bunge Limited, International Flavors Fragrances, Inc., Kerry Group PLC e The Scoular Company (classificados em ordem alfabética).

Líderes de mercado de ingredientes de proteína de ervilha da América do Norte

Archer Daniels Midland Company

Bunge Limited

International Flavors & Fragrances, Inc.

Kerry Group PLC

The Scoular Company

Other important companies include Cargill Incorporated, Farbest-Tallman Foods Corporation, Glanbia PLC, Ingredion Incorporated, Roquette Frères.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ingredientes de proteína de ervilha da América do Norte

- Junho de 2022 Roquette, player global em ingredientes vegetais e pioneira em proteínas vegetais, anunciou o lançamento de sua nova linha NUTRALYS® de proteínas orgânicas texturizadas derivadas de ervilha e fava

- Abril de 2021 A Ingredion Inc. adicionou dois novos ingredientes ao seu segmento de proteína de ervilha vegetal. Lançou o isolado de proteína de ervilha Vitessense Pulse 1853 e o amido de ervilha Purity P 1002, que são 100% provenientes de fazendas norte-americanas de forma sustentável.

- Fevereiro de 2021 A Nutrition Biosciences da DuPont e a empresa de ingredientes IFF anunciaram sua fusão em 2021. A empresa combinada continuará a operar sob o nome IFF. Os portfólios complementares conferem à empresa posições de liderança em uma variedade de ingredientes, incluindo proteína de ervilha.

Relatório de mercado de ingredientes de proteína de ervilha da América do Norte – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Plantar

- 3.3 Tendências de produção

- 3.3.1 Plantar

- 3.4 Quadro regulamentar

- 3.4.1 Estados Unidos

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 Isolados

- 4.1.3 Texturizado/Hidrolisado

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alternativos de carne/aves/frutos do mar e carne

- 4.2.2.1.8 Produtos alimentícios RTE/RTC

- 4.2.2.1.9 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 País

- 4.3.1 Canadá

- 4.3.2 México

- 4.3.3 Estados Unidos

- 4.3.4 Resto da América do Norte

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bunge Limited

- 5.4.3 Cargill Incorporated

- 5.4.4 Farbest-Tallman Foods Corporation

- 5.4.5 Glanbia PLC

- 5.4.6 Ingredion Incorporated

- 5.4.7 International Flavors & Fragrances, Inc.

- 5.4.8 Kerry Group PLC

- 5.4.9 Roquette Frères

- 5.4.10 The Scoular Company

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNAS

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de ingredientes de proteína de ervilha da América do Norte

Concentrados, Isolados, Texturizados/Hidrolisados são cobertos como segmentos por Formulário. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. Canadá, México e Estados Unidos são cobertos como segmentos por país.

- O segmento de alimentos e bebidas é o principal segmento de aplicação de proteínas de ervilha na região, liderado por alternativas à carne e produtos alimentícios RTE/RTC. Em 2022, esses dois subsegmentos detinham uma participação em volume de 57% no total de proteína de ervilha consumida na América do Norte. Outro segmento importante da proteína de ervilha é o segmento de suplementos, que registrou um CAGR de 4,47% no período do estudo. Este progresso indica uma tendência de os suplementos se tornarem uma parte comum da vida diária e serem considerados mais saudáveis, satisfatórios e nutritivos.

- A crescente preferência por alimentos e bebidas à base de proteínas vegetais está levando as empresas a investir estrategicamente no setor. A América do Norte está se tornando um dos principais mercados estabelecidos para carne vegetal em todo o mundo, e espera-se que o segmento de carne e alternativas à carne cresça mais rapidamente no que diz respeito à proteína de ervilha. A projeção é que o segmento registre um CAGR de 10,48% no período de previsão.

- Na região, o veganismo está se tornando mais popular. Mais pessoas estão mudando para dietas veganas e comprando apenas produtos à base de plantas. Prevê-se que a crescente aceitação de dietas veganas seja vantajosa para os fabricantes de suplementos proteicos à base de plantas. Em 2021, estimava-se que 0,5% da população dos EUA (1,62 milhões) era vegana. Embora um pequeno número de americanos seja vegano, na realidade, o número de pessoas que não são completamente veganas, mas que aspiram ser, é muito maior. 39% dos americanos afirmam que as suas dietas não consistem inteiramente em alimentos à base de plantas, mas querem tornar-se totalmente veganos, evitando o máximo possível de alimentos de origem animal.

| Concentrados |

| Isolados |

| Texturizado/Hidrolisado |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Canadá |

| México |

| Estados Unidos |

| Resto da América do Norte |

| Forma | Concentrados | ||

| Isolados | |||

| Texturizado/Hidrolisado | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alternativos de carne/aves/frutos do mar e carne | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| País | Canadá | ||

| México | |||

| Estados Unidos | |||

| Resto da América do Norte | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.