Análise de mercado de sensores de ocupação na América do Norte

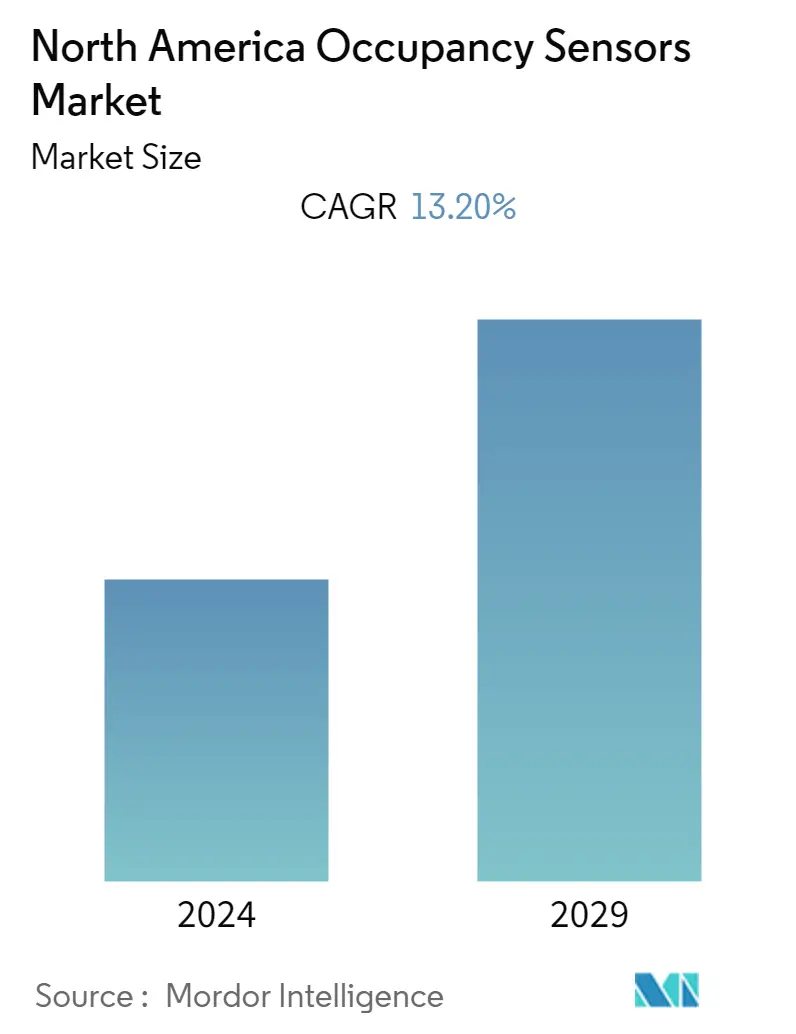

Espera-se que o mercado norte-americano de sensores de ocupação atinja um CAGR de 13,2% durante o período de previsão (2020 – 2025). A América do Norte é o maior mercado para sensores de ocupação, com os Estados Unidos liderando o mercado, seguidos pelo Canadá. O crescimento da indústria da construção, especialmente no setor privado, é um dos principais impulsionadores do mercado nesta região geográfica.

- Em agosto de 2019, a Edwards Vacuum abriu seu centro de tecnologia de semicondutores com eficiência energética na América do Norte. O edifício foi projetado com sensores avançados de ocupação e, portanto, é considerado ecologicamente correto. Espera-se também que muitas outras instalações utilizem sensores de ocupação em suas próximas construções.

- Outro importante fator propulsor para a expansão do mercado é um maior foco na inovação e nos avanços em sensores de ocupação, como sensor de ocupação de processamento de imagem (IPOS), sensor de ocupação inteligente (IOS) e microfônicos. Em maio de 2019, a Panasonic (América do Norte) lançou sensores de movimento PIR do tipo baixo perfil, oferecendo uma alternativa de perfil de 10,9 mm, que são amplamente utilizados em sistemas HVAC, residências inteligentes e sistemas de vigilância.

- A presença de grandes fornecedores e suas novas ofertas também contribuem para o crescimento do mercado. Por exemplo, em março de 2019, a Asure Software, sediada no Texas, lançou sensores de ocupação IoT no local de trabalho, baseados na solução SmartView. É um sistema de medição de utilização de espaço totalmente automatizado e integrado que fornece insights em tempo real para que as empresas entendam e otimizem os imóveis e estações de trabalho disponíveis.

- No entanto, houve incidentes recentes em que houve falha dos sensores de ocupação na detecção de movimento, o que está desafiando o crescimento do mercado. Em agosto de 2019, o Volkswagen Group of America fez recall de 144.092 veículos Audi nos EUA para consertar sensores de ocupantes do airbag do lado do passageiro com defeito. Devido à oxidação do cabo de ligação, os airbags não abriram mesmo após a notificação do alerta, o que colocou em risco a vida do passageiro.

- Espera-se que o recente surto do Coronavírus influencie significativamente o mercado de sensores de ocupação devido ao bloqueio completo das instalações de fabricação e dos mercados consumidores. Espera-se que a influência do surto do vírus Corona influencie significativamente os fabricantes de eletrônicos e atualmente eles enfrentam escassez de fornecimento de matérias-primas, juntamente com uma diminuição significativa de indústrias de demanda proeminentes, como eletrônicos de consumo e automotivo. Espera-se que isso continue até o final de 2020 e se recupere. até 2021. De acordo com a pesquisa do IPC sobre empresas de eletrônicos, cerca de 69% dos entrevistados estão sendo informados por seus fornecedores de que haverá atrasos nas remessas devido à COVID-19.

Tendências de mercado de sensores de ocupação na América do Norte

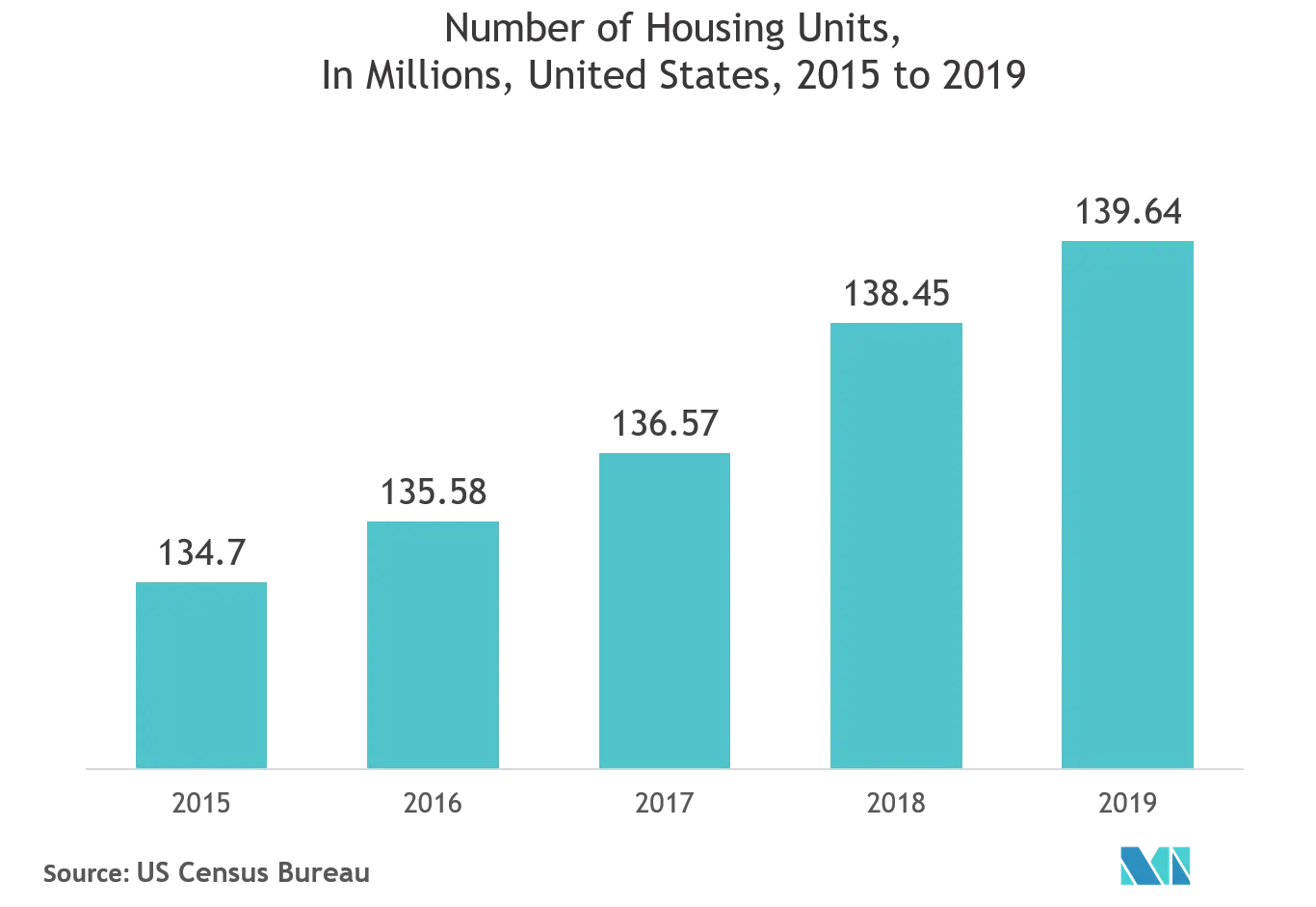

Espera-se que o segmento residencial testemunhe um crescimento significativo

- Após um período de estagnação ao longo de 2010-2016, o número de unidades habitacionais ocupadas pelos proprietários nos Estados Unidos começou recentemente a crescer novamente, aumentando para 80,68 milhões em 2019. (Estimativas do Departamento de Habitação e Desenvolvimento Urbano dos EUA). Isto acontece porque os preços das casas têm subido mais rapidamente do que o custo da renda, o que significa que é cada vez mais acessível possuir uma casa do que arrendar. Portanto, os proprietários estão interessados em adotar soluções de iluminação inteligentes para economizar nos custos de energia.

- De acordo com a Administração de Informação de Energia dos EUA (EIA), o consumo de eletricidade do setor residencial para iluminação foi de cerca de 75 mil milhões de kWh ou cerca de 5% do consumo total de eletricidade do setor residencial em 2019.

- A adoção de casas inteligentes também está aumentando nos EUA. Em uma pesquisa realizada on-line no quarto trimestre de 2019 com 5.000 pessoas nos EUA, pela SmartEnergy IP, uma divisão da SmartMark Communications, concluiu-se que o fator legal foi um dos principais impulsionadores dos investimentos em casas inteligentes, com quase 37% dos entrevistados citando isso como uma razão para seu interesse em dispositivos domésticos inteligentes. Essas estatísticas sugerem uma transição no pensamento original e no marketing de produtos domésticos inteligentes. A pesquisa também incluiu perguntas sobre preferências de produtos, com termostatos inteligentes, segurança inteligente e iluminação inteligente, reunindo a maioria dos votos.

- Espera-se também que as parcerias e a entrada de players globais no mercado da América do Norte moldem o cenário do mercado no futuro. Recentemente, a Loxone, com sede na Áustria, entrou no mercado dos EUA em fevereiro de 2019 com a sua oferta de controlo de automação residencial inteligente que apresenta mais de 150 SKUs de produtos, incluindo sensores de ocupação, bem como sensores de temperatura e humidade.

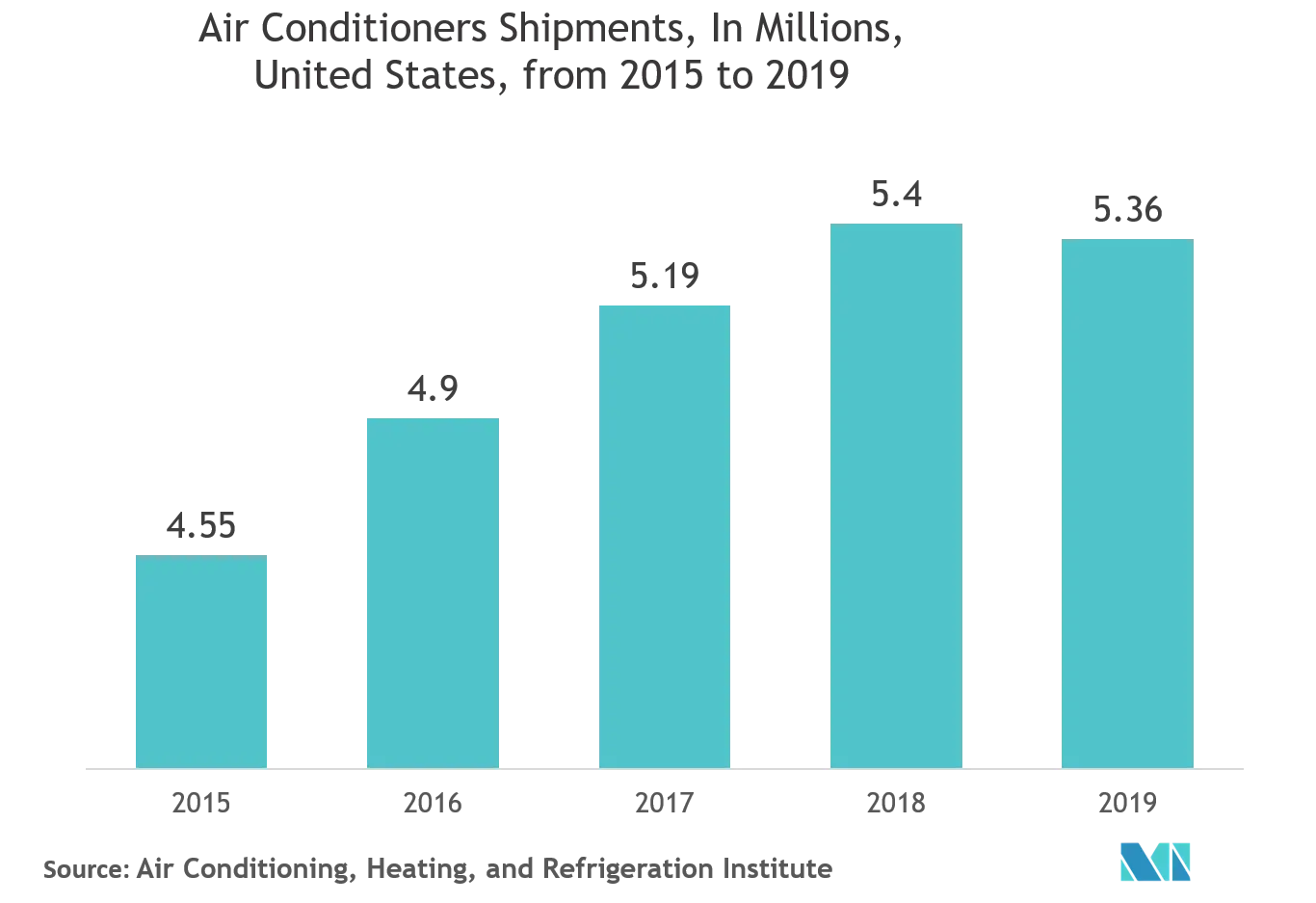

Espera-se que o segmento HVAC testemunhe um crescimento significativo

- A demanda por ar condicionado na indústria comercial está crescendo no país. Em fevereiro de 2019, a Comfort Systems USA – um importante fornecedor de serviços mecânicos, incluindo aquecimento, ventilação, ar condicionado (HVAC), encanamento, tubulação e controles – anunciou que celebrou um acordo definitivo para adquirir a Walker TX Holding Company Inc. e suas subsidiárias relacionadas com sede no Texas. Além disso, espera-se que as regulamentações governamentais sobre eficiência energética e o uso de refrigerantes ecológicos criem oportunidades para o mercado durante o período de previsão.

- A região está se concentrando no desenvolvimento de cidades inteligentes para melhorar a eficiência energética. A cidade de Newark, Nova Jersey, integrou a Honeywell para instalar soluções de controle com eficiência energética que incorporam o HVAC da cidade, como sensores de ocupação de salas e controle de sistemas prediais em vários locais. Isso faz parte do Plano de Ação de Sustentabilidade da cidade. Espera-se que iniciativas como estas proporcionem poupanças significativas nas operações energéticas e, portanto, impulsionem a procura exponencial do mercado.

- Além disso, de acordo com uma previsão do Instituto Americano de Arquitetos, esperava-se que os gastos com construção crescessem até 2019. Com base em projeções de curto prazo, prevê-se que o mercado de construção não residencial dos EUA cresça para 2,4% em 2020, em comparação com o ano anterior. ano. De acordo com o US Census Bureau, estima-se que o valor do início da construção nos Estados Unidos atinja 135 mil milhões de dólares em 2022. No início de 2019, os escritórios privados eram os tipos de construção comercial mais comuns a começar no país.

- Muitos fornecedores estão introduzindo produtos avançados para aplicações comerciais. Por exemplo, em junho de 2019, a Mitsubishi Electric Trane HVAC US (METUS) anunciou o lançamento de sua linha de bombas de calor MSZ/MUZ-WR Modelo 16 com Índice de Eficiência Energética Sazonal (SEER). Essas novas bombas de calor fazem parte da linha de produtos da Série M, incluindo unidades externas, unidades internas e opções de controlador para aplicações comerciais leves. Com capacidades nominais de 9, 12, 18 e 24 kBtu/h, as eficiências das 4 bombas de calor modelo WR podem atingir até 16 SEER.

- Além disso, na AHR Expo 2019 em Atlanta, a Samsung HVAC North America anunciou que expandiria seu negócio de ar condicionado comercial na região construindo, treinando e apoiando uma rede de representantes, distribuidores e instaladores específicos. A empresa também anunciou que está expandindo seus modelos avançados de resfriamento Wind-free para soluções comerciais leves. Espera-se que o aumento na demanda por HVACs impulsione o crescimento de sensores de ocupação na região.

Visão geral da indústria de sensores de ocupação da América do Norte

O mercado de sensores de ocupação é altamente competitivo e consiste em vários players importantes. Em termos de participação de mercado, poucos grandes players dominam atualmente o mercado. Esses grandes players com participação de destaque no mercado estão se concentrando na expansão de sua base de clientes em países internacionais. Além disso, essas empresas estão continuamente inovando seus produtos para aumentar sua participação no mercado e aumentar sua lucratividade.

- Setembro de 2019 - A McWong International, com sede nos EUA, e a Casambi Technologies, com sede na Finlândia, colaboraram para introduzir uma plataforma de controle abrangente que consiste em uma ampla gama de dispositivos de controle, como sensores de ocupação de dimerização (PIR, ultrassônico e micro-ondas).

- Agosto de 2019 - Na CES 2019 em Las Vegas, a EnOcean lançou um novo sensor de ocupação alimentado por energia solar montado no teto para sistemas de controle de iluminação Bluetooth que se comunicam via Bluetooth Low Energy (BLE). É o primeiro sensor de ocupação Bluetooth com alimentação própria do mercado. Prevê-se que tais inovações atendam à crescente demanda do mercado por sensores de ocupação que utilizam sistemas de iluminação como grade de dados para serviços de edifícios inteligentes.

Líderes de mercado de sensores de ocupação da América do Norte

-

Schneider Electric SE

-

Eaton Corp PLC

-

Honeywell Inc

-

Johnson Controls Inc

-

Texas Instruments Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de sensores de ocupação da América do Norte

O estudo caracteriza o mercado de sensores de ocupação com base no tipo de rede, tecnologia, aplicação, tipo de edifício e país. O sensor de ocupação é usado para economizar energia, cumprir códigos de construção, fornecer controle automático e várias outras aplicações. Uma das tecnologias mais utilizadas entre os sensores de ocupação é o infravermelho passivo, que detecta a ocupação dentro de um determinado campo e ativa a iluminação, sendo extremamente útil em espaços pequenos. Além disso, o advento de sensores de ocupação avançados, como microfônicos, sensores de ocupação inteligentes, sensores de ocupação de processamento de imagem e o novo sensor de ocupação inteligente baseado em visão para sistemas HVAC estão alimentando o crescimento do mercado de sensores de ocupação.

| Com fio |

| Sem fio |

| Ultrassônico |

| Infravermelho Passivo |

| Microondas |

| Controle de luz |

| AVAC |

| Segurança e Vigilância |

| residencial |

| Comercial |

| Estados Unidos |

| Canadá |

| Tipo de rede | Com fio |

| Sem fio | |

| Tecnologia | Ultrassônico |

| Infravermelho Passivo | |

| Microondas | |

| Aplicativo | Controle de luz |

| AVAC | |

| Segurança e Vigilância | |

| Tipo de construção | residencial |

| Comercial | |

| País | Estados Unidos |

| Canadá |

Perguntas frequentes sobre pesquisa de mercado de sensores de ocupação na América do Norte

Qual é o tamanho atual do mercado de sensores de ocupação da América do Norte?

O mercado de sensores de ocupação da América do Norte deve registrar um CAGR de 13,20% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de sensores de ocupação da América do Norte?

Schneider Electric SE, Eaton Corp PLC, Honeywell Inc, Johnson Controls Inc, Texas Instruments Inc. são as principais empresas que operam no mercado de sensores de ocupação da América do Norte.

Que anos esse mercado de sensores de ocupação da América do Norte cobre?

O relatório abrange o tamanho histórico do mercado de sensores de ocupação da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sensores de ocupação da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de sensores de ocupação da América do Norte

Estatísticas para a participação de mercado de Sensores de Ocupação na América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos Sensores de Ocupação da América do Norte inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.