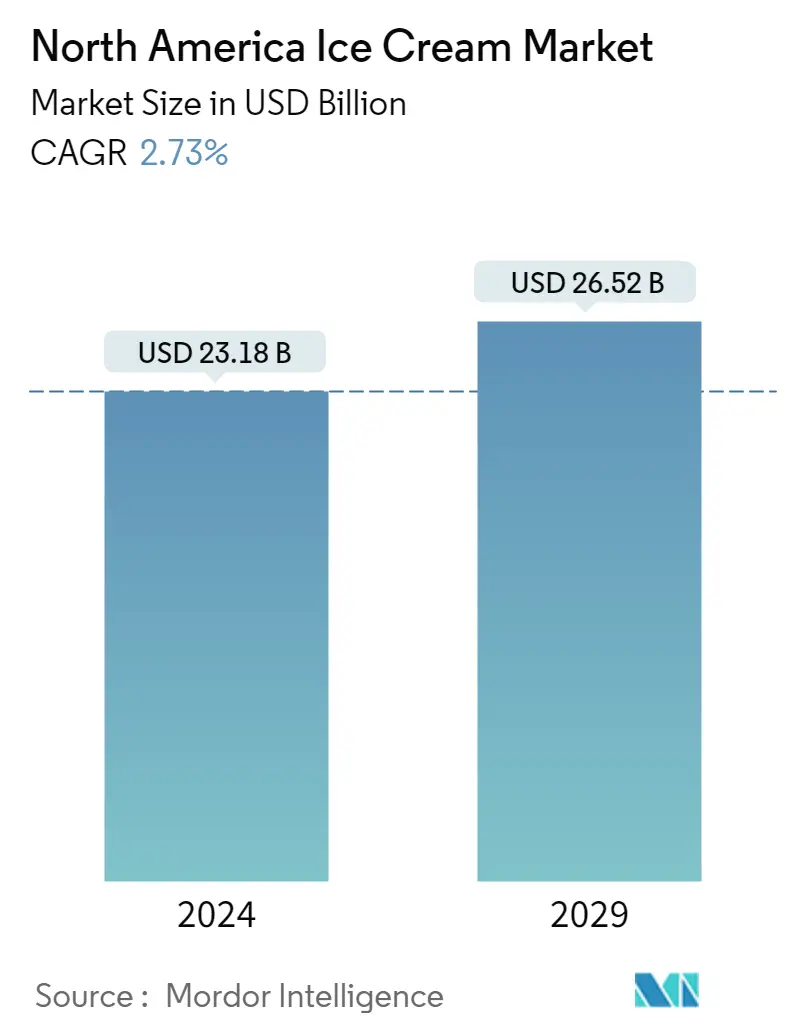

Tamanho do mercado de sorvetes na América do Norte

|

|

Período de Estudo | 2017 - 2029 |

|

|

Tamanho do Mercado (2024) | USD 23.18 Billion |

|

|

Tamanho do Mercado (2029) | USD 26.52 Billion |

|

|

Maior participação por canal de distribuição | Fora do comércio |

|

|

CAGR (2024 - 2029) | 2.73 % |

|

|

Maior participação por país | Estados Unidos |

|

|

Concentração do Mercado | Baixo |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de sorvetes da América do Norte

O tamanho do mercado de sorvetes da América do Norte é estimado em US$ 23,18 bilhões em 2024, e deverá atingir US$ 26,52 bilhões até 2029, crescendo a um CAGR de 2,73% durante o período de previsão (2024-2029).

A crescente demanda por experiência de compra ao vivo entre os consumidores está impulsionando o negócio de varejo

- O canal de distribuição da região norte-americana é bifurcado em câmaras de varejo on-trade e off-trade. O segmento off-trade registou um crescimento de 2,4% em 2022 face ao ano anterior, 2021. O crescimento dos canais off-trade está relacionado com a facilidade de compra que disponibiliza aos seus consumidores. Os supermercados e hipermercados oferecem sorvetes a preços diferenciados, que vão de US$ 4,84 até mais de US$ 140. A fácil disponibilidade de sorvetes a preços diferenciados também aumenta o poder de compra dos consumidores. Além disso, buscando a crescente demanda por sorvetes e opções de compras convenientes entre os consumidores, estima-se que o valor de varejo do setor de canais de distribuição do segmento varejista off-trade cresça 4,01% em 2025.

- Após o surto de COVID-19, os consumidores começaram a preferir o consumo fora de casa. Como resultado disso, a demanda pelo segmento de redes de alimentação e varejistas de food service aumentou 2,4% em 2022. Algumas das famosas redes de food service de sorvetes na região norte-americana são Baskin-Robbins, Ben and Jerry, etc. os varejistas oferecem sorvetes em diversos sabores, incluindo chocolate, baunilha e morango, entre outros.

- Na América do Norte, os setores de retalho online também testemunharam um crescimento no seu valor de retalho de 2,56% em 2022. Estes retalhistas online oferecem uma vasta gama de produtos com ingredientes, marcas, sabores variados, etc. fazer compras, oferecendo-lhes uma variedade de ofertas. Buscando opções rápidas de compra de sorvetes, o valor do consumo de sorvetes aumentou 5,48% quando comparado ao ano anterior, 2020.

Forte disponibilidade de vários sabores, juntamente com um mercado de canais de varejo bem penetrado para crescer

- A indústria de sorvetes na região da América do Norte testemunhou um crescimento de 2,40% em 2022 em comparação com 2021. Prevê-se que cresça com a crescente disponibilidade de uma variedade de sabores neste segmento. Para cativar o foco dos consumidores, os fabricantes estão vendendo sorvetes em diversos formatos, incluindo sorvetes com baixo teor de gordura e sem gordura. Isso levou a um interesse crescente por sorvetes, à medida que as pessoas buscam manter uma dieta saudável. Buscando a demanda por produtos sorvetes, a indústria de sorvetes deverá crescer 3,2% em 2024.

- Na região da América do Norte, os Estados Unidos dominam a indústria de sorvetes. Em 2022, os EUA detinham uma participação de 70,08%. Em janeiro de 2023, havia 150.174 lojas de conveniência operando nos Estados Unidos, o que representava um aumento de 1,5% em relação ao número de lojas de 2022. Isso ajuda os consumidores a comprar sorvetes.

- O Canadá detinha uma participação de 18,85%. O Texas tem o maior número de lojas de conveniência, com 16.018 lojas, seguido pela Califórnia, com 12.000 lojas. Algumas das lojas famosas da região norte-americana são Walmart, Amazon, Kroger e Target, entre outras. Essas lojas oferecem uma grande variedade de sorvetes no mercado.

- O México detinha uma participação de 51,02%. Em 2020, eram 33 redes de supermercados, com 3.227 lojas, 2.365 lojas de departamentos e 53.793 lojas especializadas em todo o país. Cerca de 50% do mercado retalhista é coberto por estabelecimentos informais, como vendedores ambulantes móveis e mercados públicos abertos. Os sorvetes também estão disponíveis a preços variados (baixo, médio e alto). O preço base de venda do leite embalado é de US$ 1,72, chegando a US$ 50,5. A disponibilidade desses produtos em diversas faixas de preço promove o poder de compra da população.

Tendências do mercado de sorvetes na América do Norte

- O aumento do número de libras de leite por vaca, aliado ao aumento das exportações de laticínios, está impulsionando a produção de leite na América do Norte

Visão geral da indústria de sorvetes da América do Norte

O mercado de sorvetes da América do Norte é fragmentado, com as cinco principais empresas ocupando 32,72%. Os principais players deste mercado são Blue Bell Creameries LP, Froneri International Limited, Tillamook CCA, Unilever PLC e Wells Enterprises Inc.

Líderes do mercado de sorvetes da América do Norte

Blue Bell Creameries LP

Froneri International Limited

Tillamook CCA

Unilever PLC

Wells Enterprises Inc.

Other important companies include Agropur Dairy Cooperative, Arla Foods amba, Chapman's, Prairie Farms Dairy Inc., Turkey Hill Dairy, Yasso Inc..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sorvetes da América do Norte

- Outubro de 2022 A Unilever fez parceria com a ASAP para a entrega de seus sorvetes. Pela parceria, a ASAP também entregará sorvetes e guloseimas na loja virtual da Unilever, The Ice Cream Shop.

- Outubro de 2022 A linha Street da Blue Ribbon lançou três novos potes de dois litros, cada um com dois sabores. A linha inclui chocolate, caramelo hokey pokey e caramelo aveludado.

- Setembro de 2022 A Blue Bell lançou um novo sabor de sorvete Salted Caramel Brownie. O sabor é um sorvete cremoso de baunilha combinado com deliciosos brownies de chocolate e um toque de caramelo salgado.

Relatório de mercado de sorvetes da América do Norte – Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

OFERTAS DE RELATÓRIOS

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do Estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Consumo per capita

2.2. Produção de matérias-primas/commodities

2.2.1. Leite

2.3. Quadro regulamentar

2.3.1. Canadá

2.3.2. México

2.3.3. Estados Unidos

2.4. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Canal de distribuição

3.1.1. Fora do comércio

3.1.1.1. Por canais de subdistribuição

3.1.1.1.1. Lojas de conveniência

3.1.1.1.2. Varejo on-line

3.1.1.1.3. Varejistas especializados

3.1.1.1.4. Supermercados e Hipermercados

3.1.1.1.5. Outros (clubes de armazém, postos de gasolina, etc.)

3.1.2. No comércio

3.2. País

3.2.1. Canadá

3.2.2. México

3.2.3. Estados Unidos

3.2.4. Resto da América do Norte

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. Agropur Dairy Cooperative

4.4.2. Arla Foods amba

4.4.3. Blue Bell Creameries LP

4.4.4. Chapman's

4.4.5. Froneri International Limited

4.4.6. Prairie Farms Dairy Inc.

4.4.7. Tillamook CCA

4.4.8. Turkey Hill Dairy

4.4.9. Unilever PLC

4.4.10. Wells Enterprises Inc.

4.4.11. Yasso Inc.

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE LEITE E ALTERNATIVAS DE LEITE

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Dinâmica de Mercado (DROs)

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- CONSUMO PER CAPITA DE GELADO, KG, AMÉRICA DO NORTE, 2017 - 2029

- Figura 2:

- PRODUÇÃO DE LEITE, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2021

- Figura 3:

- VOLUME DE GELADO, TONELADAS MÉTRICAS, POR AMÉRICA DO NORTE, 2017 - 2029

- Figura 4:

- VALOR DO GELADO, USD, PELA AMÉRICA DO NORTE, 2017 - 2029

- Figura 5:

- VOLUME DO MERCADO DE SOBREMESAS LÁCTEAS POR CANAL DE DISTRIBUIÇÃO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 6:

- VALOR DO MERCADO DE SOBREMESAS LÁCTEAS POR CANAL DE DISTRIBUIÇÃO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 7:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE SOBREMESAS LÁCTEAS, POR CANAL DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 202

- Figura 8:

- VALOR SHARE DO MERCADO DE SOBREMESAS LÁCTEAS, POR CANAL DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 202

- Figura 9:

- VOLUME DO MERCADO DE SOBREMESAS LÁCTEAS POR CANAIS DE SUB DISTRIBUIÇÃO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 10:

- VALOR DO MERCADO DE SOBREMESAS LÁCTEAS POR CANAIS DE SUB DISTRIBUIÇÃO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 11:

- Participação no volume do mercado de sobremesas lácteas, por canais de subdistribuição, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 202

- Figura 12:

- VALOR SHARE DO MERCADO DE SOBREMESAS LÁCTEAS, POR CANAIS DE SUB DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 202

- Figura 13:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS VIA LOJAS DE CONVENIÊNCIA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 14:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS VIA LOJAS DE CONVENIÊNCIA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 15:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS VIA VAREJO ONLINE, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 16:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS VIA VAREJO ONLINE, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 17:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS ATRAVÉS DE VAREJISTAS ESPECIALIZADOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 18:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS ATRAVÉS DE VAREJISTAS ESPECIALIZADOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 19:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS VIA SUPERMERCADOS E HIPERMERCADOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 20:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS VIA SUPERMERCADOS E HIPERMERCADOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 21:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS VIA OUTROS (CLUBES DE ARMAZÉM, POSTOS DE GASOLINA, ETC.), TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 22:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS VIA OUTROS (CLUBES DE ARMAZÉM, POSTOS DE GASOLINA, ETC.), USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 23:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS VIA ON-TRADE, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 24:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS VIA ON-TRADE, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 25:

- VOLUME DO MERCADO DE LÁCTEOS POR CATEGORIA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 26:

- VALOR DO MERCADO DE LÁCTEOS POR CATEGORIA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 27:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE SOBREMESAS LÁCTEAS, POR PAÍS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 202

- Figura 28:

- VALOR SHARE DO MERCADO DE SOBREMESAS LÁCTEAS, POR PAÍS,%, AMÉRICA DO NORTE, 2017 VS 2023 VS 202

- Figura 29:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, CANADÁ, 2017 - 2029

- Figura 30:

- VALOR DO MERCADO DE LÁCTEOS, USD, CANADÁ, 2017 - 2029

- Figura 31:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, MÉXICO, 2017 - 2029

- Figura 32:

- VALOR DO MERCADO DE LÁCTEOS, USD, MÉXICO, 2017 - 2029

- Figura 33:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 34:

- VALOR DO MERCADO DE LÁCTEOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 35:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, RESTO DA AMÉRICA DO NORTE, 2017 - 2029

- Figura 36:

- VALOR DO MERCADO DE LÁCTEOS, USD, RESTO DA AMÉRICA DO NORTE, 2017 - 2029

- Figura 37:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, AMÉRICA DO NORTE, 2017 - 2029

- Figura 38:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, AMÉRICA DO NORTE, 2017 - 2029

- Figura 39:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, AMÉRICA DO NORTE, 2022

Segmentação da indústria de sorvetes da América do Norte

Off-Trade, On-Trade são cobertos como segmentos por Canal de Distribuição. Canadá, México e Estados Unidos são cobertos como segmentos por país.

- O canal de distribuição da região norte-americana é bifurcado em câmaras de varejo on-trade e off-trade. O segmento off-trade registou um crescimento de 2,4% em 2022 face ao ano anterior, 2021. O crescimento dos canais off-trade está relacionado com a facilidade de compra que disponibiliza aos seus consumidores. Os supermercados e hipermercados oferecem sorvetes a preços diferenciados, que vão de US$ 4,84 até mais de US$ 140. A fácil disponibilidade de sorvetes a preços diferenciados também aumenta o poder de compra dos consumidores. Além disso, buscando a crescente demanda por sorvetes e opções de compras convenientes entre os consumidores, estima-se que o valor de varejo do setor de canais de distribuição do segmento varejista off-trade cresça 4,01% em 2025.

- Após o surto de COVID-19, os consumidores começaram a preferir o consumo fora de casa. Como resultado disso, a demanda pelo segmento de redes de alimentação e varejistas de food service aumentou 2,4% em 2022. Algumas das famosas redes de food service de sorvetes na região norte-americana são Baskin-Robbins, Ben and Jerry, etc. os varejistas oferecem sorvetes em diversos sabores, incluindo chocolate, baunilha e morango, entre outros.

- Na América do Norte, os setores de retalho online também testemunharam um crescimento no seu valor de retalho de 2,56% em 2022. Estes retalhistas online oferecem uma vasta gama de produtos com ingredientes, marcas, sabores variados, etc. fazer compras, oferecendo-lhes uma variedade de ofertas. Buscando opções rápidas de compra de sorvetes, o valor do consumo de sorvetes aumentou 5,48% quando comparado ao ano anterior, 2020.

| Canal de distribuição | |||||||||

| |||||||||

| No comércio |

| País | |

| Canadá | |

| México | |

| Estados Unidos | |

| Resto da América do Norte |

Definição de mercado

- Manteiga - A manteiga é uma emulsão sólida amarela a branca de glóbulos de gordura, água e sais inorgânicos, produzida pela agitação da nata do leite de vaca.

- Laticínio - Os produtos lácteos incluem leite e qualquer um dos alimentos feitos a partir de leite, incluindo manteiga, queijo, sorvete, iogurte e leite condensado e em pó.

- Sobremesas Congeladas - Sobremesa láctea congelada significa e inclui produtos que contêm leite ou creme e outros ingredientes que são congelados ou semicongelados antes do consumo, como leite gelado ou sorvete, incluindo sobremesas lácteas congeladas para fins dietéticos especiais, e sorvetes

- Bebidas com leite azedo - O leite azedo é um leite coalhado espesso, com sabor azedo, obtido a partir da fermentação do leite. Bebidas de leite azedo, como kefir, laban e leitelho, foram consideradas no estudo

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, as variáveis necessárias para a previsão do mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e ligações de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura