Tamanho do mercado de sobremesas congeladas da América do Norte

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 548.1 Milhões de dólares | |

| Tamanho do Mercado (2029) | 610.7 Milhões de dólares | |

| Maior participação por canal de distribuição | Fora do comércio | |

| CAGR (2024 - 2029) | 2.08 % | |

| Maior participação por país | Estados Unidos | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de sobremesas congeladas da América do Norte

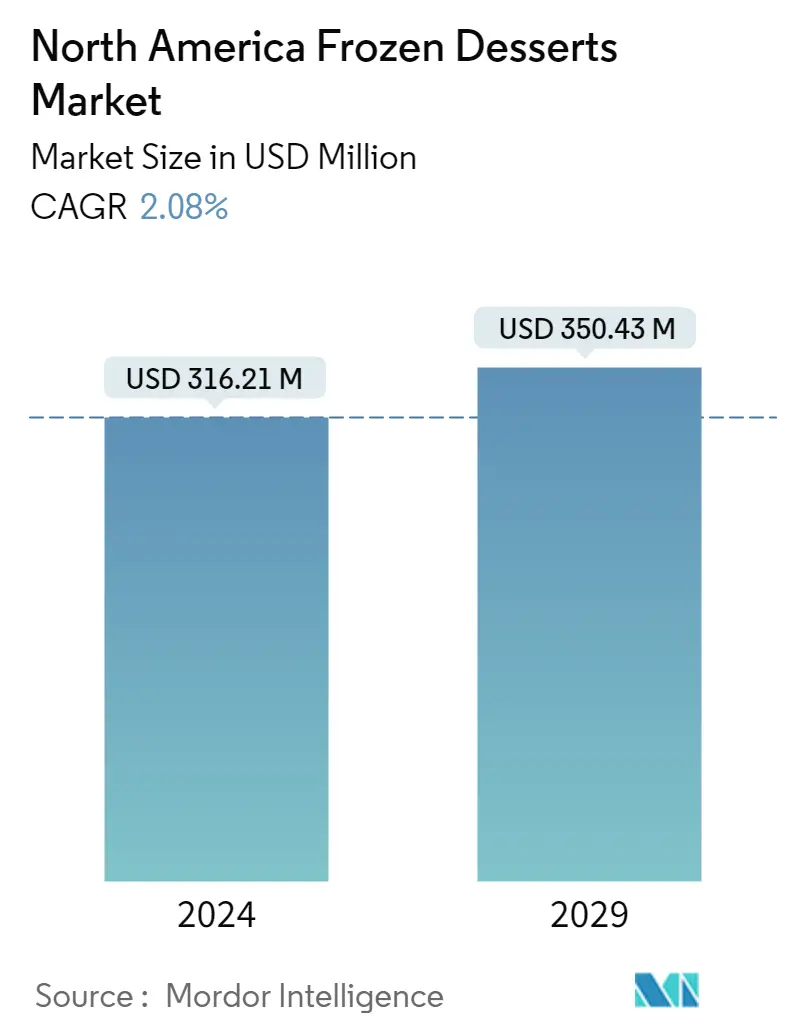

O tamanho do mercado de sobremesas congeladas da América do Norte é estimado em US$ 316,21 milhões em 2024, e deve atingir US$ 350,43 milhões até 2029, crescendo a um CAGR de 2,08% durante o período de previsão (2024-2029).

O aumento do varejo moderno de alimentos, incluindo hipermercados e lojas on-line, alimenta as vendas por meio de canais off-trade

- O segmento de retalho registou uma elevada quota de mercado, impulsionada principalmente pelos hipermercados e supermercados. Os Supermercados/Hipermercados sempre mantiveram uma forte liderança nas vendas de sobremesas congeladas. O factor proximidade destes canais, especialmente nas grandes cidades e desenvolvidas, confere-lhes a vantagem adicional de influenciar a decisão do consumidor na escolha entre uma grande variedade de produtos disponíveis no mercado. Por exemplo, nos Estados Unidos, os supermercados e hipermercados representaram mais de 66% das vendas de sobremesas congeladas em termos de valor em 2022.

- O canal online é projetado para ser o canal de distribuição de sobremesas congeladas de crescimento mais rápido na América do Norte. Espera-se registrar um CAGR de 2,4% durante o período de previsão. No Canadá, as vendas online de sobremesas congeladas registaram um crescimento de 17% em termos de volume de 2017 a 2022, atribuído ao crescente investimento das mercearias modernas na infra-estrutura de entrega online em resposta às mudanças nos comportamentos de compra dos consumidores canadianos. Por exemplo, a pesquisa realizada em 2021 relatou que quase 22% dos canadenses planejam comprar mantimentos online regularmente.

- Nos Estados Unidos, grandes marcas fizeram parceria com varejistas on-line para ajudar na conveniência do consumidor. Por exemplo, varejistas online proeminentes incluem Instacart, Amazon Fresh, Walmart, Kroger, Shipt, Thrive Market, Whole Foods e FreshDirect. As principais marcas de sobremesas congeladas disponíveis nas lojas online do Walmart incluem Van Leeuwen, Great Value, Edwards e Marie Callender's.

Aumento da demanda por sobremesas de baixas calorias entre a população norte-americana

- Comparativamente a 2021, o mercado de sobremesas congeladas na América do Norte registou um aumento de 1,18% em 2022. Nos últimos três anos, os consumidores na América do Norte preferiram sobremesas de baixas calorias. Sorbet e creme congelado são os dois principais segmentos do mercado de sobremesas congeladas. A procura por sobremesas de baixas calorias está a aumentar, impulsionando assim o mercado de sobremesas congeladas. Sorvete e creme congelado têm porcentagens de gordura do leite mais baixas do que outros doces lácteos, como sorvete. A categoria de sobremesas congeladas na região deverá aumentar 3,93% até 2025.

- Em comparação com outros países, os Estados Unidos detêm uma participação de 15,38% no mercado norte-americano. A disponibilidade de sobremesas congeladas em diversos pontos de varejo, como Walmart e Amazon, impulsiona o crescimento do mercado. As sobremesas congeladas estão disponíveis a preços variados (baixo, médio e alto). O preço base de venda das sobremesas congeladas é de 2,45 dólares, podendo chegar aos 130 dólares, aumentando assim a acessibilidade ao consumidor. Com quotas de 66,69%, as cadeias de supermercados/hipermercados foram substancialmente mais activas no fornecimento de produtos do que outros tipos de retalho durante o período em análise.

- O mercado tem observado um volume crescente de indivíduos preferindo sorvetes devido à crescente demanda por sobremesas lácteas com baixo teor de gordura. No México, o segmento de sorvetes detinha uma participação de 34,25% em termos de volume de consumo no período em análise.

Tendências do mercado de sobremesas congeladas na América do Norte

- O número crescente de vacas leiteiras no país está impulsionando em grande parte a produção de leite cru na América do Norte

Visão geral da indústria de sobremesas congeladas da América do Norte

O mercado de sobremesas congeladas da América do Norte é fragmentado, com as cinco principais empresas ocupando 39,53%. Os principais players deste mercado são Dairy Farmers of America Inc., Froneri International Limited, HP Hood LLC, Unilever PLC e Walmart Inc.

Líderes de mercado de sobremesas congeladas da América do Norte

Dairy Farmers of America Inc.

Froneri International Limited

HP Hood LLC

Unilever PLC

Walmart Inc.

Other important companies include Cedar Crest Specialties Inc., Double Rainbow Canada China Holdings Group Inc., Perry's Ice Cream, Turkey Hill Dairy, Wells Enterprises Inc..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sobremesas congeladas da América do Norte

- Outubro de 2022 Kemps substituiu Dean Goods em todo Iowa quando a Dairy Farmers of America concluiu a aquisição das propriedades da Dean Foods por US$ 433 milhões. A empresa assumiu a fábrica de leite Le Mars, que pode processar diversos produtos Kemps, desde queijo cottage até sorvete.

- Agosto de 2022 Dairy Farmers of America adquiriu duas instalações de prateleira estendida da SmithFoods. A estratégia desta aquisição foi ajudar a corporação a capitalizar a crescente demanda do mercado por produtos com prazo de validade prolongado.

- Abril de 2022 Haagen-Dazs revelou seu novo design de loja com a inauguração de sua localização em Walnut Creek, Califórnia.

Relatório de mercado de sobremesas congeladas da América do Norte – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Consumo per capita

- 4.2 Produção de matérias-primas/commodities

- 4.2.1 Leite

- 4.3 Quadro regulamentar

- 4.3.1 Canadá

- 4.3.2 México

- 4.3.3 Estados Unidos

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Canal de distribuição

- 5.1.1 Fora do comércio

- 5.1.1.1 Por canais de subdistribuição

- 5.1.1.1.1 Lojas de conveniência

- 5.1.1.1.2 Varejo on-line

- 5.1.1.1.3 Varejistas especializados

- 5.1.1.1.4 Supermercados e Hipermercados

- 5.1.1.1.5 Outros (clubes de armazém, postos de gasolina, etc.)

- 5.1.2 No comércio

- 5.2 País

- 5.2.1 Canadá

- 5.2.2 México

- 5.2.3 Estados Unidos

- 5.2.4 Resto da América do Norte

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Cedar Crest Specialties Inc.

- 6.4.2 Dairy Farmers of America Inc.

- 6.4.3 Double Rainbow Canada China Holdings Group Inc.

- 6.4.4 Froneri International Limited

- 6.4.5 HP Hood LLC

- 6.4.6 Perry's Ice Cream

- 6.4.7 Turkey Hill Dairy

- 6.4.8 Unilever PLC

- 6.4.9 Walmart Inc.

- 6.4.10 Wells Enterprises Inc.

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE LEITE E ALTERNATIVAS DE LEITE

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise Global da Cadeia de Valor

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de sobremesas congeladas da América do Norte

Off-Trade, On-Trade são cobertos como segmentos por Canal de Distribuição. Canadá, México e Estados Unidos são cobertos como segmentos por país.

- O segmento de retalho registou uma elevada quota de mercado, impulsionada principalmente pelos hipermercados e supermercados. Os Supermercados/Hipermercados sempre mantiveram uma forte liderança nas vendas de sobremesas congeladas. O factor proximidade destes canais, especialmente nas grandes cidades e desenvolvidas, confere-lhes a vantagem adicional de influenciar a decisão do consumidor na escolha entre uma grande variedade de produtos disponíveis no mercado. Por exemplo, nos Estados Unidos, os supermercados e hipermercados representaram mais de 66% das vendas de sobremesas congeladas em termos de valor em 2022.

- O canal online é projetado para ser o canal de distribuição de sobremesas congeladas de crescimento mais rápido na América do Norte. Espera-se registrar um CAGR de 2,4% durante o período de previsão. No Canadá, as vendas online de sobremesas congeladas registaram um crescimento de 17% em termos de volume de 2017 a 2022, atribuído ao crescente investimento das mercearias modernas na infra-estrutura de entrega online em resposta às mudanças nos comportamentos de compra dos consumidores canadianos. Por exemplo, a pesquisa realizada em 2021 relatou que quase 22% dos canadenses planejam comprar mantimentos online regularmente.

- Nos Estados Unidos, grandes marcas fizeram parceria com varejistas on-line para ajudar na conveniência do consumidor. Por exemplo, varejistas online proeminentes incluem Instacart, Amazon Fresh, Walmart, Kroger, Shipt, Thrive Market, Whole Foods e FreshDirect. As principais marcas de sobremesas congeladas disponíveis nas lojas online do Walmart incluem Van Leeuwen, Great Value, Edwards e Marie Callender's.

| Fora do comércio | Por canais de subdistribuição | Lojas de conveniência |

| Varejo on-line | ||

| Varejistas especializados | ||

| Supermercados e Hipermercados | ||

| Outros (clubes de armazém, postos de gasolina, etc.) | ||

| No comércio |

| Canadá |

| México |

| Estados Unidos |

| Resto da América do Norte |

| Canal de distribuição | Fora do comércio | Por canais de subdistribuição | Lojas de conveniência |

| Varejo on-line | |||

| Varejistas especializados | |||

| Supermercados e Hipermercados | |||

| Outros (clubes de armazém, postos de gasolina, etc.) | |||

| No comércio | |||

| País | Canadá | ||

| México | |||

| Estados Unidos | |||

| Resto da América do Norte |

Definição de mercado

- Manteiga - A manteiga é uma emulsão sólida amarela a branca de glóbulos de gordura, água e sais inorgânicos, produzida pela agitação da nata do leite de vaca.

- Laticínio - Os produtos lácteos incluem leite e qualquer um dos alimentos feitos a partir de leite, incluindo manteiga, queijo, sorvete, iogurte e leite condensado e em pó.

- Sobremesas Congeladas - Sobremesa láctea congelada significa e inclui produtos que contêm leite ou creme e outros ingredientes que são congelados ou semicongelados antes do consumo, como leite gelado ou sorvete, incluindo sobremesas lácteas congeladas para fins dietéticos especiais, e sorvetes

- Bebidas com leite azedo - O leite azedo é um leite coalhado espesso, com sabor azedo, obtido a partir da fermentação do leite. Bebidas de leite azedo, como kefir, laban e leitelho, foram consideradas no estudo

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nestes variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e ligações de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura