Tamanho do mercado de acidificadores de ração na América do Norte

|

|

Período de Estudo | 2017 - 2029 |

|

|

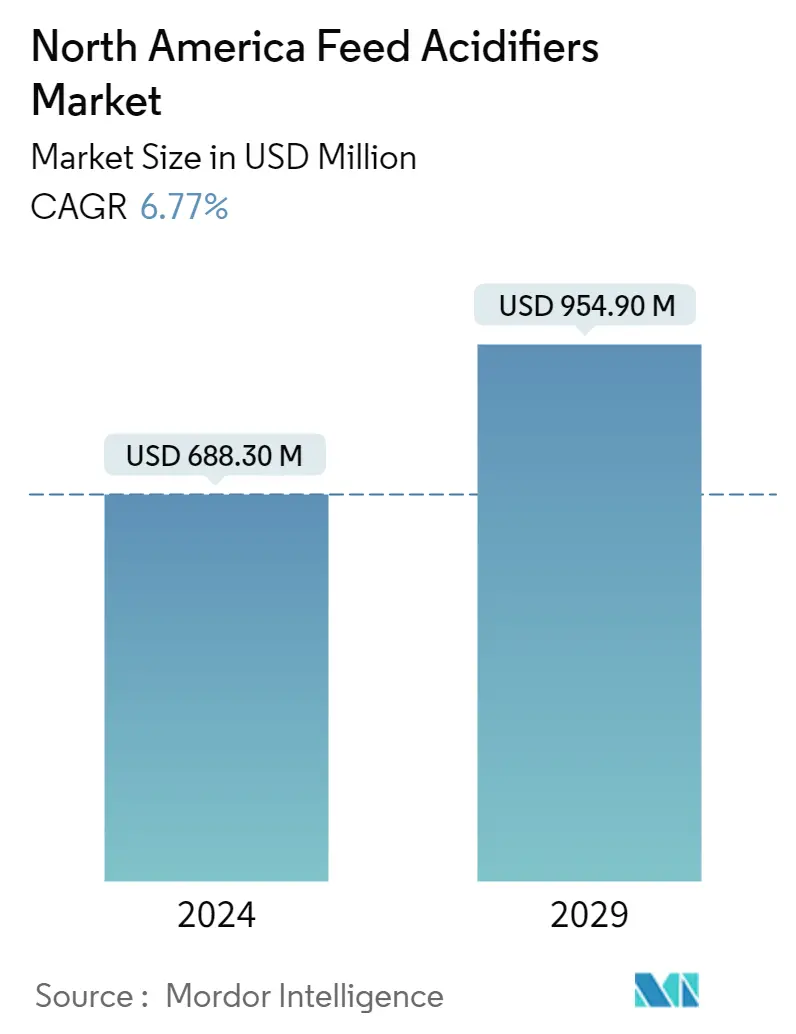

Tamanho do mercado (2024) | USD 688.30 milhões de dólares |

|

|

Tamanho do mercado (2029) | USD 954.90 milhões de dólares |

|

|

Concentração de Mercado | Baixo |

|

|

Maior participação por subaditivo | Ácido propiónico |

|

|

CAGR(2024 - 2029) | 6.77 % |

|

|

Maior participação por país | Estados Unidos |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de acidificadores de ração na América do Norte

O tamanho do mercado de acidificadores de alimentação da América do Norte é estimado em US$ 688,30 milhões em 2024, e deve atingir US$ 954,90 milhões até 2029, crescendo a um CAGR de 6,77% durante o período de previsão (2024-2029).

- Os acidificantes alimentares são importantes na promoção do crescimento animal, aumentando o metabolismo e proporcionando resistência a patógenos nocivos, ao mesmo tempo que reduzem a dependência de antibióticos. O mercado norte-americano de acidificadores para rações representou 7,1% do mercado total de aditivos para rações em 2022, um aumento de 18,8% em 2019 em comparação com 2018. Esta alta participação foi atribuída ao aumento do valor de mercado dos tipos probióticos devido ao aumento da produção de rações.

- Os Estados Unidos dominaram o mercado norte-americano de acidificantes para rações, respondendo por 70% em 2022, principalmente devido à maior produção de rações e à demanda dos crescentes mercados de carne e laticínios do país. Entre todos os acidificantes para rações, o ácido propiônico foi o mais utilizado, avaliado em quase US$ 0,2 bilhão em 2022, seguido pelo ácido fumárico e pelo ácido láctico, representando 25% e 22,8% do mercado, respectivamente.

- Os ruminantes detinham a maior participação no segmento de ácido propiônico para rações, respondendo por 38,8% em 2022 devido à alta demanda por produtos para ruminantes. Os Estados Unidos são o país que mais cresce no mercado de acidificadores de rações, com um CAGR projetado de 7% durante o período de previsão. Espera-se que a crescente demanda por carne, especialmente aves e suínos, a crescente demanda por produtos lácteos e o crescente cultivo da aquicultura impulsionem o mercado de acidificantes para rações do país nos próximos anos.

- A crescente demanda por carne e frutos do mar e a crescente conscientização sobre os benefícios dos aditivos alimentares na produtividade animal são os principais impulsionadores do mercado norte-americano de acidificantes alimentares, especialmente nos Estados Unidos.

- O mercado norte-americano de acidificadores para rações tem crescido constantemente nos últimos anos e, em 2022, representava 7,1% do mercado global, com um valor de US$ 0,65 bilhão. O uso de acidificantes na alimentação animal se expandiu devido ao aumento da demanda por carnes e derivados, o que resultou em um aumento de 18,7% no valor de mercado em 2019 em relação a 2018.

- Entre todos os tipos de animais, os ruminantes são os maiores utilizadores de acidificantes alimentares, e o segmento representou um valor de mercado de 0,23 mil milhões de dólares em 2022. Esta tendência deveu-se principalmente à elevada procura das indústrias lácteas. O segmento avícola seguiu de perto, com uma participação de mercado de 35,4% em 2022. No entanto, a suinocultura está emergindo como o segmento de crescimento mais rápido, devendo registrar um CAGR de 6,7% durante o período de previsão devido ao impacto positivo dos probióticos nos animais. saúde.

- Os Estados Unidos são o maior mercado de acidificantes para rações na América do Norte, respondendo por 70% da participação total do mercado em 2022. É também o país que mais cresce no mercado de acidificadores para rações na América do Norte, devendo testemunhar um CAGR de 7% durante o período de previsão.

- Entre os tipos de acidificantes, o ácido propiônico, o ácido fumárico e o ácido láctico são os mais utilizados na América do Norte, respondendo por 37,1%, 25,1% e 22,7%, respectivamente, do mercado regional total em valor. A popularidade desses acidificantes está intimamente ligada aos seus benefícios e aplicação em diferentes animais para melhorar o consumo de ração, aumentando a palatabilidade da ração.

- Estima-se que o aumento da demanda por carne e produtos cárneos e o aumento do consumo per capita de carne e da população pecuária impulsionem o mercado norte-americano de acidificadores de ração com um CAGR de 6,7% durante o período de previsão.

Tendências do mercado de acidificadores alimentares na América do Norte

- A população de ruminantes está aumentando devido ao alto potencial de exportação de carne bovina para indústrias de processamento de alimentos e os Estados Unidos respondem por 54,9% da população da região

- Os Estados Unidos dominando a população suína e o Canadá sendo o terceiro maior exportador de suínos vivos e carne suína ajudarão a aumentar a população suína para atender à demanda por carne rica em proteínas

- A América do Norte é o segundo maior produtor global de ração para aves, com a crescente lucratividade da produção de frangos de corte e o aumento da demanda por produtos avícolas, como carne e ovos

- A alta demanda por rações ricas em nutrição para alto rendimento e o aumento da produção de gado de corte estão impulsionando a demanda por rações compostas para ruminantes

- Os Estados Unidos, sendo um produtor significativo de rações para suínos, e os produtores de rações compostas que investem para aumentar a produção deverão impulsionar o crescimento da produção de rações para suínos.

Visão geral da indústria de acidificadores de ração na América do Norte

O mercado de acidificadores de ração da América do Norte é fragmentado, com as cinco principais empresas ocupando 25,96%. Os principais players deste mercado são Adisseo, BASF SE, Brenntag SE, Cargill Inc. e SHV (Nutreco NV) (classificados em ordem alfabética).

Líderes de mercado de acidificadores de alimentação da América do Norte

Adisseo

BASF SE

Brenntag SE

Cargill Inc.

SHV (Nutreco NV)

Other important companies include Alltech, Inc., Bio Agri Mix, EW Nutrition, Kemin Industries, Yara International ASA.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de acidificadores de alimentação da América do Norte

- Junho de 2022 A Brenntag estabeleceu um novo escritório nos Estados Unidos para operar nos mercados da América do Norte e do Sul. O novo escritório corporativo combinará as diversas equipes funcionais e impulsionará a inovação.

- Maio de 2022 A Kemin Industries abriu novos escritórios e um centro de distribuição no México para atender a Kemin Animal Nutrition, fornecendo serviços da mais alta qualidade e soluções personalizadas.

- Abril de 2022 A Cargill expandiu seu Centro Global de Nutrição Animal nos Estados Unidos com um investimento de US$ 50 milhões para desenvolver uma nova unidade de inovação em laticínios e um centro de Pesquisa e Desenvolvimento (PD).

Relatório de mercado de acidificadores de alimentação da América do Norte – Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

OFERTAS DE RELATÓRIOS

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do Estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Número de animais

2.1.1. Aves

2.1.2. Ruminantes

2.1.3. Suínos

2.2. Produção de Ração

2.2.1. Aquicultura

2.2.2. Aves

2.2.3. Ruminantes

2.2.4. Suínos

2.3. Quadro regulamentar

2.3.1. Canadá

2.3.2. México

2.3.3. Estados Unidos

2.4. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Subaditivo

3.1.1. Ácido fumárico

3.1.2. Ácido lático

3.1.3. Ácido propiónico

3.1.4. Outros acidificantes

3.2. Animal

3.2.1. Aquicultura

3.2.1.1. Por Sub Animal

3.2.1.1.1. Peixe

3.2.1.1.2. Camarão

3.2.1.1.3. Outras espécies de aquicultura

3.2.2. Aves

3.2.2.1. Por Sub Animal

3.2.2.1.1. Frango

3.2.2.1.2. Camada

3.2.2.1.3. Outras aves de capoeira

3.2.3. Ruminantes

3.2.3.1. Por Sub Animal

3.2.3.1.1. Gado de corte

3.2.3.1.2. Gado leiteiro

3.2.3.1.3. Outros ruminantes

3.2.4. Suínos

3.2.5. Outros animais

3.3. País

3.3.1. Canadá

3.3.2. México

3.3.3. Estados Unidos

3.3.4. Resto da América do Norte

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. Adisseo

4.4.2. Alltech, Inc.

4.4.3. BASF SE

4.4.4. Bio Agri Mix

4.4.5. Brenntag SE

4.4.6. Cargill Inc.

4.4.7. EW Nutrition

4.4.8. Kemin Industries

4.4.9. SHV (Nutreco NV)

4.4.10. Yara International ASA

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ADITIVOS PARA ALIMENTAÇÃO

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Tamanho do mercado global e DROs

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- POPULAÇÃO DE AVES, NÚMERO, AMÉRICA DO NORTE, 2017-2022

- Figura 2:

- POPULAÇÃO DE RUMINANTES, NÚMERO, AMÉRICA DO NORTE, 2017-2022

- Figura 3:

- POPULAÇÃO DE SUÍNOS, NÚMERO, AMÉRICA DO NORTE, 2017-2022

- Figura 4:

- VOLUME DE PRODUÇÃO DE ALIMENTOS PARA AQUICULTURA, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017-2022

- Figura 5:

- VOLUME DE PRODUÇÃO DE RAÇÃO PARA AVES, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017-2022

- Figura 6:

- VOLUME DE PRODUÇÃO DE ALIMENTAÇÃO PARA RUMINANTES, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017-2022

- Figura 7:

- VOLUME DE PRODUÇÃO DE ALIMENTAÇÃO SUÍNA, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017-2022

- Figura 8:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 9:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 10:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO POR CATEGORIAS DE SUBADITIVOS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 11:

- VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO POR CATEGORIAS DE SUBADITIVOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 12:

- PARTICIPAÇÃO DO VOLUME DE ACIDIFICADORES PARA ALIMENTOS POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 13:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES PARA ALIMENTOS POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 14:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO DE ÁCIDO FUMÁRICO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 15:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DE ÁCIDO FUMARIC, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 16:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO DE ÁCIDO FUMARIC POR TIPO DE ANIMAL, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 17:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO DE ÁCIDO LÁTICO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 18:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DE ÁCIDO LÁTICO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 19:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO DE ÁCIDO LÁTICO POR TIPO DE ANIMAL, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 20:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO DE ÁCIDO PROPIÔNICO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 21:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DE ÁCIDO PROPIÔNICO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 22:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO DE ÁCIDO PROPIÔNICO POR TIPO DE ANIMAL, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 23:

- VOLUME DE OUTROS ACIDIFICADORES ACIDIFICADORES DE ALIMENTAÇÃO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 24:

- VALOR DE OUTROS ACIDIFICADORES ACIDIFICADORES DE ALIMENTAÇÃO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 25:

- PARTICIPAÇÃO DE VALOR DE OUTROS ACIDIFICADORES ACIDIFICADORES PARA ALIMENTAÇÃO POR TIPO DE ANIMAL, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 26:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO POR TIPO DE ANIMAL, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 27:

- VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO POR TIPO DE ANIMAL, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 28:

- PARTICIPAÇÃO DO VOLUME DE ACIDIFICADORES PARA RAÇÕES POR TIPO DE ANIMAL, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 29:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO POR TIPO DE ANIMAL, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 30:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO PARA AQUICULTURA POR TIPO DE SUBANIMAL, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 31:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO PARA AQUICULTURA POR TIPO DE SUBANIMAL, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 32:

- PARTICIPAÇÃO DO VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO PARA AQUICULTURA POR TIPO DE SUBANIMAL, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 33:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO PARA AQUICULTURA POR TIPO DE SUBANIMAL, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 34:

- VOLUME DE ACIDIFICADORES PARA ALIMENTAÇÃO DE PEIXES, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 35:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DE PEIXES, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 36:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES PARA ALIMENTAÇÃO DE PEIXES POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 37:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO DE CAMARÃO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 38:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DE CAMARÃO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 39:

- PARTE DE VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO DE CAMARÃO POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 40:

- VOLUME DE ACIDIFICADORES PARA ALIMENTAÇÃO DE OUTRAS ESPÉCIES DE AQUICULTURA, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 41:

- VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO DE OUTRAS ESPÉCIES DE AQUICULTURA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 42:

- PARTICIPAÇÃO DE VALOR DE OUTRAS ESPÉCIES DE AQUICULTURA ACIDIFICADORES PARA ALIMENTAÇÃO POR SUB-CATEGORIAS ADITIVAS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 43:

- VOLUME DE ACIDIFICADORES PARA ALIMENTAÇÃO DE AVES POR TIPO DE SUBANIMAL, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 44:

- VALOR DE ACIDIFICADORES PARA RAÇÕES DE AVES POR TIPO DE SUBANIMAL, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 45:

- PARTICIPAÇÃO DO VOLUME DE ACIDIFICADORES PARA RAÇÕES PARA AVES POR TIPO DE SUBANIMAL, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 46:

- PARTICIPAÇÃO DO VALOR DE ACIDIFICADORES PARA RAÇÕES PARA AVES POR TIPO DE SUBANIMAL, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 47:

- VOLUME DE ACIDIFICADORES DE RAÇÃO PARA FRANGOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 48:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DE FRANGOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 49:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES DE RAÇÃO PARA FRANGOS POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 50:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO DE CAMADAS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 51:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DE CAMADAS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 52:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES PARA ALIMENTAÇÃO DE CAMADAS POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 53:

- VOLUME DE OUTRAS AVES DE AVES ACIDIFICADORES, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 54:

- VALOR DE OUTROS ACIDIFICADORES DE ALIMENTAÇÃO DE AVES, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 55:

- PARTICIPAÇÃO DE VALOR DE OUTRAS AVES DE AVES ACIDIFICADORES POR SUB CATEGORIAS DE ADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 56:

- VOLUME DE ACIDIFICADORES PARA ALIMENTAÇÃO DE RUMINANTES POR TIPO DE SUBANIMAL, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 57:

- VALOR DE ACIDIFICADORES PARA ALIMENTAÇÃO DE RUMINANTES POR TIPO DE SUBANIMAL, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 58:

- PARTICIPAÇÃO DO VOLUME DE ACIDIFICADORES PARA ALIMENTAÇÃO DE RUMINANTES POR TIPO DE SUBANIMAL, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 59:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES PARA ALIMENTAÇÃO DE RUMINANTES POR TIPO DE SUBANIMAL, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 60:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO DE GADO DE CORTE, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 61:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DE GADO DE CARNE, USD, AMÉRICA DO NORTE, 2017 -

- Figura 62:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO DE GADO DE CARNE POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 63:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO PARA GADO LEITEIRO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 64:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DE GADO LEITEIRO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 65:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO PARA GADO LEITEIRO POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 66:

- VOLUME DE ACIDIFICADORES PARA ALIMENTAÇÃO DE OUTROS RUMINANTES, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 67:

- VALOR DE ACIDIFICADORES PARA ALIMENTAÇÃO DE OUTROS RUMINANTES, USD, AMÉRICA DO NORTE, 2017 -

- Figura 68:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES PARA ALIMENTAÇÃO DE OUTROS RUMINANTES POR SUB CATEGORIAS DE ADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 69:

- VOLUME DE ACIDIFICADORES PARA ALIMENTAÇÃO SUÍNA, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 70:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO SUÍNA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 71:

- PARTE DE VALOR DOS ACIDIFICADORES PARA ALIMENTAÇÃO SUÍNA POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 72:

- VOLUME DE ACIDIFICADORES PARA ALIMENTAÇÃO DE OUTROS ANIMAIS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 73:

- VALOR DE ACIDIFICADORES PARA ALIMENTAÇÃO DE OUTROS ANIMAIS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 74:

- PARTICIPAÇÃO DE VALOR DE ACIDIFICADORES PARA ALIMENTAÇÃO DE OUTROS ANIMAIS POR SUB CATEGORIAS DE ADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 75:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO POR PAÍS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 76:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO POR PAÍS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 77:

- PARTICIPAÇÃO DO VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO POR PAÍS, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 78:

- PARTE DE VALOR DE ACIDIFICADORES DE ALIMENTAÇÃO POR PAÍS, %, AMÉRICA DO NORTE, 2017,2023 E 2029

- Figura 79:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO DO CANADÁ, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 80:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DO CANADÁ, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 81:

- PARTICIPAÇÃO DE VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DO CANADÁ POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 82:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO DO MÉXICO, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 83:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DO MÉXICO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 84:

- PARTICIPAÇÃO DE VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DO MÉXICO POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 85:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO DOS ESTADOS UNIDOS, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 86:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DOS ESTADOS UNIDOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 87:

- PARTICIPAÇÃO DE VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DOS ESTADOS UNIDOS POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 88:

- VOLUME DE ACIDIFICADORES DE ALIMENTAÇÃO DO RESTO DA AMÉRICA DO NORTE, TONELADA MÉTRICA, AMÉRICA DO NORTE, 2017 - 2029

- Figura 89:

- VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DO RESTO DA AMÉRICA DO NORTE, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 90:

- PARTICIPAÇÃO DE VALOR DOS ACIDIFICADORES DE ALIMENTAÇÃO DO RESTO DA AMÉRICA DO NORTE POR CATEGORIAS DE SUBADITIVOS, %, AMÉRICA DO NORTE, 2022 E 2029

- Figura 91:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, AMÉRICA DO NORTE, 2017 - 2023

- Figura 92:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, AMÉRICA DO NORTE, 2017 - 2023

- Figura 93:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, AMÉRICA DO NORTE, 2022

Segmentação da indústria de acidificadores de ração na América do Norte

Ácido Fumárico, Ácido Lático e Ácido Propiônico são cobertos como segmentos pelo Sub Aditivo. Aquicultura, Aves, Ruminantes, Suínos são contemplados como segmentos por Animal. Canadá, México e Estados Unidos são cobertos como segmentos por país.

- Os acidificantes alimentares são importantes na promoção do crescimento animal, aumentando o metabolismo e proporcionando resistência a patógenos nocivos, ao mesmo tempo que reduzem a dependência de antibióticos. O mercado norte-americano de acidificadores para rações representou 7,1% do mercado total de aditivos para rações em 2022, um aumento de 18,8% em 2019 em comparação com 2018. Esta alta participação foi atribuída ao aumento do valor de mercado dos tipos probióticos devido ao aumento da produção de rações.

- Os Estados Unidos dominaram o mercado norte-americano de acidificantes para rações, respondendo por 70% em 2022, principalmente devido à maior produção de rações e à demanda dos crescentes mercados de carne e laticínios do país. Entre todos os acidificantes para rações, o ácido propiônico foi o mais utilizado, avaliado em quase US$ 0,2 bilhão em 2022, seguido pelo ácido fumárico e pelo ácido láctico, representando 25% e 22,8% do mercado, respectivamente.

- Os ruminantes detinham a maior participação no segmento de ácido propiônico para rações, respondendo por 38,8% em 2022 devido à alta demanda por produtos para ruminantes. Os Estados Unidos são o país que mais cresce no mercado de acidificadores de rações, com um CAGR projetado de 7% durante o período de previsão. Espera-se que a crescente demanda por carne, especialmente aves e suínos, a crescente demanda por produtos lácteos e o crescente cultivo da aquicultura impulsionem o mercado de acidificantes para rações do país nos próximos anos.

- A crescente demanda por carne e frutos do mar e a crescente conscientização sobre os benefícios dos aditivos alimentares na produtividade animal são os principais impulsionadores do mercado norte-americano de acidificantes alimentares, especialmente nos Estados Unidos.

| Subaditivo | |

| Ácido fumárico | |

| Ácido lático | |

| Ácido propiónico | |

| Outros acidificantes |

| Animal | |||||||

| |||||||

| |||||||

| |||||||

| Suínos | |||||||

| Outros animais |

| País | |

| Canadá | |

| México | |

| Estados Unidos | |

| Resto da América do Norte |

Definição de mercado

- FUNÇÕES - Para o estudo, os aditivos alimentares são considerados produtos fabricados comercialmente que são usados para melhorar características como ganho de peso, taxa de conversão alimentar e consumo de ração quando alimentados em proporções apropriadas.

- REVENDEDORES - As empresas envolvidas na revenda de aditivos para alimentação animal sem agregação de valor foram excluídas do escopo do mercado, para evitar dupla contagem.

- CONSUMIDORES FINAIS - Os fabricantes de alimentos compostos são considerados consumidores finais no mercado estudado. O âmbito de aplicação exclui os agricultores que compram aditivos para alimentação animal para serem utilizados diretamente como suplementos ou pré-misturas.

- CONSUMO INTERNO DA EMPRESA - As empresas envolvidas na produção de rações compostas, bem como na fabricação de aditivos para rações, fazem parte do estudo. No entanto, ao estimar os tamanhos do mercado, o consumo interno de aditivos alimentares por essas empresas foi excluído.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.