Tamanho do mercado de equipamentos odontológicos da América do Norte

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

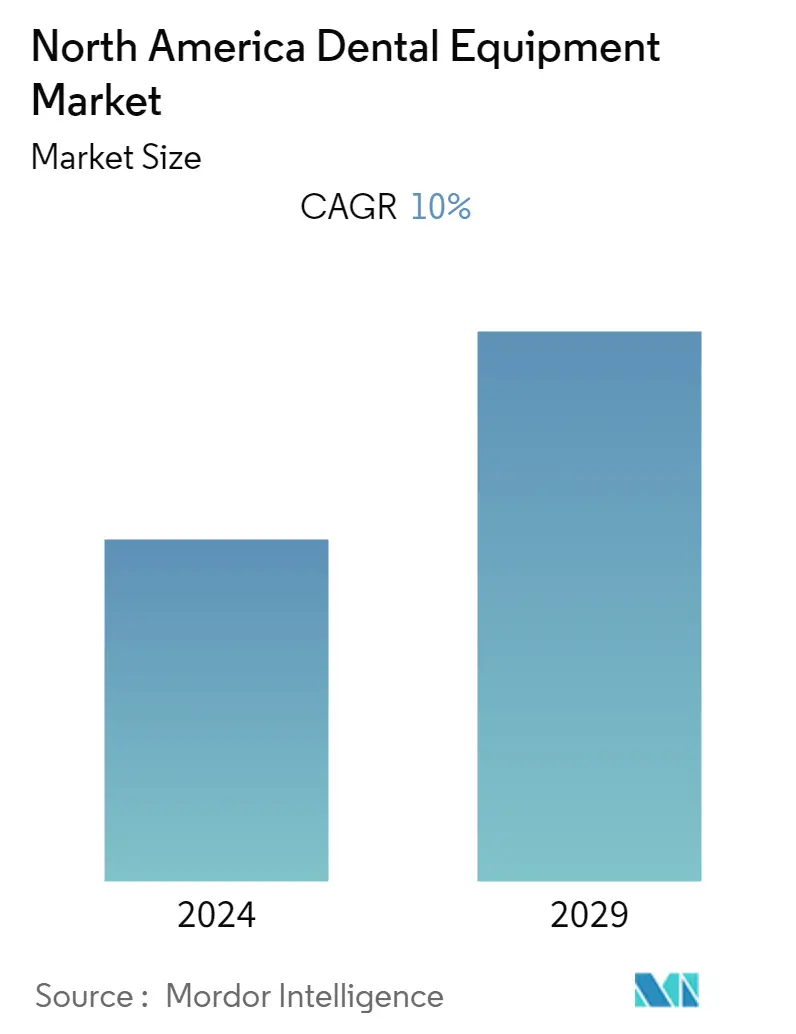

| CAGR | 10.00 % |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de equipamentos odontológicos da América do Norte

Espera-se que o mercado norte-americano de equipamentos odontológicos registre um CAGR de cerca de 10% durante o período de previsão, 2022-2027.

A situação atual da COVID-19 diminuiu o número de visitas a hospitais e clínicas para fins dentários, levando a uma diminuição da procura de equipamentos dentários. Em março de 2020, a American Dental Association (ADA), a maior associação odontológica do país, recomendou que os consultórios odontológicos adiassem os procedimentos odontológicos eletivos até 6 de abril de 2020 e fornecessem serviços odontológicos apenas de emergência para ajudar a evitar que os pacientes sobrecarregassem os departamentos de emergência dos hospitais. Esta recomendação foi actualizada em 1 de Abril de 2020, quando a ADA aconselhou os escritórios a permanecerem fechados para todos os procedimentos, excepto os de urgência e emergência, até 30 de Abril, no mínimo, devido ao aumento de casos de COVID-19. Assim, espera-se que os fatores acima mencionados tenham um impacto global negativo no mercado estudado com o surgimento do COVID-19.

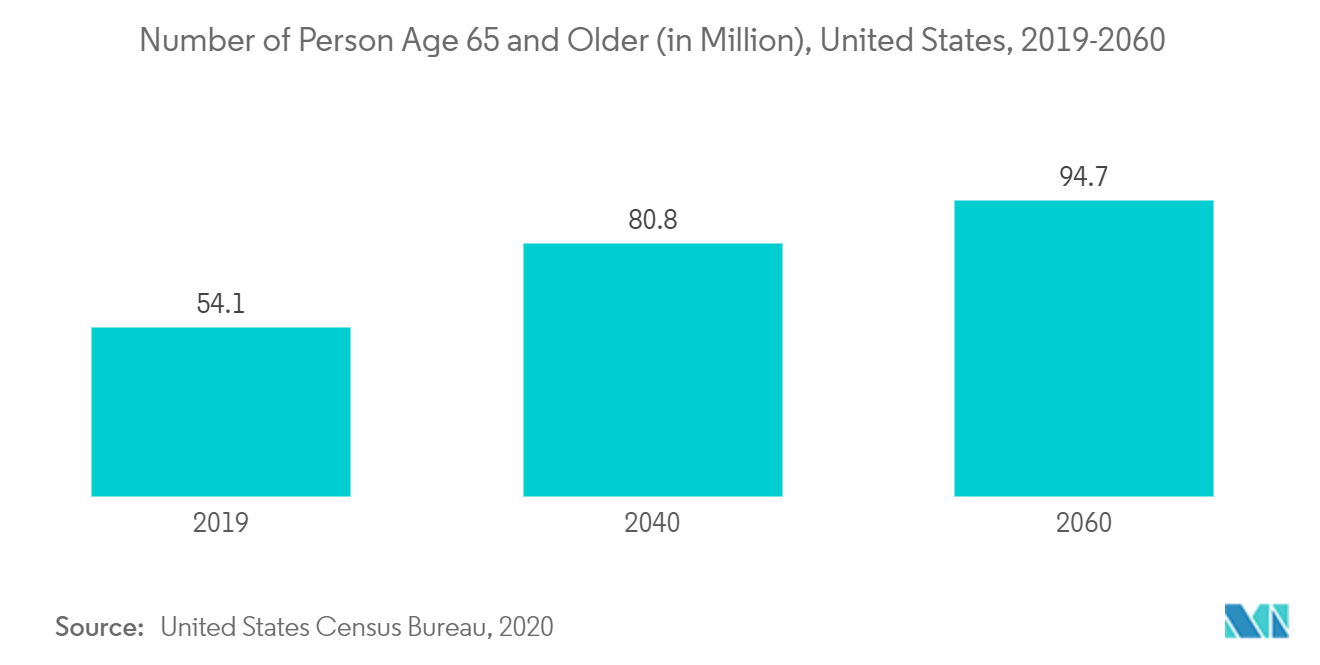

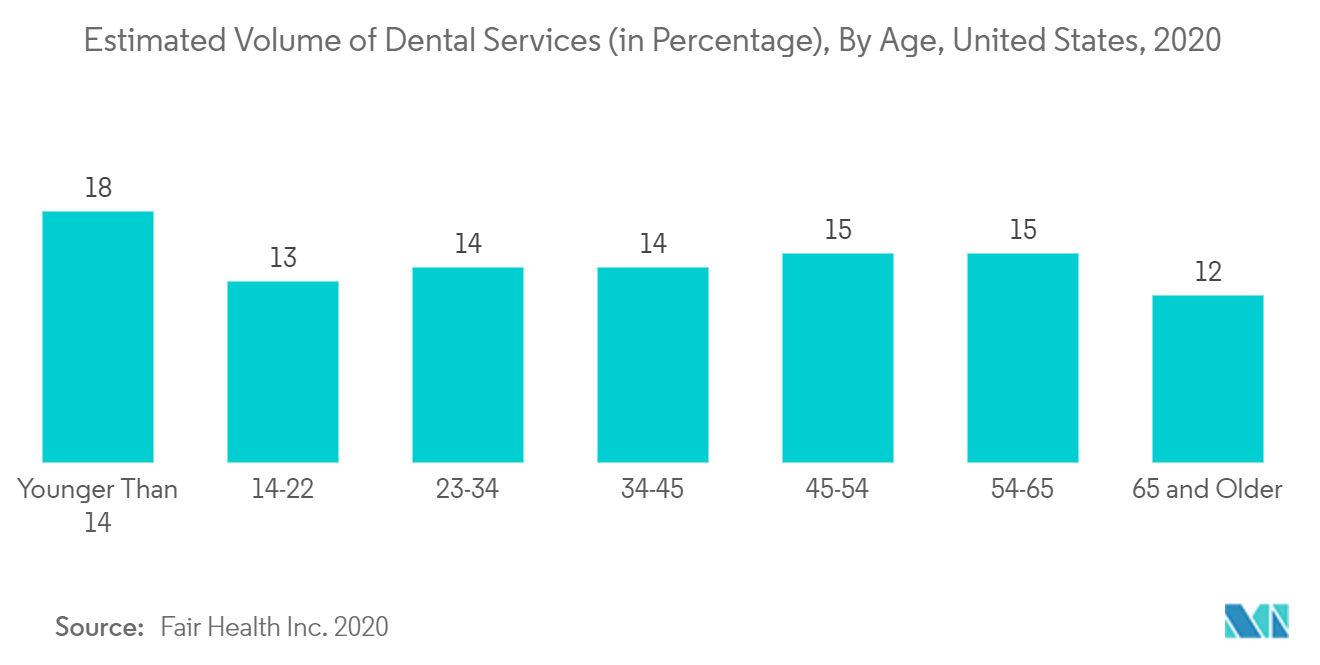

Devido ao crescente envelhecimento da população, tem havido um aumento no número de implantes dentários e cirurgias orais realizadas. Além disso, há diminuição da destreza manual e aumento de comorbidades e medicamentos que afetam a cavidade oral. Conseqüentemente, o atendimento odontológico em instituições de cuidados a idosos é considerado precário e o acesso a profissionais de odontologia é difícil. Assim, constata-se que o número de idosos cresce rapidamente em todos os países industrializados, contribuindo assim para o aumento do mercado de equipamentos odontológicos na região norte-americana. O estudo mostra que a prevalência de cárie dentária na população geriátrica está impulsionando o crescimento do mercado.

De acordo com o estudo publicado em abril de 2021, intitulado 'Auto-relato de cárie dentária por crianças mexicanas do ensino fundamental e médio no contexto de indicadores socioeconômicos um estudo ecológico nacional', a perda dentária é bastante comum na população mexicana, com prevalência variando entre 13,5% e 34,5%. Assim, devido à alta prevalência de doenças dentárias na região, espera-se que a demanda por produtos de odontologia restauradora aumente, o que deverá impulsionar o crescimento do mercado na região. Além disso, de acordo com as atualizações da American Dental Association, em maio de 2021, mais de 5 milhões de idosos norte-americanos com idades entre 65 e 74 anos tiveram perda total de dentes, com quase 3 milhões de edêntulos. A perda dentária, por outro lado, é um problema principalmente dos idosos. Isto ocorre porque 91% dos adultos com idades entre 20 e 64 anos têm cárie dentária, com impressionantes 27% que não são tratados. Além disso, a cárie dentária é uma causa comum de perda dentária em muitos casos. Como resultado, os dentes se soltam gradualmente e caem. Assim, a perda geriátrica é um problema comum devido a doenças dentárias, impulsionando assim a demanda por implantes dentários na geriatria, o que provavelmente impulsionará o mercado de implantes dentários.

Além disso, a parceria estratégica também está impulsionando o crescimento do mercado na região. Por exemplo, em outubro de 2020, a Flight Dental Systems, Canadá, assinou uma parceria com a MK Dent localizada em Bargteheide, Alemanha. Esta parceria levará à criação de uma linha de produtos de marca conjunta com a engenharia de precisão da MK Dent Germany, juntamente com a rede estabelecida de distribuidores e revendedores da Flight Dental Systems no Canadá.

Além disso, o artigo do International Dental Journal intitulado 'Indicadores de risco de perda dentária entre a população adulta mexicana um estudo transversal publicado em fevereiro de 2021, relata que a prevalência de perda dentária foi de 57,2% devido à cárie dentária no México. O estudo também relata que é semelhante ao relatado em países de rendimento médio-baixo. A odontologia estética provavelmente será um dos segmentos de alta demanda no futuro e deverá testemunhar oportunidades lucrativas de crescimento durante o período de previsão. No entanto, espera-se que o custo crescente das cirurgias dentárias e a falta de acesso a políticas de reembolso médico dificultem o crescimento do mercado.

Tendências do mercado de equipamentos odontológicos da América do Norte

Espera-se que o segmento protético tenha participação importante no segmento de tratamento durante o período de previsão

No segmento de tratamento do mercado, prevê-se que o segmento protético tenha a maior participação de mercado durante o período de previsão. Como a odontologia protética possui inúmeras ferramentas que são utilizadas para correções dentárias, há uma ampla aplicação de equipamentos protéticos. No entanto, devido à pandemia de COVID-19, os procedimentos cirúrgicos dentários eletivos e protéticos foram significativamente afetados, com todas as especialidades a escreverem diversas orientações sobre a gestão desta crise.

Além disso, espera-se também que o aumento da conscientização, o número crescente de dentistas e a crescente incidência de doenças dentárias impulsionem o mercado durante o período de previsão. De acordo com o artigo do International Travel Medical Journals intitulado 'Os americanos estão dirigindo para o México para tratamento odontológico', publicado em junho de 2020, relata que as instalações odontológicas no México estão entre as primeiras do mundo a reabrir suas portas e receber pacientes. Além disso, o artigo também citou que a Dental Departures, uma agência global de viagens on-line odontológica, relatou quatro semanas consecutivas de aumento de reservas de consultas, juntamente com um aumento de 60% no tráfego. Espera-se que tal aumento no turismo odontológico impulsione o crescimento do segmento.

A crescente atenção dada à aparência pelas pessoas, obrigando-as a optar por próteses, e as inovações tecnológicas e lançamentos de produtos também criaram um boom no mercado. Por exemplo, em novembro de 2020, a Planmeca lançou dois novos produtos CAD/CAM, nomeadamente a fresadora de 5 eixos Planmeca PlanMill 50 S e o software de design Planmeca PlanCAD Premium para a criação de próteses dentárias.

No geral, devido aos lançamentos de novos produtos e à crescente preferência pela odontologia estética, espera-se que o segmento protético do mercado registre uma participação significativa.

Os Estados Unidos dominam o mercado e esperam fazer o mesmo durante o período de previsão

Espera-se que o mercado de equipamentos odontológicos dos Estados Unidos aumente com o aumento dos lançamentos de produtos apoiados pelas autoridades governamentais. A crescente carga de doenças dentárias e o aumento da população geriátrica estão levando a um aumento na demanda por cirurgias dentárias nos Estados Unidos. De acordo com o estudo intitulado Atualização sobre a prevalência de cárie não tratada na população adulta dos EUA, 2017-2020, publicado no Journal of American Dental Association em abril de 2022, descobriu-se que a cárie não tratada era prevalente em 21,3%. A prevalência de cárie coronal e radicular foi de 17,9 e 10,1%, respectivamente. A cárie foi mais comum em pessoas de 30 a 39 anos (25,2%) e 40 a 49 anos (22,3%), homens (23,5%) e pessoas de outras raças (36,5%). gerar a necessidade de equipamentos odontológicos na região.

Além disso, o artigo do Instituto Nacional de Saúde intitulado 'Estimativas de financiamento para várias categorias de pesquisa, condição e doença' publicado em junho de 2021 relatou que um apoio anual estimado de 638 milhões de dólares à pesquisa para doenças dentárias/orais e craniofaciais com base em doações, contratos, e outros mecanismos de financiamento utilizados nos Institutos Nacionais de Saúde. Assim, espera-se que o aumento do financiamento da pesquisa para doenças dentárias lance equipamentos odontológicos avançados em um futuro próximo, impulsionando assim o crescimento do mercado.

Além disso, o aumento do lançamento de produtos utilizando materiais ecológicos está impulsionando o crescimento do mercado. Por exemplo, em maio de 2021, a Western Dental Orthodontics fez parceria com o Grupo Straumann para expandir o acesso a implantes dentários. A Straumann fornecerá implantes dentários, pilares e coroas de alta qualidade sob a marca Neodent para todos os 333 consultórios da Western Dental e afiliados. Além disso, em julho de 2021, a Westlake Hills Dental Arts lançou uma série de procedimentos odontológicos, incluindo implantes e pontes, para ajudar pacientes com falta de um ou mais dentes. Esses lançamentos estão impulsionando o crescimento do mercado.

Assim, devido aos fatores acima mencionados, espera-se que o mercado de equipamentos odontológicos cresça no futuro.

Visão geral da indústria de equipamentos odontológicos da América do Norte

O mercado de equipamentos odontológicos na América do Norte é moderadamente competitivo. 3M, Carestream Health, Straumann, Dentsply Sirona e GC Corporation são alguns dos principais players do mercado. O mercado também conta com a presença de algumas empresas menores que detêm uma participação substancial no mercado.

Líderes de mercado de equipamentos odontológicos da América do Norte

-

3M

-

Carestream Health

-

Dentsply Sirona

-

GC Corporation

-

Straumann

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de equipamentos odontológicos da América do Norte

Em maio de 2022, a VideaHealth, uma pioneira em IA odontológica, recebeu a autorização 510(k) emitida pela Administração de Alimentos e Medicamentos dos Estados Unidos (FDA) para o Videa Caries Assist, um algoritmo de detecção de cárie dentária (cárie) alimentado por IA. O VideoaHealth superou os exigentes requisitos de eficácia do FDA, auxiliando significativamente a análise de radiografias instantaneamente na cadeira do dentista.

Em abril de 2022, a Brasseler USA, fornecedora de produtos odontológicos, relatou o lançamento de um novo sistema restaurador direto projetado para capacitar uma experiência invejável em odontologia restauradora.

Relatório de mercado de equipamentos odontológicos da América do Norte – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da carga de doenças dentárias

4.2.2 Inovação em Produtos Odontológicos

4.3 Restrições de mercado

4.3.1 Aumento do custo das cirurgias

4.3.2 Falta de reembolso adequado de atendimento odontológico

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por produto

5.1.1 Equipamentos Gerais e de Diagnóstico

5.1.1.1 Laser Odontológico

5.1.1.1.1 Lasers de tecidos moles

5.1.1.1.2 Lasers de tecidos duros

5.1.1.2 Equipamento de Radiologia

5.1.1.2.1 Equipamento de Radiologia Extra Oral

5.1.1.2.2 Equipamento de Radiologia Intra-oral

5.1.1.3 Cadeira e equipamentos odontológicos

5.1.1.4 Outros equipamentos gerais e de diagnóstico

5.1.2 Consumíveis Odontológicos

5.1.2.1 Biomaterial odontológico

5.1.2.2 Implantes dentários

5.1.2.3 Coroas e pontes

5.1.2.4 Outros consumíveis odontológicos

5.1.3 Outros dispositivos dentários

5.2 Por tratamento

5.2.1 Ortodôntico

5.2.2 Endodôntico

5.2.3 Periodontia

5.2.4 Prótese

5.3 Por usuário final

5.3.1 Hospitais

5.3.2 Clínicas

5.3.3 Outros usuários finais

5.4 Geografia

5.4.1 Estados Unidos

5.4.2 Canadá

5.4.3 México

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 3M

6.1.2 A-Dec Inc.

6.1.3 Biolase Inc.

6.1.4 Carestream Health Inc.

6.1.5 Envista Holdings Corporation

6.1.6 Dentsply Sirona

6.1.7 GC Corporation

6.1.8 Patterson Companies Inc.

6.1.9 Planmeca OY

6.1.10 Midmark Corp.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de equipamentos odontológicos da América do Norte

Instrumentos odontológicos são ferramentas utilizadas por profissionais de odontologia para fornecer tratamento odontológico. Eles incluem ferramentas para examinar, manipular, tratar, restaurar e remover dentes e estruturas orais adjacentes. Instrumentos padrão são os instrumentos usados para examinar, restaurar e extrair dentes e manipular tecidos. O mercado de equipamentos odontológicos da América do Norte é segmentado por tipo (equipamentos gerais e de diagnóstico, consumíveis odontológicos, outros dispositivos odontológicos), tratamento (ortodôntico, endodôntico, periodontico, protético), usuário final (hospitais, clínicas, outros usuários finais) e geografia ( Estados Unidos, Canadá, México), O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por produto | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

| Por tratamento | ||

| ||

| ||

| ||

|

| Por usuário final | ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de equipamentos odontológicos da América do Norte

Qual é o tamanho atual do mercado de equipamentos odontológicos da América do Norte?

O Mercado de Equipamentos Odontológicos da América do Norte deverá registrar um CAGR de 10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de equipamentos odontológicos da América do Norte?

3M, Carestream Health, Dentsply Sirona, GC Corporation, Straumann são as principais empresas que operam no mercado de equipamentos odontológicos da América do Norte.

Que anos esse mercado de equipamentos odontológicos da América do Norte cobre?

O relatório abrange o tamanho histórico do mercado de equipamentos odontológicos da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de equipamentos odontológicos da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da Indústria de Equipamentos Odontológicos da América do Norte

Estatísticas para a participação de mercado de equipamentos odontológicos da América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de equipamentos odontológicos da América do Norte inclui uma previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.