Tamanho do mercado de alternativas lácteas da América do Norte

|

|

Período de Estudo | 2017 - 2029 |

|

|

Tamanho do Mercado (2024) | USD 11.6 Billion |

|

|

Tamanho do Mercado (2029) | USD 18.21 Billion |

|

|

Maior participação por canal de distribuição | Fora do comércio |

|

|

CAGR (2024 - 2029) | 8.95 % |

|

|

Maior participação por país | Estados Unidos |

|

|

Concentração do Mercado | Baixo |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de alternativas lácteas na América do Norte

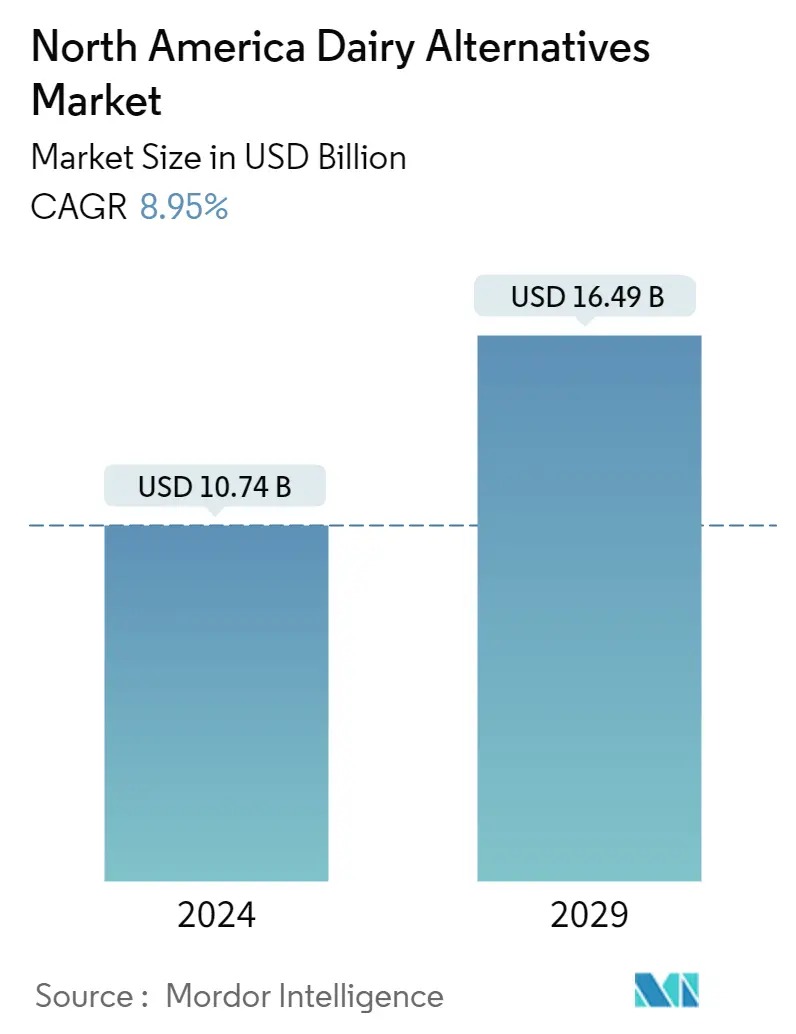

O tamanho do mercado de alternativas lácteas da América do Norte é estimado em US$ 10,74 bilhões em 2024, e deverá atingir US$ 16,49 bilhões até 2029, crescendo a um CAGR de 8,95% durante o período de previsão (2024-2029).

Canais de varejo online estão fazendo parceria com muitas marcas para aumentar suas vendas

- O canal de distribuição do mercado norte-americano de alternativas lácteas é segmentado em on-trade e off-trade. O canal off-trade desempenha um papel importante nas vendas de produtos lácteos alternativos na região. Supermercados e hipermercados são os maiores canais de distribuição off-trade no mercado norte-americano de alternativas lácteas. O factor proximidade destes canais, especialmente nas grandes cidades e desenvolvidas, confere-lhes a vantagem adicional de influenciar as decisões de compra dos consumidores. Em 2022, o valor das vendas de alternativas lácteas através de supermercados e hipermercados representou mais de 73,4% em comparação com outros canais de varejo.

- O leite vegetal desempenha um papel importante nas vendas gerais dos canais de varejo. Em 2021, o valor das vendas de leite de origem vegetal aumentou 8,5% em relação a 2020, enquanto as vendas de leite de origem animal diminuíram 2%. No mesmo ano, 42% dos agregados familiares compraram leite vegetal e 76% compraram-no múltiplas vezes nos canais de retalho.

- O canal online na América do Norte é projetado para ser o canal de distribuição de alternativas lácteas de crescimento mais rápido. Prevê-se um crescimento de 44% em 2024 em comparação com 2021. Os retalhistas online estão a fazer parcerias com marcas para expandir o seu espaço nas prateleiras, aumentar os sortimentos e melhorar a experiência de compra dos consumidores, oferecendo uma vasta gama de produtos à base de plantas. Em 2021, mais de 22% dos canadenses preferiam comprar mantimentos online.

O consumo explosivo da população e o apoio do governo estão alimentando o crescimento do mercado

- O mercado norte-americano de alternativas lácteas domina o mercado global devido à crescente intolerância à lactose e à adoção de dietas saudáveis. Em 2022, descobriu-se que 30-50 milhões de americanos eram intolerantes à lactose. Os produtos sem laticínios mais preferidos são leite, manteiga, sobremesas congeladas e queijo.

- Os Estados Unidos são o principal mercado de alternativas lácteas na região. Prevê-se que registe a taxa de crescimento anual mais rápida de 26% em valor durante 2024-2027. A maior demanda se deve ao maior volume de produção de nozes (amêndoas) e soja. Por exemplo, os Estados Unidos produzem cerca de 2.002.742 toneladas métricas de amêndoas anualmente, representando 80% da produção mundial de amêndoas. Os lançamentos contínuos de produtos são o principal fator para promover as vendas de alternativas lácteas no país, já que os consumidores americanos estão altamente abertos a experimentar novos produtos.

- Em 2021, 62% ou 79 milhões de famílias nos EUA compraram produtos à base de plantas, um aumento em relação aos 61% ou 77 milhões em 2020.

- O Canadá é o segundo principal mercado de alternativas lácteas. O apoio governamental é o principal fator que impulsiona as vendas de produtos não lácteos no país. Em 2018, o governo incluiu a indústria de alternativas lácteas na sua Iniciativa Supercluster e investiu 150 milhões de dólares no seu desenvolvimento. Em 2021, investiu mais 173 milhões de dólares.

- Espera-se que as vendas de alternativas lácteas cresçam devido a um aumento previsto nos distúrbios de estilo de vida e na intolerância à lactose. O mercado norte-americano de alternativas lácteas deverá crescer 16% em 2025 em comparação com 2023.

Tendências de mercado de alternativas lácteas na América do Norte

- A eficiência funcional e a competitividade de custos oferecidas pelos produtos lácteos alternativos estão impulsionando a sua produção

Visão geral da indústria de alternativas lácteas da América do Norte

O mercado de alternativas lácteas da América do Norte é fragmentado, com as cinco principais empresas ocupando 26,56%. Os principais players deste mercado são Agrifoods International Cooperative Ltd, Blue Diamond Growers, Califia Farms LLC, Danone SA e Oatly Group AB (classificados em ordem alfabética).

Líderes de mercado de alternativas lácteas da América do Norte

Agrifoods International Cooperative Ltd

Blue Diamond Growers

Califia Farms LLC

Danone SA

Oatly Group AB

Other important companies include Campbell Soup Company, Eden Foods Inc., Kite Hill, Land O'Lakes Inc., Miyoko's Creamery, Otsuka Holdings Co. Ltd, SunOpta Inc., The J.M. Smucker Company.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de alternativas lácteas da América do Norte

- Outubro de 2022 A SunOpta concluiu a primeira fase da fábrica de leite alternativo estéril de US$ 100 milhões em Midlothian para fabricar leite e produtos alimentícios sustentáveis.

- Outubro de 2022 SunOpta Inc. anunciou a aquisição das marcas de bebidas à base de plantas Dream® e WestSoy® do The Hain Celestial Group Inc. por US$ 33 milhões. A empresa poderá beneficiar das marcas adquiridas, potenciando assim o seu crescimento neste negócio competitivamente vantajoso.

- Julho de 2022 A Danone lançou a primeira fórmula para bebês com mistura de laticínios e plantas em resposta ao desejo dos pais por opções vegetarianas e flexitarianas para seus bebês.

Relatório de mercado de alternativas lácteas da América do Norte – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Consumo per capita

-

4.2 Produção de matérias-primas/commodities

- 4.2.1 Alternativa Láctea - Produção de Matéria Prima

-

4.3 Quadro regulamentar

- 4.3.1 Canadá

- 4.3.2 México

- 4.3.3 Estados Unidos

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

-

5.1 Categoria

- 5.1.1 Manteiga Não Láctea

- 5.1.2 Queijo Não Lácteo

- 5.1.3 Sorvete Não Lácteo

- 5.1.4 Leite não lácteo

- 5.1.4.1 Por tipo de produto

- 5.1.4.1.1 Leite de amêndoa

- 5.1.4.1.2 Leite de caju

- 5.1.4.1.3 Leite de côco

- 5.1.4.1.4 Leite de cânhamo

- 5.1.4.1.5 Leite de Aveia

- 5.1.4.1.6 Sou leite

- 5.1.5 Iogurte Não Lácteo

-

5.2 Canal de distribuição

- 5.2.1 Fora do comércio

- 5.2.1.1 Lojas de conveniência

- 5.2.1.2 Varejo on-line

- 5.2.1.3 Varejistas especializados

- 5.2.1.4 Supermercados e Hipermercados

- 5.2.1.5 Outros (clubes de armazém, postos de gasolina, etc.)

- 5.2.2 No comércio

-

5.3 País

- 5.3.1 Canadá

- 5.3.2 México

- 5.3.3 Estados Unidos

- 5.3.4 Resto da América do Norte

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Agrifoods International Cooperative Ltd

- 6.4.2 Blue Diamond Growers

- 6.4.3 Califia Farms LLC

- 6.4.4 Campbell Soup Company

- 6.4.5 Danone SA

- 6.4.6 Eden Foods Inc.

- 6.4.7 Kite Hill

- 6.4.8 Land O'Lakes Inc.

- 6.4.9 Miyoko's Creamery

- 6.4.10 Oatly Group AB

- 6.4.11 Otsuka Holdings Co. Ltd

- 6.4.12 SunOpta Inc.

- 6.4.13 The J.M. Smucker Company

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE LEITE E ALTERNATIVAS DE LEITE

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- CONSUMO PER CAPITA DE ALTERNATIVAS DE LÁCTEOS, KG, AMÉRICA DO NORTE, 2017 - 2029

- Figura 2:

- VOLUME DE PRODUÇÃO DO MERCADO DE ALTERNATIVAS A LÁCTEOS DA AMÉRICA DO NORTE - MATÉRIA-PRIMA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2021

- Figura 3:

- VOLUME DE ALTERNATIVAS A LÁCTEOS, TONELADAS MÉTRICAS, POR AMÉRICA DO NORTE, 2017 - 2029

- Figura 4:

- VALOR DAS ALTERNATIVAS AOS LÁCTEOS, USD, PELA AMÉRICA DO NORTE, 2017 - 2029

- Figura 5:

- VOLUME DO MERCADO DE ALTERNATIVAS A LÁCTEOS POR CATEGORIA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 6:

- VALOR DO MERCADO DE ALTERNATIVAS A LÁCTEOS POR CATEGORIA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 7:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE ALTERNATIVAS A LÁCTEOS, POR CATEGORIA, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 8:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS A LÁCTEOS, POR CATEGORIA, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 9:

- VOLUME DO MERCADO DE MANTEIGA NÃO LÁCTEA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 10:

- VALOR DO MERCADO DE MANTEIGA NÃO LÁCTEA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 11:

- VALOR SHARE DO MERCADO DE MANTEIGA NÃO LÁCTEA, POR CANAL DE DISTRIBUIÇÃO, % 2022 VS 2029

- Figura 12:

- VOLUME DO MERCADO DE QUEIJO NÃO LÁCTEO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 13:

- VALOR DO MERCADO DE QUEIJO NÃO LÁCTEO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 14:

- VALOR SHARE DO MERCADO DE QUEIJOS NÃO LÁCTEOS, POR CANAL DE DISTRIBUIÇÃO, % 2022 VS 2029

- Figura 15:

- VOLUME DO MERCADO DE GELADOS NÃO LÁCTEOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 16:

- VALOR DO MERCADO DE GELADOS NÃO LÁCTEOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 17:

- VALOR SHARE DO MERCADO DE GELADOS NÃO LÁCTEOS, POR CANAL DE DISTRIBUIÇÃO, % 2022 VS 2029

- Figura 18:

- VOLUME DO MERCADO DE LEITE NÃO LÁTICO POR TIPO DE PRODUTO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 19:

- VALOR DO MERCADO DE LEITE NÃO LÁCTEO POR TIPO DE PRODUTO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 20:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE LEITE NÃO LÁCTEO, POR TIPO DE PRODUTO, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 202

- Figura 21:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE LEITE NÃO LÁCITO, POR TIPO DE PRODUTO, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 202

- Figura 22:

- VOLUME DO MERCADO DE LEITE DE AMÊNDOA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 23:

- VALOR DO MERCADO DE LEITE DE AMÊNDOA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 24:

- VALOR SHARE DO MERCADO DE LEITE DE AMÊNDOA, POR CANAL DE DISTRIBUIÇÃO, % 2022 VS 2029

- Figura 25:

- VOLUME DO MERCADO DE LEITE DE CAJU, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 26:

- VALOR DO MERCADO DE LEITE DE CAJU, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 27:

- VALOR SHARE DO MERCADO DE LEITE DE CAJU, POR CANAL DE DISTRIBUIÇÃO, % 2022 VS 2029

- Figura 28:

- VOLUME DO MERCADO DE LEITE DE COCO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 29:

- VALOR DO MERCADO DE LEITE DE COCO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 30:

- VALOR SHARE DO MERCADO DE LEITE DE COCO, POR CANAL DE DISTRIBUIÇÃO, % 2022 VS 2029

- Figura 31:

- VOLUME DO MERCADO DE LEITE DE CÂNHAMO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 32:

- VALOR DO MERCADO DE LEITE DE CÂNHAMO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 33:

- VALOR SHARE DO MERCADO DE LEITE DE CÂNHAMO, POR CANAL DE DISTRIBUIÇÃO, % 2022 VS 2029

- Figura 34:

- VOLUME DO MERCADO DE LEITE DE AVEIA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 35:

- VALOR DO MERCADO DE LEITE DE AVEIA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 36:

- VALOR SHARE DO MERCADO DE LEITE DE AVEIA, POR CANAL DE DISTRIBUIÇÃO, % 2022 VS 2029

- Figura 37:

- VOLUME DO MERCADO DE LEITE DE SOJA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 38:

- VALOR DO MERCADO DE LEITE DE SOJA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 39:

- VALOR SHARE DO MERCADO DE LEITE DE SOJA, POR CANAL DE DISTRIBUIÇÃO, % 2022 VS 2029

- Figura 40:

- VOLUME DO MERCADO DE IOGURTE NÃO LÁCTEO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 41:

- VALOR DO MERCADO DE IOGURTE NÃO LÁCTEO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 42:

- VALOR SHARE DO MERCADO DE IOGURTES NÃO LÁCTEOS, POR CANAL DE DISTRIBUIÇÃO, % 2022 VS 2029

- Figura 43:

- VOLUME DO MERCADO DE ALTERNATIVAS A LÁCTEOS POR CANAL DE DISTRIBUIÇÃO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 44:

- VALOR DO MERCADO DE ALTERNATIVAS A LÁCTEOS POR CANAL DE DISTRIBUIÇÃO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 45:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE ALTERNATIVAS A LÁCTEOS, POR CANAL DE DISTRIBUIÇÃO,%, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 46:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS A LÁCTEOS, POR CANAL DE DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 47:

- VOLUME DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS POR CANAIS DE SUB DISTRIBUIÇÃO, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 48:

- VALOR DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS POR CANAIS DE SUB DISTRIBUIÇÃO, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 49:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE ALTERNATIVAS A LÁCTEOS, POR CANAIS DE SUB DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 50:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS A LÁCTEOS, POR CANAIS DE SUB DISTRIBUIÇÃO, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 51:

- VOLUME DE MERCADO DE ALTERNATIVAS A LÁCTEOS VENDIDOS VIA LOJAS DE CONVENIÊNCIA, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 52:

- VALOR DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS VENDIDOS EM LOJAS DE CONVENIÊNCIA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 53:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS, VENDIDOS EM LOJAS DE CONVENIÊNCIA, POR CATEGORIA, %, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 54:

- VOLUME DE MERCADO DE ALTERNATIVAS A LÁCTEOS VENDIDOS VIA VAREJO ONLINE, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 55:

- VALOR DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS VENDIDOS VIA VAREJO ONLINE, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 56:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS, VENDIDOS VIA VAREJO ONLINE, POR CATEGORIA, %, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 57:

- VOLUME DE MERCADO DE ALTERNATIVAS A LÁCTEOS VENDIDOS ATRAVÉS DE VAREJISTAS ESPECIALIZADOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 58:

- VALOR DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS VENDIDOS ATRAVÉS DE VAREJISTAS ESPECIALIZADOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 59:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS, VENDIDOS ATRAVÉS DE VAREJISTAS ESPECIALISTAS, POR CATEGORIA, %, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 60:

- VOLUME DE MERCADO DE ALTERNATIVAS AOS LÁCTEOS VENDIDOS VIA SUPERMERCADOS E HIPERMERCADOS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 61:

- VALOR DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS VENDIDOS VIA SUPERMERCADOS E HIPERMERCADOS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 62:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS, VENDIDOS VIA SUPERMERCADOS E HIPERMERCADOS, POR CATEGORIA, %, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 63:

- VOLUME DE MERCADO DE ALTERNATIVAS A LÁCTEOS VENDIDOS VIA OUTROS (CLUBES DE ARMAZÉM, POSTOS DE GASOLINA, ETC.), TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 64:

- VALOR DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS VENDIDOS VIA OUTROS (CLUBES DE ARMAZÉM, POSTOS DE GASOLINA, ETC.), USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 65:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS, VENDIDOS VIA OUTROS (CLUBES DE ARMAZÉM, POSTOS DE GASOLINA, ETC.), POR CATEGORIA, %, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 66:

- VOLUME DE MERCADO DE ALTERNATIVAS A LÁCTEOS VENDIDOS VIA ON-TRADE, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 67:

- VALOR DO MERCADO DE ALTERNATIVAS A LÁCTEOS VENDIDOS VIA ON-TRADE, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 68:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS, VENDIDOS VIA ON-TRADE, POR CATEGORIA, %, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 69:

- VOLUME DE MERCADO DE ALTERNATIVAS A LÁCTEOS POR PAÍS, TONELADAS MÉTRICAS, AMÉRICA DO NORTE, 2017 - 2029

- Figura 70:

- VALOR DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS POR PAÍS, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 71:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE ALTERNATIVAS A LÁCTEOS, POR PAÍS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 72:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS A LÁCTEOS, POR PAÍS, %, AMÉRICA DO NORTE, 2017 VS 2023 VS 2029

- Figura 73:

- VOLUME DO MERCADO DE ALTERNATIVAS A LÁCTEOS, TONELADAS MÉTRICAS, CANADÁ, 2017 - 2029

- Figura 74:

- VALOR DO MERCADO DE ALTERNATIVAS A LEITE, USD, CANADÁ, 2017 - 2029

- Figura 75:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS A LÁCTEOS, POR CATEGORIA,%, CANADÁ, 2022 VS 2029

- Figura 76:

- VOLUME DO MERCADO DE ALTERNATIVAS A LÁCTEOS, TONELADAS MÉTRICAS, MÉXICO, 2017 - 2029

- Figura 77:

- VALOR DO MERCADO DE ALTERNATIVAS A LEITE, USD, MÉXICO, 2017 - 2029

- Figura 78:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS, POR CATEGORIA, %, MÉXICO, 2022 VS 2029

- Figura 79:

- VOLUME DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 80:

- VALOR DO MERCADO DE ALTERNATIVAS A LEITE, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 81:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS A LÁCTEOS, POR CATEGORIA, %, ESTADOS UNIDOS, 2022 VS 2029

- Figura 82:

- VOLUME DO MERCADO DE ALTERNATIVAS A LÁCTEOS, TONELADAS MÉTRICAS, RESTO DA AMÉRICA DO NORTE, 2017 - 2029

- Figura 83:

- VALOR DO MERCADO DE ALTERNATIVAS A LEITE, USD, RESTO DA AMÉRICA DO NORTE, 2017 - 2029

- Figura 84:

- VALOR SHARE DO MERCADO DE ALTERNATIVAS AOS LÁCTEOS, POR CATEGORIA, %, RESTO DA AMÉRICA DO NORTE, 2022 VS 2029

- Figura 85:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, AMÉRICA DO NORTE, 2017 - 2029

- Figura 86:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, AMÉRICA DO NORTE, 2017 - 2029

- Figura 87:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, AMÉRICA DO NORTE, 2022

Segmentação da indústria de alternativas lácteas da América do Norte

Manteiga não láctea, queijo não lácteo, sorvete não lácteo, leite não lácteo, iogurte não lácteo são cobertos como segmentos por categoria. Off-Trade, On-Trade são cobertos como segmentos por Canal de Distribuição. Canadá, México e Estados Unidos são cobertos como segmentos por país.

- O canal de distribuição do mercado norte-americano de alternativas lácteas é segmentado em on-trade e off-trade. O canal off-trade desempenha um papel importante nas vendas de produtos lácteos alternativos na região. Supermercados e hipermercados são os maiores canais de distribuição off-trade no mercado norte-americano de alternativas lácteas. O factor proximidade destes canais, especialmente nas grandes cidades e desenvolvidas, confere-lhes a vantagem adicional de influenciar as decisões de compra dos consumidores. Em 2022, o valor das vendas de alternativas lácteas através de supermercados e hipermercados representou mais de 73,4% em comparação com outros canais de varejo.

- O leite vegetal desempenha um papel importante nas vendas gerais dos canais de varejo. Em 2021, o valor das vendas de leite de origem vegetal aumentou 8,5% em relação a 2020, enquanto as vendas de leite de origem animal diminuíram 2%. No mesmo ano, 42% dos agregados familiares compraram leite vegetal e 76% compraram-no múltiplas vezes nos canais de retalho.

- O canal online na América do Norte é projetado para ser o canal de distribuição de alternativas lácteas de crescimento mais rápido. Prevê-se um crescimento de 44% em 2024 em comparação com 2021. Os retalhistas online estão a fazer parcerias com marcas para expandir o seu espaço nas prateleiras, aumentar os sortimentos e melhorar a experiência de compra dos consumidores, oferecendo uma vasta gama de produtos à base de plantas. Em 2021, mais de 22% dos canadenses preferiam comprar mantimentos online.

| Categoria | Manteiga Não Láctea | |||

| Queijo Não Lácteo | ||||

| Sorvete Não Lácteo | ||||

| Leite não lácteo | Por tipo de produto | Leite de amêndoa | ||

| Leite de caju | ||||

| Leite de côco | ||||

| Leite de cânhamo | ||||

| Leite de Aveia | ||||

| Sou leite | ||||

| Iogurte Não Lácteo | ||||

| Canal de distribuição | Fora do comércio | Lojas de conveniência | ||

| Varejo on-line | ||||

| Varejistas especializados | ||||

| Supermercados e Hipermercados | ||||

| Outros (clubes de armazém, postos de gasolina, etc.) | ||||

| No comércio | ||||

| País | Canadá | |||

| México | ||||

| Estados Unidos | ||||

| Resto da América do Norte | ||||

Definição de mercado

- Alternativas lácteas - Alternativas aos laticínios são alimentos feitos de leite/óleos vegetais em vez de seus produtos animais habituais, como queijo, manteiga, leite, sorvete, iogurte, etc. segmento crescente na mais nova categoria de desenvolvimento de produtos alimentícios de bebidas funcionais e especiais em todo o mundo.

- Manteiga Não Láctea - A manteiga não láctea é uma alternativa vegana à manteiga feita a partir de uma mistura de óleos vegetais. Com o aumento de dietas alternativas como o vegetarianismo, o veganismo e a intolerância ao glúten, a manteiga vegetal é um substituto saudável e não lácteo da manteiga normal.

- Sorvete Não Lácteo - Sorvete à base de plantas é uma categoria em crescimento. O sorvete sem leite é um tipo de sobremesa feita sem ingredientes de origem animal. Normalmente é considerado um substituto do sorvete comum para aqueles que não podem ou não comem produtos de origem animal ou de origem animal, incluindo ovos, leite, creme ou mel.

- Leite Vegetal - Leites à base de plantas são substitutos do leite feitos de nozes (por exemplo, avelãs, sementes de cânhamo), sementes (por exemplo, gergelim, nozes, coco, castanha de caju, amêndoas, arroz, aveia, etc.) ou legumes (por exemplo, soja). Leites à base de plantas, como leite de soja e leite de amêndoa, são populares no Leste Asiático e no Oriente Médio há séculos.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, as variáveis necessárias para a previsão do mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e ligações de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura